Размер и доля европейского рынка заменителей сахара

Анализ европейского рынка заменителей сахара от Mordor Intelligence

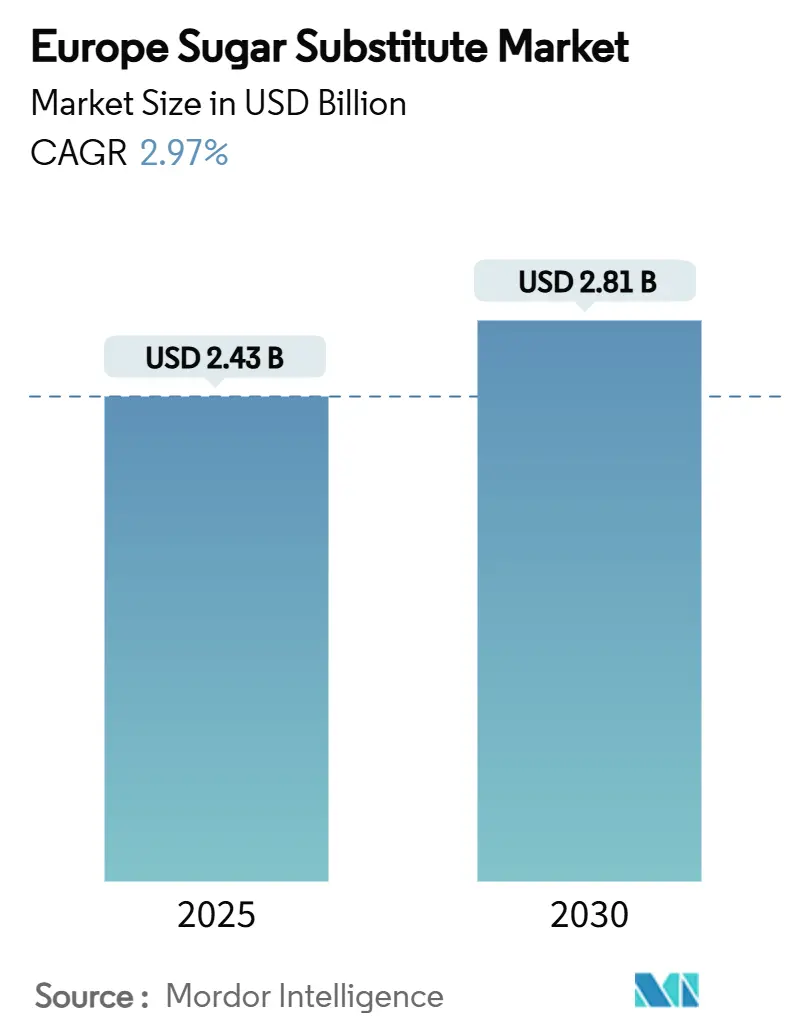

Размер европейского рынка заменителей сахара составляет 2,43 млрд долларов США в 2025 году и прогнозируется к росту со среднегодовым темпом 2,97% до 2,81 млрд долларов США к 2030 году. Этот рост обусловлен хорошо развитой нормативной базой, постоянными переформулировками продуктов в пищевой промышленности и промышленности напитков, а также постепенным потребительским предпочтением более здоровых альтернатив. Регулятивное лидерство Германии наряду с антидемпинговыми мерами в отношении эритритола обеспечило стабильное отечественное производство, смягчило волатильность цен и укрепило уверенность производителей в надежности поставок. Принятие стевии и плодов монаха, полученных путем ферментации, значительно увеличилось, при этом утверждения о чистых этикетках обеспечивают премиальные цены в розничной торговле. Хотя высокоинтенсивные подсластители продолжают доминировать по объему, полиолы и альтернативы растительного происхождения захватывают более высокие потребительские расходы, особенно по мере расширения их применения в фармацевтике и спортивном питании. Для снижения углеродного следа подслащивающих решений компании используют стратегии, такие как прецизионная ферментация, вертикальная интеграция и повышенная прозрачность жизненного цикла, которые стали критическими конкурентными дифференциаторами.

Ключевые выводы отчета

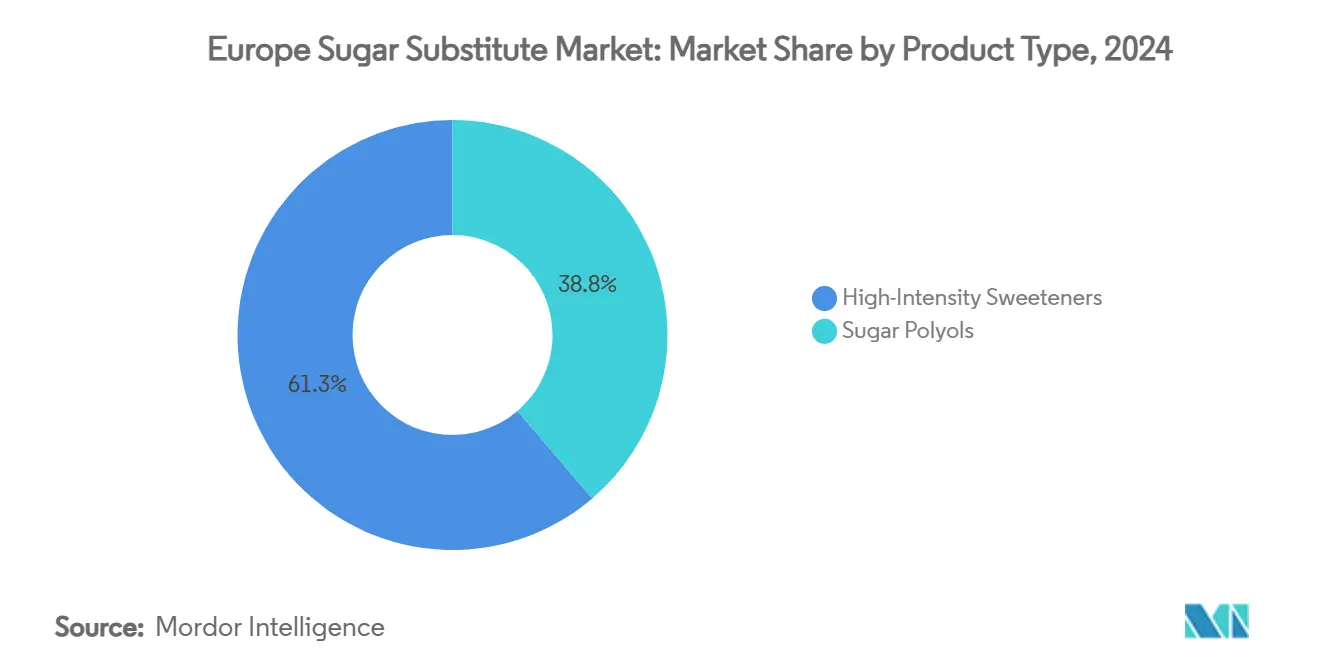

- По типу подсластителя высокоинтенсивные подсластители лидировали с 61,25% долей выручки в 2024 году, тогда как сахарные полиолы прогнозируются к расширению со среднегодовым темпом роста 8,31% до 2030 года.

- По происхождению синтетические варианты удерживали 56,83% доли европейского рынка заменителей сахара в 2024 году, в то время как альтернативы растительного происхождения прогнозируются к росту со среднегодовым темпом роста 9,17% до 2030 года.

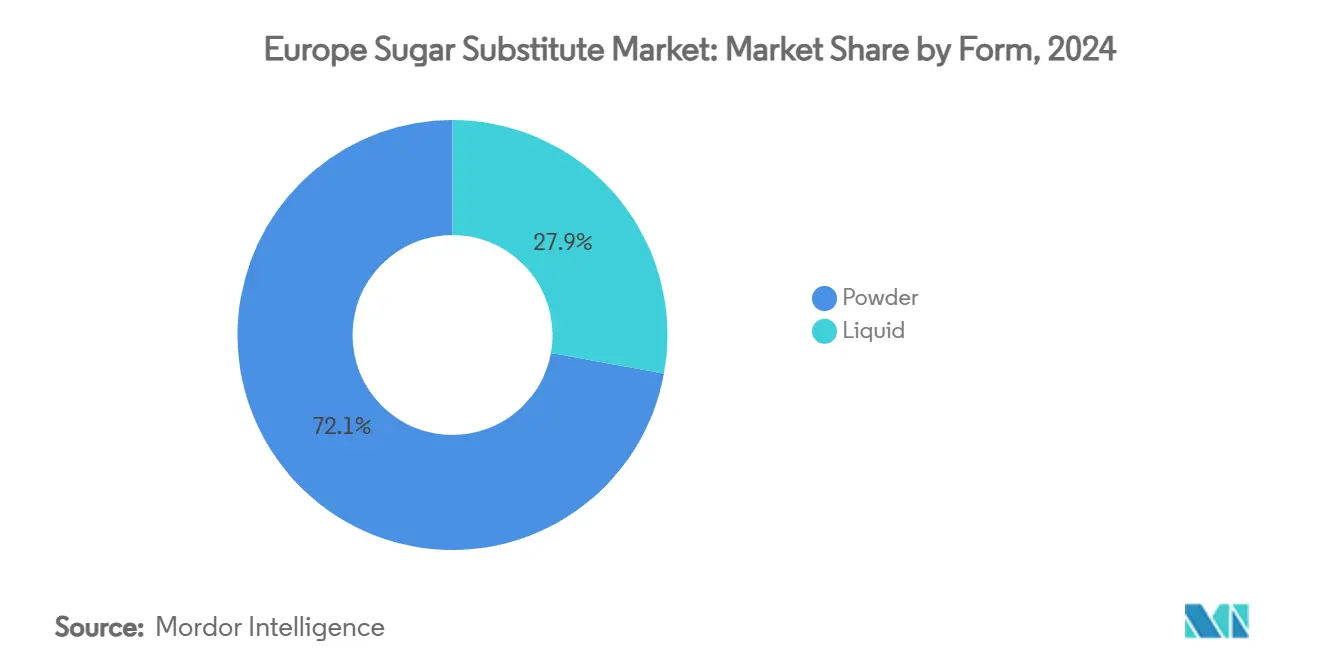

- По форме порошковые продукты удерживали 72,13% размера европейского рынка заменителей сахара в 2024 году; жидкие форматы развиваются со среднегодовым темпом роста 7,71% до 2030 года.

- По применению напитки составляли 44,67% размера европейского рынка заменителей сахара в 2024 году; фармацевтика демонстрирует самое быстрое расширение со среднегодовым темпом роста 8,99% до 2030 года.

- По странам Германия захватила 19,11% выручки 2024 года и также демонстрирует самый высокий национальный среднегодовой темп роста 4,19% до 2030 года.

Тенденции и аналитика европейского рынка заменителей сахара

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Всплеск предпочтений чистых этикеток натуральным подсластителям | +0.8% | Германия, Франция, Великобритания | Среднесрочная перспектива (2-4 года) |

| Расширение продуктов с низким/нулевым содержанием сахара способствует росту рынка | +0.7% | Европа | Долгосрочная перспектива (≥ 4 лет) |

| Растущие показатели диабета и ожирения стимулируют спрос на низкокалорийные подсластители | +0.6% | Германия, Великобритания, Италия | Долгосрочная перспектива (≥ 4 лет) |

| Законодательство ЕС по сокращению сахара ускоряет переформулировку | +0.5% | Европа | Краткосрочная перспектива (≤ 2 лет) |

| Растущий переход к ингредиентам с меньшим углеродным следом | +0.3% | Германия, Франция, Великобритания | Среднесрочная перспектива (2-4 года) |

| Растущая осведомленность потребителей о здоровье и благополучии способствует расширению рынка | +0.4% | Европа | Долгосрочная перспектива (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Всплеск предпочтений чистых этикеток натуральным подсластителям

Европейские потребители уделяют большее внимание изучению списков ингредиентов, что приводит к значительному увеличению спроса на подсластители растительного происхождения, которые соответствуют ожиданиям прозрачности и чистых этикеток. Эти развивающиеся потребительские предпочтения заставляют производителей продуктов питания пересматривать свои стратегии закупок, отдавая приоритет натуральным альтернативам, таким как стевия, плоды монаха и другие растительные подсластители, вместо синтетических соединений для удовлетворения этих требований. Нормативные достижения, включая одобрение вариантов стевии, полученной путем ферментации, таких как EverSweet от DSM-Firmenich и Cargill EFSA и FSA, расширяют спектр возможностей формулировки при обеспечении соответствия стандартам чистых этикеток. Кроме того, готовность потребителей платить премию за натуральные альтернативы создает прибыльные возможности для маржи, поскольку они все больше предпочитают продукты с растительными подсластителями тем, которые содержат искусственные ингредиенты.

Расширение продуктов с низким/нулевым содержанием сахара способствует росту рынка

Европейский сектор напитков претерпевает значительные изменения с растущим акцентом на варианты с низким и нулевым содержанием калорий. Этот сдвиг не только переопределяет рынок напитков, но также создает существенные возможности роста для поставщиков заменителей сахара. Более того, эта тенденция распространяется за пределы напитков, влияя на рынки кондитерских изделий, молочных продуктов и выпечки, где производители активно переформулируют свои флагманские продукты для соответствия развивающимся потребительским предпочтениям при сохранении оригинальных вкусовых профилей. Отвечая на этот спрос, линейка Tastesense Advanced от Kerry предлагает решение, способное достичь до 100% сокращения содержания сахара без ущерба для сенсорных качеств, которых ожидают потребители. Категория энергетических напитков, в частности, стимулирует инновации в секторе. Бренды представляют продукты, обогащенные аминокислотами с разветвленной цепью и витаминами, наряду с составами без сахара, чтобы удовлетворить растущую демографию, заботящуюся о здоровье. Поддерживая этот общеотраслевой сдвиг, нормативные инициативы, такие как цель Союза европейских ассоциаций напитков по сокращению сахара на 10% к 2025 году, обеспечивают прочную основу, которая поддерживает и ускоряет долгосрочные траектории роста по всему сектору.

Растущие показатели диабета и ожирения стимулируют спрос на низкокалорийные подсластители

Европа борется с растущим кризисом общественного здравоохранения, поскольку показатели ожирения и диабета 2 типа растут, особенно в Великобритании, Германии и Италии. В ответ потребители, заботящиеся о здоровье, активно стремятся сократить потребление сахара без ущерба для вкуса. Те, кто контролирует диабет или вес, обращаются к продуктам с натуральными и искусственными заменителями сахара. Рост тенденций чистых этикеток, предпочитающих натуральные, не-ГМО и растительные ингредиенты, повысил популярность натуральных подсластителей, таких как стевия и плоды монаха. Одновременно растущее принятие терапий ГЛП-1 направляет разработчиков составов к созданию заменителей пищи без сахара, которые соответствуют протоколам управления весом. Согласно европейскому отчету о здоровье ВОЗ, в 2024 году почти 1 из 3 детей школьного возраста в Европе классифицируется как имеющий избыточный вес, при этом 1 из 8 борется с ожирением[1]Источник: Всемирная организация здравоохранения, 'Европейский отчет о здоровье 2025', who.int. Эти тревожные цифры во многом связаны с плохими диетическими выборами, сильно зависящими от агрессивного маркетинга продуктов с высоким содержанием сахара. За пределами сферы продуктов питания и напитков заменители сахара находят свое место в диабетических лекарствах, оральных добавках и нутрицевтиках, все нацеленные на потерю веса и контроль сахара в крови, подчеркивая надежный промышленный спрос.

Законодательство ЕС по сокращению сахара ускоряет переформулировку

Начиная с ноября 2024 года Регламент ЕС № 1308/2013 требует единообразных стандартов маркетинга и маркировки, заставляя производителей переформулировать продукты, чтобы оставаться конкурентоспособными на развивающемся рынке. Этот регламент направлен на обеспечение прозрачности и последовательности в информации о продуктах, принося пользу как потребителям, так и предприятиям. Налог на сахар в Италии, введенный в условиях нормативного ландшафта ЕС, подчеркивает усиливающееся давление на соблюдение требований среди производителей продуктов питания и напитков, побуждая их к инновациям и адаптации к изменяющимся потребительским предпочтениям и нормативным требованиям. Кроме того, Европейское агентство по безопасности продуктов питания (EFSA) пересмотрело свою позицию по ключевым подсластителям, заметно увеличив допустимое суточное потребление сахарина с 5 мг/кг до 9 мг/кг массы тела, тем самым расширив возможности формулировки для производителей и позволив им исследовать новые предложения продуктов. Налог на сахар в Великобритании, который заметно сократил уровни сахара в безалкогольных напитках, не только служит образцом для аналогичных инициатив по всей Европе, но также создает основу для более широкого принятия, демонстрируя потенциал нормативных мер для существенных изменений в общественном здравоохранении и отраслевых практиках.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Строгие задержки одобрения новых продуктов питания ЕС для новых подсластителей | -0.4% | Европа | Среднесрочная перспектива (2-4 года) |

| Проблемы восприятия безопасности потребителями искусственных подсластителей | -0.3% | Германия, Франция, Великобритания | Долгосрочная перспектива (≥ 4 лет) |

| Ограниченное отечественное выращивание стевии, вызывающее волатильность цепочки поставок | -0.2% | Европа | Краткосрочная перспектива (≤ 2 лет) |

| Высокие производственные затраты на заменители сахара влияют на рост рынка | -0.3% | Европа | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгие задержки одобрения новых продуктов питания ЕС для новых подсластителей

Строгий процесс оценки EFSA для новых продуктов питания обеспечивает безопасность потребителей, но также создает значительные барьеры для выхода на рынок. Этот подход ограничивает инновации и изменяет конкурентную динамику на европейском рынке заменителей сахара. Например, D-аллулоза остается неодобренной в Европе, несмотря на получение разрешений в других регионах, из-за неполных оценок, вызванных недостаточными данными характеристики опасности. Аналогично, экстракт плодов монаха сталкивается с нормативными несоответствиями, при этом водные экстракты одобрены, в то время как концентрированные экстракты остаются запрещенными из-за пробелов в данных безопасности. Эти несоответствия ограничивают способность производителей разрабатывать оптимальные подслащивающие решения. Обновленное руководство EFSA, вступающее в силу в феврале 2025 года, стремится повысить ясность, но продолжает требовать всеобъемлющие досье. Они включают подробные производственные процессы, данные состава и обширную токсикологическую информацию, часто продлевая сроки одобрения сверх 18 месяцев для сложных заявок. Такие задержки особенно влияют на биотехнологические компании, разрабатывающие подсластители прецизионной ферментации, где нормативная неопределенность ограничивает инвестиционные решения и стратегии выхода на рынок.

Высокие производственные затраты на заменители сахара влияют на рост рынка

Производственные затраты на современные подсластители остаются значительно выше затрат на традиционный сахар, создавая существенные барьеры для принятия, особенно в чувствительных к ценам рыночных сегментах, где достижение ценового паритета остается сложным, несмотря на технологические достижения. Например, даже при 51% улучшении выхода при ферментации удельные затраты эритритола все еще существенно выше рафинированного сахара. Антидемпинговые пошлины до 233,3% на китайский эритритол дополнительно усугубляют это ценовое неравенство. Агрономические проекты стевии требуют инвестиций в капельное орошение, тепличные питомники и обучение фермеров, что значительно увеличивает капитальные затраты (CAPEX). Хотя биоконверсия предлагает преимущества масштабируемости, требование нержавеющих стальных ферментеров и процессов последующей очистки требует существенного капитала, создавая вызовы для мелких рыночных игроков.

Сегментный анализ

По типу продукта: устойчивая основа с попутным ветром полиолов

В 2024 году ацесульфам К, аспартам и сукралоза, высокоинтенсивные молекулы, доминируют на европейском рынке заменителей сахара, составляя 61,25% общей выручки. Их широкое использование в ключевых применениях, таких как безалкогольные напитки, настольные пакетики и жевательная резинка, укрепляет их рыночное лидерство. Эти молекулы получают выгоду от экономии за счет масштаба, обеспечивая экономическую эффективность и постоянные поставки, что дополнительно укрепляет их позицию на рынке. Между тем, полиолы вырезают значительный растущий сегмент с прогнозами, показывающими надежный среднегодовой темп роста 8,31% до 2030 года. Этот всплеск в значительной степени объясняется важной ролью сорбитола в педиатрических сиропах, где он действует как подсластитель и стабилизатор, признанными преимуществами ксилитола для ухода за зубами, включая его способность сокращать бактерии, вызывающие кариес, и отличительным охлаждающим ощущением во рту эритритола, что улучшает его использование в кондитерских изделиях и напитках. Вместе эти факторы стимулируют растущее принятие полиолов в различных отраслях.

Стевия Ребаудиозид М, созданная с помощью прецизионной ферментации, преодолевает традиционные вкусовые препятствия, такие как горечь и послевкусие, побуждая к переформулировкам в хлебобулочных изделиях и расширяя принятие в пищевой промышленности. Эта инновация особенно значима, поскольку позволяет производителям создавать продукты с улучшенными вкусовыми профилями при сохранении утверждений о натуральности и чистых этикетках. Более того, повышение допустимого суточного потребления (ADI) ацесульфама К до 15 мг/кг расширило диапазон его применения, проложив путь для запусков колы без сахара и других низкокалорийных напитков. Европейский сектор заменителей сахара также приближается к фармацевтическим отраслевым регламентам, стимулируя принятие полиолов двойного использования как в пищевых, так и в фармацевтических составах. Это нормативное согласование способствует инновациям, позволяя производителям разрабатывать многофункциональные продукты и стимулируя общий рост рынка.

По происхождению: всплеск растительной основы изменяет портфели

В 2024 году синтетические варианты составляли 56,83% рыночной выручки, но боролись с вызовами, связанными с потребительским восприятием, особенно обеспокоенностью об искусственных ингредиентах и потенциальных рисках для здоровья. Напротив, альтернативы растительного происхождения выступили вперед, демонстрируя надежный среднегодовой темп роста 9,17%, обусловленный растущим потребительским спросом на натуральные продукты с чистыми этикетками. Инициативы в Греции и Испании, такие как проекты конверсии табака в стевию, укрепляют углеродную устойчивость, сокращая зависимость от традиционных сельскохозяйственных практик и продвигая экологически дружественные методы производства. Синтетические варианты, известные своей высокой интенсивностью сладости, при этом сукралоза в 600 раз слаще сахара, находят обширное использование в обработанных продуктах, диетических безалкогольных напитках и фармацевтике благодаря их экономической эффективности и стабильности в различных составах. Доминирующими в сегментах напитков и десертов являются сукралоза и ацесульфам-К, которые продолжают предпочитаться за их способность поддерживать вкусовые профили без добавления калорий.

Потребители, особенно диабетики или заботящиеся о весе, все больше рассматривают подсластители растительного происхождения как более здоровые и безопасные варианты, соответствующие растущей тенденции к здоровому питанию. Стевия, в авангарде этого сегмента, видит свои применения, охватывающие йогурты, напитки и хлебобулочные изделия, поддерживаемые ее натуральным происхождением и минимальным воздействием на уровни сахара в крови. Биотехнологическая ферментация вырезает нишу, объединяя утверждения о натуральности с промышленной эффективностью, позволяя производство высокочистых подсластителей в масштабе. После получения разрешения EFSA стевиоловые гликозиды EverSweet от Cargill и Ребаудиозид М от DSM-Firmenich нашли свой путь к европейским автоматам содовой, предлагая производителям надежную поставку высококачественных подсластителей. Более того, растет потребительское принятие продуктов прецизионной ферментации, при этом многие рассматривают их как идентичные природе, облегчая предыдущий скептицизм и прокладывая путь для более широкого принятия в пищевой промышленности и промышленности напитков.

По форме: жидкости выигрывают, когда скорость важна

С 2025 по 2030 год жидкие подсластители прогнозируются к росту со среднегодовым темпом роста 7,71%. Этот рост в значительной степени объясняется стремлением индустрии напитков к повышенной эффективности обработки. Предпочтение индустрии жидким подсластителям проистекает из их превосходной растворимости, которая упрощает производственные процессы, обеспечивая более быстрое и более равномерное смешивание. Кроме того, жидкие подсластители сокращают потребность в обширной механической обработке, тем самым снижая потребление энергии и операционные расходы. Между тем, в 2024 году порошковые подсластители должны доминировать на рынке, удерживая существенную долю в 72,13%. Их заметность особенно очевидна в секторах выпечки, кондитерских изделий и фармацевтики, где их объемные свойства и стабильность обеспечивают отличительные преимущества, такие как легкость хранения, продленный срок годности и постоянная производительность в различных составах.

Переход индустрии напитков к жидким подсластителям - это не просто тенденция, а рассчитанный ход. Операционные преимущества очевидны: жидкие подсластители предлагают сокращенное время смешивания, более быстрое растворение и лучшую интеграцию вкуса, что критически важно для поддержания постоянства продукта и соответствия ожиданиям потребителей. Такие преимущества не только повышают качество продукта, но также оправдывают премиальную ценовую стратегию для этих решений, делая их привлекательным вариантом для производителей, стремящихся дифференцировать свои предложения. С другой стороны, фармацевтическая индустрия склоняется к порошковым формам, особенно в производстве таблеток, где их сжимаемость и стабильность обеспечивают точную дозировку и эффективность в медицинских применениях.

По применению: фармацевтика затмевает напитки по росту

Фармацевтика демонстрирует самое быстрорастущее применение со среднегодовым темпом роста 8,99% в 2025-2030 годах. Этот рост проистекает из растущего использования фармацевтической индустрией сахарных спиртов как вспомогательных веществ в лекарственных составах и расширяющегося спроса на лекарства без сахара. Сахарные спирты служат как важные ингредиенты в фармацевтических продуктах, предлагая как подслащивающие свойства, так и функциональные преимущества, такие как улучшенное связывание таблеток и продленный срок годности. Сегмент напитков поддерживает доминирующую долю рынка в 44,67% в 2024 году, укрепленную обязательством Союза европейских ассоциаций напитков сократить содержание сахара на 10% к 2025 году. Эта инициатива отвечает обеспокоенности потребителей здоровьем и нормативным давлениям. В 2023 году потребление безалкогольных напитков в Европейском союзе (ЕС) достигло 51 905,7 миллионов литров, согласно UNESDA - Союзу европейских ассоциаций безалкогольных напитков[2]Источник: Союз европейских ассоциаций безалкогольных напитков (UNESDA), 'Годовой объем потребления безалкогольных напитков в Европейском союзе', www.unesda.eu.

Пищевые применения, охватывающие категории выпечки, кондитерских изделий и молочных продуктов, переживают существенную трансформацию в сторону заменителей сахара. Этот сдвиг обусловлен строгими нормативными требованиями к пищевой маркировке и растущей осведомленностью потребителей о последствиях для здоровья, связанных с чрезмерным потреблением сахара. Надежный рост фармацевтического сектора подчеркивает расширяющуюся роль сахарных спиртов как в применениях вспомогательных веществ, так и в разработке лекарств без сахара. Эти составы повышают соблюдение пациентами, особенно принося пользу диабетическим людям, которые управляют несколькими ежедневными рецептами при мониторинге потребления сахара.

Географический анализ

В 2024 году Германия представляла 19,11% оборота на европейском рынке заменителей сахара с прогнозируемым среднегодовым темпом роста 4,19% до 2030 года. Согласно Statistisches Bundesamt, в Германии по состоянию на 2023 год действовало 226 активных предприятий по переработке молока[3]Источник: Федеральное статистическое управление, 'Годовой отчет для компаний в обрабатывающем секторе', www.destatis.de, при этом растущее включение заменителей сахара в молочные продукты стимулирует рост рынка. Совместные усилия между производителями продуктов питания, академическими учреждениями и правительством эффективно нормализовали использование стевии и эритритола через хорошо финансируемые инициативы потребительского образования. Заметное сокращение потребления сахара среди детей подчеркивает успешные поведенческие изменения, обеспечивая постоянный спрос. Кроме того, Германия размещает несколько ферментационных кампусов, где крупные игроки, такие как Cargill и ADM, наряду с многочисленными биотехнологическими стартапами, продвигают производство новых гликозидов.

Франция, Испания, Италия и Великобритания вместе составляют почти половину выручки региона. Во Франции переформулировки в кондитерских и молочных продуктах стимулируют спрос на импорт высокочистой стевии. Налог на акцизы на безалкогольные напитки в Италии повысил срочность переформулировки, несмотря на строгий надзор EFSA. Между тем, Великобритания, используя свою собственную систему одобрения новых продуктов питания после Брексита, иногда одобряет определенные молекулы раньше Европейского союза, предоставляя конкурентное преимущество ранним регистрантам.

Центральная и Восточная Европа медленнее принимала альтернативы подсластителей из-за чувствительности к доходам. Однако растущие показатели ожирения и общеевропейские регламенты маркировки ожидаются для ускорения принятия. В Скандинавии высокое проникновение органических продуктов согласуется с предпочтением подсластителей растительного происхождения, побуждая розничных торговцев складировать сезонные кондитерские изделия без сахара. Кроме того, сегмент остальной Европы получает выгоду от увеличенных инвестиций в местное производство, особенно в Бенилюксе и на Балканах, обусловленных сокращением расходов на фрахт и воздействием антидемпинговых сборов.

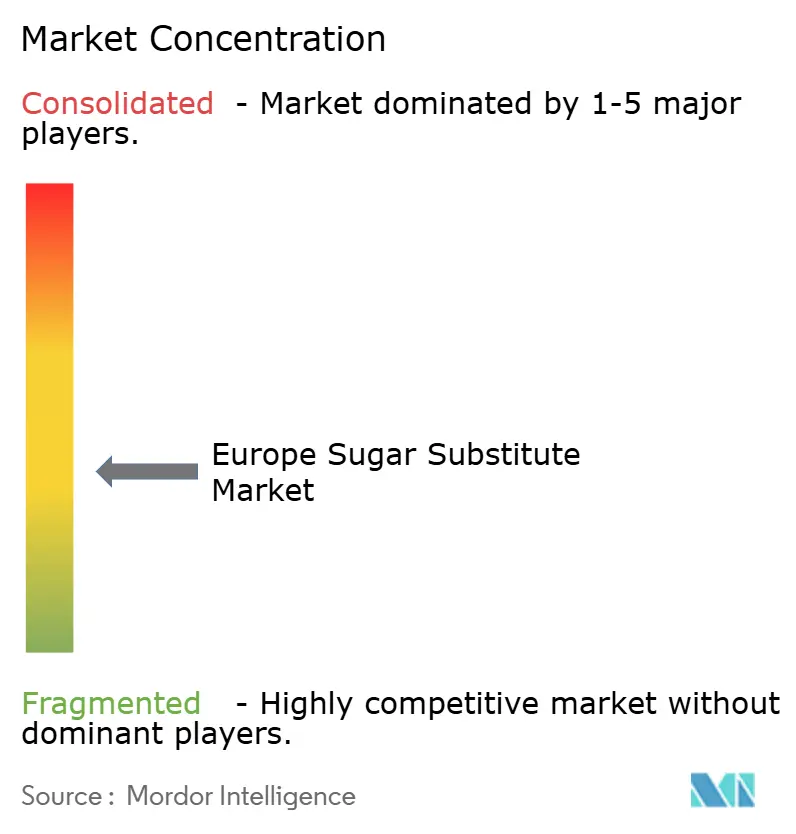

Конкурентный ландшафт

Европейский рынок заменителей сахара умеренно фрагментирован, с многочисленными глобальными компаниями пищевых ингредиентов, конкурирующими за долю рынка. Выдающиеся игроки включают Cargill, Incorporated, The Archer-Daniels-Midland Company, Tate & Lyle PLC, Ingredion Inc. и Kerry Group plc используют интегрированные портфели крахмалов, подсластителей и текстурантов для предоставления комплексных решений переформулировки. Совместное предприятие Avansya между Cargill и DSM-Firmenich запустило производственную линию Ребаудиозида М мощностью 10 000 метрических тонн, обслуживающую европейских клиентов напитков.

Развивающиеся игроки делают успехи на рынке, масштабируя производство энзиматической тагатозы и переработанной фруктозы соответственно. Эти инновации подчеркивают преимущества метаболического здоровья и соответствуют принципам круговой экономики, удовлетворяя как потребительские предпочтения, так и цели устойчивости. Кроме того, оценка жизненного цикла Ingredion подчеркивает, что стевия фермерского происхождения достигает 56% сокращения выбросов парниковых газов по сравнению с традиционным тростниковым сахаром, предоставляя покупателям убедительное предложение устойчивости Scope-3.

Участники рынка все больше принимают продвинутые конкурентные стратегии, включая разработку проприетарных технологий модуляции вкуса, внедрение инициатив углеродной маркировки и развитие прочных отношений с сообществами производителей для обеспечения устойчивых поставок. Усилия по смягчению рисков со стороны предложения очевидны через инициативы, такие как создание греческих кооперативов стевии и испанские пилотные проекты плодов монаха, которые направлены на минимизацию транспортных расстояний и повышение эффективности цепочки поставок. Кроме того, ведущие компании ускоряют нормативные заявки в Европейское агентство по безопасности продуктов питания (EFSA) и Агентство пищевых стандартов Великобритании для обеспечения периодов эксклюзивности, тем самым укрепляя свое конкурентное позиционирование на рынке.

Лидеры европейской индустрии заменителей сахара

Cargill, Incorporated

The Archer-Daniels-Midland Company

Tate & Lyle PLC

Ingredion Inc.

Kerry Group plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Ноябрь 2024: Tate and Lyle завершила приобретение CP Kelco за 1,8 млрд долларов США, позиционируя себя как ведущего глобального поставщика специализированных решений для продуктов питания и напитков с расширенной экспертизой в технологиях подслащивания, ощущения во рту и обогащения.

- Июль 2024: Roquette заключила партнерство с Bonumose для повышения масштабируемости производства тагатозы. Это сотрудничество объединяет экспертизу Roquette в подсластителях на основе крахмала с передовой энзиматической технологией Bonumose для удовлетворения растущего спроса на низкогликемические альтернативы сахара в кондитерских применениях.

- Июнь 2024: Fooditive Group представила Keto-Fructose, подсластитель, полученный из отходов яблок и груш, соответствующий принципам круговой экономики. Эта устойчивая альтернатива сахара в настоящее время проходит оценку FDA GRAS.

- Июль 2023: Tate and Lyle PLC запустила новое дополнение к своему портфелю подсластителей TASTEVA SOL Stevia Sweetener. Международно патентно-защищенный прорыв в технологии стевии, это дополнение расширяет способность Tate and Lyle помочь клиентам решить проблемы растворимости стевии в продуктах питания и напитках и помогает выполнить потребительский спрос на более здоровые и вкусные продукты с сокращенным сахаром и калориями.

Область охвата отчета по европейскому рынку заменителей сахара

Европейский рынок заменителей сахара сегментирован по происхождению, который включает натуральные и искусственные/синтетические. По типу рынок сегментирован на высокоинтенсивные, низкоинтенсивные и сиропы с высоким содержанием фруктозы. По применению рынок сегментирован на продукты питания, напитки и фармацевтику. Отчет дополнительно анализирует региональный сценарий рынка, который включает подробный анализ Великобритании, Франции, Германии, Италии, Испании, России и остальной Европы.

| Высокоинтенсивные подсластители | Ацесульфам калий |

| Адвантам | |

| Аспартам | |

| Неотам | |

| Сахарин | |

| Сукралоза | |

| Стевия | |

| Плоды монаха | |

| Другие высокоинтенсивные подсластители | |

| Сахарные полиолы | Сорбитол |

| Ксилитол | |

| Мальтитол | |

| Эритритол | |

| Другие сахарные полиолы |

| Растительного происхождения |

| Синтетические |

| Биотехнологически ферментированные |

| Порошок |

| Жидкость |

| Продукты питания | Выпечка и злаки |

| Кондитерские изделия | |

| Молочные продукты и альтернативы молочным продуктам | |

| Соусы, приправы и заправки | |

| Другие применения в продуктах питания | |

| Напитки | Газированные безалкогольные напитки |

| Готовые к употреблению чай и кофе | |

| Спортивные и энергетические напитки | |

| Другие напитки | |

| Фармацевтика | |

| Другие применения |

| Великобритания |

| Германия |

| Испания |

| Франция |

| Италия |

| Россия |

| Остальная Европа |

| По типу продукта | Высокоинтенсивные подсластители | Ацесульфам калий |

| Адвантам | ||

| Аспартам | ||

| Неотам | ||

| Сахарин | ||

| Сукралоза | ||

| Стевия | ||

| Плоды монаха | ||

| Другие высокоинтенсивные подсластители | ||

| Сахарные полиолы | Сорбитол | |

| Ксилитол | ||

| Мальтитол | ||

| Эритритол | ||

| Другие сахарные полиолы | ||

| По происхождению | Растительного происхождения | |

| Синтетические | ||

| Биотехнологически ферментированные | ||

| По форме | Порошок | |

| Жидкость | ||

| По применению | Продукты питания | Выпечка и злаки |

| Кондитерские изделия | ||

| Молочные продукты и альтернативы молочным продуктам | ||

| Соусы, приправы и заправки | ||

| Другие применения в продуктах питания | ||

| Напитки | Газированные безалкогольные напитки | |

| Готовые к употреблению чай и кофе | ||

| Спортивные и энергетические напитки | ||

| Другие напитки | ||

| Фармацевтика | ||

| Другие применения | ||

| По странам | Великобритания | |

| Германия | ||

| Испания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость европейского рынка заменителей сахара?

Рынок оценивается в 2,43 млрд долларов США в 2025 году и ожидается к достижению 2,81 млрд долларов США к 2030 году.

Какая страна лидирует на рынке как по размеру, так и по росту?

Германия удерживает 19,11% выручки в 2024 году и регистрирует самый быстрый национальный среднегодовой темп роста 4,19% до 2030 года.

Какой тип подсластителя растет быстрее всего?

Сахарные полиолы прогнозируются к расширению со среднегодовым темпом роста 8,31% с 2025 по 2030 год, обусловленные фармацевтическими применениями и использованием чистых этикеток.

Как регулирование ЕС влияет на рыночный спрос?

Директивы по сокращению сахара и более высокие акцизные налоги стимулируют переформулировку, непосредственно повышая принятие одобренных альтернативных подсластителей.

Последнее обновление страницы: