Объем европейского рынка животного белка

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 2.28 Миллиардов долларов США | |

| Размер Рынка (2029) | 2.95 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 4.72 % | |

| Наибольшая доля по странам | Россия | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка животного белка в Европе

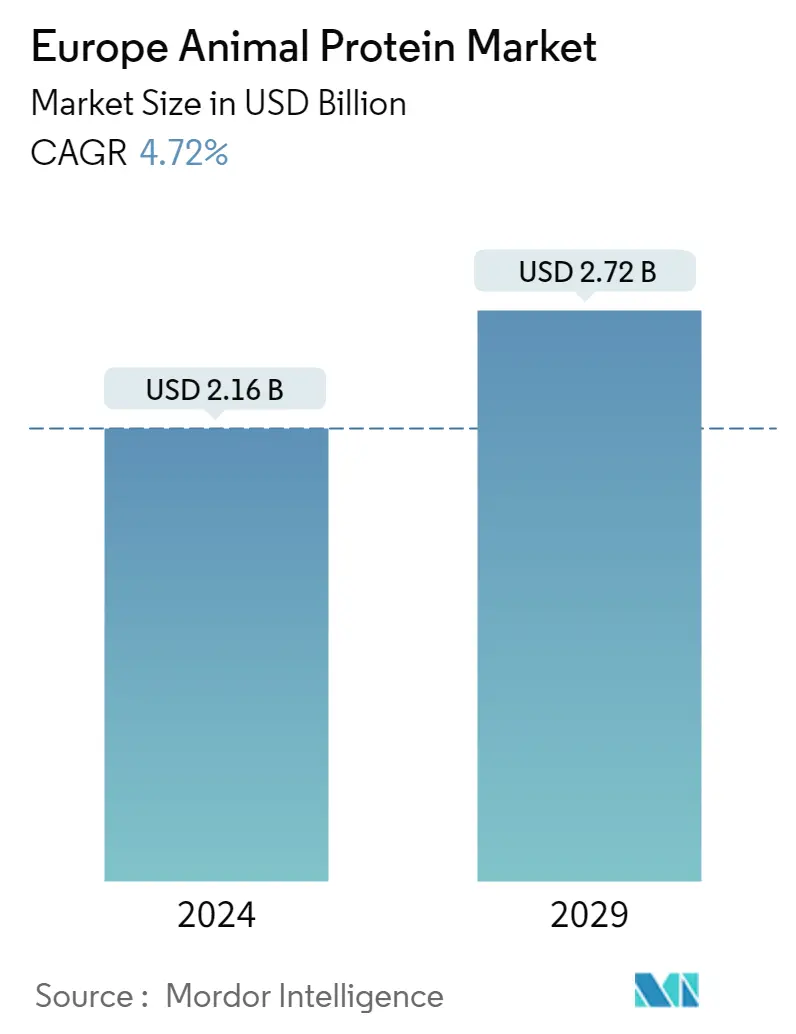

Объем европейского рынка животного белка оценивается в 2,16 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,72 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,72% в течение прогнозируемого периода (2024-2029 годы).

В 2022 году на долю продуктов питания, напитков и пищевых добавок вместе пришлось более 50% доли из-за роста числа любителей фитнеса и увеличения спроса на белковые продукты питания во всем регионе.

- На рынке есть приложения животного белка во многих сегментах конечных потребителей, в первую очередь в сегментах продуктов питания и напитков и пищевых добавок. В 2022 году на эти два сегмента вместе приходилось 40% объема потребления животного белка в Европе. Увеличение потребления желатина в качестве эмульгатора в белковых продуктах является основным фактором, стимулирующим рынок. В 2021 году 60% миллениалов и потребителей поколения Z искали в Европе кураторские пекарни, предлагающие функциональные хлебобулочные изделия.

- Добавки получают признание среди растущего числа любителей фитнеса в регионе. Фактически, в сегменте пищевых добавок спортивное/спортивное питание оставалось наиболее доминирующим и в то же время самым быстрорастущим подсегментом с прогнозируемым среднегодовым темпом роста 5,40% по объему в течение прогнозируемого периода. За рассматриваемый период число членов оздоровительных и фитнес-клубов в Европе выросло примерно на 12 миллионов. Это увеличение отражает огромный потенциал для таких продуктов, как протеиновые порошки. Лучшие спортсмены оказывают все большее влияние на миллениалов во всем мире. В связи с этим растет спрос на энергетические продукты и спортивное питание для снижения веса.

- Белок насекомых доминирует на рынке кормов для животных, и ожидается, что среднегодовой темп роста составит 2,39% в стоимостном выражении в течение прогнозируемого периода. В Европе с момента его создания в этот сектор было инвестировано более 1 миллиарда долларов США, и ожидается, что к концу прогнозируемого периода эта цифра достигнет 2,95 миллиарда долларов США. Использование обработанных насекомыми животных белков (PAP) в кормах для птиц и свиней было одобрено Европейским Союзом в 2021 году, что, как ожидается, создаст новые возможности, начиная с введения таких компонентов в рационы таких животных.

Россия будет удерживать значительную долю в 2022 году благодаря высокому спросу на животный белок со стороны российских хлебопекарных предприятий.

- По странам Россия сохранила лидирующие позиции в 2022 году. Продукты питания и напитки оставались крупнейшим потребителем животных белков, при этом на сегмент хлебобулочных изделий в базовом году приходилось 54% основного объема. Животные белки, такие как желатин и коллаген, широко используются при приготовлении тортов и пирожных. Торты и пирожные составляют вторую по величине отрасль, на которую приходится 11% рынка региона. Среднестатистический россиянин потребляет около 260 фунтов выпечки в год. В 2020 году в стране действовало более 690 крупных пекарен, 4800 средних предприятий и более 7000 малых и микропекарен.

- Доля рынка сывороточного протеина Великобритании в Европе составляет 26,27%. Это один из самых сильных рынков в Европе. Сывороточный протеин все чаще применяется в производстве пищевых добавок, а также в пищевой промышленности и производстве напитков в Соединенном Королевстве. В 2020 году было зарегистрировано почти 3,5 миллиона британцев, страдающих диабетом 3-го типа. Для борьбы с диабетом эффективен сывороточный протеин, поскольку он мгновенно повышает уровень инсулина. Прием добавок сывороточного белка помогает людям с диабетом 3 типа контролировать уровень сахара в крови. В результате наблюдается устойчивый рост спроса на сывороточный протеин в сегменте пищевых добавок.

- Германия занимает значительную долю рынка животного белка. Желатиновый белок (26,85%) и сывороточный белок (20,14%) занимают основные доли рынка в стране. Желатиновый белок доминирует в секторе продуктов питания и напитков, а подсегмент напитков является самым быстрорастущим на рынке. В 2021 году среднестатистический немец потреблял 9,9 литров фруктового сока на душу населения. Желатин эффективен при удалении осадка фруктового сока, который может вызвать помутнение. Желатин при использовании в дозах 1–5% способствует удержанию естественной жидкости и улучшает текстуру и вкус.

Тенденции европейского рынка животного белка

- За медленные темпы роста отвечают созревание рынка и снижение рождаемости.

- Сильная позиция розничного сектора поддерживает рост рынка

- Здоровые тенденции в сфере напитков, влияющие на рост рынка

- Устойчивые и инновационные тенденции в упаковке повлияют на рынок сухих завтраков

- Предпочтения потребителей смещаются в сторону приправ и соусов премиум-класса, а не упакованных супов.

- Инновации в шоколаде стимулируют продажи

- Альтернативы молочным продуктам продемонстрируют значительный рост

- Растущий спрос на диеты, ориентированные на питание, может стимулировать рыночный спрос

- Инновации в рецептурах продуктов имеют большее распространение на рынке.

- Домохозяйства с одним главой будут стимулировать рынок RTE/RTC

- Более здоровые перекусы, вероятно, будут стимулировать рынок

- Расширяющаяся потребительская база может принести пользу рынку спортивных добавок.

- Увеличение производства мяса будет способствовать росту рынка

- Натуральные и органические продукты завоевывают рынок

Обзор европейской индустрии животного белка

Европейский рынок животных белков умеренно консолидирован пять крупнейших компаний занимают 41,77%. Основными игроками на этом рынке являются Agrial Enterprise, Arla Foods amba, Darling Ingredients Inc., Koninklijke FrieslandCampina NV и SAS Gelatines Weishardt (отсортировано в алфавитном порядке).

Лидеры европейского рынка животных белков

Agrial Enterprise

Arla Foods amba

Darling Ingredients Inc.

Koninklijke FrieslandCampina NV

SAS Gelatines Weishardt

Other important companies include Groupe LACTALIS, Lactoprot Deutschland GmbH, LAÏTA , Ÿnsect.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка животных белков

- Ноябрь 2021 г . Lactalis Ingredients запустила новую концепцию продуктов с высоким содержанием белка с использованием Pronativ® Native Micellar Casein и Pronativ® Native Whey Protein. Некоторые из производных концепций — это высокобелковые коктейли и высокобелковый пудинг.

- Апрель 2021 г . Ÿnsect приобрела Protifarm, одного из ведущих производителей белка из насекомых для применения на людях. Совместное предложение расширило производственные возможности за счет открытия третьей производственной площадки, укрепив позиции Ÿnsect на мировом рынке белков насекомых.

- Февраль 2021 г . Lactalis Ingredients выпустила новый нативный мицеллярный казеин Pronativ, который продается как чистый и натуральный белок. Он использует метод холодной фильтрации для извлечения сыворотки непосредственно из молока без добавления добавок или химикатов.

Отчет о рынке животного белка в Европе – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Животное

- 3.3 Тенденции производства

- 3.3.1 Животное

- 3.4 Нормативно-правовая база

- 3.4.1 Франция

- 3.4.2 Германия

- 3.4.3 Италия

- 3.4.4 Великобритания

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Тип белка

- 4.1.1 Казеин и казеинаты

- 4.1.2 Коллаген

- 4.1.3 Яичный белок

- 4.1.4 Желатин

- 4.1.5 Белок насекомых

- 4.1.6 Молочный белок

- 4.1.7 Сывороточный протеин

- 4.1.8 Другой животный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Продукты питания RTE/RTC

- 4.2.2.1.8 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Бельгия

- 4.3.2 Франция

- 4.3.3 Германия

- 4.3.4 Италия

- 4.3.5 Нидерланды

- 4.3.6 Россия

- 4.3.7 Испания

- 4.3.8 Турция

- 4.3.9 Великобритания

- 4.3.10 Остальная Европа

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods amba

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Groupe LACTALIS

- 5.4.5 Koninklijke FrieslandCampina NV

- 5.4.6 Lactoprot Deutschland GmbH

- 5.4.7 LAÏTA

- 5.4.8 SAS Gelatines Weishardt

- 5.4.9 Ÿnsect

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация европейской индустрии животного белка

Казеин и казеинаты, коллаген, яичный белок, желатин, белок насекомых, молочный белок, сывороточный белок представлены в виде сегментов по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются Конечным пользователем как сегменты. Бельгия, Франция, Германия, Италия, Нидерланды, Россия, Испания, Турция, Великобритания представлены в виде сегментов по странам.

- На рынке есть приложения животного белка во многих сегментах конечных потребителей, в первую очередь в сегментах продуктов питания и напитков и пищевых добавок. В 2022 году на эти два сегмента вместе приходилось 40% объема потребления животного белка в Европе. Увеличение потребления желатина в качестве эмульгатора в белковых продуктах является основным фактором, стимулирующим рынок. В 2021 году 60% миллениалов и потребителей поколения Z искали в Европе кураторские пекарни, предлагающие функциональные хлебобулочные изделия.

- Добавки получают признание среди растущего числа любителей фитнеса в регионе. Фактически, в сегменте пищевых добавок спортивное/спортивное питание оставалось наиболее доминирующим и в то же время самым быстрорастущим подсегментом с прогнозируемым среднегодовым темпом роста 5,40% по объему в течение прогнозируемого периода. За рассматриваемый период число членов оздоровительных и фитнес-клубов в Европе выросло примерно на 12 миллионов. Это увеличение отражает огромный потенциал для таких продуктов, как протеиновые порошки. Лучшие спортсмены оказывают все большее влияние на миллениалов во всем мире. В связи с этим растет спрос на энергетические продукты и спортивное питание для снижения веса.

- Белок насекомых доминирует на рынке кормов для животных, и ожидается, что среднегодовой темп роста составит 2,39% в стоимостном выражении в течение прогнозируемого периода. В Европе с момента его создания в этот сектор было инвестировано более 1 миллиарда долларов США, и ожидается, что к концу прогнозируемого периода эта цифра достигнет 2,95 миллиарда долларов США. Использование обработанных насекомыми животных белков (PAP) в кормах для птиц и свиней было одобрено Европейским Союзом в 2021 году, что, как ожидается, создаст новые возможности, начиная с введения таких компонентов в рационы таких животных.

| Казеин и казеинаты |

| Коллаген |

| Яичный белок |

| Желатин |

| Белок насекомых |

| Молочный белок |

| Сывороточный протеин |

| Другой животный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Бельгия |

| Франция |

| Германия |

| Италия |

| Нидерланды |

| Россия |

| Испания |

| Турция |

| Великобритания |

| Остальная Европа |

| Тип белка | Казеин и казеинаты | ||

| Коллаген | |||

| Яичный белок | |||

| Желатин | |||

| Белок насекомых | |||

| Молочный белок | |||

| Сывороточный протеин | |||

| Другой животный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Бельгия | ||

| Франция | |||

| Германия | |||

| Италия | |||

| Нидерланды | |||

| Россия | |||

| Испания | |||

| Турция | |||

| Великобритания | |||

| Остальная Европа | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.