Размер и доля рынка киберспорта

Анализ рынка киберспорта от Mordor Intelligence

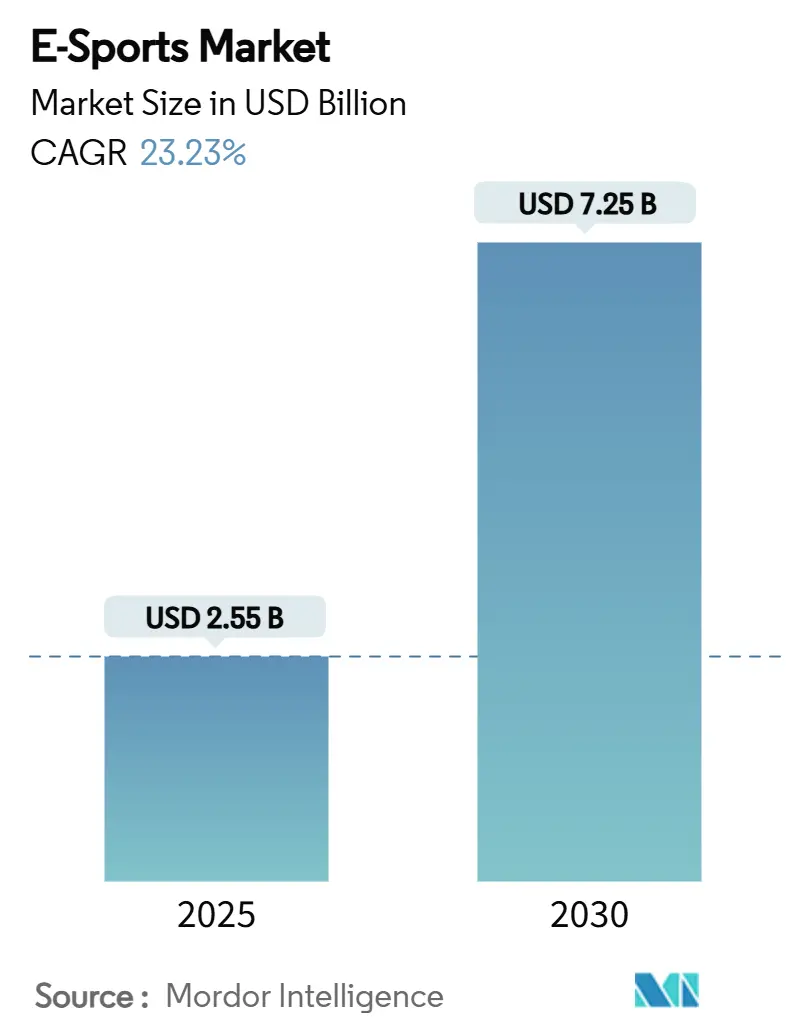

Размер рынка киберспорта оценивается в 2,55 млрд долларов США в 2025 году и прогнозируется для достижения 7,25 млрд долларов США к 2030 году, расширяясь с CAGR 23,23%. Надежная цифровая инфраструктура в Азиатско-Тихоокеанском регионе, развитие франчайзинговых лиг, управляемых издателями, и растущая внутриигровая монетизация ускоряют рост выручки. Эксклюзивные сделки по правам на трансляцию стабильно конвертируют масштабы аудитории в предсказуемый доход от медиаправ, даже несмотря на то, что зависимость от спонсорства начинает ослабевать. Мобильная доступность, блокчейн-технологии владения активами и государственные программы финансирования расширяют участие и диверсификацию доходов, в то время как инновации в жанрах, особенно форматы королевской битвы, продолжают привлекать основную аудитерию. Конкурентная динамика меняется, поскольку независимые организаторы турниров требуют более справедливых условий интеллектуальной собственности, оказывая давление на структуры лиг, контролируемые издателями.

Ключевые выводы отчета

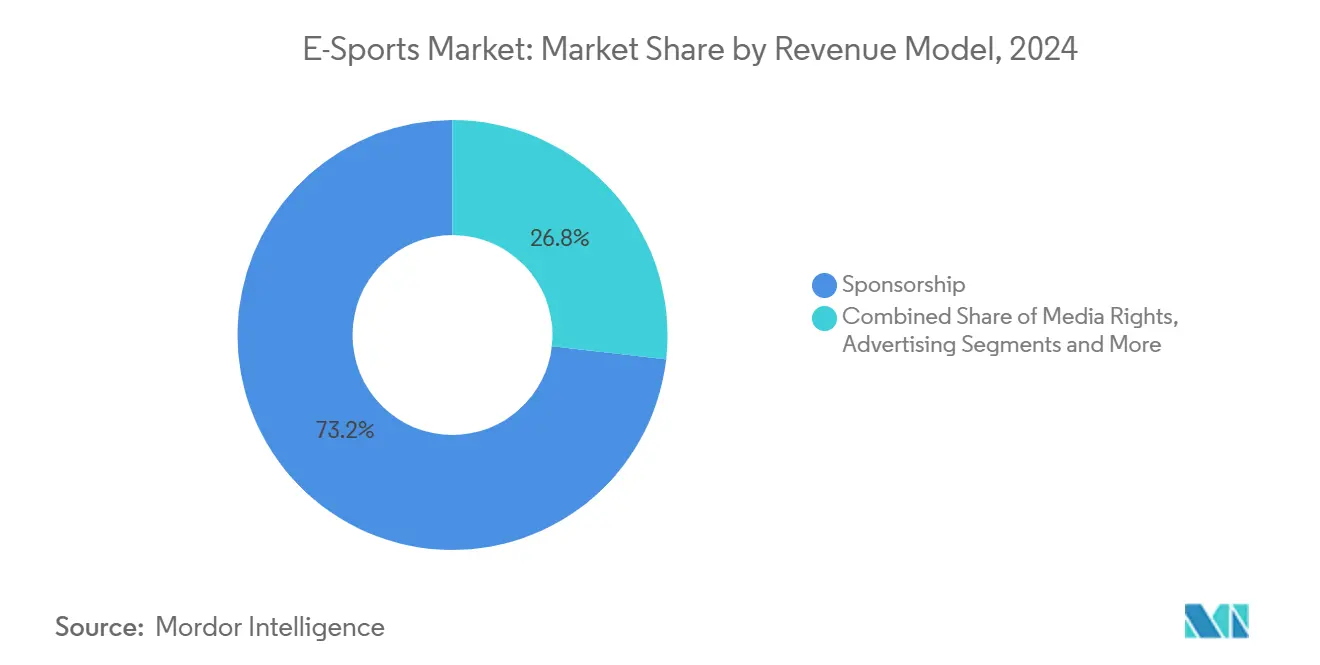

- По модели доходов спонсорство лидировало с 60,27% доли рынка киберспорта в 2024 году, в то время как медиаправа прогнозируются для расширения с CAGR 19,8% до 2030 года.

- По стриминговой платформе Twitch составил 74,89% размера рынка киберспорта в 2024 году; ожидается, что YouTube Gaming будет расти с CAGR 24,38% до 2030 года.

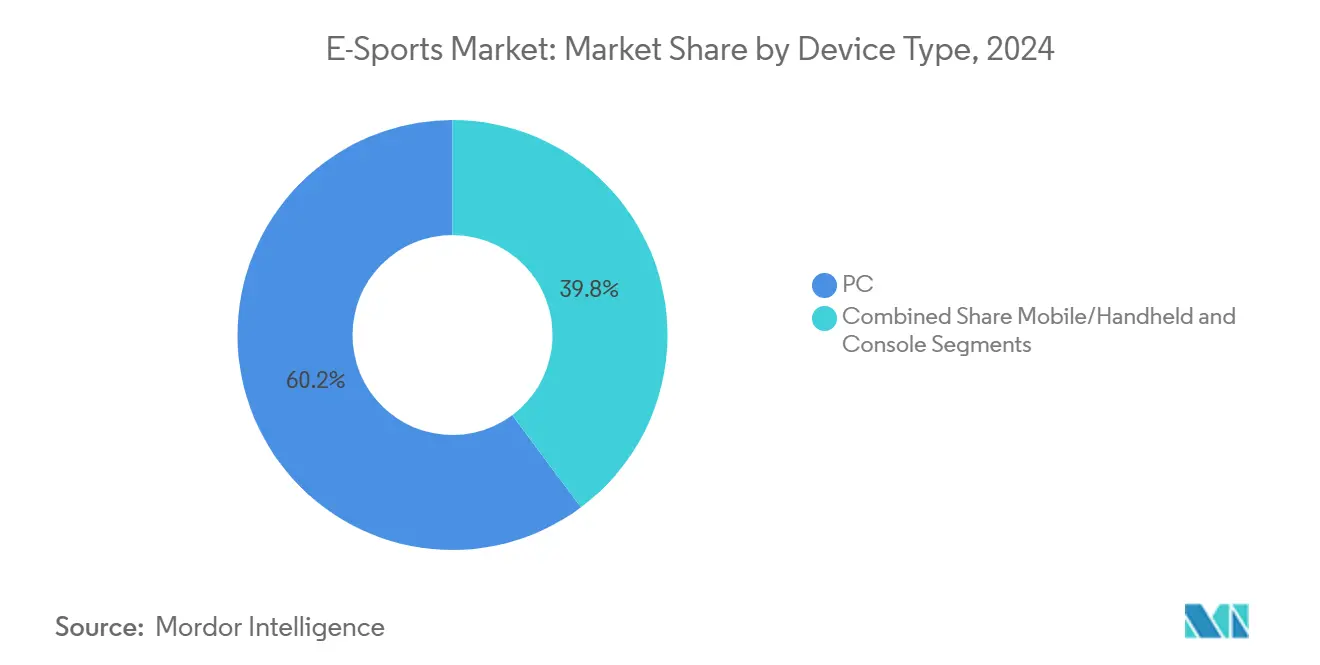

- По типу устройства ПК командовал 60,2% доли рынка киберспорта в 2024 году, в то время как мобильные устройства прогнозируются для CAGR 20,4% между 2025-2030 годами.

- По жанру игр MOBA занимали 35,1% доли размера рынка киберспорта в 2024 году, в то время как сегмент королевской битвы находится на пути к CAGR 21% до 2030 года.

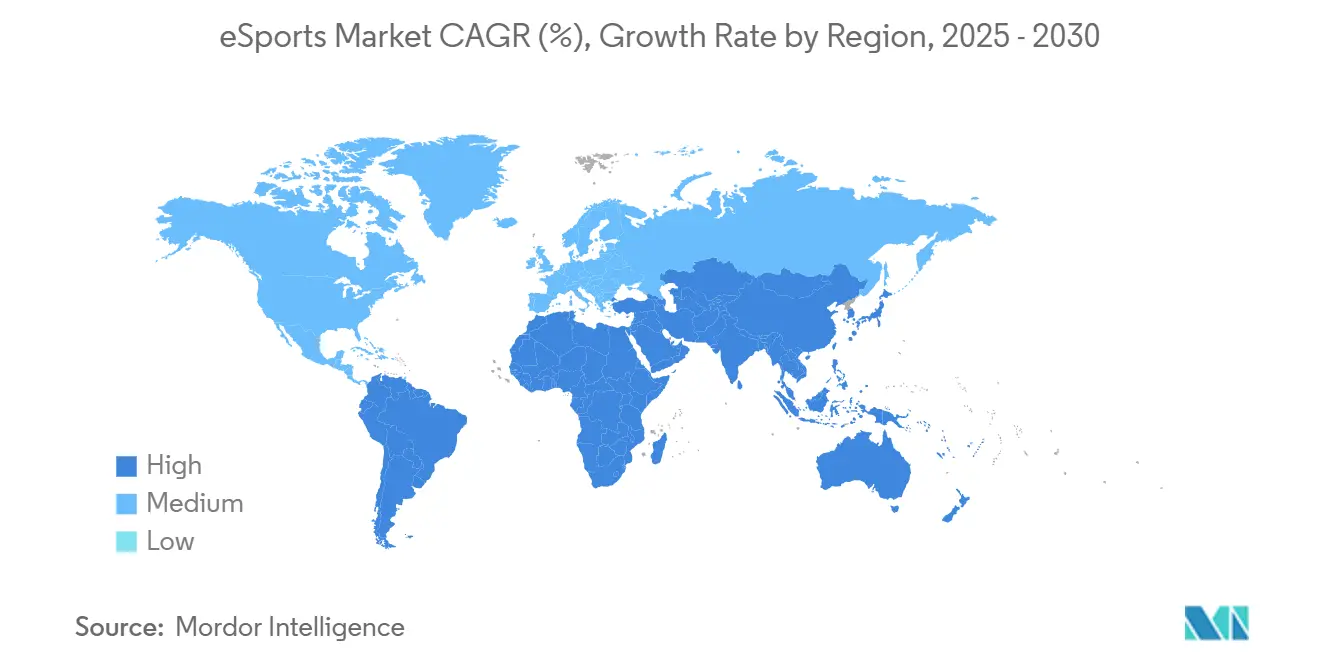

- По географии Азиатско-Тихоокеанский регион представлял 57,3% рынка киберспорта в 2024 году и остается крупнейшей региональной возможностью.

Тенденции и аналитика мирового рынка киберспорта

Анализ влияния драйверов

| Драйвер | % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Развертывание 5G и модернизация оптоволокна | +1.8% | Азиатско-Тихоокеанский регион | Краткосрочный период (≤ 2 лет) |

| Блокчейн-владение цифровыми активами | +1.4% | Глобально | Среднесрочный период (2-4 года) |

| Инвестиции во франчайзинговые лиги | +1.2% | Северная Америка, Азия | Среднесрочный период (2-4 года) |

| Государственное признание и финансирование | +0.9% | Европа, Ближний Восток, Китай | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

5G и развертывание оптоволокна, обеспечивающие монетизацию мобильного киберспорта в Азии

Широкое развертывание 5G существенно повышает скорость соединения и снижает задержку, позволяя мобильным играм обеспечивать турнирный уровень конкурентного опыта. Крупные операторы, такие как Airtel, сообщают о значительном увеличении средней пропускной способности, что улучшает качество видео для зрителей и отзывчивость в игре [1]Ericsson, "5G Now and Next," ericsson.com . По мере роста проникновения смартфонов, ранее недостаточно обслуживаемые сельские районы и города второго уровня получают доступ к организованной игре, расширяя рынок киберспорта далеко за пределы традиционных городских центров. Региональные телекоммуникационные группы захватывают дополнительную ценность через прямое выставление счетов операторами за игровые кредиты, спонсорство пакетов данных и совместно брендированные турниры. Результатом является положительный цикл: более высокое качество сервиса стимулирует вовлеченность, вовлеченность повышает внутриигровые расходы, а повышенные расходы привлекают больше внимания издателей и спонсоров. Преимущество мобильной экосистемы в масштабе поэтому становится решающей опорой роста для рынка киберспорта.

Блокчейн-владение цифровыми активами повышает доходы издателей

Проверяемое владение невзаимозаменяемыми токенами (NFT), связанными с моментами киберспорта, скинами и достижениями, дает игрокам уверенность в безопасной торговле, одновременно вознаграждая издателей постоянными роялти с транзакций на вторичном рынке. Пилотные программы внутри крупных игр теперь встраивают коллекционные дропы непосредственно в прямые трансляции, укрепляя связь между просмотром и тратами. Стандарты интероперабельности, обсуждаемые среди ведущих разработчиков, могли бы позволить активам пересекать множественные игры, углубляя инвестиции пользователей и продлевая жизненные циклы продуктов. Раннестадийные торговые площадки уже показывают надежную ликвидность, сигнализируя о накопленном спросе на редкие, престижные цифровые предметы. Для организаторов турниров блокчейн-инфраструктура автоматизирует распределение призовых фондов и гонораров за участие, сокращая операционные накладные расходы и уменьшая споры. По мере созревания технологии блокчейн обещает закрепить дополнительный поток доходов, который структурно менее подвержен рекламным циклам.

Модели франчайзинговых лиг привлекают инвесторов традиционного спорта

Франчайзинговая система устраняет риск вылета, устанавливает гарантии распределения доходов и формализует управленческие функции, давно знакомые владельцам традиционного спорта, оценивающим вход в киберспорт. Первоначальные взносы в диапазоне от 10 до 25 млн долларов США создали значительный финансовый барьер, который концентрирует ресурсы в организациях, способных поддерживать развитие игроков, создание контента и глобальный мерчандайзинг. [2] Riot Games, "New Revenue Pool Model for LoL Esports," riotgames.com Реорганизация экономики League of Legends в 2024 году дополнительно укрепила стабильность, основав выплаты командам на конкурентных показателях и метриках фанатов, финансируемых продажами цифровых товаров Riotgames. Результатом является предсказуемый профиль денежного потока, более привлекательный для институциональных инвесторов. Принятие франшизы также нормализует переговоры о медиаправах, поскольку вещатели получают сезонные, фиксированные командные нарративы, отражающие логику традиционного спорта. Структура поэтому ускоряет профессионализацию по всему рынку киберспорта, поддерживая доверие инвесторов.

Государственное признание и финансирование киберспорта в Европе и Китае

Агентства государственного сектора все чаще классифицируют киберспорт как стратегическую вертикаль развлекательных технологий. Франция кодифицировала национальную структуру для поддержки турниров, виз спортсменов и академических программ перед предстоящими многонациональными мероприятиями [4]Gouvernement de la France, "Plan National Esport 2024," gouvernement.fr . Муниципальные власти Китая, особенно Шэньчжэня, прикрепляют налоговые льготы и прямые субсидии к строительству арен и штаб-квартир команд, ускоряя эффекты кластеризации. Поддерживаемое суверенным фондом выделение Саудовской Аравии в размере 120 млн долларов США сигнализирует о растущих геополитических ставках в контенте и культурном влиянии, поощряя развитие инфраструктуры по всему Ближнему Востоку. Эти инициативы улучшают координацию ресурсов, упрощают получение разрешений и легитимизируют профессиональные пути для игроков и персонала. Со временем структурированная политическая поддержка ожидается для повышения бюджетов развития талантов, укрепления местных лиг и расширения общего рынка киберспорта.

Анализ влияния ограничений

| Ограничение | % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Сжатие спонсорских расходов | -1.1% | Европа | Краткосрочный период (≤ 2 лет) |

| Фрагментированное владение ИС | -1.3% | Глобально | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Сжатие спонсорских расходов на фоне замедления цифровой рекламы в Европе

Европейские бренд-маркетологи ужесточают бюджеты, поскольку более широкий рост цифровой рекламы замедляется. Поскольку спонсорство все еще представляет 60,27% доходов 2024 года, команды и организаторы турниров остаются очень чувствительными к сдвигам в маркетинговых расходах. Скрутини возврата инвестиций растет, особенно в категориях, таких как фастфуд, алкоголь и азартные игры, где ужесточающиеся регуляции осложняют активационные кампании. Правообладатели поэтому диверсифицируют доходы через аукционы медиаправ и продажи внутриигровых предметов для смягчения волатильности. Однако захват альтернативных источников требует более сильной аналитики данных для демонстрации ценности аудитории, оказывая давление на меньшие субъекты, которым не хватает масштаба. Краткосрочный рост рынка киберспорта в Европе поэтому может отставать от глобальных средних показателей до тех пор, пока не восстановится баланс спонсорских соотношений.

Фрагментированное владение ИС ограничивает стандартизированные структуры лиг

Издатели сохраняют эксклюзивный контроль над правилами игры, правами на трансляцию и конкурентными календарями, фрагментируя экосистему на разделенные сообщества. Независимые организаторы турниров должны согласовывать индивидуальные лицензии, ограничивая кросс-тайтловые мероприятия, которые могли бы агрегировать аудитории и упростить взаимодействие с брендами. Призывы к принудительному лицензированию или коллективным переговорам набрали обороты, однако существенное регуляторное вмешательство остается неопределенным. В промежутке перекрывающиеся расписания создают усталость зрителей и снижают последовательный темп доходов для команд. Вариации в конкурентном формате дополнительно препятствуют сравнительным метрикам, осложняя оценку спонсоров и упаковку медиа. Если новые структуры не поощрят совместное управление, фрагментированное владение будет продолжать тормозить перспективы масштабируемости для рынка киберспорта.

Анализ сегментов

По модели доходов: медиаправа бросают вызов доминированию спонсорства

Рынок киберспорта генерировал 60,27% своих доходов 2024 года от спонсорства, но линия медиаправ масштабируется быстрее, поскольку платформы платят премии за эксклюзивный контент. Размер рынка киберспорта, относящийся к медиаправам, прогнозируется для расширения с CAGR 19,8% до 2030 года, постепенно сужая разрыв со спонсорством. Организаторы турниров выигрывают от многолетних вещательных сделок, которые стабилизируют денежный поток и снижают риски бюджетирования мероприятий. Между тем издатели интегрируют окна прямых трансляций в игровые клиенты, обеспечивая мгновенные подсказки к покупкам, которые связывают просмотр с микротранзакциями. Команды, выровненные с издателями через соглашения о распределении доходов, получают доступ к этим продажам, ослабляя зависимость от внешних брендовых сделок. В то же время экспериментальные форматы доходов, такие как токены просмотра-и-заработка или оверлеи live-ставок, находятся на стадии оценки. Растущее разнообразие источников дохода сигнализирует о рынке киберспорта, мигрирующем к сбалансированным смесям, типичным для зрелых спортивных собственностей.

Рост медиаправ также оказывает повышательное давление на качество производства. Каналы высокой четкости, многоязычные комментарии и оверлеи статистики в реальном времени поднимают стандарты просмотра, стимулируя капитальные расходы на студии и виртуальные сцены. Эти инвестиции укрепляют рычаги переговоров в будущих циклах прав. Для меньших организаторов объединенные производственные хабы и франчайзированные событийные схемы предлагают путь разделения затрат для сохранения конкурентоспособности. В совокупности эти сдвиги, вероятно, перекалибруют иерархию доходов в рамках рынка киберспорта к концу прогнозного окна.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По стриминговой платформе: региональные специалисты бросают вызов глобальным лидерам

Twitch доминировал в 2024 году с 74,89% долей рынка киберспорта в часах просмотра, опираясь на инструменты сообщества первопроходца и глубокие отношения с создателями. Тем не менее более тесная интеграция YouTube Gaming с поиском и функциями повтора хайлайтов позиционирует его для CAGR 24,38% до 2030 года, сокращая объемный разрыв. Региональные сервисы, такие как Huya и DouYu, агрегируют большие внутренние аудитории в Китае, в то время как Nimo TV набирает обороты в Юго-Восточной Азии, где локализованная языковая поддержка выигрывает дополнительное время просмотра. Конкуренция платформ сосредотачивается на снижении задержки, простоте создания клипов и ставках монетизации для создателей. Эксклюзивные сделки для знаковых турниров качают подписку, эхом отражая конкуренцию в премиальном спорте. По мере фрагментации контентных прав по сервисам зрители все чаще полагаются на социальные сниппеты и агрегированные панели результатов, осложняя прогнозы трафика.

С коммерческой точки зрения платформы принимают гибридные модели разделения рекламы и экономики чаевых для привлечения влиятельных лиц вне топ-1% перцентиля. Внедрение нативных виджетов электронной коммерции, позволяющих покупку мерчендайза или билетов во время стримов, расширяет захват доходов. Традиционные медиа-фирмы, входящие в игру, иллюстрированные производством Amazon MGM Studios документальных сериалов вокруг мейджоров, вводят дополнительные дистрибуционные каналы, которые могут разблокировать основных спонсоров. Результирующая мультиплатформенная среда обеспечивает организаторов гибкостью переговоров, но требует изощренного управления правами для предотвращения каннибализации. В целом эта динамика укрепляет платформенное разнообразие как структурную особенность рынка киберспорта.

По типу устройства: мобильная доступность стимулирует глобальную экспансию

ПК-игры сохранили 60,2% доходов 2024 года, отражая наследственное доминирование в конкурентных основах, таких как League of Legends и Counter-Strike. Однако прогнозируемый CAGR мобильного сегмента 20,4% позиционирует его как основной двигатель инкрементного роста пользователей. Ускоренные покрытием 5G, смартфоны среднего уровня теперь обеспечивают частоту кадров, когда-то эксклюзивную для высокоуровневых установок, обеспечивая справедливую игру в рейтинговых лестницах. Инструментарии разработчиков упрощают режимы зрителей в реальном времени, сужая паритет функций с ПК. Юго-Восточная Азия иллюстрирует тенденцию; Mobile Legends: Bang Bang достиг пика в 4,1 млн одновременных зрителей во время своего мирового финала 2024 года. Активация спонсорства адаптируется соответственно, смещаясь к интегрированным в приложения оверлеям и пакетам данных телекома.

Консольный киберспорт поддерживает выделенные сообщества, закрепленные эксклюзивностью тайтлов и стилями игры, специфичными для контроллера. Тем не менее ценообразование оборудования ограничивает домашнее проникновение в развивающихся экономиках, сдерживая рост. Облачные стриминговые технологии могли бы смягчить этот барьер путем перенесения обработки на удаленные серверы, но задержка остается ограничением для чувствительной к задержке конкурентной игры. В прогнозном периоде ожидается, что расширяющийся след мобильных устройств разбавит долю доходов ПК на несколько пунктов, дополнительно интернационализируя рынок киберспорта.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По жанру игр: форматы королевской битвы захватывают основную аудиторию

Игры многопользовательской онлайн боевой арены (MOBA) внесли 35,1% доходов 2024 года, используя стратегическую глубину и установленные привычки зрителей. Тем не менее категория королевской битвы является самым быстрым эскалатором, что подтверждается прогнозным CAGR 21%, благодаря своей дружественной для зрителей драме последнего выжившего игрока и межплатформенной доступности. Издатели оптимизируют режимы зрителей с тепловыми картами в реальном времени и прослушиванием командных коммуникаций, улучшая ясность нарратива для случайных аудиторий. Акцент сегмента на коротких циклах матчей увеличивает предложение контента, привлекательное для стриминговых платформ, ищущих устойчивое ежедневное время просмотра.

Шутеры от первого лица (FPS) остаются якорным жанром, обеспечивая рекордные пики, такие как 6,9 млн одновременных зрителей для финала чемпионата мира League of Legends 2024 года. Разнообразие стратегических шутеров от тактического VALORANT до классического Counter-Strike поддерживает календари на протяжении всего сезона, смягчая волатильность в любой одной игре. Симуляции спорта усиливают потенциал кроссовера спонсоров, привлекая бренды, уже нативные для традиционной атлетики. Между тем сообщество файтинг-игр демонстрирует высокую среднюю вовлеченность аудитории в минуту несмотря на скромные совокупные числа, делая его экономически эффективной собственностью для специализированных мероприятий. В совокупности диверсификация жанров защищает рынок киберспорта от зависимости от любой одной игры.

Анализ по географии

Азиатско-Тихоокеанский регион генерировал 57,3% доходов 2024 года, позиционируя его как краеугольный камень рынка киберспорта. Возглавляемые операторами инвестиции в 5G, государственные субсидии на строительство арен и культурное принятие игр как основного развлечения поддерживают это лидерство. Страны, такие как Южная Корея, институционализируют школьные лиги киберспорта, обеспечивая стабильный талантливый пайплайн, в то время как муниципальные гранты Китая поощряют корпоративную кластеризацию вокруг выделенных цифровых спортивных парков. Мобильная демография региона поддерживает выше среднего конверсию от случайной игры к просмотру киберспорта, укрепляя самофинансирование экосистемы через продажи цифровых предметов и билетирование турниров. Эти структурные преимущества поддерживают постоянно высокую вовлеченность на душу населения, делая регион незаменимым для глобальных контентных стратегий издателей.

Северная Америка демонстрирует наиболее зрелую франчайзинговую лиговую инфраструктуру в рамках рынка киберспорта. Высокие франчайзинговые взносы покупают постоянство и участие в распределении доходов, привлекая группы владельцев из НБА и НФЛ. Хотя эта конфигурация способствует надежным пакетам мерчандайзинга и спонсорства, отложенные обязательства по взносам, оцениваемые в 400 млн долларов США по определенным схемам, поднимают вопросы платежеспособности для команд низшего ранга. Регуляторный надзор вокруг механик лутбоксов добавляет сложности, хотя диверсифицированные доходы издателей смягчают заголовочную экспозицию. Операционные инновации, такие как форматы дома-и-гостя, экспериментируют с локализованными фанбазами, но контроль затрат остается ключевым для возврата команд к прибыльности.

Латинская Америка прогнозируется для обеспечения CAGR 19,2% до 2030 года, самого быстрого среди основных регионов, поддерживаемого улучшающимся покрытием широкополосной связи и молодой, мобильно-центричной аудиторией. Бразилия доминирует в региональных призовых фондах и просмотрах, валидируя брендовые инвестиции в португалоязычные трансляции и локально спонсируемые составы. Экономическая волатильность и валютные колебания сдерживают средние расходы на пользователя, тем не менее глобальные издатели все чаще адаптируют чувствительные к цене пакеты микротранзакций и гибкие подписочные уровни. Эти адаптации расширяют охват воронки без компромиссов по маржам за единицу, поддерживая импульс для рынка киберспорта по всему континенту.

Регуляторная мозаика Европы формирует отличительную траекторию. Национальные правительства, такие как Франция, выделяют гранты и стимулы для проведения мероприятий, но гармонизация трансграничных турниров отстает из-за расходящихся рекламных законов и законов об азартных играх. Валлийский план развития иллюстрирует субнациональные стратегии, направленные на экономическую диверсификацию через инновационные хабы киберспорта. Стандарты благополучия игроков, включая мандаты минимальной заработной платы и медицинского покрытия, набирают выдающееся положение, влияя на структуры затрат. Поскольку европейские аудитории потребляют множественные языки, инвестиции в локализацию non-negotiable для вещателей, ищущих проникновение на рынок. Со временем структурированный подход Европы, вероятно, укрепит защиту спортсменов и профессионализм вещания, хотя он может незначительно замедлить коммерческое экспериментирование.

Конкурентный ландшафт

Рыночная сила кластеризуется вокруг издателей, которые контролируют интеллектуальную собственность. Tencent командует непревзойденной широтой через полностью принадлежащие тайтлы и миноритарные доли в Epic Games и Riot Games, предоставляя межжанровые рычаги от мобильных MOBA до королевских битв-столпов [3]Tencent Holdings, "2024 Annual Report," tencent.com . Riot Games, в свою очередь, устанавливает бенчмарки для управления лигами путем интеграции прямых продаж потребителям и индексированного на производительность пула доходов 44,3 млн долларов США потекли к партнерским командам в 2024 году, иллюстрируя апсайд внутриклиентской монетизации. Франчайзинговые лиги Activision Blizzard для Overwatch и Call of Duty пионерят городские модели, хотя задолженности по франчайзинговым взносам сигнализируют о трудностях с прибыльностью. Valve поддерживает открытую схему для Counter-Strike и Dota 2, обеспечивая пролиферацию сторонних турниров, но предлагая ограниченную стабильность распределения доходов для команд.

Независимые операторы, такие как BLAST и ESL FACEIT Group, расширяются через партнерства с издателями, не имеющими внутреннего экспертизы мероприятий. Многолетнее соглашение BLAST на управление киберспортом Rocket League демонстрирует расширение смежности в гибриды автомобилно-футбольные. Эти операторы конкурируют по вещательным инновациям, альянсам дистрибуции и эффективности продаж спонсорства. Между тем стриминговые платформы диверсифицируются в производство контента; заказы сериалов Amazon MGM Studios иллюстрируют конвергенцию между традиционными медиа и игровой ИС. Команды все чаще принимают многоигровые портфолио, подразделения аналитики данных и брендовые студийные дочерние компании для захвата дополнительных циклов доходов.

Финансовая устойчивость остается главным вызовом сектора. Оценки команд, инфлированные в течение более ранней эпохи, управляемой спонсорством, нормализуются, поскольку фокус инвесторов поворачивается к видимости заработков. Ожидаются слияния и поглощения среди организаций среднего уровня, нацеленные на эффективность масштаба в скаутинге талантов, создании контента и мерчендайзинговых операциях. Блокчейн-пилоты нескольких ведущих команд тестируют смарт-контракты распределения доходов и фан-токенные членства, стремясь конвертировать вовлеченные сообщества в покупателей цифровых продуктов с высокой маржой. На протяжении прогнозного горизонта выравнивание заинтересованных сторон вокруг сбалансированных структур доходов будет диктовать долгосрочное конкурентное равновесие в рамках рынка киберспорта.

Лидеры индустрии киберспорта

-

Tencent Holdings Ltd (включая Riot Games)

-

Activision Blizzard Inc

-

Electronic Arts Inc

-

Epic Games Inc

-

Valve Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: MPL Malaysia рассматривал принятие франчайзинговой модели для Mobile Legends: Bang Bang, используя предыдущие успехи в Индонезии и Филиппинах.

- Февраль 2025: Mecha Break записал более 300 000 одновременных игроков открытой беты и анонсировал приглашенный турнир, охватывающий Китай, Северную Америку и Японию.

- Февраль 2025: Tencent Music Entertainment Group назначила Уай Йип Цанга в свой совет директоров, стремясь интегрировать музыкальные и живые событийные сервисы с инициативами киберспорта.

- Январь 2025: Лидеры индустрии прогнозировали консолидацию команд и больший акцент на мобильных играх для устойчивого роста.

Область глобального отчета по рынку киберспорта

Киберспорт или электронный спорт - это форма соревнования, которая проводится с использованием видеоигр. Этот отчет дает детальный анализ экосистемы индустрии киберспорта. Кроме того, он также содержит анализ цепочки ценности для индустрии киберспорта.

Рынок киберспорта сегментирован по модели доходов (медиаправа, реклама, спонсорство, мерчендайз и билеты), стриминговой платформе (Twitch и YouTube) и географии.

| Спонсорство |

| Медиаправа |

| Реклама |

| Издательские взносы и внутриигровые покупки |

| Билеты и мерчендайз |

| Прочее |

| Twitch |

| YouTube Gaming |

| Facebook Gaming |

| Huya |

| DouYu |

| Другие платформы |

| ПК |

| Мобильные/портативные |

| Консоли |

| MOBA |

| Шутер от первого лица (FPS) |

| Королевская битва |

| Спорт и гонки |

| Файтинг |

| Стратегия и прочее |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Южная Корея | |

| Индия | |

| Остальная Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По модели доходов | Спонсорство | |

| Медиаправа | ||

| Реклама | ||

| Издательские взносы и внутриигровые покупки | ||

| Билеты и мерчендайз | ||

| Прочее | ||

| По стриминговой платформе | Twitch | |

| YouTube Gaming | ||

| Facebook Gaming | ||

| Huya | ||

| DouYu | ||

| Другие платформы | ||

| По типу устройства | ПК | |

| Мобильные/портативные | ||

| Консоли | ||

| По жанру игр | MOBA | |

| Шутер от первого лица (FPS) | ||

| Королевская битва | ||

| Спорт и гонки | ||

| Файтинг | ||

| Стратегия и прочее | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| Остальная Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Насколько велик рынок киберспорта сегодня?

Размер рынка киберспорта достиг 2,557 млрд долларов США в 2025 году и прогнозируется для роста до 7,255 млрд долларов США к 2030 году.

Какой регион генерирует больше всего доходов от киберспорта?

Азиатско-Тихоокеанский регион лидирует на рынке киберспорта с 57,3% долей доходов, поддерживаемый обширным развертыванием 5G, мобильно-ориентированной демографией и проактивным государственным финансированием.

Какой поток доходов растет быстрее всего?

Медиаправа лидируют в росте с прогнозом CAGR 19,8% на 2025-2030 годы, поскольку стриминговые платформы платят премии за эксклюзивный турнирный контент.

Почему франчайзинговые лиги важны?

Франчайзинговые структуры убирают риск вылета, обеспечивают распределение доходов и привлекают инвесторов традиционного спорта, тем самым профессионализируя финансы команд и стабилизируя рынок киберспорта.

Как блокчейн влияет на экономику киберспорта?

Блокчейн обеспечивает проверяемое владение цифровыми активами, такими как NFT, предоставляя издателям роялти-доходы от вторичных продаж и предлагая игрокам новые пути монетизации.

Каков самый большой вызов, стоящий перед командами киберспорта?

Финансовая устойчивость остается сложной, поскольку многие организации все еще сильно полагаются на спонсорские доходы, которые могут флуктуировать с более широкими рекламными циклами.

Последнее обновление страницы: