Размер и доля рынка пищевых добавок для здоровья пищеварения

Анализ рынка пищевых добавок для здоровья пищеварения от Mordor Intelligence

Размер рынка пищевых добавок для здоровья пищеварения оценивается в 10,86 млрд долларов США в 2025 году и ожидается достигнет 14,63 млрд долларов США к 2030 году при CAGR 6,14% в течение прогнозного периода (2025-2030).

Профилактические подходы к здоровью, клиническая валидация вмешательств в микробиом и усиленный глобальный надзор движут развитием рынка. Эти факторы формируют потребительские предпочтения и толкают индустрию к более высоким стандартам. Спрос подкрепляется стареющим населением, ищущим метаболическую поддержку для управления возрастными проблемами здоровья, молодыми потребителями, находящимися под влиянием социальных сетей, раскрывающими связь кишечник-иммунитет и её влияние на общее благополучие, а также компаниями, внедряющими услуги персонализации на основе данных для удовлетворения индивидуальных потребностей в здоровье. Регулятивная конвергенция, особенно с неожиданными инспекциями Управления по контролю за пищевыми продуктами и лекарствами США за рубежом, преодолевает исторический разрыв в качестве между отечественными и международными предприятиями, укрепляя доверие к категории за счет обеспечения постоянных стандартов продукции. Одновременно такие атрибуты, как позиционирование как чистая этикетка и прозрачный sourcing, перешли из премиальных преимуществ в основные стандарты, заставляя бренды инвестировать в отслеживаемые цепочки поставок и сторонние верификации для удовлетворения ожиданий потребителей и регулятивных требований.

Ключевые выводы отчета

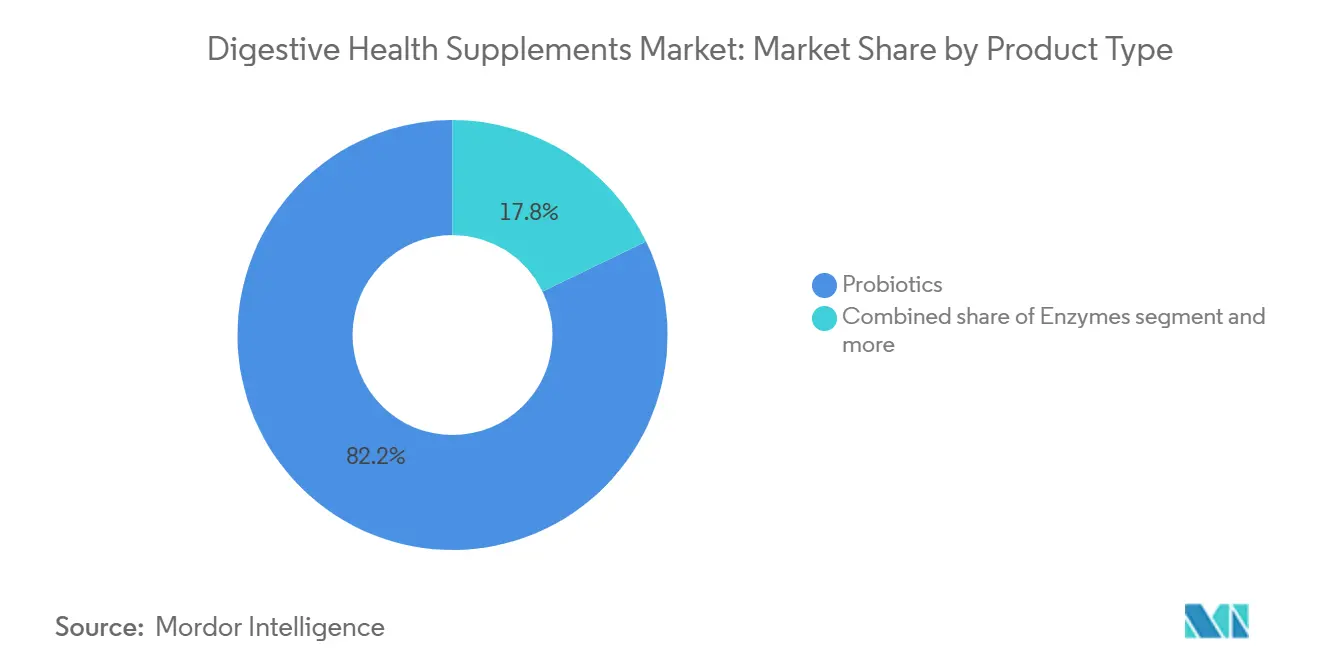

- По типу пробиотики лидировали с 82,12% доли рынка пищевых добавок для здоровья пищеварения в 2024 году, в то время как ферменты прогнозируются к росту с CAGR 7,45% до 2030 года.

- По форме капсулы и мягкие капсулы составили 47,43% доли размера рынка пищевых добавок для здоровья пищеварения в 2024 году; жевательные конфеты и жевательные препараты показывают самый быстрый рост с CAGR 7,21% до 2030 года.

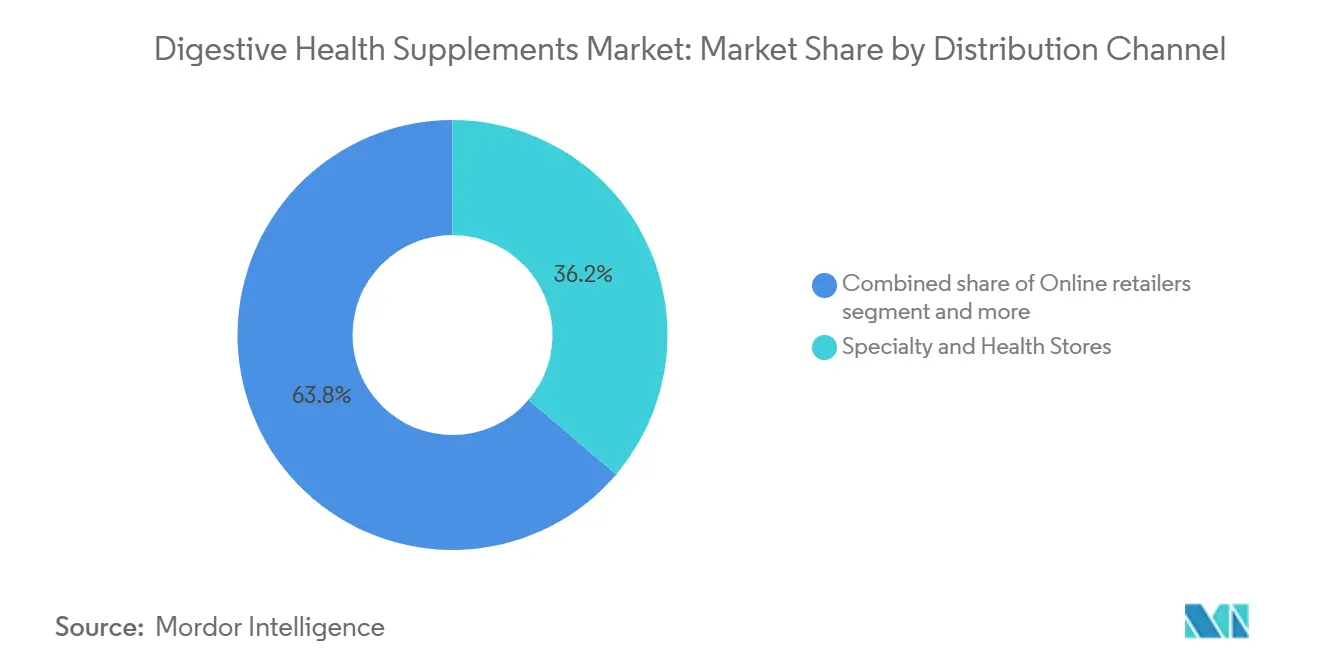

- По каналу дистрибуции специализированные и аптечные магазины держали 36,23% доли в 2024 году, тогда как онлайн-ритейлеры показали самый сильный CAGR на уровне 8,51% до 2030 года.

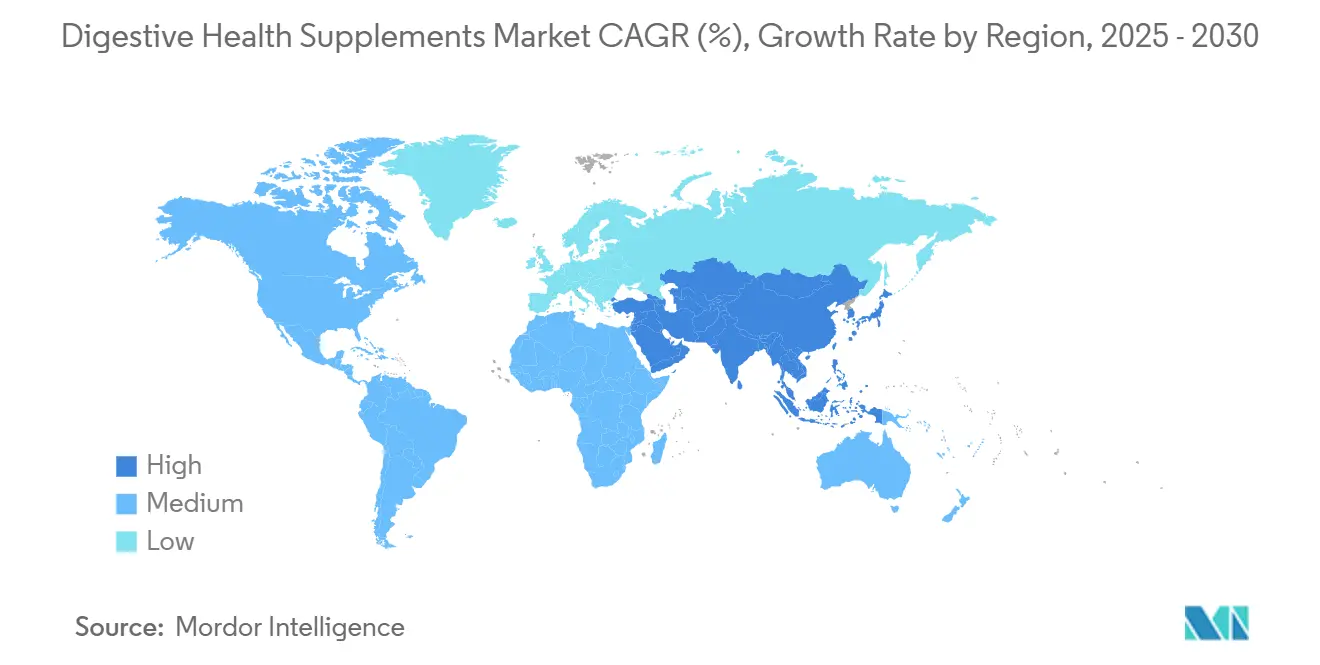

- По географии Северная Америка захватила 42,44% доли в 2024 году, а регион Ближнего Востока и Африки готов к самому быстрому развитию с CAGR 8,62% до 2030 года.

Глобальные тенденции и инсайты рынка пищевых добавок для здоровья пищеварения

Анализ влияния драйверов

| ДРАЙВЕР | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост заболеваемости желудочно-кишечными расстройствами стимулирует рост | +1.8% | Глобально, с концентрацией в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Растущая осведомленность потребителей о связи микробиом-иммунная система движет спросом | +1.2% | Северная Америка и ЕС, расширение в Азиатско-Тихоокеанский регион | Долгосрочно (≥ 4 лет) |

| Интеграция пищевых добавок для здоровья пищеварения в ежедневные питательные режимы движет ростом | +0.9% | Глобально, возглавляемо развитыми рынками | Краткосрочно (≤ 2 лет) |

| Повышенная осведомленность о здоровье пищеварения через цифровые медиа-платформы добавляет к её росту | +0.7% | Глобально, с концентрацией поколения Z в городских центрах | Краткосрочно (≤ 2 лет) |

| Растущая тенденция к чистой этикетке и растительным формулировкам добавок | +0.6% | Северная Америка и ЕС, распространение на Азиатско-Тихоокеанский регион | Среднесрочно (2-4 года) |

| Растущее использование средств для пищеварения среди стареющих взрослых с замедленным метаболизмом | +0.5% | Северная Америка, Европа, Япония | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Рост заболеваемости желудочно-кишечными расстройствами стимулирует рост

По мере роста распространенности функциональных желудочно-кишечных расстройств добавки переходят от случайных средств к основным элементам долгосрочных режимов здоровья. Всемирная организация здравоохранения сообщает о более чем 1,7 млрд ежегодных случаев кишечных заболеваний, при этом в более богатых регионах наблюдается заметный рост воспалительных состояний [1]Источник: Всемирная организация здравоохранения, "Диарейные заболевания", www.who.int. При растущем числе людей, сталкивающихся с синдромом раздраженного кишечника, гастроэзофагеальной рефлюксной болезнью и непереносимостью лактозы, потребление пищевых добавок для здоровья пищеварения растет. Национальный институт диабета и заболеваний пищеварения и почек отмечает, что около 60-70 миллионов американцев ежегодно борются с заболеваниями пищеварения [2]Источник: Национальный институт диабета и заболеваний пищеварения и почек, "Статистика пищеварения для Соединенных Штатов", niddk.nih.gov. Фармацевтические гиганты, такие как Nestlé Health Science, придают доверие этому сектору, что подтверждается их недавним приобретением Vowst. Это ключевой ход, поскольку Vowst может похвастаться тем, что является первой одобренной FDA оральной терапией микробиоты для рецидивирующих инфекций C. difficile. При поддержке клинических данных определенные штаммы влияют на потребительские предпочтения, переводя их от случайных проб к целевым лечениям. Эта эволюция не только обеспечивает стабильный спрос - устойчивый даже во время экономических спадов - но также открывает возможности для премиального ценообразования на научно обоснованные продукты, поднимая стоимость рынка за пределы простого роста объемов.

Растущая осведомленность потребителей о связи микробиом-иммунная система движет спросом

Исследования подчеркивают ключевую роль кишечника в иммунном здоровье, заставляя потребителей тяготеть к специфическим штаммам пробиотиков. Исследования выделяют, как Akkermansia muciniphila укрепляет кишечные барьеры, сдерживает воспаление и улучшает метаболическое здоровье, стимулируя всплеск спроса на эти специализированные пробиотики. Эта растущая осведомленность о влиянии кишечного микробиома на общее здоровье привела к повышенному интересу к целенаправленным вмешательствам, которые решают конкретные проблемы здоровья. В сдвиге после пандемии потребители теперь делают акцент на профилактических мерах здоровья, а не на реактивном лечении, поскольку они стремятся поддерживать долгосрочное благополучие и устойчивость к потенциальным вызовам здоровья. Цифровые инновации, такие как приложение для съемки стула от Dieta Health, умело преобразуют данные биомаркеров в персонализированные рекомендации продуктов, давая потребителям возможность делать осознанный выбор. Эти технологические достижения преодолевают разрыв между научными инсайтами и потребительской доступностью, позволяя людям лучше понимать свои уникальные потребности в здоровье. В результате наблюдается заметный уклон к добавкам, нацеленным на специфические проблемы здоровья, при этом потребители отдают предпочтение индивидуализированным решениям над универсальными альтернативами.

Интеграция пищевых добавок для здоровья пищеварения в ежедневные питательные режимы движет ростом

Потребители на развитых рынках все больше интегрируют средства для пищеварения в свои ежедневные рутины, размывая границы между традиционными добавками и функциональными продуктами питания. Эта тенденция дополнительно подпитывается инновационными форматами: жевательные конфеты без сахара и ароматизированные порошки улучшают приверженность пользователей благодаря своему удобству и приятному вкусу, в то время как пребиотические газированные напитки поднимают ингредиенты для пищеварения на передний план основных напитков, привлекая заботящихся о здоровье людей, ищущих как пользу для здоровья, так и приятное потребление. Кроме того, растущая осведомленность о влиянии здоровья кишечника на общее благополучие стимулировала спрос на эти продукты, поощряя производителей инвестировать в исследования и разработку более эффективных и привлекательных решений. По мере того как рынок пищевых добавок для здоровья пищеварения сливается с упакованными продуктами питания, он расширяет свои каналы дистрибуции, охватывая продуктовые магазины и онлайн-платформы, и укрепляется против сезонных колебаний спроса, обеспечивая стабильную производительность рынка круглый год.

Повышенная осведомленность о здоровье пищеварения через цифровые медиа-платформы добавляет к её росту

Алгоритмы социальных сетей все больше благоприятствуют контенту о здоровье кишечника, создавая вирусные циклы, которые повышают понимание категории через истории сверстников и экспертные инсайты. Эти алгоритмы усиливают видимость дискуссий о здоровье кишечника, облегчая потребителям доступ и взаимодействие с релевантной информацией. Дискуссии в TikTok заметно повысили поиски жевательных формулировок, особенно среди поколения Z, которое привлекают удобные и приятные на вкус варианты добавок. Предпочтение этой демографической группы к инновационным и легко потребляемым продуктам заставило бренды сосредоточиться на жевательных добавках как ключевой области роста. Используя эту тенденцию, провайдеры, ориентированные на виртуальность, такие как Oshi Health, объединяют теле-консультации с индивидуализированными пакетами продуктов. Этот подход не только удовлетворяет потребительский спрос на персонализированные решения, но также расширяет охват пищевых добавок для здоровья пищеварения за пределы традиционных обычных магазинов, подключаясь к растущему предпочтению онлайн-услуг здоровья и моделей на основе подписки.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Строгая маркировка и задержки одобрения новых продуктов питания для синбиотических смесей препятствуют росту | -0.8% | ЕС первичный, с регулятивным распространением на другие рынки | Среднесрочно (2-4 года) |

| Фальсификация и деградация потенции во время цепочки поставок, влияющая на доверие к бренду | -0.6% | Глобально, с концентрацией в ценочувствительных сегментах | Краткосрочно (≤ 2 лет) |

| Ценовая чувствительность, ограничивающая принятие премиальных добавок | -0.4% | Развивающиеся рынки, с селективным воздействием в развитых экономиках | Среднесрочно (2-4 года) |

| Конкуренция от альтернативных натуральных средств влияет на рост | -0.3% | Глобально, с оплотами традиционной медицины в Азиатско-Тихоокеанском регионе | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Строгая маркировка и задержки одобрения новых продуктов питания для синбиотических смесей препятствуют росту

Регламент о новых продуктах питания Европы требует подробных досье для растительных ингредиентов, но интерпретации различаются среди стран-членов. Получение одобрения для мультиштаммовых, мультиволоконных синбиотиков может занять более 18 месяцев, увеличивая затраты на разработку и откладывая запуски продуктов. Сложность процесса одобрения, который включает строгие оценки безопасности и соответствие различающимся национальным стандартам, дополнительно обостряет эти задержки. Малые компании находят сложным финансировать эти длительные процессы соответствия, давая более крупным фирмам с опытными регулятивными командами конкурентное преимущество. Национальные действия, такие как ограничения Дании на ашвагандху, подчеркивают, как местные решения могут отменить общеевропейские одобрения, требуя региональных переформулировок, которые компрометируют экономии масштаба. Эти переформулировки часто требуют дополнительных инвестиций в исследования и разработку, дополнительно напрягая ресурсы для малых игроков.

Фальсификация и деградация потенции во время цепочки поставок, влияющая на доверие к бренду

Лабораторные аудиты, выявляющие продукты с недостаточной дозировкой, поколебали потребительское доверие к цепочке поставок. Тестирование компанией NOW Foods выявило, что несколько брендов берберина поставляют менее 40% их заявленных активных ингредиентов, поднимая вопросы об эффективности продукта и прозрачности. Параллельные аудиты продуктов бромелайна отметили еще более низкие активные уровни, дополнительно подчеркивая несоответствия в качестве продукции. В ответ на эти упущения FDA усилило инспекции зарубежных предприятий, совершая неанонсированные визиты к производителям в Китае и Индии. Эти инспекции нацелены на укрепление целостности цепочки поставок путем выявления и решения вопросов несоответствия. Однако они также приводят к краткосрочным нарушениям, особенно для предприятий, которые не соответствуют регулятивным стандартам и сталкиваются с последующими действиями. Такие откровения усилили призывы к более строгим сторонним верификациям на рынке пищевых добавок для здоровья пищеварения. Эти меры рассматриваются как существенные для восстановления потребительского доверия и обеспечения качества продукции. Дополнительно соответствующих требованиям брендов призывают заметно демонстрировать свои печати качества как способ дифференцироваться на конкурентном рынке.

Сегментный анализ

По типу: пробиотики доминируют, несмотря на ускорение ферментов

В 2024 году пробиотики доминировали на рынке, захватив 82,12% доходов. Это подчеркивает годы исследований специфических штаммов и растущее потребительское доверие. Сильные доказательства, поддерживающие эффективность пробиотиков, стимулировали их широкое принятие для здоровья пищеварения. Ферменты, прогнозируемые к росту с CAGR 7,45% до 2030 года, набирают обороты из-за растущего спроса на решения для непереносимости лактозы и панкреатической недостаточности. Эти ферменты удовлетворяют специфические потребности здоровья, привлекая заботящихся о здоровье потребителей. Категория "Прочие" теперь включает постбиотики и синбиотики, при этом продукты Akkermansia muciniphila получили одобрение Европейского агентства по безопасности пищевых продуктов в 2024 году. Такие достижения изменяют рынок пищевых добавок для здоровья пищеварения, фокусируясь на клинически обоснованных решениях для удовлетворения возникающих потребительских запросов.

При клинической поддержке ферменты командуют премиальными ценами и утвердились в каналах практикующих врачей, где медицинские профессионалы рекомендуют их. Пробиотики диверсифицируются в возрастные и повышающие настроение форматы, обращаясь к психическому благополучию наряду со здоровьем пищеварения. Производители инвестируют в термостабильные штаммы, расширяя их использование в жевательные конфеты и выпечку, таким образом входя на рынок функциональных продуктов питания. Новые участники в секторе постбиотиков подчеркивают стабильность при хранении и иммунные преимущества, отражая эволюционирующий конкурентный ландшафт. Ожидается, что эти инновации будут стимулировать дифференциацию и рост, поскольку компании удовлетворяют растущий спрос на передовые, научно обоснованные решения.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По форме: жевательные конфеты трансформируют соответствие, капсулы сохраняют масштаб

В 2024 году капсулы и мягкие капсулы держали 47,43% доли рынка, оставаясь топ-выбором для высокодозных активных веществ из-за точной доставки дозировки и защиты чувствительных ингредиентов. Жевательные конфеты и жевательные препараты растут с CAGR 7,21% до 2030 года, стимулируемые лучшим вкусом, веганскими пектиновыми системами и производственными линиями без крахмала, которые снижают затраты и повышают доступность. Таблетки сокращаются, поскольку потребители предпочитают удобные форматы, в то время как порошки набирают обороты среди энтузиастов спортивного питания и клиник за их настраиваемые высокопроизводительные формулировки. Новые участники, такие как жидкие жевательные конфеты и сублингвальные пленки, повышают биодоступность и завоевывают уникальные позиции на рынке пищевых добавок для здоровья пищеварения.

Потребители все больше рассматривают жевательные конфеты как снеки, а не как лечебные продукты, повышая ежедневную приверженность и привлекая более широкую возрастную демографию, включая детей и пожилых взрослых. Бренды используют эту тенденцию, используя натуральные красители, подсластители без сахара и перерабатываемые банки для удовлетворения требований чистой этикетки и соответствия целям устойчивости. С другой стороны, капсулы продолжают предпочитаться теми, кто ставит приоритет на науку, ценя контролируемые дозировки и передовые технологии, такие как механизмы замедленного высвобождения, которые обеспечивают выживание штаммов против желудочной кислоты и улучшают эффективность.

По каналу дистрибуции: электронная коммерция переопределяет доступ

В 2024 году специализированные и аптечные магазины захватили 36,23% глобальных доходов, используя экспертный персонал и курированные ассортименты продуктов. Эти магазины привлекают заботящихся о здоровье покупателей, ищущих индивидуальные советы и премиальные предложения. Онлайн-ритейлеры, извлекающие выгоду из удобства поиска, отзывов сверстников и быстрой доставки, прогнозируются к росту с CAGR 8,51% до 2030 года. Рост электронной коммерции, мобильной коммерции и достижений цифровых платежей изменяет покупательские привычки и стимулирует онлайн-продажи. Модели прямых подписок к потребителю повышают пожизненную стоимость и сбор данных, обеспечивая постоянный доступ к продуктам, способствуя лояльности бренда и позволяя брендам собирать инсайты для инноваций продуктов на рынке пищевых добавок для здоровья пищеварения.

Массовые супермаркеты и аптеки удовлетворяют импульсивные покупки и немедленные потребности, но омниканальные стратегии набирают известность. Бренды принимают варианты кликни-и-забери, партнерства с инфлюенсерами и образовательные вебинары для обеспечения видимости по всему пути покупателя. Эти стратегии создают унифицированный опыт покупок через физические и цифровые каналы, удовлетворяя эволюционирующие потребительские ожидания. Программы лояльности и персонализированные маркетинговые кампании дополнительно укрепляют вовлеченность клиентов. С набирающими популярность пробиотиками холодной цепи эффективная логистика последней мили критически важна для обеспечения целостности продукта и своевременной доставки. Инвестиции в контролируемые температурой цепочки поставок и передовые системы отслеживания становятся существенными для удовлетворения растущего спроса.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Северная Америка командует доминирующей долей 42,44% глобальных доходов, подкрепленная четкими руководящими принципами FDA, которые позволяют утвердительную передачу сообщений о пользе для здоровья. Потребители в регионе все больше рассматривают добавки как существенную профилактическую помощь. Согласно опросу Совета по ответственному питанию 2023, почти 74% взрослых в Соединенных Штатах сообщили об использовании диетических добавок, включая пищевые добавки для здоровья пищеварения [3]Источник: Опрос Совета по ответственному питанию, "Опрос CBN 2023 о диетических добавках", crnusa.org. Более того, пилотные программы страхования, возмещающие микробиомные терапии, могут укрепить эту тенденцию, усиливая рынок пищевых добавок для здоровья пищеварения на этой уже зрелой территории.

Ближний Восток и Африка находятся на быстром подъеме, похваляясь самым быстрым CAGR 8,62% до 2030 года. Этот рост подпитывается растущими располагаемыми доходами, расширением аптечных сетей и проактивными правительственными инициативами здоровья, такими как Видение 2030 Саудовской Аравии. С молодой демографией и глубоко укоренившейся культурной близостью к травяным тоникам регион готов к принятию современных пробиотиков и ферментов. Чтобы навигировать по разнообразному регулятивному ландшафту и плавно смешивать западные формулировки с местными растениями, многонациональные компании формируют партнерства с местными дистрибьюторами, закладывая основу для крепкого проникновения рынка пищевых добавок для здоровья пищеварения.

Регулятивная среда Европы предлагает как возможности, так и вызовы. Общеевропейская гармонизация облегчает доступ к рынку, но различающиеся национальные интерпретации создают препятствия соответствия. Мандаты устойчивости стимулируют сдвиг к органическим ингредиентам и перерабатываемой упаковке. Хотя потребители осторожно оценивают научные доказательства, они готовы инвестировать в доказанные продукты. В Азиатско-Тихоокеанском регионе традиционные средства сливаются с современной наукой, стимулируя быстрое принятие. Регулятивная структура Китая ускоряет импорт через трансграничную электронную коммерцию, поддерживая при этом отечественные инновации. Урбанизация и диетические сдвиги к высокобелковым, низковолокнистым диетам повышают спрос на индивидуализированные решения для пищеварения. Персонализированные питательные службы, интегрирующие генетические и микробиомные инсайты, дополнительно повышают рост рынка.

Конкурентный ландшафт

Рынок пищевых добавок для здоровья пищеварения демонстрирует умеренную фрагментацию. Лидерство распределено, позволяя специализированным участникам завоевывать ниши, используя новые штаммы, передовые технологии доставки и персонализированные программы. Приобретения в секторе обычно сосредоточены на улучшении дополнительных возможностей, а не на поиске прямых пересечений. Основные игроки на рынке включают Neste SA, Bayer AG, Amway Corp., Haleon plc и Herbalife Nutrition Ltd.

Технологии завоевывают значительную нишу на этом рынке. В то время как более крупные игроки используют свои платформы электронной коммерции для усиления этих цифровых услуг, стартапы находят успех с моделями подписки, предлагая наборы для секвенирования микробиома и коучинг на основе приложений. Другим конкурентным фронтом является прозрачность цепочки поставок; компании все больше используют блокчейн-отслеживание для валидации жизнеспособности штаммов и происхождения, обращаясь к потребительским опасениям, проистекающим из периодических скандалов с потенцией.

Гибкость является ключом в навигации по быстрым течениям инновационных циклов и эволюционирующих регулаций, особенно в Европе. Чтобы умело направлять синбиотические смеси через строгий путь новых продуктов питания, компании создают специализированные команды по регулятивным вопросам. Ранние одобрения не только командуют премией ценообразования, но также обеспечивают полочную эксклюзивность, создавая самоукрепляющийся цикл, который подпитывает дальнейшие инвестиции в клинические испытания. В знак эволюции рынка традиционные фармацевтические гиганты начинают объединять микробиомные терапии со стандартными безрецептурными решениями для пищеварения, намекая на более глубокую интеграцию в арене пищевых добавок для здоровья пищеварения.

Лидеры индустрии пищевых добавок для здоровья пищеварения

-

Neste SA

-

Bayer AG

-

Amway Corp.

-

Herbalife Nutrition Ltd.

-

Haleon plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Июнь 2025: Bioma запустила свой флагманский продукт Bioma Probiotics, синбиотическую добавку, поддерживающую здоровье кишечника, иммунитет и ментальную ясность. Веганские, без ГМО, стабильные при хранении капсулы содержат более 40 млрд КОЕ из 11 пробиотических штаммов, пребиотики инулина и постбиотический комплекс на основе бутирата, доставляемые через DRcaps замедленного высвобождения для кишечного нацеливания.

- Март 2025: Inner Brightness представила Akkermansia Probiotic, пищевую добавку для здоровья пищеварения, которая объединяет пастеризованную Akkermansia muciniphila (AKK PROBIO), широкоспектровые пищеварительные ферменты DigeSEB и витамины B-комплекса. Штамм AKK PROBIO получил самоподтвержденный статус GRAS (общепризнанный как безопасный) как один из первых термоинактивированных пробиотиков.

- Март 2025: TopGum разработала Gummiotics, безсахарную синбиотическую жевательную конфету для здоровья кишечника и иммунной поддержки. Каждая жевательная конфета формы мандарина весом 3 г имеет патентопендинговую пребиотическую волокнистую матрицу, содержащую 1 млрд КОЕ пробиотика Bacillus subtilis (DE111) и 34 мг постбиотика Bifidobacterium animalis subsp. lactis (BPL1).

- Август 2024: Organic India представила две сертифицированные органические жевательные добавки в стеклянных банках: Fiber Gummies со вкусом клубники, обеспечивающие до 5 г пребиотического волокна на порцию с менее чем 1 г сахара для поддержки здоровья кишечника, и Ashwagandha Gummies со вкусом лимон-лайм, содержащие 300 мг экстракта ашвагандхи KSM-66 для управления стрессом. Оба продукта верифицированы проектом без ГМО и оценены в 25,99 долларов США за банку на 60 штук.

Область применения глобального отчета о рынке пищевых добавок для здоровья пищеварения

Пищевые добавки для здоровья пищеварения обычно принимаются с едой для целей пищеварения и потому что они заявляют о лечении обычных форм раздражения кишечника, изжоги и других заболеваний.

Рынок пищевых добавок для здоровья пищеварения сегментирован по типу, каналу дистрибуции и географии. На основе типа рынок сегментирован на пребиотики, пробиотики, ферменты и другие типы. На основе канала дистрибуции рынок сегментирован на супермаркеты и гипермаркеты, аптеки и аптечные магазины, онлайн-ритейлеров и другие каналы дистрибуции. На основе географии исследование предоставляет анализ рынка пищевых добавок для здоровья пищеварения на развивающихся и установленных рынках по всему миру, включая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе стоимости (в долларах США).

| Пребиотики |

| Пробиотики |

| Ферменты |

| Растительные препараты |

| Другие типы |

| Капсулы и мягкие капсулы |

| Таблетки |

| Жевательные конфеты и жевательные препараты |

| Порошки |

| Другие формы |

| Супермаркеты/Гипермаркеты |

| Специализированные и аптечные магазины |

| Онлайн-ритейлеры |

| Другие каналы дистрибуции |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу | Пребиотики | |

| Пробиотики | ||

| Ферменты | ||

| Растительные препараты | ||

| Другие типы | ||

| По форме | Капсулы и мягкие капсулы | |

| Таблетки | ||

| Жевательные конфеты и жевательные препараты | ||

| Порошки | ||

| Другие формы | ||

| По каналу дистрибуции | Супермаркеты/Гипермаркеты | |

| Специализированные и аптечные магазины | ||

| Онлайн-ритейлеры | ||

| Другие каналы дистрибуции | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвечаемые в отчете

Какова текущая стоимость рынка пищевых добавок для здоровья пищеварения?

Размер рынка пищевых добавок для здоровья пищеварения оценивается в 10,86 млрд долларов США в 2025 году.

Какой сегмент держит наибольшую долю рынка пищевых добавок для здоровья пищеварения?

Пробиотики доминируют с 82,12% глобальных доходов в 2024 году, поддерживаемые обширными клиническими исследованиями.

Какой регион растет быстрее всего на рынке пищевых добавок для здоровья пищеварения?

Ближний Восток и Африка прогнозируется к росту с CAGR 8,62% между 2025 и 2030 годами.

Почему жевательные конфеты набирают популярность в продуктах для здоровья пищеварения?

Жевательные конфеты предлагают приятные вкусы, веганские пектиновые варианты и удобство, стимулируя CAGR 7,21% до 2030 года.

Последнее обновление страницы: