Размер и доля глобального рынка косметической стоматологии

Анализ глобального рынка косметической стоматологии от Mordor Intelligence

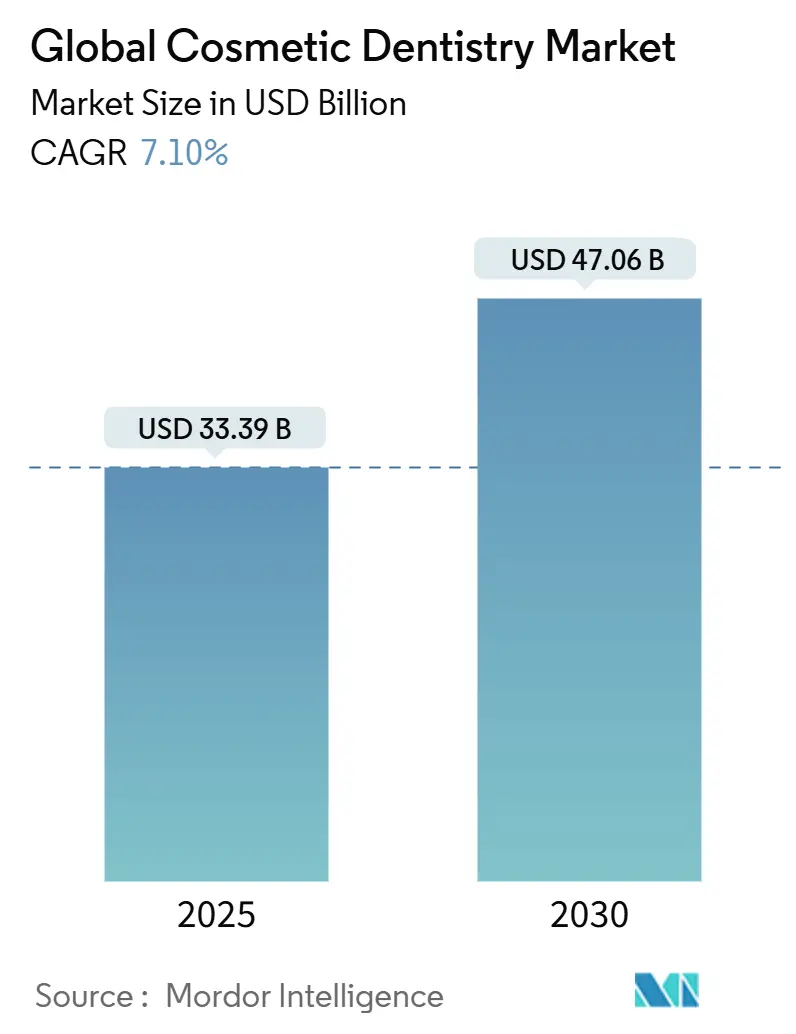

Размер рынка косметической стоматологии оценивается в 33,39 млрд долларов США в 2025 году и прогнозируется к достижению 47,06 млрд долларов США к 2030 году, отражая CAGR 7,10% за прогнозный период. Растущий спрос на плановые улучшения улыбки, изменения образа жизни в сторону видимости в социальных сетях и быстрая интеграция цифровых рабочих процессов кресельного типа являются основными двигателями роста. Терапия прозрачными элайнерами расширяется со CAGR 9,31%, поскольку полимеры с памятью формы и планирование с использованием ИИ сокращают время лечения. Азиатско-Тихоокеанский регион развивается со CAGR 8,03%, движимый растущими располагаемыми доходами среднего класса и агрессивными инвестициями клиник в цифровую ортодонтию, в то время как Северная Америка сохраняет 39,82% долю выручки благодаря широкому принятию страховыми компаниями восстановительных кодов и плотной сети стоматологических сервисных организаций (DSO). Во всех регионах более жесткие нормы по ртути ускоряют переход от амальгамы к керамическим и композитным решениям, заставляя малые практики модернизироваться или сотрудничать с корпоративными группами для финансирования обновлений CAD/CAM.

Ключевые выводы отчета

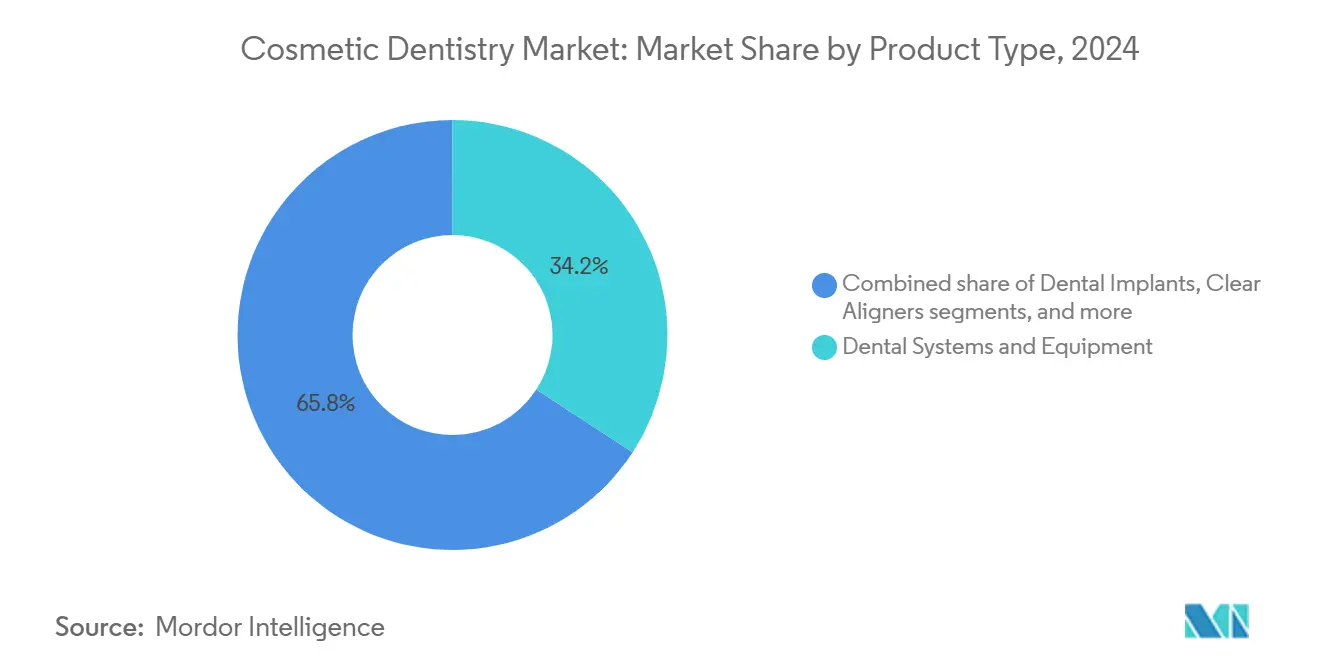

- По типу продукта стоматологические системы и оборудование занимали 34,18% доли выручки в 2024 году, тогда как прозрачные элайнеры прогнозируются к расширению со CAGR 9,31% до 2030 года.

- По типу процедуры ортодонтическая коррекция занимала 32,67% доли рынка косметической стоматологии в 2024 году, в то время как эстетическое улучшение прогнозируется к росту со CAGR 8,42% до 2030 года.

- По возрастной группе взрослые составляли 82,89% рынка косметической стоматологии в 2024 году; подростки прогнозируются к демонстрации наивысшего CAGR 8,67% между 2025 и 2030 годами.

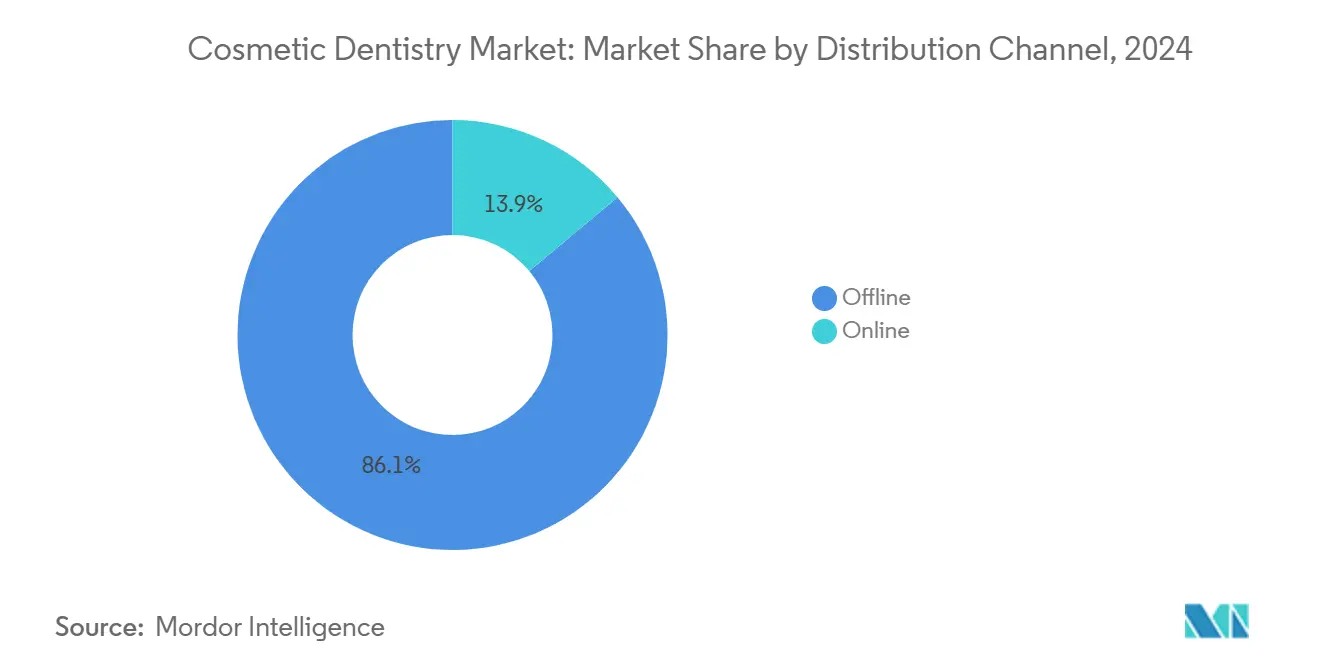

- По каналу распространения офлайн точки захватили 86,07% размера рынка косметической стоматологии в 2024 году, тогда как онлайн платформы готовы расти со CAGR 9,08% до 2030 года.

- По конечному пользователю стоматологические клиники лидировали с 64,45% долей выручки в 2024 году, в то время как DSO развиваются со CAGR 7,84% до 2030 года.

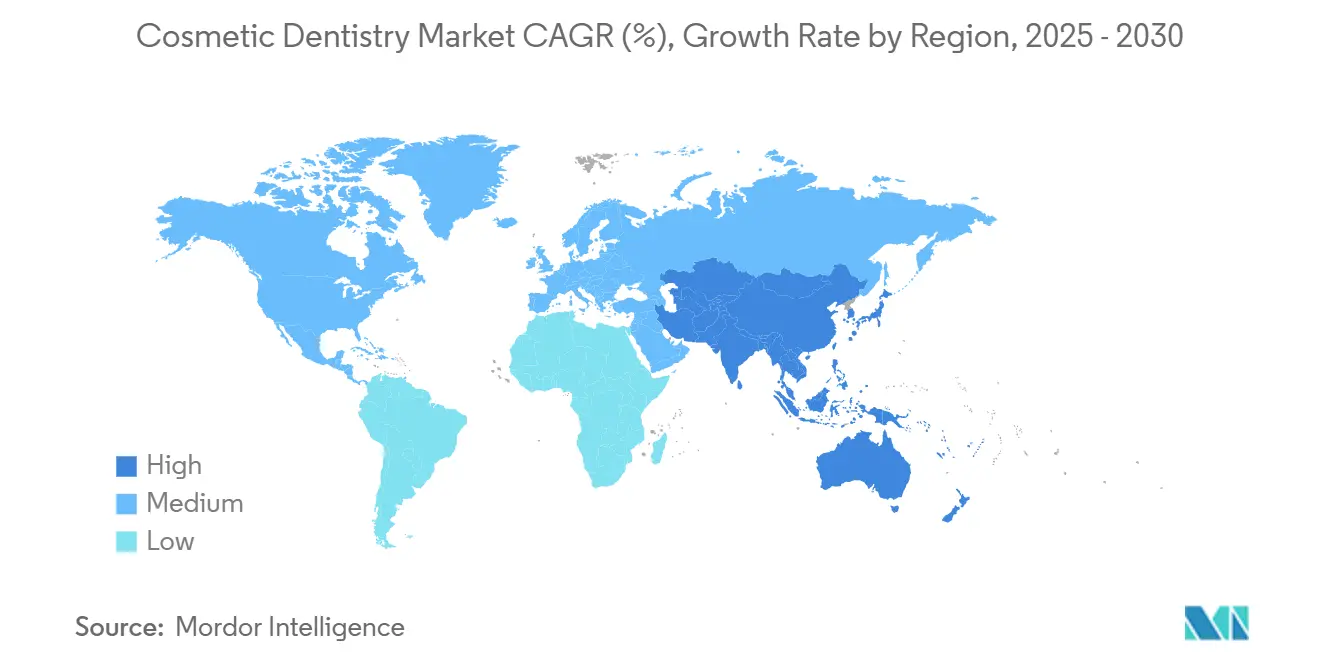

- По географии Северная Америка занимала 39,82% доли рынка косметической стоматологии в 2024 году, тогда как Азиатско-Тихоокеанский регион демонстрирует самый быстрый CAGR 8,03% до 2030 года.

Тенденции и инсайты глобального рынка косметической стоматологии

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Видимость в социальных сетях "Zoom-Boom" | +1.8% | Северная Америка, Европа, глобальные городские центры | Краткосрочный (≤ 2 лет) |

| Платформы прозрачных элайнеров прямых продаж потребителям | +1.7% | Северная Америка, Европа, городской Азиатско-Тихоокеанский регион | Краткосрочный (≤ 2 лет) |

| Внедрение кресельных CAD/CAM корпоративными группами | +1.5% | Северная Америка, Западная Европа, Австралия | Среднесрочный (2-4 года) |

| Трансграничный стоматологический туризм | +1.2% | Азиатско-Тихоокеанский регион, Восточная Европа, Латинская Америка | Среднесрочный (2-4 года) |

| Рост минимально инвазивных косметических техник | +1.1% | Глобальный | Среднесрочный (2-4 года) |

| Регуляторный сдвиг от стоматологической амальгамы | +0.9% | Европа, Северная Америка, Япония | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Видимость в социальных сетях "Zoom-Boom"

Воздействие на потребителей видеовстреч высокого разрешения усилило самоконтроль улыбок и подняло объемы косметических консультаций. Исследование 2024 года в Journal of Dental Sciences[1]Chen Y., "Video Calling Frequency and Elective Dental Consultations," Journal of Dental Sciences, elsevier.com зафиксировало 43% всплеск плановых обращений, связанных с "Zoom-дисморфией". Видеоцентрированные платформы, такие как TikTok и Instagram, непрерывно демонстрируют трансформации с винирами, отбеливанием и элайнерами, расширяя охват практикующих врачей и нормализуя плановое лечение. Последующий эффект включает заметный 42% рост спроса на отбеливание зубов и 36% скачок консультаций по винирам среди активных пользователей видео. Маркетинг, возглавляемый инфлюенсерами, теперь направляет потенциальных пациентов к виртуальной сортировке, сжимая цикл от осведомленности до записи и укрепляя стабильное премиальное ценообразование несмотря на макроэкономическую слабость.

Платформы прозрачных элайнеров прямых продаж потребителям

DTC компании элайнеров предлагают удаленные наборы для слепков и виртуальный мониторинг по цене 1200-3500 долларов США, подрезая офисные диапазоны 3000-8000 долларов США. Эта доступность открывает конверсии взрослых в ортодонтию впервые и заполняет пробелы в записях для общих практикующих врачей, которые интегрируют гибридные модели обзора. Испанское когортное исследование 2024 года[2] сообщило о 60% неоправданных ожиданий из-за недостаточного надзора, сосредоточив регуляторное внимание на прозрачности и информированном согласии. Тем не менее, алгоритмы платформы, отслеживающие соблюдение времени ношения, расширили активный взрослый ортодонтический пул, внося 1,7 процентных пункта в CAGR в течение первого прогнозного двухлетия.

Внедрение кресельных CAD/CAM корпоративными группами

DSO масштабируют цифровую стоматологию, распределяя капитальные расходы по сетям из нескольких клиник. Фрезерование в тот же день сокращает оборот лаборатории на 35-40%, повышает показатели принятия случаев на 28% и снижает удельные лабораторные сборы до 60%. Стандартизированные цифровые протоколы также гармонизируют качество реставрации по местоположениям, укрепляя репутацию бренда. Передовая керамика, производимая в офисе, отвечает эстетическим требованиям, исключая внешние задержки доставки, критическое преимущество для удовлетворенности пациентов. По мере расширения DSO во вторичные города, меньшие независимые практики испытывают трудности в соответствии расходам на оборудование, побуждая к партнерствам или слияниям, которые дополнительно консолидируют рыночную власть.

Трансграничный стоматологический туризм

Ценовые различия между индустриализированными и развивающимися экономиками продолжают мотивировать выездные поездки для косметической стоматологии. Пациенты из США экономят 50-70% на комплексных случаях в Мексике, получая уход от клиницистов, обученных в американских или европейских программах. Пакеты для часто летающих пассажиров объединяют проживание в отелях и двуязычную координацию ухода, делая полноарочную имплантную терапию финансово достижимой. Клиники-направления реинвестируют доходы от туризма в внутриротовые сканеры, 3D-принтеры и фрезерованные циркониевые установки, создавая технологический скачок, который ускоряет принятие минимально инвазивных восстановительных методов в принимающих странах. Более 3 миллионов путешественников прошли стоматологические процедуры в 2024 году, и поток пациентов показывает совокупное годовое увеличение почти на 10%, усиливая влияние драйвера туризма до 2030 года.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Ограниченное страховое возмещение для плановой эстетики | -1,6% | Глобальный (наивысший в развивающихся рынках) | Долгосрочный (≥ 4 лет) |

| Высокие капитальные требования для CAD/CAM и 3D-принтеров | -1,2% | Глобальный (острый в рынках с низким доходом) | Среднесрочный (2-4 года) |

| Нехватка квалифицированных цифровых стоматологических техников | -0,9% | Глобальный; наивысший в быстрорастущих рынках | Среднесрочный (2-4 года) |

| Поддельные наборы для отбеливания и элайнеры, подрывающие доверие пациентов | -0,7% | Глобальный; наивысший в чувствительных к цене рынках | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Ограниченное страховое возмещение для плановой эстетики

Большинство планов стоматологических льгот классифицируют отбеливание, виниры и чисто косметические коронки как плановые, приводя к самофинансированию, которое ограничивает объем в сегментах среднего дохода. Medicare ограничивает покрытие[3]Centers for Medicare & Medicaid Services, "Medicare Dental Coverage Overview," cms.gov процедурами, интегральными к медицинским терапиям, исключая автономные эстетические коррекции. Следовательно, клиники в чувствительных к стоимости географиях приоритизируют базовый уход с меньшей маржей, откладывая инвестиции в косметическое оборудование. Появляющиеся подписочные стоматологические планы расширяются в США, однако их проникновение остается ниже 15%, поддерживая долгосрочное торможение ограничения.

Высокие капитальные требования для цифрового оборудования

Полный кресельный рабочий процесс - сканер, фрезерная установка, печь и программное обеспечение - часто превышает 150 000 долларов США, что является бременем для практик с одним креслом. Малые клиники в Латинской Америке и Юго-Восточной Азии преимущественно передают косметические коронки на аутсорсинг, растягивая оборот до 2-3 недель и ограничивая объем премиальных случаев. Хотя появляются вендорское финансирование и модели оплаты за использование, процентные расходы остаются запретительными в экономиках с двузначными кредитными ставками. В результате модернизация отстает от ожиданий пациентов, особенно в сельских условиях, замедляя расширение рынка до нормализации цен на оборудование или созревания структур кооперативной собственности.

Сегментный анализ

По типу продукта: прозрачные элайнеры продвигают цифровую ортодонтию

Размер рынка косметической стоматологии по продуктовым предложениям показывает стоматологические системы и оборудование во главе, обеспечивающие 34,18% выручки 2024 года. Прозрачные элайнеры, хотя и меньшие в абсолютных терминах, быстро масштабируются с CAGR 9,31%, поскольку алгоритмы стадирования, управляемые ИИ, повышают предсказуемость. Термоформованные лотки с памятью формы снижают доработки, поощряя взрослых начинать лечение даже в неортодонтических клиниках. Материальные инновации в прозрачности и устойчивости к пятнам продлевают интервалы замены, повышая валовую маржу для производителей и практикующих врачей.

Быстрое принятие композитных смол и высокопрочной керамики следует глобальным ограничениям на ртутьсодержащую амальгаму. Кресельные циркониевые блоки достигают естественной прозрачности, которая соперничает с полевошпатным фарфором, повышая восстановительную эстетику без лабораторной зависимости. Рынок косметической стоматологии продолжает поглощать 3D-печатные смолы для временных реставраций, способствуя рабочим процессам по требованию в DSO и академических центрах. Наборы для отбеливания зубов сохраняют актуальность через розничные каналы, хотя рост замедляется, поскольку офисное лазерное отбеливание захватывает ищущих премиум, которые ценят немедленные результаты.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу процедуры: эстетическое улучшение набирает обороты

Ортодонтическая коррекция сохранила 32,67% доли рынка косметической стоматологии в 2024 году, закрепленная принятием прозрачных элайнеров среди заботящихся об имидже взрослых. Тем не менее, эстетическое улучшение, охватывающее отбеливание, виниры и пересечение десен, демонстрирует самый быстрый CAGR 8,42%, поскольку минимально инвазивные протоколы снижают психологические и финансовые барьеры. Платформы цифрового дизайна улыбки сочетают лицевое сканирование и накладки макетов, обеспечивая визуализацию результатов в реальном времени, которая повышает принятие лечения.

Восстановительная эстетика выигрывает от регуляторных поэтапных отказов от амальгамы, повышая спрос на адгезивную керамику, которая имитирует естественную прозрачность. Процедуры простетической реабилитации теперь сходятся функциональными и эстетическими целями; монолитные циркониевые полноарочные мосты достигают превосходной прочности, обеспечивая жизнеподобное наслоение оттенков. Интеграция внутриротовых сканеров с программным обеспечением окклюзионного анализа снижает корректировочные визиты, сохраняя время кресла для косметических случаев с более высокой маржей.

По возрастной группе: доминирование взрослых с динамикой подростков

Взрослые представляли 82,89% размера рынка косметической стоматологии в 2024 году из-за дискреционного дохода и повышенного эстетического сознания. Плановые пакеты винир, коронки с поддержкой имплантатов и комплексные пересмотры улыбки остаются основными для взрослых. Инкрементальное принятие профилактической терапии элайнерами указывает на изменяющиеся отношения к ранней коррекции, продлевая пожизненную ценность на пациента.

Подростки образуют самую быстрорастущую когорту с CAGR 8,67%, поддерживаемые дизайном прозрачных элайнеров с низким профилем и школьными расписаниями ношения. Игрофицированные мобильные приложения поощряют соблюдение, в то время как родительская готовность финансировать ранние вмешательства отражает воспринимаемую психосоциальную выгоду. Педиатрические клиники интегрируют образовательные AR-модули для демистификации косметических процедур, культивируя будущую взрослую клиентуру, которая уже комфортна с цифровыми рабочими процессами.

По каналу распространения: оплот офлайна сталкивается с цифровым подъемом

Стационарные практики, больницы и лаборатории контролировали 86,07% доли рынка косметической стоматологии в 2024 году, подкрепленные регуляторными требованиями для кресельного надзора. Тем не менее, онлайн платформы ускоряются с CAGR 9,08%, особенно в продажах лоткового отбеливания и наборов слепков. Телеортодонтия преодолевает географические пробелы, направляя сельских пациентов к централизованным производственным центрам, которые отправляют элайнеры по подписке.

Появляются гибридные парадигмы: пациенты завершают первоначальные оценки виртуально, затем посещают сжатые офисные примерки, сжимая общие визиты. Облачные порталы случаев поставляют аналитику прогресса клиницистам, балансируя удобство с надзором. Традиционные дистрибьюторы отвечают интеграцией витрин электронной коммерции, которые объединяют поставки с контентом непрерывного образования, защищая актуальность среди наступления платформ.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному пользователю: клиники командуют, DSO стремительно растут

Стоматологические клиники обеспечили 64,45% выручки в 2024 году, отражая их повсеместность и целостные сервисные предложения. Высокая лояльность пациентов и близость соседства остаются дифференциаторами даже при росте технологических затрат. Чтобы оставаться конкурентоспособными, независимые принимают фракционные модели оборудования, совместно используя CAD/CAM мельницы через кооперативные сети.

DSO расширяются быстрее всего с CAGR 7,84%, эксплуатируя масштабную экономию и централизованные закупки. Многоштатные бренды договариваются об оптовом ценообразовании материалов, передавая экономию пациентам, защищая прибыльность. Интегрированная аналитика мониторит использование кресла и принятие случаев, информируя целевой маркетинг, который дополнительно усиливает объем. Стоматологические больницы поддерживают актуальность, агрегируя простетических специалистов для сложных косметических реконструкций, привлекая направления от общих практик, которым не хватает собственной фрезерной мощности.

Географический анализ

Северная Америка сгенерировала 39,82% глобальной выручки в 2024 году, поддержанная крепким проникновением частного страхования и культурным принятием плановых улучшений. США быстро принимают CAD/CAM модули, с DSO развертывающими идентичные цифровые рабочие процессы по сетям более 800 офисов. Канада подчеркивает основанные на доказательствах подходы минимальной подготовки, отражающие ее регулируемые руководства по сборам, в то время как Мексика капитализирует медицинский туризм через объединенные имплантно-реабилитационные отпуска, стоящие на 60% меньше американских эквивалентов.

Азиатско-Тихоокеанский регион стоит как двигатель роста с CAGR 8,03%. Китай свидетельствует бум в трате городского среднего класса на инжекционно-формованные смоляные виниры, в то время как Индия позиционирует себя как экономически эффективный центр полноарочных имплантатов, поддерживаемый экспатриантскими стоматологами, возвращающимися из государств Залива. Япония и Южная Корея лидируют в цифровом стоматологическом образовании, встраивая CAD курсы в основные учебные планы. Юго-восточноазиатские рынки, такие как Вьетнам, набирают долю через франчайзинговые магазины элайнеров, связанные с приложениями отслеживания смартфонов.

Европа занимает второе место, продвигаемая Германией, Великобританией и Францией, каждая из которых способствует плотным показателям принятия внутриротовых сканеров. Принуждение ЕС Конвенции Минамата ускоряет принятие керамики, в то время как национальные службы здравоохранения предлагают частичные субсидии для функциональных коронок, которые случайно улучшают эстетику. Ближний Восток и Африка демонстрируют стабильное принятие в богатых государствах Совета сотрудничества стран Залива (GCC), где клиники источают премиальную европейскую лабораторную работу для пациентов с высокой чистой стоимостью. Импульс Южной Америки центрируется на Бразилии, чья установленная культура косметической хирургии расширяется до преображений улыбки, с инфлюенсерами популяризирующими комбинированные ортогнатические и винировые пакеты на социальных каналах. Инфраструктурные пробелы в сельских латиноамериканских и африканских рынках замедляют рост объема, но представляют неиспользованную возможность для мобильных CAD/CAM установок и портативных развертываний сканеров.

Конкурентная среда

Рынок косметической стоматологии принимает смесь многонациональных конгломератов и ловких дизрапторов. Dentsply Sirona, Align Technology, Institut Straumann AG и 3M командуют широкими портфолио, которые охватывают сканеры, материалы и производственные установки, обеспечивая контроль рабочего процесса от конца до конца. Align Technology сгенерировала 797 миллионов долларов США в выручке от прозрачных элайнеров в Q1 2025[4]Align Technology Investor Relations, "Q1 2025 Financial Highlights," aligntech.com , подчеркивая ее резонанс бренда в ортодонтии взрослых. Straumann расширил свою цифровую платформу собственными фрезерными центрами, обеспечивая бесшовную интеграцию для партнерских лабораторий.

Вертикальная интеграция является преобладающей стратегией: вендоры оборудования приобретают облачные дизайнерские наборы для блокировки клиницистов в проприетарные экосистемы, повышая затраты на переключение и обеспечивая повторяющуюся выручку от расходных материалов. Достижения материальной науки - такие как биоактивная керамика с наслоением оттенков - обеспечивают дальнейшую дифференциацию, трудную для неинтегрированных соперников.

Прямые потребительские вызовщики, такие как SmileDirectClub, культивируют лояльность бренда через подписочные клубы отбеливания и отслеживание прогресса на основе приложений, принуждая действующих игроков запускать полудистанционные опции элайнеров через общие практики. Стартапы, использующие ИИ окклюзионное картографирование или генеративную морфологию зубов, привлекают венчурный капитал, направленный на ускорение кресельной автоматизации. Консолидация усиливается, поскольку DSO ищут эксклюзивные контракты поставок, побуждая средних поставщиков формировать нишевые позиции в педиатрических косметических средствах или бюджетных пенах отбеливания для развивающихся рынков.

Лидеры глобальной индустрии косметической стоматологии

-

BIOLASE, Inc

-

Dentsply Sirona

-

Institut Straumann AG

-

Solventum Corporation

-

ZimVie Inc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития в индустрии

- Май 2025: Align Technology сообщила о чистых доходах Q1 2025 в размере 979 миллионов долларов США, с доходом от прозрачных элайнеров 797 миллионов долларов США.

- Апрель 2025: Американская академия косметической стоматологии представила образовательную серию под названием "Лицево-направленный дизайн улыбки: минимально инвазивные стратегии для функционального и эстетического превосходства."

- Июль 2024: FDA США одобрила восстановительные имплантаты GenTek от ZimVie, расширив ее косметический имплантный набор.

- Июнь 2024: ZimVie Inc. подтвердила, что исследует стратегические варианты, включая потенциальную продажу, следуя интересу к приобретению от фирм прямых инвестиций и отраслевых коллег.

Объем отчета по глобальному рынку косметической стоматологии

Согласно объему отчета, косметическая стоматология в целом относится к любой стоматологической работе, которая улучшает внешний вид зубов, десен и/или прикуса. Рынок косметической стоматологии сегментирован по типу продукта (стоматологические системы и оборудование, стоматологические имплантаты, стоматологические мосты, стоматологические коронки, стоматологические виниры, ортодонтические брекеты и другие продукты), и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет по рынку также покрывает оценочные размеры рынка и тенденции для 17 различных стран в основных регионах глобально. Отчет предлагает стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Стоматологические системы и оборудование |

| Стоматологические имплантаты |

| Стоматологические коронки и мосты |

| Ортодонтические брекеты |

| Прозрачные элайнеры |

| Продукты для отбеливания зубов |

| Стоматологические виниры |

| Косметические вспомогательные аксессуары |

| Восстановительная эстетика |

| Ортодонтическая коррекция |

| Простетическая реабилитация |

| Эстетическое улучшение |

| Взрослые |

| Подростки |

| Дети |

| Офлайн |

| Онлайн |

| Стоматологические клиники |

| Стоматологические больницы |

| DSO / групповые практики |

| Другие конечные пользователи |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | GCC |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу продукта | Стоматологические системы и оборудование | |

| Стоматологические имплантаты | ||

| Стоматологические коронки и мосты | ||

| Ортодонтические брекеты | ||

| Прозрачные элайнеры | ||

| Продукты для отбеливания зубов | ||

| Стоматологические виниры | ||

| Косметические вспомогательные аксессуары | ||

| По типу процедуры | Восстановительная эстетика | |

| Ортодонтическая коррекция | ||

| Простетическая реабилитация | ||

| Эстетическое улучшение | ||

| По возрастной группе | Взрослые | |

| Подростки | ||

| Дети | ||

| По каналу распространения | Офлайн | |

| Онлайн | ||

| По конечному пользователю | Стоматологические клиники | |

| Стоматологические больницы | ||

| DSO / групповые практики | ||

| Другие конечные пользователи | ||

| По географии (стоимость) | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | GCC | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Какая технология трансформирует ортодонтическое лечение в косметической стоматологии?

Системы прозрачных элайнеров, управляемые искусственным интеллектом, теперь позволяют виртуальное планирование лечения, меньше офисных визитов и более предсказуемое движение зубов, делая дискретную ортодонтическую коррекцию доступной для более широкой взрослой и подростковой популяции.

Почему Азиатско-Тихоокеанский регион рассматривается как стратегический регион для расширения косметической стоматологии?

Быстрый рост доходов, процветающие коридоры стоматологического туризма и сильные инвестиции в цифровые сканеры и кресельное фрезерование объединяются для увеличения объемов процедур в основных городских центрах Китая, Индии и Юго-Восточной Азии.

Как стоматологические сервисные организации (DSO) получают конкурентное преимущество над сольными практиками?

DSO распределяют стоимость кресельного CAD/CAM оборудования по нескольким клиникам, стандартизируют клинические протоколы и используют аналитику данных для повышения показателей принятия случаев, обеспечивая более быстрое развертывание премиальных косметических процедур.

Какая демографическая группа показывает самый резкий рост спроса на эстетическую стоматологическую работу?

Подростки все больше выбирают минимально видимые прозрачные элайнеры и профилактические эстетические процедуры, движимые влияниями социальных сетей и готовностью родителей инвестировать в раннее улучшение улыбки.

Какая регуляторная тенденция изменяет выбор материалов в восстановительной косметике?

Глобальные инициативы, которые поэтапно сокращают использование ртутной амальгамы, ускоряют переход к зубоцветной керамике и композитам, побуждая практики принимать новые системы связывания и цифровые рабочие процессы изготовления.

Какие операционные препятствия могут замедлить внедрение технологий в развивающихся клиниках?

Высокие первоначальные затраты на сканеры, мельницы и 3D-принтеры, в сочетании с нехваткой цифрово обученных стоматологических техников, могут задержать обновления рабочих процессов, если не решить через вендорское финансирование и целевые образовательные программы.

Последнее обновление страницы: