Размер и доля рынка контрактных исследовательских организаций

Анализ рынка контрактных исследовательских организаций от Mordor Intelligence

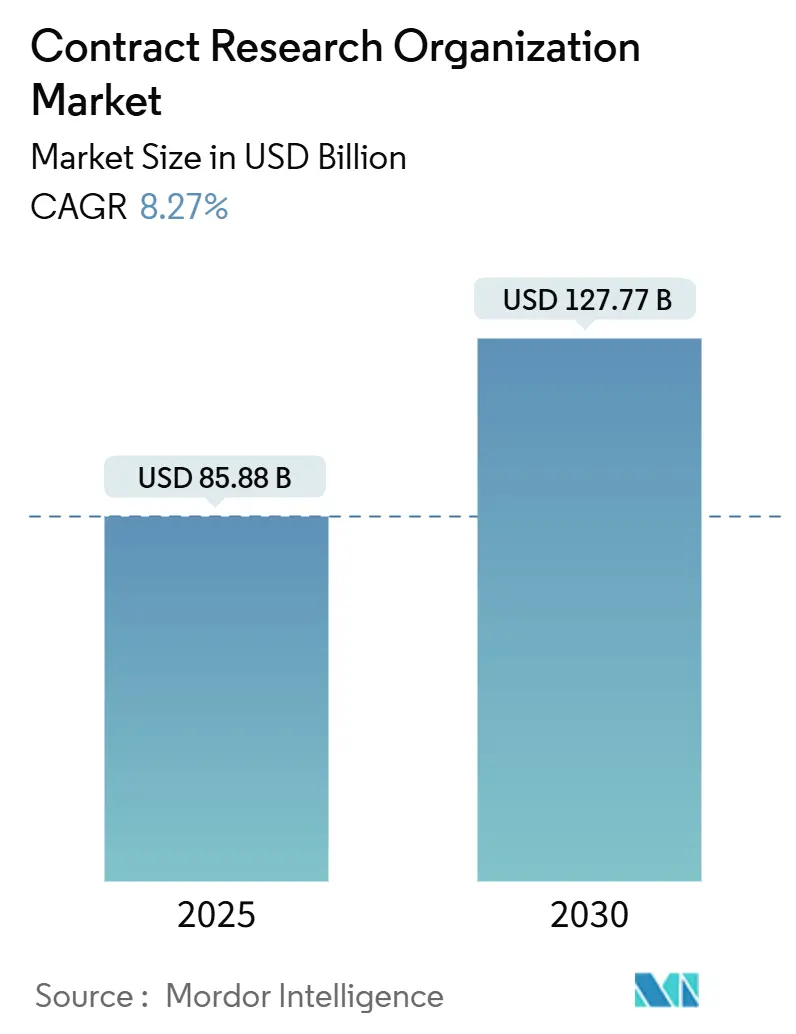

Размер рынка контрактных исследовательских организаций оценивается в 85,88 млрд долларов США в 2025 году и, как ожидается, достигнет 127,77 млрд долларов США к 2030 году, при CAGR 8,27% в течение прогнозного периода (2025-2030). Устойчивый рост обусловлен увеличением бюджетов биофармацевтических НИОКР, переходом к легким операционным моделям и спросом на гибкие аутсорсинговые платформы, которые позволяют спонсорам управлять растущими расходами на разработку. Онкологические программы доминируют в доходах, в то время как исследования инфекционных заболеваний ускоряются, поскольку правительства финансируют инициативы по готовности к пандемиям. Крупные спонсоры стандартизируют цифровые платформы для клинических испытаний, а небольшие биотехнологические компании продвигают протоколы прецизионной медицины, которые полагаются на нишевые возможности КИО. Азиатско-Тихоокеанский регион показывает двузначный рост, поскольку упрощенные регуляции и более низкие операционные расходы привлекают глобальных спонсоров, хотя Северная Америка по-прежнему вносит наибольший вклад в доходы от услуг. Контракты функциональных поставщиков услуг (FSP) набирают обороты, поскольку предлагают более четкую видимость затрат, однако полносервисные соглашения остаются незаменимыми для сложных глобальных испытаний. Растущая нехватка талантов, особенно среди клинических исследовательских ассистентов (CRA), и эскалирующие расходы на управление данными, связанные с ICH E6(R3), могут сдерживать операционные маржи в ближайшем будущем.

Ключевые выводы отчета

- По типу услуг услуги клинических исследований захватили 61,45% размера рынка контрактных исследовательских организаций в 2024 году; раннефазная разработка прогнозируется к росту на 10,72% CAGR между 2025-2030 годами.

- По терапевтической области онкология составила 21,43% доли рынка контрактных исследовательских организаций в 2024 году; инфекционные заболевания планируют продвигаться с CAGR 10,81% до 2030 года.

- По конечным пользователям фармацевтические и биофармацевтические компании контролировали 55,34% доходов 2024 года, а спонсоры медицинских устройств представляют самую быстрорастущую группу с CAGR 9,58%.

- По модели предоставления услуг полносервисные соглашения держали 62,16% рынка контрактных исследовательских организаций в 2024 году, в то время как контракты FSP прогнозируются к показу CAGR 10,43%.

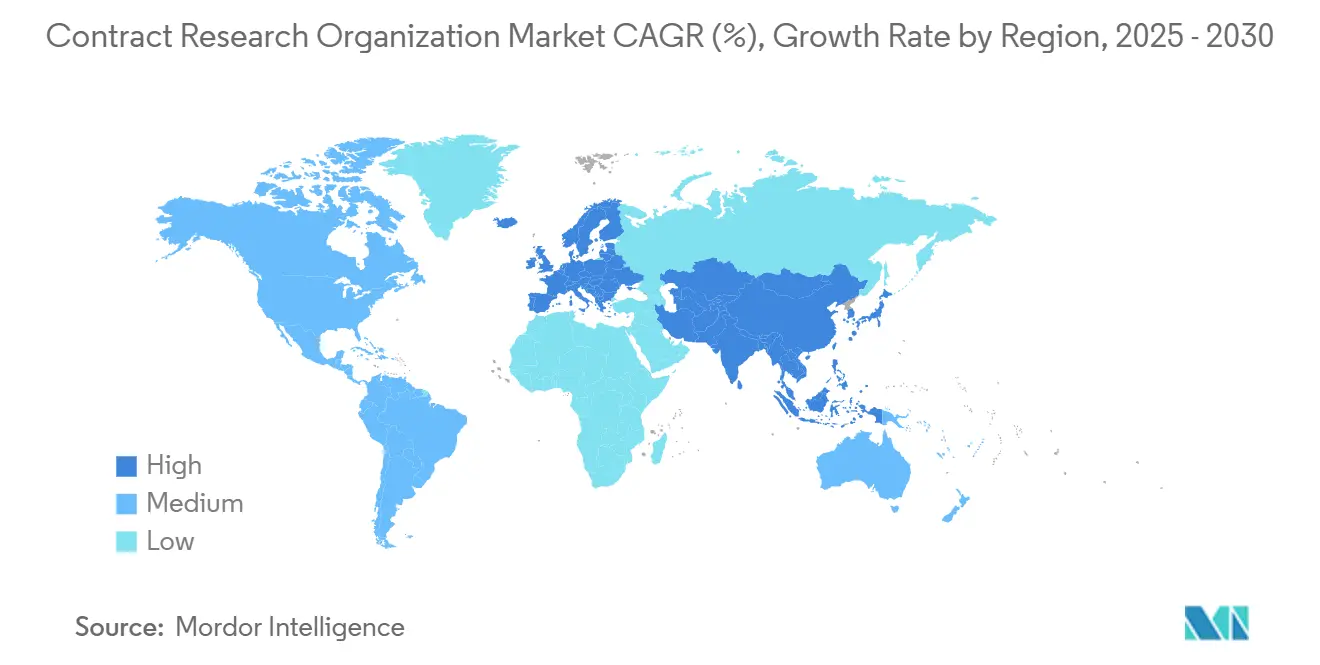

- По географии Северная Америка лидировала с долей доходов 38,92% в 2024 году, в то время как Азиатско-Тихоокеанский регион прогнозируется к расширению с CAGR 11,26% до 2030 года.

Глобальные тенденции и аналитические данные рынка контрактных исследовательских организаций

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая активность НИОКР биофармацевтических компаний | +2.1% | Глобальная, с концентрацией в Северной Америке и Европе | Долгосрочная (≥ 4 лет) |

| Увеличение количества клинических испытаний | +1.8% | Глобальная, с наибольшим ростом в Азиатско-Тихоокеанском регионе | Среднесрочная (2-4 года) |

| Растущая тенденция аутсорсинга и экономии затрат благодаря использованию услуг КИО | +1.5% | Глобальная, особенно сильная на развивающихся рынках | Среднесрочная (2-4 года) |

| Увеличение распространенности хронических и сложных заболеваний | +1.2% | Глобальная, со стареющим населением на развитых рынках | Долгосрочная (≥ 4 лет) |

| Рост персонализированной медицины | +0.9% | Лидирует Северная Америка и Европа, расширяется в АТР | Долгосрочная (≥ 4 лет) |

| Увеличенный фокус на редких и хронических заболеваниях | +0.7% | Глобальная, с регуляторной поддержкой на основных рынках | Среднесрочная (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущая активность НИОКР биофармацевтических компаний

Глобальные расходы биофармы на НИОКР выросли до 288 млрд долларов США в 2024 году, несмотря на макроэкономические трудности. Ведущие производители лекарств направляют рекордные бюджеты на обновление пайплайна по мере приближения истечения патентов, а поиск активов с более высокой маржой увеличивает зависимость от внешних партнеров по разработке. КИО получают выгоду, поскольку спонсоры передают ранние исследования безопасности и позднефазную операционную логистику. Проекты прецизионной медицины требуют сложных стратегий биомаркеров, направляя спрос к поставщикам с интегрированными лабораторными и научно-данными услугами. Устойчивый инвестиционный цикл сигнализирует о стабильном долгосрочном бэклоге, который поддерживает ценообразование для дифференцированных линий услуг.

Увеличение количества клинических испытаний

Завершенные спонсируемые индустрией испытания выросли на 10,7% год к году до 4,295 в 2024 году. Онкология сохранила лидерство, но доля Китая в исследованиях рака резко выросла до 60% в 2023 году.[1]Источник: Nature, "Clinical Trials in China," nature.com Спонсоры тяготеют к развивающимся рынкам для более быстрого набора и меньших затрат, побуждая КИО масштабировать операции в Азиатско-Тихоокеанском регионе. Расширенный объем испытаний стимулирует спрос на платформы управления данными и технологии удаленного мониторинга, которые улучшают производительность сайтов. Поставщики, способные мобилизовать многоязычные проектные команды и навигировать в различных регулятивных режимах, привлекают повторный бизнес от глобальных клиентов, стремящихся снизить риски сроков.

Растущая тенденция аутсорсинга и экономии затрат

Примерно 60% бюджетов клинической разработки теперь поступают на аутсорсинговые активности. FSP соглашения дают спонсорам детальный надзор над критическими функциями, такими как биостатистика, фармаконадзор и управление данными. КИО получают предсказуемые потоки доходов, но работают с более узкими маржами по сравнению с полносервисными сделками, заставляя инвестировать в автоматизацию для снижения себестоимости. Гибридный сорсинг позволяет крупным фармацевтическим компаниям сохранять контроль над дизайном протоколов, используя нишевый опыт КИО для регионального исполнения. Меньшие биотехи, не имеющие инфраструктуры, по-прежнему предпочитают сквозные контракты, сохраняя релевантность интегрированных моделей доставки наряду с модульными подходами.

Увеличение распространенности хронических и сложных заболеваний

Прогнозируется, что заболеваемость раком достигнет 28 миллионов новых случаев в год к 2040 году, в то время как появляющиеся инфекции, такие как денге и мпокс, расширяют пайплайн исследуемых терапий.[2]Источник: Contagion Live, "Emerging Threats and Key Knowledge from 2024 Leading into 2025," contagionlive.com Сложные патологии требуют адаптивных дизайнов испытаний и глубокой аналитики биомаркеров. КИО с подтвержденными рабочими процессами прецизионной медицины и сетями рекрутинга редких заболеваний приобретают конкурентное преимущество. Сложные аналитические платформы ускоряют идентификацию когорт, способствуя сокращению времени цикла, что привлекает биотехнологические фирмы, поддерживаемые венчурным капиталом и нацеленные на быстрое клиническое подтверждение концепции.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Глобальная нехватка талантов CRA, эскалирующая трудовые затраты | -1.4% | Глобальная, особенно острая в Северной Америке и Европе | Краткосрочная (≤ 2 лет) |

| Регулятивные и этические вызовы | -1.1% | Глобальная, с более строгим исполнением в ЕС и появляющаяся в АТР | Среднесрочная (2-4 года) |

| Риски безопасности данных и конфиденциальности | -0.8% | Глобальная, с более строгим исполнением в ЕС и появляющаяся в АТР | Среднесрочная (2-4 года) |

| Высокая конкуренция и ценовое давление | -0.6% | Глобальная, наиболее интенсивная на зрелых рынках, таких как Северная Америка и Европа | Долгосрочная (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Глобальная нехватка талантов CRA

Индустрия клинических исследований сталкивается с острым кризисом талантов: 95% центров онкологических исследований сообщают о проблемах с персоналом, которые ставят под угрозу качество испытаний и задерживают разработку терапий. Незаполненные позиции увеличивают трудовые бюджеты и задерживают этапы инициации сайтов. Некоторые КИО развертывают ускоренные академии обучения и предварифицированные пулы кандидатов, которые сокращают расходы на адаптацию на 10,000-50,000 долларов США в месяц. Однако дефицит талантов сохраняется, поскольку академические программы редко выделяют карьеры в клинических исследованиях. Нехватка ограничивает рост мощностей и может ограничить темп, с которым поставщики могут принимать новые исследования.

Риски безопасности данных и конфиденциальности

GDPR требует строгой псевдонимизации и защиты трансграничной передачи данных. ICH E6(R3) дополнительно кодифицирует отслеживаемость и надзор качества в реальном времени. Внедрение многослойного шифрования, аудиторских журналов и ролевого контроля доступа повышает расходы на соответствие, особенно для среднего размера КИО. Спонсоры ужесточают аудиты квалификации поставщиков, продлевая циклы от заявки до награждения и заставляя меньших поставщиков инвестировать в сертификации кибербезопасности. Неспособность соответствовать развивающимся стандартам рискует регулятивными штрафами и репутационным ущербом, давя на операционные маржи в переходный период.

Сегментный анализ

По типу услуг: раннефазная разработка стимулирует инновации

Размер рынка контрактных исследовательских организаций для услуг клинических исследований составлял 61,45% от общего дохода в 2024 году, подтверждая важность экспертизы в поздней стадии исполнения. Однако доходы от раннефазной разработки прогнозируются к росту с CAGR 10,72% до 2030 года, что является самым быстрым среди категорий услуг. Спонсоры опираются на специалистов Фазы I для генерации данных безопасности первого применения у человека, которые снижают риски прогрессии активов. Цифровые симуляторы испытаний и адаптивные дизайны протоколов сокращают время цикла, в то время как интегрированные биоаналитические лаборатории предоставляют показания PK/PD в реальном времени, которые поддерживают принятие решений на раннем этапе.

Ведущие КИО завершили более 250 исследований Фазы I за последние пять лет, отражая повышенный спрос на микро-дозирование, эффекты пищи и оценки взаимодействия лекарственных средств. Поставщики, предлагающие бесшовный переход от доклинической токсикологии к клиникам Фазы I, захватывают дополнительные доходы и укрепляют удержание клиентов. ИИ-управляемые инструменты, такие как Trial Pathfinder, идентифицируют подходящих субъектов в сетях электронных медицинских записей, сокращая сроки набора до 30%. Эти эффективности лежат в основе сильной траектории роста сегмента и усиливают его стратегическую важность в более широком рынке контрактных исследовательских организаций.

По терапевтической области: лидерство онкологии сталкивается с подъемом инфекционных заболеваний

Онкология составила 21,43% рынка контрактных исследовательских организаций в 2024 году, поддерживаемая более чем 10,000 активных исследований. Протоколы прецизионной онкологии требуют геномного секвенирования, сопутствующей диагностики и децентрализованного сбора образцов, что повышает операционную сложность. КИО с онкологическими данными и лабораториями молекулярного профилирования обеспечивают повторные проекты от пайплайнов больших фармацевтических компаний, продвигающих ингибиторы контрольных точек и CAR-T терапии нового поколения.

Прогнозируется, что испытания инфекционных заболеваний зарегистрируют CAGR 10,81%, поскольку спонсоры реагируют на антимикробную резистентность и финансирование готовности к пандемиям. Поставщики с лабораториями BSL-3 и опытом испытаний вакцин привлекают многонациональные партнерства. Исследования центральной нервной системы и сердечно-сосудистых заболеваний показывают средний однозначный рост, в то время как портфели редких заболеваний, стимулируемые инновациями генной терапии, предлагают высокомаржинальные возможности для КИО, которые могут навигировать в стимулах обозначения орфанных препаратов. Сдвиг в терапевтическом миксе поощряет инвестиции в программы превосходства терапевтических областей, которые консолидируют медицинских, регулятивных и операционных экспертов по предметным вопросам под одной моделью управления.

По конечным пользователям: инновации медицинских устройств ускоряют рост

Фармацевтические и биофармацевтические компании генерировали 55,34% доходов 2024 года, укрепляя их статус как основной клиентской базы. Многие теперь принимают стратегии легких активов, аутсорсинг всего от составления протоколов до управления сайтами. Биотехи, поддерживаемые венчурным капиталом, приоритизируют скорость к данным и предпочитают КИО, способные проводить интегрированные доклинически-клинические пакеты, которые ускоряют этапы фандрайзинга.

Спонсоры медицинских устройств обещают самый быстрый рост с CAGR 9,58%, подталкиваемые приложениями цифрового здоровья, носимыми сенсорами и продуктами программного обеспечения как медицинского устройства. Руководство FDA по электронным записям снижает документарные бремена и поддерживает децентрализованный захват данных. КИО с командами инжиниринга человеческих факторов и аналитикой телеметрии в реальном времени привлекают инноваторов устройств, ищущих упрощенные пути валидации. Академические и правительственные институты продолжают заказывать исследования, инициированные исследователями, но их доля общих расходов остается скромной по сравнению с коммерческими спонсорами.

По модели предоставления услуг: трансформация FSP преобразует отрасль

Полносервисные соглашения сохранили долю дохода 62,16% в 2024 году, указывая на устойчивый спрос на полное глобальное исполнение. Эти контракты привлекают меньшие биотехнологические фирмы, не имеющие функциональной инфраструктуры, и сложные многонациональные испытания, требующие централизованного надзора. Однако объемы FSP растут с CAGR 10,43%, поскольку крупная фарма дезагрегирует клинические операции в функциональные потоки работы.[3]Источник: Clinical Leader, "The Role of the CRO is Changing: Why," clinicalleader.com Статистика, мониторинг сайтов и фармаконадзор - это функции, наиболее часто выделяемые, поскольку они чисто интегрируются с существующими процессами спонсоров.

Гибридный сорсинг позволяет компаниям переключаться между полносервисными и FSP областями в рамках одного главного соглашения об услугах, создавая спрос на КИО с модульными технологическими стеками. Поставщики с облачными EDC, дашбордами мониторинга на основе рисков и API-связностью позиционируют себя для статуса предпочтительного поставщика. Рост FSP давит на маржи, поэтому ведущие поставщики масштабируют хабы общих услуг в низкозатратных географиях и инвестируют в роботизированную автоматизацию процессов для защиты прибыльности на рынке контрактных исследовательских организаций.

Географический анализ

Северная Америка внесла 38,92% глобального дохода в 2024 году благодаря своему глубокому пайплайну высокоценных биологических препаратов и упрощенному руководству FDA, которое снижает риски поправок к протоколам. Продвинутые инфраструктуры сайтов и опытные исследователи трансформируются в высокие баллы качества данных, поддерживая премиальное ценообразование для полносервисных соглашений. Однако ценовые давления и вызовы рекрутинга поощряют спонсоров расширять сети сайтов за рубеж.

Азиатско-Тихоокеанский регион планирует зарегистрировать CAGR 11,26%, самый быстрый в мире. Регулятивные агентства в Китае и Южной Корее приняли ускоренные рамки одобрения, сокращая сроки начала исследований. Правительственные гранты на онкологические и вакцинные исследования дополнительно наклоняют локус активности на восток. КИО, которые сочетают местную языковую компетентность с глобальными системами качественных данных, захватывают многострановые мандаты. Европа поддерживает скромный рост среди продолжающейся гармонизации под CTR 536/2014, но некоторые спонсоры жалуются на более длительные сроки запуска, побуждая их перенаправлять раннефазную работу в Центрально-Восточную Европу, где этические наблюдательные советы движутся быстрее.

Южная Америка представляет экономически эффективную альтернативу с разнообразными популяциями пациентов; укрепленные системы фармаконадзора улучшают уверенность среди глобальных спонсоров. Ближний Восток и Африка остаются зарождающимися, но привлекают пилотные онкологические программы и программы редких заболеваний, поскольку третичные центры в Персидском заливе расширяются. В целом географическая диверсификация снижает риск рекрутинга и обеспечивает, что рынок контрактных исследовательских организаций поддерживает двузначный рост даже при том, что установленные регионы сталкиваются с ограничениями мощностей и затрат.

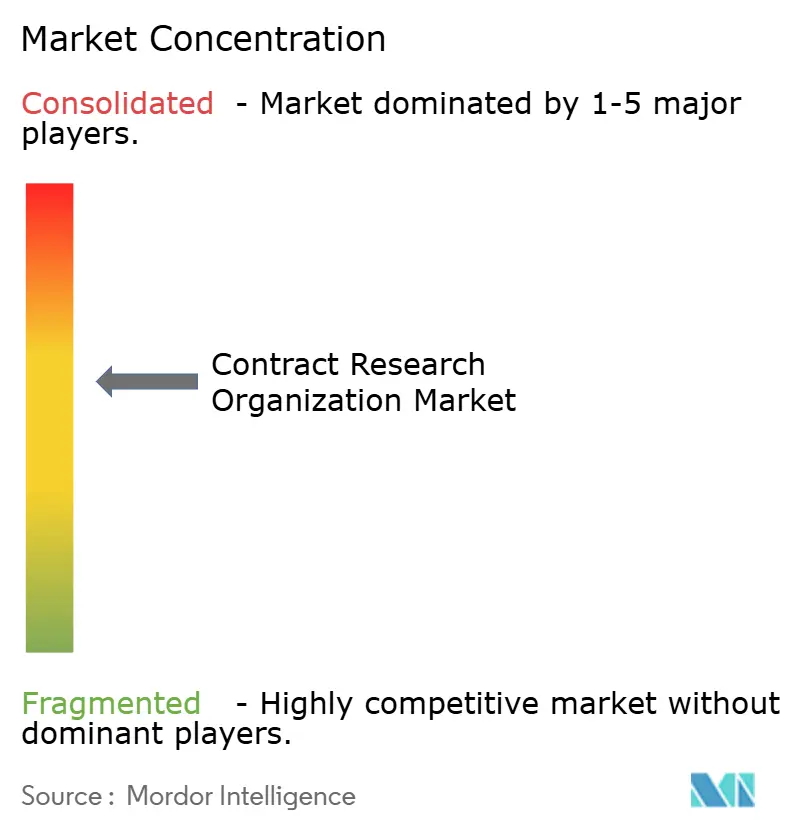

Конкурентный ландшафт

Рынок контрактных исследовательских организаций демонстрирует умеренную концентрацию. Топ-5 поставщиков контролируют значительную часть рынка, оставляя место для среднего размера специалистов и развивающихся технологических участников. IQVIA, подразделение PPD Thermo Fisher и WuXi AppTec эксплуатируют масштаб для объединения лабораторных, данных и услуг реальных доказательств по регионам. ICON и Parexel углубляют терапевтическую экспертизу для защиты доли против более широких сервисных конкурентов. Стратегические инвестиции приоритизируют ИИ-включенное сопоставление сайтов, платформы удаленного мониторинга и инструменты цифрового информированного согласия, которые сжимают сроки набора.

Партнерская активность ускорилась. AstraZeneca добавила 12 ИИ сотрудничеств между 2022-2024 годами для автоматизации генерации протоколов и статистического программирования, иллюстрируя аппетит спонсоров к богатым данными и наукой поставщикам. Альянс Novotech с Biostar укрепляет азиатские онкологические возможности, в то время как связь Catawba Research с PharmaLegacy обеспечивает доклиническую мощность внутри Китая, иллюстрируя, как среднего размера КИО расширяют цепочки стоимости без больших капитальных затрат.

Стратегии удержания талантов приобретают важность. Рыночные лидеры внедряют гибкие рабочие договоренности и глобальные пулы талантов для противодействия высокой ротации CRA, и некоторые фирмы развертывают академии обучения готовых товаров для ускорения готовности рабочей силы. Инвестиции в централизованные хабы мониторинга и аналитику на основе рисков создают карьерные пути, которые улучшают удержание, косвенно поднимая метрики качества, которые спонсоры отслеживают во время оценок поставщиков. В совокупности конкурентная среда вознаграждает операционное превосходство, терапевтическую глубину и цифровую зрелость на расширяющемся рынке контрактных исследовательских организаций.

Лидеры индустрии контрактных исследовательских организаций

-

ICON plc

-

Charles River Laboratories

-

IQVIA Holdings Inc.

-

Thermo Fisher Scientific Inc. (PPD Inc.)

-

WuXi AppTec (WuXi Clinical)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025: Simbec-Orion и Avance Clinical сформировали стратегический альянс для предложения единых полносервисных возможностей испытаний в Европе, Великобритании, Азии, Австралии и Северной Америке.

- Ноябрь 2024: Novotech сформировала долгосрочное партнерство с Beijing Biostar Pharmaceuticals, усиливая тенденцию к сочетанию региональных сильных сторон КИО со специфическими терапевтическими приоритетами спонсоров.

- Октябрь 2024: Catawba Research и PharmaLegacy Laboratories создали трансграничный альянс, иллюстрируя, как доступ к инфраструктуре испытаний Китая может быть обеспечен через селективное сотрудничество, а не органическую застройку.

- Февраль 2024: Pasithea Therapeutics активировала четыре американских сайта для онкологического испытания Фазы I, управляемого Novotech, подчеркивая, как специализированным КИО доверяют раннестадийные исследования высокой сложности.

Область применения глобального отчета по рынку контрактных исследовательских организаций

Согласно области применения отчета, контрактная исследовательская организация - это компания, которая предоставляет услуги клинических испытаний для фармацевтической, биотехнологической и медицинской индустрии устройств. КИО варьируются от крупных международных полносервисных организаций до малых нишевых специализированных групп. Они могут помочь своим клиентам в разработке нового лекарства или устройства от этапа концепции до одобрения FDA для маркетинга, устраняя необходимость для спонсора лекарства поддерживать персонал для этих услуг.

Рынок контрактных исследовательских организаций сегментирован по типу услуг (услуги раннефазной разработки, услуги клинических исследований, лабораторные услуги, консультационные услуги и услуги управления данными), по терапевтической области (онкология, инфекционные заболевания, расстройства центральной нервной системы (ЦНС), иммунологические расстройства, сердечно-сосудистые заболевания, респираторные расстройства, диабет и другие терапевтические области), по конечному пользователю (фармацевтические и биофармацевтические компании, компании медицинских устройств и другие конечные пользователи (академические/правительственные институты)), по модели предоставления услуг (полносервисные/интегрированные КИО, функциональный поставщик услуг (FSP) и гибридная/модульная модель) и по географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Ближний Восток). Для каждого сегмента размер рынка предоставлен в стоимостном выражении (доллары США).

| Услуги раннефазной разработки | |

| Услуги клинических исследований | Фаза I |

| Фаза II | |

| Фаза III | |

| Фаза IV | |

| Лабораторные услуги | |

| Консультационные услуги |

| Онкология |

| Инфекционные заболевания |

| Расстройства центральной нервной системы (ЦНС) |

| Иммунологические расстройства |

| Сердечно-сосудистые заболевания |

| Респираторные расстройства |

| Диабет |

| Другие терапевтические области |

| Фармацевтические и биофармацевтические компании |

| Компании медицинских устройств |

| Другие конечные пользователи (академические/правительственные институты) |

| Полносервисные/интегрированные КИО |

| Функциональный поставщик услуг (FSP) |

| Гибридная/модульная модель |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу услуг | Услуги раннефазной разработки | |

| Услуги клинических исследований | Фаза I | |

| Фаза II | ||

| Фаза III | ||

| Фаза IV | ||

| Лабораторные услуги | ||

| Консультационные услуги | ||

| По терапевтической области | Онкология | |

| Инфекционные заболевания | ||

| Расстройства центральной нервной системы (ЦНС) | ||

| Иммунологические расстройства | ||

| Сердечно-сосудистые заболевания | ||

| Респираторные расстройства | ||

| Диабет | ||

| Другие терапевтические области | ||

| По конечному пользователю | Фармацевтические и биофармацевтические компании | |

| Компании медицинских устройств | ||

| Другие конечные пользователи (академические/правительственные институты) | ||

| По модели предоставления услуг | Полносервисные/интегрированные КИО | |

| Функциональный поставщик услуг (FSP) | ||

| Гибридная/модульная модель | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Совет сотрудничества арабских государств Персидского залива | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка контрактных исследовательских организаций?

Рынок контрактных исследовательских организаций достиг 85,88 млрд долларов США в 2025 году и прогнозируется к устойчивому росту до 2030 года.

Какой регион расширяется быстрее всего на рынке контрактных исследовательских организаций?

Азиатско-Тихоокеанский регион прогнозируется к показу CAGR 11,26% благодаря упрощенным регуляциям, преимуществам затрат и большим пулам пациентов.

Почему контракты функциональных поставщиков услуг набирают популярность?

FSP модели предоставляют спонсорам больший надзор и прозрачность затрат для дискретных функций, таких как биостатистика и мониторинг, подпитывая CAGR 10,43% в этом подходе предоставления услуг.

Какая терапевтическая область командует наибольшей долей расходов КИО

Онкология составляет 21,43% доходов 2024 года, поддерживаемая обширными пайплайнами прецизионной медицины и сложными дизайнами испытаний.

Как нехватка талантов CRA влияет на операции КИО?

Ротация CRA в 32% увеличивает трудовые затраты и растягивает сроки начала исследований, заставляя КИО инвестировать в академии быстрого обучения и гибкие решения персонала.

Какие технологии принимают КИО, чтобы оставаться конкурентоспособными?

Инвестиции фокусируются на ИИ-управляемом рекрутинге пациентов, дашбордах удаленного мониторинга и облачных системах захвата электронных данных, которые сжимают сроки испытаний при улучшении качества данных.

Последнее обновление страницы: