Размер и доля рынка биофармацевтического контрактного производства

Анализ рынка биофармацевтического контрактного производства от Mordor Intelligence

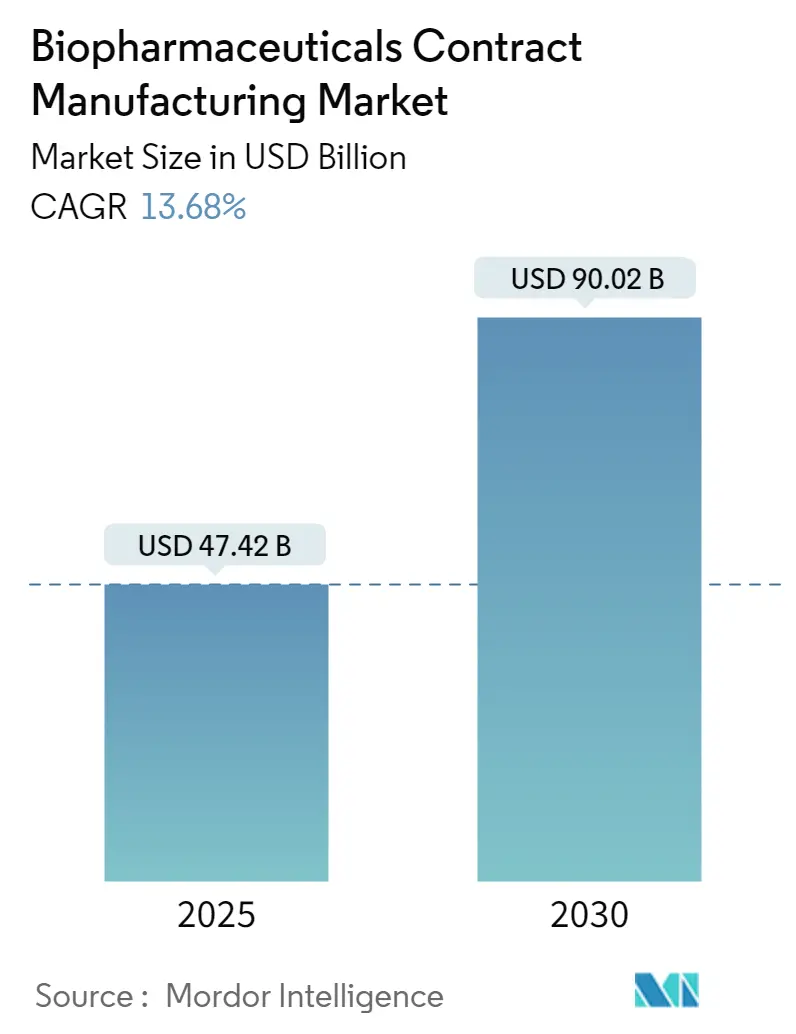

Рынок биофармацевтического контрактного производства составляет 47,42 млрд долларов США в 2025 году и нацелен на достижение 90,02 млрд долларов США в 2030 году, отражая среднегодовой темп роста 13,68% за период. Это развитие превосходит более широкий фармацевтический сектор, поскольку крупные спонсоры ускоряют аутсорсинг для сохранения капитала и использования специализированной экспертизы. Рост усиливается неослабевающим расширением пайплайнов биологических препаратов и биоаналогов, быстрым коммерческим внедрением одноразовых производственных систем и расширением пробелов в мощностях для векторов клеточной и генной терапии. Географический спрос носит широкий характер, но Северная Америка удерживает влияние благодаря укоренившимся биотехнологическим кластерам, в то время как Азиатско-Тихоокеанский регион демонстрирует самые быстрые темпы роста, поскольку многонациональные корпорации реализуют стратегии снабжения 'Китай плюс один'. Технологические инвестиции в прогнозное управление на основе ИИ, непрерывную биопереработку и модульные объекты повышают выходы и сжимают временные рамки, обостряя конкурентное преимущество цифровых CDMO.

Ключевые выводы отчета

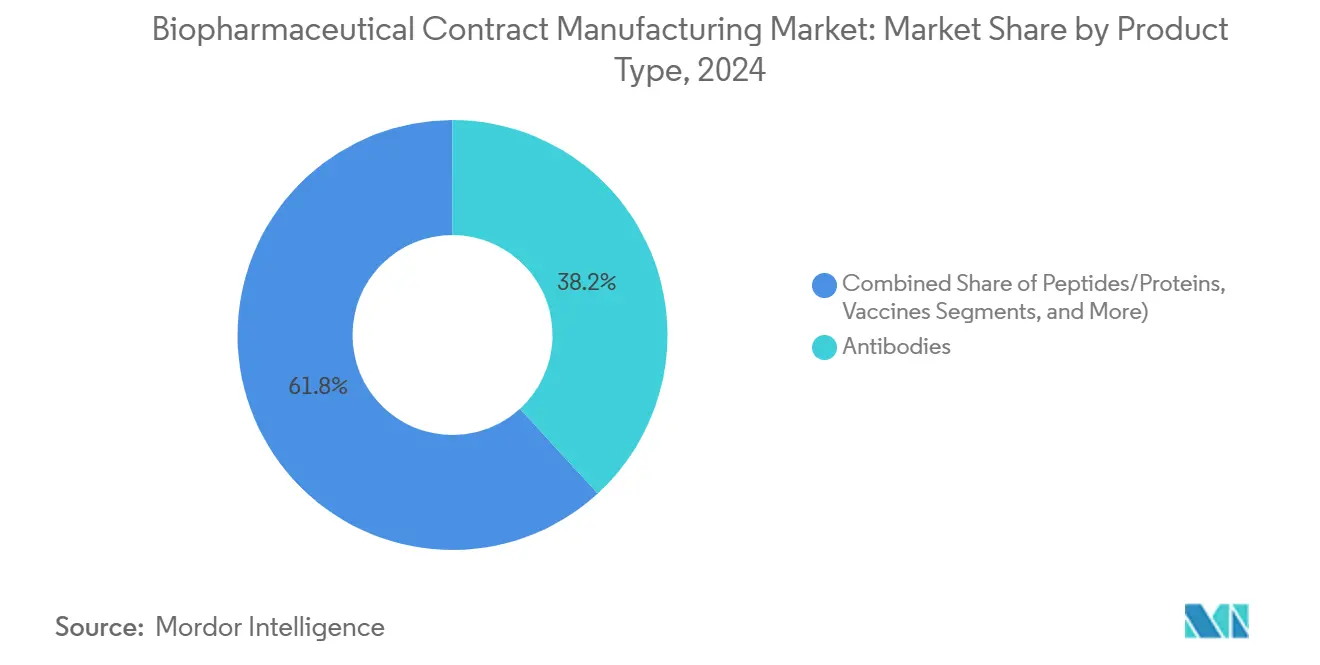

- По типу продукта антитела лидировали с 38,2% доли рынка биофармацевтического контрактного производства в 2024 году, в то время как векторы клеточной и генной терапии прогнозируются к росту со среднегодовым темпом 18,4% до 2030 года.

- По типу услуг производство лекарственных субстанций по стандартам cGMP составляло 42,5% доли выручки в 2024 году; услуги по разработке процессов имеют наивысший прогнозируемый среднегодовой темп роста 17,0% до 2030 года.

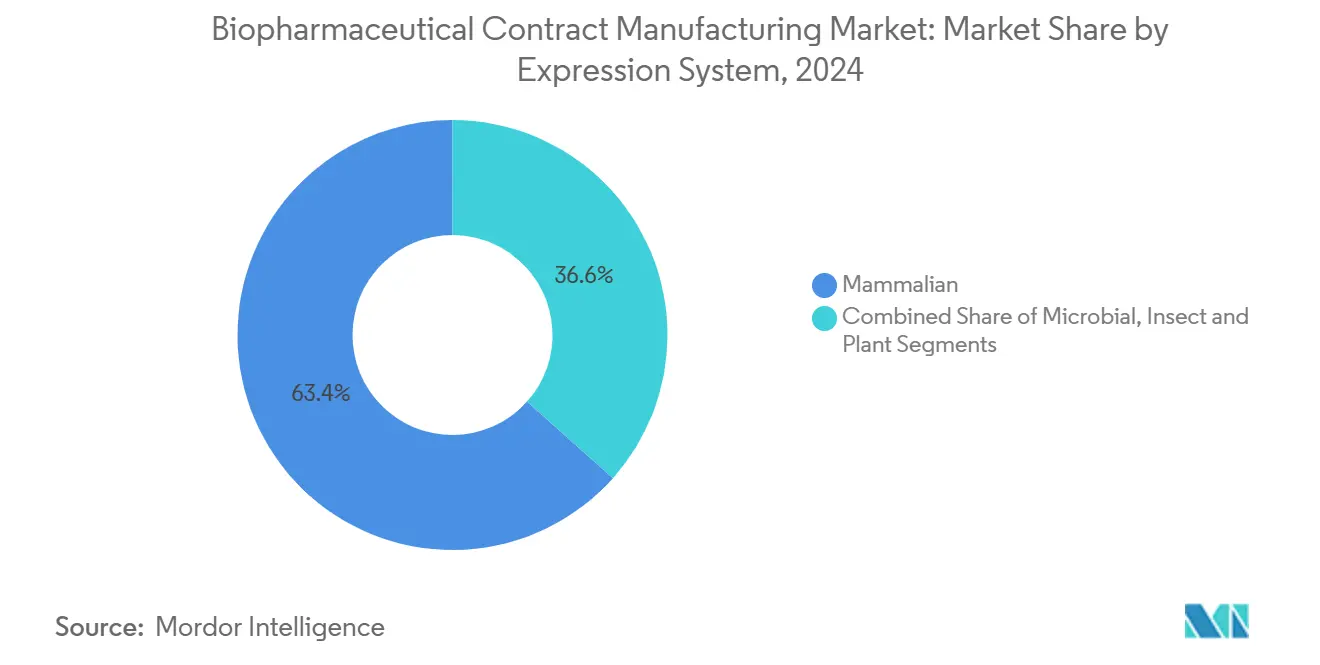

- По системе экспрессии платформы млекопитающих составляли 63,4% доли размера рынка биофармацевтического контрактного производства в 2024 году и развиваются со среднегодовым темпом роста 14,8% до 2030 года.

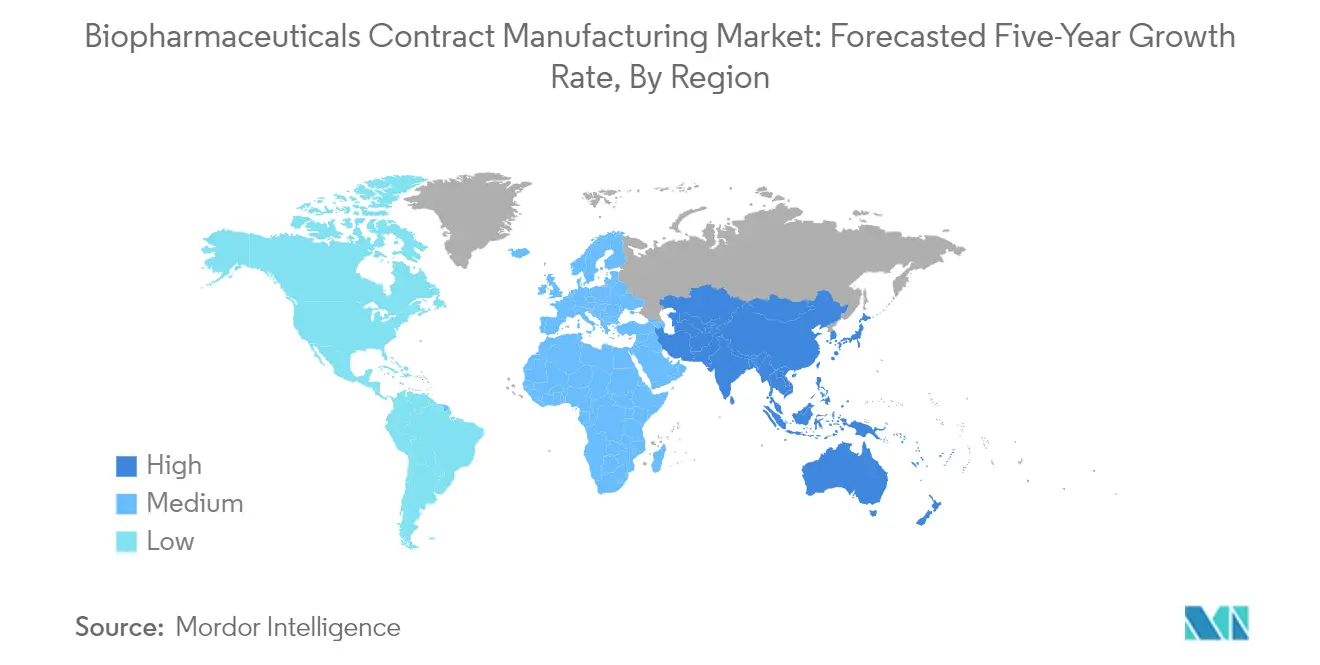

- По географии Северная Америка захватила 36,7% рынка биофармацевтического контрактного производства в 2024 году, в то время как Азиатско-Тихоокеанский регион фиксирует самый быстрый региональный среднегодовой темп роста 11,6% до 2030 года.

Тенденции и аналитика глобального рынка биофармацевтического контрактного производства

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрое расширение пайплайнов биологических препаратов / биоаналогов | +3.20% | Глобально с ускорением в АТЭС | Долгосрочно (≥ 4 лет) |

| Всплеск аутсорсинга среди крупных биофармацевтических спонсоров | +2.80% | Глобально, особенно Северная Америка и Европа | Среднесрочно (2-4 года) |

| Внедрение одноразовых и модульных биопроцессных блоков | +2.10% | Северная Америка и ЕС; расширение в АТЭС | Краткосрочно (≤ 2 лет) |

| Дефицит мощностей для векторов клеточной и генной терапии | +1.90% | Основные рынки Северной Америки и ЕС | Среднесрочно (2-4 года) |

| Переход закупок 'Китай плюс один' в пользу корейских/европейских CDMO | +1.40% | Основа АТЭС, распространение в ЕС | Краткосрочно (≤ 2 лет) |

| Прогнозное биопроцессное управление на основе ИИ, повышающее выход | +1.20% | Глобально, раннее внедрение на развитых рынках | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Всплеск аутсорсинга среди крупных биофармацевтических спонсоров

Доля разработчиков, передающих на аутсорсинг по крайней мере одну основную деятельность, возросла до 86,9% в 2024 году, поскольку фирмы стремились к гибкости и эффективности капитала. Спонсоры все чаще обращаются к CDMO для сложных модальностей, таких как конъюгаты антитело-лекарство и аутологичные клеточные терапии, которые требуют нишевой экспертизы и строгого регуляторного управления. Аутсорсинг также сокращает клинические временные рамки, при этом интегрированные поставщики предлагают разработку процессов, аналитику и коммерческое масштабирование в рамках единой системы качества. Резервирование мощностей, привязанное к многолетним основным сервисным соглашениям, стало нормой, обеспечивая приоритетный доступ по мере роста спроса на пайплайн. Вместе эти силы прочно встраивают модель партнерства CDMO в корпоративные стратегии производства, усиливая траекторию роста рынка биофармацевтического контрактного производства.

Быстрое расширение пайплайнов биологических препаратов / биоаналогов

Более 700 терапий на основе генов и 450 молекул биоаналогов продвигаются через глобальные программы разработки в 2025 году. Малые и средние инноваторы редко обладают промышленными возможностями, поэтому они зависят от внешних производителей, которые привносят ноу-хау клеточных культур, глобальные регуляторные послужные списки и гибкость для переключения между региональными заявками. Гармонизированные руководящие принципы в США, Европе и ключевых юрисдикциях Азиатско-Тихоокеанского региона дополнительно вознаграждают CDMO с многонациональными сетями объектов. По мере роста сложности биологических препаратов дифференцированные технологии очистки, составления и доставки становятся критическими драйверами ценности, побуждая к глубокому сотрудничеству и рамкам передачи технологий, которые встраивают CDMO во весь жизненный цикл продукта.

Внедрение одноразовых и модульных биопроцессных блоков

Современные объекты, оснащенные одноразовыми биореакторами, могут увеличить общую объемную мощность на 20%, одновременно сокращая фиксированные затраты на 40%, согласно данным бенчмаркинга биопроцессов.[1]BioProcess International, "Single-Use Systems Slash Biopharma Costs," bioprocessintl.com Одноразовые пути потоков снижают риск перекрестного загрязнения, поддерживая многопродуктовые наборы, которые быстро переключаются между кампаниями. Готовые модульные блоки, такие как платформа FlexFactory, поставляются предварительно валидированными, сжимая время строительства на зеленом поле на 70% и сокращая углеродные следы на 55% по сравнению с заводами из нержавеющей стали. Эта эффективность сильно резонирует с разработчиками биоаналогов, ориентированными на ценовую конкурентоспособность, и со спонсорами на развивающихся рынках, сталкивающимися со строгими препятствиями в распределении капитала.

Дефицит мощностей для векторов клеточной и генной терапии

Промышленные анализы оценивают недостатки производства векторов в 500%, увеличивая время выполнения заказов для квалифицированных слотов CMO до 18 месяцев. Ведутся крупные инвестиции; примеры включают Передовой центр генной терапии Fujifilm Diosynth стоимостью 120 миллионов долларов США в Техасе, но спрос все еще превышает предложение. Этот дефицит стимулирует новые решения, такие как аллогенные платформы, направленные на масштабируемые готовые терапии. Параллельно процессы непрерывной перфузии набирают обороты для растяжения выхода биореактора. Разработчики теперь рассматривают стратегические альянсы CDMO как необходимые для блокировки мощностей и снижения рисков планов коммерциализации, цементируя долгосрочную видимость доходов для поставщиков услуг на рынке биофармацевтического контрактного производства.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Строгое бремя соблюдения cGMP и целостности данных | -1,8% | Глобально, особенно строго в ЕС и США | Долгосрочно (≥ 4 лет) |

| Глобальная нехватка квалифицированных биопроцессных инженеров | -1,5% | Глобально, остро на развитых рынках | Среднесрочно (2-4 года) |

| Давление устойчивости на одноразовые пластики | -0,9% | ЕС лидирует, глобальное расширение | Долгосрочно (≥ 4 лет) |

| Риск переизбытка, создающий простаивающие мощности из нержавеющей стали и SU | -0,7% | Глобально, концентрируется в регионах высоких инвестиций | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Строгое бремя соблюдения cGMP и целостности данных

Внедрение Приложения 1 к GMP ЕС повышает требования к стерильному производству, заставляя проводить обширные обновления контроля загрязнения и мониторинга качества. Предупреждающие письма FDA в 2024 году высветили пробелы в управлении и валидации программного обеспечения, подкрепив внимание регуляторов к принципам данных ALCOA+. Меньшие CDMO сталкиваются с непропорциональным финансовым давлением при развертывании электронных систем записи партий, платформ отслеживания и расширенного мониторинга окружающей среды. Нагрузка соблюдения может задержать использование объектов, сдерживая краткосрочный рост доходов, даже поскольку она поднимает долгосрочные стандарты качества в индустрии биофармацевтического контрактного производства.

Глобальная нехватка квалифицированных биопроцессных инженеров

Индекс индустрии Cytiva 2025 показывает, что только 20% руководителей находят привлечение талантов простым для upstream и downstream ролей. Цифровизация усиливает разрыв: 80% производителей сообщают о несоответствиях между существующими навыками и требованиями биофармы 4.0. Сингапур прогнозирует 30% рост вакансий исполнительного уровня к 2032 году, отражая более широкие глобальные тенденции. CDMO противодействуют ускоренными академиями, стажировками и партнерствами с университетами. Тем не менее, ближайшая нехватка рабочей силы ограничивает наращивание производства, подталкивая некоторых спонсоров к продолжению двойного снабжения или инвестированию в собственные мощности в качестве хеджирования.

Сегментный анализ

По типу продукта: антитела лидируют, в то время как клеточная и генная терапия растет

Сегмент антител генерировал 38,2% доли рынка в 2024 году, закрепив свою роль как якорная модальность для онкологических и аутоиммунных показаний. Продолжающаяся клиническая активность поддерживает высокие объемы партий, в то время как интенсификация процессов поднимает титры и экономику. Параллельно биоаналоги моноклональных антител стимулируют дополнительный спрос от чувствительных к затратам систем здравоохранения в Латинской Америке, Восточной Европе и частях Азии.

Векторы клеточной и генной терапии расширяются со среднегодовым темпом роста 18,4% из-за дефицита мощностей GMP-векторов, индивидуальной аналитики и строгого регуляторного надзора, которые в совокупности создают высокомаржинальные возможности для специализированных CDMO. Инновации вирусных векторов, включая серотипы AAV следующего поколения и невирусные альтернативы доставки, углубляют объем услуг и ускоряют конвергенцию между навыками разработки и производства на рынке биофармацевтического контрактного производства.[2]BioPharm International, "Viral Vector Demand Far Outstrips Supply," biopharminternational.com

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу услуг: доминирование производства с ускорением разработки

Платформы экспрессии млекопитающих, главным образом клетки CHO, держали 63,4% доли рынка в 2024 году, поскольку достижения в инжиниринге клеточных линий, дизайне векторов и оптимизации сред повышают специфическую продуктивность, усиливая доминирование этой платформы для гликозилированных белков и сложных mAb.

Бактериальные и дрожжевые системы остаются экономически эффективными для простых рекомбинантных белков и ферментов, особенно в развивающихся экономиках, где давление ценообразования остро. Технологии растительных и насекомых клеток показывают перспективы для нишевых применений, но регуляторная знакомость ограничивает более широкое внедрение. Поставщики балансируют портфели между системами для удовлетворения потребностей клиентов при максимизации использования объектов, все более важный рычаг, поскольку одноразовые наборы позволяют гибкое переключение между платформами.

По системе экспрессии: системы млекопитающих поддерживают технологическое лидерство

Платформы экспрессии млекопитающих, главным образом клетки CHO, держали 63,4% доли рынка в 2024 году, поскольку достижения в инжиниринге клеточных линий, дизайне векторов и оптимизации сред повышают специфическую продуктивность, усиливая доминирование этой платформы для гликозилированных белков и сложных mAb.

Бактериальные и дрожжевые системы остаются экономически эффективными для простых рекомбинантных белков и ферментов, особенно в развивающихся экономиках, где давление ценообразования остро. Технологии растительных и насекомых клеток показывают перспективы для нишевых применений, но регуляторная знакомость ограничивает более широкое внедрение. Поставщики балансируют портфели между системами для удовлетворения потребностей клиентов при максимизации использования объектов, все более важный рычаг, поскольку одноразовые наборы позволяют гибкое переключение между платформами.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По стадии разработки: коммерческое производство стимулирует рост

Коммерческие проекты и проекты фазы III представляют костяк доходов, обеспечивая предсказуемые многолетние объемные обязательства, которые оправдывают крупномасштабные установки биореакторов из нержавеющей стали или одноразовых. Долгосрочные соглашения о поставках часто включают пункты о технологическом прогрессе для встраивания инициатив непрерывного улучшения, защищая конкурентоспособность затрат и качества.

Однако доклинические проекты и проекты фазы I питают будущий пайплайн, при этом стартапы, поддерживаемые венчурным капиталом, передают на аутсорсинг почти все CMC-деятельности для сохранения наличности. Быстрые прогоны доказательства концепции в одноразовых биореакторах 50-200 л перекрывают разрыв данных от открытия до подачи IND. Спрос фазы II зависит от быстрого масштабирования и валидированных аналитических наборов, подчеркивая те CDMO, которые предлагают сквозное управление жизненным циклом в рамках одной качественной и цифровой инфраструктуры.

Географический анализ

Северная Америка осталась крупнейшим региональным вкладчиком с 36,7% долей рынка биофармацевтического контрактного производства в 2024 году, поддерживаемая глубоким венчурным финансированием, продвинутыми регуляторными экосистемами и плотными пулами талантов в Бостоне-Кембридже и области залива Сан-Франциско. Расширения мощностей, такие как кампус Fujifilm Diosynth стоимостью 3,2 млрд долларов США в Северной Каролине и объект WuXi Biologics в Массачусетсе, расширяют широту услуг и удерживают регион в авангарде поздних стадий и коммерческих проектов. Потенциальное принятие Закона о BIOSECURE может изменить выбор поставщиков, отдавая предпочтение отечественным и союзническим поставщикам, но сильный спрос и диверсифицированные пайплайны поддерживают устойчивые перспективы по модальностям.

Азиатско-Тихоокеанский регион является самой быстрорастущей территорией, развивающейся со среднегодовым темпом роста 11,6% до 2030 года. Регуляторные реформы Китая и наращивание инфраструктуры повышают его статус как варианта производства для прогонов ранней стадии, хотя геополитическая напряженность влияет на привычки двойного снабжения. Samsung Biologics Южной Кореи командует глобальным вниманием с накопительной мощностью 784 000 л к 2025 году, подчеркивая восхождение региона.[3]Ked Global, "Samsung Biologics Reaps China-Plus-One Tailwinds," kedglobal.com Индия использует преимущества в стоимости и таланты, говорящие на английском языке, в то время как Сингапур продает свой строгий контроль качества и государственные стимулы для захвата проектов продвинутой терапии.

Европа поддерживает свою позицию через действующих лиц, таких как Lonza, Boehringer Ingelheim и Catalent, каждая из которых укрепляет местные экосистемы миллиардными инвестициями в Швейцарии, Германии и Австрии. Приобретение Vacaville добавляет 330 000 л мощности к сети Lonza, подчеркивая продолжающуюся приверженность несмотря на сложность цепи поставок, связанную с Brexit. Гармонизированные пути обзора EMA и надежная защита интеллектуальной собственности привлекают клиентов из США и Азии, стремящихся к регуляторной диверсификации. В совокупности зрелая инфраструктура, инициативы автоматизации и стимулы зеленого производства прочно помещают Европу в стратегические планы многонациональных спонсоров, оценивающих рынок биофармацевтического контрактного производства.

Конкурентная среда

Рынок умеренно концентрирован и находится в процессе консолидации. Поглощение Catalent компанией Novo Holdings за 16,5 млрд долларов США стоит как крупнейшая CDMO-транзакция на сегодняшний день, объединяющая экспертизу upstream биологических препаратов с обширными возможностями fill-finish.

Ведущие игроки переформируют себя как инновационных партнеров, а не как товарных производителей. Программа S-Cellerate от Samsung Biologics интегрирует разработку клеточных линий, оптимизацию процессов и регуляторную документацию для сжатия временных рамок. Рамка One Lonza от Lonza объединяет биологические препараты, продвинутый синтез и платформы клеточной и генной терапии под единообразными цифровыми системами и системами качества. Технологические инвестиции в цифровые двойники с поддержкой ИИ, линии непрерывной перфузии и сквозную электронную историю партий улучшают продуктивность и снижают показатели отклонений, обостряя конкурентную дифференциацию на рынке биофармацевтического производства.

Возможности белого пространства кластеризуются вокруг конъюгатов антитело-лекарство и продвинутых вирусных векторов, обеих капиталоемких ниш с крутыми кривыми обучения. Подрывные участники, такие как PAK BioSolutions, нацеливаются на непрерывную биопереработку с 12 миллионами долларов США посевного финансирования, обещая сокращения в площади и эксплуатационных затратах. Тем временем региональные специалисты используют преимущества близости и индивидуальные предложения услуг, например, расширение пептидов SK pharmteco в Южной Корее или переход Ardena в производство лекарственных продуктов в США для вырезания защитных позиций.

Лидеры индустрии биофармацевтического контрактного производства

-

Boehringer Ingelheim GmbH

-

Lonza Group

-

Samsung Biologics

-

WuXi Biologics

-

Thermo Fisher Scientific Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Февраль 2025: Ardena подписала соглашение о приобретении продвинутого производственного объекта лекарственных продуктов у Catalent для расширения присутствия в США, усиливая возможности в биофармацевтическом контрактном производстве.

- Февраль 2025: WuXi Biologics заключила партнерство с Candid Therapeutics в сделке на 925 миллионов долларов США для продвижения триспецифических T-клеточных энгейджеров, используя платформу WuXiBody для разработки мультиспецифических антител.

- Февраль 2025: SK Pharmateco инвестировала 260 миллионов долларов США в новый объект в Седжоне, Южная Корея, для расширения глобального производства малых молекул и пептидов. Объект начнет операции в конце 2026 года и создаст более 300 рабочих мест.

- Январь 2025: Samsung Biologics подписала производственное соглашение стоимостью более 1,4 миллиарда долларов США с европейской фармацевтической компанией до декабря 2030 года, с производством на объекте в Сондо, Южная Корея.

- Декабрь 2024: Novo Holdings завершила приобретение Catalent за 16,5 миллиарда долларов США, создав интегрированную производственную электростанцию с более чем 50 глобальными объектами.

Область глобального отчета о рынке биофармацевтического контрактного производства

Согласно области отчета, контрактная производственная организация (CMO) - это компания, которая обслуживает другие компании в биофармацевтической индустрии на контрактной основе для предоставления комплексных услуг от разработки лекарств до производства лекарств. Рынок биофармацевтического контрактного производства сегментирован по типу продукта и географии. По типу продукта рынок сегментирован на пептиды/белки, антитела, вакцины, биоаналоги и другие типы продуктов. По географии отчет исследует рынок биофармацевтического контрактного производства в Северной Америке, Европе, Азиатско-Тихоокеанском регионе, на Ближнем Востоке и в Африке, и в Южной Америке. Отчет предлагает размер рынка и прогнозы в стоимостном выражении в миллионах долларов США для вышеуказанных сегментов.

| Пептиды/белки |

| Антитела (mAb и ADC) |

| Вакцины |

| Биоаналоги |

| Другие биологические препараты |

| Разработка процессов |

| Производство лекарственных субстанций cGMP |

| Fill-Finish и лиофилизация |

| Аналитические услуги и контроль качества |

| Упаковка и логистика |

| Млекопитающих |

| Микробная |

| Насекомых и растительная |

| Доклиническая |

| Фаза I |

| Фаза II |

| Фаза III и коммерческая |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | ССЗ |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу продукта | Пептиды/белки | |

| Антитела (mAb и ADC) | ||

| Вакцины | ||

| Биоаналоги | ||

| Другие биологические препараты | ||

| По типу услуг | Разработка процессов | |

| Производство лекарственных субстанций cGMP | ||

| Fill-Finish и лиофилизация | ||

| Аналитические услуги и контроль качества | ||

| Упаковка и логистика | ||

| По системе экспрессии | Млекопитающих | |

| Микробная | ||

| Насекомых и растительная | ||

| По стадии разработки | Доклиническая | |

| Фаза I | ||

| Фаза II | ||

| Фаза III и коммерческая | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | ССЗ | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка биофармацевтического контрактного производства?

Ожидается, что размер рынка биофармацевтического контрактного производства достигнет 47,42 млрд долларов США в 2025 году и будет расти со среднегодовым темпом роста 13,68%, достигнув 90,02 млрд долларов США к 2030 году.

Каков текущий размер рынка биофармацевтического контрактного производства?

В 2025 году ожидается, что размер рынка биофармацевтического контрактного производства достигнет 47,42 млрд долларов США.

Кто являются ключевыми игроками на рынке биофармацевтического контрактного производства?

Boehringer Ingelheim GmbH, JRS Pharma (Celonic), Lonza Group, Rentschler Biotechnologie GmbH и Inno Biologics Sdn Bhd являются основными компаниями, работающими на рынке биофармацевтического контрактного производства.

Какой регион растет быстрее всего на рынке биофармацевтического контрактного производства?

Ожидается, что Азиатско-Тихоокеанский регион будет расти с наивысшим среднегодовым темпом роста в прогнозируемом периоде (2025-2030).

Какой регион имеет наибольшую долю на рынке биофармацевтического контрактного производства?

В 2025 году Северная Америка составляет наибольшую долю рынка биофармацевтического контрактного производства.

Какие годы охватывает данный рынок биофармацевтического контрактного производства, и каков был размер рынка в 2024 году?

В 2024 году размер рынка биофармацевтического контрактного производства оценивался в 40,93 млрд долларов США. Отчет охватывает исторический размер рынка биофармацевтического контрактного производства за годы: 2021, 2022, 2023 и 2024. Отчет также прогнозирует размер рынка биофармацевтического контрактного производства на годы: 2025, 2026, 2027, 2028, 2029 и 2030.

Последнее обновление страницы: