Размер и доля китайского рынка глютамата натрия (MSG)

Анализ китайского рынка глютамата натрия (MSG) от Mordor Intelligence

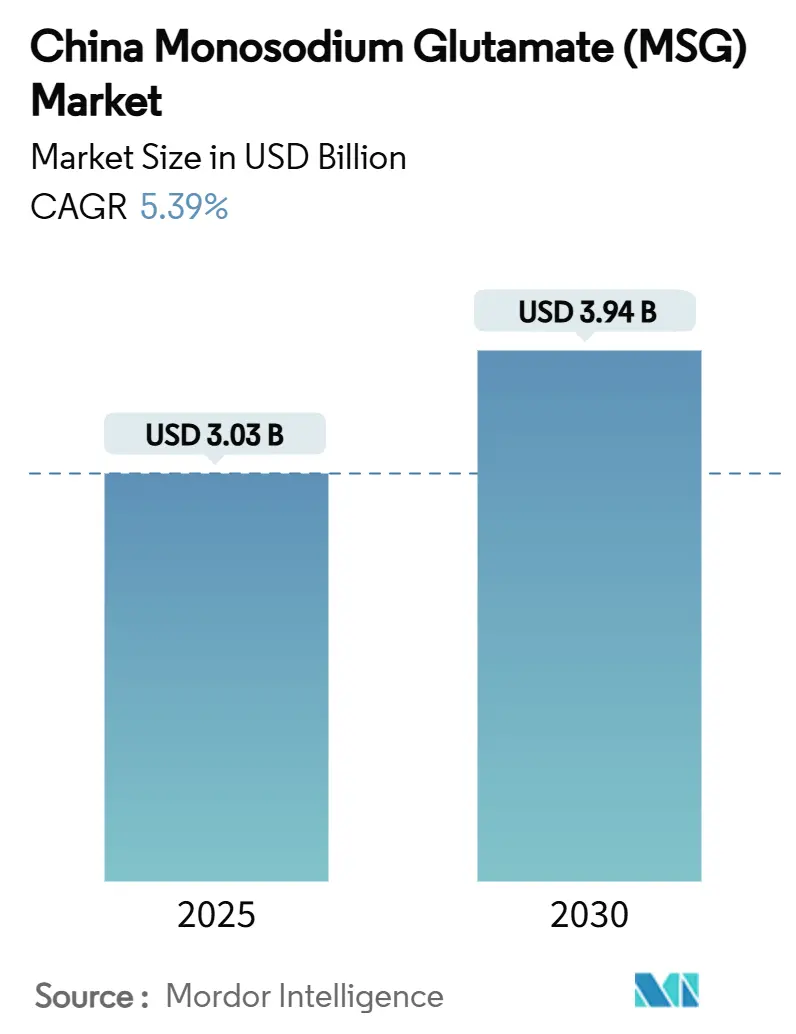

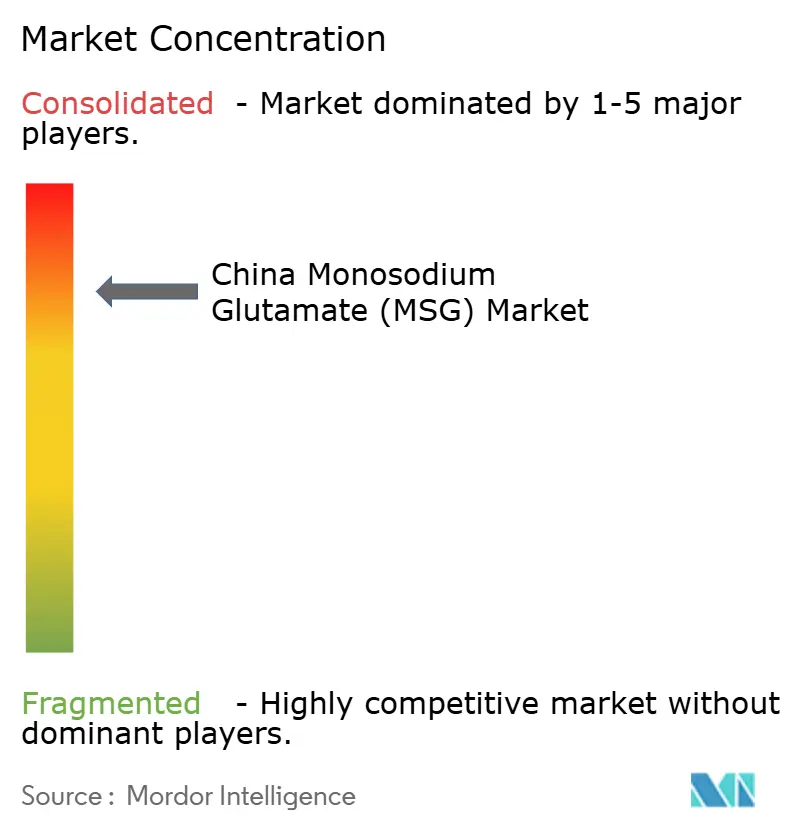

Размер рынка глютамата натрия в Китае оценивается в 3,03 млрд долларов США в 2025 году и, как ожидается, вырастет до 3,94 млрд долларов США к 2030 году, демонстрируя стабильный CAGR 5,39% в период 2025-2030 годов. Этот рост в первую очередь обусловлен доминирующей ролью Китая как крупнейшего мирового производителя и потребителя глютамата натрия. Несмотря на растущие опасения по поводу пищевых добавок, спрос на глютамат натрия остается сильным. Производители продуктов питания полагаются на него для обеспечения стабильного вкуса умами, который высоко ценится в пищевой промышленности, а также помогает снизить содержание натрия в продуктах при относительно низких затратах. Эта двойная функциональность делает его незаменимым ингредиентом для многих переработанных продуктов. На рынок сильно влияет доступность сырья, при этом кукурузный крахмал является доминирующим сырьем, хотя кассава появляется как потенциальная альтернатива. Процессы естественной ферментации продолжают доминировать в методах производства, обеспечивая высококачественную продукцию. С точки зрения применения, традиционное использование глютамата натрия в переработанных продуктах движет большую часть спроса, но инновации расширяют его охват на новые категории продуктов. Китайский рынок глютамата натрия высококонцентрирован, с олигополистической структурой, где пять ведущих поставщиков контролируют более 80% производственных мощностей страны.

Ключевые выводы отчета

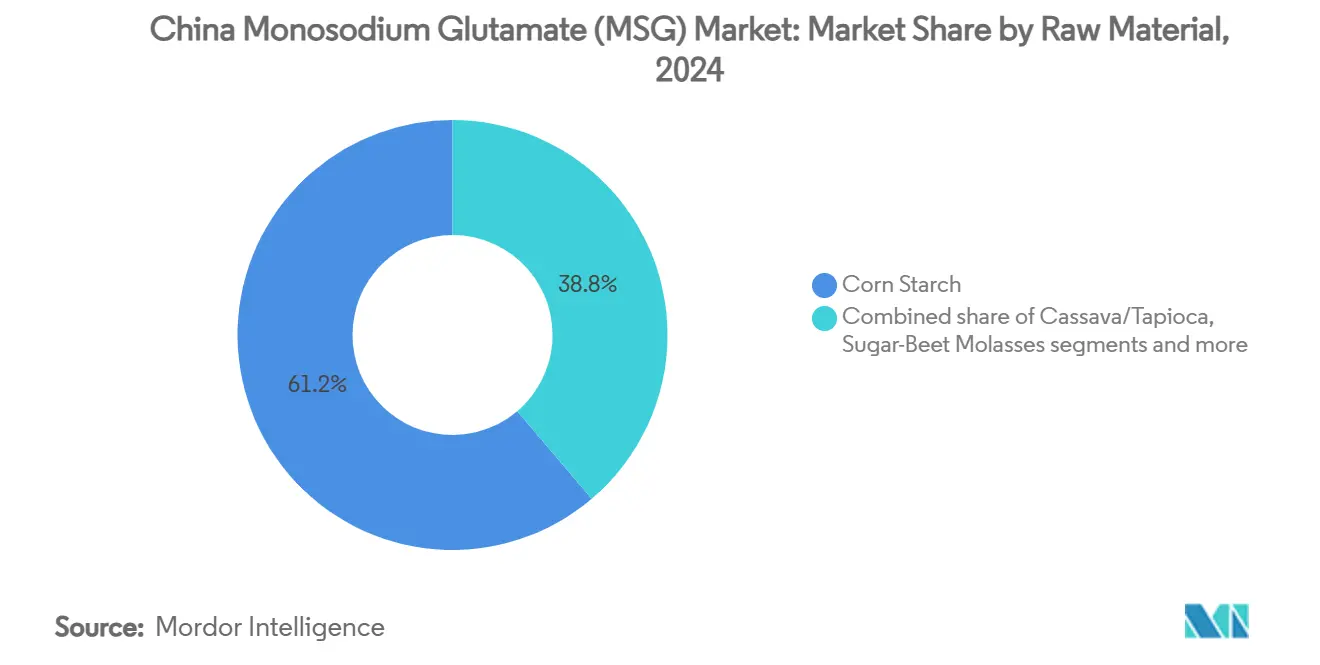

- По сырью кукурузный крахмал лидировал с 61,22% доли рынка глютамата натрия в 2024 году, в то время как кассава/тапиока прогнозируется к расширению с CAGR 6,53% до 2030 года.

- По источникам естественная ферментация составила 96,05% доли рынка глютамата натрия в 2024 году, в то время как синтетическое производство готовится к самому быстрому росту с CAGR 5,97% до 2030 года.

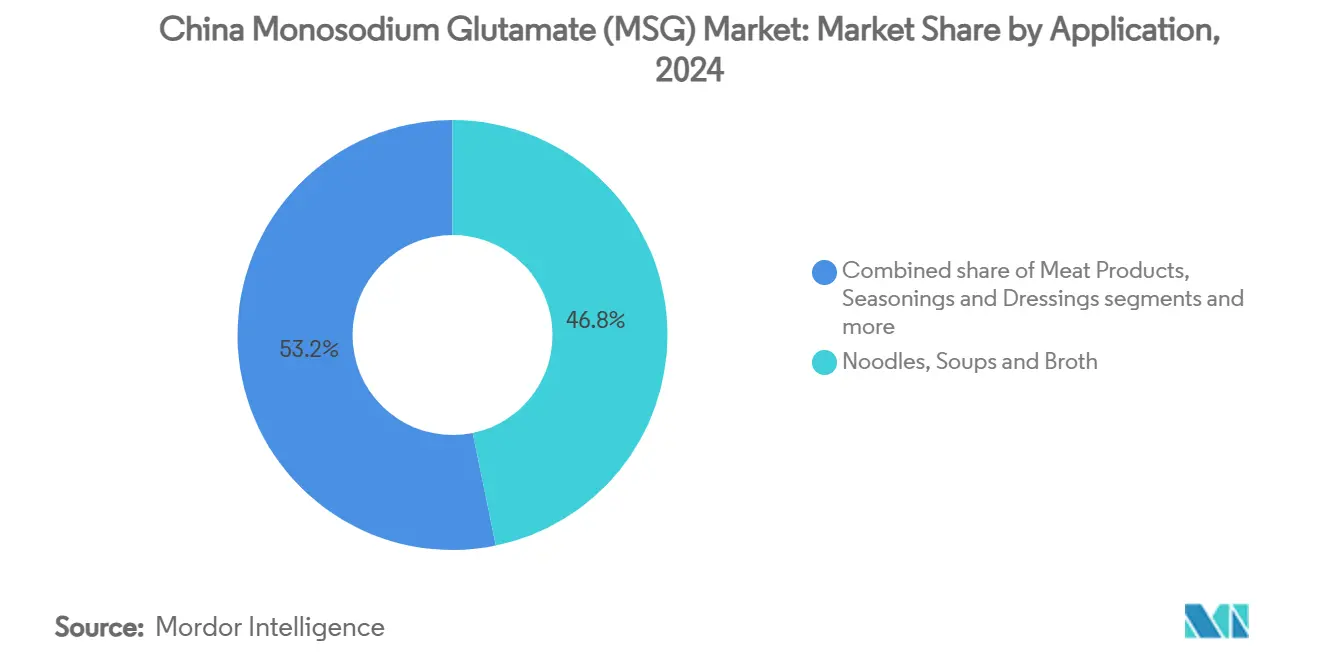

- По применению лапша, супы и бульоны занимали 46,77% размера рынка глютамата натрия в 2024 году, а приправы и соусы развиваются с CAGR 6,48% до 2030 года.

Тенденции и аналитика китайского рынка глютамата натрия (MSG)

Таблица влияния драйверов

| ДРАЙВЕР | (~) % ВЛИЯНИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ АКТУАЛЬНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВЛИЯНИЯ |

|---|---|---|---|

| Растущий спрос на усилители вкуса в упакованных продуктах | +1.2% | Национальный, с концентрацией в восточных производственных центрах | Среднесрочный период (2-4 года) |

| Глютамат натрия предлагает экономически эффективное улучшение вкуса для производителей | +0.8% | Национальный, особенно в кластерах пищевой переработки | Краткосрочный период (≤ 2 лет) |

| Расширение сетей общественного питания и быстрого обслуживания | +1.0% | Городские центры, города первого и второго уровня | Среднесрочный период (2-4 года) |

| Обильные запасы сырья поддерживают местное производство глютамата натрия | +0.6% | Регионы кукурузного пояса и провинции выращивания кассавы | Долгосрочный период (≥ 4 лет) |

| Растущее потребление лапши быстрого приготовления и других переработанных продуктов | +0.9% | Национальный, с более высокой проникаемостью в городских районах | Краткосрочный период (≤ 2 лет) |

| Технологические достижения улучшают урожайность и эффективность производства | +0.7% | Промышленные кластеры в Шаньдуне, Внутренней Монголии, Синьцзяне | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на усилители вкуса в упакованных продуктах

Растущий спрос на усилители вкуса в китайской индустрии упакованных продуктов играет ключевую роль в стимулировании рынка глютамата натрия (MSG). По данным Национального бюро статистики Китая, общий розничный оборот потребительских товаров в мае достиг 3 921,1 млрд юаней, что подчеркивает расширяющийся рыночный потенциал [1]Источник: Национальное бюро статистики Китая, Общий розничный оборот потребительских товаров в мае 2024 года,

stats.gov.cn. Производители все больше полагаются на глютамат натрия из-за его способности усиливать вкус умами при одновременном снижении содержания натрия до 40%, что соответствует целям реформулирования, ориентированным на здоровье. В отличие от поваренной соли, которая содержит 39% натрия, глютамат натрия содержит всего 12%, как сообщает Центр безопасности пищевых продуктов, что делает его эффективным решением для снижения натрия. Новые составы теперь включают глютамат натрия, полученный путем ферментации, который удовлетворяет предпочтениям чистой маркировки и отвечает растущему потребительскому спросу на натуральные ингредиенты. Достижения в синтетической биологии дополнительно позволили производство более чистых вариантов глютамата натрия 'естественного брожения', позволяя пищевым брендам позиционировать свои продукты как премиальные предложения.

Растущее потребление лапши быстрого приготовления и других переработанных продуктов

Растущая популярность лапши быстрого приготовления и других переработанных продуктов значительно стимулирует спрос на глютамат натрия в Китае. Это во многом обусловлено его способностью поддерживать стабильность вкуса во время высокотемпературной обработки и совместимостью с продуктами длительного хранения. По данным Всемирной ассоциации лапши быстрого приготовления, Китай и Гонконг зафиксировали самое высокое мировое потребление лапши быстрого приготовления в 2024 году - 43 802 миллиона порций [2]Источник: Всемирная ассоциация лапши быстрого приготовления, Рейтинги спроса,

instantnoodles.org. Это подчеркивает важную роль глютамата натрия в сохранении вкуса и обеспечении долговечности продукта. Быстрая урбанизация и растущие предпочтения удобной еды на ходу среди молодых специалистов дополнительно стимулируют использование глютамата натрия. Производители, стремящиеся к расширению на экспортных рынках, полагаются на экономическую эффективность глютамата натрия для сохранения конкурентоспособности, особенно на фоне растущих транспортных расходов и торговых ограничений. Глютамат натрия помогает обеспечить стабильный вкус в различных категориях дегидратированных и стабильных при хранении продуктов питания.

Обильные запасы сырья поддерживают местное производство глютамата натрия

Обильные запасы сырья в Китае играют решающую роль в поддержке его сильных производственных возможностей глютамата натрия. Северо-восточные регионы, такие как Хэйлунцзян и Цзилинь, постоянно обеспечивают надежные поставки кукурузного крахмала, в то время как выращивание кассавы быстро растет в провинциях Гуанси и Юньнань при поддержке государственных субсидий, направленных на продвижение диверсификации культур. По состоянию на 2024 год Продовольственная и сельскохозяйственная организация оценивает производство кукурузы в Китае в рекордные 295 миллионов тонн, что обусловлено увеличением посевных площадей и сильным спросом со стороны кормовой промышленности [3]Источник: Продовольственная и сельскохозяйственная организация, Благоприятные производственные перспективы для урожая пшеницы 2025 года,

fao.org. Это обеспечивает стабильные поставки сырья для отраслей на основе ферментации, таких как производство глютамата натрия. Такие компании, как Thai Wah, инвестируют в предприятия по переработке кассавы, обеспечивая подход с двойным сырьем, который помогает смягчить влияние колебаний мировых цен на зерно. Ведущие производители, включая Fufeng Group, внедрили стратегии вертикальной интеграции, управляя операциями от выращивания кукурузы до ферментации глутаминовой кислоты.

Глютамат натрия предлагает экономически эффективное улучшение вкуса для производителей

Глютамат натрия остается высокопопулярным и экономически эффективным усилителем вкуса для производителей продуктов питания, особенно когда они сталкиваются с растущими производственными затратами. Его способность обеспечивать сильный вкус умами в небольших количествах помогает производителям снижать затраты на рецептуру при сохранении стабильного вкуса в крупномасштабном производстве. По сравнению с альтернативами, такими как дрожжевые экстракты и гидролизаты белков, глютамат натрия проще в использовании и обеспечивает большую стабильность в сохранении качества вкуса. Ведущие китайские производители используют достижения в синтетической биологии и прецизионной ферментации для повышения эффективности производства, дополнительно снижая затраты. Эти инновации укрепили позицию глютамата натрия как предпочтительного ингредиента в широко потребляемых продуктах, таких как лапша быстрого приготовления, соленые закуски и переработанные продукты. Его доступность и надежность делают его незаменимым как для внутреннего потребления, так и для экспортно-ориентированных пищевых продуктов, обеспечивая его продолжающийся спрос на мировом рынке.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Проблемы здоровья, связанные с чрезмерным потреблением глютамата натрия | -0.7% | Городские центры с более высокой осведомленностью о здоровье | Среднесрочный период (2-4 года) |

| Растущая популярность натуральных продуктов с чистой маркировкой | -0.5% | Города первого уровня и состоятельные потребительские сегменты | Долгосрочный период (≥ 4 лет) |

| Регулятивные ограничения на глютамат натрия в определенных применениях | -0.3% | Национальный, с более строгим соблюдением на экспортных рынках | Краткосрочный период (≤ 2 лет) |

| Конкуренция со стороны натуральных источников умами, таких как дрожжевой экстракт | -0.4% | Премиальные пищевые сегменты и демографические группы, заботящиеся о здоровье | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Проблемы здоровья, связанные с чрезмерным потреблением глютамата натрия

Опасения по поводу чрезмерного потребления глютамата натрия продолжают ограничивать рост рынка, особенно среди городских и заботящихся о здоровье потребителей. Хотя глобальные регулятивные органы, такие как Объединенный экспертный комитет ФАО/ВОЗ по пищевым добавкам, подтвердили безопасность глютамата натрия в пределах допустимых норм потребления, многие потребители остаются скептичными. Исследования, такие как моделирование потребления от ScienceDirect, показывают, что дети в возрасте 3-6 лет в группах высокого воздействия могут потреблять до 97,2% допустимого суточного потребления (ДСП), что вызывает озабоченность у родителей и защитников общественного здоровья. Устаревшие мифы, такие как 'синдром китайского ресторана', сохраняются, подпитываемые дезинформацией в социальных сетях, несмотря на то, что они научно опровергнуты. В ответ на эти вызовы премиальные пищевые бренды, особенно в городах первого уровня в Китае, вводят линейки продуктов без глютамата натрия или с 'полностью натуральным умами'. Эти альтернативы с более чистой маркировкой набирают популярность, перенаправляя часть рыночной стоимости от традиционных продуктов с глютаматом натрия и подталкивая производителей к инновациям и удовлетворению развивающихся потребительских предпочтений.

Растущая популярность натуральных продуктов с чистой маркировкой

Растущий спрос на натуральные продукты с чистой маркировкой бросает вызов рыночному присутствию глютамата натрия, особенно в городских и состоятельных регионах Китая. Потребители, особенно в семьях с более высокими доходами, все более тщательно изучают списки ингредиентов и отдают предпочтение продуктам с маркировкой 'без добавок' или 'без добавленного глютамата натрия'. Отчет USDA GAIN подчеркивает, что обновленное китайское регулирование маркировки пищевых продуктов GB 7718-2025 потребует более четкого раскрытия пищевых добавок, включая глютамат натрия, начиная с марта 2027 года [4]Источник: Министерство сельского хозяйства США, Стандарты маркировки упакованных пищевых продуктов финализированы,

apps.fas.usda.gov. Ожидается, что это изменение сделает глютамат натрия более заметным для покупателей, заботящихся о здоровье. В ответ производители продуктов питания переформулируют линейки премиальных продуктов с альтернативами, такими как дрожжевые экстракты, томатные концентраты или приправы на основе грибов, чтобы соответствовать тенденциям чистой маркировки. Этот сдвиг особенно заметен в городах первого уровня, таких как Пекин, Шанхай и Шэньчжэнь, где потребители больше склоняются к натуральным и более здоровым вариантам.

Сегментный анализ

По сырью: доминирование кукурузного крахмала сталкивается с вызовом кассавы

Составы на основе кукурузного крахмала захватили 61,22% доли китайского рынка глютамата натрия в 2024 году благодаря хорошо налаженным центрам влажного помола в Хэйлунцзяне и Цзилине, которые обеспечивают стабильные, низкозатратные поставки сырья на соседние заводы ферментации. Те же логистические сети направляют готовый глютамат натрия на прибрежные заводы по производству приправ, укрепляя позицию кукурузы в центре внутренних цепочек поставок. Глютамат натрия на основе кассавы оставался меньшим, но выиграл от расширяющейся базы культур Гуанси и связанных с Таиландом импортных маршрутов, которые обеспечивают круглогодичный поток материалов. Свекловичная меласса и другие нишевые субстраты занимали незначительные доли, обслуживая региональные заводы, которые используют местные потоки побочных продуктов.

Глядя в будущее до 2030 года, ожидается, что глютамат натрия на основе кассавы/тапиоки будет расти более быстрыми темпами с прогнозируемым CAGR 6,53%, опережая другие субстраты. Этот рост обусловлен достижениями в технологии ферментации, которые снижают затраты на детоксикацию, и увеличением площади посевов кассавы в Гуанси для удовлетворения растущего спроса. Глютамат натрия на основе кукурузного крахмала будет продолжать расширяться, хотя и более медленными темпами, поскольку крупные интегрированные производители сосредотачиваются на балансировании загрузки мощностей с экологическими регулированиями. Между тем, сахарная свекла и другие специальные виды сырья, вероятно, увидят скромный рост, в первую очередь поддерживая усилия по исследованиям и разработкам и обслуживая нишевые рынки, которые требуют дифференцированной текстуры или более высокой степени чистоты.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По источникам: естественная ферментация сохраняет подавляющее доминирование

Естественная ферментация составила 96,05% от общего производства глютамата натрия в Китае в 2024 году, что обусловлено потребительским предпочтением продуктов с маркировкой 'естественно ферментированный' и долгосрочной эффективностью культур Corynebacterium glutamicum. Этот метод предпочтителен из-за его меньшего экологического воздействия, соответствия регулятивным требованиям и растущего спроса на более чистые цепочки поставок. Производители оптимизировали этот процесс на протяжении многих лет, делая его доминирующим методом производства. С другой стороны, химически синтезированный глютамат натрия занимает меньшую долю рынка, обслуживая отрасли, которые требуют ультравысокой чистоты, специфических форм кристаллов или составов с низким содержанием пыли для специализированных применений.

В ближайшие годы синтетическое производство прогнозируется к росту с CAGR 5,97% к 2030 году. Этот рост будет в первую очередь обусловлен нишевыми применениями в фармацевтическом секторе и специализированных приправных продуктах, которые требуют точной морфологии частиц, которую ферментация не может достичь. Однако достижения в синтетической биологии, вероятно, дополнительно улучшат выходы ферментации и снизят затраты на очистку, обеспечивая ее продолжающееся преобладание на рынке. Хотя химический синтез увидит поступательный рост, естественная ферментация останется предпочтительным методом из-за ее масштабируемости и соответствия целям устойчивости.

По применению: традиционные использования стимулируют рост, а инновации расширяют охват

В 2024 году лапша, супы и бульоны составили 46,77% рынка глютамата натрия, подчеркивая их интегральную роль в китайской кухне и зависимость от глютамата натрия для усиления вкусов в приправных пакетиках для лапши быстрого приготовления. Другие сегменты, такие как переработанное мясо, закуски и молочные продукты, потребляли меньшие количества, но оставались важными вкладчиками, где глютамат натрия используется для усиления соленых профилей. Сегмент приправ и соусов, хотя и меньший по доле рынка, стабильно расширяется из-за растущей доступности сложных приправ в розничных магазинах и на онлайн-платформах, удовлетворяя развивающиеся потребительские предпочтения.

Прогнозируется, что сегмент приправ и соусов будет расти с CAGR 6,48% до 2030 года, что делает его самой быстрорастущей областью применения. Этот рост подпитывается растущим спросом на такие продукты, как основы для хот-пота, маринады и соусы для макания, которые соответствуют растущей тенденции домашних развлечений в Китае. Хотя использование глютамата натрия в лапше быстрого приготовления и супах ожидается к росту более медленными темпами, оно все еще будет значительно вносить вклад в рынок из-за продолжающейся урбанизации и спроса на удобные варианты питания. Новые применения в инновационных областях, таких как 3D-печатные продукты и гели спортивного питания, ожидаются к предоставлению дополнительных высокомаржинальных возможностей к концу прогнозного периода.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Производство глютамата натрия в Китае глубоко зависит от доступности сырья и государственной политики, направленной на промышленное развитие. Северо-восточные провинции Хэйлунцзян, Цзилинь и Ляонин, известные своими обильными запасами кукурузы, принимают крупные биоперерабатывающие заводы, которые поддерживают близлежащие заводы ферментации глютамата натрия. Провинция Шаньдун со своим стратегическим прибрежным расположением играет решающую роль в последующем смешивании и экспортной упаковке, действуя как ключевой логистический центр для переработчиков продуктов питания в дельте реки Янцзы. Fufeng Group, которая занимает доминирующие 57% доли внутреннего рынка, олицетворяет эту модель со своим предприятием в Шаньдуне, эффективно сочетая прибрежный доступ и поставки кукурузы с Северо-Востока для поддержания экономически эффективной цепочки поставок.

Внутренние регионы, такие как Внутренняя Монголия и Синьцзян, быстро становятся важными центрами производства глютамата натрия. Эти области предлагают преимущества, такие как низкозатратные земли, проекты возобновляемой энергии и прочные железнодорожные связи с Центральной Азией, привлекая значительные инвестиции в новые производственные мощности. Города как Уланцаб и Корла появляются как ключевые производственные центры, помогая диверсифицировать поставки глютамата натрия от прибрежных регионов, которые более уязвимы к экологическим ограничениям и тайфунам. Эти внутренние предприятия обслуживают отечественных производителей продуктов питания и служат экспортным маршрутам через железнодорожный коридор Китай-Европа, хотя антидемпинговые меры Европейского союза продолжают ограничивать объем экспорта.

Южные провинции, такие как Гуандун и Фуцзянь, представляют уникальный сценарий, поскольку они являются основными потребителями глютамата натрия, используемого в кантонских соусах, приправах из сушеных морепродуктов и основах для супов быстрого приготовления, которые широко экспортируются. Эти провинции полагаются на кассаву из Гуанси как альтернативу кукурузе, отражая растущую тенденцию к диверсификации сырья. Между тем, растущие доходы и увеличенный туризм на Хайнане стимулируют спрос на премиальные приправы, особенно те, которые продаются с утверждениями 'без добавок'. Хотя этот сдвиг создает вызовы для проникновения глютамата натрия, он также открывает возможности для инноваций, таких как разработка вариантов глютамата натрия с меньшим содержанием натрия и ферментированных для удовлетворения изменяющихся потребительских предпочтений.

Конкурентная среда

Китайский рынок глютамата натрия высококонцентрирован, его доминируют несколько основных игроков, при этом пять ведущих поставщиков составляют более 80% производственных мощностей страны. Рынок возглавляет Fufeng Group, которая управляет интегрированной системой переработки кукурузы, охватывающей от хранения сырья до готовых приправных смесей. Фокус компании на передовой технологии ферментации и автоматизированных процессах кристаллизации значительно снизил энергетические затраты, укрепив ее позицию как лидера по затратам. Meihua Holdings, второй по величине игрок, использует собственные штаммы синтетической биологии для повышения продуктивности, что подчеркивает масштаб, необходимый для эффективной конкуренции на этом рынке.

Компании среднего размера, такие как Vedan International, адаптируются к более строгим экологическим регулированиям путем модернизации установок очистки сточных вод и сотрудничества с местными правительствами для получения налоговых льгот. Однако некоторые более мелкие игроки теряют долю рынка в пользу более крупных, лучше финансируемых конкурентов. Международные компании, такие как Ajinomoto, сохраняют нишевое присутствие в премиальном сегменте, предлагая высокочистый глютамат натрия и специальные нуклеотиды для применений в детских смесях и фармацевтике. Несмотря на это, интенсивная ценовая конкуренция на внутреннем рынке ограничивает их способность расширяться в массовый сегмент.

Активность слияний и поглощений на рынке глютамата натрия растет. Например, конкурс заявок в феврале 2025 года за биоподразделение CJ CheilJedang стоимостью 4,1 млрд долларов США подчеркивает интерес частного капитала к консолидации активов аминокислот, включая глютамат натрия, лизин и триптофан. В то же время китайские производители сосредотачиваются на разработке специальных сортов глютамата натрия, таких как гранулы без пыли для производства приправных кубиков, чтобы дифференцироваться за пределами преимуществ по затратам. Экспортные стратегии остаются сложными из-за антидемпинговых тарифов в Европейском союзе. В результате китайские компании переключают свое внимание на развивающиеся рынки в Африке и Латинской Америке для стимулирования роста.

Лидеры индустрии глютамата натрия (MSG) в Китае

Fufeng Group Limited

COFCO Corporation

Meihua Holdings Group Co. Ltd

Ningxia Eppen Biotech

Vedan International Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в индустрии

- Апрель 2025 года: Китайская Fufeng Group, которая специализируется на глубокой переработке кукурузы, начала строительство промышленного парка. Проект также будет производить лизин, глютамат натрия, ксантановую камедь и кормовые аминокислоты.

- Декабрь 2024 года: Продукты глютамата натрия Tongliao Meihua прошли сертификацию углеродного следа и водного следа. Это продемонстрировало неустанные усилия компании и твердую приверженность зеленому производству.

Объем отчета по китайскому рынку глютамата натрия (MSG)

Китайский рынок глютамата натрия (MSG) сегментирован по применению. На основе применения рынок сегментирован на лапшу, супы и бульоны, мясные продукты, приправы и соусы, а также другие применения.

| Кукурузный крахмал |

| Свекловичная меласса |

| Кассава/тапиока |

| Другие субстраты |

| На основе естественной ферментации |

| Синтетический/химически полученный |

| Лапша, супы и бульоны |

| Мясные продукты |

| Приправы и соусы |

| Другие применения |

| По сырью | Кукурузный крахмал |

| Свекловичная меласса | |

| Кассава/тапиока | |

| Другие субстраты | |

| По источникам | На основе естественной ферментации |

| Синтетический/химически полученный | |

| По применению | Лапша, супы и бульоны |

| Мясные продукты | |

| Приправы и соусы | |

| Другие применения |

Ключевые вопросы, освещенные в отчете

Каков размер китайского рынка глютамата натрия сегодня и как быстро он будет расти?

Рынок глютамата натрия в Китае оценивается в 3,03 млрд долларов США в 2025 году и прогнозируется к росту до 3,94 млрд долларов США к 2030 году, что означает CAGR 5,39%.

Какой источник доминирует на рынке глютамата натрия в Китае?

Естественная ферментация составила 96,05% доли рынка глютамата натрия в 2024 году.

Какое сырье доминирует в производстве глютамата натрия в Китае?

Кукурузный крахмал остается основным сырьем с долей 61,22% в 2024 году, хотя производство на основе кассавы является самым быстрорастущим с CAGR 6,53% до 2030 года.

Как новые китайские правила маркировки влияют на производителей глютамата натрия?

GB 7718-2025, вступающий в силу в марте 2027 года, требует более четкого раскрытия добавок, что может изменить потребительское восприятие и побудить к переформулированию премиальных продуктов.

Последнее обновление страницы: