Размер и доля рынка подсластителей пищевых продуктов Канады

Анализ рынка подсластителей пищевых продуктов Канады от Mordor Intelligence

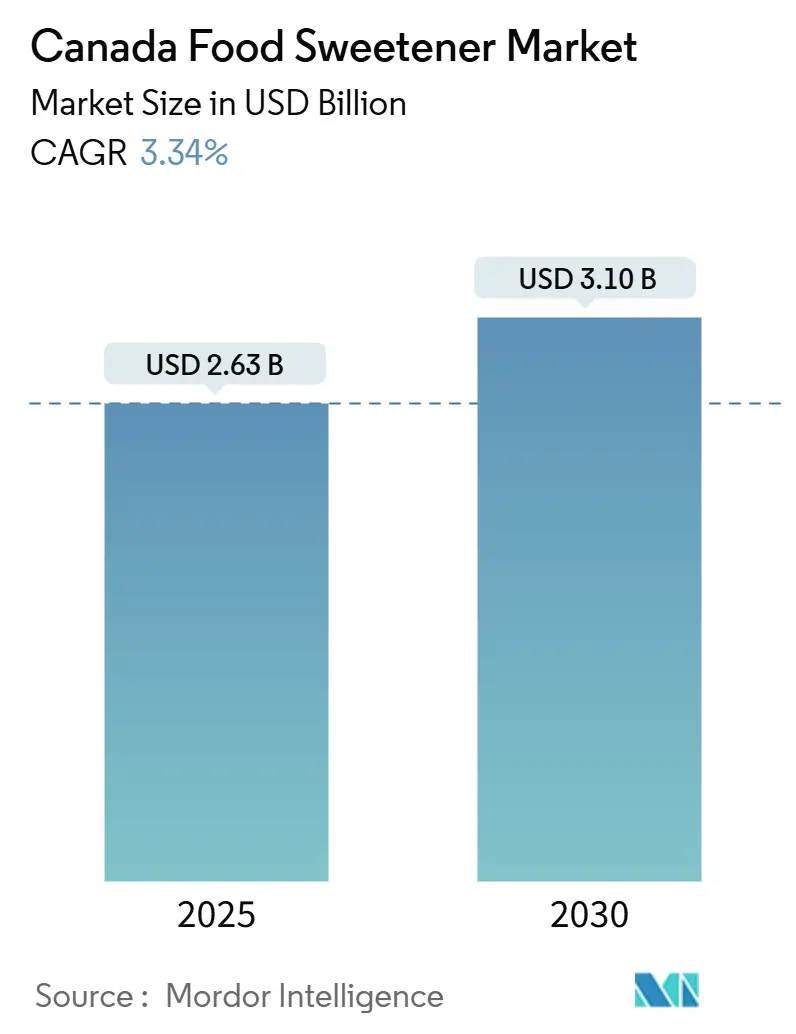

Стоимость рынка подсластителей пищевых продуктов Канады оценивается в 2,63 млрд долларов США в 2025 году и прогнозируется достигнуть 3,10 млрд долларов США к 2030 году, растя со среднегодовым темпом роста 3,34%. Рынок демонстрирует зрелость, испытывая при этом фундаментальный сдвиг в сторону более здоровых альтернатив подслащивания, обусловленный все более строгими регулятивными требованиями и изменяющимися потребительскими предпочтениями в пользу натуральных и низкокалорийных вариантов. Развитый сектор пищевой переработки Канады, который сохраняет свое положение как вторая по величине обрабатывающая промышленность страны, обеспечивает существенную стабильность рынка через устоявшиеся дистрибьюторские сети и производственные мощности. Дополнительно правительственные инициативы поддерживают этот сектор. В рамках Партнерства устойчивого канадского сельского хозяйства (Sustainable CAP), правительства Канады и Манитобы инвестируют в крупные проекты капитальной инфраструктуры для расширения мощностей пищевой переработки в Манитобе. Эти инвестиции направлены на повышение конкурентоспособности пищеперерабатывающей промышленности, создание рабочих мест и поддержку устойчивых сельскохозяйственных практик, обеспечивая долгосрочный рост и устойчивость сектора. [1]Annex Business Media, "Canada and Manitoba invest $15.4M to modernize food processing facilities", www.mromagazine.com

Ключевые выводы отчета

- По регионам, Центральная Канада занимала 75,14% доли рынка подсластителей Канады в 2024 году и прогнозируется к расширению со среднегодовым темпом роста 4,50% до 2030 года.

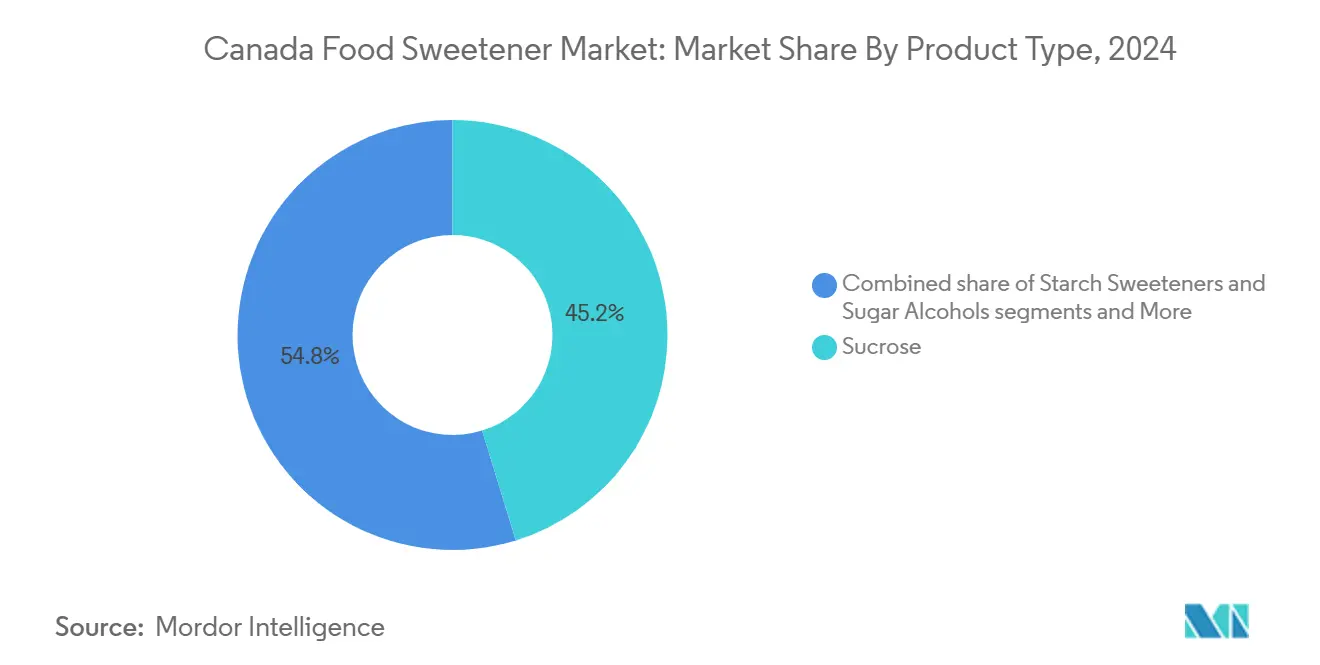

- По типу продукта, сахароза лидировала с долей выручки 45,22% в 2024 году; высокоинтенсивные подсластители будут расти со среднегодовым темпом роста 5,13% до 2030 года.

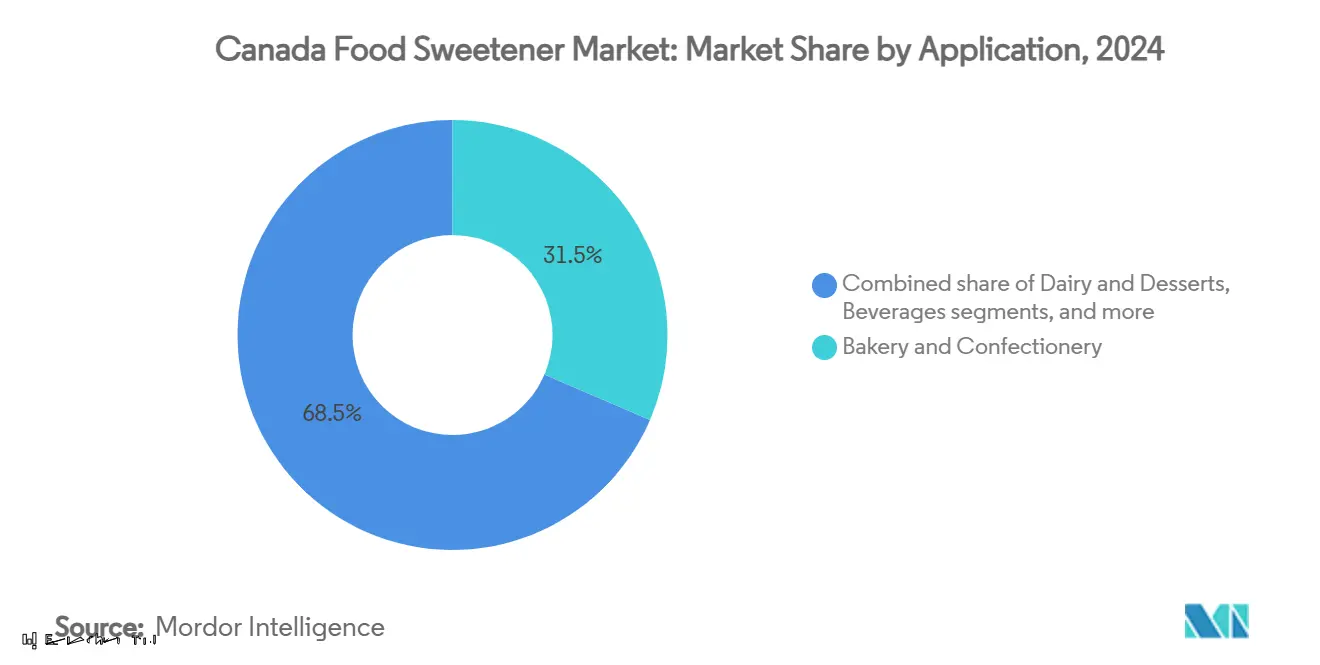

- По применению, хлебобулочные и кондитерские изделия составляли 31,46% доли выручки в 2024 году, в то время как сегмент напитков будет расширяться со среднегодовым темпом роста 4,67%.

- По форме, порошок захватил 56,73% рыночной доли в 2024 году; жидкость установлена на среднегодовой темп роста 4,81%.

- По категории, традиционные продукты занимали 92,44% рыночной доли в 2024 году; органические будут расти со среднегодовым темпом роста 4,89%.

Тенденции и аналитика рынка подсластителей пищевых продуктов Канады

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая распространенность ожирения и диабета | +0.8% | Национальный, с более высокой концентрацией в городских центрах | Средний срок (2-4 года) |

| Потребительские предпочтения натуральных и растительных подсластителей | +0.7% | Национальный, с премиальным внедрением в Центральной Канаде | Долгий срок (≥ 4 лет) |

| Регулятивное расширение разрешенных натуральных подсластителей | +0.5% | Национальная регулятивная база | Короткий срок (≤ 2 года) |

| Сильное присутствие отечественных производителей кленового сиропа и меда | +0.4% | Квебек и восточные провинции преимущественно | Долгий срок (≥ 4 лет) |

| Инновации в смесях и оптимизации вкуса | +0.6% | Национальный, с R&D центрами в Центральной Канаде | Средний срок (2-4 года) |

| Сдвиг к низко-/бескалорийным подсластителям, обусловленный заботой о здоровье | +0.9% | Национальный, с лидерством городского рынка | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущая распространенность ожирения и диабета

В 2024 году приблизительно 3,8 миллиона канадцев имели диабет, в то время как показатели ожирения увеличились во всех возрастных группах. [2]Government of Canada, Diabetes in Canada,

canada.ca. Фокус на превентивном питании со стороны работодателей и провинциальных систем здравоохранения привел к тому, что пищевые бренды существенно сократили содержание сахара, сохраняя при этом привычные вкусы. Введение препаратов GLP-1 для снижения веса повысило потребительское осознание добавленных сахаров, приведя к большему использованию высокоинтенсивных подсластителей в закусках и напитках. Пищевые производители используют передовые техники смешивания и технологии маскировки вкуса для достижения значительного снижения калорийности при сохранении текстуры продукта. Пищевые переработчики внедряют ранние стратегии переформулирования для получения конкурентных преимуществ на внутреннем и экспортном рынках, готовясь к ожидаемому регулированию школьного питания и маркировки на передней части упаковки относительно содержания добавленного сахара. Приверженность отрасли снижению сахара отражает более широкие инициативы в области здравоохранения, при этом компании инвестируют в инновационные решения для удовлетворения изменяющихся потребительских предпочтений и регулятивных требований, обеспечивая при этом качество продукта и удовлетворенность вкусом.

Потребительские предпочтения натуральных и растительных подсластителей

Потребительские предпочтения смещаются в сторону натуральных решений подслащивания, движимые обеспокоенностью о пищевой переработке и прозрачности ингредиентов. Значительная часть потребителей теперь приоритизирует типы подсластителей при покупке пищевых продуктов и напитков. Сдвиг к альтернативным подсластителям стимулировал инновации в растительных решениях. В июне 2025 года Elo Life Sciences разработала арбузы, которые производят могрозиды, обеспечивая сладость монашеского фрукта на более высоких уровнях потенции через сельскохозяйственные техники. Индустрия подсластителей расширилась до включения функциональных свойств, как продемонстрировано тагатозой, ставшей первым подсластителем, получившим сертификацию NutraStrong™ Prebiotic Verified, которая сочетает снижение сахара с преимуществами для здоровья кишечника.

Регулятивное расширение разрешенных натуральных подсластителей

Регулятивная база Health Canada обеспечивает доступ на рынок для новых решений подслащивания через упрощенные процессы утверждения. Агентство утвердило экстракт монашеского фрукта в соответствии с Законом о продуктах питания и лекарствах и расширило разрешения для формулировок на основе стевии в различных категориях пищевых продуктов. Регулятивные поправки в декабре 2024 года упростили процессы утверждения пищевых добавок, сохраняя при этом стандарты безопасности, создавая определенные пути для новых подсластителей для выхода на канадский рынок. База позволяет инновационные продукты, такие как Glyvia™, одобренный Health Canada растительный подсластитель, который сочетает гликозиды и аминокислоты. Этот подсластитель поддерживает метаболизм сахара в крови без горького послевкусия. Менее ограничительный регулятивный подход Health Canada по сравнению с другими рынками делает Канаду благоприятной для инноваций подсластителей и разработки продуктов. Обновления агентства разрешенных консервантов и дополнительных ингредиентов демонстрируют его фокус на основанных на доказательствах регулированиях, которые балансируют инновации с безопасностью потребителей.

Сильное присутствие отечественных производителей кленового сиропа и меда

Доминирование Канады в производстве кленового сиропа, составляющее более 73% мирового предложения с 19,9 миллионами галлонов, собранными в 2024 году, создает уникальные конкурентные преимущества в сегменте натуральных подсластителей, которые выходят далеко за рамки товарного ценообразования. Увеличение производства на ~91% в 2024 году, обусловленное благоприятными погодными условиями и расширенными операциями добычи, демонстрирует способность сектора к быстрому масштабированию при сохранении стандартов качества [3]Statistics Canada, Maple product,

statcan.gc.ca. Индустрия кленового сиропа Квебека управляет своей цепочкой поставок через систему стратегического резерва и расширение производственных мощностей Ассоциации производителей кленового сиропа, по состоянию на март 2025 года. Эта инфраструктура позволяет отрасли удовлетворять рыночный спрос, сохраняя стабильные цены. Канадские компании интегрировались вертикально в переработку с добавленной стоимостью, разрабатывая разнообразные смеси подсластителей на основе клена и концентрированные формулировки для промышленного применения, укрепляя свою позицию на мировом рынке.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Потребительский скептицизм к искусственным подсластителям | -0.4% | Национальный, с более высоким сопротивлением в сельских районах | Средний срок (2-4 года) |

| Более высокие затраты и ценовая чувствительность для натуральных подсластителей | -0.6% | Национальный, с острым влиянием на ценочувствительные сегменты | Короткий срок (≤ 2 года) |

| Проблемы вкуса и послевкусия с некоторыми подсластителями | -0.3% | Национальные проблемы потребительского принятия | Средний срок (2-4 года) |

| Формулировочные проблемы в молочных и кондитерских применениях | -0.2% | Производственные центры Центральной Канады | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Потребительский скептицизм к искусственным подсластителям

Традиционные пищевые предпочтения и обеспокоенность о переработанных ингредиентах ограничивают принятие синтетических альтернатив, особенно среди старшей демографии и сельского населения. Операторы общественного питания и ритейлеры скорректировали свои решения о закупках в ответ на требования продуктов с прозрачными списками ингредиентов. Предложение Health Canada в мае 2024 года удалить бромированное растительное масло из разрешенных пищевых добавок из-за проблем безопасности усилило потребительский скептицизм о долгосрочной безопасности одобренных регулятором ингредиентов. Эта рыночная среда создает возможности для альтернатив натуральных подсластителей, ограничивая при этом общий рост рынка, поскольку производители адаптируют свои формулировки для удовлетворения потребительских предпочтений в рамках регулятивных требований.

Более высокие затраты и ценовая чувствительность для натуральных подсластителей

Высокая стоимость натуральных подсластителей ограничивает их широкое принятие, особенно в ценочувствительных категориях пищевых продуктов, где потребители приоритизируют стоимость над пользой для здоровья. Натуральные высокоинтенсивные подсластители, такие как стевия и монашеский фрукт, стоят в несколько раз дороже обычного сахара за единицу, создавая проблемы для производителей, которые стремятся поддерживать конкурентное ценообразование, предлагая при этом продукты с чистой этикеткой. Сертифицированные органические подсластители требуют существенных премий над традиционными натуральными альтернативами, ограничивая их использование преимущественно премиальными сегментами продуктов, где потребители демонстрируют большую готовность платить за воспринимаемое качество и пользу для здоровья. Канадские пищевые производители сталкиваются с дополнительным давлением от американской конкуренции, где различные регулятивные базы и структуры цепочек поставок могут создавать стоимостные преимущества для импортируемых продуктов. Проблема усугубляется волатильностью ценообразования сырья, примером чего служат колебания цен на какао и сахар, которые сжимают маржу для производителей сладких продуктов и снижают готовность инвестировать в премиальные решения подслащивания [4]Farm Credit Canada, Bakery and tortilla products: 2024,

fcc-fac.ca. Ценовая чувствительность создает сегментацию рынка, где премиальные бренды могут требовать более высокие цены за формулировки натуральных подсластителей, в то время как массовые рыночные продукты остаются ограниченными экономикой традиционного подслащивания.

Сегментный анализ

По типу продукта: Высокоинтенсивные решения ускоряют переформулирование

Высокоинтенсивные подсластители прогнозируются к росту со среднегодовым темпом роста 5,13%, в то время как сахароза занимает 45,22% рыночной доли в 2024 году. Канадский рынок подсластителей испытывает увеличенное принятие высокоинтенсивных форматов, поскольку производители напитков и функциональных продуктов питания снижают содержание сыпучего сахара для уменьшения калорийности. Сиропы на основе крахмала и полиолы выполняют промежуточные функциональные требования, обеспечивая объем и удержание влаги в хлебобулочных изделиях. Развивающийся инновационный сегмент включает редкие сахара и сладкие белки, такие как тагатоза, аллюлоза и браззеин, которые предлагают преимущества для метаболического здоровья наряду с благоприятными вкусовыми профилями.

Сахароза сохраняет свое рыночное лидерство благодаря устоявшейся инфраструктуре и стоимостным преимуществам, особенно в экспортно-ориентированном хлебопекарном производстве. Категория продолжает развиваться через сокристаллизацию со стевией и включение модуляторов вкуса, обеспечивая 20-30% снижение использования без модификации обработки. В кондитерских применениях комбинации сахарных спиртов эритритола, растворимой клетчатки и монашеского фрукта улучшают пищеварительную толерантность. Производители ингредиентов теперь предлагают полные решения смесей, которые воспроизводят профиль сладости сахарозы, увеличивая потребительское принятие и обеспечивая более быстрое переформулирование для брендов средней категории.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По форме: Жидкие подсластители получают преимущества в переработке

Сегмент порошка сохраняет свое рыночное доминирование с долей 56,73%, получая выгоду от стабильности при комнатной температуре и снижения транспортных расходов. На рынке подсластителей Канады кристаллическая природа порошковых подсластителей обеспечивает их интеграцию в премикс-приложения в хлебобулочном, кондитерском и приправном сегментах. Жидкие подсластители прогнозируются к росту со среднегодовым темпом роста 4,81% до 2030 года, движимые требованиями производителей напитков к быстрому растворению и возможностям встроенного дозирования. Производители все чаще принимают высокотвердые сиропы и концентрированные растворы стевии для повышения эффективности дозирования.

Подсластители кристаллической формы остаются существенными в ритейловых саше и настольных сегментах общественного питания, где потребители предпочитают знакомые форматы. Рынок видит рост в технологии гибридной инкапсуляции, которая сочетает стабильность порошка с свойствами растворения, подобными жидкости, обеспечивая контролируемое высвобождение вкуса и влагостойкость в приложениях закусок. Производственные объекты напитков теперь включают расходомеры, предназначенные для высоковязких сиропов, оптимизируя контроль дозировки и управление соблюдением налога на сахар. Производители улучшают операционную эффективность, создавая предварительно смешанные комбинации подсластителей с подкислителями и ароматизирующими компонентами, сокращая время переналадки производства.

По применению: Напитки ускоряют переход к безсахарности

Сегмент хлебобулочных и кондитерских изделий сохраняет доминирующую долю рынка 31,46%, поддерживаемый экспортно-ориентированной хлебной и кондитерской индустрией Канады. Производители используют композитные системы подслащивания для соблюдения требований американского рынка при сохранении характеристик продукта, таких как структура мякиша и подрумянивание. В молочных продуктах и десертах производители сочетают ультрафильтрованное молоко с монашеским фруктом или аллюлозой для поддержания сладости в йогуртах с пониженным содержанием сахара. Категория супов, соусов и заправок требует термостабильных подсластителей во время пастеризации, используя комбинации стевии и кокосового сахара для сбалансированного вкуса и минимальных изменений цвета.

Напитки составляют самый быстрорастущий сегмент применения с прогнозируемым среднегодовым темпом роста 4,67% до 2030 года. Этот рост движим увеличивающимся количеством безсахарных продуктов в газированных безалкогольных напитках, энергетических напитках и готовых к употреблению кофе. Рынок подсластителей Канады адаптируется к обязательным и добровольным целям снижения сахара, при этом производители используют аллюлозу, стевию и белки редких сахаров для разработки вкусовых профилей, сравнимых с полносахарными продуктами. Сегмент функциональных напитков сочетает подсластители с адаптогенами и электролитами, увеличивая спрос на высокоинтенсивные подсластители, которые остаются стабильными в кислых условиях.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: Органические захватывают премиальное полочное пространство

Традиционные подсластители занимают доминирующую долю рынка 92,44% через ценовые преимущества и широкую доступность, но сталкиваются с растущей конкуренцией в премиальных сегментах напитков и детского питания. Органические подсластители установлены на рост со среднегодовым темпом роста 4,89%, движимые потребительским спросом на регенеративное сельское хозяйство и продукты без пестицидов. Экспортный спрос из Соединенных Штатов, Германии и Франции поддерживает сертифицированных органических переработчиков.

Органический сегмент сталкивается с ростовыми ограничениями от требований сертификации и более высоких затрат на сырье в ценочувствительных категориях. Производители решают эту проблему, сочетая органический клен или мед с традиционными подсластителями для достижения частичного статуса чистой этикетки при управляемых затратах. Участники отрасли внедряют системы отслеживаемости для проверки целостности цепочки поставок, удовлетворяя требованиям ESG ритейлеров. Органическая премия цены ожидается к снижению по мере расширения операций в Квебеке и достижения экономии масштаба.

Географический анализ

Центральная Канада занимает 75,14% рыночной доли и демонстрирует среднегодовой темп роста 4,50%, движимая концентрированными кластерами пищевой переработки Онтарио и Квебека, интегрированными транспортными сетями и квалифицированной рабочей силой. Канадский рынок подсластителей получает стабильность от нефтеперерабатывающего завода Rogers Sugar в Гамильтоне, который стремится производить 1 миллион метрических тонн ежегодно, обеспечивая внутреннее предложение и снижая подверженность глобальным ценовым колебаниям.

Производство сахарной свеклы Западной Канады способствует приблизительно 8% требований внутреннего рафинированного сахара, поддерживая региональную стабильность рынка. Ассоциация пищевых переработчиков Альберты внедряет улучшения производства, которые создают возможности для специализированных подсластителей, ориентированных на тихоокеанские экспортные рынки.

Атлантическая Канада и северные территории представляют развивающиеся рыночные сегменты, поддерживаемые ростом туризма, демографическими изменениями и местным производством меда. Хотя логистические расходы остаются сложными, электронные коммерческие платформы и решения холодной цепи третьих сторон помогают решать распределительные пробелы. Национальные инициативы координации грузоперевозок, включая интермодальные объекты в Галифаксе, сокращают время доставки для восточной транспортировки подсластителей, позволяя меньшим переработчикам расширять свое производство продуктов с добавленной стоимостью, приправ и кондитерских изделий.

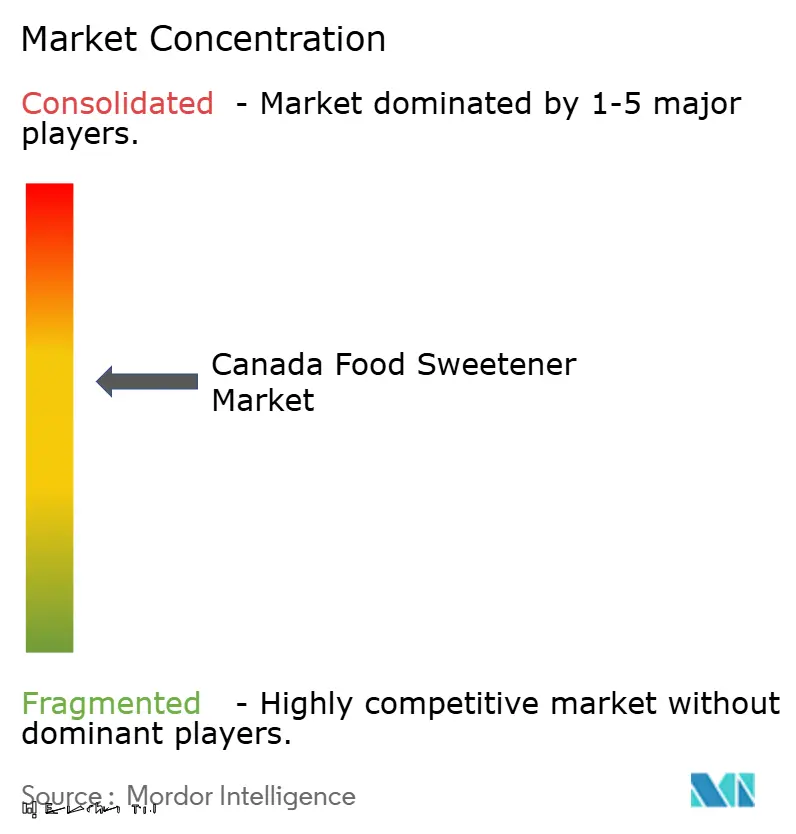

Конкурентная среда

Рынок подсластителей Канады показывает умеренную концентрацию, с конкуренцией, сбалансированной между устоявшимися многонациональными корпорациями и развивающимися специализированными ингредиентными компаниями. Рыночные лидеры включают Tate & Lyle, Cargill, Rogers Sugar и Ingredion, каждый с отдельными преимуществами в глобальных цепочках поставок, технологиях обработки и регулятивном соблюдении.

Конкурентная динамика рынка интенсифицируется через вертикальную интеграцию, как демонстрируется приобретением Tate & Lyle компании CP Kelco, что укрепило их возможности в решениях подслащивания, ощущения во рту и фортификации. Стратегические партнерства, такие как совместное предприятие Avansya между DSM-Firmenich и Cargill, позволяют компаниям сочетать свой опыт в разработке подсластителей, полученных ферментацией, и технологий биоконверсии.

Компании дифференцируются через принятие технологий, инвестируя в автоматизацию, оптимизацию формулировок, движимую ИИ, и точную ферментацию для эффективной разработки продуктов и специализированного производства подсластителей. Новые участники рынка фокусируются на инновационных категориях подсластителей, включая сладкие белки, редкие сахара и технологии ботанического синтеза, которые предлагают улучшенные сенсорные характеристики при снижении сельскохозяйственных зависимостей. Возможности роста существуют в функциональных подсластителях, которые обеспечивают пользу для здоровья за пределами снижения калорий, и в устойчивых методах производства, которые поддерживают стоимостную эффективность. Недавние правовые разработки, такие как победа SweeGen против PureCircle, переформируют патентные ландшафты и потенциально снижают барьеры входа для инновационных формулировок подсластителей.

Лидеры индустрии подсластителей пищевых продуктов Канады

-

Tate & Lyle

-

Cargill Inc.

-

Lantic Inc.

-

ADM

-

International Flavors and Fragrances

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки отрасли

- Ноябрь 2024: Tate & Lyle приобрела CP Kelco, мирового лидера в области гидроколлоидов и натуральных ингредиентов, укрепляя свои возможности специализированных решений. Приобретение улучшает продуктовый портфель Tate & Lyle и рыночное присутствие в пищевой и напитковой индустрии.

- Апрель 2024: Ingredion представила PURECIRCLE Clean Taste Solubility Solution (CTSS), подсластитель на основе стевии, который демонстрирует более чем в 100 раз более высокую растворимость по сравнению с стевией Reb M. Потребительские панели и сенсорное тестирование показывают, что CTSS обеспечивает превосходную вкусовую производительность по сравнению с искусственными подсластителями и другими ингредиентами стевии.

- Январь 2024: Cargill Inc. и DSM-Firmenich объявили, что их подсластитель стевии EverSweet® получил положительную оценку безопасности от регулятивных органов. Оценка подтверждает соответствие продукта стандартам безопасности и регулированиям, знаменуя значимую веху в процессе его рыночного утверждения.

Область отчета по рынку подсластителей пищевых продуктов Канады

Рынок подсластителей пищевых продуктов Канады сегментирован по типу на сахарозу, крахмальные подсластители и сахарные спирты. По применению рынок сегментирован на молочные продукты, хлебобулочные изделия, напитки, кондитерские изделия, супы, соусы и заправки, и другие.

| Сахароза | ||

| Крахмальные подсластители и сахарные спирты | Декстроза | |

| Кукурузный сироп с высоким содержанием фруктозы (HFCS) | ||

| Мальтодекстрин | ||

| Сорбитол | ||

| Ксилитол | ||

| Другие крахмальные подсластители и сахарные спирты | ||

| Высокоинтенсивные подсластители | Искусственные высокоинтенсивные подсластители | Сукралоза |

| Аспартам | ||

| Сахарин | ||

| Неотам | ||

| Цикламат | ||

| Ацесульфам калия (Ace-K) | ||

| Другие искусственные HIS | ||

| Натуральные высокоинтенсивные подсластители | Экстракт стевии | |

| Экстракт монашеского фрукта | ||

| Другие натуральные HIS | ||

| Другие подсластители | ||

| Хлебобулочные и кондитерские изделия |

| Молочные продукты и десерты |

| Напитки |

| Супы, соусы и заправки |

| Другие применения |

| Порошок |

| Жидкость |

| Кристалл |

| Традиционные |

| Органические |

| Западная Канада |

| Центральная Канада |

| Другие |

| По типу продукта | Сахароза | ||

| Крахмальные подсластители и сахарные спирты | Декстроза | ||

| Кукурузный сироп с высоким содержанием фруктозы (HFCS) | |||

| Мальтодекстрин | |||

| Сорбитол | |||

| Ксилитол | |||

| Другие крахмальные подсластители и сахарные спирты | |||

| Высокоинтенсивные подсластители | Искусственные высокоинтенсивные подсластители | Сукралоза | |

| Аспартам | |||

| Сахарин | |||

| Неотам | |||

| Цикламат | |||

| Ацесульфам калия (Ace-K) | |||

| Другие искусственные HIS | |||

| Натуральные высокоинтенсивные подсластители | Экстракт стевии | ||

| Экстракт монашеского фрукта | |||

| Другие натуральные HIS | |||

| Другие подсластители | |||

| По применению | Хлебобулочные и кондитерские изделия | ||

| Молочные продукты и десерты | |||

| Напитки | |||

| Супы, соусы и заправки | |||

| Другие применения | |||

| По форме | Порошок | ||

| Жидкость | |||

| Кристалл | |||

| По категории | Традиционные | ||

| Органические | |||

| По регионам | Западная Канада | ||

| Центральная Канада | |||

| Другие | |||

Ключевые вопросы, рассматриваемые в отчете

Какова текущая стоимость рынка подсластителей Канады?

Рынок оценивается в 2,63 млрд долларов США в 2025 году и прогнозируется достигнуть 3,10 млрд долларов США к 2030 году.

Какой регион доминирует в спросе на подсластители в Канаде?

Центральная Канада командует 75,14% долей благодаря своей плотной базе пищевой переработки и прогнозируется к росту со среднегодовым темпом роста 4,50% до 2030 года.

Какой продуктовый сегмент расширяется быстрее всего?

Высокоинтенсивные подсластители покажут самый высокий рост со среднегодовым темпом роста 5,13%, поскольку бренды нацелены на агрессивные цели снижения сахара.

Как быстро растут органические подсластители?

Органический сегмент продвигается со среднегодовым темпом роста 4,89%, поддерживаемый резким подъемом в сертифицированной продукции кленового сиропа.

Последнее обновление страницы: