Размер и доля рынка препаратов и устройств для лечения диабета в Канаде

Анализ рынка препаратов и устройств для лечения диабета в Канаде от Mordor Intelligence

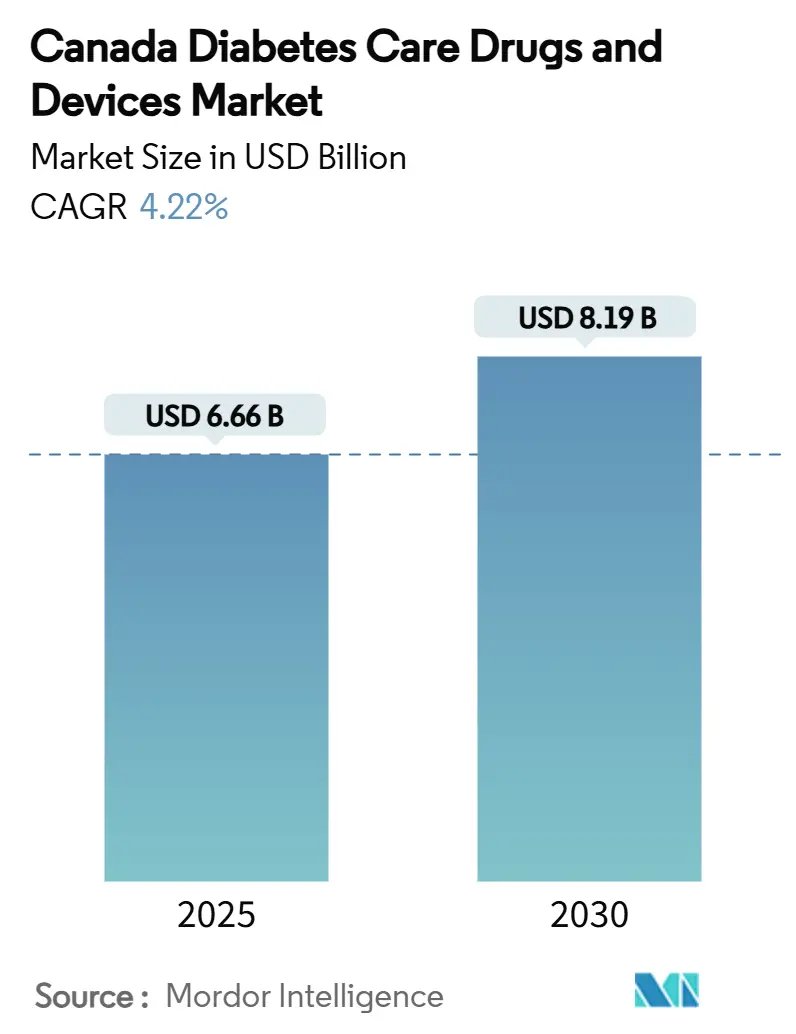

Размер рынка препаратов и устройств для лечения диабета в Канаде оценивается в 6,66 млрд долларов США в 2025 году и ожидается достичь 8,19 млрд долларов США к 2030 году при среднегодовом темпе роста 4,22% в прогнозный период (2025-2030).

Всеобщее фармацевтическое обеспечение, старение населения и быстрые инновации в области устройств действуют совместно, поддерживая спрос на стабильной восходящей траектории. Федеральное покрытие лекарств от диабета, провинциальное финансирование непрерывного мониторинга глюкозы (НМГ) и инсулиновых помп, а также появление инсулинов еженедельного введения расширяют доступ пациентов, повышая видимость доходов для поставщиков. Стратегические альянсы, объединяющие датчики, помпы и программное обеспечение для поддержки принятия решений, изменяют конкурентные границы, а частные страховщики начали тестировать премиальные модели, привязанные к гликемическим результатам. Тем не менее, разрозненные провинциальные тендерные практики, высокие личные расходы на инсулин и проблемы конфиденциальности в облачном мониторинге продолжают сдерживать темпы внедрения.

Ключевые выводы отчета

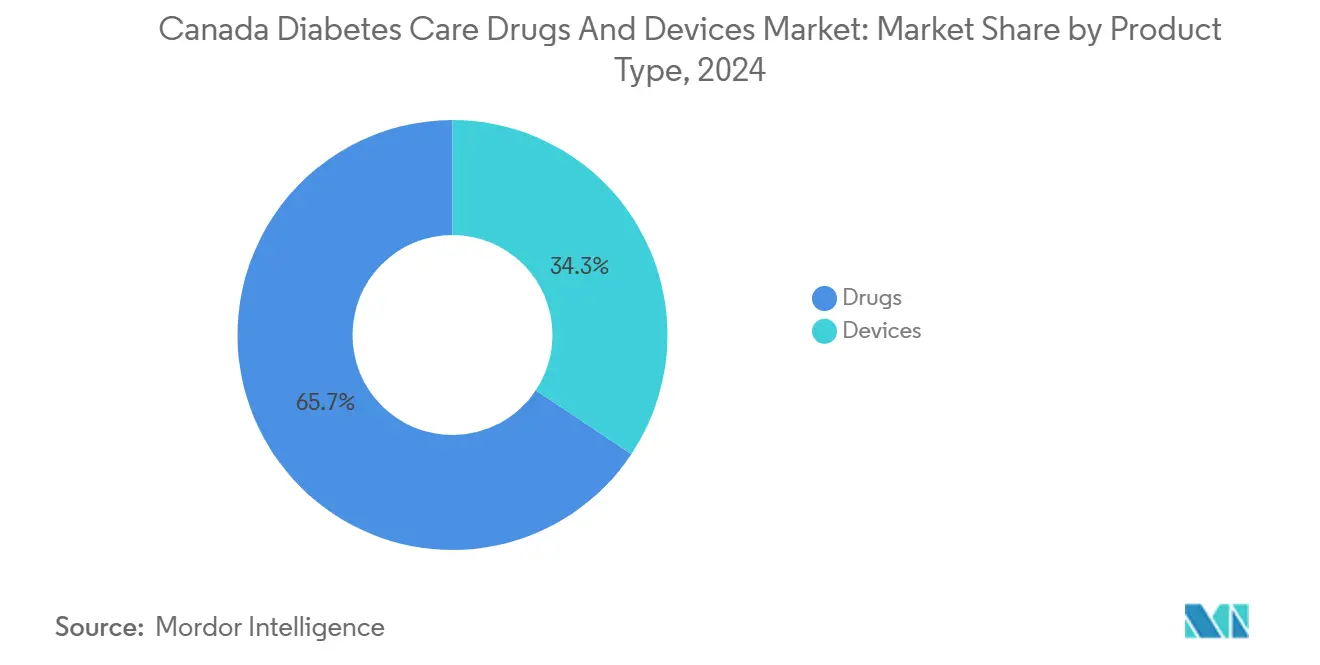

- По типу продукции препараты составили 65,67% доли рынка препаратов и устройств для лечения диабета в Канаде в 2024 году, в то время как устройства прогнозируются к росту со среднегодовым темпом 4,98% до 2030 года.

- По типу диабета диабет 2-го типа доминировал с долей выручки 90,12% в 2024 году; диабет 1-го типа ожидается к продвижению со среднегодовым темпом роста 5,03% до 2030 года.

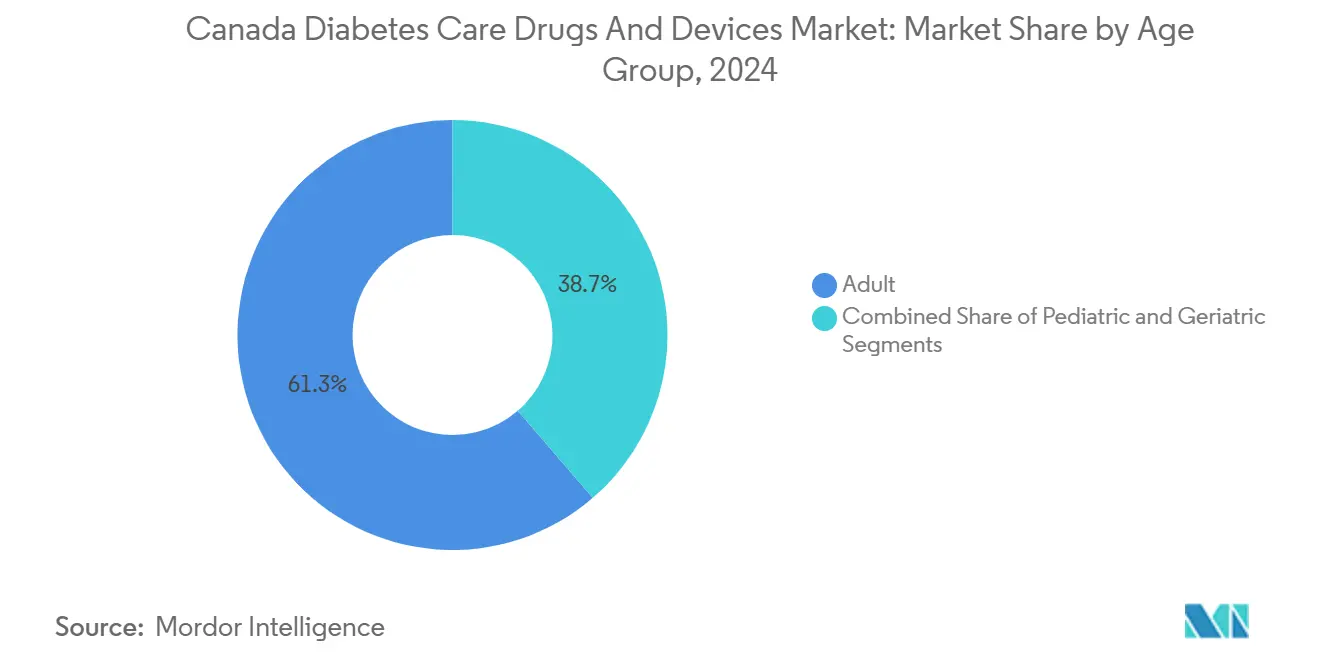

- По возрастным группам взрослые удерживали 61,32% доли размера рынка препаратов и устройств для лечения диабета в Канаде в 2024 году, в то время как пожилая когорта готовится к расширению со среднегодовым темпом 5,08%.

- По каналам распределения офлайн-розница и больничные аптеки захватили 74,45% доли в 2024 году; онлайн-платформы демонстрируют наивысший рост на уровне 5,12% среднегодового темпа роста, поддерживаемые подписными предложениями НМГ.

Тенденции и аналитика рынка препаратов и устройств для лечения диабета в Канаде

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущая распространенность диабета 2-го типа | +1.2% | Национальный, с более высокой концентрацией в Онтарио, Квебеке, Альберте | Долгосрочный (≥ 4 года) |

| Расширение государственного возмещения расходов на НМГ и помпы | +0.8% | Провинциальные различия, с лидерством Британской Колумбии и Новой Шотландии | Среднесрочный (2-4 года) |

| Внедрение еженедельных и пероральных агонистов ГПП-1 | +0.7% | Национальный, с более быстрым внедрением в городских центрах | Среднесрочный (2-4 года) |

| Интеграции цифровой терапии со страховыми премиями, привязанными к HbA1c | +0.4% | Национальный, с рынками частного страхования в Онтарио, Альберте | Краткосрочный (≤ 2 года) |

| Всплеск венчурных инвестиций в канадские стартапы диабетических технологий | +0.3% | Концентрированный в технологических хабах Торонто, Ванкувера, Монреаля | Краткосрочный (≤ 2 года) |

| ИИ-управляемые замкнутые циклы для умных ручек и телефонных экосистем | +0.5% | Национальный, с ранним внедрением в мегаполисах | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущая распространенность диабета 2-го типа

Диагностированные случаи должны подскочить с 4 миллионов в 2024 году до 5,2 миллиона к 2030 году, что равно почти 13% канадских взрослых. Коренные общины сталкиваются с уровнем распространенности 17,2%, а чернокожие канадцы испытывают вдвое больший риск смертности по сравнению с белыми канадцами. Более 7 700 связанных с диабетом ампутаций нижних конечностей происходит ежегодно, 85% из которых предотвратимы при своевременном вмешательстве [1]Канадский институт медицинской информации, "Ампутации нижних конечностей среди взрослых с диабетом," cihi.ca. Провинциальные различия расширяют рыночные возможности-например, Саскачеван уже насчитывает 29% жителей, живущих с диабетом или преддиабетом, в то время как 28% распространенность в Альберте равняется 587 710 диагностированным пациентам и 556 миллионам долларов США прямых медицинских расходов. В течение следующего десятилетия экономическое бремя прогнозируется превысить 15,3 миллиарда долларов США, подчеркивая ценность профилактических устройств и интегрированных моделей ухода, демонстрирующих измеримые улучшения результатов.

Расширение государственного возмещения расходов на НМГ и помпы

Новая Шотландия расширила государственное финансирование инсулиновых помп и НМГ в феврале 2024 года, а Саскачеван теперь полностью покрывает датчики Dexcom G6 и G7 для подходящих жителей, исключая личные расходы [2]JDRF Canada, "Расширение покрытия инсулиновых помп и НМГ в Новой Шотландии," jdrf.ca . FreeStyle Libre 2 возмещается публично в большинстве провинций; лекарственная программа Онтарио финансирует 33 датчика в год для пациентов, зависящих от инсулина, в то время как Квебек возмещает детям до 18 лет и взрослым на интенсивной инсулинотерапии. В Британской Колумбии четырехлетняя сделка по фармацевтическому обеспечению на 670 миллионов долларов США обеспечит универсальное покрытие диабета с марта 2026 года.

Внедрение еженедельных и пероральных агонистов ГПП-1

Health Canada одобрила Awiqli, первый в мире еженедельный инсулин икодек, в марте 2024 года. Терапия стоит 1 350 долларов США в год и сокращает частоту инъекций с 365 до 52 доз. Выручка от Ozempic выросла на 26% до 120,3 миллиарда датских крон в 2024 году, отражая сильный импульс агонистов ГПП-1, в то время как Mounjaro от Lilly принес 3,09 миллиарда долларов США продаж во втором квартале 2024 года [3]Eli Lilly and Company, "Отчет о прибыли за второй квартал 2024," lilly.com . Ученые Университета Британской Колумбии продвигают пероральные капли инсулина, использующие сублингвальное поглощение, потенциально изменяя паттерны введения для 11,7 миллиона канадцев, живущих с диабетом или преддиабетом.

Цифровая терапия, привязанная к страховым премиям

Medavie Blue Cross связывает 11% расходов по претензиям с препаратами для диабета, при этом средняя стоимость заявителя достигает 1 534 долларов США в 2024 году. Ее программа 360 Total Care сочетает покрытие лекарств с виртуальным коучингом, демонстрируя, как цифровые платформы транслируют достижения приверженности в измеримую экономию плательщика. Алгоритмы машинного обучения, такие как XGBoost, начали питать предиктивные модели для гликемических экскурсий, позволяя страховщикам корректировать премии против метрик HbA1c в реальном времени.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокие личные расходы на пролонгированные аналоги инсулина | -0.6% | Национальный, с более высоким влиянием в провинциях с ограниченным покрытием | Долгосрочный (≥ 4 года) |

| Фрагментированные провинциальные тендеры задерживают внедрение устройств | -0.4% | Провинциальные различия, особенно затрагивающие меньшие провинции | Среднесрочный (2-4 года) |

| Проблемы конфиденциальности данных замедляют облачный мониторинг | -0.3% | Национальный, с более высокой обеспокоенностью в Квебеке из-за языковых законов | Краткосрочный (≤ 2 года) |

| Ограниченная поддержка французского языка в мобильных приложениях, влияющая на внедрение в Квебеке | -0.2% | Специфично для Квебека, затрагивает 23% канадского населения | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокие личные расходы на пролонгированные аналоги инсулина

Канадские расходы на противодиабетические препараты удвоились до 2,7 миллиарда долларов США между 2012 и 2021 годами, при этом прейскурантные цены остались выше уровней стран-аналогов, добавив 703 миллиона долларов США избыточных расходов. Тест-полоски для измерения глюкозы в крови стоят в среднем 0,79 доллара США каждая, однако пороги возмещения сильно различаются по провинциям, а жители Квебека платят почти 500 долларов США в месяц за Ozempic при назначении для управления весом, а не диабета. Последующие осложнения раздувают системные расходы; только связанные с диабетом ампутации превышают 750 миллионов долларов США ежегодно.

Фрагментированные провинциальные тендеры задерживают внедрение устройств

Каждая провинция проводит свой собственный тендерный процесс и формулярный процесс, производя переменные временные рамки для покрытия НМГ и гибридных замкнутых циклов. CADTH прогнозирует, что полное финансирование систем замкнутого цикла увеличит государственные расходы на 823 миллиона долларов США за три года, препятствие, которое замедляет координированное внедрение. Различные правила предварительной авторизации и возрастные ограничения заставляют поставщиков навигировать по 15 различным государственным планам, растягивая административные сроки и подрывая масштабные преимущества общенациональных запусков.

Сегментный анализ

По типу продукции: устройства стимулируют инновации, несмотря на доминирование препаратов

Препараты захватили 65,67% доли рынка препаратов и устройств для лечения диабета в Канаде в 2024 году, отражая укоренившееся использование аналогов инсулина и агонистов ГПП-1 рецепторов. Подразделение диабетического ухода Novo Nordisk зафиксировало 290,4 миллиарда датских крон продаж в 2024 году, скачок на 25%, который подчеркивает устойчивость сегмента. Тем не менее, категория устройств готовится к самому быстрому продвижению со среднегодовым темпом роста 4,98% к 2030 году. Устройства мониторинга образуют наибольшую долю; внедрение НМГ продолжает вытеснять глюкометры для укола пальца, поскольку государственные и частные планы расширяют покрытие возмещения. Устройства управления, такие как гибридные помпы замкнутого цикла, быстро масштабируются, чему помогает интеграция Abbott-Medtronic, которая связывает датчики FreeStyle Libre с алгоритмами автоматической доставки, расширяя адресуемую пользовательскую базу и открывая дополнительный канал продаж в 100 миллионов долларов США для Abbott.

Участники рынка совершенствуют тактики выхода на рынок. Abbott подчеркивает доступность для проникновения в популяцию с диабетом 2-го типа, в то время как Dexcom сохраняет фокус на когорте интенсивного инсулина, где точность сигналов тревоги и обмен данными в реальном времени требуют премиального ценообразования. Помпа t:slim X2 от Tandem Diabetes Care, интегрированная с Dexcom G7, привлекла внимание канадских эндокринологов, поскольку обновления программного обеспечения доставляются онлайн, сокращая циклы замены и поддерживая итеративные инновации. В совокупности эти тенденции сохраняют сегмент устройств центральным для создания ценности, даже несмотря на то, что препараты все еще доминируют в общей выручке.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу диабета: инновации диабета 1-го типа обеспечивают непропорциональный рост

Размер рынка препаратов и устройств для лечения диабета в Канаде для пациентов с диабетом 2-го типа составил 6,0 миллиардов долларов США в 2025 году, что равно 90,12% общей рыночной выручки. Расширенные показания агонистов ГПП-1 для сердечно-сосудистой и почечной защиты усиливают эту концентрацию, однако диабет 1-го типа позиционируется для более быстрого среднегодового темпа роста 5,03%, подпитываемого технологически интенсивной терапией. Health Canada одобрила автоматизированную систему доставки инсулина Omnipod 5 от Insulet в апреле 2024 года, давая пользователям с диабетом 1-го типа беструбочный вариант, который интегрируется с датчиками Dexcom и управлением со смартфона. Домохозяйства с диабетом 1-го типа показывают более высокое проникновение устройств, поскольку устойчивые потребности в экзогенном инсулине благоприятствуют внедрению систем замкнутого цикла, которые сокращают гипо- и гипергликемические экскурсии.

В рамках диабета 2-го типа еженедельные инсулины и пероральные агонисты ГПП-1 привлекают пациентов, которые ранее полагались исключительно на таблетки. Данные сердечно-сосудистых исходов для семаглутида и дапаглифлозина сделали комбинированную терапию более распространенной в первичной помощи. Уход за гестационным диабетом остается небольшим, но технически динамичным подсегментом; исследователи, рассматривающие 15 мобильных приложений, нашли только три, предлагающие культурно релевантные функции, подчеркивая пробелы в продуктах для разнообразных канадских семей. Поставщики, способные наложить поддержку французского и языков коренных народов, могут захватить непропорциональную лояльность в Квебеке и отдаленных общинах соответственно.

По возрастным группам: пожилой сегмент ускоряется на фоне демографических изменений

Взрослые в возрасте 18-64 лет контролировали 61,32% рыночной выручки в 2024 году, однако пожилая когорта идет к росту со среднегодовым темпом 5,08%. Старение населения, мультиморбидность и более длительная продолжительность жизни поддерживают высокую клиническую сложность среди пожилых, стимулируя спрос на упрощенное дозирование и автоматизированные решения мониторинга. Внедрение телездравоохранения среди пожилых взрослых ускорилось после COVID-19, при этом установленные отношения с врачами цитировались как главный фасилитатор, даже когда сенсорные ограничения и ловкости усложняют обучение устройствам.

Для взрослых трудоспособного возраста, управляющих диабетом 1-го типа, инициативы удаленной поддержки сверстников, такие как программа TRIFECTA, улучшили метрики качества жизни в ранних испытаниях, показывая, как цифровые форумы усиливают приверженность вне клинических настроек. Педиатрические объемы остаются сравнительно небольшими, но несут высокую долгосрочную пожизненную ценность, поскольку раннее позиционирование пакетов помп-НМГ может заблокировать предпочтения брендов на десятилетия. Однако пробелы в покрытии в некоторых провинциях все еще толкают семьи к благотворительным каналам финансирования, проблема, которую адвокатские группы лоббируют исправить через более широкое равенство фармацевтического обеспечения.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналам распределения: цифровая трансформация ускоряет онлайн-рост

Офлайн-каналы-сетевые аптеки, больничные диспансеры и розничные продавцы товаров медицинского назначения длительного пользования-сохранили 74,45% продаж в 2024 году. Соглашения о прямом выставлении счетов с государственными планами защищают пациентов от немедленных личных расходов, а магазинные преподаватели по диабету предоставляют услуги настройки и обучения. Онлайн-продажи, хотя и меньшие, расширяются со среднегодовым темпом роста 5,12%, поскольку потребительский комфорт с электронной коммерцией и телеконсультациями улучшается. Канадские подписные пакеты Dexcom отправляют датчики и передатчики в домохозяйства по запланированной каденции и предлагают планы финансирования, которые сокращают первоначальное бремя.

ИИ-управляемые движки рекомендаций лежат в основе многих цифровых аптек, сопоставляя напоминания о пополнении с аналитикой гликемических трендов для ограничения дефицита запасов и улучшения настойчивости лекарств. Тем не менее, ограничения сельского широкополосного доступа, особенно в северных территориях, ограничивают онлайн-проникновение, требуя гибридных моделей, которые сочетают веб-заказы с локальными пунктами выдачи или поддерживаемыми медсестрами доставками.

Географический анализ

Региональная вариация характеризует рынок препаратов и устройств для лечения диабета в Канаде, поскольку каждая провинция балансирует демографические реалии с фискальными возможностями. Онтарио является самым крупным рынком, обслуживая почти 1,5 миллиона человек с диабетом через программы, которые софинансируют инсулиновые помпы и датчики НМГ в рамках Программы вспомогательных устройств. Квебек следует, где французские языковые мандаты и уникальные алгоритмы возмещения заставляют поставщиков локализовывать интерфейсы программного обеспечения и образование пациентов; Régie de l'assurance maladie du Québec администрирует более 40 схем здравоохранения, которые включают адаптированное покрытие диабета.

Соглашение о фармацевтическом обеспечении Британской Колумбии на 670 миллионов долларов США с Оттавой вступит в силу в марте 2026 года, предлагая шаблон для универсального покрытия диабета, который оценивают другие провинции. Альберта сталкивается с оцениваемым ежегодным бременем расходов в 556 миллионов долларов США, связанным с диабетом, побуждая расширенную приемлемость НМГ в рамках ее пособия по инсулинотерапии.

Саскачеван предлагает полное государственное финансирование датчиков Dexcom G6 и G7 жителям в возрасте 18-25 лет и тем, кто старше 65, конфигурация, которая устраняет многие проблемы доступности. Атлантические провинции, возглавляемые Новой Шотландией, быстро усиливают программы помп и НМГ для решения стареющих популяций, разбросанных по сельским географиям. На Севере пилоты теле-эндокринологии и культурно адаптированные образовательные материалы направлены на сужение пробелов в результатах среди коренных общин, где распространенность превышает национальные средние.

Конкурентный ландшафт

Отрасль препаратов и устройств для лечения диабета в Канаде характеризуется фрагментированной стороной предложения. Топ фармацевтические игроки-Novo Nordisk, Eli Lilly и Sanofi-контролируют большую часть выручки от инсулина и агонистов ГПП-1. На фронте устройств Abbott и Dexcom образуют эффективную дуополию в НМГ, однако они преследуют различные популяционные сегменты, чтобы избежать прямого перекрытия. FreeStyle Libre от Abbott фокусируется на чувствительных к цене пользователях с диабетом 2-го типа, в то время как Dexcom нацеливается на пациентов с диабетом 1-го типа, ориентированных на точность.

Стратегические альянсы теперь размывают границы: партнерство Abbott с Medtronic позволяет датчикам FreeStyle Libre питать алгоритмы замкнутого цикла Medtronic, ход, прогнозируемый для генерации по крайней мере 100 миллионов долларов США дополнительной ежегодной выручки для Abbott. Omnipod 5 от Insulet и t:slim X2 от Tandem обеспечивают конкурентные позиции, позволяя обновления программного обеспечения по воздуху, сокращая продуктовые циклы и удерживая пользователей в брендированных экосистемах. Стартапы из Торонто, Ванкувера и Монреаля привлекли свежий венчурный капитал в 2024 году для разработки культурно специфических приложений поддержки принятия решений, хотя конфиденциальность и двуязычный дизайн добавляют сложности масштабирования.

Барьеры входа остаются существенными. Поставщики должны пройти обзоры классов устройств Health Canada и скорректировать маркетинг для соответствия языковому закону Квебека, в то время как разрозненные тендерные календари в 13 юрисдикциях разбавляют эффективность запуска. Компании, способные согласовать досье возмещения по нескольким каналам, двуязычную поддержку пользователей и надежные гарантии облачной безопасности, с большей вероятностью получат долговременную долю.

Лидеры отрасли препаратов и устройств для лечения диабета в Канаде

-

Roche

-

Sanofi

-

Novo Nordisk

-

Abbott Laboratories

-

Medtronic

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые события

- Март 2025: Правительство Канады и Британская Колумбия подписали четырехлетнее соглашение о фармацевтическом обеспечении на 670 миллионов долларов США, предлагающее универсальное покрытие диабета с марта 2026 года.

- Октябрь 2024: Парламент принял Закон о фармацевтическом обеспечении, гарантирующий общенациональный доступ к лекарствам от диабета и учреждающий фонд устройств.

- Август 2024: Abbott заключил партнерство с Medtronic для интеграции НМГ FreeStyle Libre с помпами Medtronic, нацеливаясь на 11 миллионов пользователей интенсивного инсулина по всему миру.

- Март 2024: Health Canada разрешила Awiqli, первый еженедельный инсулин икодек от Novo Nordisk Canada Inc.

Область охвата отчета по рынку препаратов и устройств для лечения диабета в Канаде

Рынок препаратов и устройств для лечения диабета в Канаде зафиксировал 4,7 миллиарда долларов США в текущем году и ожидается зарегистрировать среднегодовой темп роста свыше 4% в прогнозный период. Рынок препаратов и устройств для лечения диабета в Канаде сегментирован на препараты (по категории (инсулин, пероральные противодиабетические препараты, неинсулиновые инъекционные препараты и комбинированные препараты), по подсегменту (базальный или длительного действия, болюсный или быстрого действия, традиционные человеческие инсулиновые препараты, биосимиляры инсулина, агонисты ГПП-1 рецепторов, ингибиторы альфа-глюкозидазы, ингибиторы ДПП-4 и ингибиторы НГЛТ-2)) и устройства (устройства управления (инсулиновые помпы, инсулиновые ручки, шприцы, картриджи и струйные инжекторы) и устройства мониторинга (самоконтроль крови и непрерывный мониторинг глюкозы)). Отчет предлагает размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Устройства | Устройства мониторинга | Глюкометры для самоконтроля крови |

| Системы непрерывного мониторинга глюкозы | ||

| Устройства управления | ||

| Препараты | Пероральные противодиабетические препараты | |

| Инсулиновые препараты | ||

| Неинсулиновые инъекционные препараты | ||

| Комбинированные препараты |

| Диабет 1-го типа |

| Диабет 2-го типа |

| Взрослые |

| Пожилые |

| Педиатрические |

| Офлайн |

| Онлайн |

| По типу продукции | Устройства | Устройства мониторинга | Глюкометры для самоконтроля крови |

| Системы непрерывного мониторинга глюкозы | |||

| Устройства управления | |||

| Препараты | Пероральные противодиабетические препараты | ||

| Инсулиновые препараты | |||

| Неинсулиновые инъекционные препараты | |||

| Комбинированные препараты | |||

| По типу диабета | Диабет 1-го типа | ||

| Диабет 2-го типа | |||

| По возрастным группам | Взрослые | ||

| Пожилые | |||

| Педиатрические | |||

| По каналам распределения | Офлайн | ||

| Онлайн | |||

Ключевые вопросы, освещенные в отчете

Каков размер рынка препаратов и устройств для лечения диабета в Канаде в 2025 году?

Размер рынка препаратов и устройств для лечения диабета в Канаде составляет 6,66 млрд долларов США в 2025 году и прогнозируется достичь 8,19 млрд долларов США к 2030 году.

Какой сегмент удерживает наибольшую долю рынка препаратов и устройств для лечения диабета в Канаде?

Препараты лидировали с долей 65,67% в 2024 году, в то время как устройства расширяются быстрее со среднегодовым темпом роста 4,98% до 2030 года.

Что стимулирует рост внедрения НМГ в Канаде?

Расширение провинциального возмещения, снижающие цены на датчики и партнерства, интегрирующие данные НМГ с инсулиновыми помпами, являются ключевыми драйверами.

Почему диабет 1-го типа показывает более быстрый рост, чем диабет 2-го типа?

Пациенты с диабетом 1-го типа внедряют премиальные технологии-включая помпы замкнутого цикла-с более высокими темпами, толкая среднегодовой темп роста 5,03%, несмотря на меньший размер популяции.

Как повлияет универсальное фармацевтическое обеспечение на конкурентный ландшафт?

Национальное покрытие снижает барьеры стоимости для пациентов, увеличивает объемы рецептов и поощряет мульти-провинциальные закупки, принося пользу готовым к масштабу поставщикам.

С какими проблемами сталкиваются производители в Квебеке?

Требования французского языка для приложений и руководств, плюс различные критерии возмещения, требуют дополнительных инвестиций в локализацию перед запуском продукта.

Последнее обновление страницы: