Размер и доля рынка офтальмологических устройств Бразилии

Анализ рынка офтальмологических устройств Бразилии от Mordor Intelligence

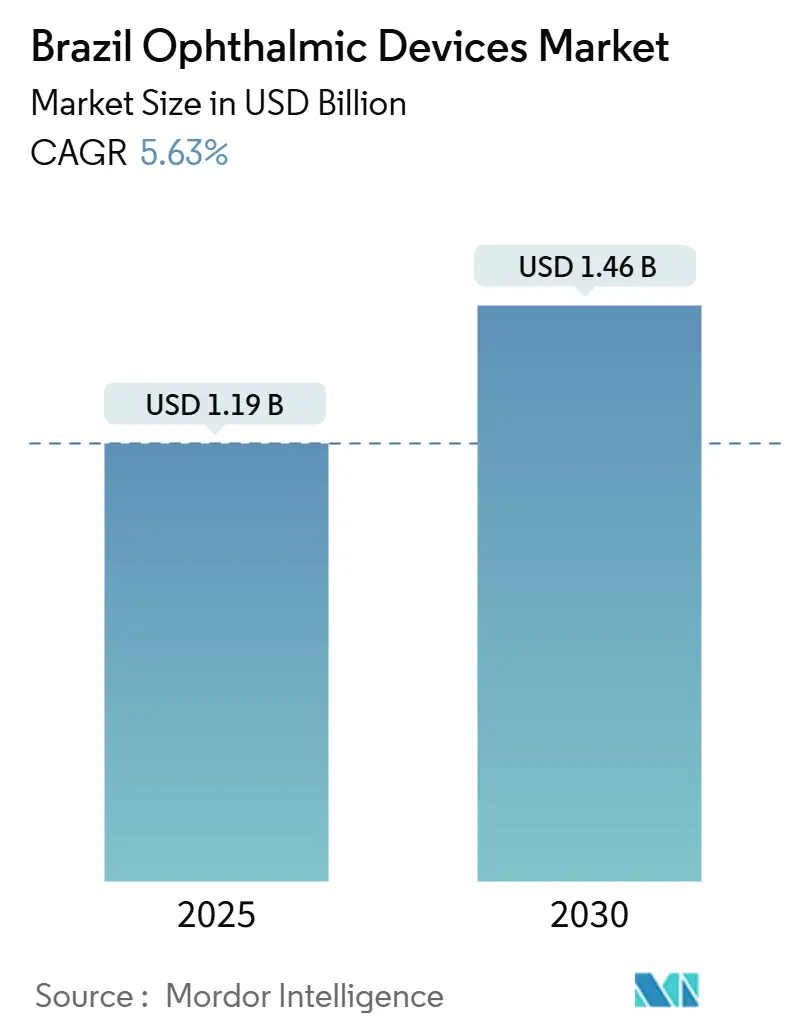

Размер рынка офтальмологических устройств Бразилии составляет 1,19 млрд долл. США в 2025 году и, по прогнозам, вырастет до 1,46 млрд долл. США к 2030 году, отражая стабильный среднегодовой темп роста 5,63%. Быстрое старение населения, увеличенный бюджет Министерства здравоохранения на скрининговую программу 'Saúde Visual' и более широкое покрытие частного страхования процедур по уходу за глазами поддерживают эту восходящую траекторию gov.br. Хирургические устройства - возглавляемые интраокулярными линзами (ИОЛ) и факоэмульсификационными консолями - остаются доминирующим источником доходов, поскольку объемы процедур катаракты продолжают расти в государственных больницах и амбулаторных хирургических центрах (АХЦ). Диагностические платформы, особенно сканеры оптической когерентной томографии (ОКТ), продолжают набирать популярность, поскольку клиницисты переходят от прямой офтальмоскопии к высокоразрешающим цифровым сетевым изображениям. Местная сборка консолей и финишная обработка ИОЛ позволяют многонациональным компаниям смягчить воздействие волатильного курса BRL-USD и высоких импортных пошлин, в то время как отечественные поставщики извлекают выгоду из налоговых льгот для сокращения технологических разрывов в базовой диагностике. Покупатели как в государственном, так и в частном секторах все больше отдают предпочтение пакетным контрактам, которые объединяют амортизацию капитала, расходные материалы и многолетнее обслуживание в предсказуемые сборы за процедуру, стимулируя привязку к поставщику и расширяя общие адресные расходы в рамках рынка офтальмологических устройств Бразилии.

Модели закупок остаются тесно связанными с двойной государственно-частной моделью медицинской помощи Бразилии. Государственные больницы в рамках Единой системы здравоохранения (SUS) делают акцент на высокообъемных программах катаракты с минимально возможной удельной стоимостью, тогда как частные больницы и АХЦ конкурируют в инновациях для привлечения застрахованных и самоплатящих пациентов. Поэтому рынок офтальмологических устройств Бразилии отражает два параллельных кривых спроса: одна наклонена в сторону основных фако-консолей и монофокальных линз для SUS, а другая ориентирована на премиальные фемтосекундные лазеры и мультифокальные ИОЛ для состоятельных городских клиник. Даже волатильность валюты - которая увеличивает стоимость доставки на 40-60% - побуждает глобальные бренды расширять контрактное производство внутри Бразилии, сокращая сроки поставки и укрепляя оперативность обслуживания. Эти стратегические маневры в сочетании с принятием плательщиками премиальных оптических имплантов расширяют возможности роста на рынке офтальмологических устройств Бразилии[1]World Bank, "Brazil Population Ages 65 and Above (% of Total) 2024," worldbank.org.

Ключевые выводы отчета

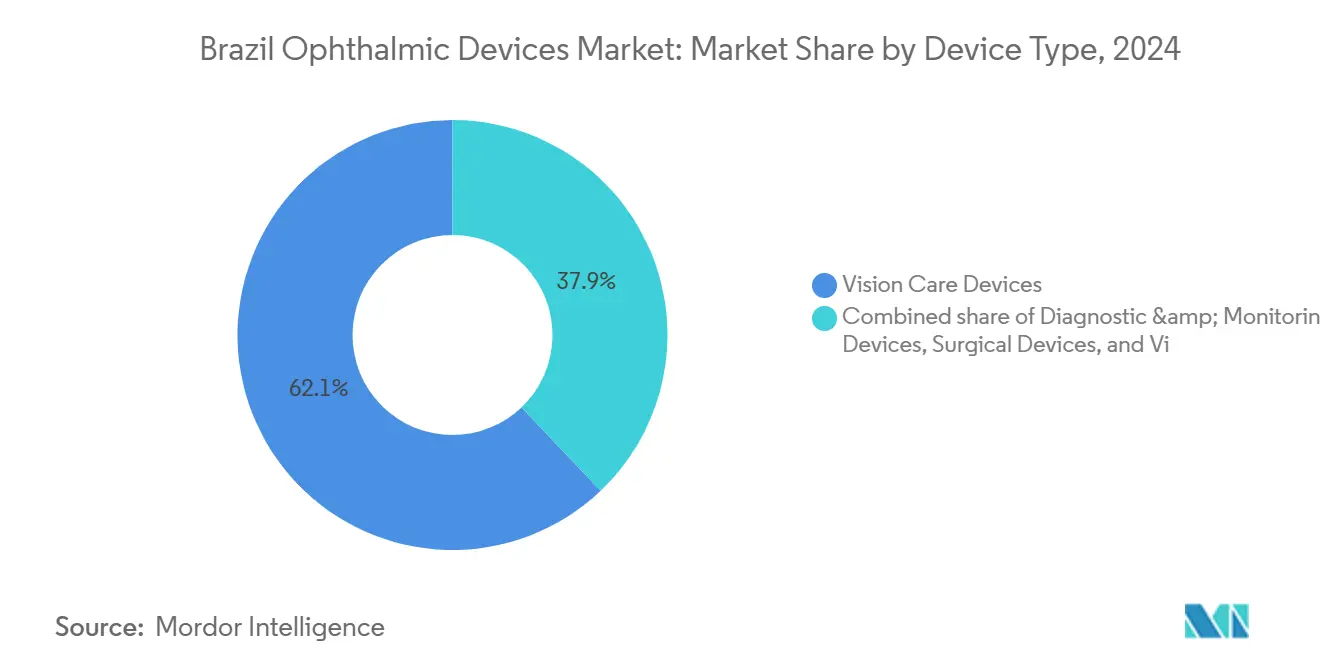

- По типу устройств хирургические устройства захватили 46,0% доли рынка офтальмологических устройств Бразилии в 2024 году, в то время как сегмент диагностических и мониторинговых устройств, по прогнозам, будет расширяться с двузначным среднегодовым темпом роста 7,7% до 2030 года.

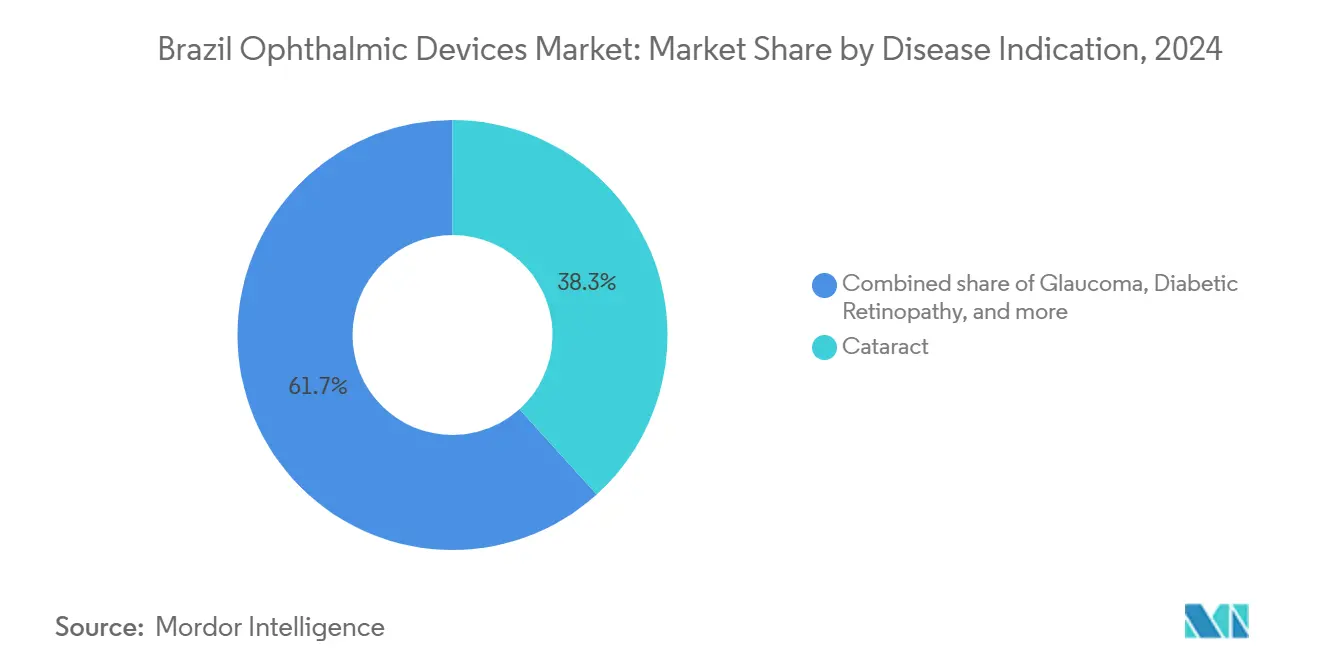

- По показаниям заболеваний катаракта захватила 38,3% доли рынка офтальмологических устройств Бразилии в 2024 году, в то время как сегмент диабетической ретинопатии, по прогнозам, будет расширяться со среднегодовым темпом роста 6,9% до 2030 года.

- По конечным пользователям больницы занимали 48,2% размера рынка офтальмологических устройств Бразилии в 2024 году, тогда как АХЦ представляют наиболее быстрорастущий канал с прогнозом среднегодового темпа роста 9,2% до 2030 года.

Тенденции и аналитика рынка офтальмологических устройств Бразилии

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Распространенность диабетической ретинопатии и спрос на ОКТ | +0.9% | По всей стране; наиболее сильно на юго-востоке | Среднесрочно (2-4 года) |

| Внедрение фемтосекундных лазеров в частных кабинетах катаракты | +0.7% | Сан-Паулу, Рио-де-Жанейро, Бразилиа | Долгосрочно (≥ 4 лет) |

| Расширение мобильного скрининга "Saúde Visual" | +0.5% | Север и северо-восток | Краткосрочно (≤ 2 лет) |

| Рост покрытия частного страхования премиальных ИОЛ | +0.6% | Юго-восточный экономический коридор | Среднесрочно (2-4 года) |

| Расширение сетей телеофтальмологии в отдаленных регионах и Амазонии | +0.4% | Бассейн Амазонки и отдаленные внутренние штаты | Краткосрочно (≤ 2 лет) |

| Увеличение времени за экранами у молодежи, стимулирующее миопию и спрос на коррекцию зрения | +0.3% | Городские центры по всей стране | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокая распространенность диабетической ретинопатии стимулирует продажи диагностического оборудования

Шестнадцать запятая восемь миллионов бразильских взрослых жили с диабетом в 2024 году, увеличивая риск ретинопатии и стимулируя установку ОКТ-сканеров, которые обнаруживают структурные изменения на микрометровом уровне раньше, чем стандартная офтальмоскопия[2]International Diabetes Federation, "IDF Diabetes Atlas 2024," idf.org. Клиники подключают эти сканеры к сетям электронных медицинских карт (EMR), чтобы специалисты по сетчатке могли удаленно просматривать изображения, улучшая соблюдение последующего наблюдения и обеспечивая выставление счетов за консультации телеофтальмологии в рамках правил SUS. Лицензии на программное обеспечение и сборы за безопасное облачное хранение создают повторяющиеся доходы наряду с маржой на аппаратное обеспечение, укрепляя дифференциацию поставщиков на рынке офтальмологических устройств Бразилии.

Быстрое внедрение фемтосекундной лазерной хирургии катаракты в частных клиниках

Премиальные провайдеры катаракты в Сан-Паулу и Рио-де-Жанейро приняли фемтосекундные лазеры для автоматизации роговичных разрезов, капсулотомии и фрагментации линз, сокращая время в кресле и продвигая более быстрое восстановление. Эти консоли также используются для рефракционных коррекций, повышая коэффициенты использования и стимулируя спрос на одноразовые присасывающие кольца и комплекты интерфейса пациента. Объемы одноразовых материалов теперь превышают продажи консолей, генерируя стабильные денежные потоки, которые буферизуют циклы капитального оборудования по всему рынку офтальмологических устройств Бразилии.

Государственные программы скрининга "Saúde Visual" стимулируют государственные закупки

Расширение "Saúde Visual" в 2024 году финансировало мобильные фургоны, оборудованные портативными тонометрами, работающими от батарей щелевыми лампами и камерами глазного дна, готовыми к телемедицине, спроектированными для жары и пыли. Тендерные комитеты требуют облачной связи, чтобы данные поступали в региональные EMR, заставляя поставщиков предустанавливать модули безопасной синхронизации. Раннее выявление стимулирует больше направлений на катаракту и лазерную ретину, косвенно поднимая спрос на хирургические устройства на рынке офтальмологических устройств Бразилии[3]Ministério da Saúde, "Portaria sobre Telessaúde Padronizada," gov.br.

Растущее проникновение частного медицинского страхования повышает спрос на премиальные ИОЛ

Регистрация в частных планах в юго-восточном коридоре заставила страховщиков возмещать мультифокальные и торические ИОЛ. Клиники расширяют ассортимент диоптрий на складе, чтобы сократить отсрочки, сегментируя линзы на премиальную оптику для застрахованных пациентов и монофокальные варианты для списков SUS. Эта многоуровневая стратегия поддерживает премиальные средние продажные цены при сохранении целостности бренда на рынке офтальмологических устройств Бразилии.

Анализ воздействия ограничений

| Анализ воздействия ограничений | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Нехватка обученных офтальмохирургов | -0,8% | Государственные больницы севера и северо-востока | Долгосрочно (≥ 4 лет) |

| Высокие импортные пошлины и волатильность BRL | -0,7% | По всей стране | Краткосрочно (≤ 2 лет) |

| Задержки цепочки поставок высокотехнологичного диагностического капитального оборудования | -0,5% | Порты Сантоса, Рио и внутренние маршруты | Среднесрочно (2-4 года) |

| Низкие ставки возмещения SUS для новых хирургических технологий | -0,6% | Государственные учреждения по всей стране | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Нехватка квалифицированных офтальмохирургов в государственном секторе

Большинство хирургов, прошедших стажировку, сосредоточены на юго-востоке, оставляя северные больницы SUS полагаться на врачей общего профиля, которые редко применяют передовые витреоретинальные или роговичные методики. Недоиспользуемые лазеры удлиняют циклы обновления капитала, осложняя графики модернизации поставщиков на рынке офтальмологических устройств Бразилии.

Высокие импортные пошлины и волатильность валюты повышают стоимость устройств

Федеральные и государственные сборы могут поднять цены доставки на 60%, а колебания BRL расширяют бюджетные разрывы для больниц, привязанных к годовым ассигнованиям. Дистрибьюторы котируют в долларах США с квартальными пересмотрами, осложняя сравнения тендеров. Многонациональные компании смягчают воздействие через исключения местной сборки и лизинг на основе использования, который распределяет платежи, защищая провайдеров с ограниченными денежными средствами при стабилизации потоков доходов поставщиков.

Сегментный анализ

По типу устройств: хирургические устройства укрепляют лидерство

Хирургические системы генерировали 46,0% размера рынка офтальмологических устройств Бразилии в 2024 году и остаются на курсе самого быстрого среднегодового темпа роста до 2030 года. Постоянные объемы катаракты SUS и возмещение страховщиками премиальной оптики поддерживают спрос на ИОЛ на высоком уровне. Премиальные линзы повышают коэффициенты присоединения фемтосекундных лазеров, наконечников микроразрезов и инжекторных систем. Поставщики все больше объединяют одноразовые материалы, обслуживание и программное обеспечение в пятилетние контракты оплаты за процедуру, которые обеспечивают амортизацию консоли. Отечественные фирмы используют преимущества в стоимости лезвий и вискоэластиков, захватывая комплекты рутинной катаракты, в то время как городские центры мигрируют к лазерным рабочим процессам. Обычные экстракапсулярные пакеты все еще проходят через государственные тендеры, подчеркивая двухуровневую динамику, которая определяет рынок офтальмологических устройств Бразилии.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу устройств: диагностическое и мониторинговое оборудование углубляет цифровой сдвиг

Диагностические решения формируют второй по величине сегмент рынка офтальмологических устройств Бразилии и отслеживают среднегодовой темп роста в средних однозначных цифрах. ОКТ-сканеры доминируют в этой категории, учитывая их расширяющуюся роль в визуализации макулы, глаукомы и переднего сегмента. Облачные рабочие станции порождают сервисные доходы в хранении, аналитике и кибербезопасности. Портативные авторефракторы и камеры глазного дна на основе смартфонов, закупаемые в рамках "Saúde Visual", расширяют охват в отдаленные районы, сигнализируя о постепенной миграции к диагностике в месте оказания помощи.

Поставщики дифференцируются, встраивая инструменты сортировки с искусственным интеллектом, которые отмечают подозрительные поражения и направляют их для виртуального обзора, компенсируя нехватку специалистов. Подписки на калибровку и удаленный мониторинг времени работы помогают оправдать премиальные прейскурантные цены в условиях чувствительной к стоимости среды. Жизнеспособный рынок восстановленных систем позволяет меньшим практикам приобретать устройства начального уровня, продлевая жизненные циклы и расширяя доступность по всему рынку офтальмологических устройств Бразилии.

По показаниям заболеваний: процедуры катаракты доминируют на рынке офтальмологических устройств Бразилии

В разделении по показаниям заболеваний процедуры катаракты доминируют на рынке офтальмологических устройств Бразилии, составляя 38,3% доходов сегмента в 2024 году. Последовательные кампании катаракты государственного сектора и частный спрос на премиальные интраокулярные линзы поддерживают эту лидирующую позицию. В перспективе устройства, связанные с управлением диабетической ретинопатией, формируют наиболее быстрорастущую нишу, прогнозируется регистрация среднегодового темпа роста 6,91% с 2025 по 2030 год. Рост в этом подсегменте связан с расширением общенациональной распространенности диабета и финансируемыми правительством инициативами телескрининга. В результате поставщики платформ ретинальной визуализации и систем лазерного лечения могут ожидать сверхсредних объемов заказов в течение прогнозного окна.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: больницы закрепляют расходы, а АХЦ ускоряются

Больницы контролировали 48,2% доли рынка офтальмологических устройств Бразилии в 2024 году, отражая их центральную роль в высокообъемной катаракте и сложных ретинальных операциях. Государственные учреждения закупают через тендеры, взвешенные в сторону наиболее низких соответствующих заявок и проверенных записей обслуживания, отдавая предпочтение поставщикам, которые локализуют сервисные депо. Частные больницы, аффилированные с академическими учреждениями, отличают себя полносервисными глазными центрами, которые включают лазерные кабинеты, рефракционные комнаты и аналитические панели, отслеживающие результаты - функции, теперь ожидаемые в пакетных предложениях.

АХЦ формируют наиболее быстрорастущий узел, расширяясь со среднегодовым темпом роста 9,2%, поскольку политические стимулы благоприятствуют амбулаторной помощи, а пациенты предпочитают выписку в тот же день. Эти учреждения отдают приоритет фако-консолям, оптимизированным для быстрого оборота, и одноразовым пакетам, сконфигурированным для быстрой стерилизации. Офтальмологические клиники, хотя и меньшие, интегрируют диагностические хабы и кабинеты малых лазеров, чтобы сохранить пред- и послеоперационную помощь на месте. Оптические сети и мобильные блоки, хотя и нишевые по расходам, поглощают портативную диагностику, стабилизируя потоки доходов поставщиков по всему рынку офтальмологических устройств Бразилии.

Географический анализ

Юго-восточный коридор - закрепленный Сан-Паулу, Рио-де-Жанейро и Минас-Жерайс - остается эпицентром спроса на устройства, концентрируя более половины застрахованных жизней Бразилии и размещая крупнейшие академические больницы страны. Клиники в этих городских кластерах регулярно модернизируются до фемтосекундных лазеров, премиальных инвентарей ИОЛ и ОКТ-устройств с поддержкой ИИ, укрепляя кривую принятия передовых технологий внутри рынка офтальмологических устройств Бразилии. Конкурентные давления побуждают провайдеров рекламировать более короткие сроки восстановления и независимость от очков, косвенно стимулируя спрос в премиальном сегменте.

В отличие от этого, Север и Северо-восток показывают более низкую плотность процедур, но появляются как ключевые карманы роста в рамках "Saúde Visual". Мобильные скрининговые фургоны, оборудованные защищенными от непогоды камерами глазного дна и портативными тонометрами, пересекают Пара, Амазонас и Мараньян, питая референс-центры вновь диагностированными случаями катаракты и диабетической ретинопатии. Поставщики, способные выставить работающую от батарей, пылестойкую диагностику, предназначенную для тропического климата, получают преимущества в тендерах. Местные сервисные депо становятся крайне важными, поскольку логистические задержки могут остановить кампании по охвату, зависящие от времени работы устройств.

Юг и Центрально-Запад объединяют среднеуровневый демографический потенциал с сельскохозяйственным богатством, которое поддерживает принятие частного страхования. Вторичные города, такие как Куритиба, Порту-Алегри и Гояния, инвестируют в строительство АХЦ, принимая контракты оплаты за процедуру, которые сглаживают пики денежных потоков. В совокупности эти регионы диверсифицируют географический профиль риска рынка офтальмологических устройств Бразилии и позволяют поставщикам пилотировать сервисные модели второго уровня, включая отправку инженеров на основе пробега и удаленный мониторинг консолей.

Конкурентная среда

Глобальные бренды доминируют в высокостоимостных нишах - фако-консоли, фемтосекундные лазеры и ОКТ-системы - в то время как отечественные производители удерживают позиции в ручной диагностике, стерильных пакетах и базовых инжекторах. Многонациональные компании все больше собирают ИОЛ и финишируют консоли локально, чтобы избежать импортных сборов и ускорить оформление в Национальном агентстве санитарного надзора (ANVISA), сокращая сроки поставки запчастей и повышая тендерные оценки, которые вознаграждают бразильское содержание.

Технологическая интеграция преобразует конкуренцию: панели результатов, поддержка решений ИИ и совместимость EMR перепозиционируют поставщиков от поставщиков оборудования к долгосрочным клиническим партнерам. Модели разделения доходов, которые меняют первоначальные капитальные затраты на сборы за случай, выравнивают стимулы OEM с АХЦ, преследующими пропускную способность, встраивая поставщиков глубже в хирургические рабочие процессы по всему рынку офтальмологических устройств Бразилии. Отечественные претенденты противостоят, выпуская консоли с ценностной инженерией, объединенные с расширенными гарантиями, эксплуатируя базы затрат местной валюты для подрыва премиальных прейскурантных цен без ущерба для основной производительности.

Появляющиеся возможности белых пространств включают устройства контроля инфекций, адаптированные для тропических патогенов, диагностические алгоритмы, обученные на этнически разнообразном населении Бразилии, и модули телеофтальмологии, которые соответствуют мандатам конфиденциальности Общего закона о защите данных (LGPD). Стартапы ИИ, сосредоточенные на автономной градации изображений, выигрывают пилотные проекты в государственных скрининговых программах, ускоряя регулятивные пути через альянсы с действующими многонациональными платформами. Сервисные контракты - охватывающие подписки на калибровку до пакетов облачного резервного копирования - теперь составляют большую долю дохода за всю жизнь, сигнализируя о структурном сдвиге к монетизации жизненного цикла в рамках рынка офтальмологических устройств Бразилии.

Лидеры индустрии офтальмологических устройств Бразилии

-

Alcon Inc.

-

Johnson & Johnson Vision Care, Inc.

-

Carl Zeiss Meditec AG

-

Bausch + Lomb Corp.a SA

-

EssilorLuxottica SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Апрель 2025: BVI Medical получила разрешение 510(k) от FDA США для лазерной эндоскопической офтальмологической системы Leos™, проложив путь для бразильской регистрации и будущего портфеля хирургии глаукомы.

- Февраль 2025: Министерство здравоохранения Бразилии стандартизировало процедуры телемедицины, включая телеофтальмологию, в рамках системы SUS для улучшения качества медицинской помощи и расширения доступа в отдаленных районах

Область охвата отчета по рынку офтальмологических устройств Бразилии

Согласно области охвата отчета, термин офтальмологические устройства относится к устройствам, которые используются в офтальмологической диагностике, мониторинге и офтальмологических операциях, а также к устройствам, используемым для коррекции зрения, таким как контактные линзы. Рынок офтальмологических устройств Бразилии сегментирован по устройствам (хирургические устройства (дренажные устройства для глаукомы, стенты и имплантаты для глаукомы, интраокулярные линзы, лазеры и другие хирургические устройства), диагностические и мониторинговые устройства (авторефракторы и кератометры, системы топографии роговицы, офтальмологические системы ультразвуковой визуализации, офтальмоскопы, сканеры оптической когерентной томографии и другие диагностические и мониторинговые устройства) и устройства коррекции зрения (очки и контактные линзы)). Отчет предлагает стоимость (в млн долл. США) для вышеуказанных сегментов.

| Диагностические и мониторинговые устройства | ОКТ-сканеры |

| Камеры глазного дна и сетчатки | |

| Авторефракторы и кератометры | |

| Системы топографии роговицы | |

| Системы ультразвуковой визуализации | |

| Периметры и тонометры | |

| Другие диагностические и мониторинговые устройства | |

| Хирургические устройства | Хирургические устройства для катаракты |

| Витреоретинальные хирургические устройства | |

| Рефракционные хирургические устройства | |

| Хирургические устройства для глаукомы | |

| Другие хирургические устройства | |

| Устройства коррекции зрения | Оправы и линзы для очков |

| Контактные линзы |

| Катаракта |

| Глаукома |

| Диабетическая ретинопатия |

| Другие показания заболеваний |

| Больницы |

| Специализированные офтальмологические клиники |

| Амбулаторные хирургические центры (АХЦ) |

| Другие конечные пользователи |

| По типу устройств | Диагностические и мониторинговые устройства | ОКТ-сканеры |

| Камеры глазного дна и сетчатки | ||

| Авторефракторы и кератометры | ||

| Системы топографии роговицы | ||

| Системы ультразвуковой визуализации | ||

| Периметры и тонометры | ||

| Другие диагностические и мониторинговые устройства | ||

| Хирургические устройства | Хирургические устройства для катаракты | |

| Витреоретинальные хирургические устройства | ||

| Рефракционные хирургические устройства | ||

| Хирургические устройства для глаукомы | ||

| Другие хирургические устройства | ||

| Устройства коррекции зрения | Оправы и линзы для очков | |

| Контактные линзы | ||

| По показаниям заболеваний | Катаракта | |

| Глаукома | ||

| Диабетическая ретинопатия | ||

| Другие показания заболеваний | ||

| По конечным пользователям | Больницы | |

| Специализированные офтальмологические клиники | ||

| Амбулаторные хирургические центры (АХЦ) | ||

| Другие конечные пользователи | ||

Ключевые вопросы, рассмотренные в отчете

Какова текущая стоимость рынка офтальмологических устройств Бразилии?

Размер рынка офтальмологических устройств Бразилии составляет 1,19 млрд долл. США в 2025 году и, по прогнозам, достигнет 1,46 млрд долл. США к 2030 году.

Какая категория устройств контролирует наибольшую долю доходов?

Хирургические системы лидируют, захватывая 46,0% доли рынка офтальмологических устройств Бразилии в 2024 году.

Почему АХЦ расширяются быстрее больниц?

Политические стимулы благоприятствуют амбулаторной помощи, а пациенты предпочитают выписку в тот же день, что дает АХЦ прогноз среднегодового темпа роста 9,2% до 2030 года.

Как пошлины влияют на ценообразование оборудования?

Импортные пошлины и связанные налоги могут добавить 40-60% к стоимости доставки, побуждая производителей локализовать сборку и предлагать лизинг.

Какая государственная программа стимулирует спрос на диагностику?

Инициатива мобильного скрининга "Saúde Visual" повышает закупки работающих от батарей, облачных диагностических комплектов в недостаточно обслуживаемых регионах.

Как страховое покрытие преобразует продуктовую линейку?

Более широкое возмещение мультифокальных и торических ИОЛ в юго-восточном коридоре ускоряет принятие премиальных линз, поднимая высокомаржинальные продажи на рынке офтальмологических устройств Бразилии.

Последнее обновление страницы: