Размер и доля рынка автономных летательных аппаратов

Анализ рынка автономных летательных аппаратов от Mordor Intelligence

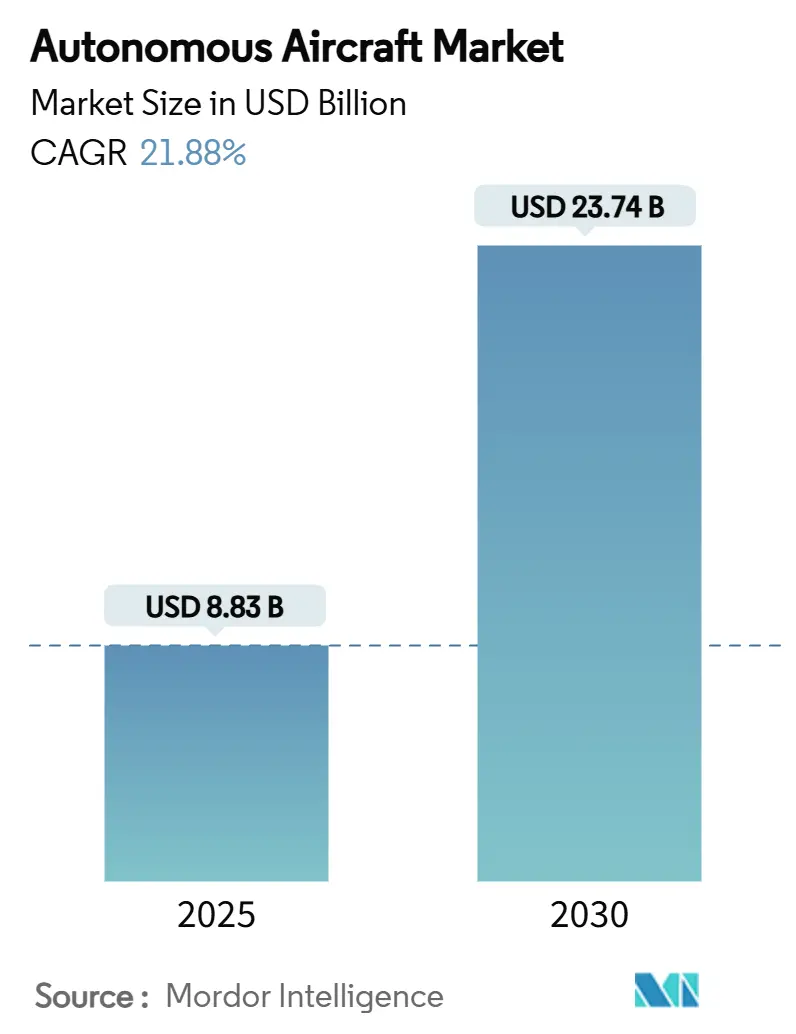

Размер рынка автономных летательных аппаратов составляет 8,83 млрд долларов США в 2025 году и, по прогнозам, достигнет 23,74 млрд долларов США к 2030 году, что соответствует энергичному росту с CAGR 21,88%. Волна модернизации обороны, планов городской мобильности и автоматизации логистики изменяет экономику авиации и повышает спрос на все более самоуправляемые платформы. Конфигурации с неподвижным крылом доминируют в настоящее время, однако гибридные самолеты с неподвижным крылом ВТВП возглавляют кривую роста, отражая предпочтение авиакомпаний и военных к универсальным решениям среднего радиуса действия. Быстрые инвестиции оборонных ведомств в совместные боевые самолеты и дроны ISR ускоряют технологическую готовность. В то же время программы городской воздушной мобильности (UAM) способствуют созданию коридоров за пределами прямой видимости и строительству вертипортов. Углубляющаяся интеграция ИИ помогает разблокировать полностью автономные операции и расширяет адресуемый охват грузовых, пассажирских и специальных миссий. Обычные турбинные двигатели остаются основной базой силовых установок, но водородные топливные элементы и усовершенствованные электрические системы привлекают растущий капитал по мере ужесточения экологических мандатов.

Ключевые выводы отчета

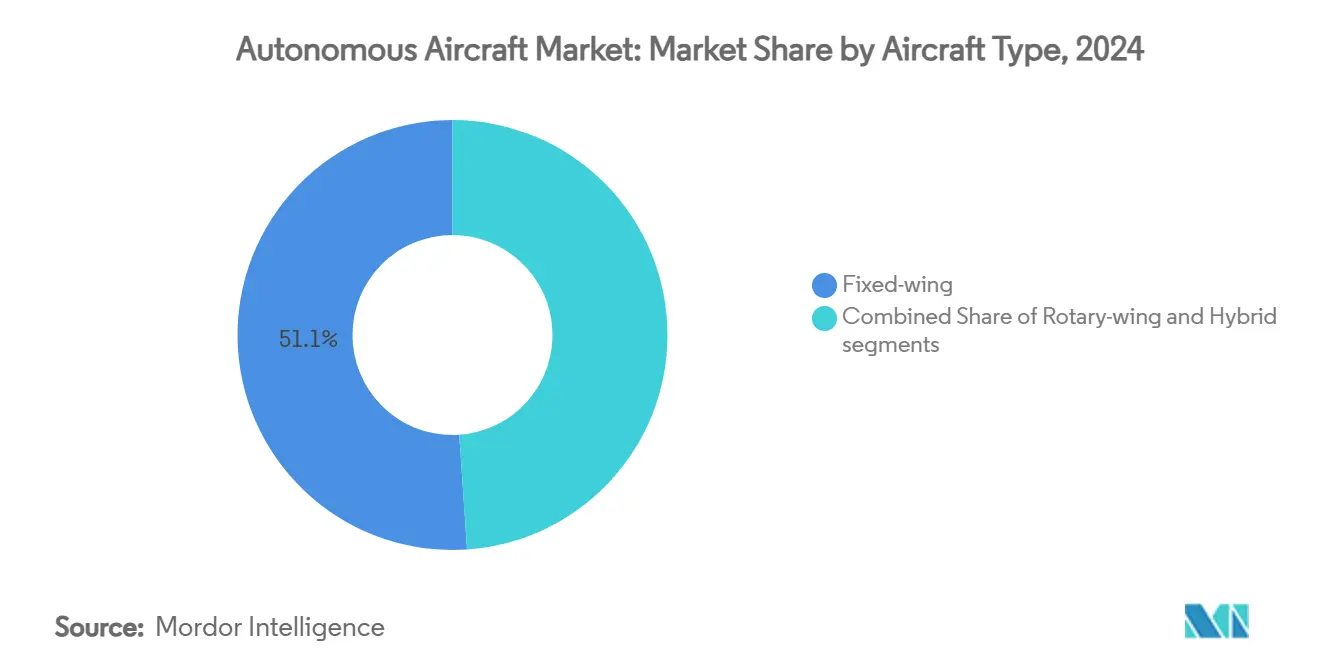

- По типу летательного аппарата платформы с неподвижным крылом лидировали с 51,08% доли рынка автономных летательных аппаратов в 2024 году, в то время как гибридные системы с неподвижным крылом ВТВП, по прогнозам, будут расширяться с CAGR 26,89% до 2030 года.

- По уровню автономности все более автономные системы занимали 68,45% размера рынка автономных летательных аппаратов в 2024 году; полностью автономные платформы развиваются с CAGR 27,75% до 2030 года.

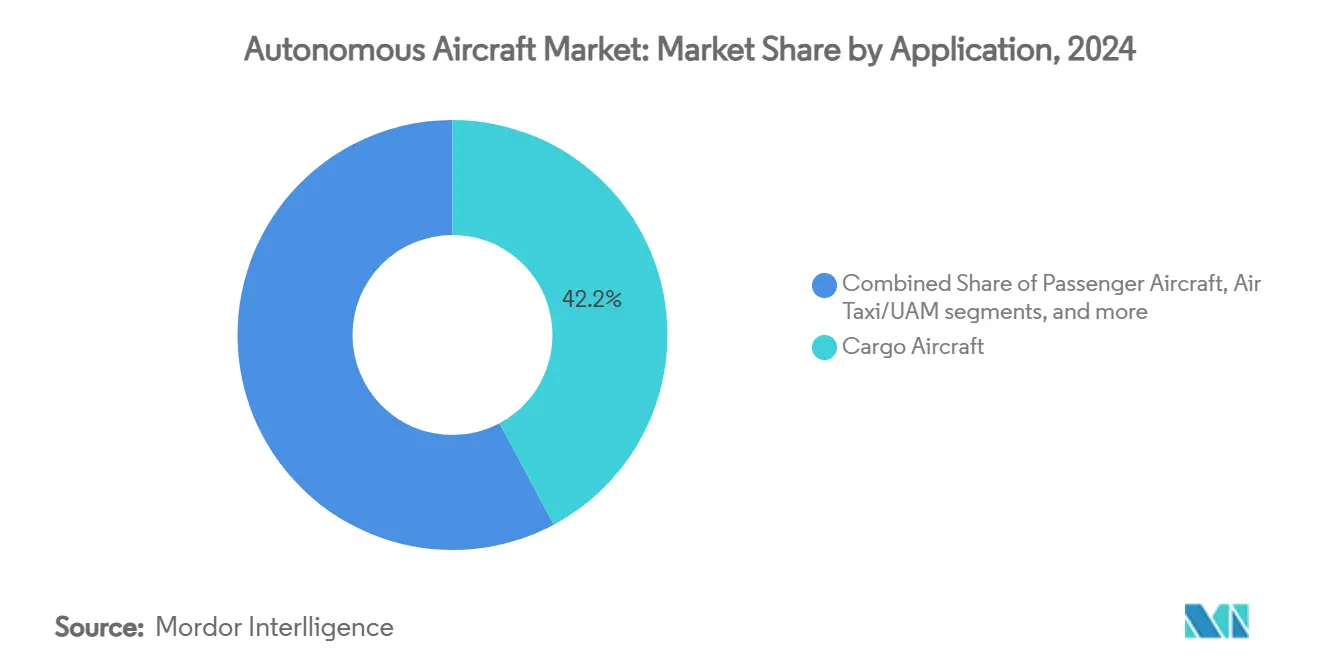

- По применению грузовые самолеты составили 42,19% доли размера рынка автономных летательных аппаратов в 2024 году, однако воздушное такси и услуги UAM регистрируют самый высокий прогнозируемый CAGR на уровне 29,11% в течение 2025-2030 годов.

- По типу силовой установки обычные турбины командовали 56,21% долей доходов в 2024 году, тогда как водородные топливные элементы, по прогнозам, будут расти с CAGR 32,1% до 2030 года.

- По компонентам датчики и навигационные комплексы лидировали с 28,18% долей в 2024 году, в то время как программное обеспечение и алгоритмы ИИ растут с CAGR 26,21% до 2030 года.

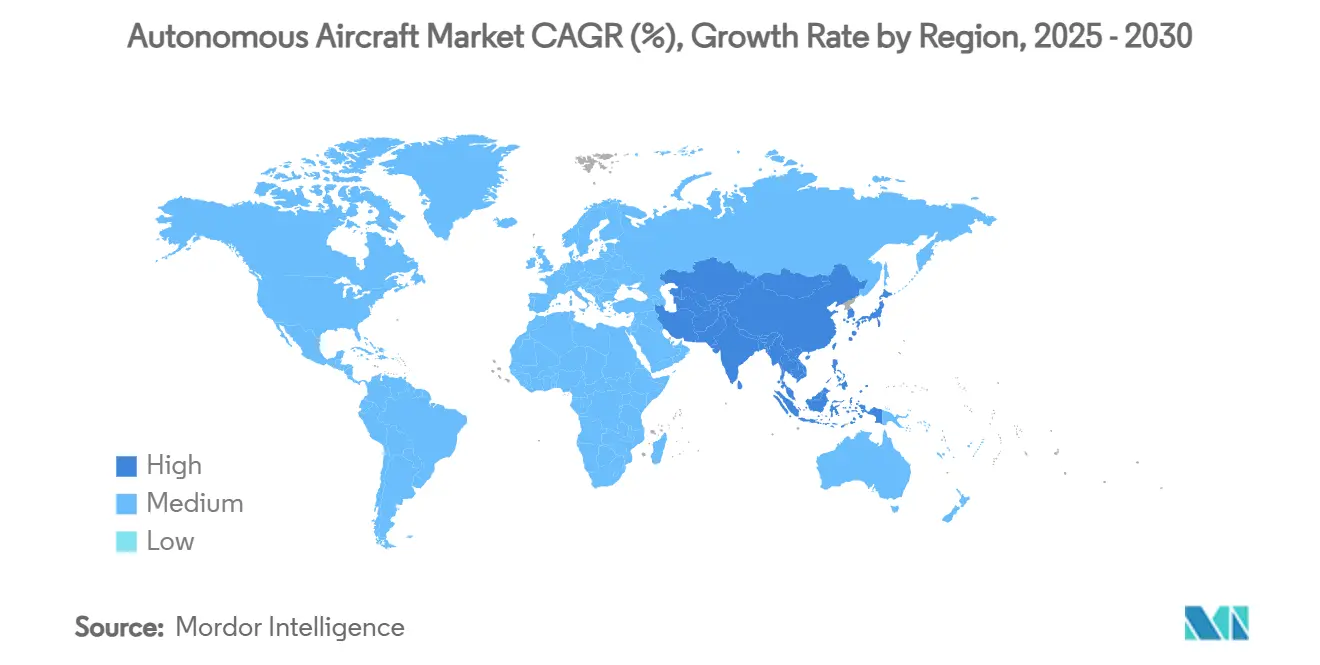

- По географии Северная Америка занимала 37,23% доли в 2024 году; для Азиатско-Тихоокеанского региона прогнозируется CAGR 24,37%, что делает его самым быстрорастущим региональным кластером.

Тенденции и аналитика глобального рынка автономных летательных аппаратов

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Достижения в системах управления полетом на базе ИИ | +4.2% | Северная Америка, Китай | Среднесрочная перспектива (2-4 года) |

| Быстрый рост городской воздушной мобильности (UAM) и внедрения eVTOL | +3.8% | Северная Америка, Европа, ускорение в АТЭС | Среднесрочная перспектива (2-4 года) |

| Стимулы снижения затрат для логистики через автономные грузовые дроны | +3.1% | Глобально, ранние операции в Северной Америке и Европе | Краткосрочная перспектива (≤ 2 лет) |

| Увеличенные военные инвестиции в автономность ISR и боевых действий | +4.7% | Северная Америка, Европа, оборонные коридоры АТЭС | Долгосрочная перспектива (≥ 4 лет) |

| Развертывание воздушных коридоров BVLOS и управления беспилотным движением (UTM) | +2.9% | Северная Америка и Европа | Среднесрочная перспектива (2-4 года) |

| Увеличенная доступность сертифицированной для полетов автономной авионики и сенсорных комплексов | +3.1% | Глобально, цепочка поставок сконцентрирована в АТЭС | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Достижения в системах управления полетом на базе ИИ

Алгоритмы машинного обучения в реальном времени направляют тактические маневры, избегание препятствий и оптимизацию маршрутов без вмешательства пилота. Испытания автономного Gripen E от Saab иллюстрируют ИИ истребительного класса, выполняющий решения за доли секунды, подтверждающий переход от автоматизации на основе правил к адаптивному познанию. Дорожная карта обеспечения безопасности ИИ FAA, выпущенная в июне 2024 года, описывает уровни сертификации для статически обученного и непрерывно обучающегося ИИ, прокладывая путь развития для гражданских флотов. Боевые программы, требующие циклов принятия решений в миллисекундах, такие как совместные боевые самолеты ВВС США, переносят проверенные архитектуры в коммерческие системы, позволяя операторам грузовых перевозок и развивающимся флотам воздушного такси наследовать усиленные стеки ИИ для навигации, обнаружения и избегания, а также функций мониторинга состояния.

Быстрый рост городской воздушной мобильности и внедрения eVTOL

Столичные планировщики все чаще рассматривают трехмерную мобильность как рычаг для облегчения заторов и региональной связности. Vertical Aerospace обязалась заказать авионику Honeywell на 1 млрд долларов США для сертификации VX4 к 2028 году, что является сигналом доверия цепочки поставок.[1]"Соглашение по системам VX4 расширено до 1 млрд долларов США," Vertical Aerospace, vertical-aerospace.com Первые маршруты eVTOL Японии нацелены на выставку в Осаке 2028 года, при этом SkyDrive захватил более 300 предварительных заказов, согласовывая национальные приоритеты для развитой воздушной мобильности. Сетевые эффекты усиливаются, поскольку разработчики вертипортов, такие как Urban-Air Port, планируют 200 площадок, которые объединяют энергетические, обслуживающие и диспетчерские службы. Регулятивные барьеры ослабевают: EASA выпустило свой пакет VTOL, а окончательное правило FAA по винтокрылым самолетам проясняет лицензирование пилотов, прокладывая путь для самолетов без взлетно-посадочных полос к масштабному обслуживанию. Улучшенные батареи и сертифицированная автономность поддерживают бизнес-кейсы для городских перелетов на 20-100 миль, где экономия времени оправдывает премиальные тарифы.

Стимулы снижения затрат для логистики через автономные грузовые дроны

Устранение пилотов открывает непрерывные циклы полетов и снижает накладные расходы на рабочую силу для сетей посылок. Natilus забронировал заказы на 6,8 млрд долларов США на свои грузовые дроны смешанного крыла, обеспечивая основных операторов, таких как Ameriflight.[2]Graham Warwick, "Natilus бронирует заказы на 6,8 млрд долларов США на грузовые дроны," Aviation Week, aviationweek.com Одобренные FAA демонстрационные коридоры позволили MightyFly завершить автономные грузовые маршруты за пределами прямой видимости, подкрепляя регулятивную осуществимость для развертывания среднего звена. Планирование маршрутов на основе ИИ и предиктивное обслуживание сжимают переменные затраты, в то время как круглосуточное использование улучшает окупаемость капитала для операторов, обслуживающих отдаленные сообщества, медицинские поставки и нефтегазовые установки.

Увеличенные военные инвестиции в автономность ISR и боевых действий

Беспилотные системы снижают риск для пилота и расширяют досягаемость в спорном воздушном пространстве. Обозначение YFQ-42A General Atomics ВВС США отмечает первую номенклатуру беспилотного истребителя, подчеркивающую бюджетные приоритеты для программ автономных ведомых. Boeing обеспечил слот на 20 млрд долларов США в портфеле Next Generation Air Dominance, смешивая пилотируемые платформы с автономными верными ведомыми. Союзнические инициативы включают демонстрации роя Saab под AUKUS, показывающие многонациональное согласование по сетевой автономности. Дроны ISR, такие как MQ-4C Triton, обеспечивают многодневную настойчивость, предоставляя стратегическую разведку без усталости экипажа.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Регулятивная сложность в сертификации и интеграции воздушного пространства | -2,8% | Глобально, интенсивность варьируется по регуляторам | Долгосрочная перспектива (≥ 4 лет) |

| Ограничения в батарейных технологиях и высокие капитальные затраты | -2,1% | Глобально, поставка элементов наклонена в сторону АТЭС | Среднесрочная перспектива (2-4 года) |

| Повышенная уязвимость к кибер-угрозам и захвату систем | -1,7% | Глобальные узлы критической инфраструктуры | Краткосрочная перспектива (≤ 2 лет) |

| Нарушения поставок полупроводников, влияющие на блоки обработки ИИ | -1,9% | Острые в Северной Америке и Европе | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Регулятивная сложность в сертификации и интеграции воздушного пространства

Устаревшие правила авиации с трудом подходят для самолетов без экипажа на борту. FAA нацелено на публикацию комплексных регулировок BVLOS к 2026 году, расширяя нынешние операции на основе исключений в рутинные коммерческие полосы. Сертифицированная категория EASA требует сертификатов типа и одобрений эксплуатанта воздушных судов, подобных пилотируемым флотам, растягивая автономные программы до многолетних графиков. Трансграничные маршруты усиливают сложность, поскольку гармонизация остается частичной, заставляя производителей преследовать параллельные одобрения. Интеграция воздушного движения дополнительно зависит от систем управления беспилотным движением, которые должны бесшовно взаимодействовать с обычным ATC. Стартапы с ограниченными ресурсами часто борются за финансирование длительных путей сертификации, наклоняя конкурентное преимущество в сторону действующих аэрокосмических лидеров.

Ограничения в батарейных технологиях и высокие капитальные затраты

Литий-ионные пакеты около 300 Втч/кг не достигают плотности энергии 800 Втч/кг, желательной для региональных миссий. В результате eVTOL аппараты все еще ограничивают коммерческий радиус действия в окне 20-100 миль, ограничивая универсальность. Расходы на разработку быстро масштабируются: интеграция компьютеров управления полетом ИИ, многомодальных сенсорных комплексов и избыточного привода может превысить 100 млн долларов США до первого дохода. Нехватка чипов и экспортные ограничения повысили стоимость спецификации материалов авионики, воздействуя на строителей на ранней стадии. Высокие капитальные барьеры благоприятствуют фирмам с существующими денежными потоками или государственной поддержкой. Они могут вытеснить новых участников, которые иначе могли бы продвинуть прорывы в твердотельных батареях или высокотемпературных топливных элементах.

Сегментный анализ

По типу летательного аппарата: доминирование неподвижного крыла встречает инновации VTOL

Модели с неподвижным крылом составили 51,08% рынка автономных летательных аппаратов в 2024 году, подчеркивая их аэродинамическую эффективность и преимущества в радиусе действия для дальних миссий ISR и грузовых перевозок. Модернизация MQ-20 Avenger General Atomics доказывает, что устаревшие планеры могут быть модернизированы с полной автономностью, сохраняя низкие затраты жизненного цикла при повышении возможностей.[3]"Автономный тест MQ-20 Avenger," Airforce Technology, airforcetechnology.com Гибридные системы с неподвижным крылом VTOL, однако, регистрируют CAGR 26,89%, указывая на аппетит планировщиков флота к операциям, независимым от взлетно-посадочных полос, которые сохраняют крейсерскую производительность. Размер рынка автономных летательных аппаратов, привязанный к гибридным платформам VTOL, резко расширится, поскольку городские сети требуют самолетов, которые поднимаются вертикально, но поддерживают крейсерскую скорость 200 узлов.

Рост гибридных VTOL также проистекает из концепций оборонного дозаправления, таких как Boeing MQ-25 Stingray, который доказывает совместимость с авианосцем без штрафов за место на палубе.[4]Nathan Gain, "Производственная перспектива MQ-25 Stingray," Army Recognition, armyrecognition.com Винтокрылые аппараты занимают нишевые роли для интенсивных по зависанию задач, таких как медэвакуация и пожаротушение, но архитектуры с наклоняемым винтом и наклоняемым крылом теперь предлагают подобную вертикальную ловкость с расширенным досягаемостью. Объединение конструкций перекрывает разрыв между обширными взлетно-посадочными полосами и плотно упакованными городскими центрами, ослабляя инфраструктурные ограничения и расширяя наборы миссий.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По уровню автономности: поэтапный путь к полной автономности

В 2024 году платформы, классифицированные как все более автономные, составили 68,45% активных поставок, отражая предпочтение регуляторов и операторов к поэтапным обновлениям функций над радикальными скачками. Модернизируемые комплекты, такие как ARK AeroVironment, добавляют продвинутую автономность к существующим флотам, позволяя операторам получать выгоды без новой сертификации типа. Полностью автономные системы - все еще меньший кусок - растут с CAGR 27,75% по мере сближения надежности ИИ, слияния датчиков и облачной связности.

Размер рынка автономных летательных аппаратов для полностью автономных аппаратов будет расширяться по мере роста регулятивной уверенности через данные контролируемых операций. Военные программы, принимающие опционально пилотируемые конструкции, обеспечивают реальные стресс-тесты для стеков восприятия, ускоряя техническую зрелость. На гражданской стороне поглощение Joby Aviation отделения автономности Xwing подчеркивает капитал, тяготеющий к готовым летным палубам ИИ, нацеленным на пассажирские услуги. На протяжении прогнозного периода управление человеком в петле постепенно уступит вмешательству только в исключительных случаях, сокращая операционные расходы и расширяя круглосуточное использование.

По применению: лидерство грузовых перевозок уступает росту воздушного такси

Грузовые перевозки занимали 42,19% доли доходов в 2024 году, используя автономность для сокращения накладных расходов на пилотов и достижения сельских конечных точек, которым не хватает удобств для экипажа. Операторы, такие как Natilus и MightyFly, фрахтуют автономные грузовики, которые обрабатывают логистику среднего звена по затратам, конкурентоспособным с грузовиками на время-критичных полосах. Тем не менее сегмент воздушного такси публикует CAGR 29,11%, поскольку города спешат создавать мастер-планы вертипортов. Доля рынка автономных летательных аппаратов для воздушных такси резко возрастет, как только правила винтокрылых самолетов разблокируют рутинные услуги.

Миссии государственного сектора - подавление лесных пожаров, пограничный патруль, экологический мониторинг - остаются стабильными из-за бюджетов, благоприятствующих настойчивым, низкорискованным платформам. Междугородние пассажирские маршруты остаются зарождающимися, ограниченными радиусом действия, но демонстрации, такие как опционально пилотируемый Black Hawk Sikorsky, предвещают будущие гражданские развертывания в сценариях опасного реагирования. Разнообразные случаи использования обеспечивают, что технологическая амортизация распространяется по военным, грузовым и каналам городской мобильности.

По типу силовой установки: обычная база обеспечивает альтернативный рост

Обычные турбины питали 56,21% поставок в 2024 году, поддерживаемые укоренившимися сетями поддержки и непревзойденной плотностью энергии для многодневных вылетов ISR. Размер рынка автономных летательных аппаратов, относящийся к турбинным аппаратам, поэтому остается крепким через среднесрочные прогнозы. Тем не менее проекты водородных топливных элементов отмечают самый быстрый CAGR 32,1%, поскольку операторы преследуют мандаты нулевых выбросов углерода и расширенный электрический радиус действия. Гибридно-электрическая тестовая платформа GA-ASI иллюстрирует промышленные эксперименты со смешанными силовыми установками, которые женят эффективность турбинного крейсера с электрическим зависанием.

Чисто электрические архитектуры доминируют в прототипах UAM коротких перелетов: плотность энергии батареи подходит для этапных длин менее 100 миль, а акустические профили соответствуют городским ограничениям шума. Гибридно-электрические системы перекрывают пробелы, позволяя обычным двигателям обрабатывать подъем и крейсер, в то время как сменные батарейные модули питают тихие фазы прибытия. Развертывание инфраструктуры - грузовики дозаправки, водородные трубопроводы, высоковольтные зарядные устройства - определит темп принятия; тем не менее, трубопроводы развития предполагают в конечном счете отверстие для множественных химий силовых установок.

По компонентам: датчики лидировали, пока программное обеспечение ускоряется

Датчики и навигационные массивы захватили 28,18% доходов в 2024 году, отражая незаменимую роль LiDAR, радара и многоспектральных камер для восприятия в воздушном пространстве низкой высоты. Сертифицированный пакет модернизации Autoland Garmin демонстрирует спрос на модернизацию для критической по безопасности автономности в флотах GA. Программное обеспечение и алгоритмы ИИ записывают самый быстрый CAGR 26,21%, поскольку ценность самолетов все больше находится в коде, который интерпретирует потоки датчиков и делает мгновенные управляющие вызовы. Размер рынка автономных летательных аппаратов, связанный со стеками программного обеспечения, расширяется по мере сжатия пограничных вычислительных аппаратных средств и рутинизации обновлений в полете.

Компьютеры управления полетом интегрируют стандарты открытой архитектуры, которые позволяют патчи по воздуху, отражая экосистемы смартфонов. Безопасные коммуникационные связи обеспечивают наземный мониторинг, перемаршрутизацию миссий в реальном времени и координацию роя, в то время как устойчивые кибер-слои смягчают риски подмены. Структурные и силовые подсистемы адаптируются для размещения избыточной электроники и охлаждения для ускорителей ИИ, делая планеры цифрово нативными, а не чисто механическими оболочками.

Географический анализ

Северная Америка составила 37,23% глобальных доходов в 2024 году. Финансирование Пентагона для совместных боевых самолетов и дронов ISR высокой высоты поддерживает внутренний спрос, в то время как регулятивное лидерство FAA формирует глобальные пути сертификации. Крупные лидеры - Boeing, Lockheed Martin, Northrop Grumman - объединяются со стартапами ИИ для развертывания беспилотных истребителей и дронов доставки, обогащая талантливый трубопровод, охватывающий университеты до лабораторий Кремниевой долины. Канада укрепляет поставки авионикой и композитным производством, а Мексика хостит экономически эффективные сборочные линии, которые питают трансграничные программы. Размер рынка автономных летательных аппаратов будет продолжать составлять, поскольку оборонные ассигнования и пилоты городской мобильности созревают под проясненными рамками BVLOS.

Азиатско-Тихоокеанский регион является самой быстрорастущей ареной с CAGR 24,37% до 2030 года. План экономики низкой высоты Китая, который нацелен на производство авиации в 1,5 триллиона юаней к 2025 году, направляет субсидии в производственные базы eVTOL, такие как завод EHang в Хэфэй. Япония нацелена на коммерческие запуски воздушного такси, совпадающие с выставкой в Осаке 2028 года, освещая государственно-частную координацию по зонированию вертипортов и тестированию автономных полетов. Сетка вертипортов Южной Кореи, центрированная в Инчхоне, и исследования осуществимости электрического воздушного такси Австралии расширяют региональное экспериментирование. Оборонные стимулы R&D Индии и увеличивающаяся спутниковая связность открывают возможности для автономных ISR и грузовых операций на отдаленной местности, в то время как Юго-Восточная Азия смотрит на дронов для медицинского пополнения среди архипелаговой географии.

Европа поддерживает стратегическую опору, балансируя строгую культуру безопасности с императивами устойчивости. Поэтапные регулировки VTOL EASA определяют глобальные эталоны и закрепляют доверие для городских планировщиков в Германии, Франции и Соединенном Королевстве, каждый из которых хостит прототипы eVTOL от Volocopter и Vertical Aerospace. Региональные фонды нацелены на водородные силовые установки и перерабатываемые структуры, давая европейским OEM преимущество в эко-центрических тендерах. План Италии для общенациональных коридоров вертипортов и автономные испытания роев Швеции эхом отдают континентальный гражданско-военный толчок. Хотя континент растет медленнее, чем АТЭС, его политическое влияние и углеродные цели позиционируют его как ключевой референтный рынок.

Конкурентная среда

Рынок остается умеренно фрагментированным. Ниши оборонных контрактов демонстрируют более высокую концентрацию вокруг действующих лидеров, используя секретные цепочки поставок и десятилетние истории программ. Коммерческие сегменты eVTOL и грузовых перевозок привлекают смесь аэрокосмических стартапов и инноваторов потребительской электроники, приводя к яркой матрице партнерств. Сделка поставки авионики Honeywell на 1 млрд долларов США с Vertical Aerospace типична для альянсов интеграции стеков, которые соединяют установленных производителей компонентов с новыми участниками планеров. Поглощение Joby Aviation кадров автономности Xwing объединяет аппаратные средства eVTOL с проверенным программным обеспечением восприятия, ускоряя графики сертификации.

Конкуренция белого пространства разворачивается в комплектах модернизации автономности, которые продлевают жизнь устаревших флотов, арене, в которой AeroVironment движется к занятию модульными полезными нагрузками. Совместная разработка датчик-алгоритм становится дифференциатором: фирмы, оптимизирующие ИИ к конкретным конфигурациям LiDAR, сбривают задержку вычислений и потребление энергии, привлекая ориентированных на выносливость грузоперевозчиков. Между тем, компьютеры управления полетом открытой архитектуры поощряют экосистемы приложений третьих лиц, позволяя погодным фирмам или поставщикам телематики арендовать слоты алгоритмов в середине полета. Конкурентные шахматы будут зависеть от того, кто контролирует трубопроводы обновлений и права на данные, а не исключительно от патентов планеров.

Лидеры индустрии автономных летательных аппаратов

-

The Boeing Company

-

Lockheed Martin Corporation

-

Airbus SE

-

Joby Aviation, Inc.

-

Northrop Grumman Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Март 2025: General Atomics представил первый операционный прототип беспилотного истребителя YFQ-42A, продвигая инициативу ВВС США по включению автономных систем в свои воздушные операции.

- Февраль 2025: EHang партнерился с JAC Motors и Guoxian Holdings для строительства специализированного завода eVTOL в Хэфэй, интегрируя автомобильные производственные методы с аэрокосмическими стандартами.

- Февраль 2025: AeroVironment представил модульную БЛА группы-3 JUMP 20-X с 13-часовой выносливостью и автономностью ИИ для морских и сухопутных миссий.

Область действия глобального отчета о рынке автономных летательных аппаратов

Автономные летательные аппараты могут быть определены как беспилотные летательные аппараты, которые не требуют вмешательства пилота в управление полетом.

Рынок автономных летательных аппаратов сегментирован по типу летательного аппарата, конечному пользователю, применению и географии. По конечному пользователю рынок сегментирован на коммерческий и оборонный. По применению рынок сегментирован на грузовые самолеты и пассажирские самолеты. Рынок сегментирован по типу летательного аппарата на самолеты с неподвижным крылом и винтокрылые. Отчет также охватывает размеры рынков и прогнозы для рынка автономных летательных аппаратов в крупных странах в разных регионах. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе стоимости (доллары США).

| Неподвижное крыло |

| Винтокрылые |

| Гибридные (неподвижное крыло VTOL) |

| Все более автономные |

| Полностью автономные |

| Грузовые самолеты |

| Пассажирские самолеты |

| Специальная миссия/ISR |

| Воздушное такси/UAM |

| Обычная турбина |

| Электрическая |

| Гибридно-электрическая |

| Водородный топливный элемент |

| Компьютеры управления полетом |

| Датчики и навигация |

| Коммуникации и связи данных |

| Программное обеспечение и алгоритмы ИИ |

| Силовые системы |

| Планер и структура |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Соединенное Королевство | |

| Франция | ||

| Германия | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Остальная Южная Америка | ||

| Средний Восток и Африка | Средний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | ||

| Остальной Средний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

| По типу летательного аппарата | Неподвижное крыло | ||

| Винтокрылые | |||

| Гибридные (неподвижное крыло VTOL) | |||

| По уровню автономности | Все более автономные | ||

| Полностью автономные | |||

| По применению | Грузовые самолеты | ||

| Пассажирские самолеты | |||

| Специальная миссия/ISR | |||

| Воздушное такси/UAM | |||

| По типу силовой установки | Обычная турбина | ||

| Электрическая | |||

| Гибридно-электрическая | |||

| Водородный топливный элемент | |||

| По компонентам | Компьютеры управления полетом | ||

| Датчики и навигация | |||

| Коммуникации и связи данных | |||

| Программное обеспечение и алгоритмы ИИ | |||

| Силовые системы | |||

| Планер и структура | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Соединенное Королевство | ||

| Франция | |||

| Германия | |||

| Италия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Остальная Южная Америка | |||

| Средний Восток и Африка | Средний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | |||

| Остальной Средний Восток | |||

| Африка | Южная Африка | ||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка автономных летательных аппаратов?

Рынок автономных летательных аппаратов составляет 8,83 млрд долларов США в 2025 году и, по прогнозам, вырастет до 23,74 млрд долларов США к 2030 году, что соответствует энергичному росту с CAGR 21,88%.

Какой тип летательного аппарата лидирует в доле рынка сегодня?

Платформы с неподвижным крылом занимают 51,08% доли рынка автономных летательных аппаратов благодаря эффективности дальнего радиуса действия и установленным производственным базам.

Какой сегмент применения расширяется быстрее всего?

Услуги воздушного такси и городской воздушной мобильности демонстрируют самый высокий рост с прогнозируемым CAGR 29,11% до 2030 года, поскольку города планируют вертипорты и коридоры BVLOS.

Как регуляторы поддерживают внедрение автономных полетов?

Дорожная карта обеспечения безопасности ИИ FAA и правило винтокрылых самолетов, наряду с рамками VTOL EASA, устанавливают четкие уровни сертификации и стандарты лицензирования пилотов, которые обеспечивают более широкое коммерческое развертывание.

Какие технологии силовых установок появляются помимо обычных турбин?

Системы водородных топливных элементов и гибридно-электрические архитектуры являются наиболее быстрорастущими альтернативами, стимулируемыми экологическими политиками и достижениями в стеках топливных элементов.

Какие регионы предложат самые сильные возможности роста до 2030 года?

Азиатско-Тихоокеанский регион лидирует с прогнозом CAGR 24,37%, подпитываемым инвестициями в экономику низкой высоты Китая и обязательствами по маршрутам eVTOL Японии, в то время как Северная Америка остается крупнейшей доходной базой.

Последнее обновление страницы: