Размер и доля рынка автомобильных систем подачи топлива

Анализ рынка автомобильных систем подачи топлива от Mordor Intelligence

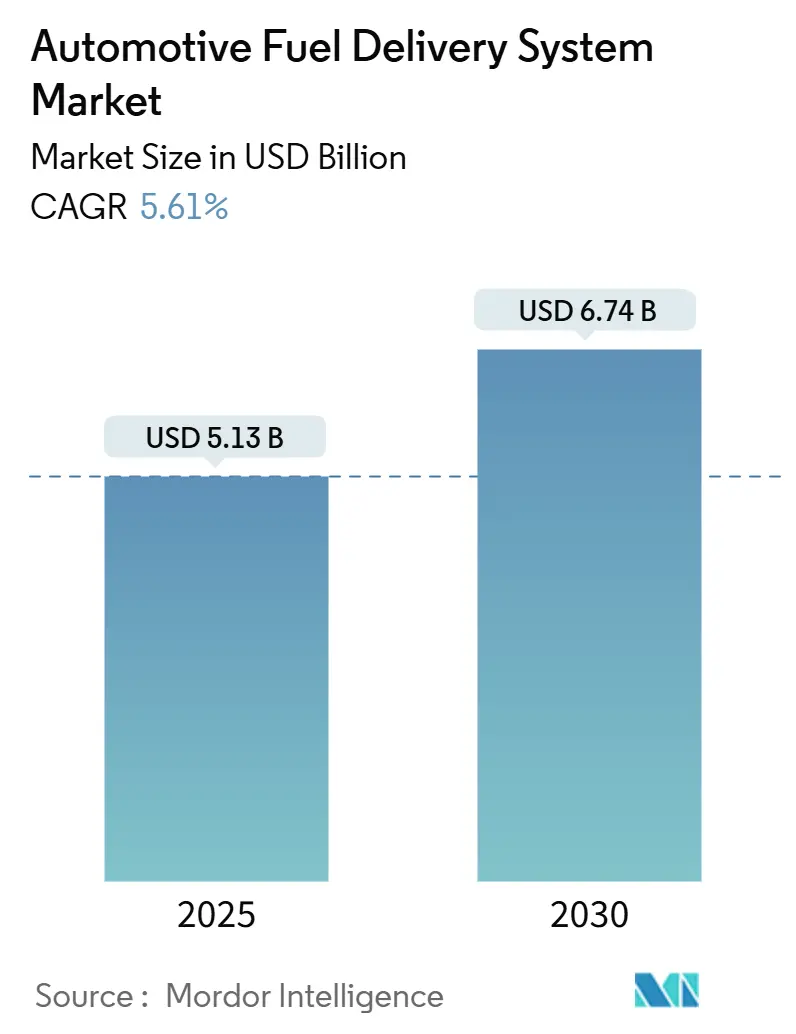

Размер рынка автомобильных систем подачи топлива составил 5,13 млрд долларов США в 2025 году и, по прогнозам, достигнет 6,74 млрд долларов США к 2030 году, продвигаясь со среднегодовым темпом роста 5,61%. Траектория роста отражает способность сектора соответствовать более жестким лимитам выбросов, оставаясь актуальным в эпоху растущей электрификации. Правила Euro 7, действующие с июля 2025 года, и стандарты EPA Phase 3, вступающие в силу в 2027 году, подталкивают автопроизводителей к высокоточным модулям впрыска и коррозионно-стойким линиям, поддерживая капитальные затраты на современные архитектуры двигателей внутреннего сгорания (ДВС). Поставщики принимают 'технологически нейтральные' портфолио, которые поддерживают потоки стоимости ДВС, но готовятся к сдвигам спроса на гибридные и топливные элементы, ограничивая риск снижения для рынка автомобильных систем подачи топлива.

Ключевые выводы отчета

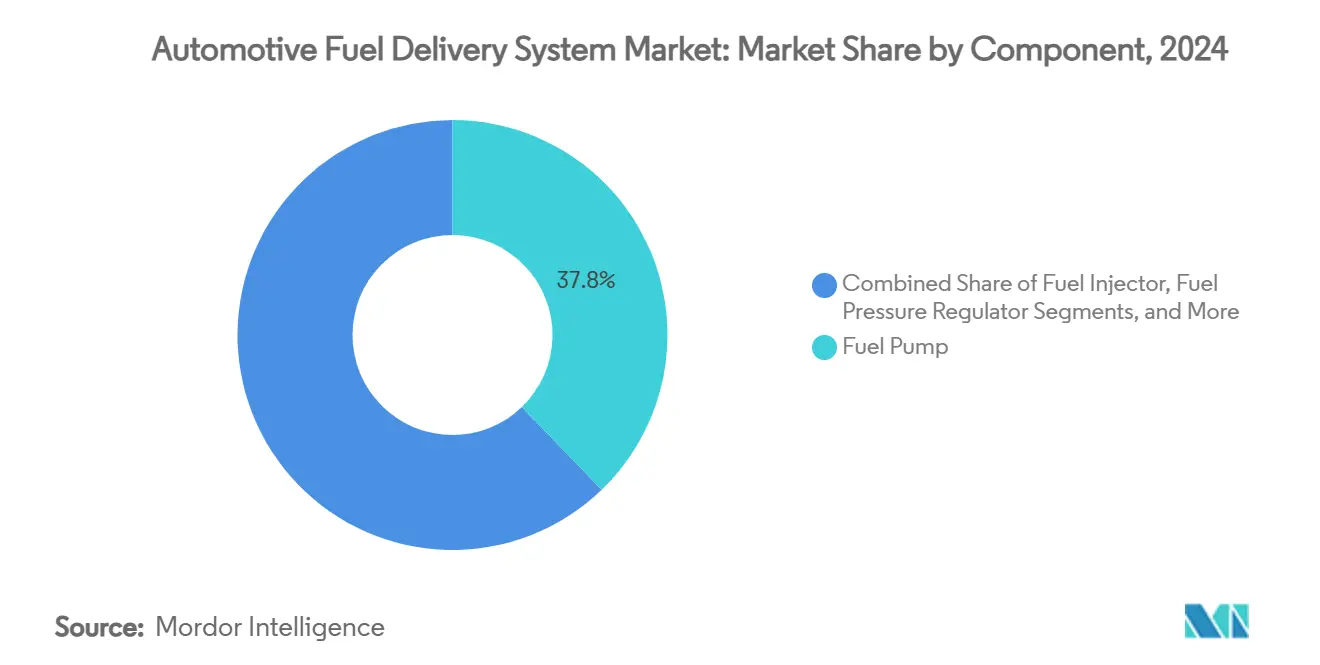

- По компонентам топливные насосы лидировали с 37,81% доли рынка автомобильных систем подачи топлива в 2024 году; прогнозируется, что топливные форсунки будут расширяться со среднегодовым темпом роста 7,14% до 2030 года.

- По типу транспортного средства легковые автомобили доминировали с 64,33% выручки рынка автомобильных систем подачи топлива в 2024 году, в то время как легкие коммерческие транспортные средства готовы к среднегодовому темпу роста 6,23% до 2030 года.

- По типу топлива бензиновые системы составили 49,13% размера рынка автомобильных систем подачи топлива в 2024 году; водородные системы будут расти со среднегодовым темпом роста 12,22% за тот же период.

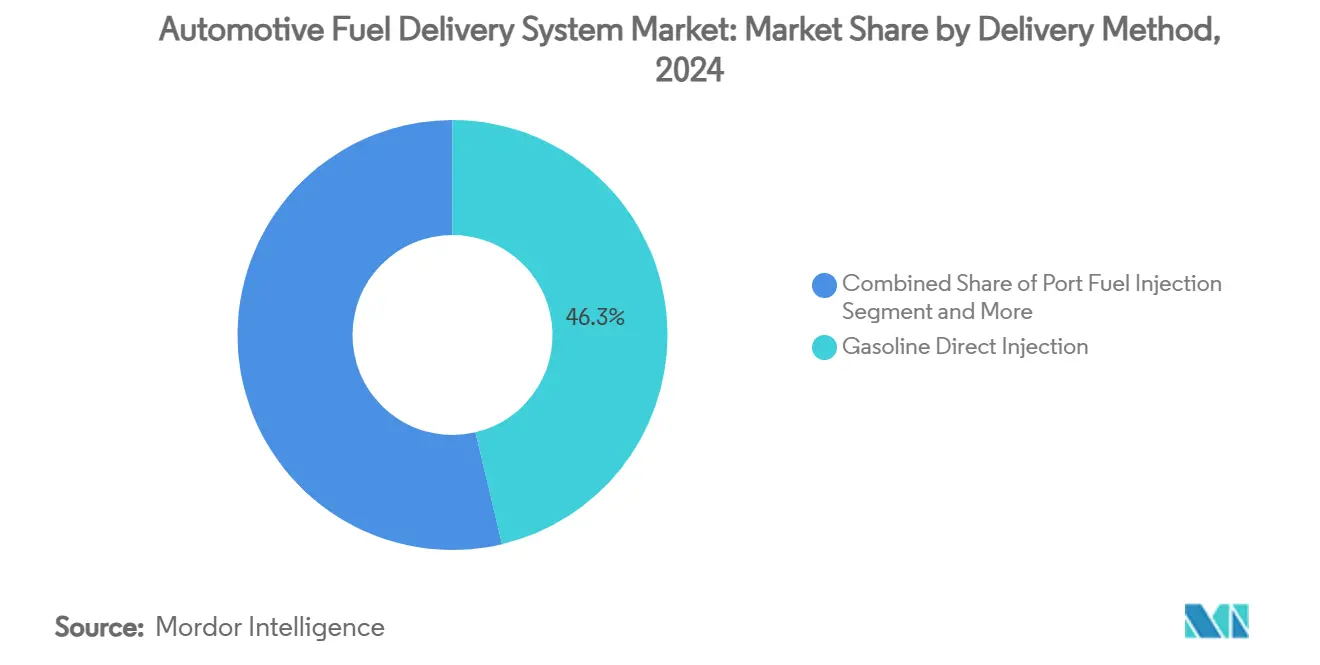

- По методу подачи прямой впрыск бензина захватил 46,32% выручки рынка автомобильных систем подачи топлива и будет расти быстрее всех со среднегодовым темпом роста 6,44% до 2030 года.

- По каналу распределения системы подачи топлива OEM (заводская установка) лидировали с 81,08% выручки рынка автомобильных систем подачи топлива в 2024 году, в то время как послепродажный рынок (замена) готов к среднегодовому темпу роста 7,64% до 2030 года.

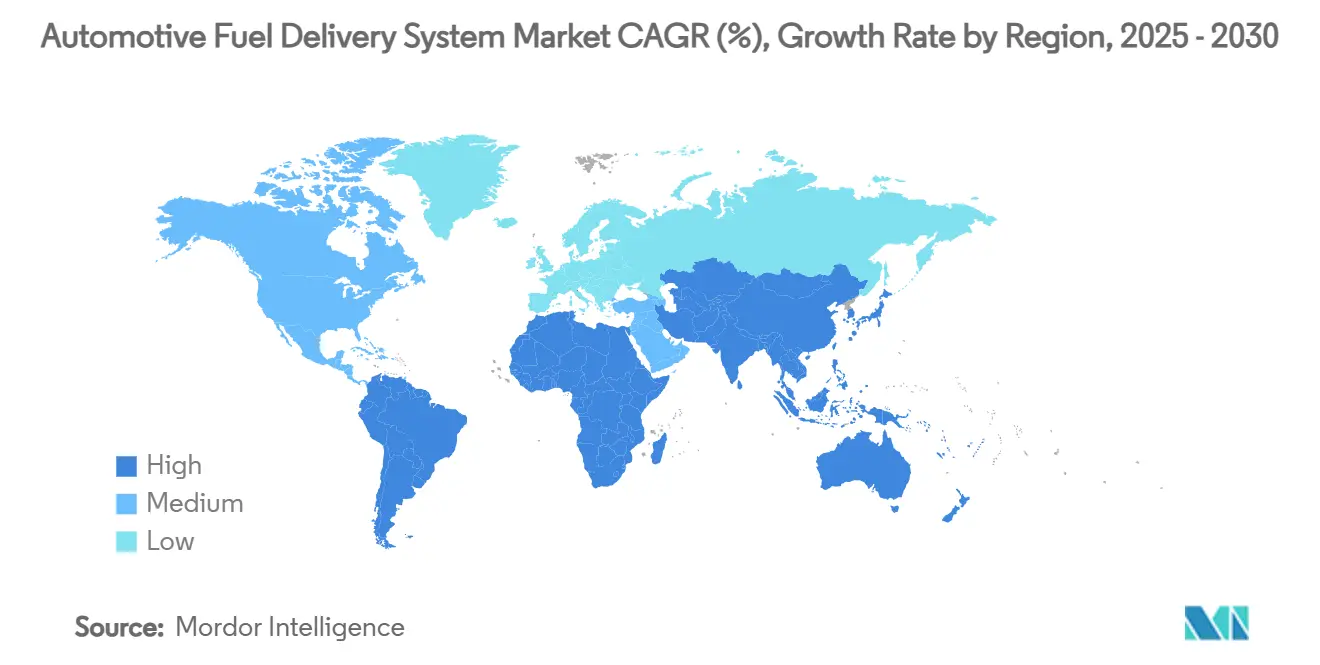

- По географии Азиатско-Тихоокеанский регион командовал 38,55% продаж рынка автомобильных систем подачи топлива в 2024 году и, по прогнозам, зарегистрирует среднегодовой темп роста 6,92% до 2030 года.

Глобальные тенденции и аналитика рынка автомобильных систем подачи топлива

Анализ влияния драйверов

| Драйвер | ( ~ ) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Жесткие нормы выбросов, стимулирующие передовые модули | +1.8% | Северная Америка и ЕС, расширение в АТЭС | Долгосрочный (≥ 4 лет) |

| Рост мирового производства транспортных средств и омоложение парка | +1.2% | Глобальный (фокус на АТЭС) | Среднесрочный (2-4 года) |

| Растущий спрос на двигатели с прямым впрыском бензина | +1.1% | Глобальный, во главе с развитыми рынками | Среднесрочный (2-4 года) |

| Увеличение продаж легких коммерческих транспортных средств | +0.7% | Ядро АТЭС, распространение на БВА и Южную Америку | Долгосрочный (≥ 4 лет) |

| Интеграция интеллектуальной диагностики в электрические топливные насосы | +0.5% | Северная Америка и ЕС, постепенное принятие АТЭС | Среднесрочный (2-4 года) |

| Рост синтетических/биотопливных смесей, требующих коррозионно-стойких линий | +0.4% | Глобальный, раннее принятие ЕС и отдельных штатов США | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Жесткие нормы выбросов, стимулирующие передовые модули подачи топлива

Euro 7 ужесточает пороги содержания частиц и NOx для всех легких двигателей с ноября 2026 года, в то время как EPA Phase 3 сокращает NOx до 35 мг/л.с.-ч для тяжелых грузовиков в 2027 году [1] "Impacts of Euro 7," International Council on Clean Transportation, theicct.org. Поэтому автопроизводители стандартизируют высокотехнологичные насосы и фильтры твердых частиц для бензина на глобальных платформах. Требования к долговечности возрастают до 160 000 км, подталкивая поставщиков к разработке долговечных форсунок и коррозионно-стойких рамп, факторы, которые поддерживают рынок автомобильных систем подачи топлива до 2030 года.

Рост мирового производства транспортных средств и омоложение парка

Производство легких транспортных средств восстановилось в 2025 году, и циклы замены сократились, поскольку средний возраст парка превысил 12 лет в Европе, усиливая спрос на компоненты для рынка автомобильных систем подачи топлива. Производители транспортных средств локализуют заводы в Индии, Индонезии и Мексике, создавая региональное притяжение поставок для поставщиков первого уровня. Операторы автопарков обновляют оборудование для соответствия эталонам топливной экономичности, продлевая актуальность ДВС несмотря на проникновение электромобилей.

Растущий спрос на двигатели с прямым впрыском бензина в легковых автомобилях

Прямой впрыск оборудовал 73% легких автомобилей 2023 года и теперь работает при давлении холостого хода около 300 psi и пиковых нагрузках свыше 2200 psi [2] "Fact of the Week 1286: GDI Adoption," U.S. Department of Energy, energy.gov . Архитектура обеспечивает уменьшенные турбо двигатели, которые удовлетворяют целям U.S. CAFE, растущим на 2% ежегодно. Возможности вторичного рынка расширяются по мере истечения OE гарантий, помогая рынку автомобильных систем подачи топлива сохранить доходы от сервиса после первоначальной продажи.

Увеличение продаж легких коммерческих транспортных средств

Урбанизация и электронная коммерция увеличивают пробег доставки последней мили, и автопарки LCV в Юго-Восточной Азии, Африке и Южной Америке требуют надежного, легко обслуживаемого топливного оборудования. Меньшее регулятивное давление на коммерческий NOx означает, что трансмиссии ДВС сохраняются дольше, чем в пассажирских сегментах, буферизуя доходы для рынка автомобильных систем подачи топлива.

Анализ влияния ограничений

| Ограничение | ( ~ ) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрый рост электромобилей, сокращающий долю ДВС | -1.5% | Китай, ЕС, Калифорния | Долгосрочный (≥ 4 лет) |

| Волатильность цен на сырье | -0.8% | Глобальный | Краткосрочный (≤ 2 лет) |

| Ужесточение норм испарительных выбросов, повышающее стоимость системы | -0.6% | Северная Америка и ЕС, глобальное расширение | Среднесрочный (2-4 года) |

| Дефицит полупроводников, нарушающий работу электронных контроллеров насосов | -0.4% | Глобальный, высокотехнологичные автомобильные центры | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Быстрый рост электромобилей, сокращающий долю ДВС

Китай и Калифорния ускоряются к полным мандатам нулевых выбросов к 2035 году. Импульс электромобилей сокращает прибыльные пулы, связанные с ДВС, на ожидаемые 50% в это десятилетие. Топливные насосы и форсунки отсутствуют на аккумуляторных платформах, создавая долгосрочные противоветры, но региональные различия поддерживают актуальность рынка автомобильных систем подачи топлива в сегментах большегрузного, сельского и развивающихся стран.

Волатильность цен на сырье для компонентов топливных систем

Сталь колебалась между 800-1000 долл./тонна в 2024 году, в то время как медь превысила 10 500 долл./тонна, сжимая маржу для обработки и штамповки топливных систем. Поставщики хеджируют через многолетние контракты и замещение, но более мелкие фирмы сталкиваются с напряженностью ликвидности, способствуя слияниям, которые могут изменить рынок автомобильных систем подачи топлива.

Сегментный анализ

По компонентам: топливные насосы лидируют, форсунки ускоряются

Топливные насосы генерировали 37,81% выручки рынка автомобильных систем подачи топлива в 2024 году и остаются незаменимыми во всех размерах двигателей, закрепляя рынок автомобильных систем подачи топлива. Их повсеместность обеспечивает стабильные объемы даже при развитии электрификации. Ускоряясь быстрее всех, форсунки вырастут со среднегодовым темпом роста 7,14% до 2030 года на фоне требований GDI 2200 psi, продвигая 'интеллектуальные' конструкции наконечников и нержавеющие стальные рампы для этанольных смесей.

Модернизация компонентов теперь подчеркивает бортовую диагностику, дистанционное измерение давления и обновление прошивки по воздуху, которое сокращает незапланированные простои. Рост биотоплива поднимает спрос на коррозионно-стойкие линии и фильтры, в то время как клапаны рекуперации пара и датчики, установленные в баке, добавляют дополнительную электронную ценность. Вместе эти сдвиги поддерживают размер рынка автомобильных систем подачи топлива для компонентов на восходящей кривой несмотря на будущие угрозы замещения электромобилями.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу транспортного средства: легковые автомобили доминируют, LCV стимулируют рост

Легковые автомобили обеспечили 64,33% выручки рынка автомобильных систем подачи топлива в 2024 году. Хэтчбеки и седаны требуют экономически эффективных безвозвратных насосов, тогда как внедорожники интегрируют рампы более высокого давления из-за увеличенных нагрузок крутящего момента. Легкие коммерческие транспортные средства, прогнозируемые со среднегодовым темпом роста 6,23%, предпочитают надежность эффективности, поддерживая шланги со стальной оплеткой и сменные фильтры, модель, которая увеличивает долю рынка автомобильных систем подачи топлива, командуемую коммерческими платформами.

Больший ежедневный пробег и телематика автопарка открывают бизнес модернизации, в то время как средние и тяжелые грузовики, хотя и меньшие по объему, сохраняют дизельные рампы впрыска высокого расхода, которые стабилизируют объемы до тех пор, пока плотности батарей не позволят дальнобойное замещение. Таким образом, рынок автомобильных систем подачи топлива остается диверсифицированным по рабочим циклам.

По типу топлива: бензин лидирует, водород растет

Бензин представлял 49,13% выручки рынка автомобильных систем подачи топлива в 2024 году, но водород демонстрирует сильнейший рост со среднегодовым темпом роста 12,22%. Толчок к национальным водородным коридорам, начинающийся в 2027 году, стимулирует высокого давления хранение и клапанные узлы, поднимая размер рынка автомобильных систем подачи топлива для передовых материалов.

Дизель сохраняется в европейских автопарках LCV; флекс-топливные системы процветают там, где E85 предоставляет налоговые льготы. CNG/LPG сохраняет экономику автопарка в Южной Азии и Южной Америке. Эта смесь традиционных и новых видов топлива обеспечивает продолжающийся многосторонний спрос внутри глобального рынка автомобильных систем подачи топлива.

По методу подачи: GDI доминирует и ускоряется

Прямой впрыск бензина (GDI) держал 46,32% продаж рынка автомобильных систем подачи топлива в 2024 году и также будет самым быстрорастущим методом подачи со среднегодовым темпом роста 6,44%, показывая двойное лидерство на рынке автомобильных систем подачи топлива. Увеличение давления в цилиндрах улучшает горение, но повышает уровни частиц, стимулируя модернизацию жесткости насосов и многоимпульсных форсунок.

Впрыск во впускной коллектор остается жизнеспособным для чувствительных к стоимости автомобилей начального уровня, в то время как common-rail дизель получает усовершенствования давления для соответствия сокращениям EPA 2027 heavy-duty NOx. Гибридные системы, смешивающие впрыск во впускной коллектор и прямой впрыск, появляются для баланса стоимости и соответствия, поддерживая дополнительные отгрузки насосов и датчиков и расширяя след рынка автомобильных систем подачи топлива.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналу распределения: доминирование OEM, ускорение послепродажного рынка

Заводские линии обеспечили 81,08% выручки рынка автомобильных систем подачи топлива в 2024 году, отражая тесную интеграцию с разработкой двигателей. Тем не менее сегмент замены зафиксирует среднегодовой темп роста 7,64%, поскольку возраст автопарка растет, а цифровая коммерция упрощает поиск деталей. Расширение Continental на 700 деталей иллюстрирует, как поставщики торговых марок монетизируют спрос позднего цикла, обеспечивая рынку автомобильных систем подачи топлива поддержание устойчивого хвоста запчастей и комплектов модернизации.

Облачная диагностика питает прогнозные продажи деталей, в то время как региональная автоматизация складов сокращает сроки поставки. Вместе эти меры позиционируют замены как долговечный поток доходов даже когда новое производство автомобилей ДВС смягчается.

Географический анализ

Азиатско-Тихоокеанский регион захватил 38,55% оборота рынка автомобильных систем подачи топлива в 2024 году и превзойдет все другие регионы со среднегодовым темпом роста 6,92% до 2030 года, благодаря негабаритному производству Китая, расширению автомагистралей Индии и локализованным сборочным кластерам АСЕАН. Китайские OEM строят подсистемы топливных систем в Таиланде и Индонезии для обхода тарифов и сокращения логистических цепей, укрепляя рынок автомобильных систем подачи топлива по всей Юго-Восточной Азии. Полупроводниковые совместные предприятия в Японии также обеспечивают поток микроконтроллеров для насосов высокого давления, буферизуя региональный риск поставок.

Северная Америка остается технологически богатой, движимой регулированием EPA, которое предписывает 0,035 г/б-л.с.-ч NOx к 2027 году. Инвестиции, такие как программа инфраструктуры E15 USDA на 26 млн долларов США, расширяют поглощение биотоплива, создавая нишевый спрос на этанол-готовые рампы и уплотнения, которые увеличивают рынок автомобильных систем подачи топлива. Привлекательно оцененный труд Мексики и торговые преимущества USMCA поощряют поставщиков первого уровня добавлять мощности в Рамос-Арисепе и Агуаскальентесе.

Европа сталкивается с двойным давлением Euro 7 и ускоренных обязательств углеродной нейтральности. OEM модернизируют фильтры частиц и оборудование содержания пара перед 2026 годом, повышая спецификацию материалов на транспортное средство, но поддерживая заказные книги поставщиков. Восточноевропейские заводы предлагают более низкие затраты на сборку линий, обеспечивая конкурентоспособность даже когда западноевропейские фабрики поворачиваются к электрическим модулям. Пилотные проекты водородных коридоров от Испании до Германии также дают рынку автомобильных систем подачи топлива раннюю опору в применениях топливных элементов.

Конкурентная среда

Действующие компании - Bosch, Continental и DENSO держат многодесятилетние OE отношения, глобальные присутствия и контроль основных патентов. Кремний-карбидная фабрика Bosch за 1,9 млрд долларов США в Розвилле, Калифорния, обеспечит высокотемпературные чипы для интеллектуальных контроллеров насосов, усиливая его преимущество на рынке автомобильных систем подачи топлива [3]"Bosch Invests in Roseville SiC Fab,"Robert Bosch GmbH, bosch.com. Continental объединяет облачную аналитику с 700 новыми SKU послепродажных насосов, превращая услуги данных в усилители маржи.

Консолидация ускоряется: ABC Technologies купила TI Fluid Systems за 1,83 млрд долларов США в апреле 2025 года, чтобы сформировать вертикально интегрированного специалиста по обработке жидкостей. Более мелкие фирмы, такие как Carter, сосредотачиваются на гоночных насосах, в то время как Walbro ухаживает за OEM силовых видов спорта. Новые участники из сферы IoT партнерствуют с производителями насосов для внедрения диагностики в реальном времени, добавляя доходы от программного обеспечения поверх механических объемов и изменяя определения ценности внутри рынка автомобильных систем подачи топлива.

Патентные заявки группируются вокруг высокого давления GDI клапанов, рекуперации пара и обнаружения утечек водорода. Поставщики, которые балансируют оптимизацию ДВС с ставками на электротрансмиссии, лучше всего позиционированы; те, кто полагается исключительно на устаревшее оборудование, сталкиваются с постепенной эрозией по мере роста долей электромобилей.

Лидеры отрасли автомобильных систем подачи топлива

-

DENSO Corporation

-

Robert Bosch GmbH

-

Continental AG

-

Delphi Technologies (BorgWarner)

-

Hitachi Astemo Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: Standard Motor Products расширила свою линейку бензиновых топливных форсунок Standard® новыми единицами, спроектированными для OE схем распыления и расхода, повышающих долговечность и эффективность.

- Февраль 2024: GB Remanufacturing увеличила свою программу прямого впрыска бензина форсунками, комплектами уплотнений, мультипаками и премиум комплектом инструментов для уплотнений, объявленным на AAPEX 2023.

Глобальный отчет о рынке автомобильных систем подачи топлива

Топливная система в транспортном средстве представляет собой комбинацию деталей, необходимых для подачи топлива в двигатель и из него. Основными частями топливной системы являются топливный бак, топливопроводы, топливный насос, топливные фильтры и устройство распределения.

Рынок автомобильных систем подачи топлива сегментирован по типу транспортного средства, типу топлива и географии. По типу транспортного средства рынок сегментирован на легковые автомобили и коммерческие транспортные средства. По типу топлива рынок сегментирован на бензин, дизельное топливо и другие типы топлива. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир. Для каждого сегмента определение размера рынка и прогнозирование выполнены на основе стоимости (млрд долларов США).

| Топливный насос |

| Топливная форсунка |

| Топливная рампа |

| Регулятор давления топлива |

| Топливный фильтр |

| Топливопровод и шланги |

| Прочие |

| Легковые автомобили | Хэтчбек |

| Седан | |

| Спортивный автомобиль и купе | |

| Внедорожник и кроссовер | |

| Коммерческие транспортные средства | Легкие коммерческие транспортные средства (LCV) |

| Средние и тяжелые коммерческие транспортные средства (MCV и HCV) |

| Бензин |

| Дизельное топливо |

| Флекс топливо (E10-E85) |

| CNG и LPG |

| Биотопливо и синтетическое топливо |

| Водород |

| Впрыск во впускной коллектор |

| Прямой впрыск бензина |

| Безвозвратные топливные системы |

| Common-rail дизельный впрыск |

| OEM (заводская установка) |

| Послепродажный рынок (замена) |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Остальная Южная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия и Новая Зеландия | |

| Остальной АТЭС | |

| Ближний Восток и Африка | Саудовская Аравия |

| ОАЭ | |

| Турция | |

| Южная Африка | |

| Нигерия | |

| Египет | |

| Остальной Ближний Восток и Африка |

| По компонентам | Топливный насос | |

| Топливная форсунка | ||

| Топливная рампа | ||

| Регулятор давления топлива | ||

| Топливный фильтр | ||

| Топливопровод и шланги | ||

| Прочие | ||

| По типу транспортного средства | Легковые автомобили | Хэтчбек |

| Седан | ||

| Спортивный автомобиль и купе | ||

| Внедорожник и кроссовер | ||

| Коммерческие транспортные средства | Легкие коммерческие транспортные средства (LCV) | |

| Средние и тяжелые коммерческие транспортные средства (MCV и HCV) | ||

| По типу топлива | Бензин | |

| Дизельное топливо | ||

| Флекс топливо (E10-E85) | ||

| CNG и LPG | ||

| Биотопливо и синтетическое топливо | ||

| Водород | ||

| По методу подачи | Впрыск во впускной коллектор | |

| Прямой впрыск бензина | ||

| Безвозвратные топливные системы | ||

| Common-rail дизельный впрыск | ||

| По каналу распределения | OEM (заводская установка) | |

| Послепродажный рынок (замена) | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальной АТЭС | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| ОАЭ | ||

| Турция | ||

| Южная Африка | ||

| Нигерия | ||

| Египет | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка автомобильных систем подачи топлива?

Рынок генерировал 5,13 млрд долларов США в 2025 году и, по прогнозам, достигнет 6,74 млрд долларов США к 2030 году.

Какая категория компонентов держит наибольшую долю рынка?

Топливные насосы лидировали с 37,81% доли рынка автомобильных систем подачи топлива в 2024 году благодаря их универсальной роли во всех платформах ДВС.

Почему прямой впрыск бензина растет так быстро?

GDI поддерживает более жесткие цели топливной экономичности и выбросов, уже присутствуя в 73% автомобилей 2023 года, стимулируя среднегодовой темп роста 6,44% для связанных модулей подачи до 2030 года.

Какой регион предлагает сильнейший прогноз роста?

Азиатско-Тихоокеанский регион, по прогнозам, зарегистрирует среднегодовой темп роста 6,92% до 2030 года на фоне надежного производства транспортных средств, локализации цепей поставок и растущего потребления.

Последнее обновление страницы: