Размер и доля рынка автомобильных электронных систем стабилизации

Анализ рынка автомобильных электронных систем стабилизации от Mordor Intelligence

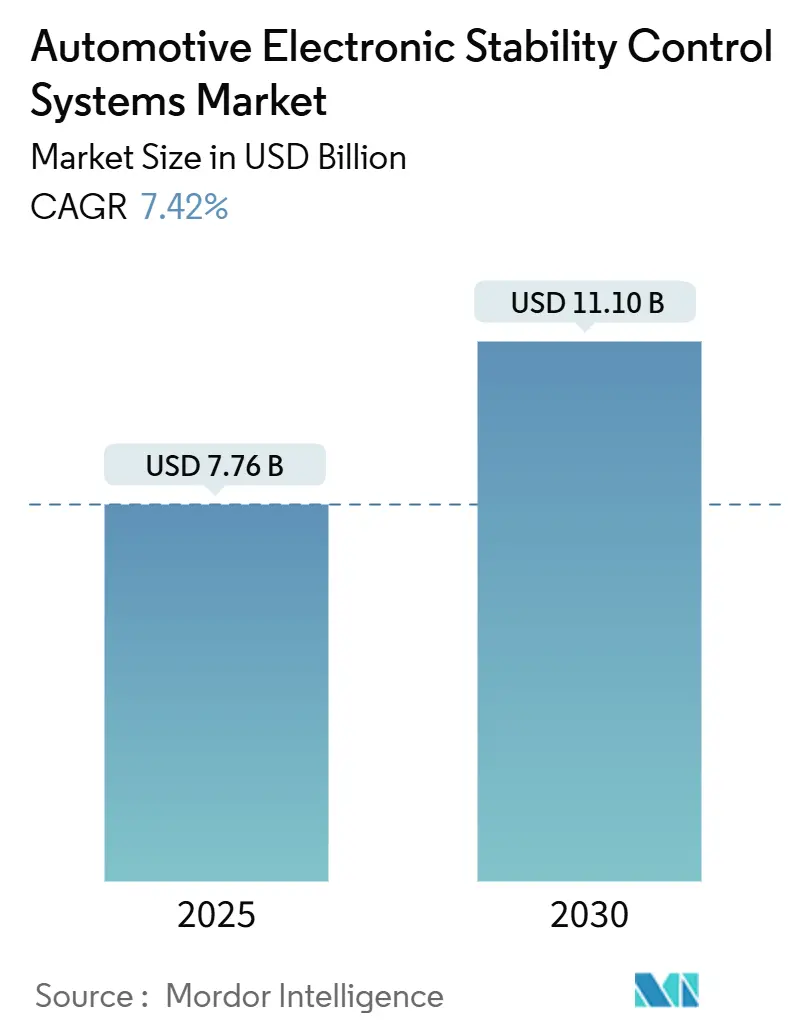

Рынок автомобильных электронных систем стабилизации составляет 7,76 млрд долларов США в 2025 году и прогнозируется к росту со среднегодовым темпом роста 7,42%, достигнув 11,10 млрд долларов США к 2030 году. Рост обусловлен регулятивными мандатами, которые встраивают системы стабилизации в каждую новую автомобильную платформу, растущим проникновением электромобилей, что повышает сложность рекуперативного торможения, и переходом автопроизводителей к программно-определяемым архитектурам, требующим управления динамикой транспортного средства в реальном времени. Поставщики используют интегрированные аппаратно-программные стеки для снижения затрат на спецификацию материалов, в то время как программы brake-by-wire сокращают время отклика исполнительных механизмов и открывают логику предиктивного управления. Параллельно масштаб производства в Азиатско-Тихоокеанском регионе снижает удельные затраты на электронику, североамериканские OEM-производители упаковывают ESC с функциями помощи водителю для повышения потребительского восприятия ценности, а европейские политики ужесточают требования безопасности, которые распространяются по экспортным цепочкам поставок. Инфляция полупроводникового содержимого остается ключевым риском для маржи, заставляя поставщиков первого уровня дифференцироваться через портфели алгоритмов, а не товарные датчики.

Ключевые выводы отчета

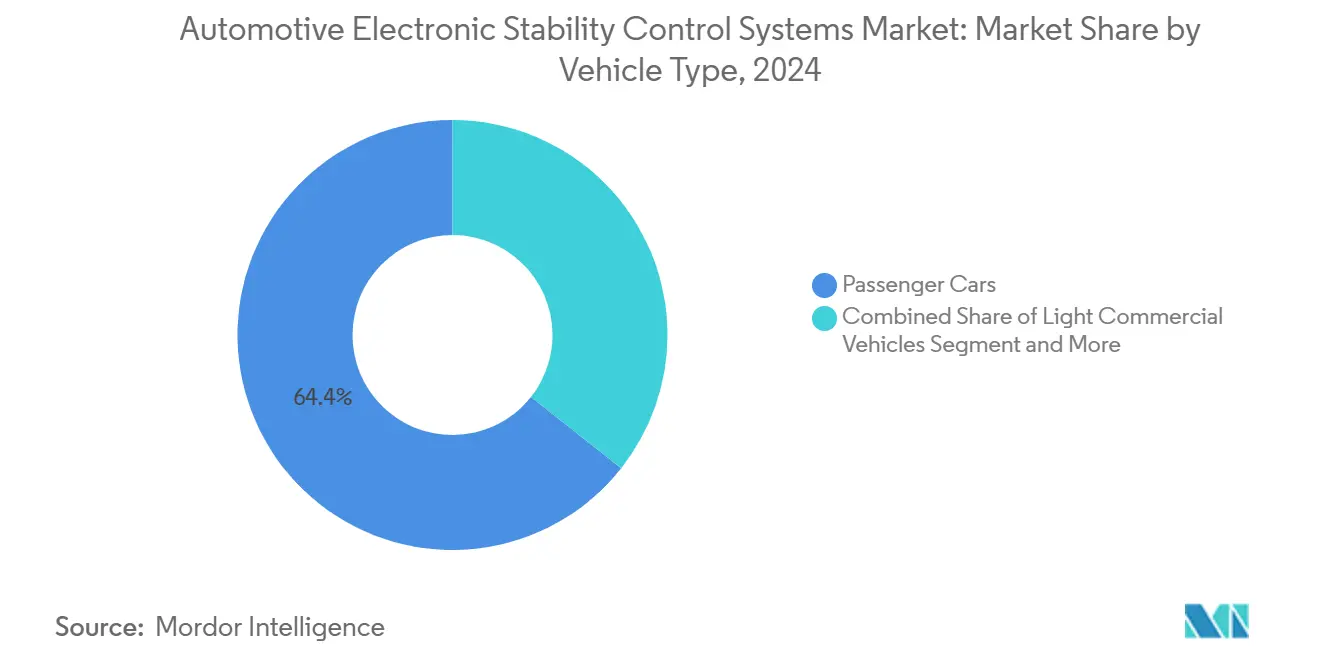

- По типу транспортного средства легковые автомобили лидировали с 64,37% доли рынка автомобильных электронных систем стабилизации в 2024 году и прогнозируются к росту со среднегодовым темпом роста 7,73% до 2030 года.

- По компонентам датчики занимали 44,81% доли размера рынка автомобильных электронных систем стабилизации в 2024 году, в то время как программное обеспечение и алгоритмы зафиксировали самый быстрый среднегодовой темп роста 18,42% до 2030 года.

- По технологии гидравлические системы удерживали 70,94% доли доходов в 2024 году; электрогидравлические и электромеханические системы развиваются со среднегодовым темпом роста 19,37%.

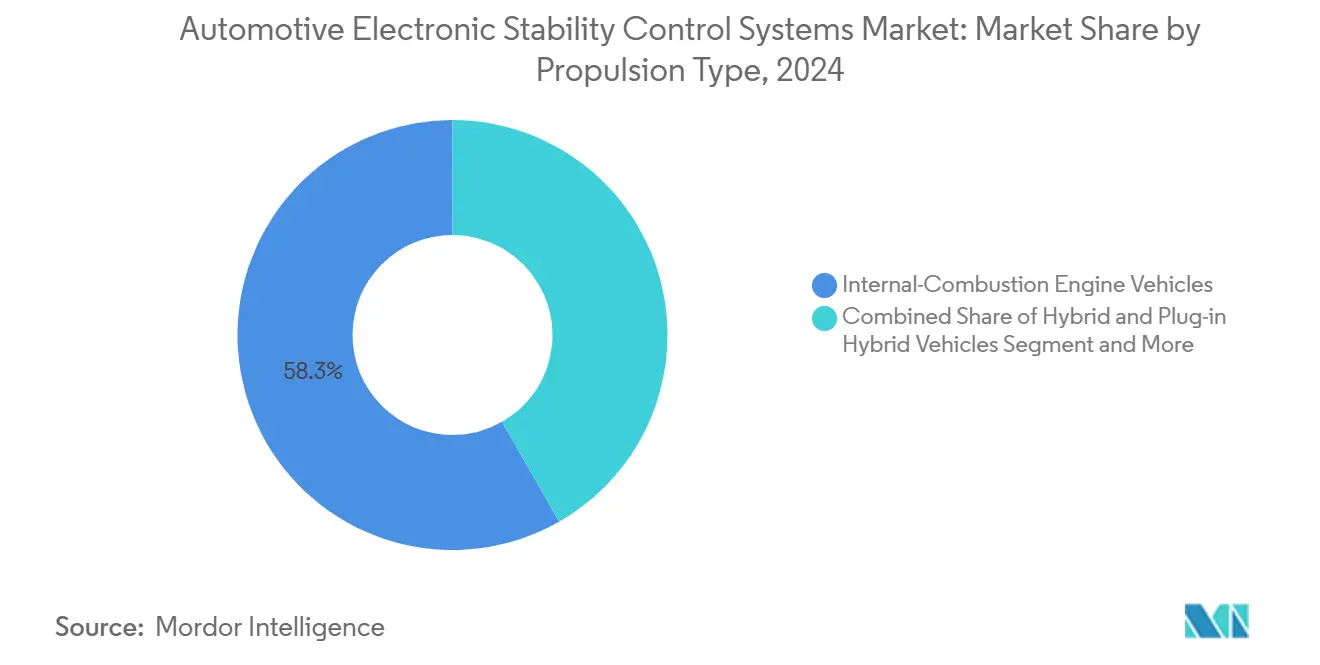

- По типу силовой установки автомобили с двигателем внутреннего сгорания составляли 58,26% размера рынка автомобильных электронных систем стабилизации в 2024 году, тогда как аккумуляторные электромобили показали самый высокий среднегодовой темп роста 22,64%.

- По каналу продаж установки OEM захватили 89,42% доли в 2024 году, в то время как сегмент послепродажного обслуживания рос со среднегодовым темпом роста 15,72%.

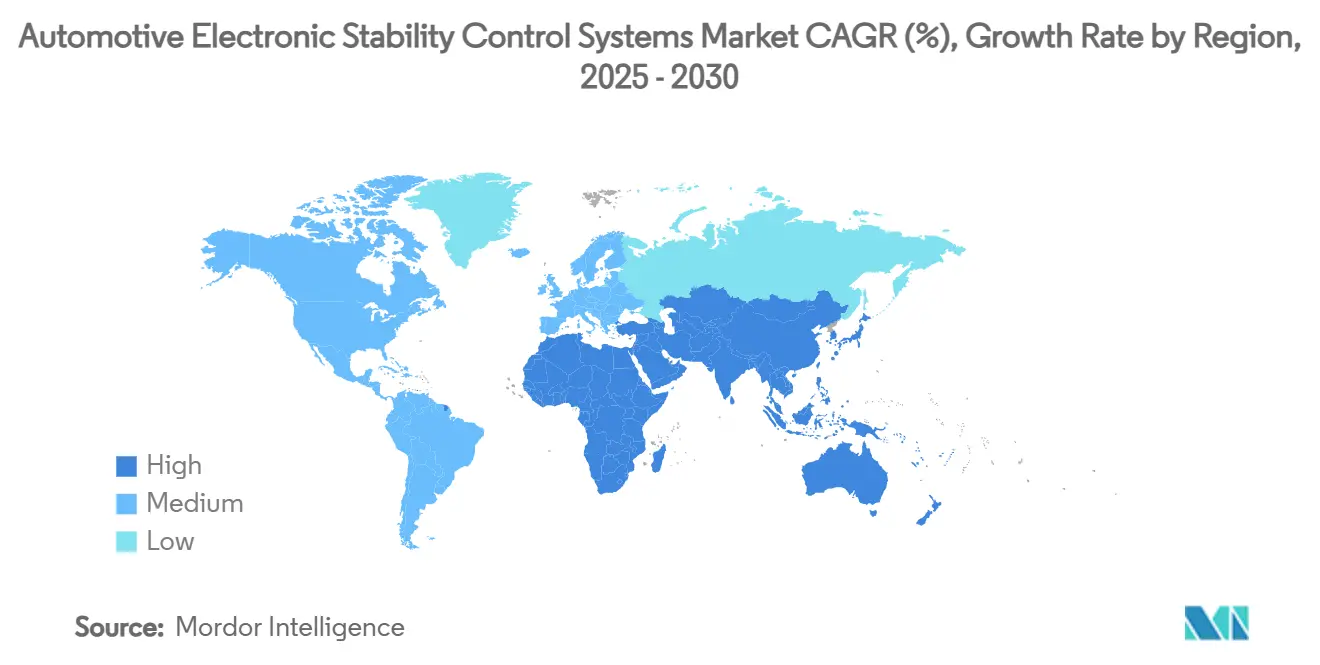

- По географии Азиатско-Тихоокеанский регион представлял 48,67% доли рынка автомобильных электронных систем стабилизации в 2024 году; регион Ближнего Востока и Африки должен расти быстрее всего со среднегодовым темпом роста 10,93% до 2030 года.

Тенденции и аналитика глобального рынка автомобильных электронных систем стабилизации

Анализ влияния драйверов

| Драйвер | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Обязательное законодательство ESC для легковых транспортных средств | +2.8% | Глобально, с ЕС и Северной Америкой в качестве лидеров | Краткосрочно (≤ 2 лет) |

| Быстрое внедрение ADAS и автоматизированного вождения | +2.1% | Ядро Северной Америки и ЕС, АТЭС следует | Среднесрочно (2-4 года) |

| Специфичные для электромобилей потребности стабилизации рекуперативного торможения | +1.6% | Глобально, с Китаем и ЕС в качестве лидеров | Среднесрочно (2-4 года) |

| Переход к архитектурам brake-by-wire | +1.4% | Премиум-сегменты глобально | Долгосрочно (≥ 4 лет) |

| Растущее внимание к 5-звездочным рейтингам NCAP | +0.9% | Европа, Северная Америка, расширение на АТЭС | Краткосрочно (≤ 2 лет) |

| Рост производства легковых автомобилей в развивающихся экономиках | +0.7% | Ядро АТЭС, распространение на БВА и Южную Америку | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Обязательное законодательство ESC в категориях легковых транспортных средств

Глобальное нормотворчество поднимает рынок автомобильных электронных систем стабилизации от дополнительной технологии до обязательной подсистемы транспортного средства. Общий регламент безопасности II Европейского союза, действующий для новых моделей с июля 2024 года, обязывает каждое пассажирское транспортное средство и легкое коммерческое транспортное средство включать ESC наряду с другими функциями активной безопасности. Сопоставимые стандарты применяются в Соединенных Штатах в рамках FMVSS 126[1]"49 CFR Parts 571 and 585 [Docket No. NHTSA-2007-27662]," National Highway Traffic Safety Administration, nhtsa.gov. Гармонизированные сроки мотивируют OEM-производителей интегрировать ESC на этапе определения платформы, подпитывая соглашения о массовых поставках, которые снижают стоимость на канал. Это преимущество масштаба особенно заметно в сегментах компактных автомобилей, где предыдущие показатели принятия опций были скромными. Производители компонентов должны поэтому синхронизировать валидацию, омологацию и календари выпуска программного обеспечения на трех континентах, сокращая циклы разработки и повышая ценность модульных архитектур, которые могут быть прошиты для настройки ощущений педали, специфичных для бренда.

Быстрое внедрение ADAS и автоматизированного вождения

Удержание в полосе, автоматическое экстренное торможение и адаптивный круиз-контроль полагаются на стабильное положение шасси во время событий слияния датчиков. ESC, таким образом, становится основой доменного контроллера, смещая свою роль от реактивной коррекции заноса к предиктивному управлению траекторией. Централизованные вычислительные платформы подают данные о скорости рыскания, боковом ускорении и угле поворота рулевого колеса в модели машинного обучения, которые прогнозируют пределы сцепления и предварительно кондиционируют тормозное давление. Результатом является более плавное вмешательство, что улучшает комфорт пассажиров и снижает гарантийные претензии. Более высокая производительность процессора также позволяет поставщикам передавать обновления по воздуху, которые уточняют параметры алгоритма без посещения мастерской, создавая потоки аннуитетных доходов внутри рынка автомобильных электронных систем стабилизации.

Специфичные для электромобилей потребности стабилизации рекуперативного торможения

Электрические силовые агрегаты вводят переменный крутящий момент замедления в трансмиссию, заставляя ESC арбитрировать между рекуперативным и гидравлическим торможением. Координация в реальном времени обеспечивает значительную эффективность восстановления энергии, предотвращая блокировку колес во время резких нажатий на педаль. В холодном климате колебания температуры батареи изменяют емкость рекуперации, поэтому логика ESC должна плавно переходить к фрикционным тормозам. Поставщики первого уровня отвечают электрогидравлическими усилителями, которые смешивают крутящий момент в течение миллисекунд, способность, теперь специфицированная большинством китайских премиум-программ электромобилей. По мере роста объемов аккумуляторных электромобилей этот случай использования ускоряет закупку высокополосных датчиков и стимулирует дополнительный спрос на кремний, что приносит пользу поставщикам полупроводников, закрепленным в отрасли электронных систем стабилизации.

Переход к архитектурам brake-by-wire

Замена физических колонн жидкости проводами сокращает латентность отклика и позволяет индивидуализацию давления на четыре угла. Контракт поставки 2025 года, охватывающий почти 5 миллионов автомобилей, демонстрирует доверие OEM к производительности электромеханического привода[2]Sebastian Blanco, "CES 2025 Bosch mobility," SAE, sae.org . Brake-by-wire также делает платформы готовыми к будущему для автономного вождения уровня 3, поскольку поддерживает избыточные силовые домены. Сложность архитектуры поднимает содержимое программного обеспечения до почти половины общей стоимости системы, создавая поле битвы для API промежуточного программного обеспечения, диагностики и библиотек функциональной безопасности. Поставщики, которые овладевают этими стеками, обеспечивают липкость интеграции, которую трудно вытеснить низкозатратным имитаторам, делая brake-by-wire структурным ускорителем для рынка автомобильных электронных систем стабилизации.

Анализ влияния ограничений

| Ограничение | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие первоначальные и жизненные циклы затрат | -1.8% | Глобально, особенно влияющие на развивающиеся рынки | Краткосрочно (≤ 2 лет) |

| Насыщение платформы на зрелых рынках | -1.2% | Прежде всего Северная Америка и Европа | Среднесрочно (2-4 года) |

| Риски кибербезопасности сетевых ECU ESC | -0.7% | Глобально, с наивысшей обеспокоенностью в премиум-сегментах | Долгосрочно (≥ 4 лет) |

| Проблемы калибровки модернизации подвески/шин | -0.5% | Сегменты послепродажного обслуживания глобально | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные и жизненные циклы затрат модулей ESC

При цене от 300 до 800 долларов США за автомобиль в автономной форме и эскалации до 2000 долларов США при объединении с радаром, счет может поглотить долю в двузначном числе от цен сделок начального сегмента. Инфляция полупроводников удваивает расходы на электронику на автомобиль к 2030 году, побуждая OEM-производителей требовать скидки за объем и местное снабжение. Со стороны владения послеаварийный ремонт стоит на 50-100% больше, когда требуются калибровочные установки. Флоты поэтому оценивают общую стоимость эксплуатации, а не заголовочные розничные цены, замедляя проникновение на неформальные рынки совместного использования поездок и стареющие автопарки.

Насыщение платформы на зрелых рынках

Легковые автомобили США несут обязательный ESC с модельного года 2012; Западная Европа следовала аналогичному времени, поднимая проникновение выше 95%. Следовательно, рост теперь зависит от циклов замены и обновлений функций, таких как модули предиктивного рыскания. Поставщики компенсируют через продажи программного обеспечения и услуги аналитики данных, но общие поставки единиц выходят на плато. Это насыщение тянет средний среднегодовой темп роста рынка автомобильных электронных систем стабилизации в развитых экономиках ниже глобального среднего, побуждая поставщиков перенаправлять инвестиции в высокорастущие развивающиеся регионы.

Сегментный анализ

По типу транспортного средства: доминирование легковых автомобилей с поддержкой электромобилей

Легковые автомобили сгенерировали 64,37% доходов 2024 года на рынке автомобильных электронных систем стабилизации, поддерживаемые правовыми мандатами и осведомленностью потребителей о безопасности. Легкие коммерческие автомобили вносят значительный спрос, поскольку электронная коммерция ускоряет городской доставочный трафик, который выигрывает от смягчения переворота. Ожидается, что сегмент легковых автомобилей будет свидетелем самого быстрого темпа роста в течение прогнозного периода, отмечая среднегодовой темп роста 7,73%, прежде всего из-за аккумуляторных электромобилей, требующих логики векторизации крутящего момента, которая держит высокомоментные трансмиссии мгновенного крутящего момента на курсе.

В премиум-седанах алгоритмы ESC координируются с активными амортизаторами подвески для управления переносом веса во время быстрой смены полосы движения, функция, теперь стандартная в европейском C-сегменте. Операторы флота доставочных фургонов используют телематические порталы, которые подают события срабатывания ESC в панели инструментов коучинга водителей, сокращая страховые претензии. Эти случаи использования иллюстрируют, как программная аналитика расширяет пул ценности внутри рынка автомобильных электронных систем стабилизации за пределы аппаратных маржей.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компонентам: вес датчиков сегодня, потенциал программного обеспечения завтра

Сборки датчиков удерживали 44,81% расходов 2024 года, отражая потребность в гироскопах, акселерометрах и датчиках скорости колес, которые захватывают данные о динамике транспортного средства. Стеки программного обеспечения и алгоритмов, однако, развиваются со среднегодовым темпом роста 18,42%, поскольку OEM-производители мигрируют к централизованным вычислительным зонам. Электронные блоки управления остаются нервным центром, балансируя пропускную способность шины данных и детерминизм операционной системы реального времени.

Поставщики алгоритмов эксплуатируют трубопроводы обновления по воздуху для расширения жизни функций, позволяя режимы производительности на основе подписки, которые разблокируют более агрессивное распределение крутящего момента на трековых днях. Поскольку автомобили переходят к гигабитным Ethernet-магистралям, слияние датчиков расширяется, включая лидарные и камерные каналы, дополнительно толкая рынок автомобильных электронных систем стабилизации к цифровой, а не механической дифференциации.

По технологии: гидравлическое наследие против электромеханического будущего

Гидравлические платформы сохранили долю 70,94% в 2024 году из-за экономической эффективности и знакомства с полевым обслуживанием. Тем не менее, электрогидравлические и полностью электромеханические решения ускоряются со среднегодовым темпом роста 19,37%, движимые проектами brake-by-wire в премиум-электромобилях. Кривые затрат падают, поскольку модульные моторно-насосные агрегаты заменяют главные цилиндры из чугуна, обрезая массу и устраняя резервуары гидравлической жидкости.

Дельта производительности видна в бенчмарках тормозного пути: электромеханические агрегаты сокращают тормозной путь на сухой поверхности до 6 м со 100 км/ч по сравнению с устаревшими насосами. Правительственные протоколы предотвращения аварий все больше измеряют эту метрику, подпитывая миграцию OEM. Следовательно, ценность мигрировала от изготовления стали к прошивке, изменяя динамику власти поставщиков в отрасли электронных систем стабилизации.

По типу силовой установки: большинство ДВС, импульс аккумуляторных электромобилей

Платформы внутреннего сгорания сохранили 58,26% доходов в 2024 году, тем не менее аккумуляторные электромобили регистрируют превосходный среднегодовой темп роста 22,64% до 2030 года. Гибриды оседлали оба лагеря, добавляя алгоритмическую сложность, которая контролирует гармонизацию тормозного давления переключения режимов. Размер рынка только аккумуляторных электрических внедорожников прогнозируется превысить 11 млрд долларов США к 2030 году.

Высокоплотные аккумуляторные батареи снижают центр тяжести, но вводят смещение массы задней оси; ESC компенсирует через распределение крутящего момента спереди-сзади. В подключаемых гибридах смешивание силового агрегата требует сглаживания рыскающего крутящего момента во время событий запуска двигателя. Поставщики, которые овладевают этими краевыми случаями, выигрывают номинации программ, расширяя компонент лицензирования программного обеспечения доходов рынка электронных систем стабилизации.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналу продаж: превосходство стандартной установки OEM, ниша послепродажного обслуживания

Установки OEM поглотили 89,42% поставок 2024 года, поскольку регулятивные временные рамки выровнялись с циклами запуска моделей. Заводская установка обеспечивает точность размещения датчика и позволяет повторное использование программного обеспечения для всей платформы. Модернизация послепродажного обслуживания, хотя растет со среднегодовым темпом роста 15,72%, сталкивается с пробелами навыков мастерских и препятствиями омологации.

Спрос на модернизацию концентрируется во флотах, подпадающих под новые законы безопасности для существующих автомобилей. Калибровочные установки, которые отображают нулевые точки рыскающих датчиков на размеры шин, дефицитны, ограничивая краткосрочный объем. Тем не менее, некоторые специалистские сервисные цепи объединяют обновления ESC с комплектами подвески, иллюстрируя нишевый, но прибыльный карман внутри рынка автомобильных электронных систем стабилизации.

Географический анализ

Азиатско-Тихоокеанский регион внес 48,67% глобальных доходов в 2024 году, в то время как Ближний Восток и Африка ожидаются как самые быстрорастущие регионы со среднегодовым темпом роста 10,93% до 2030 года. Китайские автопроизводители расширили производство в АСЕАН, подняв региональные прогнозы производства легковых автомобилей с 4,2 миллиона до почти 6 миллионов единиц к середине 2030-х годов. Правительственные стимулы для автомобилей новой энергии ускоряют внедрение программно-ориентированного торможения, в то время как местные полупроводниковые фабрики сокращают цепочки поставок. Промышленная политика Индии стремится к обороту автомобильной индустрии в 1 триллион долларов США к 2035 году, прокладывая дальнейшую взлетно-посадочную полосу для расширения рынка электронных систем стабилизации. Япония и Южная Корея поставляют экспертизу исполнительных механизмов и ECU, закрепляя технологическое лидерство.

Северная Америка демонстрирует зрелую, но стабильную траекторию. Обязательная установка с модельного года 2012 насыщает проникновение новых автомобилей, смещая рост к запасным единицам и обновлениям функций, таким как модули предиктивного рыскания, которые интегрируются с автопилотами L3 шоссе. Канадские сборочные заводы гармонизируются с регулированиями Соединенных Штатов, обеспечивая континентальные экономики масштаба. Пилотные проекты автономных шаттлов в штатах Солнечного пояса предлагают свежий выход для специализированных электромеханических тормозных систем, расширяя ценность жизненного цикла для поставщиков.

Европа показывает умеренный среднегодовой темп роста на фоне выхода на плато продаж автомобилей, но строгие цели Euro-NCAP. Регулятивный пакет безопасности 2024 года превратил продвинутый ESC в базовую спецификацию, направляя внимание к обновлениям программного обеспечения, которые уточняют гладкость вмешательства. Немецкие поставщики первого уровня пилотируют модули brake-by-wire, привязанные к аналитике восстановления энергии, в то время как южноевропейские производители сосредотачиваются на оптимизированных по стоимости гидравлических блоках для городских автомобилей A-сегмента. Восточноевропейские контрактные сборщики импортируют модули датчиков из Азии, укрепляя межрегиональные сети поставок, которые стабилизируют Ближний Восток и Африку, разблокируют самый быстрый региональный среднегодовой темп роста 10,93%, движимый расширением инфраструктуры и выравниванием политики с кодексами безопасности UNECE. Флоты Совета сотрудничества стран Залива требуют смягчения переворота в внедорожниках с высоким центром тяжести, используемых на пустынных шоссе, стимулируя раннее внедрение. Южная Америка следует со среднегодовым темпом роста 8,16%, ведомая 400 018 регистрациями транспортных средств Бразилии в 2023 году, которые повышают мандаты местного содержимого. Тарифы стимулируют внутрирегиональное производство электронных модулей, что смягчает валютную волатильность для многонациональных поставщиков.

Конкурентный ландшафт

Рынок автомобильных электронных систем стабилизации характеризуется концентрированным профилем, закрепленным давно установившимися поставщиками первого уровня. Bosch, Continental и ZF коллективно контролируют более половины глобальных поставок, используя десятилетия системно-интеграционного ноу-хау и патентные библиотеки, покрывающие слияние датчиков и гидравлическую модуляцию. Контрактные победы часто объединяют ESC с рулевой помощью и камерными системами, консолидируя долю кошелька на автомобиль.

Bosch поддерживает лидерство через интегрированные портфели ADAS; его витрина 2025 года на CES выделила Intelligent Turn Assist в паре с логикой предиктивного торможения sae.org. Платформа Aumovio Continental сигнализирует о стратегическом повороте к программно-определяемым автомобильным экосистемам, превращая унаследованные механические компетенции в циклы обновления, подключенные к облаку. ZF обеспечивает объем через награду brake-by-wire на 5 миллионов автомобилей, которая подкрепляет уверенность в сигнатурах надежности электромеханики.

Меньшие специалисты нацеливаются на комплекты модернизации послепродажного обслуживания или нишевые высокопроизводительные автомобили, но сталкиваются с крутыми затратами на омологацию, которые отпугивают масштаб. Поставщики полупроводников получают переговорную силу, поскольку содержимое кремния удваивается, поощряя вертикальные партнерства, где алгоритмы управления тормозами работают на проприетарных микроконтроллерах. Учетные данные кибербезопасности становятся предпосылкой торгов, поскольку автомобили подключаются к облачным стекам OEM; поставщики теперь объединяют модули обнаружения вторжений для предотвращения регулирования. В целом конкурентная интенсивность толкает поставщиков первого уровня дифференцироваться по программному обеспечению и сервисам данных, изменяя состав доходов внутри отрасли электронных систем стабилизации.

Лидеры отрасли автомобильных электронных систем стабилизации

-

Robert Bosch GmbH

-

Continental AG

-

Denso Corporation

-

ZF Friedrichshafen AG

-

Hyundai Mobis Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: ZF обеспечила контракт на оснащение почти 5 миллионов автомобилей электромеханической тормозной технологией, которая поддерживает продвинутые функции ESC.

- Январь 2025: Bosch Limited представила Intelligent Turn Assist и Auto Vehicle Hold на Bharat Mobility Global Expo 2025, подчеркивая свой программно-определяемый портфель безопасности.

- Сентябрь 2024: Continental объявила о широком расширении послепродажного обслуживания, введя многофункциональные камерные модули и радарные системы, выровненные с временными рамками соответствия Euro 7.

- Октябрь 2024: Hyundai Mobis раскрыла 65 новых мобильных технологий, включая продвинутые тормозные модули, жизненно важные для интеграции ESC в электромобилях.

Область глобального отчета о рынке автомобильных электронных систем стабилизации

Автомобильная электронная система стабилизации предназначена для контроля и поддержания стабильности транспортных средств. Система предотвращает занос транспортного средства и предотвращает аварию транспортного средства.

Рынок автомобильных электронных систем стабилизации сегментирован по типу транспортного средства, компоненту, каналу продаж и географии. На основе типа транспортного средства рынок сегментирован на легковые автомобили и коммерческие автомобили. На основе компонентов рынок сегментирован на датчики, ECU, исполнительные механизмы и другие компоненты. На основе канала продаж рынок сегментирован на OEM и послепродажное обслуживание. На основе географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

Для каждого сегмента определение размера рынка и прогнозирование было сделано на основе стоимости (долл. США).

| Легковые автомобили |

| Легкие коммерческие автомобили |

| Средние и тяжелые коммерческие автомобили |

| Датчики |

| Электронный блок управления (ECU) |

| Исполнительный механизм / гидравлический блок |

| Программное обеспечение и алгоритмы |

| Другие компоненты |

| Гидравлические ESC |

| Электрогидравлические / электромеханические ESC |

| Автомобили с двигателем внутреннего сгорания |

| Гибридные и подключаемые гибридные автомобили |

| Аккумуляторные электромобили |

| Установка OEM |

| Модернизация послепродажного обслуживания |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия и Новая Зеландия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Турция | |

| Южная Африка | |

| Египет | |

| Остальная часть Ближнего Востока и Африки |

| По типу транспортного средства | Легковые автомобили | |

| Легкие коммерческие автомобили | ||

| Средние и тяжелые коммерческие автомобили | ||

| По компонентам | Датчики | |

| Электронный блок управления (ECU) | ||

| Исполнительный механизм / гидравлический блок | ||

| Программное обеспечение и алгоритмы | ||

| Другие компоненты | ||

| По технологии | Гидравлические ESC | |

| Электрогидравлические / электромеханические ESC | ||

| По типу силовой установки | Автомобили с двигателем внутреннего сгорания | |

| Гибридные и подключаемые гибридные автомобили | ||

| Аккумуляторные электромобили | ||

| По каналу продаж | Установка OEM | |

| Модернизация послепродажного обслуживания | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия и Новая Зеландия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Южная Африка | ||

| Египет | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка автомобильных электронных систем стабилизации?

Рынок автомобильных электронных систем стабилизации оценивается в 7,76 млрд долларов США в 2025 году и прогнозируется достичь 11,10 млрд долларов США к 2030 году.

Какой тип транспортного средства лидирует во внедрении?

Легковые автомобили удерживают 64,37% доходов 2024 года, движимые правилами обязательной установки и спросом на 5-звездочный рейтинг безопасности.

Как быстро растет аккумуляторный электрический подсегмент?

Легковые аккумуляторные электромобили должны расширяться со среднегодовым темпом роста 22,64% до 2030 года, поскольку контроль рекуперативного торможения становится критическим.

Почему электромеханические тормозные системы набирают обороты?

Они сокращают время отклика исполнительных механизмов, поддерживают архитектуры brake-by-wire и обеспечивают функции автономного вождения, что повышает среднегодовой темп роста 19,37% для технологического сегмента.

Какой регион показывает наивысший потенциал роста?

Регион Ближнего Востока и Африки лидирует со среднегодовым темпом роста 10,93% до 2030 года из-за роста инфраструктуры и гармонизированных правил безопасности.

Последнее обновление страницы: