Анализ рынка угля в Азиатско-Тихоокеанском регионе

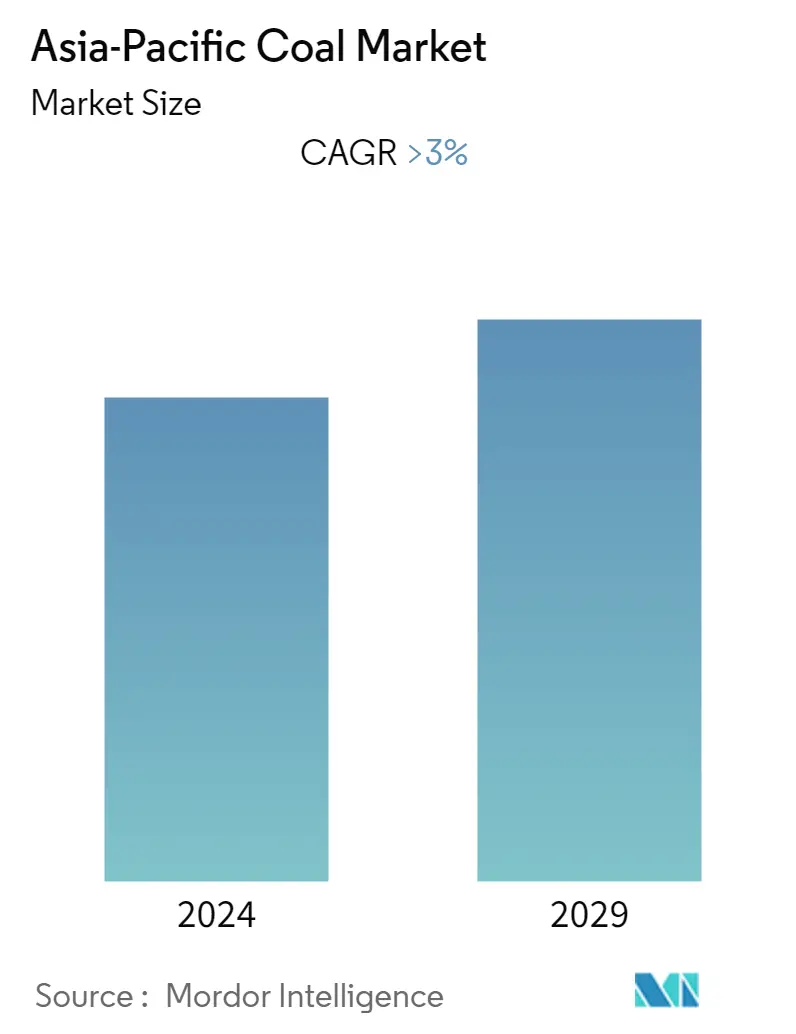

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка угля в Азиатско-Тихоокеанском регионе составит более 3%. Ожидается, что в течение прогнозируемого периода такие факторы, как увеличение планов по производству электроэнергии и увеличение спроса на электроэнергию, особенно в Китае и Индии, в связи с быстро растущей деятельностью по промышленному и инфраструктурному развитию, будут стимулировать рынок. Однако во многих развитых странах использование угля вытесняется из энергетического баланса, причиной чего является образование загрязнителей воздуха в результате сжигания угля. Более того, угольная энергия смешивается с другими альтернативными источниками, такими как возобновляемые источники энергии и природный газ, которые помогают снизить воздействие на окружающую среду по сравнению с углем. Эти факторы, в свою очередь, как ожидается, будут сдерживать рост рынка угля в Азиатско-Тихоокеанском регионе.

- Уголь широко используется в регионе для сжигания тепловых электростанций и, в свою очередь, для удовлетворения спроса в различных секторах, таких как промышленность, транспорт, жилищное строительство, коммерция и общественные услуги. Ожидается, что сегмент электростанций будет доминировать на рынке, чему способствует обширный план Китая по добавлению дополнительных угольных электростанций в течение прогнозируемого периода.

- Ожидается, что в условиях растущего спроса на электроэнергию угольные электростанции в Азиатско-Тихоокеанском регионе станут значительным потребителем угля. Ожидается, что к 2040 году потребность региона составит около 4400 мегатонн угольного эквивалента, причем большая часть спроса будет приходиться на энергетический сектор. Ожидается, что этот спрос на уголь создаст новые возможности для игроков рынка в ближайшие годы.

- Ожидается, что Китай станет крупнейшим и наиболее быстрорастущим рынком, поскольку страна является мировым лидером по общему количеству угольных электростанций. Кроме того, Китай продолжает выступать за целевой показатель мощности в предстоящем пятилетнем плане, который позволит разместить до 200 новых угольных электростанций к 2025 году.

Тенденции рынка угля в Азиатско-Тихоокеанском регионе

Сегмент электростанций будет доминировать на рынке

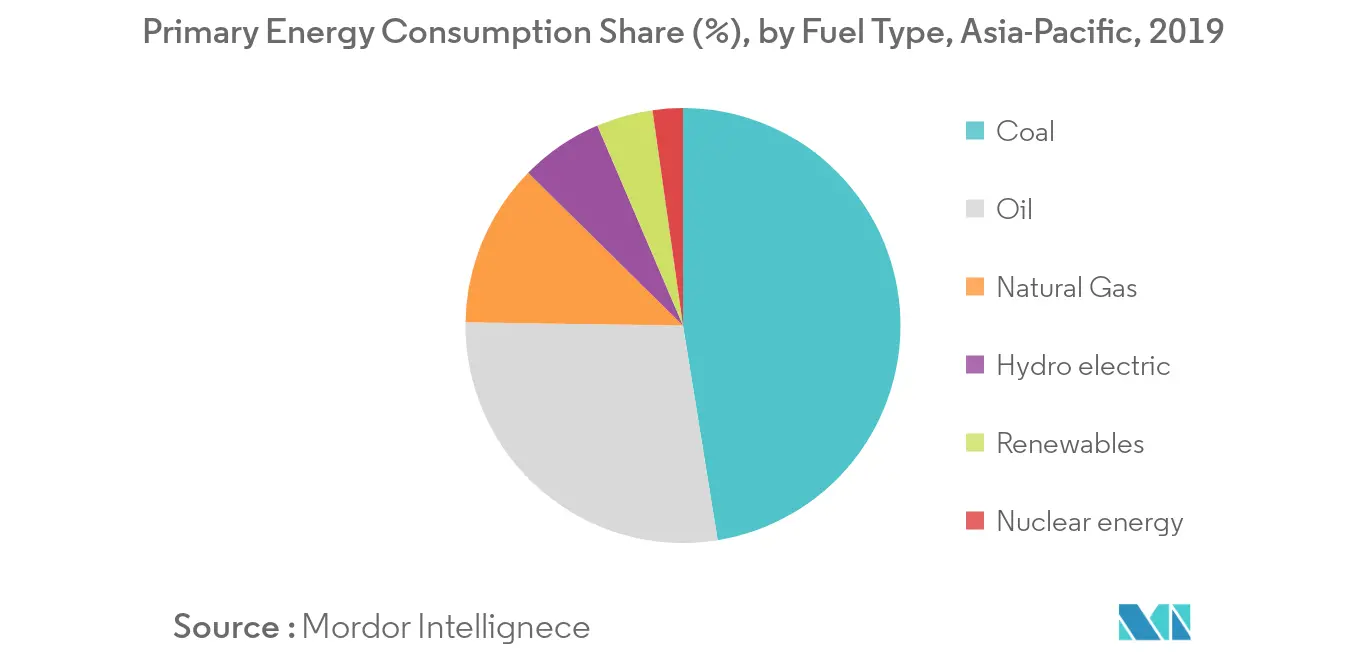

- В 2019 году на долю Азиатско-Тихоокеанского региона пришлось более 77% мировой доли в общем потреблении угля, и около 47% потребления первичной энергии в регионе приходилось на уголь.

- Кроме того, из новых угольных электростанций, введенных в эксплуатацию в 2019 году, почти две трети (64%) вновь введенных мощностей пришлось на Китай (43,8 ГВт) и 12% — на Индию (8,1 ГВт), а остальные 24% расположены в основном в Малайзии (2,6 ГВт), Индонезии (2,4 ГВт) и Пакистане (2 ГВт).

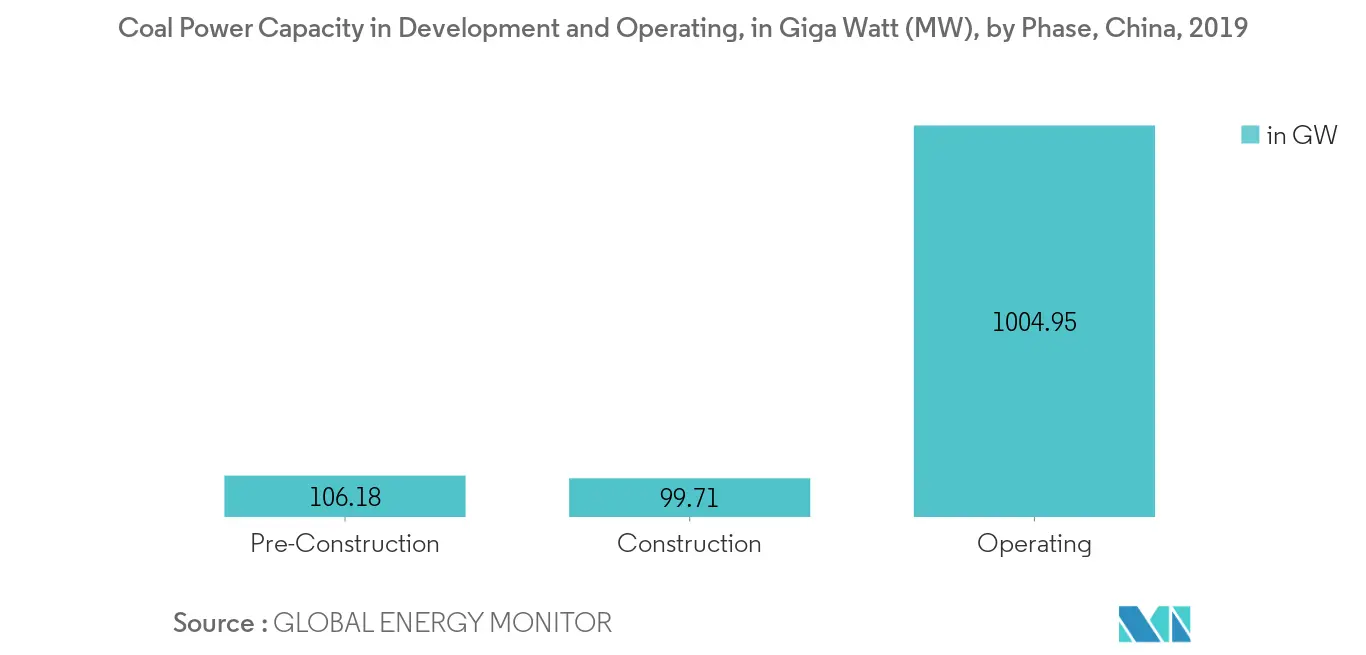

- В настоящее время около половины строящихся мощностей находится в Китае (99,7 ГВт), за ним следуют 18% в Индии (37 ГВт), 6% в Индонезии (11,8 ГВт) и 5% в Японии (9,3 ГВт). Следовательно, поскольку страны Азиатско-Тихоокеанского региона в основном увеличивают потребление угля во всем мире, ожидается, что рынок будет развиваться в течение прогнозируемого периода.

- Хотя ввод в эксплуатацию в 2019 году увеличился, темпы ввода новых объектов в эксплуатацию демонстрируют признаки замедления. Юго-Восточная Азия, которая, вероятно, станет следующим центром развития угольных электростанций, объемы строительства там упали более чем на 85%, с 12,8 ГВт в 2016 году до 1,8 ГВт в 2019 году.

- В Индии мощность предстроительных проектов сократилась вдвое только за последний год с 60,2 ГВт в 2018 году до 29,3 ГВт в 2019 году, при этом в 2019 году было предложено только 2,8 ГВт, что меньше, чем в Турции.

- Более того, в 2019 году Япония начала строительство 1,8 ГВт угольной электростанции и ввела в эксплуатацию 1,3 ГВт новой угольной электростанции. Япония является единственной страной Большой семерки (G7), увеличивающей свои внутренние мощности по производству угольной энергии, и сталкивается с давлением со стороны группы Большой семерки с требованием сократить потребление угля в соответствии с Парижским соглашением.

- Несмотря на то, что в Азиатско-Тихоокеанском регионе существует ряд ограничений, ведущих к снижению использования угля, многие страны все еще продолжают строительство угольных электростанций, во главе с Китаем, Индией и Индонезией, что, в свою очередь, способствует росту рынка в регионе.

Китай будет доминировать на рынке

- В Китае наблюдается высокий уровень спроса на электроэнергию из-за беспрецедентного роста экономики в сочетании с такими факторами, как быстрая индустриализация и урбанизация электроэнергии. Устойчивый экономический рост в Китае достиг почти 7%, а валовое потребление электроэнергии выросло на 6,6%, превысив 6000 ТВтч, впервые в 2017 году.

- Коммунальные предприятия и правительства Китая разрабатывают проекты новой генерации для удовлетворения растущего спроса на электроэнергию. При мощности более 1000 ГВт Китай составляет около половины всех мировых мощностей угольной энергетики и 41% мировых мощностей, находящихся в стадии строительства и на этапе подготовки к строительству (205,9 ГВт).

- В Китае объем мощностей на этапе подготовки к строительству также увеличился, поскольку в 2016 году центральное правительство начало вводить ограничения на предложения и разрешения на строительство новых угольных электростанций. Увеличение связано с тем, что энергетическая отрасль Китая продолжает выступать за установление целевого показателя мощности в 2016 году. предстоящий пятилетний план, согласно которому к 2025 году будет построено до 200 новых угольных электростанций.

- Таким образом, ожидается, что продолжающееся стремление Китая к созданию новых угольных источников энергии будет стимулировать продолжающееся расширение мирового угольного парка, что, в свою очередь, приведет к экспоненциальному росту рынка в Азиатско-Тихоокеанском регионе.

Обзор угольной отрасли Азиатско-Тихоокеанского региона

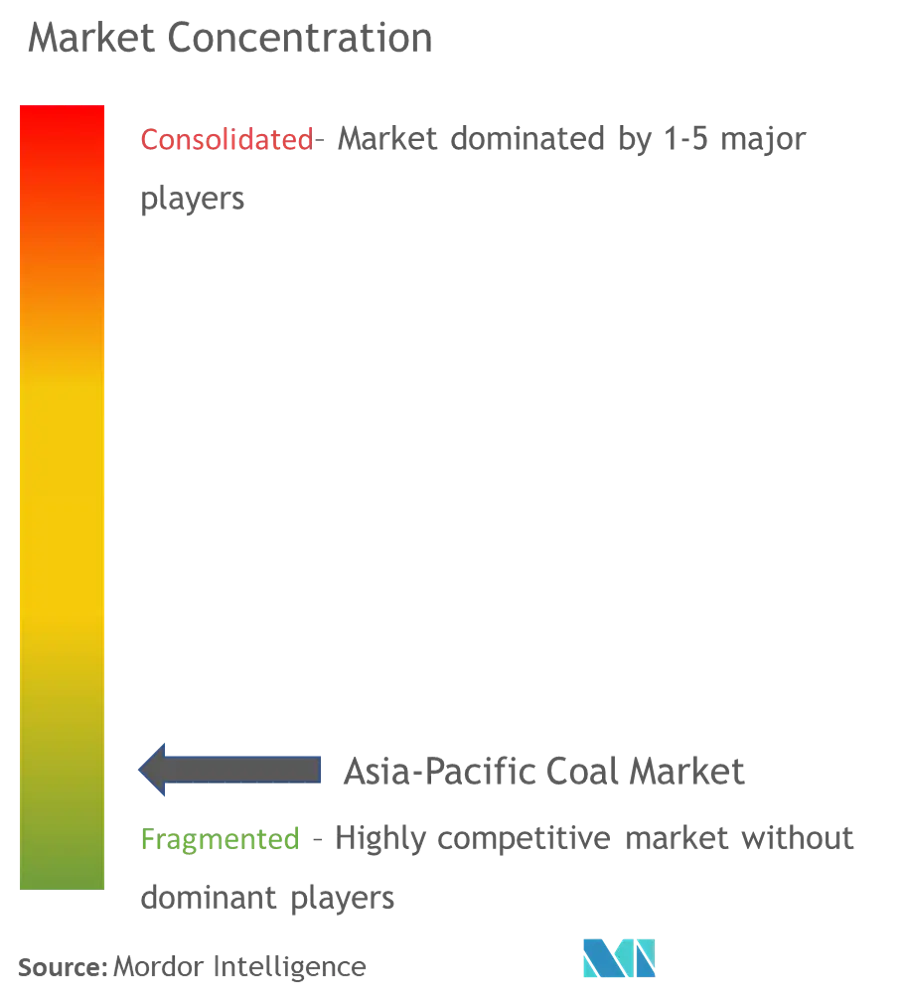

Рынок угля в Азиатско-Тихоокеанском регионе фрагментирован. В число ключевых игроков входят China Coal Energy Group Co., Ltd., China Shenhua Energy Co. Ltd., Huadian Power International Corporation, NTPC Ltd и Jindal Steel Power Ltd.

Лидеры угольного рынка Азиатско-Тихоокеанского региона

China Coal Energy Group Co., Ltd.

China Shenhua Energy Co. Ltd

Huadian Power International Corporation

NTPC Ltd

Jindal Steel & Power Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация угольной промышленности Азиатско-Тихоокеанского региона

Отчет по рынку угля в Азиатско-Тихоокеанском регионе включает:.

| Электростанция (термальный уголь) |

| Сырье для коксования (коксующийся уголь) |

| Другие |

| Китай |

| Индия |

| Индонезия |

| Остальная часть Азиатско-Тихоокеанского региона |

| Конечный пользователь | Электростанция (термальный уголь) |

| Сырье для коксования (коксующийся уголь) | |

| Другие | |

| География | Китай |

| Индия | |

| Индонезия | |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка угля в Азиатско-Тихоокеанском регионе

Каков текущий размер рынка угля в Азиатско-Тихоокеанском регионе?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на Азиатско-Тихоокеанском рынке угля среднегодовой темп роста составит более 3%.

Кто являются ключевыми игроками на рынке угля в Азиатско-Тихоокеанском регионе?

China Coal Energy Group Co., Ltd., China Shenhua Energy Co. Ltd, Huadian Power International Corporation, NTPC Ltd, Jindal Steel & Power Ltd — крупнейшие компании, работающие на Азиатско-Тихоокеанском рынке угля.

Какие годы охватывает этот Азиатско-Тихоокеанский рынок угля?

В отчете рассматривается исторический размер рынка угля в Азиатско-Тихоокеанском регионе за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка угля в Азиатско-Тихоокеанском регионе на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет угольной промышленности Азиатско-Тихоокеанского региона

Статистика доли рынка угля в Азиатско-Тихоокеанском регионе в 2024 году, размера и темпов роста доходов, созданная Mordor Intelligence™ Industry Reports. Анализ угля в Азиатско-Тихоокеанском регионе включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа как бесплатную загрузку отчета в формате PDF.