Анализ телекоммуникационного рынка Аргентины

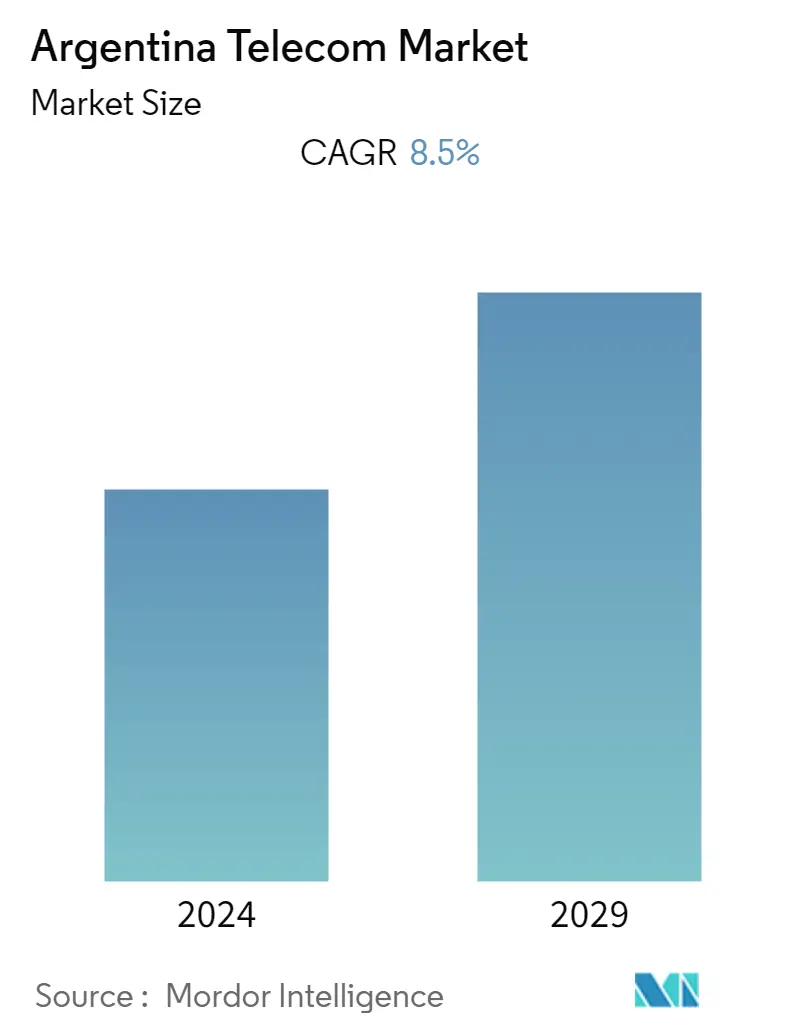

Ожидается, что среднегодовой темп роста выручки на телекоммуникационном рынке Аргентины составит 8,5% в течение следующих пяти лет. Этот рост обусловлен устойчивым проникновением мобильной связи на рынок. Потребительские привычки пользователей меняются из-за растущего спроса на больший объем данных, более высокую скорость, более качественный контент и большую пропускную способность сети, или, другими словами, повсеместное подключение.

- Благодаря широкому покрытию LTE и высокому уровню распространения мобильной связи, мобильная широкополосная связь по-прежнему остается основным способом доступа в Интернет. Первая услуга 5G была запущена в феврале 2021 года с использованием перефармленных частот LTE. Чтобы увеличить государственные доходы и бороться с высокой инфляцией в стране, Аргентина проведет аукцион на частоту 5G в феврале 2023 года. Ожидается, что внедрение услуг мобильного широкополосного доступа еще больше увеличится в связи со следующими аукционами на использование спектра 5G.

- По словам президента отраслевого регулятора Ente Nacional de Comunicaciones (ENACOM) (Национальная организация связи), правительство Аргентины с оптимизмом смотрит на то, что аукцион на частоту 5G, запланированный на первый квартал 2023 года, будет успешным. Правительство активно работает над улучшением доступа в Интернет по всей стране, несмотря на то, что различные фиксированные, мобильные и кабельные компании борются за расширение и улучшение своих предложений. В сентябре 2020 года была обнародована национальная стратегия установления соединений Plan Conectar, предусматривающая финансирование ряда инициатив по улучшению охвата.

- В то время как несколько компаний фиксированной, мобильной и кабельной связи работают над расширением и улучшением своих услуг, правительство также активно продвигает широкополосный доступ по всей стране. Ожидается, что в прогнозируемом периоде будет наблюдаться рост доходов от фиксированной широкополосной связи, обусловленный ростом проникновения широкополосной связи и ростом совокупного среднего дохода от широкополосной связи на одного пользователя (ARPU). По данным ENACOM, доход от фиксированного интернета в Аргентине достиг максимума в 2021 году и составил около 163,4 млрд арариев (1,01 доллара США). По сравнению с 2019 годом выручка от фиксированного интернета в 2021 году увеличилась почти в два раза.

- В прошлом месяце правительство Аргентины заморозило цены на более чем тысячу потребительских товаров, чтобы замедлить рост стоимости жизни, что привело к резкому росту годовой инфляции. С 2020 года пандемия Covid-19 и рост цен усугубили экономические проблемы страны. Продолжающаяся гиперинфляция в Аргентине продолжает влиять на показатели телекоммуникационного бизнеса. Он демонстрирует существенный рост доходов, но лишь небольшой ежегодный рост подписки.

- Когда в 2020 году впервые разразилась эпидемия COVID-19, Аргентина уже вступила в рецессию. Тем не менее, страна стала свидетелем ошеломляющего поворота в 2021 году ВВП увеличился на 10,2% после трех лет экономического спада подряд. Как раз в тот момент, когда страна оправилась от последствий пандемии, она начала бороться с безудержной инфляцией и снижением финансового доверия. Цены на сырьевые товары выросли больше, чем ожидалось, в основном из-за высокого спроса, что привело к снижению покупательной способности населения.

Тенденции телекоммуникационного рынка Аргентины

Надежное интернет-покрытие

- В Аргентине люди имеют неограниченный доступ к интернету и могут свободно взаимодействовать в социальных сетях. В Аргентине один из самых высоких уровней проникновения интернета в Латинской Америке. В первые месяцы этого года в стране насчитывалось около 38 миллионов интернет-пользователей, и 83% населения Аргентины пользовалось интернетом, согласно исследованию Kepio. В период между прошлым и текущим годами число интернет-пользователей в Аргентине увеличилось на 1,7 млн (+4,7%). По прогнозам, к концу прогнозируемого периода количество людей, подключенных к Интернету, достигнет 42 миллионов пользователей.

- В первом квартале текущего года насчитывалось 7,84 млн абонентов фиксированного интернета, что на 2% больше, чем в предыдущем квартале. За то же время 34,78 млн пользователей мобильного интернета выросли на 9,9% по сравнению с предыдущим годом. По данным Аргентинской интернет-палаты (CABASE), по состоянию на конец прошлого года только 17% всех подключений к фиксированному интернету в Аргентине являются оптоволоконными. В июне прошлого года 73% всех подключений в Аргентине имели скорость более шести мегабит в секунду (Мбит/с); 55% имели скорость выше 20 Мбит/с; 7% имели скорость от 10 до 20 Мбит/с, а 11% — от 6 до 10 Мбит/с.

- Межамериканский банк развития (МБР) выделил 100 миллионов долларов США на программу поддержки доступа к интернету и цифровизации в Аргентине. Целью операции является расширение мощностей Национального центра обработки данных, расширение цифровых возможностей для жителей связанных регионов, а также улучшение инфраструктуры цифровой связи в отдаленных местах. Отметим, что в рамках Программы развития федеральной волоконно-оптической сети (РЕФЕФО) также будут профинансированы работы по расширению и оснащению волоконно-оптической инфраструктурой 258 сельских населенных пунктов.

- С начала пандемии интернет показал себя жизненно важным инструментом производства, занятости и образования населения. Согласно недавнему исследованию, две из каждых трех семей в мегаполисах Аргентины имеют, по крайней мере, один компьютер, а девять из десяти этих домов имеют подключение к Интернету. В то же время в Аргентине расширяется использование интернета. Считается, что более 70% населения южноамериканской страны имеют доступ к интернету.

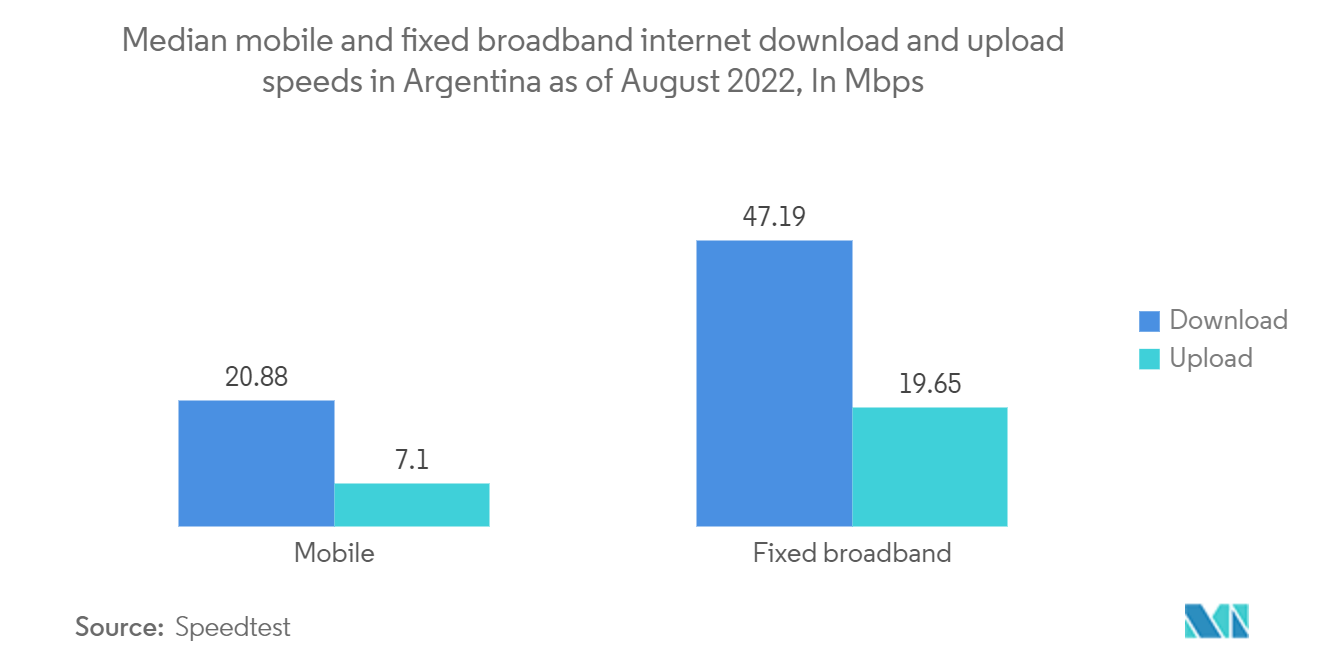

- Согласно отчету Speedtest, в текущем году скорость загрузки и выгрузки фиксированного широкополосного интернета в Аргентине была выше, чем у мобильного. Медианная скорость загрузки фиксированного широкополосного интернета на тот момент составляла 47,19 Мбит/с, а скорость загрузки — 19,65 Мбит/с.

Спрос на OTT и SVOD

- Аргентинский рынок SVOD и OTT переживает бум с момента появления Netflix в конце 2011 года. Netflix и некоторые второстепенные игроки доминировали на аргентинском рынке OTT и потокового видео. Однако с запуском Amazon Prime Video и реализацией соглашений с провайдерами платного телевидения на рынке появилась определенная конкуренция. Появление сервисов Disney (Disney+ и Star+) и HBO Max вместе изменило модель отрасли в прошлом году.

- Учитывая огромный потенциал региона и развивающиеся рыночные условия, особенно в таких странах, как Бразилия, Аргентина и Мексика, несколько провайдеров OTT и VOD расширяются там. Аргентина является одним из небольших, но самых быстрорастущих рынков OTT в Латинской Америке и имеет самое высокое проникновение интернета в Латинской Америке. Сектор СМИ и развлечений пережил значительное развитие, что ускорило создание первоклассного медиаконтента и способствовало расширению рынка в Аргентине.

- Кроме того, рынок также обусловлен изменением предпочтений потребителей в отношении OTT-платформ по сравнению с исторически популярными кабельными и спутниковыми телевизорами из-за их повышенного удобства, более широких возможностей подключения, лучшей доступности и т. д. Кроме того, несколько поставщиков услуг OTT и SVOD постоянно движутся по пути цифровой трансформации и настойчиво применяют искусственный интеллект (ИИ) для оценки предпочтений пользователей и предоставления персонализированного контента. Улучшение общего пользовательского опыта.

- Бизнес-модели должны адаптироваться к новым технологиям. Интернет теперь у нас в карманах, благодаря смартфонам. С ростом использования смартфонов в стране OTT-приложения значительно улучшили онлайн-общение и взаимодействие. Кроме того, эпидемия COVID-19 ускорила цифровизацию повседневной жизни и бизнеса во всем мире. Наиболее широко наблюдался всплеск использования платформ OTT-сервисов, таких как Zoom, Skype, Messenger и WhatsApp, для аудио- и видеочатов.

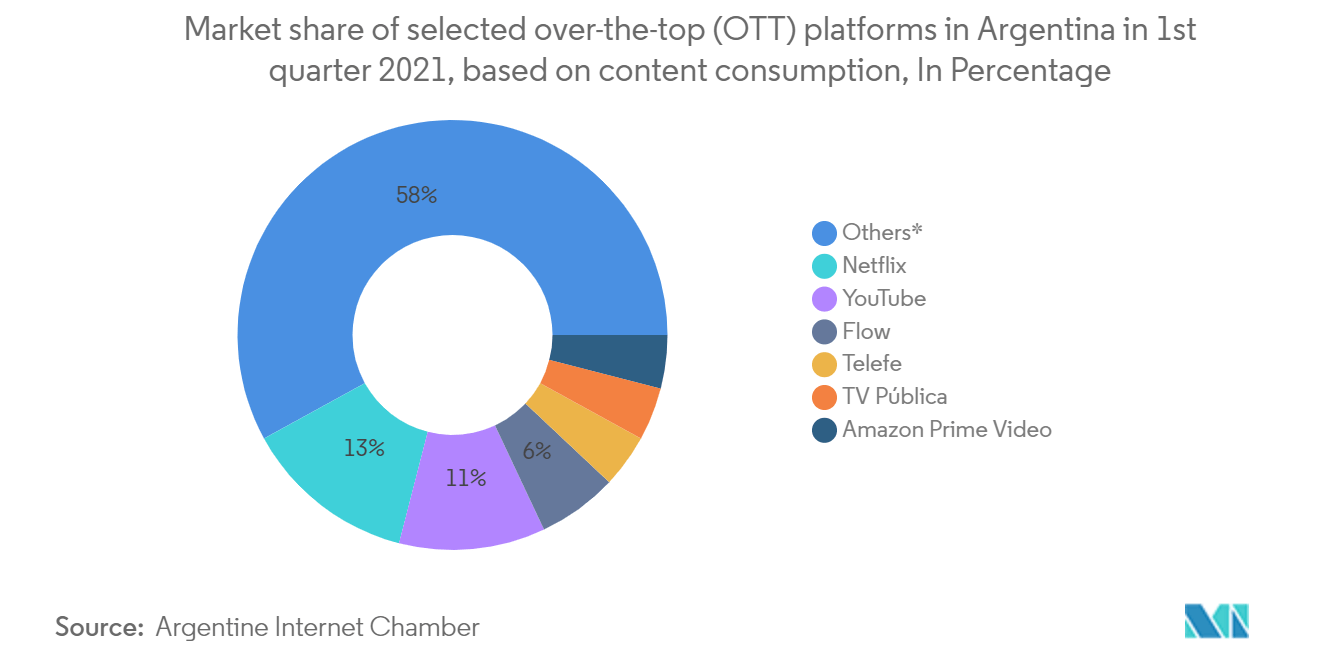

- Согласно отчету Интернет-палаты Аргентины, за первые три месяца прошлого года 13% потребления OTT-контента в Аргентине пришлось на Netflix. Рыночная доля YouTube и YouTube Premium в целом составила 14%. Аналогичным образом, в начале прошлого года Netflix и YouTube имели самые высокие показатели использования среди онлайн-домохозяйств в Аргентине.

Обзор телекоммуникационной отрасли Аргентины

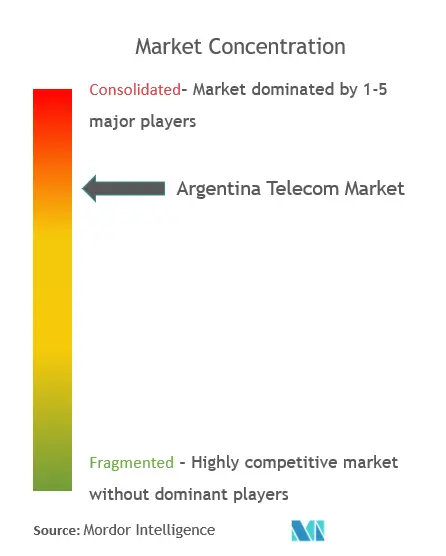

Телекоммуникационный рынок Аргентины носит консолидированный характер. Некоторые крупные игроки на исследованном рынке включают América Móvil (Claro), Telecom Argentina S.A., Telefonica De Argentina S.A. (Movistar) и Telecentro SA. На рынке также представлены другие интернет-провайдеры (ISP), MVNO и поставщики услуг фиксированной связи.

- В июле 2022 года АРСАТ расширит спутниковое проникновение в Аргентину через SES-17. Используя возможности SES-17, АРСАТ расширит доступ населения и компаний к дешевым и качественным услугам спутникового интернета. Кроме того, в рамках сделки с Министерством образования, ARSAT обеспечит подключение к Интернету государственных школ по всей стране, используя SES-17.

- В феврале 2022 года Telefónica Movistar совместно с Red Hat Consulting представила управляемое облако. Бизнес-клиенты Telefónica Movistar Argentina хотят большей гибкости, управления и экономической эффективности. Компания Red Hat Consulting поделилась своими знаниями и предоставила прямую связь со службой поддержки Red Hat, а также с другими отделами, продуктами и технологиями.

Лидеры телекоммуникационного рынка Аргентины

America Movil (Claro)

Telecom Argentina S.A.

Telefonica De Argentina SA (Movistar)

Telecentro SA

Telmex Argentina S.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости телекоммуникационного рынка Аргентины

- В ноябре 2022 года Telecom Argentina объявила, что завершит развертывание ядра 5G в 2024 году. Для подготовки к аукциону по продаже спектра, который отраслевой регулятор Enacom намерен организовать в первом квартале 2023 года, оператор приступил к развертыванию автономного ядра 5G. Компания начала развертывание 5G в режиме динамического совместного использования спектра (DSS), чтобы завершить процесс в 2024 году, и ожидает, что к концу 2022 года у нее будет более 160 объектов.

- В октябре 2022 года Movistar объявила о партнерстве с Metrotel для скоординированных инициатив по установке инфраструктуры. Благодаря совместным усилиям по устранению цифрового разрыва обе компании объединяются, чтобы способствовать более тесному взаимодействию и знакомить клиентов со свежими предложениями.

Сегментация телекоммуникационной отрасли Аргентины

Телекоммуникации или телекоммуникации – это передача информации на большие расстояния с помощью электромагнитных средств.

Argentina Telecom Market включает в себя углубленный анализ тенденций, основанный на связях, таких как фиксированные сети, мобильные сети и телекоммуникационные вышки. Телекоммуникационные услуги делятся на голосовые услуги (проводные и беспроводные), услуги передачи данных и обмена сообщениями, OTT и услуги платного телевидения. Внедрение телекоммуникационных услуг, вероятно, обусловлено несколькими факторами, в том числе растущим спросом на 5G.

Объем рынка и прогнозы приведены в стоимостном выражении (млн. долл. США) по всем вышеперечисленным сегментам.

| Голосовые услуги | Проводной |

| Беспроводная связь | |

| Услуги передачи данных и сообщений (включая пакеты данных для Интернета и мобильных телефонов, скидки на пакеты) | |

| Услуги OTT и платного ТВ |

| Сегментация по услугам (охват включает средний доход на пользователя для всего сегмента услуг, размер рынка и оценки для каждого сегмента на период 2020–2027 гг., а также углубленный анализ тенденций) | Голосовые услуги | Проводной |

| Беспроводная связь | ||

| Услуги передачи данных и сообщений (включая пакеты данных для Интернета и мобильных телефонов, скидки на пакеты) | ||

| Услуги OTT и платного ТВ |

Часто задаваемые вопросы об исследованиях рынка телекоммуникаций в Аргентине

Каков текущий объем рынка телекоммуникаций в Аргентине?

Прогнозируется, что среднегодовой темп роста рынка телекоммуникаций в Аргентине составит 8,5% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на телекоммуникационном рынке Аргентины?

America Movil (Claro), Telecom Argentina S.A., Telefonica De Argentina SA (Movistar), Telecentro SA, Telmex Argentina S.A. являются основными компаниями, работающими на телекоммуникационном рынке Аргентины.

На какие годы распространяется этот телекоммуникационный рынок Аргентины?

Отчет охватывает исторический объем рынка телекоммуникационного рынка Аргентины за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка телекоммуникаций в Аргентине на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Наши самые продаваемые отчеты

Отчет об отрасли гидроколонотерапии

Статистические данные о доле рынка гидроколонотерапии в 2024 году, размере и темпах роста доходов, созданные Mordor Intelligence™ Industry Reports. Анализ гидроколонотерапии включает в себя прогноз рынка на 2029 год и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.