Размер и доля рынка алгоритмической торговли

Анализ рынка алгоритмической торговли от Mordor Intelligence

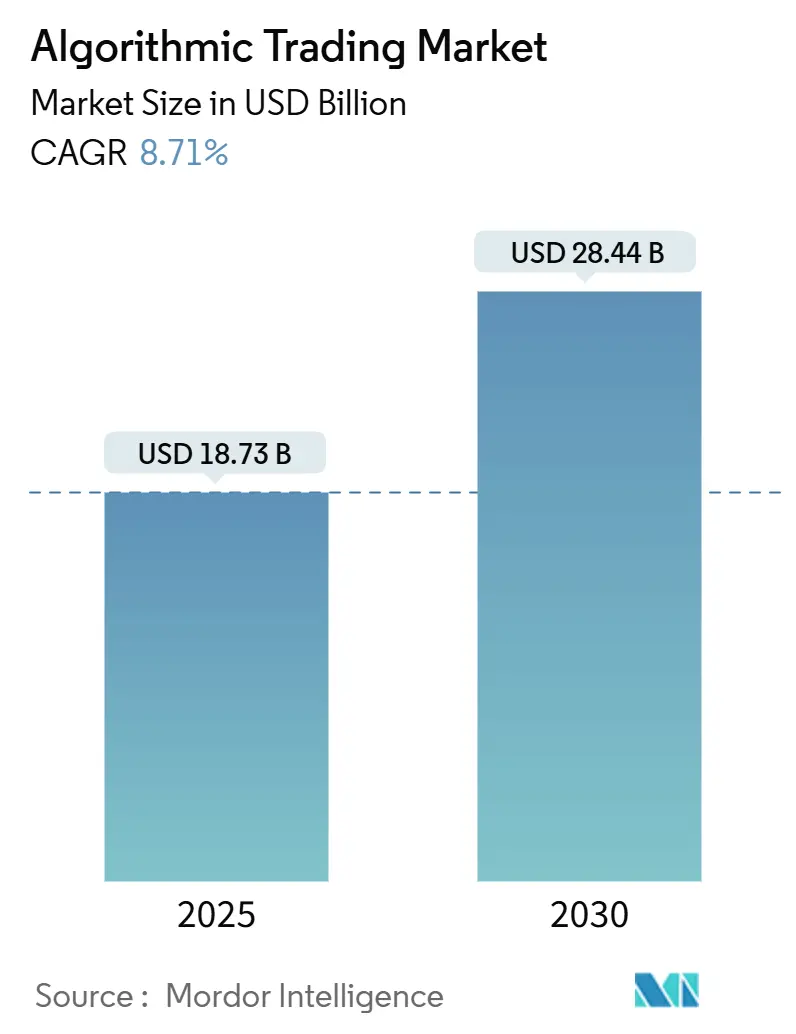

Размер рынка алгоритмической торговли оценивается в 18,73 млрд долларов США в 2025 году и, по прогнозам, достигнет 28,44 млрд долларов США к 2030 году, расширяясь со среднегодовым темпом роста 8,71%. Внедрение ускоряется по мере того, как методы искусственного интеллекта повышают качество исполнения и позволяют трейдерам справляться с волатильными условиями. Биржи в Северной Америке лидируют в инновациях, в то время как устойчивый спрос из Азиатско-Тихоокеанского региона расширяет адресную пользовательскую базу. Институциональные деск-столы по-прежнему обеспечивают основные объемы, однако розничный доступ к автоматизации с низким кодированием меняет конкурентную динамику. Услуги, связанные с проектированием моделей и соблюдением требований, опережают доходы от платформ, уравновешивая более высокие расходы на безопасную локальную инфраструктуру. В то же время задержка облачных вычислений снижается достаточно быстро, чтобы привлечь более мелкие фирмы, которые раньше оставались в стороне.

Ключевые выводы отчета

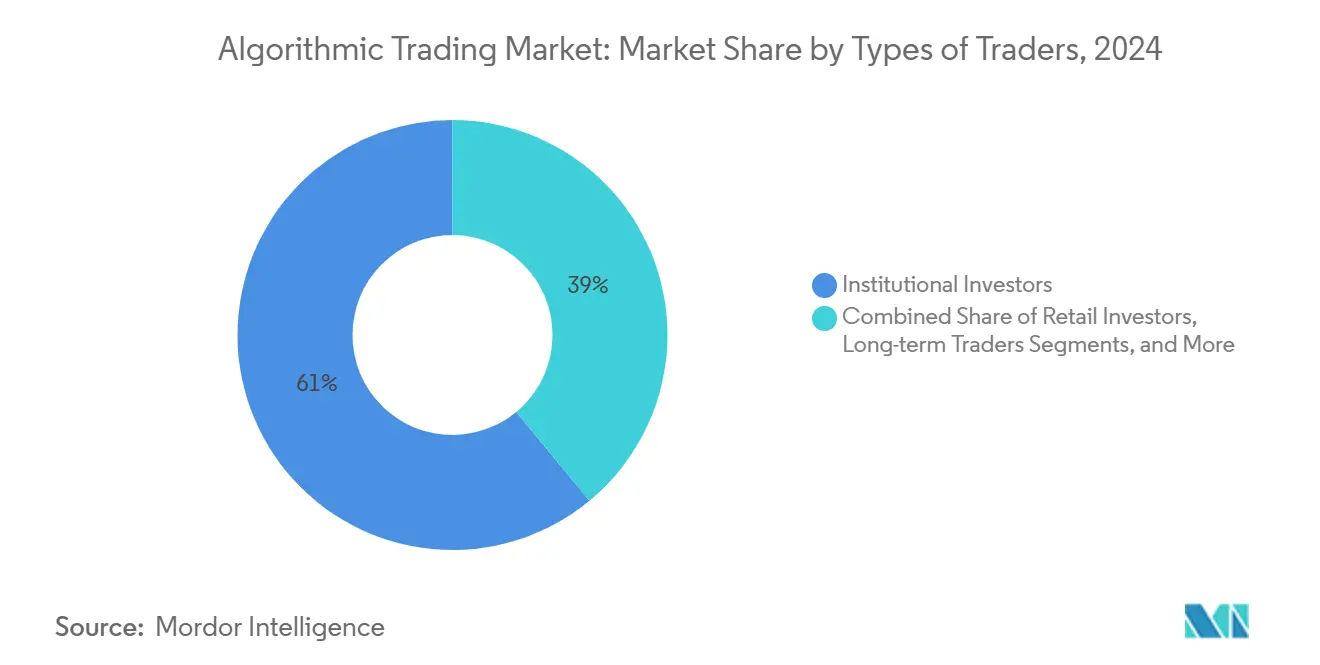

- По типу трейдеров институциональные инвесторы удерживали 61% доли рынка алгоритмической торговли в 2024 году; прогнозируется, что розничные инвесторы будут развиваться со среднегодовым темпом роста 10,8% до 2030 года.

- По компонентам решения захватили 73,5% доли выручки в 2024 году, в то время как прогнозируется рост услуг со среднегодовым темпом роста 11,6% до 2030 года.

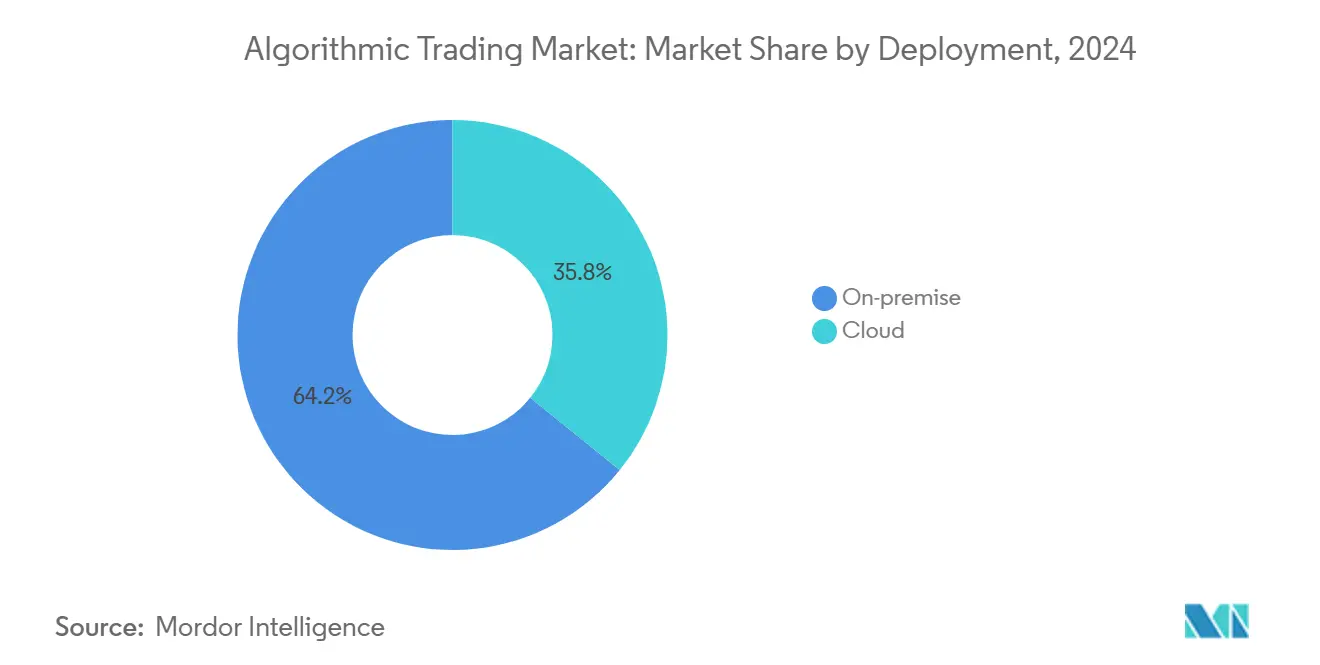

- По развертыванию локальные системы занимали 64,2% размера рынка алгоритмической торговли в 2024 году; облачное развертывание готово к расширению со среднегодовым темпом роста 13,4%.

- По размеру организации крупные предприятия сохранили долю 68,7% рынка алгоритмической торговли в 2024 году, тогда как МСП направляются к среднегодовому темпу роста 12,9%.

- По географии Северная Америка лидировала с долей 47,3% в 2024 году; Азиатско-Тихоокеанский регион является самым быстрорастущим регионом с прогнозируемым среднегодовым темпом роста 12,4% в период 2025-2030 годов.

Тенденции и аналитика глобального рынка алгоритмической торговли

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на исполнение ордеров в доли миллисекунды на американских и японских фондовых площадках | +2.1% | Северная Америка, Азиатско-Тихоокеанский регион (Япония) | Среднесрочный период (2-4 года) |

| Растущие активы под управлением пассивных инвестиций, стимулирующие алгоритмы ребалансировки индексов в Европе | +1.8% | Европа | Долгосрочный период (≥ 4 лет) |

| Расширение пулов ликвидности криптобиржевых API в Юго-Восточной Азии | +1.5% | Азиатско-Тихоокеанский регион (Юго-Восточная Азия) | Среднесрочный период (2-4 года) |

| Консолидация фрагментированной валютной ликвидности через мультидилерские платформы на Ближнем Востоке и в Африке | +1.2% | Ближний Восток и Африка | Среднесрочный период (2-4 года) |

| Распространение ИИ-управляемых потоков настроений (альтернативных данных) в торговле крупными акциями США | +1.7% | Северная Америка | Краткосрочный период (≤ 2 лет) |

| Регулятивное давление на лучшее исполнение (MiFID II, модернизация SEC Reg NMS) | +1.3% | Глобально, с акцентом на Северную Америку и Европу | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на исполнение ордеров в доли миллисекунды

Конкуренция по задержкам перешла от микросекунд к пикосекундам в американских и японских акциях. Фирмы развертывают программируемые вентильные массивы и специализированные оптоволоконные маршруты для сокращения времени, стремясь захватить часть от 5 млрд долларов США глобальной стоимости, связанной с арбитражем задержек каждый год [1]Aquilina M., Budish E., O'Neill P., 'Количественная оценка гонки вооружений высокочастотной торговли', bis.org. Судебные разбирательства по патентным правам подчеркивают стратегическую ценность скорости. Однако капиталоемкие модернизации склоняют преимущества в пользу хорошо финансируемых игроков и могут усилить рыночную концентрацию.

Растущие активы под управлением пассивных инвестиций, стимулирующие алгоритмы ребалансировки индексов

Глобальные активы ETF достигли 13,8 трлн долларов США в 2024 году [2]State Street Global Advisors, 'Отчет о воздействии ETF 2024-2025', ssga.com. Потоки ребалансировки вызывают крупные, сжатые по времени ордера, которые требуют сложного алгоритмического исполнения, способного отслеживать эталонные веса без движения цен. Доля пассивных фондов UCITS в Европе более чем удвоилась за последнее десятилетие, усиливая потребность в кроссактивных моделях, которые минимизируют рыночное воздействие, справляясь со сложными корреляциями.

Расширение пулов ликвидности криптобиржевых API

Стандартизированные API на биржах Юго-Восточной Азии обеспечивают бесшовную интеграцию с унаследованными торговыми стеками, приглашая традиционные деск-столы использовать арбитраж цифровых активов. Предстоящий режим Markets in Crypto-Assets гармонизирует надзор и, как ожидается, привлечет больше институциональных потоков. Кроссактивные алгоритмы все чаще сканируют корреляции между токенами и листинговыми фьючерсами, расширяя доходную смесь для систематических фондов.

Регулятивное давление на лучшее исполнение

SEC США обновила Регулирование NMS в 2024 году для усиления показателей улучшения цен [3]Комиссия по ценным бумагам и биржам, 'Регулирование NMS: Минимальные шаги ценообразования, комиссии за доступ и прозрачность лучших ценовых ордеров', sec.gov, в то время как MiFID II поддерживает фокус европейских площадок на аудиторских следах. Требования соответствия стимулировали спрос на прозрачные алгоритмы, которые могут доказать логику улучшения цены, подталкивая более медленные деск-столы к автоматизации.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущие затраты на размещение на биржах, сжимающие средние проприетарные деск-столы | -0.9% | Глобально, с акцентом на Северную Америку и Европу | Среднесрочный период (2-4 года) |

| Мгновенная потеря ликвидности во время событий 'внезапного обвала' | -0.7% | Глобально | Краткосрочный период (≤ 2 лет) |

| Строгие штрафы за рыночное наблюдение за спуфингом HFT в ЕС | -0.5% | Европа, с эффектами распространения на Северную Америку | Среднесрочный период (2-4 года) |

| Дифференциалы задержки потоков данных на развивающихся биржах | -0.4% | Азиатско-Тихоокеанский регион, Ближний Восток и Африка | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущие затраты на размещение на биржах, сжимающие средние деск-столы

Повышение комиссий, такое как увеличение до 13 500 долларов США в месяц за 10 Гб ULL оптоволокно в MIAX PEARL, давит на балансы и может заставить средние проприетарные магазины сократить масштабы. Высокие входные затраты защищают действующих игроков, но сужают конкурентное поле, потенциально снижая плотность спредов в менее торгуемых инструментах.

Мгновенная потеря ликвидности во время событий внезапного обвала

Эпизоды резкого обвала цен обнажают уязвимости, когда поставщики ликвидности одновременно отходят. Исследования связывают алгоритмическое стадное поведение с усиленной волатильностью под стрессом. Трейдеры теперь создают аварийные выключатели и надежные автоматические выключатели, но остаточный риск все еще сдерживает принятие осторожными управляющими активами.

Сегментный анализ

По типам трейдеров: розничные инвесторы нарушают институциональное доминирование

Институциональные инвесторы занимали 61% рынка алгоритмической торговли в 2024 году, опираясь на глубокий капитал и инфраструктуру. Однако розничные трейдеры растут быстрее всего со среднегодовым темпом роста 10,8%, поскольку простые в использовании платформы воспроизводят институциональные наборы инструментов. Брокерские порталы теперь объединяют конструкторы стратегий, алгоритмы маршрутизации ордеров и библиотеки бэк-тестирования, снижая технические барьеры. Образовательные инициативы усиливают принятие, повышая доверие и демистифицируя автоматизацию. Регулирующие органы остаются бдительными, чтобы обеспечить адекватные гарантии для непрофессиональных пользователей.

Участие розничных инвесторов вносит свежий поток ордеров и способствует конкурентному котированию. Однако более высокий розничный оборот также увеличивает потребность в надежных контролях риска, поскольку краудсорсинговые модели могут непреднамеренно сходиться. Брокерская аналитика показывает растущее предпочтение стратегий короткого цикла, которые используют внутридневную микроструктуру, часто отражая институциональную тактику скальпинга. Со временем приток розничных объемов может разбавить традиционные преимущества деск-столов в определенных карманах ликвидности.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компонентам: услуги опережают рост решений

Решения захватили 73,5% доли рынка алгоритмической торговли в 2024 году, объединяя движки исполнения, аналитические панели и адаптеры подключения. Тем не менее, сегмент услуг находится на траектории среднегодового темпа роста 11,6%, отражая аппетит к индивидуальной настройке моделей, регулятивной отчетности и интеграции пользовательских данных. Клиенты все чаще передают на аутсорсинг нишевые задачи, такие как калибровка политики обучения с подкреплением или анализ площадок после торговли специализированным консультантам, которые сочетают финансовую инженерию с навыками ИИ, специфичными для домена.

Рост услуг подкрепляется быстрыми изменениями правил, которые требуют постоянного перекодирования. Фирмы, испытывающие недостаток внутренних квантовых возможностей, полагаются на консультативные команды для поддержания кодовых баз, валидации модельного риска и проведения аудитов объяснимости. В сочетании с переходом к облачно-нативным конвейерам, сервисные фирмы, освоившие как DevOps, так и торговую логику, находят расширяющийся доходный пул.

По развертыванию: ускоряется принятие облачных технологий

Локальные установки удерживали 64,2% размера рынка алгоритмической торговли в 2024 году из-за строгих требований к задержкам и суверенитету данных. Однако облачные развертывания растут со среднегодовым темпом роста 13,4%, поскольку гипермасштабируемые провайдеры вводят зоны детерминистической задержки и аппаратные ускорители. Высокочастотные магазины теперь могут запускать экземпляры, оснащенные FPGA, для бэк-тестов, сокращая исследовательские циклы с недель до часов.

Чувствительная к задержкам маршрутизация для американских акций по-прежнему предпочитает размещенные стойки, но исследование стратегий, анализ риск-сценариев и кроссактивные симуляции все чаще выполняются в облаке. Шифрование в покое, конфиденциальные вычисления и регион-заблокированные корзины удовлетворяют регуляторов, устраняя более ранние препятствия. Более мелкие брокеры получают непропорционально большую выгоду, получая доступ к технологиям, когда-то зарезервированным для глобальных банков.

По размеру организации: МСП принимают алгоритмическую торговлю

Крупные предприятия сохранили долю 68,7% в 2024 году, однако МСП показали самый быстрый среднегодовой темп роста 12,9% благодаря облачным ресурсам с оплатой за использование и кодам на основе шаблонов. Фреймворки перетаскивания позволяют региональным проприетарным магазинам торговать фьючерсными спредами или гаммой опционов с минимальными знаниями кодирования. Эта демократизация диверсифицирует источники ликвидности и может снизить спреды на ценные бумаги средней капитализации.

Проблемы остаются: МСП должны решать вопросы обеспечения качества данных, мониторинга дрейфа моделей и выполнения аудиторских обязательств. Провайдеры отвечают готовыми слоями соответствия, которые регистрируют каждый путь принятия решений, тем самым снижая регулятивные накладные расходы. В течение прогнозного горизонта ожидается, что принятие МСП повысит общие объемы на развивающихся биржах и нишевых деривативах.

Географический анализ

Северная Америка внесла 47,3% глобального оборота в 2024 году. Регулятивная ясность, плотная сеть бирж и тесная интеграция между управляющими активами и технологическими поставщиками поддерживают рост. Обновление SEC Регулирования NMS повышает стандарты прозрачности, укрепляя алгоритмическое исполнение как необходимость соответствия. Аналитика настроений на базе ИИ уже влияет на книги ордеров крупных акций, в то время как исследования в области индикаторов средних точек машинного обучения способствуют новым стратегиям поиска ликвидности.

Азиатско-Тихоокеанский регион обеспечивает самую сильную динамику, прогнозируемую на уровне среднегодового темпа роста 12,4% до 2030 года. Зрелая инфраструктура фондовых площадок Японии поддерживает пикосекундные эксперименты, тогда как Китай балансирует расширение с более высокими комиссиями HFT, направленными на сдерживание избыточного оборота. Криптовалютные площадки Юго-Восточной Азии экспортируют стандартизированные API, смешивая ликвидность цифровых активов с рабочими процессами акций и валют. Регулятор Индии разрабатывает руководящие принципы для открытия алгоритмической торговли более широкой розничной базе, сохраняя при этом системные гарантии.

Европа занимает ключевую позицию, сформированную MiFID II. Строгие обязательства по прозрачности и автоматическим выключателям повышают спрос на аудируемый код. Потоки пассивных инвестиций доминируют в обороте, подталкивая провайдеров к совершенствованию алгоритмов ребалансировки индексов, которые снижают ошибку отслеживания. Обзор стабильности Европейского центрального банка предупреждает, что высокие оценки могут усилить риски, когда автоматизированные потоки раскручиваются, подчеркивая необходимость сценарного тестирования [4]Европейский центральный банк, 'Обзор финансовой стабильности 2024', ecb.europa.eu. Мультидилерские валютные порталы на Ближнем Востоке и в Африке начинают закрывать исторические пробелы ликвидности, приглашая систематические фонды развертывать межвалютные спреды, ранее считавшиеся неосуществимыми.

Конкурентная среда

Ведущие компании на рынке алгоритмической торговли

Рыночное соперничество интенсивно, однако динамика гонки к нулевой задержке создает высокие барьеры для новых участников. Исследования показывают, что шесть ведущих высокочастотных фирм захватывают более 80% 'побед в гонке' во время конкурсов арбитража задержек. Действующие игроки инвестируют в микроволновые связи и пользовательский кремний, в то время как быстрорастущие претенденты фокусируются на облачно-нативных конвейерах ИИ, которые адаптируют стратегии динамически.

Стратегические судебные разбирательства вокруг патентов FPGA сигнализируют о коммерческой ценности экспертизы микроструктуры. Партнерства, такие как связь Hudson River Trading с крупным облачным провайдером, иллюстрируют новую стратегию: арендовать эластичные вычисления для исследований, резервировать локальные стойки для продакшена. Белое пространство остается в кроссактивном арбитраже, связывающем криптодеривативы с листинговыми фьючерсами, а также в ESG-ориентированных факторных моделях, которые извлекают спутниковые или альтернативные данные.

Лидеры индустрии алгоритмической торговли

Thomson Reuters

Jump Trading LLC

Refinitiv Ltd

63 Moons Technologies Ltd

Virtu Financial Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития отрасли

- Май 2025: Mezzi представила платформу настроений в реальном времени, которая анализирует финансовые тексты на предмет торговых сигналов.

- Апрель 2025: Tradeweb зафиксировала выручку в размере 509,7 млн долларов США в первом квартале, рост на 24,6%, чему способствовали недавно интегрированные алгоритмические инструменты.

- Март 2025: Hudson River Trading создала подразделение аналитики рыночной структуры для совершенствования архитектуры исполнения.

- Февраль 2025: London Stock Exchange Group выделила растущее принятие алгоритмического исполнения после приобретения r8fin.

- Январь 2025: Jump Trading создала команду низкочастотного статистического арбитража в Гонконге для расширения стратегий в Азиатско-Тихоокеанском регионе.

Область отчета о глобальном рынке алгоритмической торговли

Алгоритмическая торговля, также известная как автоматизированная торговля, algo-trading или торговля черным ящиком, является методом исполнения торговых ордеров с автоматизированными предварительно запрограммированными торговыми инструкциями. Учитывая такие переменные, как объем, цена и время, программы отправляют небольшие части ордера на рынок в течение определенного периода.

Рынок алгоритмической торговли сегментирован по типам трейдеров (институциональные инвесторы, розничные инвесторы, долгосрочные трейдеры, краткосрочные трейдеры), по компонентам (решения (платформы, программные инструменты), услуги), по развертыванию (в облаке, локально), по размеру организации (малые и средние предприятия, крупные предприятия), по географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка).

Размеры рынка и прогнозы представлены в стоимостном выражении в долларах США для всех вышеуказанных сегментов.

| Институциональные инвесторы |

| Розничные инвесторы |

| Долгосрочные трейдеры |

| Краткосрочные трейдеры |

| Решения | Платформы |

| Программные инструменты | |

| Услуги |

| Облачное |

| Локальное |

| Малые и средние предприятия |

| Крупные предприятия |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Аргентина | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Южная Корея | |

| Индия | |

| Австралия | |

| Новая Зеландия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Турция | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типам трейдеров | Институциональные инвесторы | |

| Розничные инвесторы | ||

| Долгосрочные трейдеры | ||

| Краткосрочные трейдеры | ||

| По компонентам | Решения | Платформы |

| Программные инструменты | ||

| Услуги | ||

| По развертыванию | Облачное | |

| Локальное | ||

| По размеру организации | Малые и средние предприятия | |

| Крупные предприятия | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| Австралия | ||

| Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Турция | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, освещенные в отчете

Каков прогнозируемый размер рынка алгоритмической торговли к 2030 году?

Прогнозируется, что рынок достигнет 28,44 млрд долларов США к 2030 году, расти со среднегодовым темпом роста 8,71%.

Какой регион растет быстрее всего в принятии алгоритмической торговли?

Ожидается, что Азиатско-Тихоокеанский регион будет расширяться со среднегодовым темпом роста 12,4% в период 2025-2030 годов, опережая все другие регионы.

Почему услуги опережают программные решения в росте?

Регулятивная сложность и потребность в индивидуальной оптимизации моделей стимулируют среднегодовой темп роста 11,6% для специализированных услуг.

Как растущие комиссии за размещение влияют на более мелкие торговые фирмы?

Более высокие инфраструктурные затраты сжимают средние проприетарные деск-столы, потенциально снижая конкурентное разнообразие и выгоды спредов для конечных инвесторов.

Какую роль играет искусственный интеллект в современных алгоритмах?

ИИ улучшает распознавание образов и анализ настроений, обеспечивая более быструю генерацию сигналов и адаптивное исполнение по классам активов.

Жизнеспособны ли облачные развертывания для чувствительных к задержкам стратегий?

Исследования и бэк-тестирование все чаще полагаются на облачные ресурсы; однако продакшен-уровневые стратегии с ультранизкими задержками по-прежнему предпочитают размещенные локальные установки для преимуществ в микросекундах.

Последнее обновление страницы: