Анализ рынка снегоуборочной техники для аэропортов

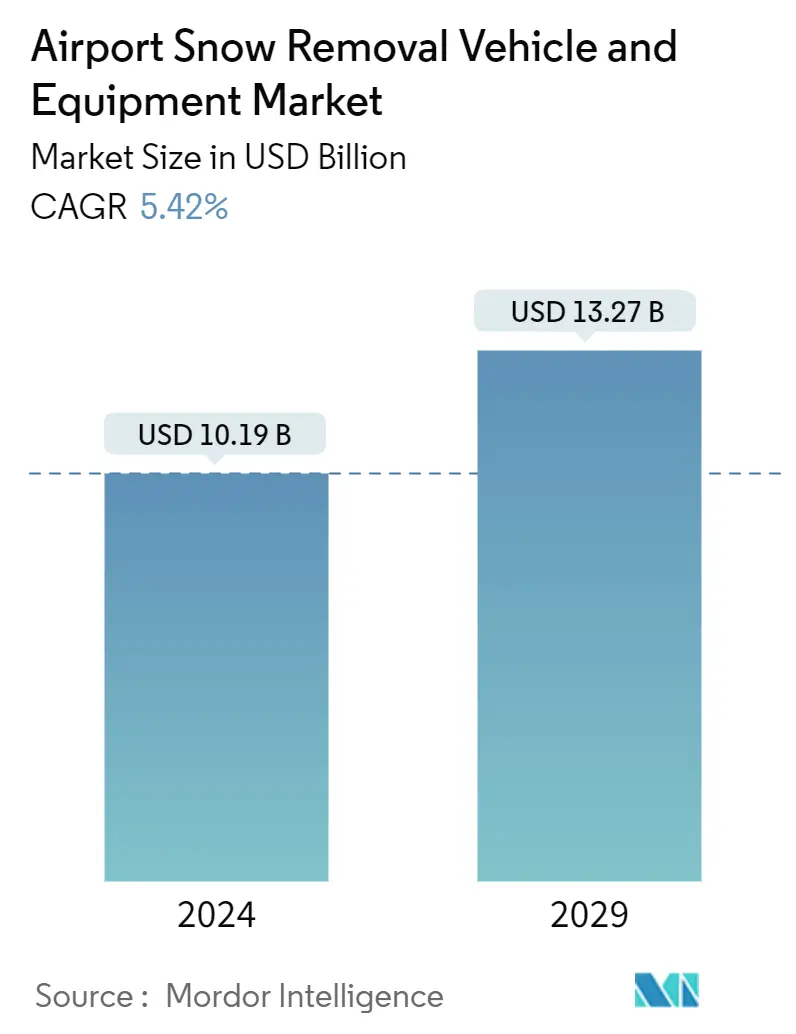

Объем рынка снегоуборочной техники и оборудования для аэропортов оценивается в 10,19 млрд долларов США в 2024 году и, как ожидается, достигнет 13,27 млрд долларов США к 2029 году, увеличиваясь в среднем на 5,42% в течение прогнозируемого периода (2024-2029 гг.).

- Растущий спрос на надежные и эффективные решения по уборке снега в аэропортах по всему миру в основном является движущей силой рынка. Рост авиаперевозок и, как следствие, увеличение частоты полетов увеличили потребность в сложных снегоуборочных машинах для управления работой аэропортов в различных погодных условиях.

- Кроме того, строгие требования к безопасности, предъявляемые авиационными властями в отношении обслуживания взлетно-посадочной полосы и эксплуатационной эффективности, стимулируют рост рынка. Снегоуборочная техника для аэропортов дорогая, а высокая стоимость обслуживания является одним из основных ограничений расширяющегося рынка. Сбои в работе авиакомпании и коррозия планеров также могут ограничить рынок.

- Интеграция сложных технологий, таких как системы GPS, датчики температуры, и улучшенное использование материала в автоматических системах уборки снега также способствуют расширению рынка. Благодаря повышению производительности и точности операций по уборке снега аэропорты стремятся свести к минимуму сбои, вызванные плохой погодой.

Тенденции рынка снегоуборочной техники для аэропортов

Отечественные аэропорты продолжат доминировать на рынке в течение прогнозируемого периода

- Сегмент внутренних аэропортов обслуживает потребности в уборке снега в аэропортах, которые в основном обслуживают внутренние рейсы внутри страны. Ожидается, что в этом сегменте будет наблюдаться значительный рост в странах с развивающейся экономикой, таких как Индия и Бразилия, где расширение инфраструктуры аэропортов и растущий спрос на авиаперевозки обуславливают потребность в улучшенном снегоуборочном оборудовании. Общее количество внутренних аэропортов больше, если сравнивать с международными.

- Растет потребность в автономном или дистанционно управляемом снегоуборочном оборудовании, которое повышает безопасность оператора и эффективность работы. В сентябре 2022 года аэропорт Штутгарта приступил к развертыванию автономных снегоуборочных машин. AirfieldPilot - это подметальная воздуходувка, которая может использоваться для очистки взлетно-посадочных полос, рулежных дорожек и перронов от снега и льда без участия водителя. Aebi Schmidt Group (ASG) и Flughafen GmbH развернули в аэропорту Штутгарта автономные снегоуборочные машины и оборудование.

- Одними из самых инновационных технологий уборки снега являются система раннего предупреждения о гололеде Boschung, которая прогнозирует будущее состояния взлетно-посадочной полосы, и автономные снегоочистители Yeti Move, которые были поставлены в аэропорты Стокгольма и Осло. Все 12 единиц в аэропорту Осло работают самостоятельно с 2022-23 года. Значительное расширение отечественной авиационной промышленности и растущая потребность в технологически продвинутой снегоуборочной технике для удаления льда с рулежных дорожек для обеспечения беспрепятственного прибытия и вылета воздушных судов являются основными факторами, способствующими росту рынка.

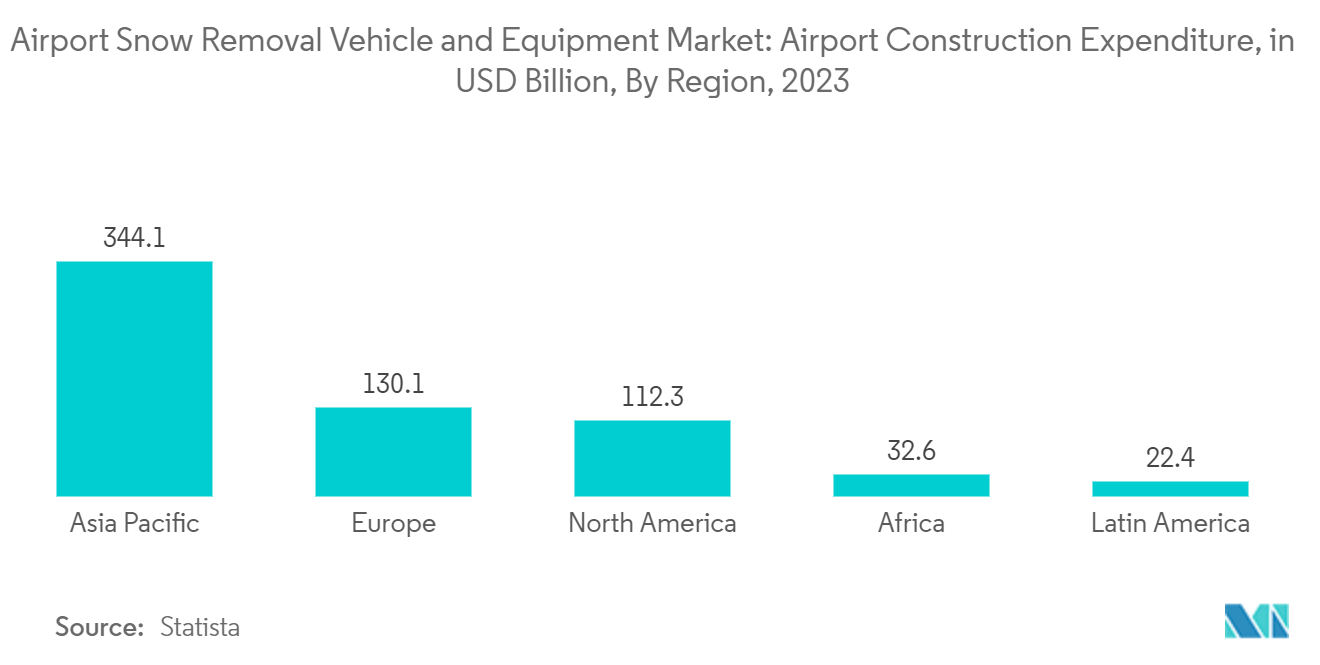

Северная Америка будет доминировать на рынке в течение прогнозируемого периода

- В 2022 году авиакомпании запустили более 650 новых маршрутов с участием как минимум одного североамериканского аэропорта, а в 2021 году авиакомпаниями было запущено более 1 200 новых маршрутов, включая аэропорты Северной Америки (включая Канаду и США), из которых около 890 были новыми внутренними маршрутами в США. Таким образом, поскольку авиакомпании стремятся расширить возможности подключения, чтобы охватить растущий пассажиропоток, инфраструктура аэропортов может играть жизненно важную роль.

- В связи с быстрым ростом авиаперевозок существует значительная потребность в новых аэропортах и терминалах для поддержки планов по расширению флота авиакомпаний. В июле 2022 года Федеральное управление гражданской авиации США объявило о планах администрировать 1 млрд долларов США в рамках Закона об инфраструктуре, принятого нынешним правительством США. В ноябре 2022 года в рамках Программы улучшения аэропортов FAA 85 аэропортов в 28 штатах были лучше подготовлены к обеспечению безопасной и бесперебойной работы аэропортов. Федеральное управление гражданской авиации Министерства транспорта США выделило более 76,2 миллиона долларов США в 2022 финансовом году на снегоуборочные машины, противообледенительное оборудование, а также новые или модернизированные здания для хранения этого оборудования. Программа финансирует различные проекты, включая строительство новых и улучшенных объектов аэропорта, ремонт взлетно-посадочных полос и рулежных дорожек, а также техническое обслуживание элементов аэродрома, таких как освещение или указатели.

- Аналогичным образом, в марте 2022 года правительство Канады предоставило 22 миллиона долларов США в рамках нового раунда финансирования проекта критической инфраструктуры в международном аэропорту Сент-Джонс. Ожидается, что наличие спроса на авиационную инфраструктуру в аэропортах Северной Америки для обслуживания растущего пассажиропотока поможет рынку.

Обзор отрасли снегоуборочной техники для аэропортов

Рынок носит полуконсолидированный характер с присутствием крупных игроков, таких как M-B Companies, Boschung Holding AG, Alamo Group Inc., Team Eagle Ltd. и Oshkosh Corporation. Ключевые игроки участвуют в стратегическом партнерстве и сотрудничестве для расширения своих продуктовых портфелей и присутствия на рынке. Технологические инновации остаются ключевым фактором получения конкурентного преимущества.

Компании вкладывают значительные средства в исследования и разработки, чтобы разработать передовые, эффективные и экологичные решения для уборки снега. Рынок снегоуборочной техники для аэропортов характеризуется консолидацией ключевых игроков, что вынуждает более мелких игроков концентрироваться на нишевых сегментах или объединяться, чтобы получить конкурентное преимущество в этой высококонкурентной отрасли.

Лидеры рынка снегоуборочной техники для аэропортов

Alamo Group Inc.

Oshkosh Corporation

Team Eagle Ltd.

M-B Companies Inc.

Boschung Holding AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка снегоуборочной техники для аэропортов

- Апрель 2023 г. Metal Pless, канадский поставщик снегоуборочной техники, объявил о создании нового подразделения аэропортов — Aero Pless, чтобы сосредоточиться на конкретных потребностях аэропортов Северной Америки.

- Апрель 2023 года MSG Aviation объявила о разработке крупнейшего в мире робота с искусственным интеллектом в аэропорту Осло (OSL), где она будет выполнять противообледенительные и сервисные процедуры.

Сегментация отрасли снегоуборочной техники для аэропортов

Снегоуборочная машина и оборудование аэропорта включают в себя оборудование и механизмы, специально предназначенные для уборки снега и наледи на взлетно-посадочных полосах и рулежных дорожках аэропортов, а также на перронах и других производственных площадках. Эти снегоуборочные машины тщательно спроектированы для быстрой и эффективной уборки снега, чтобы обеспечить безопасную работу самолетов в экстремальных погодных условиях.

Рынок снегоуборочной техники и оборудования для аэропортов сегментирован в зависимости от типа продукции, области применения и географии. В зависимости от типа продукции рынок подразделяется на воздуходувки, антиобледенители, погрузчики, роторные щетки и опрыскиватели, а также разбрасыватели. В зависимости от области применения рынок сегментирован на международный аэропорт и внутренний аэропорт. В отчете также рассматриваются размеры рынка и прогнозы рынка снегоуборочной техники и оборудования для аэропортов в основных странах в различных регионах.

Для каждого сегмента объем рынка указан в стоимостном выражении (USD).

| Воздуходувки |

| Антиобледенители |

| Погрузчики |

| Роторные метлы и опрыскиватели |

| Разбрасыватели |

| Международный |

| Одомашненный |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Великобритания |

| Франция | |

| Германия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | Бразилия |

| Мексика | |

| Остальная часть Латинской Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Продукт | Воздуходувки | |

| Антиобледенители | ||

| Погрузчики | ||

| Роторные метлы и опрыскиватели | ||

| Разбрасыватели | ||

| Приложение | Международный | |

| Одомашненный | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Латинская Америка | Бразилия | |

| Мексика | ||

| Остальная часть Латинской Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы об исследованиях рынка снегоуборочных машин и оборудования для аэропортов

Насколько велик рынок снегоуборочных машин и оборудования для аэропортов?

Ожидается, что объем рынка снегоуборочных машин и оборудования для аэропортов достигнет 10,19 млрд долларов США в 2024 году и будет расти в среднем на 5,42% и достигнет 13,27 млрд долларов США к 2029 году.

Каков текущий объем рынка снегоуборочных машин и оборудования для аэропортов?

Ожидается, что в 2024 году объем рынка снегоуборочной техники и оборудования для аэропортов достигнет 10,19 млрд долларов США.

Кто является ключевыми игроками на рынке снегоуборочных машин и оборудования для аэропортов?

Alamo Group Inc., Oshkosh Corporation, Team Eagle Ltd., M-B Companies Inc., Boschung Holding AG являются основными компаниями, работающими на рынке снегоуборочных машин и оборудования для аэропортов.

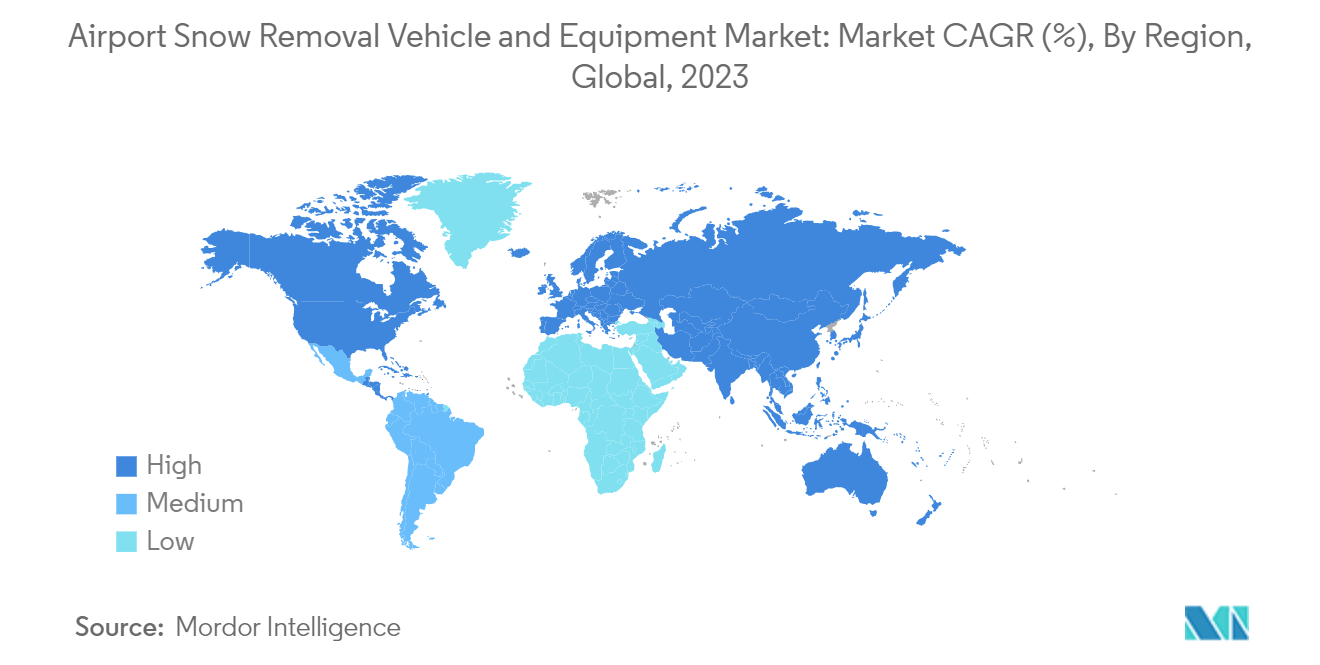

Какой самый быстрорастущий регион на рынке снегоуборочных машин и оборудования для аэропортов?

По оценкам, в Азиатско-Тихоокеанском регионе будет наблюдаться самый высокий среднегодовой темп роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке снегоуборочной техники и оборудования для аэропортов?

В 2024 году на Северную Америку приходится наибольшая доля рынка снегоуборочных машин и оборудования для аэропортов.

Какие годы охватывает этот рынок снегоуборочных машин и оборудования для аэропортов и каков был объем рынка в 2023 году?

В 2023 году объем рынка снегоуборочной техники и оборудования для аэропортов оценивался в 9,64 млрд долларов США. Отчет охватывает исторический объем рынка снегоуборочных машин и оборудования для аэропортов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка снегоуборочных машин и оборудования для аэропортов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отраслевых транспортных средствах и оборудовании для уборки снега в аэропортах

Статистические данные о доле рынка снегоуборочных машин и оборудования для аэропортов в 2024 году, размере и темпах роста выручки, созданные Mordor Intelligence™ Industry Reports. Анализ снегоуборочной техники и оборудования для аэропортов включает в себя прогноз рынка на 2024–2029 годы и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.