Анализ рынка транспортных средств наземной поддержки аэропортов

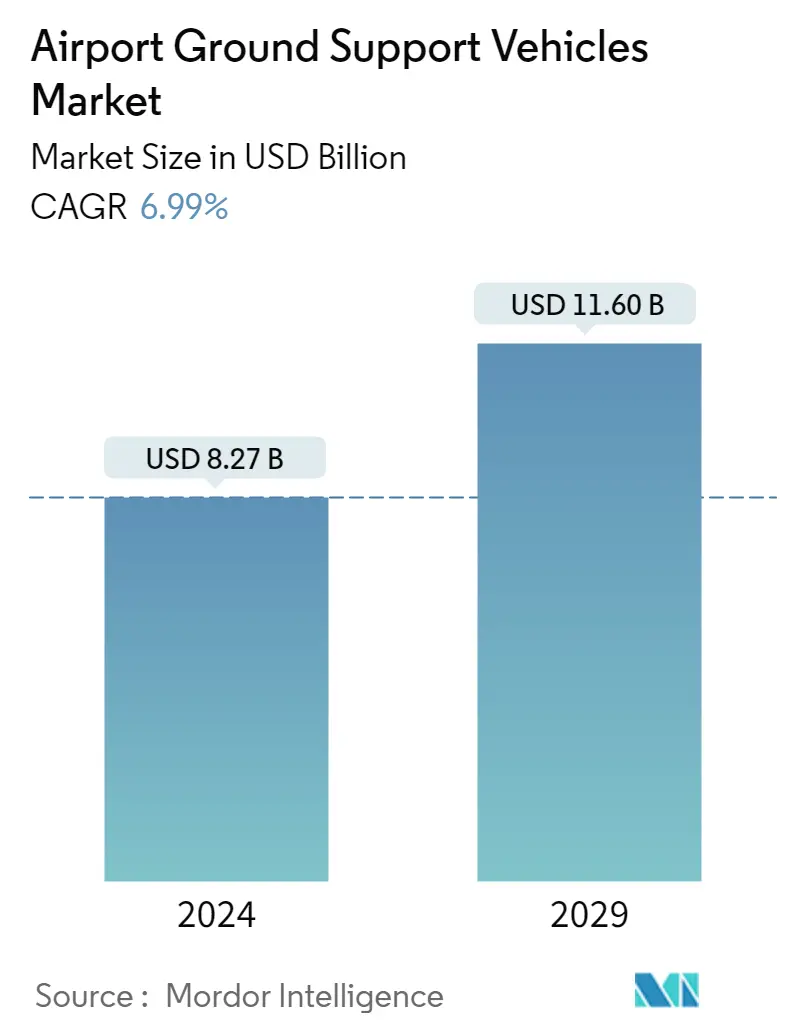

Объем рынка наземных вспомогательных транспортных средств для аэропортов оценивается в 8,27 млрд долларов США в 2024 году и, как ожидается, достигнет 11,60 млрд долларов США к 2029 году, а среднегодовой темп роста составит 6,99% в течение прогнозируемого периода (2024-2029 гг.).

Глобальный авиационный сектор столкнулся с беспрецедентными проблемами из-за пандемии COVID-19. Пандемия существенно повлияла на сектор коммерческой авиации, что привело к резкому сокращению пассажиропотока, что отрицательно сказалось на спросе на самолеты. Согласно отчету Международной ассоциации воздушного транспорта (IATA) за 2020 год, в 2020 году перевезено почти 1,8 миллиарда пассажиров, что на 60,2% меньше по сравнению с 4,5 миллиарда пассажиров в 2019 году. Более того, ожидается, что сектор коммерческой авиации будет медленно восстанавливаться, поскольку спрос на поездки по прогнозам, к 2023 году нормализуется до уровня, существовавшего до появления COVID.

Транспортные средства наземной поддержки обычно используются в аэропорту для различных операций между рейсами самолетов. Бесприцепные тягачи, используемые в аэропортах, буксируют самолеты за самолетом. Кроме того, пассажирские лестницы используются для посадки и высадки пассажиров в самолет и обратно. Рынок стимулируется растущим спросом на такие системы для повышения операционной эффективности аэропортов, где наблюдается рост грузовых и пассажирских перевозок. Быстрое расширение авиационного сектора, увеличение инвестиций в инфраструктуру аэропортов и растущий спрос на более экологичные и экологически чистые транспортные средства наземной поддержки аэропортов будут стимулировать рост рынка. Крупные авиакомпании и поставщики GSE уделяют особое внимание ремонту старого оборудования, чтобы увеличить срок его службы и сократить эксплуатационные расходы.

Тенденции рынка транспортных средств наземной поддержки аэропортов

Технологические достижения в области буксиров и тракторов будут способствовать росту сегмента в течение прогнозируемого периода

Работы по строительству/расширению аэропортов в настоящее время ведутся почти во всех регионах мира, и в них направляются огромные инвестиции. В 2019 году, за год до начала пандемии, в строительство и расширение аэропортов было вложено более 100 миллиардов долларов США. Хотя после пандемии инвестиции сократились, ожидается, что текущие проекты и оживление инвестиций в последние несколько месяцев будут способствовать росту изучаемого рынка.

Достижения в области мехатроники и робототехники, а также электрические и механические инновации играют жизненно важную роль в развитии индустрии наземного обслуживания самолетов. Модернизация систем наземного обслуживания повышает надежность, безопасность и эффективность наземных операций и обслуживания воздушных судов. Эта технология может оказаться очень полезной и для оптимизации процесса. Хорошо интегрированные, основанные на технологиях процессы наземного обслуживания позволяют получить обзор всех действий, происходящих вокруг самолета, что помогает сократить время выполнения работ и задержки.

Спрос на электрическое наземное обслуживание растет из-за более низкого уровня шума, отсутствия выбросов и более высокой эффективности. Соответствие строгим нормативным нормам и сниженные требования к техническому обслуживанию стимулируют внедрение. Операторы аэропортов постоянно заменяют свой устаревший парк современными и эффективными электромобилями.

Аэропорт Чанги в Сингапуре открыл свой Терминал 4 в 2017 году, планируя использовать его самый маленький и новейший объект для тестирования и разработки систем автоматизации. В таких службах, как техническое обслуживание, грузоперевозки и другие сопутствующие услуги, занято около 21 000 человек. В попытке повысить функциональность аэропорта Управление гражданской авиации Сингапура и контролируемые государством компании, такие как фирма по наземному обслуживанию и бортовому питанию SATS Ltd, объединяются для автоматизации терминала.

По оценкам, Азиатско-Тихоокеанский регион будет лидировать на рынке в течение прогнозируемого периода.

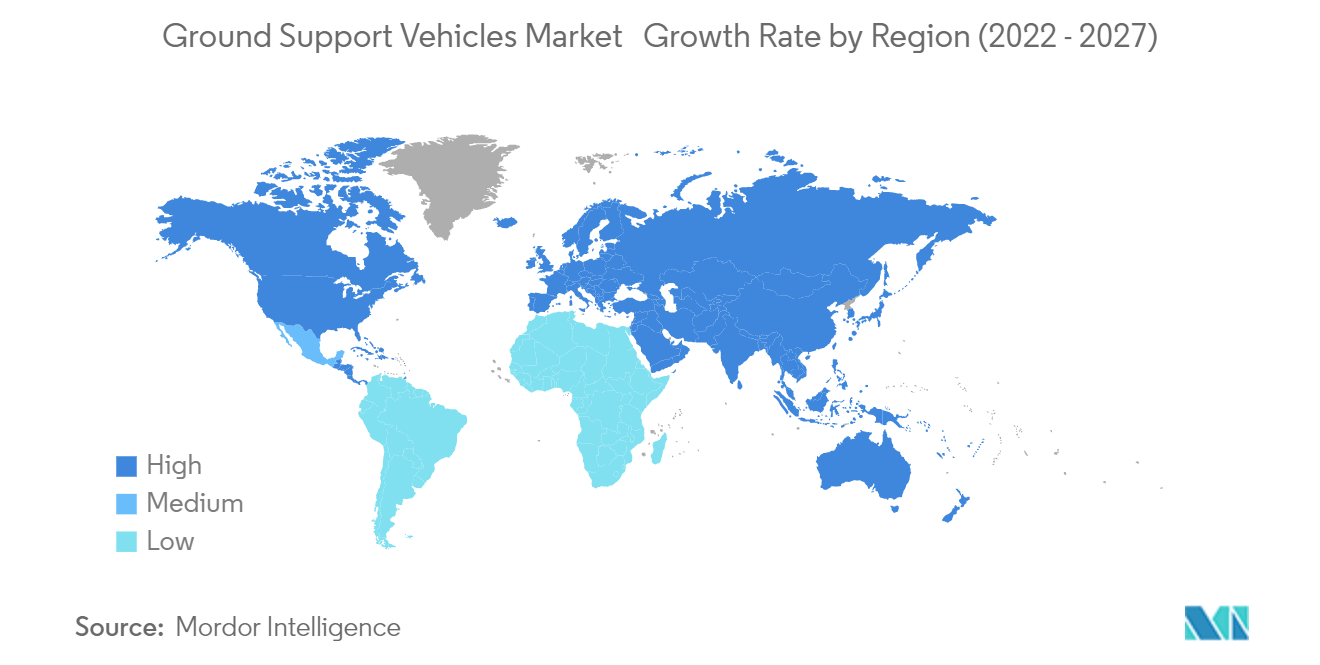

Азиатско-Тихоокеанский регион занимал наибольшую долю рынка в 2021 году и, как ожидается, будет лидировать на рынке в течение прогнозируемого периода. Рост обусловлен наличием хорошо развитой авиационной промышленности, наибольшего количества аэропортов и увеличением расходов на модернизацию аэропортов. В течение прогнозируемого периода Азиатско-Тихоокеанский регион продемонстрирует значительный рост. Растущая урбанизация, увеличение числа авиапассажиров и рост расходов на развитие новых аэропортов способствуют росту рынка во всем регионе. Правительство Индии выделило из бюджета $23,7 млрд в 2020-2021 годах на улучшение транспортной инфраструктуры региона. К 2024 году страна планирует построить 100 новых аэропортов.

В связи с увеличением количества пассажиров и прогнозируемым увеличением количества пассажиров до допандемического уровня к 2024 году крупные аэропорты готовятся к оснащению новым оборудованием для обслуживания потребностей наземных услуг. Индия имеет в значительной степени неиспользованный рынок пассажиров, которым еще предстоит часто путешествовать по воздуху. Благодаря этому огромному рыночному потенциалу крупные аэропорты по всей Индии расширяют свои возможности. Например,.

В июне 2022 года международный аэропорт имени Индиры Ганди в Дели объявил, что планирует сократить выбросы в контролируемой зоне за счет ввода в эксплуатацию в общей сложности 62 электромобилей в течение 4 месяцев. Транспортные средства будут выполнять множество функций от уборки до перевозки пассажиров между самолетом и терминалами.

Несколько проектов строительства и расширения аэропортов в настоящее время реализуются в таких странах, как Индия, Китай, Филиппины, Вьетнам и Австралия. Расширение аэропортов в крупных городах с огромным пассажиропотоком дало производителям возможность представить и предложить свои современные машины наземного обслуживания. Кроме того, операторы аэропортов закупают и тестируют новые вспомогательные транспортные средства, которые могут позволить им упростить работу аэропорта. В марте 2022 года Menzies Aviation продлила контракт с Thai Airways в Австралии на предоставление пассажирских и перронных услуг в аэропортах Мельбурна и Сиднея.

Обзор отрасли транспортных средств наземной поддержки аэропортов

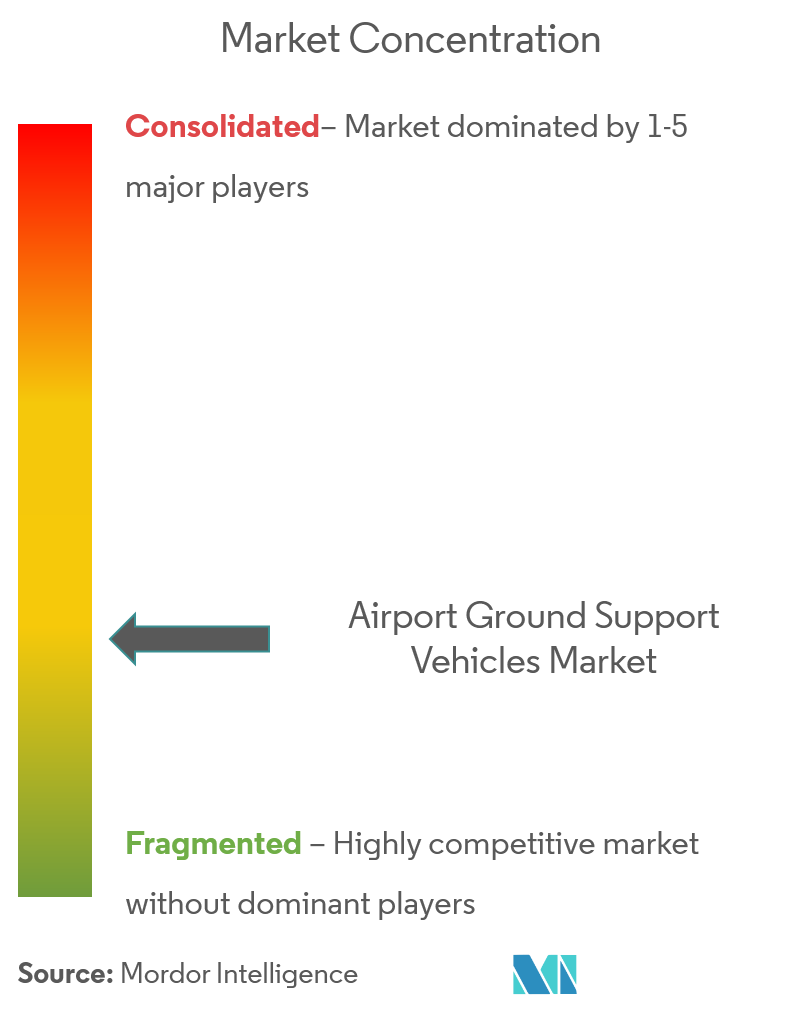

Рынок транспортных средств наземного обслуживания аэропортов фрагментирован по своей природе и характеризуется наличием нескольких поставщиков, которые поставляют различные типы транспортных средств, таких как пассажирские автобусы и лестницы, заправщики, антиобледенители, буксиры, тягачи и т. д. Однако некоторые из известных игроков рынка транспортных средств наземного обслуживания аэропортов являются John Bean Technologies Corp, Textron Inc. (Textron Ground Support Equipment Inc.), Vestergaard Company, Tronair Inc. и Mallaghan Engineering Ltd.

Компании сосредоточены на разработке новых технологий, таких как электрические буксиры для самолетов и электрические графические процессоры, среди прочего, и, как ожидается, будут поддерживать компании и привлекать новых клиентов (авиакомпании, а также операторы аэропортов). Например, в октябре 2021 года Тейлор-Данн представила на Международной выставке GSE Expo новый тягач с литий-ионным двигателем. Это обеспечивает нулевые выбросы транспортных средств, снижение затрат на техническое обслуживание и повышение безопасности.

Лидеры рынка наземной техники для аэропортов

Textron Inc. (Textron Ground Support Equipment Inc.)

Vestergaard Company

Mallaghan Engineering Ltd.

Tronair Inc.

John Bean Technologies Corp

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка наземной техники для аэропортов

В июле 2022 года Управление аэропортов Индии (AAI) включило пожарно-спасательный лестничный автомобиль 6x6 в состав пожарной службы аэропорта Ченнаи. Транспортное средство предназначено для быстрой эвакуации пассажиров широкофюзеляжных самолетов, таких как Boeing 747 и Airbus A350, в случае возникновения чрезвычайной ситуации.

В апреле 2022 года RISE™ Robotics, компания по производству тяжелого машиностроения с нулевым уровнем выбросов, подписала с AFVentures контракт на сумму 1,7 миллиона долларов США на модернизацию наземного вспомогательного оборудования ВВС США.

Сегментация отрасли транспортных средств наземного обслуживания аэропортов

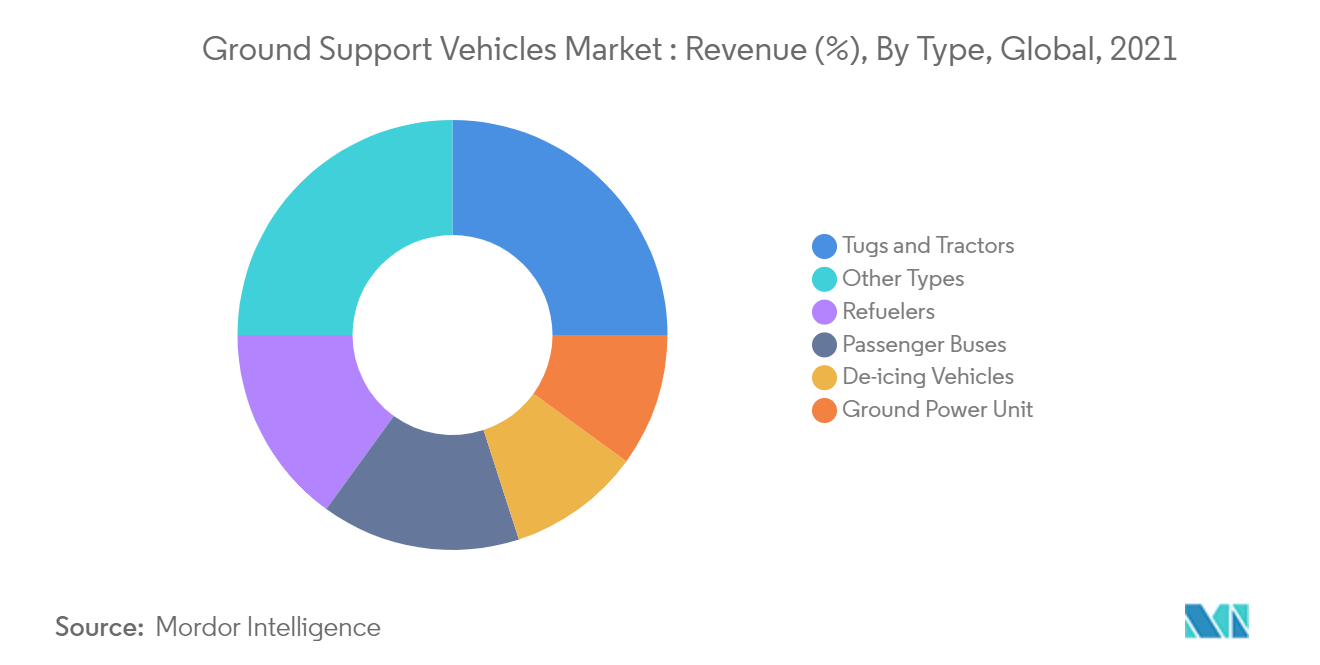

Рынок наземных транспортных средств сегментирован по типу, источнику питания и географическому положению. По типам рынок сегментирован на топливозаправщики, буксиры и тягачи, пассажирские автобусы, противообледенительные машины, наземные силовые установки и другие. По источникам питания рынок разделен на электрические, неэлектрические и гибридные. По приложениям рынок сегментирован на коммерческий, военный и оборонный. Размер рынка и прогнозы были представлены в стоимостном выражении (в миллионах долларов США) по различным регионам.

| Заправщики |

| Буксиры и тракторы |

| Пассажирские автобусы |

| Противообледенительные транспортные средства |

| Наземные энергоблоки |

| Другие |

| Электрический |

| Неэлектрический |

| Гибридный |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Великобритания |

| Франция | |

| Германия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | Бразилия |

| Мексика | |

| Остальная часть Латинской Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип | Заправщики | |

| Буксиры и тракторы | ||

| Пассажирские автобусы | ||

| Противообледенительные транспортные средства | ||

| Наземные энергоблоки | ||

| Другие | ||

| Источник питания | Электрический | |

| Неэлектрический | ||

| Гибридный | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Великобритания | |

| Франция | ||

| Германия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Латинская Америка | Бразилия | |

| Мексика | ||

| Остальная часть Латинской Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка транспортных средств наземной поддержки аэропортов

Насколько велик рынок наземной вспомогательной техники для аэропортов?

Ожидается, что объем рынка наземных вспомогательных транспортных средств для аэропортов достигнет 8,27 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,99% и достигнет 11,60 млрд долларов США к 2029 году.

Каков текущий размер рынка транспортных средств наземной поддержки аэропортов?

Ожидается, что в 2024 году объем рынка наземной вспомогательной техники для аэропортов достигнет 8,27 млрд долларов США.

Кто являются ключевыми игроками на рынке Наземная служба поддержки аэропортов?

Textron Inc. (Textron Ground Support Equipment Inc.), Vestergaard Company, Mallaghan Engineering Ltd., Tronair Inc., John Bean Technologies Corp — основные компании, работающие на рынке наземных транспортных средств для аэропортов.

Какой регион на рынке Наземная служба поддержки аэропортов является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Наземные транспортные средства для аэропортов?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка наземных транспортных средств для аэропортов.

Какие годы охватывает рынок наземных вспомогательных транспортных средств для аэропортов и каков был размер рынка в 2023 году?

В 2023 году объем рынка наземной вспомогательной техники для аэропортов оценивался в 7,73 миллиарда долларов США. В отчете рассматривается исторический размер рынка наземных транспортных средств для аэропортов за 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка наземных транспортных средств для аэропортов на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли средств наземной поддержки самолетов

Статистические данные о доле, размере и темпах роста доходов на рынке транспортных средств наземной поддержки самолетов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ транспортных средств наземной поддержки самолетов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.