Анализ рынка пищевых ферментов в Африке

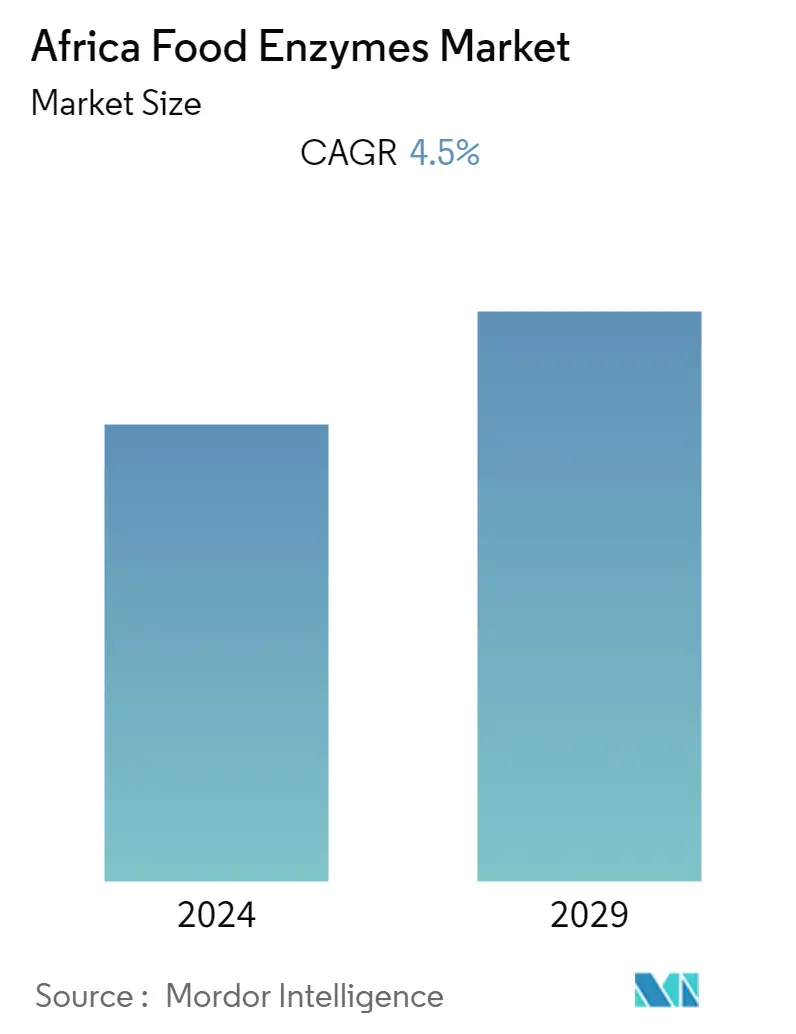

Прогнозируется, что в течение прогнозируемого периода (2020–2025 гг.) рынок пищевых ферментов в Африке будет расти в среднем на 4,5%.

Рынок пищевых ферментов переживает быстрый рост из-за растущего спроса на обработанные пищевые продукты и широкого применения ферментов в пищевой промышленности региона. Инновации в пищевых технологиях в регионе и растущее понимание того, что продукты более высокого качества производятся с использованием ферментов, являются другими факторами, которые способствуют дальнейшему росту рынка. Например, генетически модифицированные ферменты, которые обычно оказывают долгосрочное воздействие на здоровье, привели к замедлению роста отрасли. Однако, поскольку органы по безопасности пищевых продуктов устанавливают стандарты потребления ферментов, потребители начали принимать продукты, обработанные генетически модифицированными ферментами.

Тенденции рынка пищевых ферментов в Африке

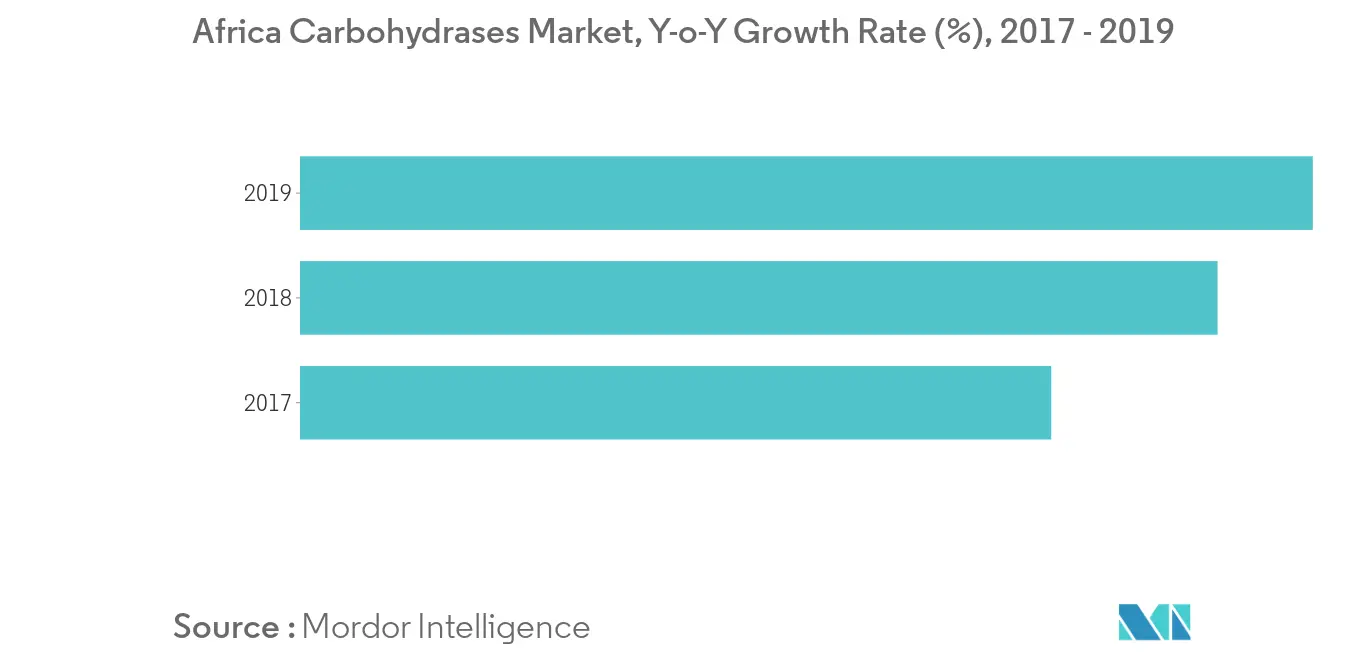

Приобретенный спрос на карбогидразы в пищевой промышленности

Карбогидразы можно разделить на амилазу, целлюлазу, ксиланазу и пектиназу в зависимости от конкретного класса карбогидразы, которая необходима для разрушения клеточных стенок различных растений, состоящих из различных структурных углеводов. Они способствуют образованию различных типов сахарных сиропов, таких как сиропы глюкозы, фруктозы и инвертированного сахара, пребиотиков и изомальтулозы, заменителя сахарозы, для улучшения сенсорных свойств соков и вин и снижения содержания лактозы в молоке. Промышленная карбогидраза, используемая в производстве пищевых продуктов, способствует повышению энергетической ценности круп и продуктов их переработки, улучшению высвобождения питательных веществ в полножирных растительно-белковых семенах и растительно-белковых шротах, повышению усвояемости крахмала в кукурузных диетах, и увеличить использование кукурузы, особенно амилазы, в молочных рационах, тем самым повышая эффективность производства молока.

В связи с его растущим применением в пищевой промышленности, в настоящее время компании создали свои собственные центры исследований и разработок, чтобы удовлетворить потребности отрасли и, таким образом, оставаться конкурентоспособными на рынке. Например, производители ферментов в Африке разработали инновационные термостабильные ферменты, которые являются сыпучими и приводят к снижению образования отходов. Эти факторы также привели к росту импорта ферментов для их использования в пищевой промышленности и производстве напитков в стране.

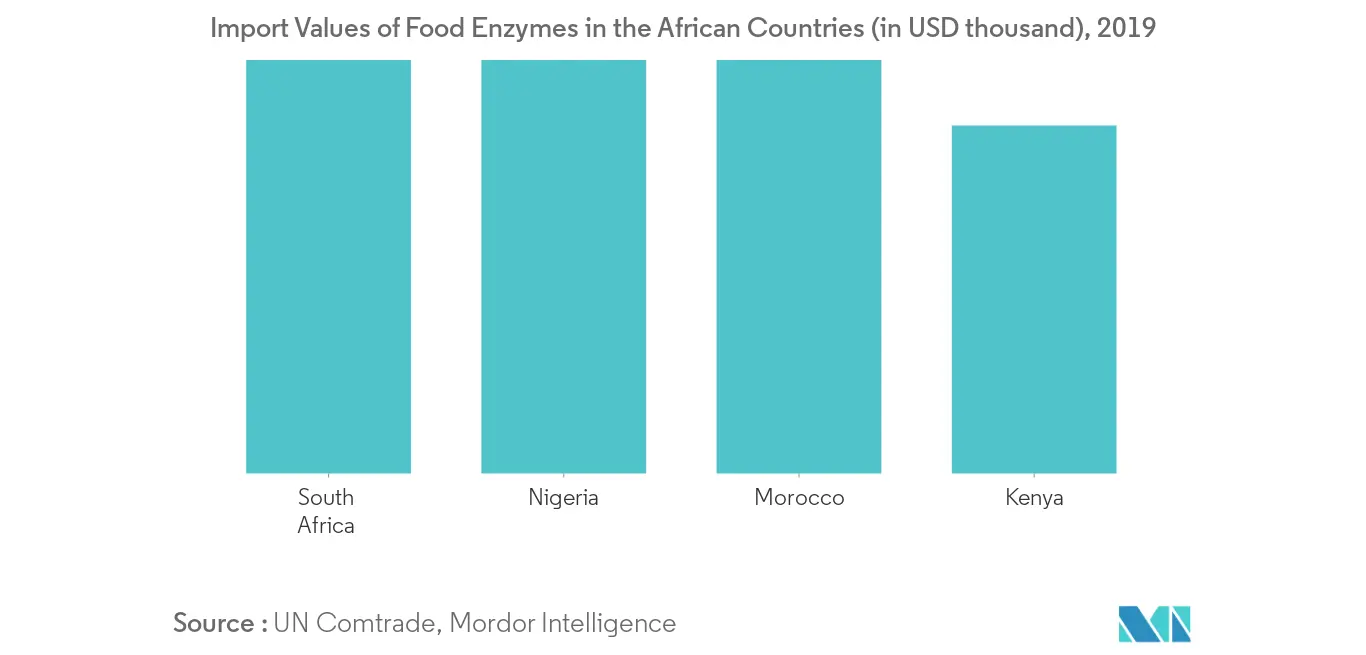

Южная Африка будет владеть основной долей

Южная Африка имеет один из крупнейших и наиболее хорошо зарекомендовавших себя рынков пищевых ферментов в африканском регионе. Большой спрос объясняется увеличением расходов потребителей Южной Африки на продукцию премиум-класса, а также смещением предпочтения обработанных пищевых продуктов, содержащих натуральные ингредиенты. Более того, поддержка правительства посредством стимулирующей политики положительно повлияла на рост рынка пищевых ферментов в стране. Многие южноафриканские компании создали ассоциации с международными компаниями, предоставляя Южной Африке доступ к новейшим технологиям, опыту и дистрибуции. Например, в августе 2019 года Barentz International, ведущий мировой дистрибьютор комплексного портфеля специальных ингредиентов (включая пищевые ферменты), объявил о создании совместного предприятия с SK Chemtrade Services для продолжения своей экспансии в Южной Африке.

Более того, технологические инновации и модернизация южноафриканских компаний и глобальных компаний, имеющих производственные мощности в Южной Африке, являются немногими другими ключевыми движущими факторами роста рынка в стране. Кроме того, ожидается, что быстрая урбанизация в сочетании с ростом уровня жизни станет движущей силой изменения потребительских вкусов и предпочтений в Южной Африке.

Обзор отрасли пищевых ферментов в Африке

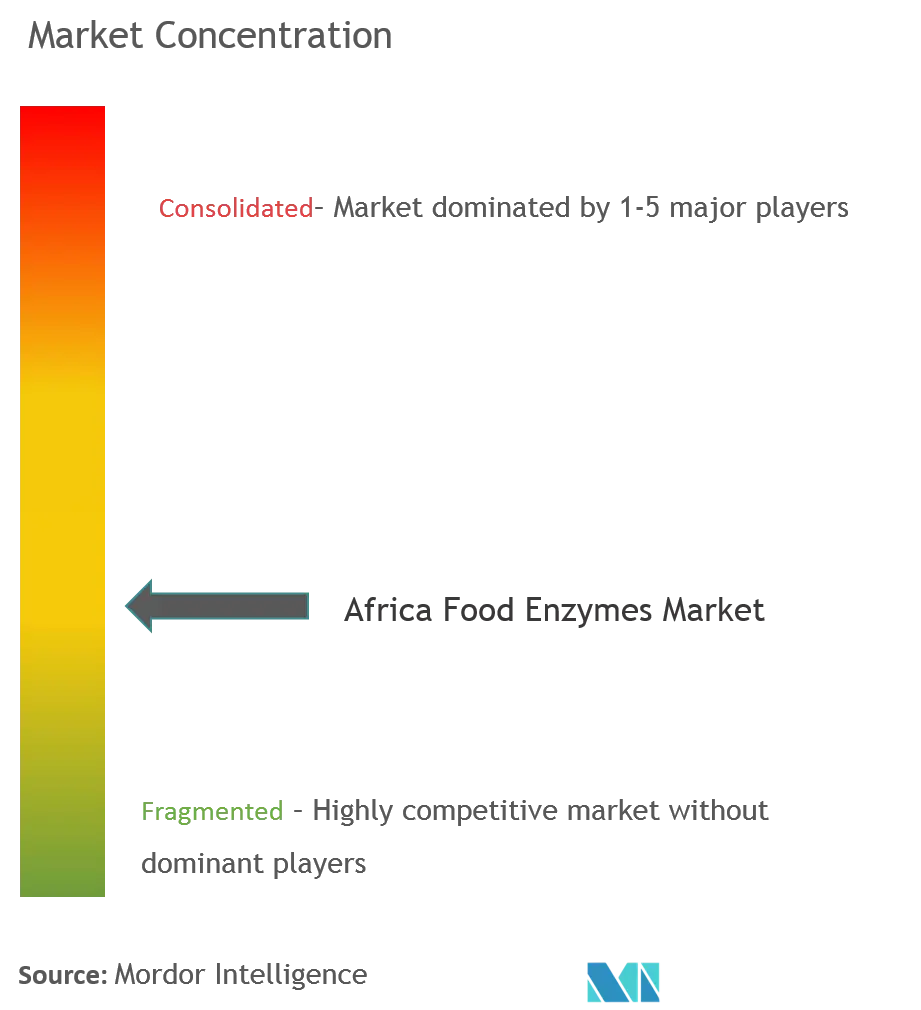

Рынок пищевых ферментов в Африке является конкурентным и фрагментированным по своей природе, на котором большое количество отечественных и транснациональных игроков конкурируют за долю рынка. Особое внимание уделяется слиянию, расширению, поглощению и партнерству компаний, а также разработке новых продуктов в качестве стратегических подходов, принятых ведущими компаниями для увеличения присутствия своего бренда среди потребителей. Ключевые игроки, доминирующие на региональном рынке, включают Chr. Hansen Holding AS, DuPont de Nemours Inc. и Sabinsa South Africa (Pty) Ltd., среди других.

Лидеры рынка пищевых ферментов в Африке

Chr. Hansen Holding AS

Sabinsa South Africa (Pty) Ltd.

Zymetech

AEB Africa (PTY) LTD

Megazyme Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация промышленности пищевых ферментов в Африке

Рынок пищевых ферментов в Африке сегментирован по типам карбогидраза, протеаза, липаза и другие. По сфере применения рынок делится на хлебопекарную, кондитерскую, молочную и замороженную десертную промышленность, продукцию из мяса, птицы и морепродуктов, напитки и другие отрасли. Кроме того, в исследовании представлен анализ рынка пищевых ферментов на развивающихся и развитых рынках по всему миру, включая Южную Африку, Нигерию, Кению и остальную часть Африки.

| Карбогидраза |

| Протеаза |

| Липаза |

| Другие |

| Пекарня |

| Кондитерские изделия |

| Молочные и замороженные десерты |

| Продукты из мяса, птицы и морепродуктов |

| Напитки |

| Другие |

| Южная Африка |

| Кения |

| Нигерия |

| Остальная часть Африки |

| По типу | Карбогидраза |

| Протеаза | |

| Липаза | |

| Другие | |

| По применению | Пекарня |

| Кондитерские изделия | |

| Молочные и замороженные десерты | |

| Продукты из мяса, птицы и морепродуктов | |

| Напитки | |

| Другие | |

| По стране | Южная Африка |

| Кения | |

| Нигерия | |

| Остальная часть Африки |

Часто задаваемые вопросы по исследованию рынка пищевых ферментов в Африке

Каков текущий размер рынка пищевых ферментов в Африке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка пищевых ферментов в Африке составит 4,5%.

Кто являются ключевыми поставщиками на рынке Пищевые ферменты в Африке?

Chr. Hansen Holding AS, Sabinsa South Africa (Pty) Ltd., Zymetech, AEB Africa (PTY) LTD, Megazyme Ltd. — крупнейшие компании, работающие на рынке пищевых ферментов в Африке.

Какие годы охватывает рынок пищевых ферментов в Африке?

В отчете рассматривается исторический размер рынка пищевых ферментов в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка пищевых ферментов в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии пищевых ферментов в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке пищевых ферментов в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Africa Food Enzyms включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.