Размер рынка биоудобрений в Африке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 272.3 Миллион долларов США | |

| Размер Рынка (2029) | 417.58 Миллион долларов США | |

| Наибольшая доля по форме | Ризобий | |

| CAGR (2024 - 2029) | 9.35 % | |

| Наибольшая доля по странам | Египет | |

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка биоудобрений в Африке

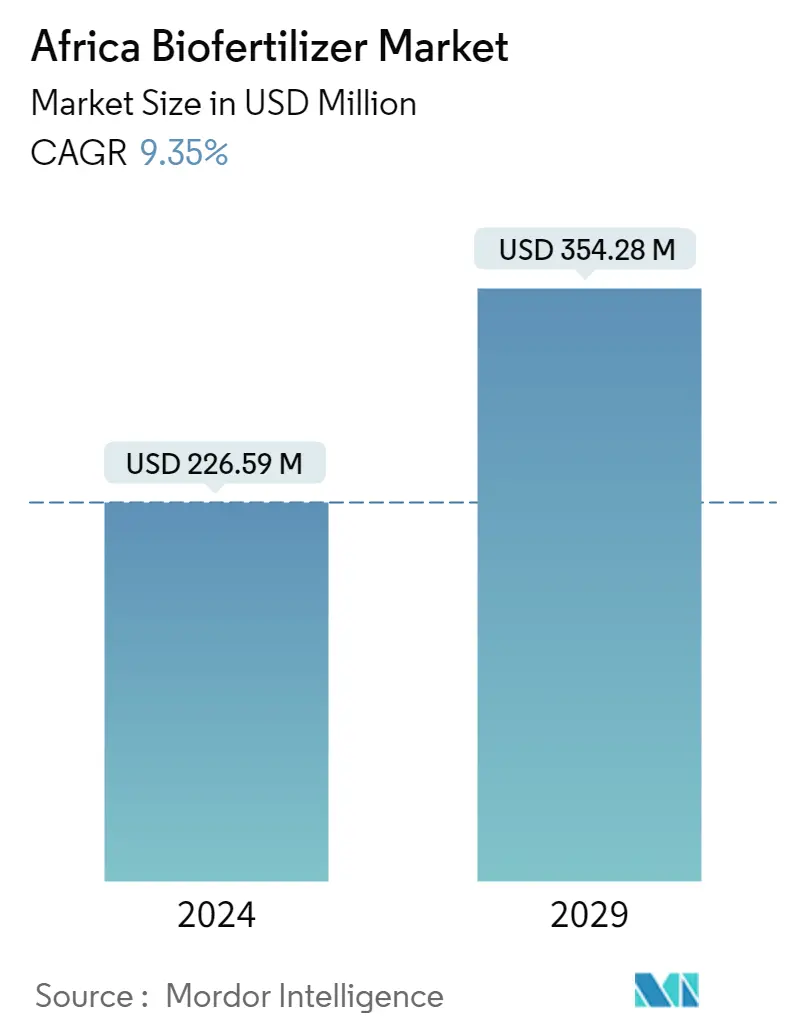

Объем рынка биоудобрений в Африке оценивается в 226,59 млн долларов США в 2024 году и, как ожидается, достигнет 354,28 млн долларов США к 2029 году, при этом среднегодовой темп роста составит 9,35% в течение прогнозируемого периода (2024-2029 гг.).

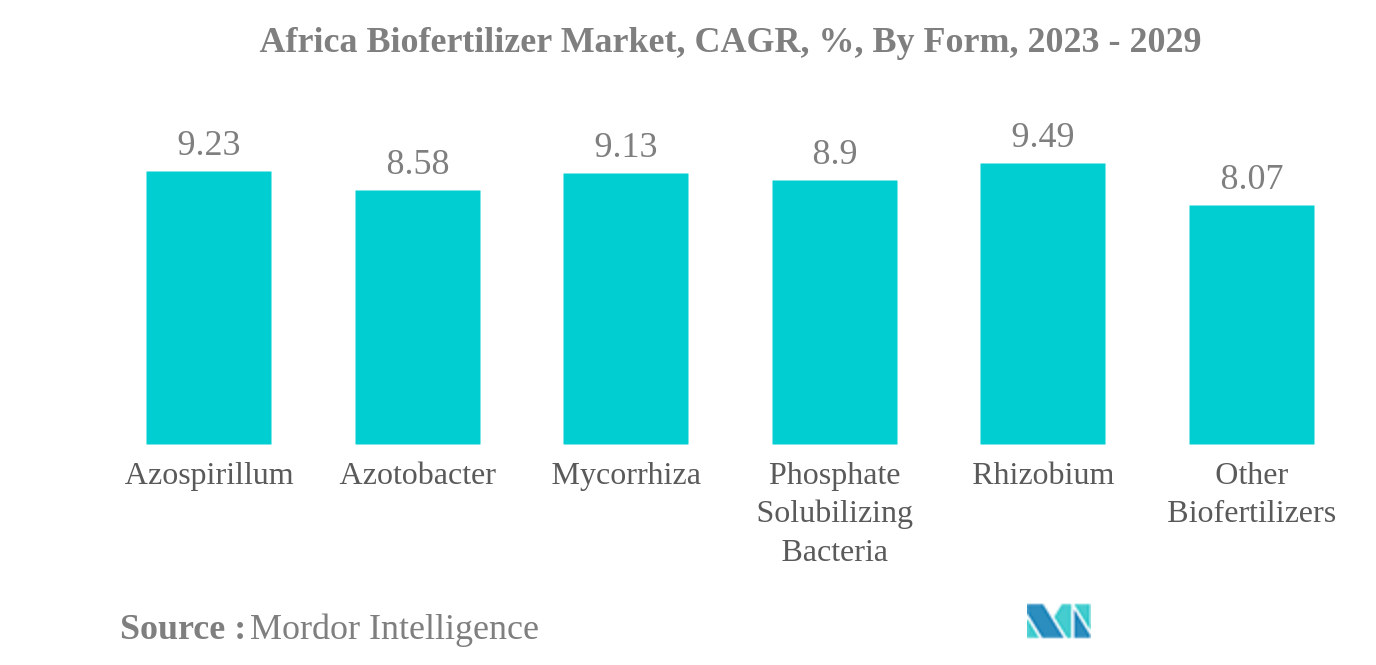

- Ризобиум — самая крупная форма Ризобиум — это почвенная бактерия, которая помогает бобовым растениям фиксировать азот, потенциально заменяя коммерческие азотные удобрения. Ризобиум повышает продуктивность сельского хозяйства.

- Ризобиум — самая быстрорастущая форма Ризобиум в основном используется для зернобобовых культур и может повысить урожайность на 25–35%, одновременно снижая общую потребность в химических удобрениях на 20–25% для некоторых культур.

- Пропашные культуры являются крупнейшим типом сельскохозяйственных культур кукуруза, пшеница, рис и бобовые входят в число основных пропашных культур, выращиваемых в регионе. Применение ризобия доминирует над пропашными культурами и составит 45,7% рыночной стоимости в 2022 году.

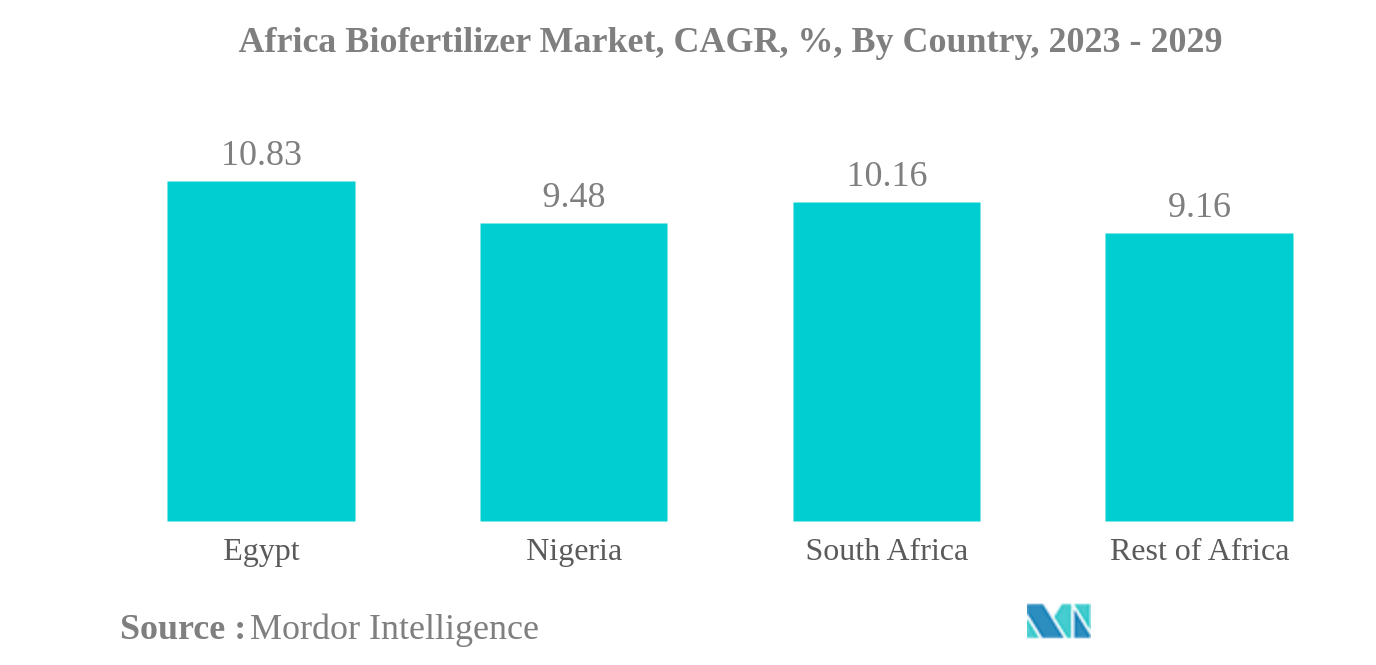

- Египет является крупнейшей страной основные сельскохозяйственные культуры Египта включают рис, пшеницу, кукурузу, хлопок, а также фрукты и овощи. В стране преобладают ризобии, на их долю в 2022 году пришлось 39,1% рыночной стоимости.

Ризобиум – самая крупная форма

- Биоудобрения – это живые микроорганизмы, которые улучшают питание растений за счет мобилизации или увеличения доступности питательных веществ в почве. Микориза, азоспириллы, азотобактеры, ризобии и фосфатсолюбилизирующие бактерии являются наиболее частыми микроорганизмами, используемыми в качестве биоудобрений в сельском хозяйстве.

- Среди этих биоудобрений ризобиум наиболее широко используется в Африке в 2022 году на его долю придется 45,6% рынка, а его стоимость оценивается в 87,5 млн долларов США. Ризобиумы — наиболее известные азотфиксирующие бактерии, обитающие в корневых клубеньках бобовых растений и вступающие в симбиотические отношения с растениями.

- Азоспириллы заняли вторую по величине долю рынка, стоимость которой в 2022 году составила 43,8 млн долларов США. Биоудобрения на основе азоспирилл способствуют вегетативному росту растений, замещая 25-30% потребности растений в азоте.

- На рынке биоудобрений доминировали пропашные культуры, стоимость которых составила около 146,8 млн долларов США и на которые пришлось 76,5% доли потребления в 2022 году, за ними следовали садовые культуры стоимостью 30,5 млн долларов США. Рыночная стоимость биоудобрений для пропашных культур постоянно растет. В период с 2017 по 2021 год он увеличился примерно на 17,8%. Ожидается, что к концу прогнозируемого периода он увеличится примерно на 69,6% и достигнет 270,0 млн долларов США.

- Применение биоудобрений позволяет снизить использование химических азотных удобрений и общую стоимость выращивания. Спрос на органическую продукцию на внутреннем и международном рынках растет, что приводит к росту спроса на биоудобрения в регионе.

Египет – самая большая страна

- Поскольку спрос на органически выращенные продукты питания во многих африканских странах, таких как Египет, Нигерия и Южная Африка, растет, Африка становится важным рынком для биоудобрений. За исторический период (2017-2022 гг.) площадь органически возделываемых земель в регионе немного увеличилась с 1,1 млн га в 2017 году до 1,3 млн га в 2022 году. За тот же период африканский рынок биоудобрений вырос на 6,9%. В регионе выращиваются в основном зерновые культуры, такие как кукуруза, пшеница и кукуруза.

- Ризобий является наиболее часто используемым биоудобрением в африканских странах, на его долю в 2022 году придется 45,6% рынка и стоимость 87,5 млн долларов США. Ризобиум — наиболее известная азотфиксирующая бактерия, обитающая в корневых клубеньках бобовых растений и имеющая с растениями симбиотическую связь.

- В остальной части Африки по площади Тунис был крупнейшим производителем органических продуктов в регионе в 2021 году. Около 60 из 250 категорий органических продуктов, выращиваемых в Тунисе, экспортируются, в основном оливковое масло, а также финики, ароматические и лекарственные травы, а также некоторые овощи и фрукты. Тунис занимает 30-е место в мире и первое место в Африке по количеству сертифицированных территорий органического земледелия, несмотря на свои небольшие размеры.

- Основные страны и регионы с посевными площадями органического сельского хозяйства включают остальную часть Африки, Египет и Южную Африку. В 2022 году на остальную часть Африки приходилось 95,0% от общей площади органических сельскохозяйственных площадей в Африке, то есть 1,2 миллиона гектаров. В том же году на долю Египта пришлось 3,5% с 45,1 тыс. га, а на Южную Африку — 1,0%. с 12,6 тыс. га.

- Ожидается, что спрос на биоудобрения вырастет в течение прогнозируемого периода из-за растущего интереса потребителей к органическим продуктам. Фермеры все больше осознают недостатки использования химических веществ в сельском хозяйстве и увеличения площадей органических продуктов, что также может стимулировать рынок.

Обзор отрасли биоудобрений в Африке

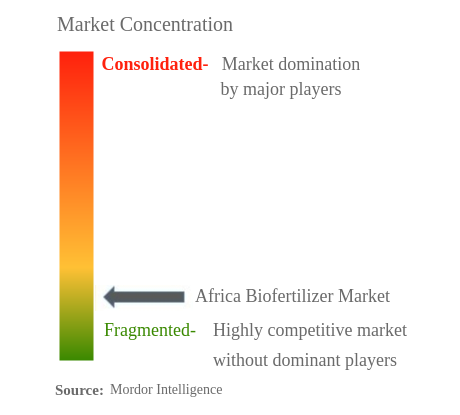

Рынок биоудобрений в Африке фрагментирован пять крупнейших компаний занимают 2,49%. Основными игроками на этом рынке являются Biolchim SPA, IPL Biologicals Limited, Microbial Biological Fertilizers International, Rizobacter и T. Stanes and Company Limited (отсортировано в алфавитном порядке).

Лидеры рынка биоудобрений Африки

Biolchim SPA

IPL Biologicals Limited

Microbial Biological Fertilizers International

Rizobacter

T. Stanes and Company Limited

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка биоудобрений в Африке

- Январь 2021 г . Heliae Agriculture и Rizobacter сотрудничают в разработке инновационных технологий питания почвы и сельскохозяйственных культур, которые помогут компании создавать более качественные и эффективные решения, расширяя портфель продуктов.

- Январь 2021 г . Компания Atlántica Agrícola разработала Микомикс, биостимулятор, состоящий в основном из микоризных грибов, ризобактерий и хелатных микроэлементов. Присутствие и развитие этих микроорганизмов в ризосфере создают симбиотические отношения с растением, которые способствуют поглощению воды и минеральных питательных веществ и повышают его устойчивость к водному и солевому стрессу.

Отчет о рынке биоудобрений в Африке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Площадь органического выращивания

- 4.2 Расходы на органические продукты на душу населения

- 4.3 Нормативно-правовая база

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА

- 5.1 Форма

- 5.1.1 Азоспириллы

- 5.1.2 Азотобактерия

- 5.1.3 Микориза

- 5.1.4 Бактерии, солюбилизирующие фосфаты

- 5.1.5 Ризобий

- 5.1.6 Другие биоудобрения

- 5.2 Тип культуры

- 5.2.1 Товарные культуры

- 5.2.2 Садоводческие культуры

- 5.2.3 Пропашные культуры

- 5.3 Страна

- 5.3.1 Египет

- 5.3.2 Нигерия

- 5.3.3 Южная Африка

- 5.3.4 Остальная Африка

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компании

- 6.4.1 Atlántica Agrícola

- 6.4.2 Biolchim SPA

- 6.4.3 IPL Biologicals Limited

- 6.4.4 Mapleton Agri Biotec Pt. Ltd

- 6.4.5 Microbial Biological Fertilizers International

- 6.4.6 Rizobacter

- 6.4.7 T. Stanes and Company Limited

- 6.4.8 Valent Biosciences LLC

- 6.4.9 Vegalab SA

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ СЕЛЬСКОХОЗЯЙСТВЕННЫХ БИОЛОГИЧЕСКИХ ПРЕПАРАТОВ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация промышленности биоудобрений в Африке

Азоспириллы, азотобактеры, микоризы, фосфаторастворимые бактерии, ризобиумы покрыты формой в виде сегментов. Товарные культуры, садовые культуры, пропашные культуры рассматриваются как сегменты по типу культуры. Египет, Нигерия, Южная Африка представлены сегментами по странам.| Азоспириллы |

| Азотобактерия |

| Микориза |

| Бактерии, солюбилизирующие фосфаты |

| Ризобий |

| Другие биоудобрения |

| Товарные культуры |

| Садоводческие культуры |

| Пропашные культуры |

| Египет |

| Нигерия |

| Южная Африка |

| Остальная Африка |

| Форма | Азоспириллы |

| Азотобактерия | |

| Микориза | |

| Бактерии, солюбилизирующие фосфаты | |

| Ризобий | |

| Другие биоудобрения | |

| Тип культуры | Товарные культуры |

| Садоводческие культуры | |

| Пропашные культуры | |

| Страна | Египет |

| Нигерия | |

| Южная Африка | |

| Остальная Африка |

Определение рынка

- СРЕДНЯЯ ДОЗИРОВКА - Это относится к среднему объему биоудобрений, внесенных на гектар сельскохозяйственных угодий в соответствующем регионе/стране.

- ТИП КУЛЬТУРЫ - Пропашные культуры зерновые, зернобобовые, масличные и кормовые культуры. Садоводство фрукты и овощи, товарные культуры плантационные культуры и специи.

- ФУНКЦИИ - Биоудобрение

- УРОВЕНЬ РЫНОЧНОЙ ОЦЕНКИ - Рыночные оценки различных типов биоудобрений были сделаны на уровне продуктов.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.