Análise de Mercado de Imagem Nuclear dos EUA

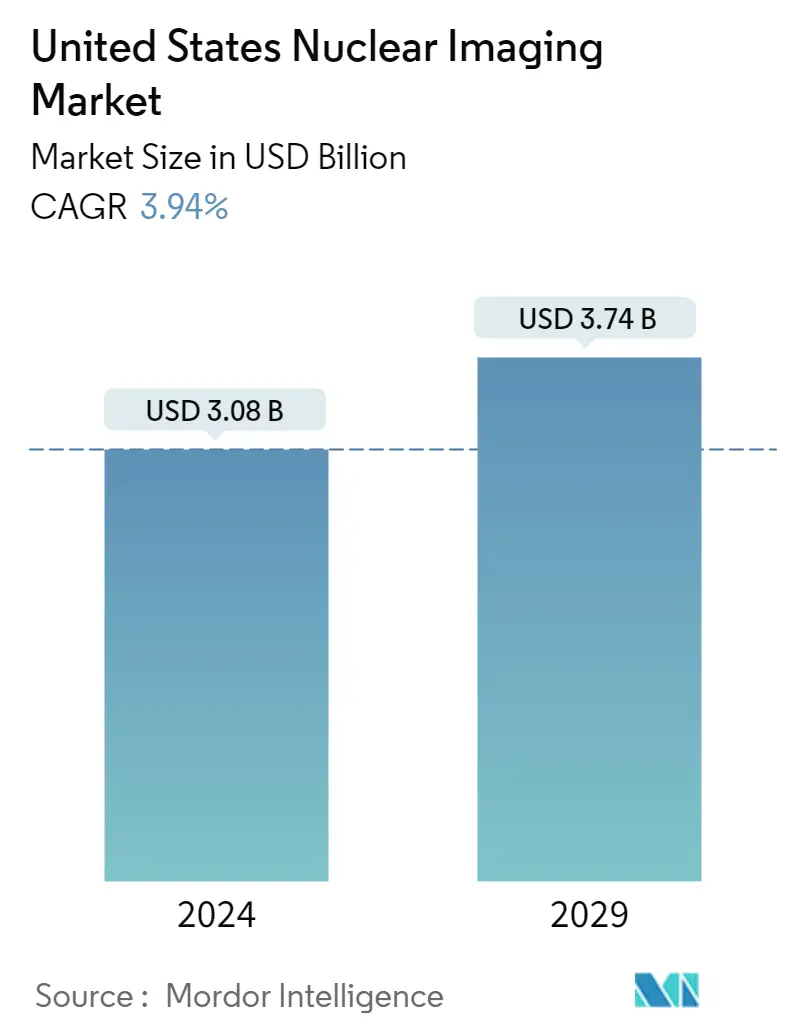

O tamanho do mercado Imagem nuclear dos Estados Unidos é estimado em USD 3.08 bilhões em 2024 e deve atingir USD 3.74 bilhões até 2029, crescendo a um CAGR de 3.94% durante o período de previsão (2024-2029).

A pandemia teve um efeito adverso no crescimento do mercado nos Estados Unidos. Devido à COVID-19 no país, a maioria dos tratamentos com radioiodo foi adiada e todos os exames convencionais de imagem nuclear foram cancelados. O número de estudos nucleares, imagens cardíacas nucleares e PET/CT oncológico diminuiu em março e abril de 2020 como resultado do aumento de casos e mortes por COVID-19, de acordo com o artigo The Impact of COVID-19 on Nuclear Medicine Operations Including Cardiovascular Manifestations in the USA publicado no ScienceDirect Journal em junho de 2021. (CDC). Esses estudos e procedimentos aumentaram de junho de 2020 a fevereiro de 2021, à medida que os casos de COVID-19 diminuíram em todo o país. À medida que a precisão dos testes COVID-19 foi melhorada, campanhas de vacinação mais bem-sucedidas contra COVID-19 foram feitas e, como resultado, houve um declínio nos novos casos em muitas regiões do país, a Sociedade de Medicina Nuclear e Imagem Molecular (SNMMI) emitiu um comunicado em setembro de 2020 e março de 2021 notificando os estudos de ventilação caso a caso diagnosticando eletivamente a doença pulmonar, incluindo doenças vasculares e das vias aéreas. O mercado de imagens nucleares foi influenciado pela COVID-19 porque houve atrasos na pesquisa clínica, cancelamentos de várias cirurgias e procedimentos de imagem, um aumento na telerradiologia e uma série de restrições relacionadas à equipe. Assim, espera-se que o mercado cresça no futuro.

Nos Estados Unidos, a carga de doenças crônicas está aumentando, e as tecnologias de imagem médica são essenciais para a detecção precisa de doenças crônicas, como o câncer. Outro aspecto da expansão do mercado é a quantidade de lesões cerebrais. Prevê-se que a incidência de câncer impulsione a expansão do mercado. Por exemplo, em 2020, cerca de 2.281.658 novos casos de câncer foram relatados nos Estados Unidos, de acordo com o GLOBOCAN 2020. De acordo com a National Brain Tumor Society, haverá cerca de 85.000 novos casos de tumores cerebrais nos Estados Unidos em 2020, com 700.000 americanos já vivendo com um. A crescente prevalência de doenças crônicas e o envelhecimento da população nos Estados Unidos estão fornecendo aos participantes do mercado um enorme potencial, o que está alimentando a expansão do setor. Os grandes players estão envolvidos em uma variedade de atividades estratégicas. Isso inclui lançamentos de produtos, colaborações, parcerias, fusões e aquisições. Por exemplo, em junho de 2021, o Persona RF PREMIUM foi introduzido nos EUA pela FUJIFILM Medical Systems U.S.A., Inc. Para hospitais e unidades de saúde de todos os tamanhos, o Persona RF PREMIUM é um sistema de radiografia e fluoroscopia de ponta que oferece imagens em tempo real para os sistemas esquelético, digestivo, urinário, respiratório e reprodutivo, bem como órgãos individuais como coração, pulmão e rins. Da mesma forma, em junho de 2021, a FDA concedeu ao sistema digital PET/CT da Canon Medical nos Estados Unidos da América autorização para sua tecnologia de reconstrução de imagem baseada em IA.

No entanto, espera-se que a falta de reembolso adequado e procedimentos rigorosos de aprovação regulatória, e o alto custo do equipamento, impeçam o crescimento do mercado nos Estados Unidos.

Tendências do mercado de imagens nucleares dos EUA

Espera-se que o segmento de equipamentos detenha uma participação de mercado significativa durante o período de previsão

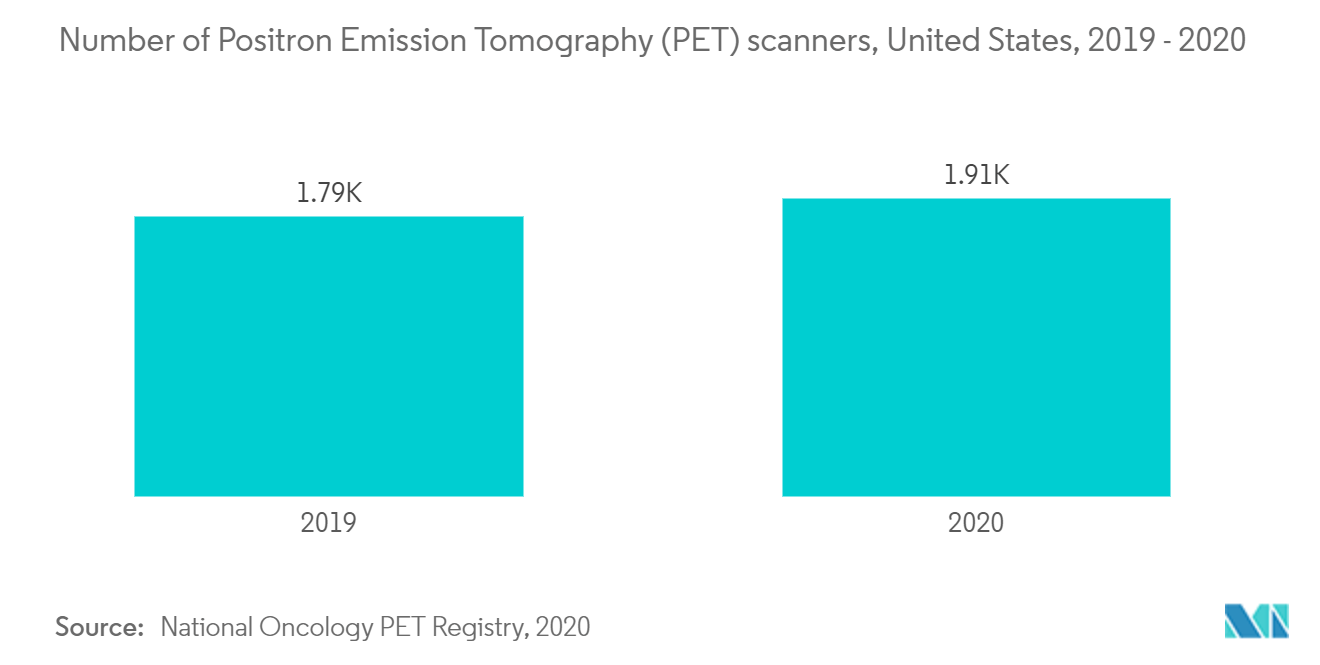

O mercado de equipamentos do país está se expandindo principalmente como resultado da expansão da pesquisa e do avanço tecnológico, do aumento da compreensão de médicos e pesquisadores clínicos sobre as vantagens da imagem nuclear e do aumento da demanda por serviços médicos de alta tecnologia para diagnósticos rápidos e precisos. De acordo com o National Oncology PET Registry, cerca de 84% das mais de 1.600 instalações PET nos Estados Unidos têm equipamentos de PET/CT. A mesma fonte estima que existam cerca de 1,5 milhões de procedimentos PET realizados anualmente nos Estados Unidos. Hospitais e outros usuários finais estão sendo incentivados pelo desenvolvimento de equipamentos para instalar gadgets de ponta baseados em tecnologia, o que está impulsionando a expansão do segmento nacionalmente.

A United Imaging anunciou em julho de 2020 que o recurso HYPER Iterative para seu scanner de tomografia por emissão de pósitrons digital (PET)/tomografia computadorizada (CT) uMI 550 recebeu autorização da FDA. A empresa anunciou a adição de tecnologias de inteligência artificial em importantes sistemas de radiologia com a reconstrução HYPER Deep Learning no fluxo de trabalho PET/CT regular de seus sistemas digitais de PET/CT uMI 550 e uMI 780 para melhorar a qualidade da imagem. A empresa continua a apostar na inteligência artificial. Na reunião anual da Society of Nuclear Medicine and Molecular Imaging, em julho de 2020, a Canon Medical exibiu seu portfólio de imagens moleculares, incluindo o PET/CT digital Cartesion Prime e o sistema PET/CT Celesteion PureViSION Edition (SNMMI).

O número desses instrumentos sendo instalados em todo o país está aumentando como resultado do aumento dos lançamentos e da crescente conscientização. Além disso, mais de 20 milhões de operações médicas nucleares são realizadas anualmente nos Estados Unidos, de acordo com a Associação Nuclear Mundial 2020. Além disso, estima-se que 90% dos procedimentos são feitos para diagnóstico. Como resultado, os artistas acima mencionados retratam efetivamente a tendência de expansão da imagem nuclear do país, apoiando a expansão do segmento.

Visão geral do setor de imagens nucleares dos EUA

O mercado de imagens nucleares dos Estados Unidos é moderadamente competitivo e consiste em vários jogadores importantes. Algumas das empresas que estão atualmente dominando o mercado são Canon Inc (Canon Medical Systems Corporation), GE Healthcare, Siemens Healthineers AG, Fujifilm Holdings Corporation e Koninklijke Philips NV, entre outras.

Líderes do mercado de imagens nucleares dos EUA

Canon Inc. (Canon Medical Systems Corporation)

Fujifilm Holdings Corporation

Siemens Healthineers AG

Koninklijke Philips N.V.

GE Healthcare

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de imagens nucleares dos EUA

- Em junho de 2022, o Mars Shot Fund foi estabelecido pela Sociedade de Medicina Nuclear e Imagem Molecular (SNMMI) como uma campanha para gerar US$ 100 milhões para apoiar a medicina nuclear, imagem molecular e pesquisa terapêutica. Subsídios e promessas de US$ 600.000 foram feitos ao fundo até agora, e esforços estão sendo feitos para aumentar os gastos federais com esse problema.

- Em março de 2022, pioneira em tecnologia de diagnóstico por imagem de ponta, a Canon Medical Systems USA, Inc (CMSU) iniciou a primeira turnê móvel dos Estados Unidos, Canon Across America, que acontecerá de 24 de março a 2 de dezembro de 2022. Para fortalecer a participação da comunidade durante todo o ano, a CMSU levará seus dispositivos médicos de IA de ponta para hospitais e provedores de saúde regionais para uma experiência prática especial.

Segmentação da indústria de imagens nucleares dos EUA

De acordo com o escopo do relatório, os procedimentos de imagem de medicina nuclear não são invasivos, com exceção das injeções intravenosas, e geralmente são exames médicos indolores que ajudam os médicos a diagnosticar e avaliar condições médicas. Esses exames de imagem usam materiais radioativos chamados radiofármacos ou radiotraçadores. Esses radiofármacos são utilizados no diagnóstico e na terapêutica. São pequenas substâncias que contêm uma substância radioativa que é usada no tratamento de câncer e distúrbios cardíacos e neurológicos. O mercado de imagem nuclear dos Estados Unidos é segmentado por Produto (Equipamento e Radioisótopo de Diagnóstico (Radioisótopos SPECT e Radioisótopos PET), Aplicação (Aplicação SPECT (Cardiologia, Neurologia, Tireoide e Outras Aplicações SPECT) e Aplicação PET (Oncologia, Cardiologia, Neurologia e Outras Aplicações PET). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Equipamento | |

| Radioisótopo de Diagnóstico | Radioisótopos SPECT |

| Radioisótopos PET |

| Aplicação SPECT | Cardiologia |

| Neurologia | |

| Tireoide | |

| Outras aplicações SPECT | |

| Aplicação PET | Oncologia |

| Cardiologia | |

| Neurologia | |

| Outras aplicações PET |

| Por produto | Equipamento | |

| Radioisótopo de Diagnóstico | Radioisótopos SPECT | |

| Radioisótopos PET | ||

| Por aplicativo | Aplicação SPECT | Cardiologia |

| Neurologia | ||

| Tireoide | ||

| Outras aplicações SPECT | ||

| Aplicação PET | Oncologia | |

| Cardiologia | ||

| Neurologia | ||

| Outras aplicações PET | ||

Perguntas frequentes sobre a pesquisa de mercado de imagens nucleares dos EUA

Qual é o tamanho do mercado de imagem nuclear dos Estados Unidos?

O tamanho do mercado Imagem nuclear dos Estados Unidos deve atingir US $ 3,08 bilhões em 2024 e crescer a um CAGR de 3,94% para atingir US $ 3,74 bilhões em 2029.

Qual é o tamanho atual do mercado Estados Unidos Nuclear Imaging?

Em 2024, o tamanho do mercado de Imagem Nuclear dos Estados Unidos deve atingir US$ 3,08 bilhões.

Quem são os chave players no mercado Estados Unidos Nuclear Imaging?

Canon Inc. (Canon Medical Systems Corporation), Fujifilm Holdings Corporation, Siemens Healthineers AG, Koninklijke Philips N.V., GE Healthcare são as principais empresas que operam no mercado de imagens nucleares dos Estados Unidos.

Em que anos este mercado Estados Unidos Nuclear Imaging cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de Imagem Nuclear dos Estados Unidos foi estimado em US$ 2,96 bilhões. O relatório cobre o tamanho histórico do mercado Imagem nuclear dos Estados Unidos por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Imagem Nuclear dos Estados Unidos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Imagem Nuclear dos Estados Unidos

Estatísticas para a participação de mercado de 2024 Estados Unidos Nuclear Imaging, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da United States Nuclear Imaging inclui uma previsão de mercado, perspectivas para 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.