Tamanho e Participação do Mercado de Equipamentos de Diagnóstico por Imagem do Reino Unido

Análise de Mercado de Equipamentos de Diagnóstico por Imagem do Reino Unido pela Mordor Intelligence

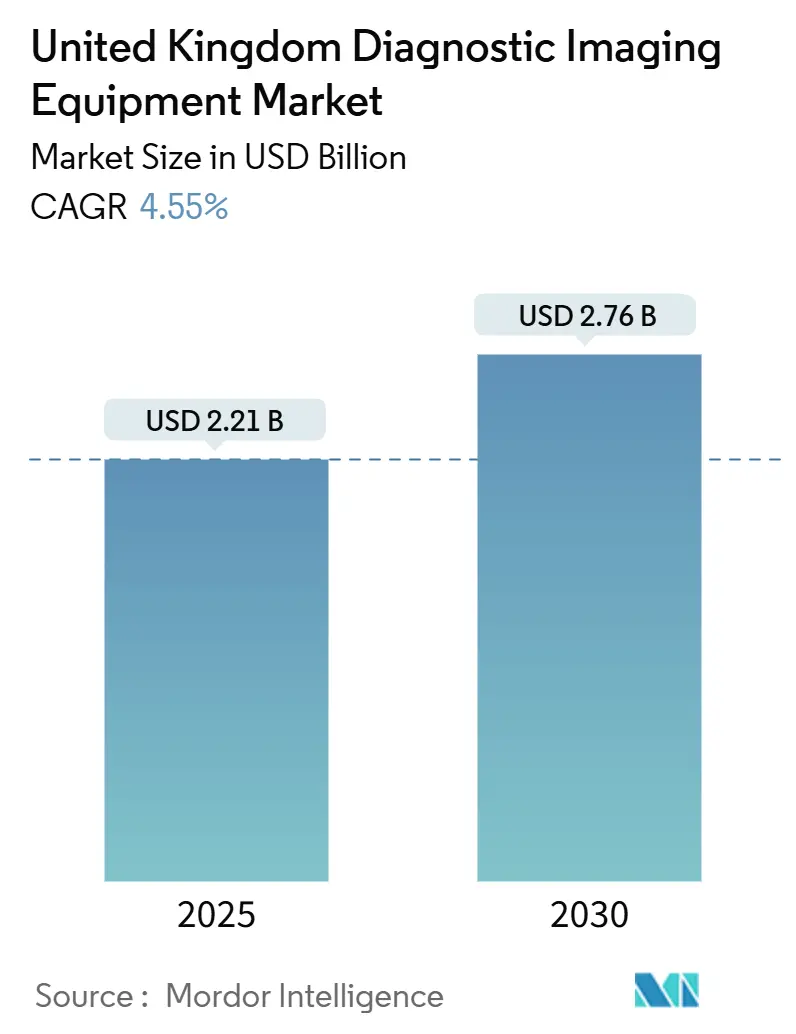

O tamanho do Mercado de Equipamentos de Diagnóstico por Imagem do Reino Unido é estimado em USD 2,21 bilhões em 2025, e espera-se que alcance USD 2,76 bilhões até 2030, a uma TCAC de 4,55% durante o período de previsão (2025-2030). O crescimento estável baseia-se em injeções de capital do NHS, especialmente o fundo de modernização de USD 29 bilhões que sustenta a substituição rápida de scanners e o lançamento de 160 Centros de Diagnóstico Comunitários, cada um configurado para fluxos de trabalho de alta capacidade de MRI, TC e ultrassom.[1]HM Treasury, "Chancellor Announces Record Investment to Rebuild NHS," gov.uk Uma população envelhecida, prevalência de doenças crónicas e programas de rastreio orientados por diretrizes combinam-se para elevar os volumes de imagem anuais bem acima dos 45 milhões de procedimentos realizados em 2024, consolidando a procura estrutural. O atrito na cadeia de abastecimento relacionado ao Brexit simultaneamente estimula a manufatura local, como a fábrica de MRI de Oxford da Siemens Healthineers de GBP 250 milhões, reduzindo o risco de importação e ancorando I&D de próxima geração. A adopção de tecnologia inclina-se para scanners habilitados com IA e contratos de serviço de equipamento gerido (MES) que aceleram os ciclos de renovação enquanto aliviam a tensão de capital inicial. A escassez de força de trabalho, com 30% de vagas para radiologistas, amplifica o interesse em automação de fluxo de trabalho que mantém a produtividade sem adições proporcionais de pessoal.

Principais Conclusões do Relatório

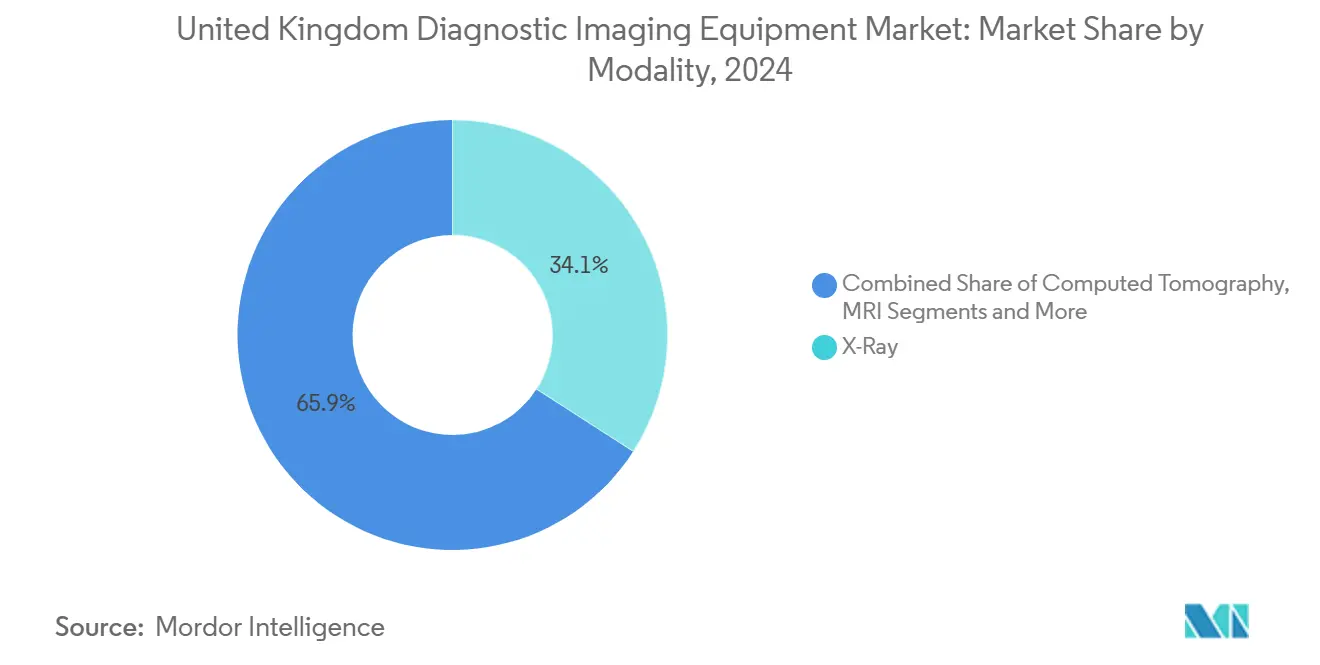

- Por modalidade, raio-X deteve 34,12% da participação de mercado de equipamentos de diagnóstico por imagem do Reino Unido em 2024, enquanto MRI está projectada para expandir a uma TCAC de 5,97% até 2030.

- Por portabilidade, sistemas fixos comandaram 80,84% de participação do tamanho do mercado de equipamentos de diagnóstico por imagem do Reino Unido em 2024; soluções móveis e portáteis estão definidas para subir a uma TCAC de 6,12% até 2030.

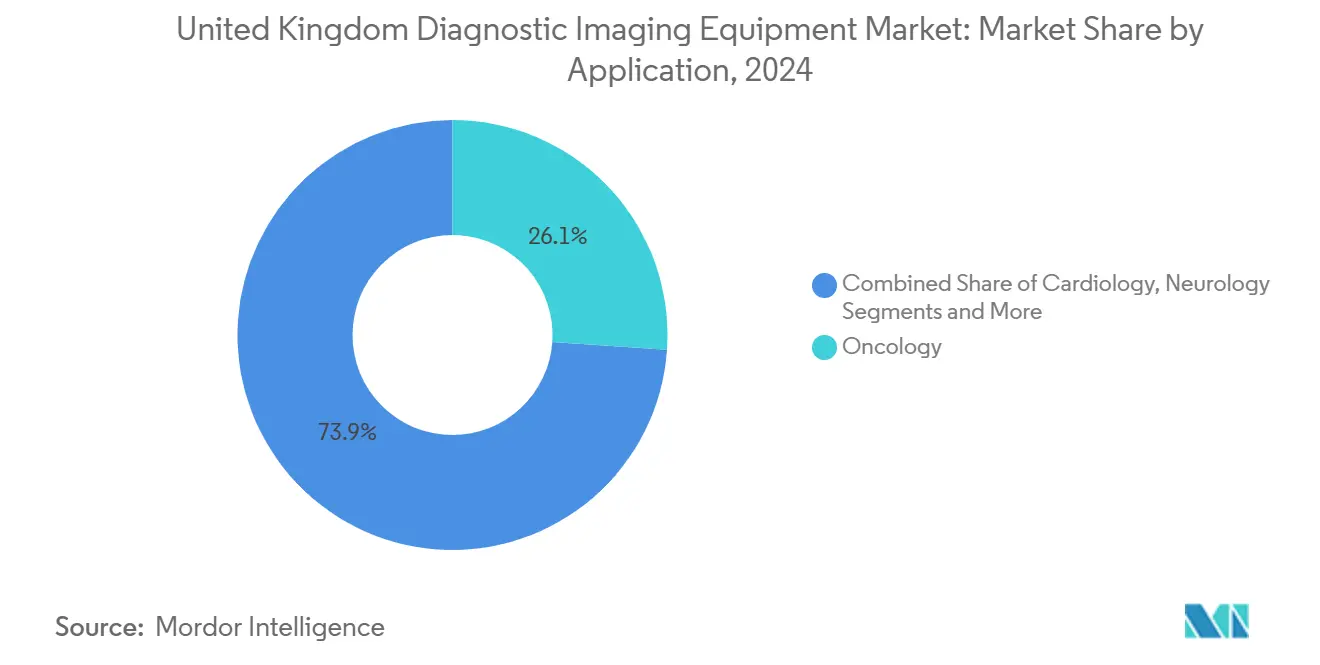

- Por aplicação, oncologia liderou com 26,08% de participação de receita em 2024, enquanto cardiologia está a marcar o ritmo do mercado com uma TCAC de 5,81% até 2030.

- Por utilizador final, hospitais dominaram com 70,95% de participação em 2024, contudo centros de diagnóstico por imagem registam a subida mais rápida, crescendo a uma TCAC de 5,68% durante a janela de previsão.

Tendências e Insights do Mercado de Equipamentos de Diagnóstico por Imagem do Reino Unido

Análise de Impacto dos Condutores

| Condutor | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência Crescente de Doenças Crónicas | +0.8% | Nacional, concentrada em centros urbanos | Longo prazo (≥ 4 anos) |

| Adopção Crescente de Tecnologias de Imagem Avançadas | +0.7% | Nacional, adopção precoce em hospitais universitários | Médio prazo (2-4 anos) |

| Financiamento de Capital Governamental para Modernizar a Frota de Imagem do NHS | +1.2% | Nacional, priorizando regiões subatendidas | Curto prazo (≤ 2 anos) |

| Modelo de Serviço de Equipamento Gerido (MES) Encurtando Ciclos de Substituição | +0.6% | Nacional, concentrado em grandes trusts do NHS | Médio prazo (2-4 anos) |

| Ferramentas de Fluxo de Trabalho Habilitadas por IA Impulsionando Taxas de Utilização | +0.5% | Nacional, programas piloto em hospitais principais | Longo prazo (≥ 4 anos) |

| Adopção de Ultrassom Portátil em Configurações Primárias/Comunitárias | +0.4% | Nacional, expansão rápida em áreas rurais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Doenças Crónicas

Distúrbios cardiovasculares, oncológicos e metabólicos em escalada alimentam a procura de imagem multi-modalidade, com casos crónicos agora representando a participação de crescimento mais rápido dos 47 milhões de exames NHS projectados para 2025. As expansões de rastreio de cancro estendem a intensidade de imagem através das fases de diagnóstico, estadiamento e vigilância, apertando ainda mais a utilização de scanners. Avaliações vasculares relacionadas à diabetes e degeneração músculo-esquelética numa força de trabalho mais velha adicionam ao crescimento de volume agnóstico de modalidade. As diretrizes NICE favorecem cada vez mais a imagem sobre procedimentos invasivos, reforçando a dependência em angiografia TC e artrografia MRI. O efeito cumulativo é uma contagem de exames vitalícios mais alta por paciente, ancorando receita durável através de modalidades.

Adopção Crescente de Tecnologias de Imagem Avançadas

Hospitais universitários lideram a aquisição de sistemas TC, MRI e raio-X aumentados por IA que comprimem tempos de exame e reduzem repetições, libertando assim capacidade escassa de pessoal. O NICE aprovou quatro ferramentas de deteção de fraturas por IA em 2024, sinalizando aceitação regulamentária e acelerando requisitos de concurso hospitalar para análises incorporadas.[2]NICE, "AI Technologies Recommended for Fracture Detection," nice.org.uk A tomossíntese mamária digital supera a mamografia 2-D em taxas de deteção de cancro, impulsionando roteiros de actualização nacional. Plataformas MRI 1.5 T de baixo hélio, como o MAGNETOM Flow, reduzem custos operacionais em até 30%, satisfazendo tanto mandatos orçamentais quanto de sustentabilidade. Algoritmos de TC sintética reduzem dose de radiação enquanto salvaguardam a fidelidade de imagem, ajudando fornecedores a cumprir limiares e regulamentações IR(ME)R 2024.

Financiamento de Capital Governamental para Modernizar a Frota de Imagem do NHS

O programa de Centros de Diagnóstico Comunitários (CDC) de GBP 2,3 bilhões financia mais de 7 milhões de testes incrementais anualmente, efetivamente cercando orçamento para aquisição de MRI e TC em regiões periféricas. Um fundo adicional de radioterapia de GBP 70 milhões acelera ciclos de renovação de aceleradores lineares, indiretamente impulsionando a procura por TCs de planeamento complementares. Estruturas de compra multi-fornecedor ligadas aos pools de financiamento comprimem prazos de licitação e obrigam fornecedores a apresentar proposições de serviço chave-na-mão. Porque as alocações caem dentro do envelope fiscal 2025-2026, os fabricantes desfrutam de certeza de volume de curto prazo e podem estagiar inventário adequadamente.

Modelo de Serviço de Equipamento Gerido (MES) Encurtando Ciclos de Substituição

Acordos MES convertem gastos de capital em taxas operacionais previsíveis, aliviando pressão no balanço do NHS enquanto garantem renovação tecnológica a cada sete a oito anos em vez da média convencional de 11 anos. Fornecedores reportam poupanças de custo de ciclo de vida de 11-239% graças à manutenção agrupada, atualizações de software e garantias de tempo de funcionamento. Fornecedores garantem visibilidade de receita por até 25 anos, sustentando modelos de negócio centrados em serviço que agora representam aproximadamente 28% das reservas de fornecedores no mercado de equipamentos de diagnóstico por imagem do Reino Unido. O acordo mitiga risco de obsolescência para trusts e alinha incentivos de fornecedores com métricas de desempenho como tempo de funcionamento de scanner e rotatividade de relatórios.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Custos de Equipamento e Procedimento | -0.9% | Nacional, agudo em trusts do NHS menores | Médio prazo (2-4 anos) |

| Conformidade de Dose de Radiação e Regulamentações de Qualidade de Imagem | -0.3% | Nacional, aplicação uniforme | Longo prazo (≥ 4 anos) |

| Atrasos de Instalação e Peças Sobressalentes Ligados ao Brexit | -0.5% | Nacional, concentrado em cadeias de abastecimento dependentes da UE | Curto prazo (≤ 2 anos) |

| Escassez de Radiografistas Limitando Produtividade de Scanner | -1.1% | Nacional, severo em áreas rurais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Equipamento e Procedimento

Construções de suíte MRI excedem GBP 2 milhões uma vez que blindagem e atualizações HVAC são contadas, uma figura que eclipsa envelopes de capital anuais para muitos hospitais comunitários.[3]National Audit Office, "NHS Supply Chain and Procurement Efficiencies," nao.org.uk Contratos de serviço adicionam outros 10% do preço de compra a cada ano, prendendo trusts em despesas gerais íngreme durante toda a vida operacional. Tarifas de reembolso atrasam custos reais para modalidades avançadas, desincentivando adopção precoce apesar de ganhos clínicos. Ativos envelhecidos-57% dos scanners TC agora têm mais de cinco anos-elevam gastos de manutenção e tempo de inatividade não planeado, amortecendo produtividade e receita. Coletivamente, essas pressões de custo desaceleram o ritmo no qual instalações menores podem se juntar a programas de modernização.

Escassez de Radiografistas Limitando Produtividade de Scanner

Uma taxa de vaga de radiologistas de 30% e déficit de mamografistas de 17,5% estendem filas de relatórios para uma mediana de rotatividade de oito dias em alguns trusts. Turnos estendidos e horas extras corroem retenção de pessoal, perpetuando um ciclo de atrito. Centros rurais lutam mais, enfrentando tempos de recrutamento de até 18 meses. Enquanto ferramentas de triagem IA e hubs de relatórios centralizados aliviam alguns gargalos, requisitos regulamentários ainda exigem supervisão humana, limitando ganhos de produtividade. Lacunas persistentes de pessoal moderam utilização, constrangendo diretamente volumes de exame mesmo onde capacidade de hardware existe.

Análise de Segmento

Por Modalidade: Fortaleza de Raio-X Confronta Momentum MRI

Raio-X reteve 34,12% da participação de mercado de equipamentos de diagnóstico por imagem do Reino Unido em 2024, devido a baixos custos de propriedade, indicações clínicas ubíquas e pré-requisitos mínimos de instalação. O segmento desfruta de implementação quase universal através de salas de emergência, clínicas ambulatoriais e centros de diagnóstico comunitários. Atualizações de radiografia digital substituem suítes CR envelhecidas, impulsionando sensibilidade de detetores e reduzindo radiação em até 40%. Unidades DR móveis permitem imagem à beira do leito, apoiando protocolos de controlo de infeção e reduzindo tempo de transporte de pacientes. Não obstante, expectativas de crescimento plano refletem saturação e tetos de reembolso.

MRI exibe a TCAC mais rápida de 5,97%, estendendo o mercado de equipamentos de diagnóstico por imagem do Reino Unido expandindo casos de uso como exames multiparamétricos de próstata, quantificação de ferro hepático e imagem fetal. Plataformas de alto campo 3 T e emergentes 7 T capturam subespecialidades de neurologia e ortopedia que exigem contraste de tecido mole de alta resolução. O MAGNETOM Flow economizador de hélio e o novo sistema gradiente 1.5 T ultra-premium da GE HealthCare limitam gastos operacionais, ampliando a base de compradores endereçável. PET-MR híbrido detém apelo de nicho para centros de pesquisa oncológica mas beneficia-se de financiamento académico-industrial agrupado. TC, ultrassom, imagem nuclear, fluoroscopia e mamografia permanecem críticas mas registam crescimento de dígito médio único, largamente ligado à substituição em vez de instalações líquidas novas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Portabilidade: Instalações Fixas Ancoram, Soluções Móveis Aceleram

Salas fixas entregaram 80,84% do tamanho do mercado de equipamentos de diagnóstico por imagem do Reino Unido em 2024, refletindo procura hospitalar entrincheirada por TC, MRI e laboratórios intervencionais de alta produtividade. Grandes hospitais universitários investem em suítes multi-sala com áreas de controlo partilhadas e RIS/PACS integrados, alcançando utilização de capacidade acima de 85%. Bunkers blindados e restrições de peso de gantry mantêm esses sistemas firmemente ligados ao local. Extensões de garantia e atualizações modulares prolongam vida de ativo, ainda assim ciclos de renovação de frota encurtam sob acordos MES.

Conversamente, plataformas móveis e portáteis registam uma TCAC de 6,12%, cavalgando a onda de descentralização que coloca diagnósticos mais próximos aos pacientes. Centros de Diagnóstico Comunitários dependem de unidades TC e MRI baseadas em trailer que rotam através de áreas de captação rurais, entregando capacidade diária de 40 exames sem gasto de tijolo-e-argamassa. O ultrassom portátil de GBP 1.699 da Butterfly Network comprime um carrinho tradicional de USD 50.000 numa sonda do tamanho de smartphone, desbloqueando adopção de ponto de cuidado através de 21 trusts. Sistemas C-arm portáteis e mini-fluoroscopia apoiam hubs cirúrgicos de dia, dispersando ainda mais capacidade de imagem. O crescimento depende de treinamento de clínicos e alinhamento de reembolso, ambos avançando via caminhos de acreditação digital do NHS.

Por Aplicação: Oncologia Domina, Cardiologia Supera

Oncologia contribuiu com 26,08% da receita de 2024, uma consequência de caminhos de cuidado de cancro multi-etapa requerendo imagem seriada desde rastreio através de sobrevivência. PET-CT e TC de energia dupla quantificam metabolismo e vascularidade tumorais, enquanto MRI sustenta planeamento de radioterapia. Capital de radioterapia governamental cercado garante lançamentos planeados de 70 novos aceleradores lineares, cada um acoplado com TCs de planeamento que alimentam o ecossistema de imagem oncológica. Software de contorno IA corta tempo de planeamento, ainda assim depende de imagem de espinha dorsal de alta qualidade.

Cardiologia vence a corrida de crescimento a 5,81% TCAC, impulsionada pelo endosso NICE da angiografia coronária TC como o teste de primeira linha para avaliação de dor no peito. Scanners TC de fonte dupla capazes de resolução temporal sub-50 ms abrem portas não-invasivas para cálculos de reserva de fluxo fracional, deslocando cateterização invasiva. O realce tardio de gadolínio da MRI detecta micro-infartos que guiam escalação de terapia, enquanto imagem de tensão de ultrassom rastreia progressão de insuficiência cardíaca. Neurologia, ortopedia, gastroenterologia, ginecologia e medicina de emergência mantêm procura constante ancorada em revisões de diretrizes e tendências demográficas, coletivamente fornecendo elevações incrementais mas não eclipsando oncologia ou cardiologia em participação ou ritmo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Utilizador Final: Hospitais Dominam, Centros de Diagnóstico Aceleram

Hospitais representaram 70,95% das colocações de equipamento de 2024, refletindo necessidades de modalidade abrangentes e mandatos de serviço 24 horas. Trusts fundacionais gerem complexidade de frota via MES ou gestão de ativo neutro ao fornecedor, garantindo benchmarks de tempo de funcionamento de ≥ 99%. Hospitais universitários empurram pesquisa de fronteira, garantindo subsídios que subsidiam MRI de alto campo e protótipos de imagem híbrida. Cadeias de hospitais privados adicionam instalações premium em corredores de alta renda de Londres e Sudeste, reforçando ainda mais participação hospitalar.

Centros de diagnóstico por imagem, contudo, avançam a uma TCAC de 5,68%, alimentados pelo lançamento CDC que posiciona hubs autónomos para fluxos de trabalho MR e TC centrados em volume. Centros otimizam layout para fluxo de pacientes, implementam triagem IA para priorizar exames e aproveitam horários estendidos para limpar atrasos eletivos. Franquias de imagem privadas co-localizam dentro de parques comerciais, comercializando exames rápidos de auto-pagamento para consumidores conscientes da saúde. Serviços móveis, instituições académicas e clínicas especializadas completam a mistura de utilizador final, absorvendo tecnologias de nicho como PET-MR ou ultrassom de alta frequência para pesquisa ou indicações terciárias.

Análise Geográfica

Inglaterra absorve uma porção significativa do mercado de equipamentos de diagnóstico por imagem do Reino Unido, impulsionada por populações densas e grandes hospitais universitários em Londres, Manchester, Birmingham e Leeds. As Midlands e Nordeste beneficiam de subsídios CDC direcionados visando corrigir déficits históricos de acesso, desencadeando aquisições de pico de TC e ultrassom baseados em trailer. A aquisição centralizada da Escócia canaliza pedidos em massa através do NHS National Services Scotland, alcançando descontos de volume de até 12% e frotas de scanner padronizadas que simplificam treinamento e manutenção.

O País de Gales aproveita a Imaging Academy em Cardiff para harmonizar padrões de protocolo e acelerar avaliações piloto de IA, um movimento esperado para elevar utilização em conselhos de saúde rurais carentes de radiologistas especialistas. A regulamentação dupla de dispositivos UKCA/CE da Irlanda do Norte impõe papelada adicional que alonga tempos de entrega por várias semanas, empurrando trusts para fontes de fornecedores com buffers de inventário locais. Através de todas as nações devolvidas, geografias rurais dependem de caravanas MRI e TC móveis, apoiadas por backhauls PACS digitais para hubs de relatórios metropolitanos.

A aplicação uniforme de IR(ME)R 2024 garante governança de dose nacional, obrigando fornecedores a investir em software de rastreio de dose independentemente de regulamentações locais. Auditorias de ativo regionais impulsionam listas de priorização de substituição, alinhando fluxos de capital com perfis de idade de equipamento em vez de fronteiras políticas. Consequentemente, a difusão de modalidades avançadas segue lógica de investimento estratégico-necessidade populacional e obsolescência de frota-sobre demarcação geográfica simples.

Cenário Competitivo

A estrutura de mercado inclina-se para um punhado de conglomerados diversificados: Siemens Healthineers, GE Healthcare e Philips, capitalizando na amplitude de portfólio, bases de serviço no país e relacionamentos NHS de longa duração. Cada um liga licitações de hardware ao MES, PACS cyber-seguro e lojas de aplicações IA, agrupando serviços de ciclo de vida que embotam competição de preço puro. Canon Medical, Fujifilm e Samsung Medison contestam participação com diferenciação direcionada-modalidades livres de radiação, designs de conforto MRI aberto ou ultrassom obstétrico guiado por IA-permitindo-lhes vencer concursos selecionados apesar de forças de trabalho de serviço menores.

Disruptores portáteis como Butterfly Network e Mindray exploram pontos de preço baixo e integração smartphone para penetrar segmentos de cuidados primários anteriormente não económicos para fornecedores legados. Start-ups IA pivotam para software-como-serviço, fazendo parcerias com majors de hardware para distribuição ainda retendo IP de algoritmo que comanda anuidades de subscrição. Força de conformidade regulamentária torna-se um fosso estratégico; fornecedores investem em gravação de dose em tempo real e cibersegurança nativa de nuvem para satisfazer padrões rigorosos do NHS Digital.

Movimentos estratégicos abundam: Manchester University NHS Foundation Trust assinou uma parceria tecnológica de 15 anos com Siemens Healthineers cobrindo scanners, MES e treinamento de pessoal; GE Healthcare emparelhou com NVIDIA para incorporar IA generativa em posicionamento automatizado de raio-X; Philips expandiu seu centro de remodelação do Reino Unido, sinalizando um jogo de economia circular que oferece sistemas de menor custo e garantidos para trusts com dinheiro apertado. A lente competitiva assim muda de potência de hardware puro para valor de ecossistema-profundidade de serviço, pipelines IA e credenciais de sustentabilidade.

Líderes da Indústria de Equipamentos de Diagnóstico por Imagem do Reino Unido

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

-

GE HealthCare

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Medecon Healthcare fez parceria com United Imaging Healthcare para entregar e manter sistemas de raio-X através de instalações do NHS e cuidados de saúde privados no Reino Unido.

- Agosto 2024: Hospital Yeovil instalou um scanner TC de alta resolução para melhorar a produtividade de imagem torácica e trauma.

- Abril 2024: O ScanNav AI da Intelligent Ultrasound foi integrado às máquinas GE Healthcare SonoLystlive, permitindo captura automatizada durante exames obstétricos de meio trimestre.

- Novembro 2023: Manchester University NHS Foundation Trust entrou numa parceria de 15 anos com Siemens Healthineers para reformar infraestrutura de imagem, incluindo novas unidades de ultrassom, TC e MRI.

Âmbito do Relatório de Mercado de Equipamentos de Diagnóstico por Imagem do Reino Unido

Conforme o âmbito do relatório, diagnóstico por imagem é o processo de criar uma representação visual do interior de um corpo para intervenção médica. O equipamento usado para procedimentos de diagnóstico por imagem ajuda a estabelecer uma base de dados de anatomia normal e fisiologia de órgãos internos para que qualquer anormalidade possa ser notada imediatamente. A capacidade de criar imagens da anatomia interna de um paciente e convertê-las para filme através de diagnóstico por imagem revolucionou a forma como muitas doenças e lesões são detectadas, diagnosticadas e tratadas. O mercado tem aplicações em vários campos médicos, como cardiologia, oncologia, neurologia e ortopedia. O Mercado de Equipamentos de Diagnóstico por Imagem do Reino Unido é Segmentado por Modalidade (MRI, Tomografia Computadorizada, Ultrassom, Raio-X, Imagem Nuclear, Fluoroscopia e Mamografia), Aplicação (Cardiologia, Oncologia, Neurologia, Ortopedia, Gastroenterologia, Ginecologia e Outras Aplicações), e Utilizador Final (Hospitais, Centros de Diagnóstico e Outros Utilizadores Finais). O relatório oferece o valor (em milhões USD) para os segmentos acima.

| MRI | Alto campo (>1.5 T) |

| Baixo campo (≤1.5 T) | |

| Tomografia Computadorizada | Alto corte (>64) |

| Médio corte (16-64) | |

| Baixo corte (<16) | |

| TC Cone-Beam | |

| Ultrassom | Diagnóstico (2D) |

| Diagnóstico (3D/4D) | |

| Portátil | |

| Raio-X | Radiografia Digital |

| Radiografia Analógica | |

| DR Móvel | |

| Imagem Nuclear | PET |

| SPECT | |

| Híbrido (PET-CT / PET-MR) | |

| Fluoroscopia | C-arm Fixo |

| C-arm Móvel | |

| Mamografia | 2D Digital |

| Tomossíntese 3D |

| Sistemas Fixos |

| Sistemas Móveis e Portáteis |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia |

| Gastroenterologia |

| Ginecologia |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnóstico por Imagem |

| Outros Utilizadores Finais |

| Por Modalidade | MRI | Alto campo (>1.5 T) |

| Baixo campo (≤1.5 T) | ||

| Tomografia Computadorizada | Alto corte (>64) | |

| Médio corte (16-64) | ||

| Baixo corte (<16) | ||

| TC Cone-Beam | ||

| Ultrassom | Diagnóstico (2D) | |

| Diagnóstico (3D/4D) | ||

| Portátil | ||

| Raio-X | Radiografia Digital | |

| Radiografia Analógica | ||

| DR Móvel | ||

| Imagem Nuclear | PET | |

| SPECT | ||

| Híbrido (PET-CT / PET-MR) | ||

| Fluoroscopia | C-arm Fixo | |

| C-arm Móvel | ||

| Mamografia | 2D Digital | |

| Tomossíntese 3D | ||

| Por Portabilidade | Sistemas Fixos | |

| Sistemas Móveis e Portáteis | ||

| Por Aplicação | Cardiologia | |

| Oncologia | ||

| Neurologia | ||

| Ortopedia | ||

| Gastroenterologia | ||

| Ginecologia | ||

| Outras Aplicações | ||

| Por Utilizador Final | Hospitais | |

| Centros de Diagnóstico por Imagem | ||

| Outros Utilizadores Finais | ||

Questões-Chave Respondidas no Relatório

Qual é o valor de 2025 do mercado de equipamentos de diagnóstico por imagem do Reino Unido?

O mercado está em USD 2,21 bilhões em 2025 e está projectado para alcançar USD 2,76 bilhões até 2030.

Qual modalidade está crescendo mais rapidamente no Reino Unido?

MRI regista a TCAC mais alta de 5,97%, sustentada por designs economizadores de hélio e indicações clínicas mais amplas.

Como os Centros de Diagnóstico Comunitários estão influenciando a procura de equipamentos?

CDCs centralizam aquisição para TC e MRI de alta produtividade, acelerando ciclos de substituição e elevando procura em regiões subatendidas.

Quais são as principais barreiras à utilização de scanner?

Altos custos de propriedade e déficit de radiologistas de 30% desaceleram produtividade apesar de capacidade de hardware adequada.

Quais empresas dominam o fornecimento de equipamentos de imagem do Reino Unido?

Siemens Healthineers, GE Healthcare e Philips juntas dominam novas instalações, alavancando contratos de serviço gerido.

Como a IA está abordando escassez de força de trabalho?

Ferramentas IA aprovadas pelo NICE fazem triagem de imagens e automatizam medições, reduzindo cargas de trabalho de relatórios em até 50% enquanto mantêm precisão.

Página atualizada pela última vez em: