Tamanho e Participação do Mercado de Óculos de Sol

Análise do Mercado de Óculos de Sol pela Mordor Intelligence

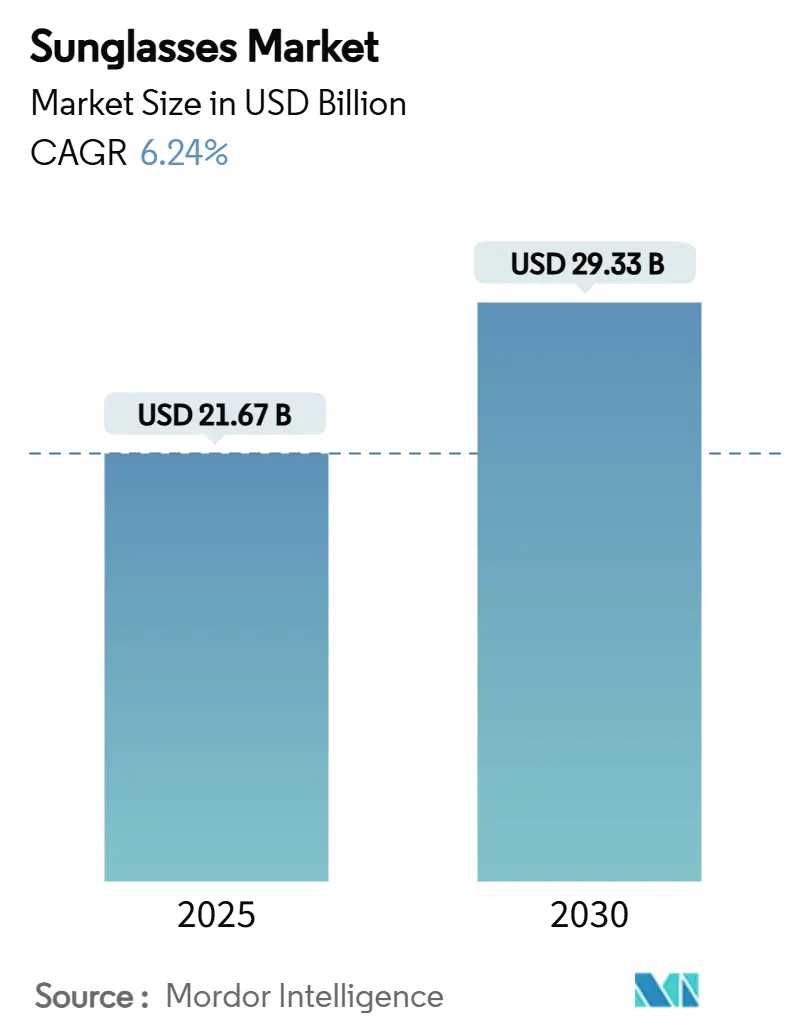

O tamanho do mercado de óculos de sol está em USD 21,67 bilhões em 2025 e está projetado para alcançar USD 29,33 bilhões até 2030, avançando a uma CAGR de 6,24% durante o período de previsão. O maior entendimento público sobre os danos dos raios ultravioleta (UV), ciclos rápidos da moda e avanços na tecnologia de lentes amplificam juntos o impulso de crescimento. A premiumização acelera à medida que os consumidores associam a proteção ocular com bem-estar, estilo e conectividade digital, em vez de simples bloqueio solar. O modelo habilitado por tecnologia encoraja incumbentes e start-ups a expandir os limites de pesquisa e desenvolvimento. Os contrastes regionais também moldam oportunidades; a América do Norte contribui com a maior receita, mas a Ásia-Pacífico registra os ganhos de unidades mais rápidos, à medida que as coortes de classe média adotam marcas aspiracionais. Em meio a esses fatores, os compromissos de sustentabilidade dos principais produtores elevam os padrões de materiais e criam novas alavancas de diferenciação através de acetato de base biológica, polímeros reciclados e cadeias de suprimentos transparentes.

Principais Destaques do Relatório

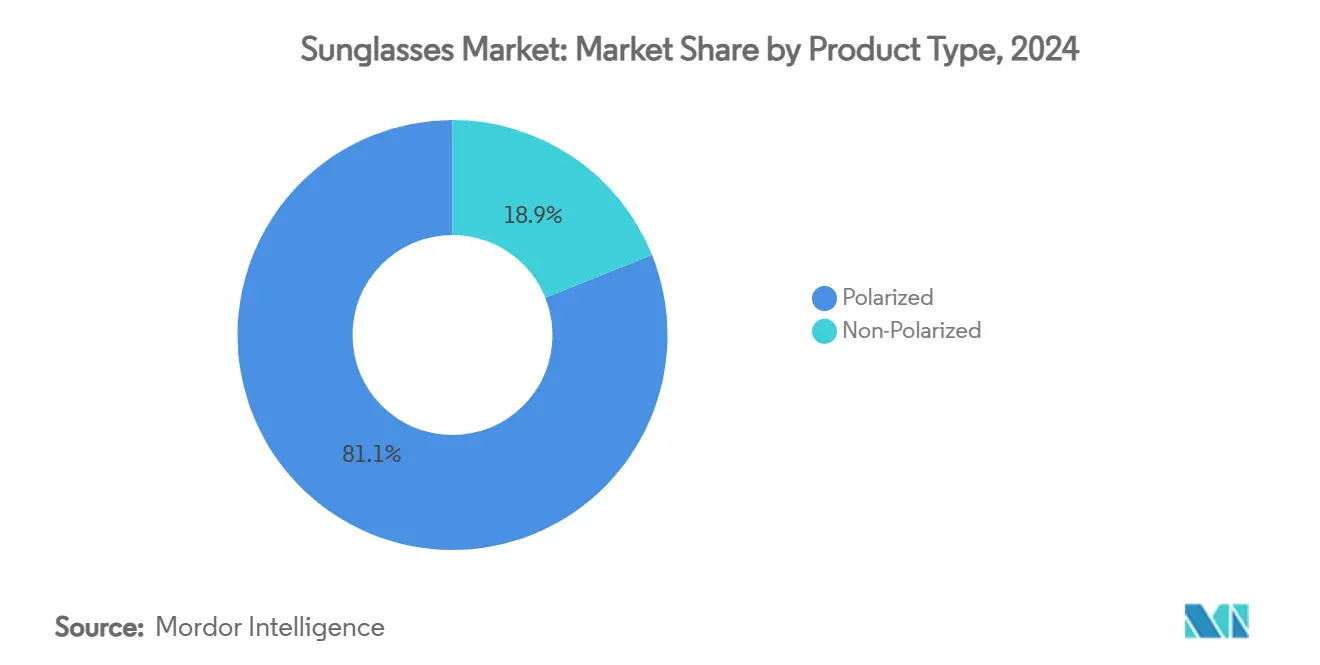

- Por tipo de produto, óculos de sol polarizados detiveram 81,31% da participação do mercado de óculos de sol em 2024, enquanto as variantes não polarizadas estão se expandindo a uma CAGR de 6,89% até 2030

- Por usuário final, as mulheres representaram 54,66% do mercado de óculos de sol em 2024, enquanto o segmento infantil deve registrar uma CAGR de 6,39% até 2030

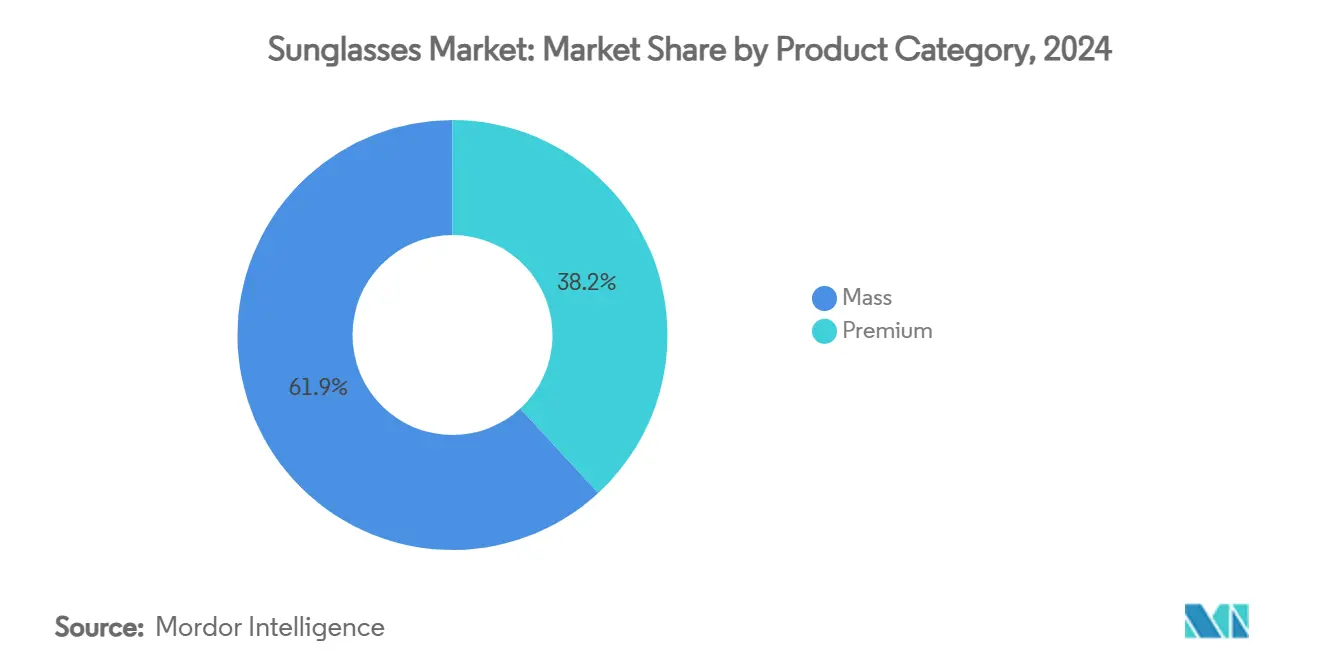

- Por categoria de produto, ofertas de massa capturaram 61,85% da receita de 2024 e linhas premium estão projetadas para registrar uma CAGR de 7,20% até 2030

- Por canal de distribuição, pontos de venda físicos entregaram 75,00% do faturamento de 2024 e plataformas online estão no caminho para uma CAGR de 8,50% até 2030

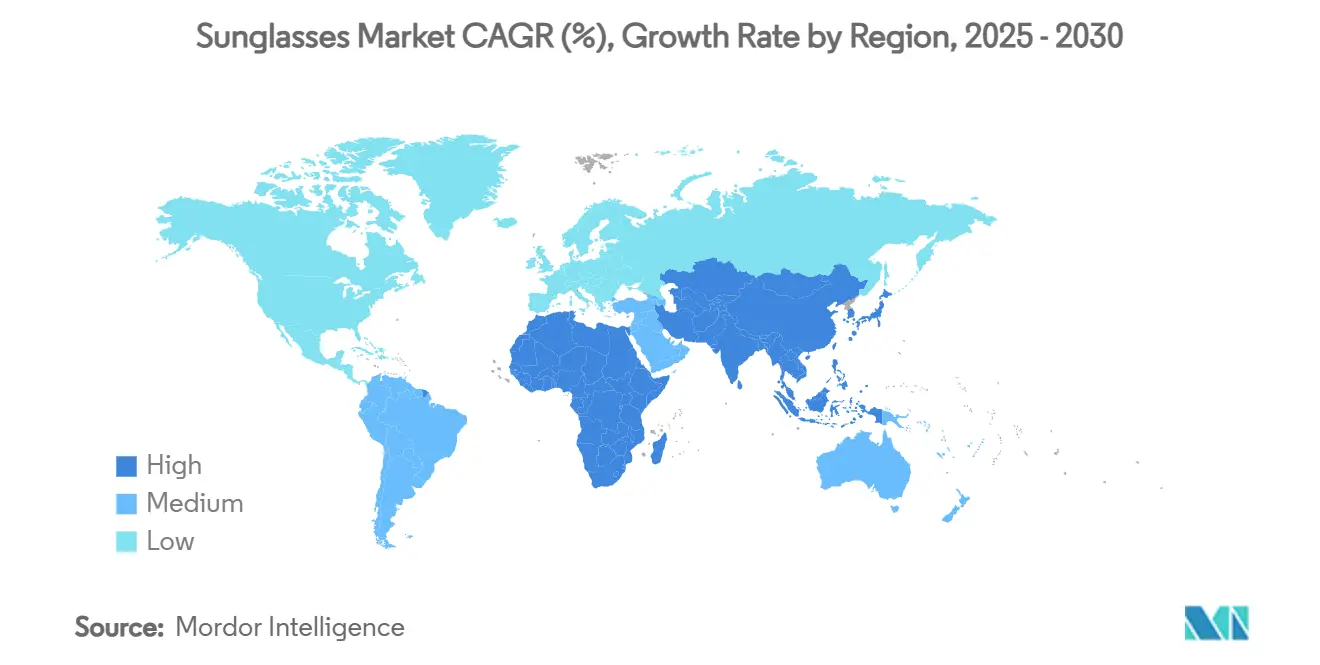

- Geograficamente, a América do Norte comandou 32,63% de participação de mercado em 2024, enquanto a Ásia-Pacífico está projetada para crescer a uma CAGR de 7,60% até 2030.

Tendências e Insights do Mercado Global de Óculos de Sol

Análise de Impacto dos Fatores

| Fator | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente conscientização do consumidor sobre proteção UV e saúde ocular | +1.2% | América do Norte e Europa lideram, expansão global | Médio prazo (2-4 anos) |

| Tendências da moda e ciclos rápidos de produtos | +1.5% | Global, pronunciado nas cidades da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Reconhecimento de marca e influência de celebridades/redes sociais | +0.9% | América do Norte e Europa como pontos focais | Curto prazo (≤ 2 anos) |

| Aumento nas atividades ao ar livre e participação esportiva | +1.1% | Global, mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Demanda por materiais de armação ecológicos de base biológica | +0.7% | Europa e América do Norte lideram, Ásia-Pacífico em ascensão | Longo prazo (≥ 4 anos) |

| Inovação em tecnologia de lentes | +1.0% | Global, adoção mais rápida em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente conscientização do consumidor sobre proteção UV e saúde ocular

Consumidores conscientes da saúde estão cada vez mais vendo os óculos de sol como dispositivos médicos essenciais, em vez de meros acessórios de moda, levando a um aumento no segmento premium. Reforçando essa percepção, o FDA classifica os óculos de sol como dispositivos médicos Classe I sob 21 CFR 886.5842, exigindo lentes resistentes a impactos e padrões específicos de rotulagem. Enquanto isso, os padrões ISO 12312-1:2022 garantem 100% de proteção UV e definem categorias de transmitância, estabelecendo benchmarks de qualidade que ajudam a distinguir produtos genuínos de falsificações. Pesquisa do The Vision Council em 2024 revelou que, enquanto apenas 11% dos adultos possuem óculos específicos para esportes[1]Source: The Vision Council, `The Vision Council Releases Focused Insights Report in Advance of National Sunglasses Day`, visioncouncil.org, aqueles que possuem expressam alta satisfação, especialmente para caminhadas e ciclismo. Essa discrepância destaca uma demanda significativa não explorada, à medida que os consumidores migram de óculos genéricos para proteção especializada. Além disso, o cenário regulatório não apenas oferece uma vantagem competitiva aos fabricantes em conformidade, mas também erige barreiras contra importações de baixa qualidade. À medida que os consumidores se tornam mais conscientes sobre proteção UV e saúde ocular, os óculos de sol estão evoluindo de meras declarações de moda para produtos vitais de saúde, impulsionando a demanda do mercado, estimulando a inovação e expandindo a base de consumidores.

Tendências da moda e ciclos rápidos de produtos

Marcas de óculos de sol de luxo capitalizam parcerias com celebridades e influência de redes sociais para acelerar mudanças de estilo, reduzindo ciclos sazonais tradicionais. Para a Geração Z, os óculos de sol representam luxo acessível, impulsionando demanda consistente durante todo o ano, além da típica temporada de verão. As Olimpíadas de Paris estimularam um aumento na demanda por óculos de sol esportivos, com a Oakley relatando um notável aumento de 140% nas pesquisas durante o evento. Essa rápida evolução de tendências cria desafios de gestão de estoque para varejistas, mas recompensa marcas capazes de converter rapidamente tendências de passarela em produção em massa. Consumidores conscientes da moda buscam cada vez mais edições limitadas e lançamentos colaborativos, obrigando empresas tradicionais de óculos a adotar estratégias de fast-fashion. As tendências de moda em evolução e ciclos acelerados de produtos estão transformando os óculos de sol em bens de consumo de moda de rápida movimentação, encorajando compras frequentes, fomentando inovação e expandindo o alcance global do mercado.

Reconhecimento de marca e influência de celebridades/redes sociais

As plataformas de redes sociais mudaram o marketing de óculos de sol de impulsos sazonais para engajamento contínuo da marca, especialmente direcionado a audiências mais jovens. Hoje, endossos de celebridades exigem integração genuína sobre mero placement de produto, dada a maior scrutinização dos consumidores sobre a autenticidade dos influenciadores. Empresas como Warby Parker lideraram o caminho na adoção de tecnologia de experimentação virtual, facilitando o processo de compra enquanto garantem engajamento da marca através de canais digitais. Recursos no Instagram e TikTok permitem compras diretas, contornando canais de varejo convencionais e remodelando panoramas competitivos. Essa evolução favorece marcas com pegada digital robusta, apresentando desafios aos modelos tradicionais dependentes do atacado. O marketing de influenciadores é frequentemente percebido pelos consumidores como mais autêntico e confiável em comparação com anúncios tradicionais, fomentando lealdade à marca e impulsionando compras repetidas. Utilizar efetivamente endossos de celebridades e redes sociais melhora a visibilidade da marca, estabelece conexões emocionais com audiências-alvo e gera forte demanda de mercado por óculos de sol.

Aumento nas atividades ao ar livre e participação esportiva

A crescente popularidade de atividades ao ar livre como caminhadas, ciclismo e esqui está impulsionando a demanda por óculos de alto desempenho. Estes produtos fornecem proteção UV, minimizam o reflexo e melhoram a visibilidade durante atividades intensas. Segundo a Sports and Fitness Industry Association, 58,6% da população dos EUA se envolveu em esportes ao ar livre em 2024[2]Source: Sports and Fitness Industry Association, "2025 Sports, Fitness, and Leisure Activities Topline Participation Report", sfia.org. Aventureiros casuais preferem cada vez mais lentes versáteis que se adaptam perfeitamente de deslocamentos diários a caminhadas de fim de semana, impulsionando a demanda por óculos multiuso com tratamentos anti-reflexo e armações duráveis. Marcas de roupas esportivas expandindo para licenciamento de óculos estão aproveitando oportunidades de comercialização cruzada. Ao incorporar designs coordenados por cores e endossos de atletas, elas estão efetivamente aumentando as vendas. À medida que as atividades recreativas se diversificam, as categorias devem segmentar ofertas baseadas na intensidade da atividade e adaptar recursos adequadamente. Essa dinâmica em mudança está impulsionando o crescimento do mercado global de óculos de sol, alinhado com a crescente popularidade de atividades ao ar livre e esportivas.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferação de produtos falsificados | -0.8% | Focos da Ásia-Pacífico, mercados emergentes | Médio prazo (2-4 anos) |

| Estoque e obsolescência de estilo | -0.5% | Regiões voltadas para moda | Curto prazo (≤ 2 anos) |

| Surgimento de soluções corretivas alternativas | -0.4% | Global | Médio prazo (2-4 anos) |

| Escrutínio regulatório de alegações de proteção contra luz azul | -0.5% | América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Proliferação de produtos falsificados

Óculos de sol falsificados prejudicam o crescimento legítimo do mercado ao oferecer proteção UV subpadrão enquanto imitam estéticas de marcas premium. Casos reportados de falsificações no e-commerce na Itália foram 509 em 2023, segundo o "Ministério do Interior, Itália[3]Source: Ministry of the Interior in Italy, "Criminal Analysis Service", governo.it. Produtos falsificados tipicamente falham nos padrões ISO 12312-1:2022 para proteção UV e resistência a impactos, criando riscos de segurança ao consumidor que prejudicam a credibilidade da categoria. Plataformas de e-commerce lutam cada vez mais para fazer cumprir regulamentações, à medida que falsificadores aprimoram sua capacidade de replicar embalagens e documentação autênticas. Mercados emergentes, caracterizados por maior sensibilidade a preços, são particularmente vulneráveis, pois consumidores têm maior probabilidade de comprar alternativas falsificadas. A presença generalizada de óculos de sol falsificados não apenas ameaça a segurança do consumidor, mas também limita oportunidades de crescimento para marcas legítimas. Essa fragmentação de mercado introduz produtos de baixa qualidade, prejudicando a reputação geral e rentabilidade da indústria.

Estoque e obsolescência de estilo

À medida que os ciclos da moda aceleram, varejistas lutam com gestão de estoque, esforçando-se para prever longevidade de estilo e níveis ótimos de estoque. Dinâmicas de fast-fashion encolhem janelas tradicionais de planejamento sazonal, obrigando varejistas a se comprometer com estilos antes das preferências do consumidor se solidificarem. O mercado de óculos de sol de luxo, com seu foco em edições limitadas e lançamentos colaborativos, intensifica esse desafio, à medida que marcas fazem malabarismos entre exclusividade e necessidades de volume. Enquanto marcas nativas digitais como Warby Parker navegam essas águas habilmente através de modelos diretos ao consumidor e previsão de demanda baseada em dados, empresas tradicionais dependentes do atacado se encontram mais vulneráveis. Marcas de nível médio, presas no fogo cruzado, enfrentam desafios intensificados: elas não possuem nem o cachet de luxo para comandar preços premium nem o alcance de mercado de massa para absorver perdas de estoque. Esse predicamento é ainda mais complicado em regiões com mudanças sazonais pronunciadas, onde estoque não vendido de verão se mostra difícil de descarregar em outros lugares.

Análise de Segmento

Por Tipo de Produto: Força dos Polarizados, Momentum dos Não Polarizados

A categoria polarizada comandou 81,31% da receita de 2024 devido à mitigação superior de reflexos que beneficia motoristas, pescadores e entusiastas de esportes na neve. Dentro desta fatia do mercado de óculos de sol, a adoção por atletas profissionais e motoristas conscientes da segurança ancora demanda estável. No entanto, lentes não polarizadas estão prevendo uma CAGR de 6,89% (2025-2030), superando o mercado mais amplo de óculos de sol. O crescimento deriva de casas de moda que preferem lentes de cor precisa para mostrar arte de armação e estética de redes sociais. Compradores da Geração Z em ambientes urbanos frequentemente consideram óculos de sol como acessórios intercambiáveis, levando a compras baseadas em novidade estilística em vez de performance óptica. Fabricantes se protegem oferecendo kits de lentes trocáveis que permitem usuários alternar entre opções polarizadas e padrão, capturando assim valor através de coortes de preferência.

Liberdade estética permanece o apelo mais forte das lentes não polarizadas porque uniformidade de cor suporta paletas de armação ousadas e gradientes de lente. Designers aproveitam essa flexibilidade para lançar drops de edição limitada em sincronia com colaborações de streetwear. Enquanto isso, fornecedores polarizados adicionam revestimentos espelhados, camadas hidrofóbicas e compatibilidade com prescrição para sustentar prêmios de preços e compensar comoditização. Narrativas de marketing posicionam cada vez mais itens polarizados como ferramentas funcionais para estilos de vida ativos, enquanto modelos não polarizados são enquadrados como peças de declaração que complementam guarda-roupas sazonais.

Por Usuário Final: Mulheres Dominam, Crianças Avançam

As mulheres representaram 54,66% das compras de 2024, uma liderança devida à maior cadência de reposição e consumo voltado para moda. Compradoras femininas frequentemente organizam coleções para diferentes ocasiões, impulsionando propriedade de múltiplos pares. Programas de fidelidade e marketing de influenciadores adaptados para guias de estilo travam ainda mais ciclos de repetição. Por outro lado, o segmento infantil crescerá a uma CAGR de 6,39% (2025-2030) à medida que pediatras enfatizam riscos de exposição UV precoce. À medida que pais priorizam saúde ocular preventiva, linhas infantis de marca enfatizam lentes resistentes a quebra e materiais hipoalergênicos.

Categorias femininas integram cada vez mais almofadas de nariz ajustáveis e compostos leves para melhorar conforto, reconhecendo que muitas consumidoras femininas usam óculos de sol junto com cosméticos ou chapéus. A demanda masculina tende a gravitar para modelos específicos de esporte ou pesados em tecnologia, mas permanece estável em vez de explosiva. Merchandising orientado para crianças frequentemente combina óculos de sol com vestuário temático em conjuntos de varejo, empurrando compras por impulso no checkout. Licenciamento com franquias de animação populares também amplifica apelo sem comprometer padrões de segurança.

Por Categoria de Produto: Volume de Massa, Crescimento Premium

Produtos de massa retiveram 61,85% de participação em 2024, sustentados por acessibilidade e ampla penetração no varejo. Consumidores orientados por valor, especialmente em economias emergentes, gravitam para construção robusta que promete cobertura UV básica a preços acessíveis. Linhas premium, registrando uma CAGR de 7,20% (2025-2030), capturam rendas disponíveis crescentes e presenteio aspiracional. Coleções de mercado superior destacam acetato polido à mão, dobradiças de titânio e fórmulas de lentes proprietárias. Infusão de tecnologia, como assistentes de voz ou projeções de display heads-up, valida ainda mais níveis de preço elevados.

Fabricantes de massa otimizam economias de escala centralizando produção em regiões competitivas em custos e consolidando aquisição de matérias-primas. Embalagens ainda atendem rotulagem de resistência a impactos do FDA para que garantias funcionais permaneçam credíveis. Fabricantes premium investem em layouts de lojas boutique, reparos de concierge e serviços de gravação personalizada para reforçar valor experiencial. Certificações de sustentabilidade como selos de bio-acetato fornecem uma camada adicional de narrativa que ressoa com compradores afluentes e conscientes do meio ambiente.

Por Canal de Distribuição: Experiência de Loja, Surto Digital

Locais físicos produziram 75,00% da receita de 2024 porque ajuste de experimentação e personalização de lentes continuam a influenciar conversão. Pontos de venda físicos também facilitam ajustes profissionais para inserções de prescrição e alinhamento de armações, serviços que plataformas online imitam mas não podem substituir completamente. Ainda canais de e-commerce estão avançando a uma CAGR de 8,50% (2025-2030), potencializados por ferramentas de dimensionamento de realidade aumentada e devoluções sem complicações que mitigam hesitação. Operadores omnichannel como Warby Parker integram agendamento de compromissos, retirada na loja e links de pagamento móvel para borrar fronteiras de canais.

Varejistas físicos atualizam diagnósticos na loja com scanners de lentes digitais e quiosques de recomendação de estilo, elevando expertise percebida. Modelos de showroom, onde consumidores navegam amostras e recebem pares acabados entregues em casa, reduzem custos de armazenamento de estoque mas preservam pontos de contato experienciais. O crescente número de lojas e sua presença generalizada, apoiando principais jogadores no crescimento de suas vendas offline globalmente. Por exemplo, em setembro de 2023, EssilorLuxottica operava 3.834 lojas corporativas na América do Norte, com 1.661 destas sendo localizações Sunglasses Hut, demonstrando a importância contínua da presença de varejo físico no mercado de óculos de sol. Vitrines online coletam análises extensas de navegação, alimentando iterações de design e marketing de email personalizado que impulsiona valor vitalício. Orientação regulatória exigindo divulgações resistentes a impactos se aplica igualmente através de canais, incentivando mensagens de qualidade consistentes.

Análise Geográfica

Em 2024, a América do Norte contribuiu com 32,63% das vendas globais, apoiada por esforços robustos de educação em saúde, uma cultura ativa de recreação ao ar livre e conformidade com padrões regulatórios como 21 CFR 886.5842, conforme observado pelo FDA. Famílias regularmente substituem pares arranhados ou perdidos, garantindo rotatividade consistente de unidades. A demanda por óculos de sol prontos para prescrição está aumentando à medida que a população idosa busca soluções que combinem correção de visão com proteção contra reflexos. Varejistas estão aumentando margens de lucro incorporando faturamento de seguro. Além disso, associações da indústria sustentam interesse público, mesmo durante meses mais frios, através de suas campanhas anuais do Dia Nacional dos Óculos de Sol.

A Ásia-Pacífico está projetada para registrar uma CAGR de 7,60% até 2030, a mais rápida entre regiões. O crescente poder de compra da classe média se alinha com rápida urbanização, onde influências de moda se espalham via redes sociais. Proximidade de fabricação permite marcas executar micro lotes responsivos a tendências, encurtando cadeias de suprimentos e reduzindo custos de entrega. No entanto, prevalência de falsificações permanece um vento contrário, corroendo confiança do consumidor e comprimindo margens de marcas legítimas. Governos na China e Índia começaram drives de fiscalização conjunta com agências alfandegárias para interceptar importações de baixa qualidade, mas policiamento de marketplace digital ainda fica atrás. A Europa combina herança, luxo, liderança em sustentabilidade e regras CE harmonizadas que simplificam comércio transfronteiriço. Marcas aproveitam legados de design seculares da Itália e França para justificar posicionamento premium. Regulamentações ambientais encorajam adoção rápida de lentes de nylon reciclado e armações de base biológica, alinhando com valores de compradores mais jovens. Cadeias ópticas na Alemanha e países nórdicos pilotam programas de reciclagem que trocam descontos por armações de fim de vida retornadas, incorporando práticas de economia circular.

América do Sul e Oriente Médio e África permanecem subpenetrados mas promissores. Volatilidade econômica ocasionalmente suprime compras discricionárias, mas melhoria da infraestrutura de distribuição está ampliando acesso. Zonas duty-free em aeroportos internacionais funcionam como pontos quentes de teste onde viajantes experimentam modelos premium antes da disponibilidade doméstica. Marcas forjando parcerias de montagem local podem contornar tarifas de importação e reduzir risco de falsificação cortando tempos de lead de suprimento.

Cenário Competitivo

O mercado global de óculos de sol é moderadamente concentrado, com principais jogadores incluindo EssilorLuxottica SA, Safilo Group S.p.A., Kering SA, Marcolin SpA e De Rigo Vision S.p.A. EssilorLuxottica, na vanguarda, controla sinergicamente ciência de lentes, design de armação e distribuição no atacado, ostentando uma propriedade de mais de 18.000 lojas. Esta abordagem integrada não apenas concede ao conglomerado alavancagem sobre fornecedores de matéria-prima, mas também fortalece sua proeza de marketing, sustentando franquias icônicas como Ray-Ban e Oakley. Além disso, sua integração vertical acelera o lançamento de inovações, como Transitions Gen S, comprimindo ciclos de iteração através de loops de pesquisa interna e feedback de varejo.

Kering Eyewear, Safilo Group, Marcolin e De Rigo Vision, através de acordos de licenciamento, gerenciam rótulos de moda estimados, transformando patrimônio de marca em royalties lucrativos de óculos. Enquanto isso, especialistas de médio porte esculpem nichos com artesanato artesanal ou foco de desempenho. Recém-chegados diretos ao consumidor aproveitam plataformas online ágeis para oferecer designs acessíveis, usando insights sociais para refinar colorações e formas. Embora o surgimento de óculos inteligentes traga empresas de tecnologia para a briga, jogadores ópticos estabelecidos mantêm uma vantagem competitiva com sua expertise de qualidade óptica e conhecimento regulatório, áreas onde empresas de eletrônicos de consumo frequentemente falham.

Principais jogadores no mercado de óculos empregam estratégias como lançamentos de produtos, parcerias, expansões e fusões e aquisições para fortalecer sua participação de mercado. Por exemplo, em junho de 2025, Kering Eyewear fez manchetes com sua aquisição do fabricante italiano Lenti, uma jogada visando expandir sua capacidade industrial. Tais manobras estratégicas não apenas aprofundam capacidades de fabricação, mas também diminuem dependência de fornecedores terceirizados, fornecem um buffer contra flutuações cambiais e protegem propriedade intelectual. Em paralelo, o acordo de licenciamento de década longa da Safilo com Victoria Beckham não apenas enriquece seu portfólio de luxo, mas também sublinha a viabilidade contínua de licenciamento multi-marca, especialmente quando integração vertical apresenta desafios econômicos. Assim, o cenário competitivo é moldado pelo delicado equilíbrio entre design criativo ágil e as demandas de produção intensiva de capital.

Líderes da Indústria de Óculos de Sol

-

EssilorLuxottica SA

-

Safilo Group S.p.A.

-

Kering SA

-

De Rigo Vision S.p.A.

-

Marcolin SpA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho de 2025: Safilo Group anunciou acordo de licenciamento global de dez anos com Victoria Beckham e renovou acordo de licenciamento multi-ano com Carolina Herrera, fortalecendo seu portfólio de marcas de luxo.

- Junho de 2025: Kering Eyewear adquiriu o fabricante italiano Lenti, expandiu suas capacidades de fabricação e estratégia de integração vertical para competir mais efetivamente com o controle abrangente da cadeia de valor da EssilorLuxottica

- Dezembro de 2024: Essilor Luxottica lançou os produtos Transitions Gen S e Ray-Ban Change, representando avanços na tecnologia de óculos dinâmicos que combinam proteção UV tradicional com funcionalidade adaptativa

- Julho de 2024: Oakley introduziu sua mais recente inovação, os óculos de sol QNTM Kato, durante as Olimpíadas. Este lançamento destaca a crescente associação da Oakley com os Jogos Olímpicos. As Olimpíadas oferecem uma plataforma global premier para atletas, tornando-se um palco ideal para apresentar suas mais novas inovações.

Escopo do Relatório do Mercado Global de Óculos de Sol

Óculos de sol são uma forma de óculos de proteção projetados principalmente para prevenir que raios UV e luz visível de alta energia danifiquem ou causem desconforto aos olhos. O mercado global de óculos de sol é segmentado por tipo de produto, usuário final, canal de distribuição e geografia. Por tipo de produto, o mercado é segmentado em tipos polarizados e não polarizados. Por usuário final, o mercado é segmentado em homens, mulheres e unissex. O canal de distribuição é categorizado em lojas de varejo físicas e lojas de varejo online. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O dimensionamento de mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima. Fonte:

| Polarizado |

| Não Polarizado |

| Homens |

| Mulheres |

| Crianças |

| Massa |

| Premium |

| Lojas de Varejo Físicas |

| Lojas de Varejo Online |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Resto da América do Sul | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Suécia | |

| Bélgica | |

| Polônia | |

| Países Baixos | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Tailândia | |

| Singapura | |

| Indonésia | |

| Coreia do Sul | |

| Austrália | |

| Nova Zelândia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| África do Sul | |

| Arábia Saudita | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Tipo de Produto | Polarizado | |

| Não Polarizado | ||

| Usuário Final | Homens | |

| Mulheres | ||

| Crianças | ||

| Categoria de Produto | Massa | |

| Premium | ||

| Canal de Distribuição | Lojas de Varejo Físicas | |

| Lojas de Varejo Online | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Suécia | ||

| Bélgica | ||

| Polônia | ||

| Países Baixos | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Tailândia | ||

| Singapura | ||

| Indonésia | ||

| Coreia do Sul | ||

| Austrália | ||

| Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| África do Sul | ||

| Arábia Saudita | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor global atual do mercado de óculos de sol?

O tamanho do mercado mundial de óculos de sol é USD 21,67 bilhões em 2025 e está previsto para alcançar USD 29,33 bilhões até 2030.

Qual tipo de produto lidera as vendas?

Lentes polarizadas lideram com 81,31% da receita de 2024, favorecidas pela redução de reflexos durante condução e esportes ao ar livre.

Qual região está crescendo mais rapidamente?

A Ásia-Pacífico mostra o momentum mais forte com uma CAGR projetada de 7,60% até 2030, impulsionada por consumidores de classe média em ascensão e adoção da moda.

Como os canais online estão impactando as vendas?

Plataformas de e-commerce estão crescendo a uma CAGR de 8,50% devido a ferramentas de experimentação virtual e modelos diretos ao consumidor, embora lojas físicas ainda dominem volumes.

Página atualizada pela última vez em: