Tamanho e Participação do Mercado de Calçados

Análise do Mercado de Calçados pela Mordor Intelligence

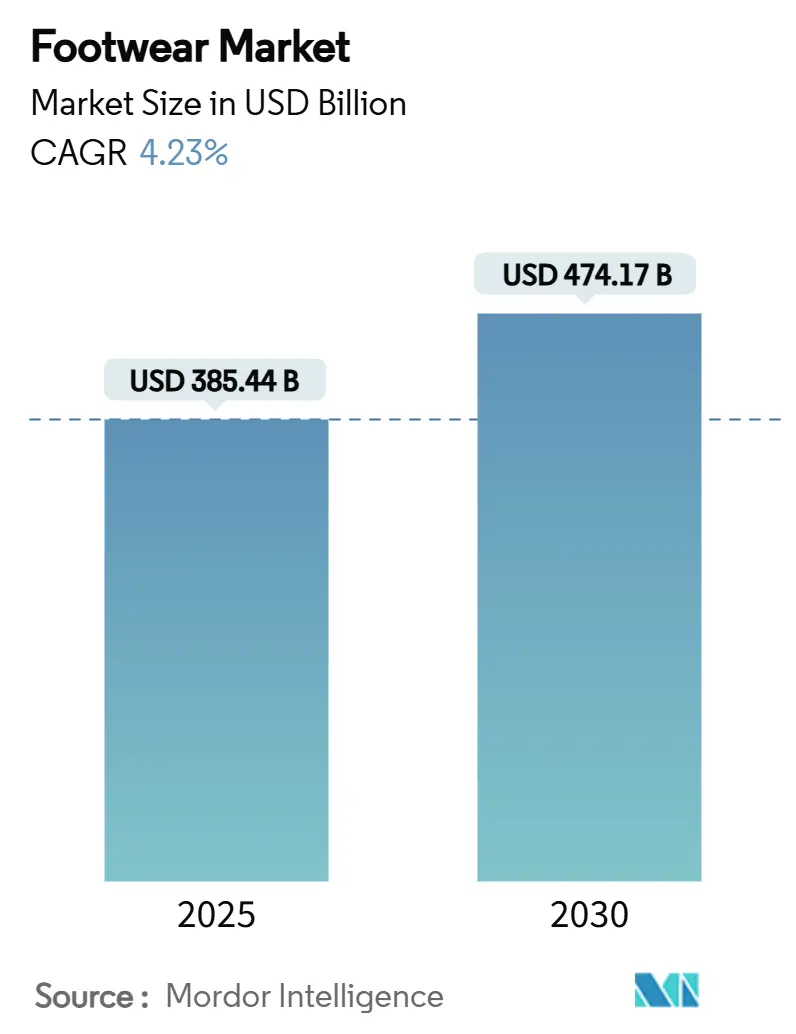

O tamanho do mercado global de calçados foi de USD 385,44 bilhões em 2025 e está previsto para atingir USD 474,17 bilhões até 2030, avançando a uma CAGR de 4,23% no período 2025-2030. À medida que o setor se adapta à crescente tendência do athleisure, abraça os mandatos de sustentabilidade e testemunha a ascensão das marcas direto ao consumidor (D2C), ele continua a se expandir de forma constante. A crescente popularidade do athleisure reflete mudanças nas preferências dos consumidores por vestuário versátil e confortável, enquanto os mandatos de sustentabilidade estão impulsionando a inovação em materiais e processos produtivos. O surgimento das marcas D2C está remodelando os modelos tradicionais de varejo ao permitir que as marcas estabeleçam relacionamentos diretos com os consumidores, aprimorando a experiência e lealdade do cliente. Enquanto a Ásia-Pacífico se posiciona como um centro tanto de produção quanto de consumo, as estratégias globais de design e cadeia de suprimentos estão sendo influenciadas por mudanças regulatórias, notadamente o Regulamento de Ecodesign para Produtos Sustentáveis (ESPR) da UE, que visa melhorar a sustentabilidade dos produtos e reduzir o impacto ambiental[1]Source: European Commission,"New EU rules for measuring environmental impact of clothes and shoes", environment.ec.europa.eu. O cenário é ainda mais complicado pelos esforços de consolidação de patrocinadores financeiros e varejistas, à medida que as empresas buscam fortalecer suas posições de mercado através de fusões e aquisições. A concorrência intensificada devido às flutuações dos preços de materiais está pressionando as margens de lucro, enquanto o surgimento de novas fontes de receita através do maior engajamento digital, como plataformas de e-commerce e redes sociais, está criando oportunidades para crescimento e inovação.

Principais Conclusões do Relatório

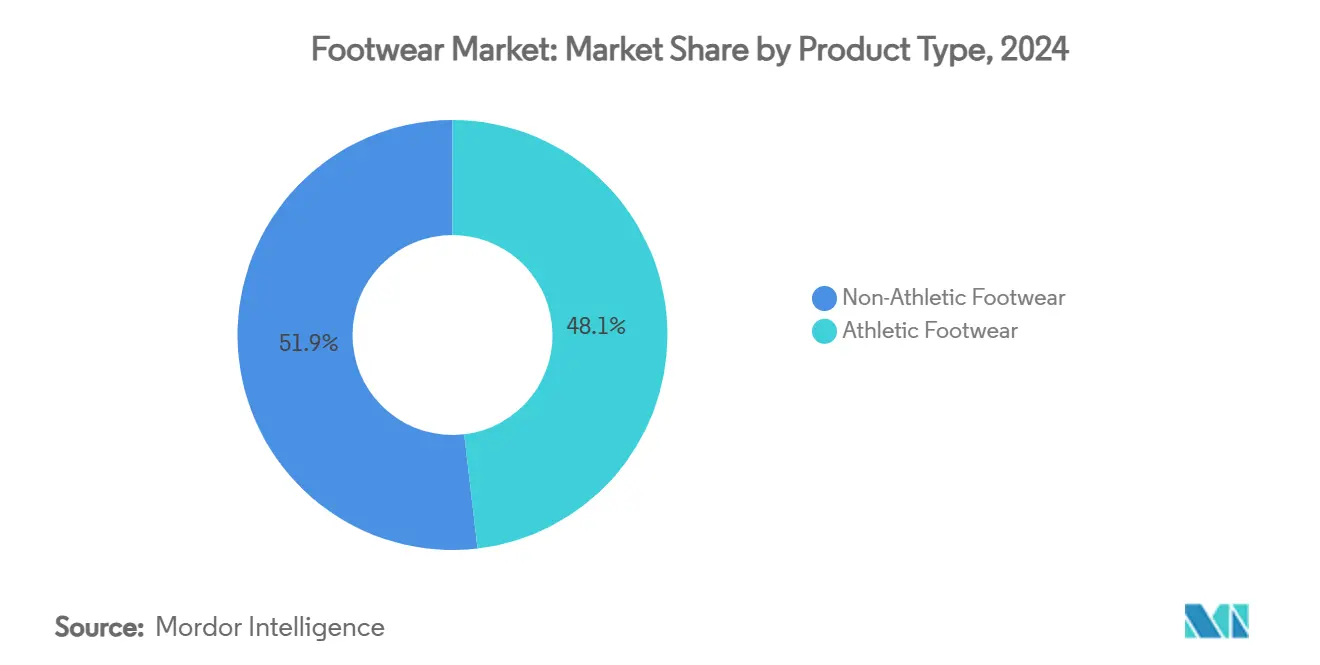

- Por tipo de produto, os calçados não-esportivos detiveram 51,86% da participação do mercado de calçados em 2024, enquanto os calçados esportivos estão projetados para registrar a CAGR mais rápida de 6,86% no período 2025-2030.

- Por gênero, as mulheres representaram 48,53% das vendas de 2024, e o segmento infantil está definido para expandir a uma CAGR de 6,35% até 2030.

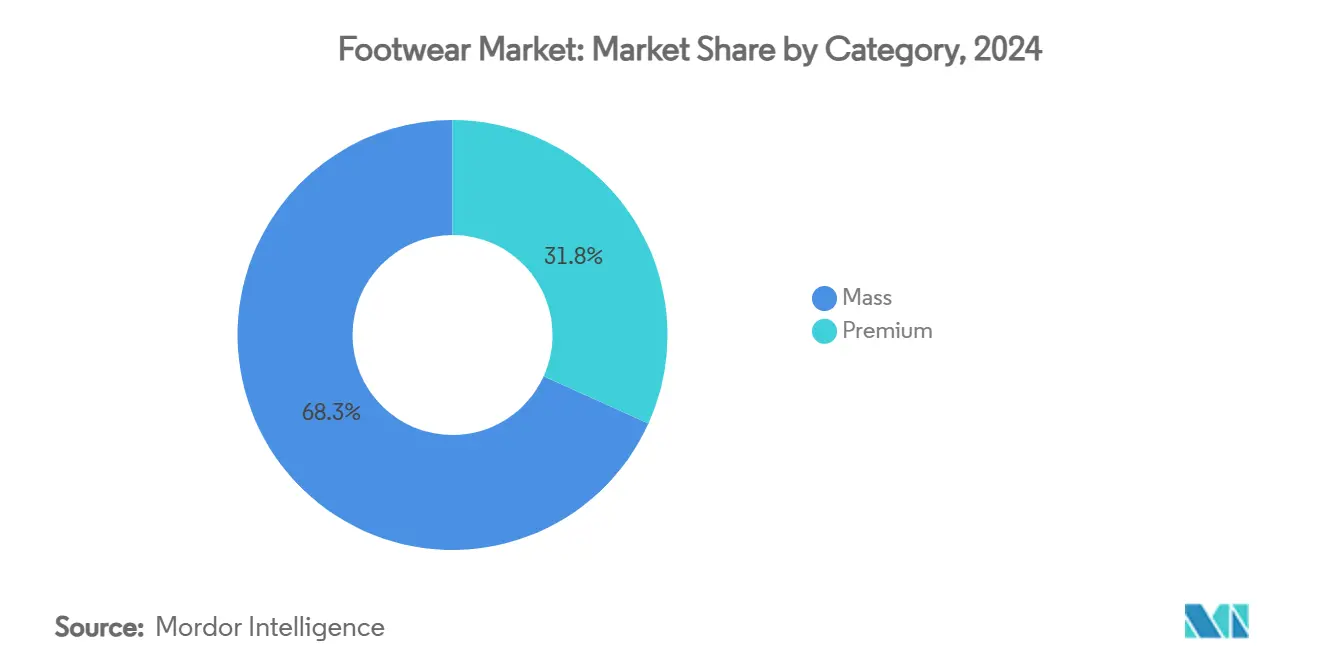

- Por categoria, o segmento de massa dominou com 68,25% da receita em 2024, enquanto as ofertas premium são esperadas para crescer a uma CAGR de 5,45% no mesmo horizonte.

- Por canal de distribuição, as lojas especializadas representaram 57,38% das vendas em 2024, e o varejo online está previsto para registrar uma CAGR de 5,84% até 2030.

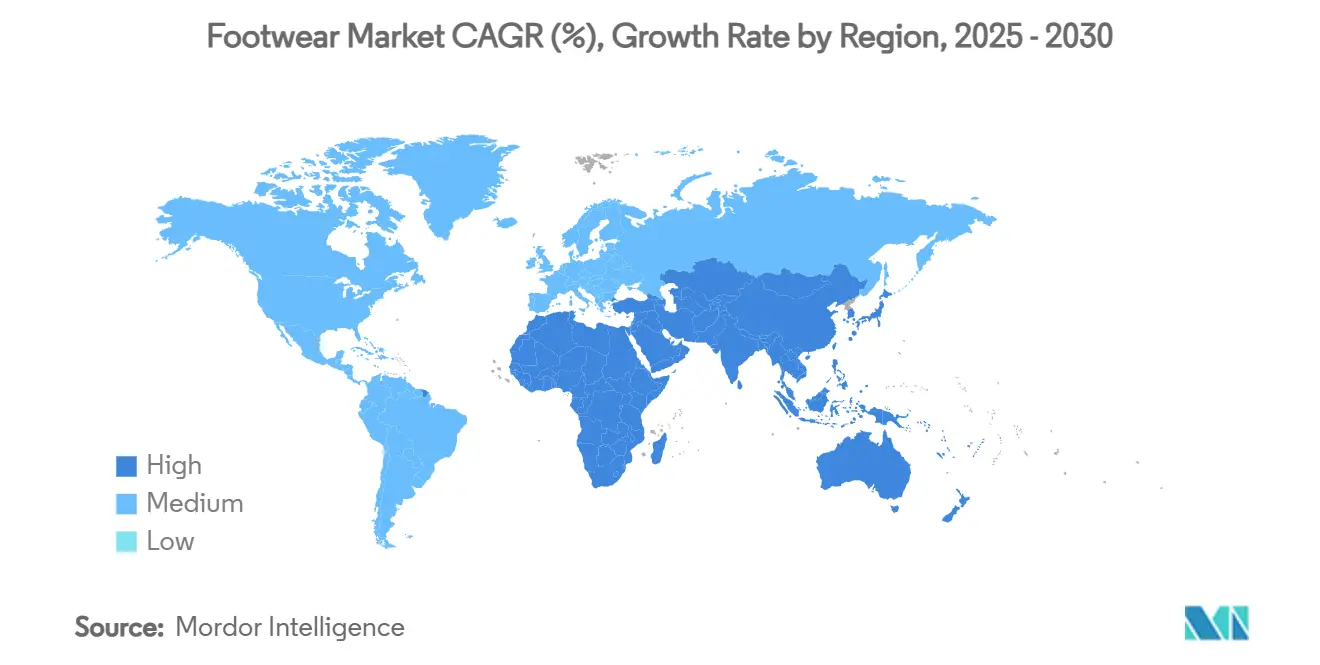

- Por região, a Ásia-Pacífico representou 41,68% da demanda de 2024, enquanto a região do Oriente Médio e África está posicionada para uma CAGR de 7,23% no período de previsão.

Tendências e Insights do Mercado Global de Calçados

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por calçados athleisure | +1.2% | América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Marketing agressivo e vínculos com influenciadores | +0.8% | Centros urbanos globais | Curto prazo (≤ 2 anos) |

| Ascensão de materiais sustentáveis e de base biológica | +0.6% | Europa, América do Norte, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Crescimento de marcas digitais nativas D2C | +0.9% | Mercados desenvolvidos mundialmente | Médio prazo (2-4 anos) |

| Adoção massiva de calçados inteligentes e conectados | +0.4% | América do Norte, Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Expansão da revenda e cultura sneakerhead | +0.3% | América do Norte, Europa, Ásia-Pacífico urbana | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda crescente por calçados athleisure

O athleisure está cada vez mais fundindo os domínios do vestuário esportivo e casual, tornando-se um elemento básico nos guarda-roupas diários e impulsionando vendas robustas, mesmo em mercados estabelecidos. Em 2024, a Adidas experimentou um aumento de 17% nas vendas de calçados, impulsionado principalmente por designs orientados para performance. As marcas modernas estão integrando espumas leves e placas de retorno de energia em seus designs de lifestyle, permitindo que uma única peça faça a transição perfeita da academia para o escritório e eventos sociais. Essa fusão não está apenas tomando participação de mercado das marcas de moda convencionais, mas também obrigando nomes de luxo a introduzir coleções com temática esportiva. A crescente popularidade do athleisure também levou a mudanças significativas nas preferências dos consumidores, com uma demanda elevada por produtos que combinam funcionalidade, conforto e estilo. Em resposta, os varejistas estão remodelando suas ofertas, dedicando mais espaço para tênis focados em corrida e treinadores adaptáveis, enquanto também investem em estratégias de marketing que destacam a versatilidade e performance desses produtos.

Marketing agressivo e colaborações com influenciadores

A descoberta de marcas no comércio social está cada vez mais dependente de parcerias genuínas com criadores, impulsionando conversões rápidas, particularmente com a Geração Z. Essas parcerias permitem que as marcas se conectem com seu público-alvo de forma mais pessoal, fomentando confiança, lealdade e engajamento mais profundo. Micro-influenciadores, oferecendo credibilidade de nicho, conseguem isso a uma fração do custo da mídia tradicional, permitindo que marcas desafiadoras escalem rapidamente e competem efetivamente no mercado. Sua capacidade de ressoar com comunidades específicas os torna um ativo valioso para marcas que visam estabelecer uma forte presença. O sucesso de hoje está vinculado a atualizações constantes de conteúdo e divulgações claras; as audiências rapidamente perdem interesse se as colaborações parecem ensaiadas ou inautênticas. Para abordar essa mudança, os players tradicionais estão fortalecendo seus estúdios internos, investindo em capacidades de criação de conteúdo e experimentando pilotos de compras por livestream para manter sua relevância e se adaptar ao comportamento evolutivo do consumidor. Essas estratégias visam preencher a lacuna entre abordagens tradicionais e as demandas dinâmicas do comércio social.

Ascensão de materiais sustentáveis e de base biológica

Com o ESPR proibindo a destruição de estoque não vendido e exigindo passaportes digitais de produtos para rastreabilidade, a sustentabilidade evoluiu de uma mera tática de posicionamento para um requisito crucial de licenciamento[2]Source: European Union Law,"establishing a framework for the setting of ecodesign requirements for sustainable products, amending Directive (EU) 2020/1828 and Regulation (EU) 2023/1542 and repealing Directive 2009/125/EC", eur-lex.europa.eu. Essas medidas visam aprimorar a transparência e responsabilidade ao longo da cadeia de suprimentos, garantindo que os produtos atendam a padrões ambientais rigorosos. Em 2025, fornecedores como a Dow lançaram portfólios de resinas bio-circulares, oferecendo às marcas uma alternativa em escala comercial aos insumos tradicionais baseados em petróleo. Essas resinas bio-circulares são derivadas de fontes renováveis, reduzindo a dependência de combustíveis fósseis e diminuindo a pegada de carbono geral dos processos produtivos. Marcas rápidas em adotar essas mudanças não apenas comandam pontos de preço premium, mas também fortalecem seu valor de marca ao se alinhar com a demanda do consumidor por práticas sustentáveis. Em contraste, aquelas que ficam para trás enfrentam custos de conformidade, multas potenciais e danos reputacionais que podem corroer a confiança do cliente. Princípios de design circular, como entressolas totalmente recicláveis e palmilhas recarregáveis, estão transitioning de projetos piloto para lançamentos mainstream, primeiro na Europa e em breve ao redor do globo. Essas inovações não apenas reduzem o desperdício, mas também promovem um sistema de ciclo fechado, onde materiais são reutilizados e reciclados, contribuindo para um futuro mais sustentável para a indústria.

Crescimento de marcas de calçados digitais nativas D2C

Entrantes puramente D2C aproveitam dados em tempo real para ajustar finamente produtos e preços, recuperando margens antes cedidas aos atacadistas. No entanto, custos crescentes de aquisição de clientes e um mercado online saturado impulsionaram uma mudança em direção a uma abordagem omnichannel. As marcas de próxima geração que prosperam hoje encontram um equilíbrio entre suas próprias vitrines e parcerias de varejo. Ao integrar canais físicos e digitais, essas marcas aprimoram experiências do cliente, oferecendo jornadas de compra perfeitas que atendem a diversas preferências do consumidor. Essa estratégia não apenas reduz custos de atendimento, mas também amplia seu alcance, tudo mantendo uma voz de marca consistente. Além disso, parcerias de varejo permitem que as marcas explorem bases de clientes estabelecidas e se beneficiem da expertise operacional de seus parceiros. Como resultado, essa abordagem híbrida está elevando expectativas de serviço em todo o mercado de calçados, obrigando concorrentes a inovar e se adaptar ao cenário em evolução. A mudança também destaca a crescente importância da agilidade e adaptabilidade em atender demandas do consumidor através de múltiplos pontos de contato.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ampla disponibilidade de produtos falsificados | -0.7% | Ásia-Pacífico, MEA, canais online globais | Médio prazo (2-4 anos) |

| Preços voláteis de matérias-primas e disrupções | -0.9% | Centros de manufatura mundialmente | Curto prazo (≤ 2 anos) |

| Escrutínio ESG sobre práticas trabalhistas | -0.4% | Nações manufatureiras asiáticas | Longo prazo (≥ 4 anos) |

| Legislação anti-plástico sobre sintéticos | -0.3% | Europa, América do Norte, espalhando globalmente | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Ampla disponibilidade de produtos falsificados

Calçados ilícitos, no valor de impressionantes USD 467 bilhões, inundam o cenário global de e-commerce, minando a confiança e desviando vendas de fontes legítimas. A intrincada teia de cadeias de suprimentos torna o rastreamento da origem desses produtos um desafio, à medida que falsificadores exploram lacunas na transparência e supervisão para distribuir produtos falsos. Essas operações de falsificação frequentemente envolvem múltiplos intermediários, tornando ainda mais difícil identificar sua origem. Algoritmos de marketplace, apesar dos avanços, lutam para distinguir entre itens genuínos e falsificações de alta qualidade, permitindo que esses produtos proliferem sem controle. As inspeções de fábricas na Índia recentemente ordenadas pelo tribunal para a Birkenstock destacam os custosos desafios de aplicação que os detentores legítimos de direitos enfrentam, sendo forçados a investir pesadamente em ações legais, auditorias de fábrica e medidas de monitoramento para proteger sua propriedade intelectual. Esses esforços de aplicação frequentemente requerem colaboração com autoridades locais e sistemas legais, aumentando ainda mais a complexidade e custo. À medida que as marcas aumentam seus gastos em medidas de proteção, isso não apenas drena recursos de pesquisa e desenvolvimento, mas também eleva custos operacionais em toda a indústria de calçados, impactando em última instância a rentabilidade, inovação e capacidade de competir em um mercado cada vez mais saturado.

Preços voláteis de matérias-primas e disrupções na cadeia de suprimentos

Tensões geopolíticas e flutuações climáticas extremas estão causando oscilações de preços na borracha, acetato de etileno-vinil e algodão, comprimindo assim as margens brutas. Essas flutuações de preços são impulsionadas por disrupções na cadeia de suprimentos, restrições comerciais e condições climáticas imprevisíveis, que impactam diretamente a disponibilidade e custos de matérias-primas. Com mais de 50% de seus calçados provenientes do Vietnã, a Nike se encontra vulnerável a potenciais aumentos tarifários e lentidões portuárias, que podem atrasar embarques e aumentar custos operacionais. O processo produtivo multiestágios da empresa-fornecendo cabedais da Indonésia, entressolas da China e montagem no Vietnã-aumenta o risco de disrupções, pois qualquer gargalo em um estágio pode cascatear por toda a cadeia de suprimentos. Enquanto as marcas estão acelerando a aproximação geográfica de certas SKUs e diversificando suas bases de fornecedores para mitigar esses riscos, o longo processo de construção de capacidade, que envolve investimento significativo e tempo, as deixa expostas a vulnerabilidades de curto prazo.

Análise de Segmentos

Por Tipo de Produto: Momentum Esportivo Acelera

Em 2024, os calçados não-esportivos dominaram o mercado, capturando 51,86% da receita total de vendas. Tênis, fundindo designs da moda com tecnologia focada no conforto, tornaram-se um item básico para muitos consumidores. Botas, uma favorita sazonal, se beneficiam das mudanças climáticas e tendências culturais. Enquanto isso, chinelos encontram seu nicho entre frequentadores de praia conscientes do orçamento. Inovações como amortecimento avançado e cabedais de malha, antes exclusivas de calçados de performance, borraram as linhas entre sapatos casuais e esportivos. Marcas líderes, reconhecendo essa mudança, estão misturando linhas casuais e esportivas, garantindo que suas ofertas ressoem com consumidores durante toda a semana. Essa fusão de estilos e tecnologias solidifica a posição dos calçados não-esportivos como líderes de mercado, celebrados por sua adaptabilidade e apelo amplo.

Os calçados esportivos são agora o segmento de crescimento mais rápido da indústria, projetado para alcançar uma CAGR de 6,86% até 2030, superando suas contrapartes não-esportivas. Inovações contínuas, como entressolas inteligentes e espumas de base biológica, estão redefinindo conforto e performance, permitindo que as marcas comandem preços premium. Tênis de corrida, aproveitando a onda da tendência de bem-estar e crescente participação em maratonas, estão tocando uma corda com consumidores conscientes da saúde. Ao mesmo tempo, calçados de trekking ao ar livre estão testemunhando um aumento na demanda, impulsionado por um boom no turismo de aventura, particularmente na América do Norte e Ásia-Pacífico. Por exemplo, a Sports and Fitness Industry Association relatou que aproximadamente 247,1 milhões de americanos se engajaram em atividades esportivas e fitness em 2024[3]Source: Sports and Fitness Industry Association,"SFIA`s Topline Participation Report Shows 247.1 Million Americans Were Active in 2024", sfia.org. A distinção entre sapatos esportivos e lifestyle está cada vez mais borrada, com características de esportes de elite se integrando perfeitamente em designs mainstream, ampliando o apelo de mercado. No entanto, esse ritmo rápido de inovação está encurtando ciclos de vida de produtos, obrigando marcas a adotar estratégias ágeis de inventário para acompanhar tendências de consumidores. Esse cenário dinâmico não apenas alimenta o crescimento do setor, mas também apresenta oportunidades lucrativas para marcas que enfatizam agilidade e inovação.

Por Usuário Final: Mulheres Lideram, Crianças Crescem

Em 2024, os calçados femininos dominam o mercado, faturando USD 187 bilhões e representando 48,53% do total de vendas. Essa dominância é alimentada por uma ampla gama de estilos, desde scarpins clássicos até athleisure da moda, atendendo a diversas ocasiões e gostos. Essa seleção ampla não apenas atrai compras frequentes, mas também vê consumidores atualizando regularmente suas escolhas para se alinhar com tendências da moda e mudanças sazonais. Características inovadoras, como tecidos respiráveis e tratamentos antimicrobianos, mantêm as linhas de calçados femininos frescas, atendendo à demanda crescente por materiais confortáveis, funcionais e conscientes da saúde. A tendência crescente de estilos unissex e numeração em coleções femininas sinaliza uma mudança significativa da indústria em direção à inclusividade, priorizando estilo sobre normas tradicionais de gênero. Marcas importantes estão capitalizando nessas tendências, criando coleções para arquétipos variados de lifestyle, ampliando seu alcance de mercado e refinando suas linhas de produtos. Essa abordagem abrangente solidifica os calçados femininos como o segmento maior e mais dinâmico da indústria.

Por outro lado, os calçados infantis são o segmento a observar, com projeções apontando para uma robusta CAGR de 6,35% nos próximos anos. Esse aumento é impulsionado pela maior consciência parental sobre o desenvolvimento adequado dos pés e maior participação em atividades escolares e esportivas, levando a substituições mais frequentes. Marcas líderes estão aproveitando essa oportunidade, introduzindo inovações de nível adulto, como materiais de malha respirável e forros antimicrobianos, em suas linhas juvenis e infantis. Essa estratégia não apenas eleva preços médios de venda para sapatos de tamanhos menores, mas também atende demandas parentais por funcionalidade e benefícios à saúde. Consequentemente, os calçados infantis evoluíram além de estilos básicos e sapatos escolares tradicionais, agora abraçando designs voltados para moda e esportivos que ressoam com tendências de adultos e adolescentes. A mudança da indústria em direção a designs inclusivos e neutros em gênero e grades de tamanho compartilhadas entre crianças e adultos sublinha ainda mais essa convergência. Com mensagens cada vez mais focadas em estilos de vida saudáveis e brincadeiras ativas, o segmento de calçados infantis está definido para continuar sua trajetória ascendente no mercado global.

Por Categoria: Ascensão Premium Testa Escala de Massa

Em 2024, o segmento de massa domina o mercado global de calçados, representando 68,25% da receita total. Isso destaca o apelo duradouro da acessibilidade para a maioria dos consumidores. Grandes fabricantes aproveitam economias de escala, permitindo que integrem tecnologias de melhoria de conforto sem forçar pontos de preço. Essa estratégia representa desafios para concorrentes menores que visam margens lucrativas. Ao adotar características como espumas eco e fios reciclados, marcas de massa estão estreitando a divisão de inovação com categorias premium, garantindo que seus produtos se equiparem em qualidade e sustentabilidade. Tais avanços fortalecem sua posição de mercado, assegurando consumidores conscientes do orçamento de que características modernas não precisam vir com um preço alto. Além disso, descontos agressivos e promoções amplificam seu atrativo para compradores sensíveis ao preço, que buscam atentamente economias. A evolução do segmento de massa destaca a importância paramount de entregar valor aprimorado, mesmo em pontos de preço acessíveis, garantindo tanto vendas em volume quanto lealdade inabalável do consumidor.

Inversamente, o segmento de calçados premium está definido para expandir a uma robusta CAGR de 5,45%, superando o mercado geral. Esse crescimento é alimentado pelo desejo crescente de consumidores afluentes por exclusividade, herança de marca e materiais sustentáveis. Compradores neste segmento estão se tornando mais exigentes, valorizando procedência e lançamentos de edição limitada. Frequentemente são vistos fazendo filas para coleções cápsulas exclusivas que desaparecem momentos após seu debut. Marcas de alta categoria, particularmente aquelas colaborando com ícones esportivos, estão habilmente misturando artesanato tradicional com tecnologia de performance de ponta. Essa fusão resulta em produtos que se destacam tanto em estilo quanto em funcionalidade. Tal atrativo aspiracional polarizou o mercado: enquanto compradores centrados no valor caçam pechinchas, compradores aspiracionais pagam voluntariamente um premium por peças destacadas e credenciais eco-friendly. Marcas de faixa média, pegos neste fogo cruzado, enfrentam pressão crescente de ambos os lados e devem refinar suas narrativas de marca para manter relevância. À medida que marcas de luxo e premium intensificam seu foco em inovação, storytelling e sustentabilidade, elas não estão apenas definindo novos parâmetros de desejabilidade, mas também traçando uma trajetória ascendente consistente para o segmento. O crescimento vigoroso do segmento premium destaca a valorização do mercado de calçados não apenas de função e acessibilidade, mas também de ressonância emocional e prestígio percebido.

Por Canal de Distribuição: Omnichannel Vence

Em 2024, lojas especializadas dominaram a cena de varejo de calçados, conquistando 57,38% do total de vendas. Seu atrativo duradouro deriva de ajustes especializados, atendimento atencioso e uma seleção curada que ressoa com compradores exigentes. Para elevar a experiência na loja, varejistas estão integrando serviços avançados como análise de marcha e órteses personalizadas impressas em 3D. Essas inovações não apenas ajudam clientes a alcançar o ajuste ideal, mas também atendem a necessidades específicas de conforto e performance. Tais experiências personalizadas cultivam confiança e nutrem lealdade de longo prazo, diferenciando canais especializados do varejo de massa genérico. Esses serviços únicos não apenas impulsionam visitas repetidas, mas também aumentam gastos, à medida que consumidores buscam aconselhamento personalizado e customização que plataformas online não podem oferecer. Consequentemente, lojas especializadas não apenas defendem sua posição de mercado, mas também ampliam sua liderança, misturando habilmente equipe conhecedora com tecnologia de ponta. Seu foco em expertise, personalização e engajamento solidifica o papel pivotal do canal físico em vendas de calçados premium e técnicos.

Por outro lado, o varejo online está rapidamente ascendendo como o canal líder para vendas de calçados, projetado para crescer a uma impressionante CAGR de 5,84% nos próximos anos. A ascensão meteórica do e-commerce está ancorada em sua conveniência incomparável, ostentando características como entrega no mesmo dia e ferramentas de numeração impulsionadas por AR que mitigam incertezas de ajuste e reduzem taxas de retorno. Avanços digitais também brilham no checkout, com integrações de redes sociais facilitando compras impulsivas diretamente de livestreams, acelerando significativamente a jornada da descoberta à compra. Marcas estão respondendo à demanda por uma experiência de compra fluida ao abraçar modelos híbridos como click-and-collect, permitindo que clientes façam pedidos online e experimentem ou retirem seus itens na loja. Essa fusão de interações digitais e físicas não apenas simplifica o processo de compra, mas também aprimora o engajamento da marca e fornece insights valiosos de dados. Para famílias, caixas de assinatura oferecem uma abordagem nova, entregando soluções personalizadas de calçados para as necessidades evolutivas das crianças. O aumento em táticas online e omnichannel destaca a importância da agilidade e customização em fomentar lealdade do cliente e se adaptar ao cenário dinâmico do mercado de calçados.

Análise Geográfica

A Ásia-Pacífico, representando 41,68% da demanda global, se destaca tanto como o chão de fábrica do mundo quanto seu principal centro consumidor. Cadeias de suprimentos, predominantemente centradas na China, Vietnã e Índia, estão otimizando a jornada do design à entrega. Essas cadeias de suprimentos agrupadas permitem ciclos de produção mais rápidos, reduzindo lead times e aprimorando eficiência. Em 2024, Tamil Nadu garantiu um impulso significativo, atraindo INR 17.550 crore (USD 2,1 bilhões) em investimentos não-couro de gigantes da indústria como Nike, Puma, Crocs e Adidas. Esse investimento deve gerar 230.000 empregos, solidificando ainda mais a posição da região como uma potência manufatureira e contribuidor-chave para o mercado global de calçados.

A América do Norte, com seu foco em inovação, está na vanguarda da adoção de calçados sustentáveis e inteligentes. Consumidores estão dispostos a pagar um premium por produtos eco-friendly, como botas de snowboard carbon-neutral e tênis de corrida habilitados por Bluetooth, refletindo uma preferência crescente por produtos integrados à tecnologia e ambientalmente conscientes. No entanto, surgem desafios com questões tarifárias no Vietnã e custos trabalhistas crescentes, que estão comprimindo margens de lucro. Em resposta, empresas estão diversificando suas operações, olhando para o México e América Central para mitigar riscos e otimizar custos. O cenário de varejo também está mudando, destacado pela aquisição estratégica da Foot Locker pela Dick's por USD 2,4 bilhões em 2025. Essa consolidação está remodelando a alavancagem de canal, permitindo que varejistas fortaleçam sua posição de mercado e negociem melhores termos com fornecedores.

A Europa está definindo o ritmo em sustentabilidade. Regulamentos como a proibição do ESPR de destruir produtos não vendidos e mandatos para passaportes de inventário digital estão pressionando marcas mundialmente a se alinharem. Essas medidas visam reduzir desperdício e aprimorar transparência ao longo da cadeia de suprimentos. Marcas na Alemanha e Escandinávia, especialmente aquelas aventurando-se em alternativas de couro de base biológica, estão colhendo recompensas significativas devido à forte demanda de consumidores da região por produtos sustentáveis. Enquanto isso, o Oriente Médio e África está em uma trajetória ascendente, com projeções de uma robusta CAGR de 7,23%. Esse crescimento é impulsionado por uma demografia urbana jovem, rendas disponíveis crescentes e expansão da infraestrutura de varejo, incluindo o desenvolvimento de shoppings modernos e plataformas de e-commerce. A América do Sul, impulsionada por rendas crescentes, apresenta um mercado promissor para calçados. No entanto, flutuações cambiais e instabilidade econômica representam desafios para importações premium, potencialmente limitando o crescimento de segmentos de produtos de alta categoria.

Cenário Competitivo

O Mercado Global de Calçados apresenta uma concentração moderada. Enquanto gigantes como Nike, Adidas, Skechers, Puma e New Balance lideram o grupo, sua dominância coletiva ainda abre caminho para recém-chegados especializados. Um sinal notável dessa paisagem em evolução é a oferta de USD 9,4 bilhões da 3G Capital pela Skechers em 2025, destacando o interesse aguçado do private equity em aproveitar eficiências operacionais. Enquanto isso, players de médio porte como On, Hoka e Veja estão esculpindo seus nichos, atraindo clientes leais com seu foco em performance e sustentabilidade, e gradualmente invadindo o território de marcas estabelecidas.

Nesta arena competitiva, investimentos em tecnologia são pivotais. As lojas emblemáticas "House of Innovation" da Nike na Europa ostentam rastreamento de estoque habilitado por RFID, destacando sua abordagem tecnológica avançada. A Adidas, não ficando para trás, experimentou com entressolas impressas em 3D para amortecimento customizado. Sustentabilidade é outro diferenciador-chave: o portfólio de 2025 da Dow de resinas de baixo carbono os posiciona como pioneiros, concedendo-lhes acesso exclusivo a materiais. Enquanto isso, marcas menores, enfrentando desafios com materiais premium, estão pivotando em direção a estilos únicos ou cadeias de suprimentos localizadas.

A dinâmica do poder de canal está mudando. Marcas estão rapidamente estabelecendo vitrines direto ao consumidor (D2C), visando aproveitar dados valiosos e impulsionar margens de lucro. No entanto, canais de atacado tradicionais permanecem vitais para expandir alcance geográfico. Em resposta, varejistas estão introduzindo suas próprias etiquetas de tênis e colaborações exclusivas, lutando para manter tráfego de pedestres. Além disso, plataformas de revenda, antes nas margens, agora estão desempenhando um papel significativo em moldar percepções de preços e estratégias de lançamento de produtos, marcando uma nova dimensão competitiva no cenário de calçados.

Líderes da Indústria de Calçados

-

Nike Inc.

-

Adidas AG

-

Puma SE

-

Skechers USA, Inc.

-

VF Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: A Reebok revelou sua mais recente adição, o tênis de corrida Reebok FloatZig 2. Este novo modelo ostenta espuma SuperFloat+ injetada com nitrogênio e uma entressola Zig Tech remodelada, prometendo uma experiência mais elástica e estável. A marca afirma que essas melhorias aumentam o retorno de energia e estabilidade, tornando-o ideal para treinamento diário.

- Junho 2025: A Pair-ie-tales estreou sua marca de calçados femininos na Índia. Os sapatos, criados para conforto, apresentam o sistema de solado Cloud Comfort™ - uma inovação de três camadas adaptada para uso diário. Este sistema é projetado para fornecer amortecimento, suporte e durabilidade aprimorados, garantindo uma experiência confortável para usuários ao longo do dia.

- Junho 2025: A Nike, em colaboração com NorBlack NorWhite, revelou uma nova linha de calçados femininos. A nova coleção ostenta quatro silhuetas distintas de tênis: o Nike Air Max Craze, Motiva, Pegasus 41 e o slide Calm. Esta parceria destaca o compromisso da Nike de misturar design inovador com influências culturais, oferecendo uma gama única e elegante adaptada para mulheres.

- Maio 2025: A Skechers USA Inc revelou o Skechers Aero Tempo, um sapato orientado para performance enfatizando design leve e amortecimento responsivo. Esta nova adição ao seu portfólio de produtos é especificamente projetada para corredores que priorizam velocidade e agilidade, oferecendo conforto e suporte aprimorados para otimizar sua performance. O Aero Tempo reflete o compromisso da Skechers com inovação em calçados esportivos, combinando materiais avançados e design de ponta para atender as demandas de corredores competitivos e recreativos.

Escopo do Relatório do Mercado Global de Calçados

Calçados são uma cobertura protetiva para pés, como sapatos, sandálias e outros tipos. Esses produtos protegem os pés de machucados e ajudam a facilitar atividades físicas do dia a dia.

O escopo do mercado global de calçados inclui tipo, usuário final, canal de distribuição e geografia. Baseado no tipo, o mercado é segmentado sob calçados esportivos e calçados não-esportivos. O segmento de calçados esportivos inclui tênis de corrida, tênis esportivos, sapatos de trekking/caminhada e outros tipos de calçados esportivos. O segmento de calçados não-esportivos inclui botas, chinelos/sandálias, tênis e outros calçados não-esportivos. Segmentação adicional é feita baseada em usuários finais, que inclui homens, mulheres e crianças. A segmentação baseada no canal de distribuição inclui lojas de varejo offline e lojas de varejo online. O relatório delineia as insights de todas as regiões globais, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio & África.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Calçados Esportivos | Tênis de Corrida |

| Tênis Esportivos | |

| Sapatos de Trekking/Caminhada | |

| Outros Calçados Esportivos | |

| Calçados Não-Esportivos | Botas |

| Chinelos/Sandálias | |

| Tênis | |

| Outros Calçados Não-Esportivos |

| Homens |

| Mulheres |

| Crianças |

| Massa |

| Premium |

| Supermercados/Hipermercados |

| Lojas Especializadas |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Países Baixos | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Austrália | |

| Indonésia | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Calçados Esportivos | Tênis de Corrida |

| Tênis Esportivos | ||

| Sapatos de Trekking/Caminhada | ||

| Outros Calçados Esportivos | ||

| Calçados Não-Esportivos | Botas | |

| Chinelos/Sandálias | ||

| Tênis | ||

| Outros Calçados Não-Esportivos | ||

| Por Usuário Final | Homens | |

| Mulheres | ||

| Crianças | ||

| Por Categoria | Massa | |

| Premium | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas Especializadas | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Países Baixos | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Indonésia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado global de calçados?

O tamanho do mercado de calçados atingiu USD 385,44 bilhões em 2025 e está projetado para alcançar USD 474,17 bilhões até 2030.

Qual região lidera a demanda global de calçados?

A Ásia-Pacífico representou 41,68% das vendas de 2024, refletindo seu papel duplo na produção e consumo.

Qual categoria de produto está crescendo mais rapidamente?

Os calçados esportivos estão previstos para registrar a CAGR mais rápida de 6,86% até 2030 devido à contínua adoção do athleisure.

O que impulsiona o crescimento de calçados premium?

Consumidores pagam por edições limitadas, materiais eco-friendly e amortecimento avançado, apoiando uma CAGR de 5,45% no segmento premium.

Página atualizada pela última vez em: