Tamanho e Participação do Mercado de Equipamentos Esportivos e de Lazer

Análise do Mercado de Equipamentos Esportivos e de Lazer pela Mordor Intelligence

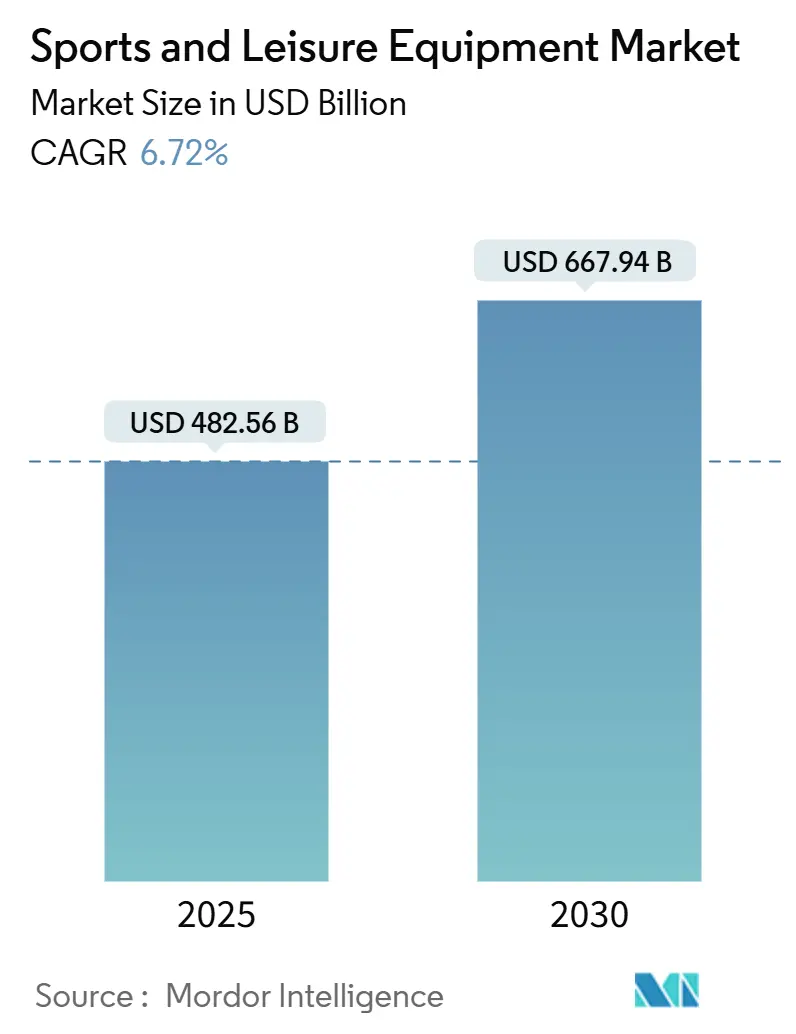

O tamanho do Mercado de Equipamentos Esportivos e de Lazer está previsto para ser de USD 482,56 bilhões em 2025, e espera-se que alcance USD 667,94 bilhões até 2030, com uma TCAC de 6,72% durante o período de previsão (2025-2030). O mercado abrange uma gama abrangente de artigos esportivos, equipamentos de fitness e produtos recreativos projetados para facilitar atividades físicas e performance atlética. Esta expansão é atribuída principalmente ao aumento da consciência sobre saúde, integração tecnológica na fabricação de equipamentos e padrões demográficos em evolução que influenciam as taxas de participação esportiva em todas as regiões. Um catalisador significativo do mercado é a ênfase global em iniciativas de cuidados preventivos de saúde, como evidenciado pelo Programa Esporte para Saúde da Organização Mundial da Saúde. Esta iniciativa estratégica tem como alvo um bilhão de indivíduos para aumentar a conscientização sobre práticas de estilo de vida saudáveis e visa alcançar uma redução de 15% na inatividade física até 2030.

Principais Conclusões do Relatório

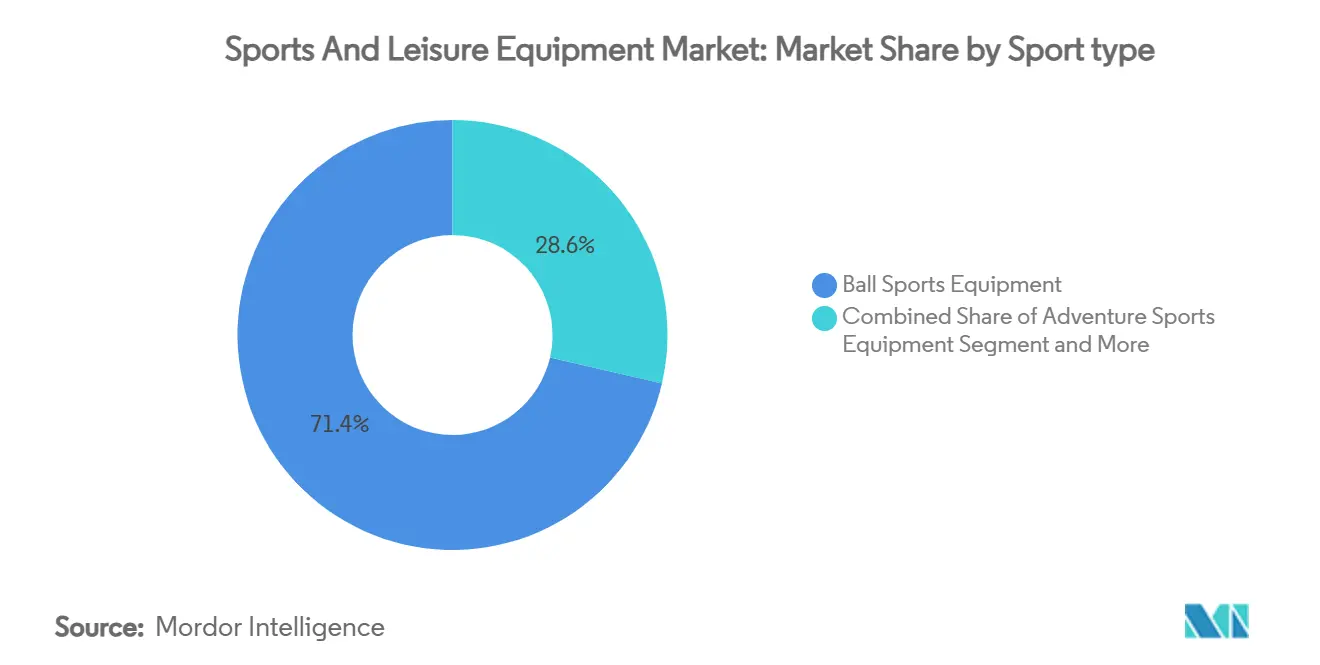

- Por tipo de esporte, Equipamentos para Esportes com Bola liderou com 71,37% da participação do mercado de equipamentos esportivos em 2024; Equipamentos para Esportes de Aventura está previsto para expandir a uma TCAC de 6,93% até 2030.

- Por tipo de produto, Vestuário representou 49,64% do tamanho do mercado de equipamentos esportivos em 2024, enquanto Equipamentos e Acessórios estão crescendo a uma TCAC de 7,03% até 2030.

- Por aplicação, Pessoal/Doméstica capturou 87,82% de participação do tamanho do mercado de equipamentos esportivos em 2024 e está crescendo a uma TCAC de 6,96% até 2030.

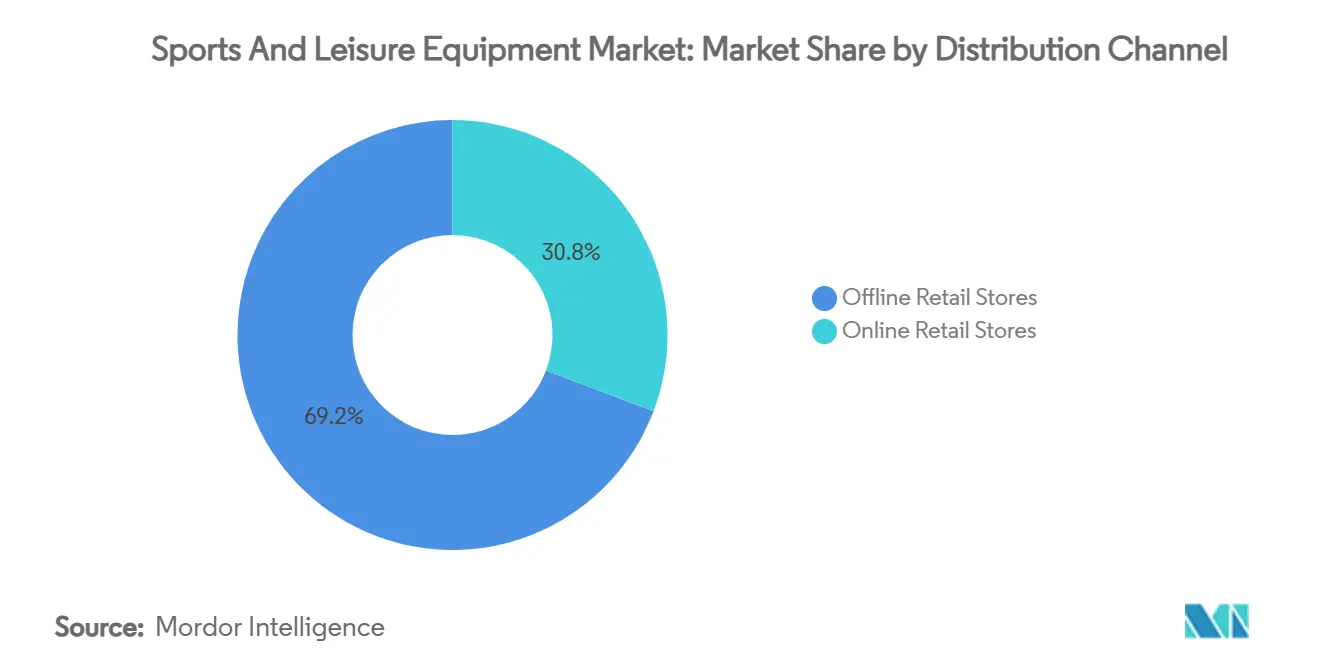

- Por canal de distribuição, Lojas de Varejo Físicas mantiveram 69,23% de participação na receita em 2024, enquanto Lojas de Varejo Online estão projetadas para crescer a uma TCAC de 7,46% até 2030.

- Por usuário final, consumidores Masculinos detiveram 65,82% da participação do mercado de equipamentos esportivos em 2024; a participação Feminina está prevista para acelerar a uma TCAC de 7,13% até 2030.

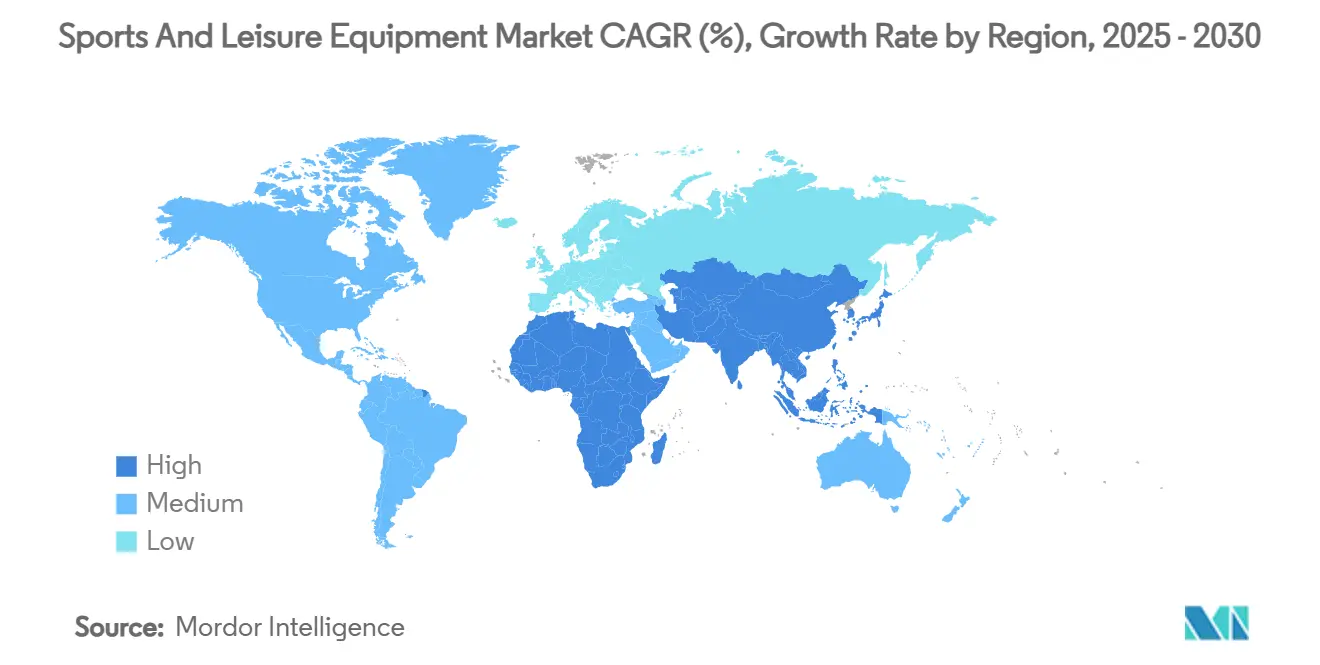

- Por geografia, América do Norte comandou 38,61% de participação na receita em 2024, e Ásia-Pacífico está prevista para alcançar uma TCAC de 7,86% até 2030.

Tendências e Insights do Mercado Global de Equipamentos Esportivos e de Lazer

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Conscientização sobre Saúde e Fitness | +1.2% | Global, com impacto mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Crescente Popularidade de Esportes ao Ar Livre e de Aventura | +1.0% | América do Norte, Europa, núcleo da Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Iniciativas Governamentais e Promoção de Esportes | +0.8% | Global, com ganhos iniciais na Irlanda, África do Sul, Índia | Curto prazo (≤ 2 anos) |

| Crescente Participação de Mulheres e Crianças | +0.7% | Global, com maior momentum na América do Norte e Europa | Médio prazo (2-4 anos) |

| Avanços Tecnológicos em Equipamentos | +0.6% | Global, concentrado em mercados desenvolvidos inicialmente | Longo prazo (≥ 4 anos) |

| Influência das Plataformas de Mídias Sociais e Endossos de Celebridades | +0.5% | Global, com maior impacto na América do Norte e Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Conscientização sobre Saúde e Fitness

A crescente ênfase na consciência sobre saúde está fundamentalmente transformando o comportamento do consumidor no Mercado de Equipamentos Esportivos e de Lazer. Os consumidores estão adotando uma abordagem mais estratégica ao considerar equipamentos esportivos como infraestrutura de saúde essencial, em vez de compras discricionárias. Esta transformação corresponde a iniciativas de cuidados preventivos de saúde, onde a atividade física regular contribui para a redução dos custos de saúde. Na Austrália, os gastos com saúde como percentual do PIB demonstraram uma diminuição marginal nos últimos anos. Segundo o Instituto Australiano de Saúde e Bem-Estar, a Austrália alocou USD 252,5 bilhões para bens e serviços de saúde, com os gastos com saúde registrando uma diminuição de 0,3% (USD 0,7 bilhão) em comparação a 2021-22 [1]Fonte: Instituto Australiano de Saúde e Bem-Estar, "Gastos com saúde", www.aihw.gov.au. Iniciativas de bem-estar corporativo estão gerando aquisições substanciais de equipamentos através de compras em lote, enquanto consumidores individuais demonstram uma preferência por equipamentos que melhorem o desempenho e entreguem resultados de saúde quantificáveis. A incorporação de capacidades de monitoramento de saúde em equipamentos esportivos estabelece um mecanismo de feedback sistemático que valida decisões de compra, permitindo aos usuários avaliar a eficácia de seus investimentos em fitness.

Crescente Popularidade de Esportes ao Ar Livre e de Aventura

O mercado global de equipamentos esportivos e de lazer continua a expandir devido ao aumento da participação em atividades de esportes ao ar livre e de aventura. O crescimento deriva do aumento da conscientização sobre saúde e bem-estar, crescente interesse em atividades baseadas em experiências e melhorias tecnológicas na fabricação de equipamentos. O mercado mostra crescimento estável em várias atividades, incluindo caminhadas, ciclismo de montanha e esportes aquáticos, conforme os consumidores focam na aptidão física e bem-estar mental. As plataformas de mídia social contribuem para a expansão do mercado, com criadores de conteúdo e entusiastas do esporte compartilhando experiências que incentivam uma participação mais ampla. Por exemplo, segundo o Sport England, aproximadamente 3,97 milhões de pessoas se envolveram em esportes de aventura na Inglaterra entre 2023 e 2024 [2]Fonte: Sport England, "Número de pessoas participando em esportes de aventura na Inglaterra", www.sportengland.org.

Iniciativas Governamentais e Promoção de Esportes

O investimento do setor público em infraestrutura e equipamentos esportivos cria benefícios econômicos em todo o mercado, conforme os governos reconhecem os esportes como impulsionadores da saúde pública e desenvolvimento econômico. O orçamento anual de esportes de EUR 220 milhões da Irlanda inclui alocações para subsídios de equipamentos para comunidades. Políticas fiscais, como o feriado fiscal "Freedom Month" da Flórida, economizando USD 82 milhões para famílias em compras de recreação ao ar livre, demonstram como medidas fiscais podem estimular o crescimento do mercado através de incentivos ao consumidor. Além disso, em 2025, o governo de Kerala na Índia alocou INR 0,75 Crore para sediar o Desafio Internacional de Ciclismo de Montanha para aprimorar a posição do estado como um destino de turismo de aventura. Essas iniciativas apoiaram o desenvolvimento da infraestrutura esportiva, incluindo instalações multidesportivas e estádios de padrão internacional, que requerem equipamentos e vestuário esportivos.

Crescente Participação de Mulheres e Crianças

A crescente participação de mulheres e crianças em esportes e atividades físicas impulsiona o mercado de equipamentos esportivos e de lazer. Instituições educacionais, iniciativas governamentais e programas de base incentivam maior envolvimento, aumentando a demanda por produtos adaptados a esses grupos demográficos. A maior conscientização das mulheres sobre os benefícios da atividade física, incluindo melhoria da saúde, resistência mental e empoderamento, aumentou sua participação em esportes. Bolsas governamentais, incentivos, ligas esportivas centradas em mulheres e maior visibilidade na mídia apoiam essa tendência. Para crianças, particularmente meninas, programas esportivos escolares e comunitários em expansão oferecem mais oportunidades para brincar, desenvolver habilidades e competir. Essa expansão aumentou a demanda por vestuário, calçados e equipamentos esportivos apropriados para a idade, seguros e duráveis, projetados para conforto e desempenho. Segundo o Sport England, a participação das mulheres em esportes ou atividade física aumentou de 17,9 milhões em 2022/23 para 18,1 milhões em 2023/24.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Risco de Lesões e Preocupações com Segurança | -0.8% | Global, com maior impacto em segmentos de esportes de contato | Médio prazo (2-4 anos) |

| Falta de Tempo e Restrições de Estilo de Vida | -0.6% | Mercados desenvolvidos, áreas urbanas globalmente | Longo prazo (≥ 4 anos) |

| Acesso Limitado a Instalações e Infraestrutura | -0.5% | Regiões em desenvolvimento, áreas rurais globalmente | Longo prazo (≥ 4 anos) |

| Produtos Falsificados e de Baixa Qualidade | -0.4% | Global, concentrado em canais online | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Risco de Lesões e Preocupações com Segurança

Dados sobre lesões esportivas indicam barreiras significativas de participação em atividades atléticas. O Conselho Nacional de Segurança relata um aumento de 8% em lesões relacionadas a exercícios e equipamentos de exercício em 2023 em comparação a 2022 nos Estados Unidos. Essas preocupações com segurança afetam esportes de contato e atividades de alta intensidade, onde falha de equipamento ou proteção inadequada pode causar lesões graves. O programa de seguro contra lesões catastróficas da NCAA, que cobre despesas médicas superiores a USD 90.000 para atividades intercolegiais, demonstra o impacto financeiro substancial de lesões relacionadas ao esporte [3]Fonte: A Associação Nacional Atlética Colegial (NCAA), "Programa de Seguro contra Lesões Catastróficas da NCAA", www.ncaa.org. As mudanças climáticas intensificam os riscos de segurança, conforme temperaturas crescentes aumentam doenças relacionadas ao calor entre atletas jovens, necessitando medidas de segurança aprimoradas e modificações de equipamentos. As preocupações de responsabilidade dos fabricantes de equipamentos levam a abordagens de design conservadoras, que podem restringir a inovação em tecnologias que melhoram o desempenho. Embora a integração de equipamentos de proteção aborde preocupações com segurança, ela aumenta os custos e complexidade dos produtos, potencialmente limitando o acesso para consumidores sensíveis ao preço.

Produtos Falsificados e de Baixa Qualidade

A proliferação de equipamentos esportivos falsificados representa uma ameaça significativa à integridade do mercado. A Alfândega e Proteção de Fronteiras dos Estados Unidos apreendeu USD 39,5 milhões em mercadorias esportivas falsificadas antes do Super Bowl LIX em 2025. O comércio global de falsificações prejudica fabricantes legítimos e cria riscos de segurança para consumidores que compram produtos abaixo do padrão sem saber. Equipamentos esportivos representam uma categoria significativa em produtos falsificados devido aos altos prêmios de marca e demanda do consumidor. Plataformas de e-commerce facilitam a distribuição de falsificações, com a maioria das apreensões ocorrendo em ambientes de correio e entrega expressa. O impacto econômico se estende além de vendas perdidas para incluir danos à marca, riscos de segurança do consumidor e incentivos reduzidos à inovação conforme fabricantes lutam para recuperar investimentos em Pesquisa e Desenvolvimento (P&D). Esforços de aplicação, embora aumentando, permanecem insuficientes para abordar a escala do problema, particularmente em mercados emergentes onde a supervisão regulatória é limitada.

Análise de Segmento

Por Tipo de Esporte: Esportes com Bola Dominam Apesar do Crescimento da Aventura

Equipamentos para Esportes com Bola detém uma participação de mercado de 71,37% em 2024, demonstrando a popularidade generalizada de atividades baseadas em bola em diferentes faixas etárias e regiões. Esta presença significativa no mercado resulta das barreiras mínimas de entrada para esportes como futebol, basquetebol e tênis, que requerem infraestrutura básica comparado a outras atividades esportivas. Equipamentos para Esportes de Aventura, embora representem uma porção menor do mercado, está projetado para crescer a uma TCAC de 6,93% durante 2025-2030.

O interesse crescente em esportes de aventura reflete preferências do consumidor por atividades baseadas em experiência e recreação ao ar livre. Fabricantes se adaptaram desenvolvendo equipamentos leves e versáteis que apoiam tanto excursões curtas ao ar livre quanto aventuras tradicionais. Considerações ambientais agora influenciam as escolhas do consumidor, com fabricantes como Gore-Tex e NEMO implementando processos de produção livres de PFAS. A integração de equipamentos técnicos de atividades ao ar livre em produtos de estilo de vida cotidiano expandiu o mercado além de entusiastas dedicados para incluir consumidores gerais interessados em designs inspirados ao ar livre e características práticas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Vestuário Lidera Enquanto Tecnologia Impulsiona Acessórios

O segmento de vestuário comanda uma participação de mercado de 49,64% em 2024, estabelecendo sua posição significativa na indústria. O mercado global de equipamentos esportivos e de lazer inclui segmentos de vestuário, calçados, equipamentos e acessórios. Esta liderança deriva do aumento da conscientização sobre saúde e tendências athleisure impulsionando a adoção de roupas esportivas. A demanda do consumidor foca em roupas que combinam características de desempenho com elementos de estilo, apoiando o crescimento do vestuário esportivo premium. A força do segmento também deriva de inovações na tecnologia de tecidos, particularmente materiais que absorvem umidade e respiráveis.

O segmento de equipamentos e acessórios está definido para crescer a uma TCAC de 7,03% durante 2025-2030, excedendo as taxas de crescimento do segmento de vestuário. Esta aceleração resulta da incorporação de tecnologia inteligente em equipamentos esportivos. A expansão do segmento reflete a crescente adoção de produtos aprimorados por tecnologia, incluindo bolas equipadas com sensores, dispositivos GPS e rastreadores de fitness que fornecem análises de desempenho. O interesse do consumidor em monitoramento personalizado de fitness e capacidades de rastreamento de dados continua a impulsionar a demanda por esses acessórios esportivos avançados.

Por Aplicação: Uso Pessoal Impulsiona Expansão do Mercado

Aplicações pessoais e domésticas constituem 87,82% da participação do mercado em 2024 e estão projetadas para manter uma taxa de crescimento anual composta (TCAC) de 6,96% durante o período de previsão 2025-2030. Esta dominância substancial do mercado é atribuída principalmente ao crescente investimento do consumidor em aparelhos de fitness residenciais e equipamentos esportivos individuais, que facilita buscas atléticas autônomas em diversos segmentos demográficos. Os consumidores estão cada vez mais buscando maneiras de incorporar fitness em suas rotinas diárias, e equipamentos domésticos oferecem uma solução flexível e acessível.

O segmento comercial, abrangendo instituições educacionais, estabelecimentos de fitness e iniciativas de bem-estar corporativo, gera volumes significativos de aquisição através de aquisição sistemática de equipamentos padronizados. Além disso, estabelecimentos de fitness boutique e instalações de treinamento especializadas contribuem substancialmente para a expansão do segmento comercial através de seus requisitos específicos para configurações de equipamentos diferenciadas, que lhes permitem manter ofertas de serviços distintas em um ambiente de mercado cada vez mais competitivo.

Por Canal de Distribuição: Transformação Digital Acelera

Lojas de varejo online estão projetadas para crescer a uma TCAC de 7,46% durante 2025-2030, enquanto lojas de varejo físicas mantêm uma participação dominante no mercado de 69,23% em 2024. Este crescimento reflete mudanças nas preferências de compra do consumidor, apoiadas por experiências digitais aprimoradas e melhorias na cadeia de suprimentos implementadas durante a pandemia. Plataformas de e-commerce fornecem aos fabricantes relacionamentos diretos com consumidores, rendendo insights de dados valiosos e margens de lucro melhoradas, enquanto consumidores se beneficiam de uma seleção de produtos mais ampla e preços competitivos. A adoção de realidade aumentada e tecnologias de experimentação virtual ajuda a superar limitações tradicionais de compras online para compras de equipamentos esportivos, onde o ajuste adequado é essencial.

Pontos de venda físicos evoluem para centros experienciais com zonas de experimentação antes da compra e oficinas de serviço rápido para compra de equipamentos esportivos e de lazer. A aquisição da Foot Locker pela DICK'S Sporting Goods por USD 2,4 bilhões em maio de 2025 demonstra a importância das capacidades de varejo omnichannel. Esta fusão estabelece uma presença de varejo global com capacidades digitais aprimoradas enquanto preserva identidades de marca distintas para diferentes segmentos de consumidores. Lojas físicas agora servem papéis duplos como centros de experiência e hubs de atendimento, oferecendo serviços como ajuste de equipamentos, personalização e disponibilidade imediata de produtos para compras sensíveis ao tempo.

Por Usuário Final: Participação Feminina Impulsiona Crescimento

Consumidores masculinos mantêm uma posição dominante no mercado com 65,82% de participação em 2024, enquanto a participação feminina demonstra crescimento significativo a 7,13% TCAC durante 2025-2030, indicando uma mudança fundamental na demografia de participação em esportes e fitness. A presença crescente de atletas femininas nos esportes é evidenciada pela influência de atletas profissionais como Caitlin Clark nas taxas de participação juvenil. Fabricantes de equipamentos responderam implementando estratégias abrangentes de desenvolvimento de produtos que incorporam requisitos fisiológicos específicos por gênero e preferências de design, substituindo abordagens tradicionais de modificação.

A expansão da participação das mulheres nos esportes demonstra benefícios sociais substanciais, resultando em maior investimento institucional em programas atléticos femininos e iniciativas de desenvolvimento de equipamentos. Apesar de barreiras persistentes, incluindo custos de aquisição de equipamentos, acessibilidade de instalações e fatores socioculturais afetando a participação feminina, iniciativas sistemáticas e paradigmas sociais em evolução continuam a abordar essas limitações. A integração de princípios de design inclusivo melhora a funcionalidade dos equipamentos em todas as demografias de usuários, enquanto especificamente aborda os requisitos historicamente mal atendidos de atletas femininas.

Análise Geográfica

A América do Norte detém 38,61% de participação no mercado em 2024, mantendo sua posição como o maior mercado regional através de cultura esportiva estabelecida e alto poder de compra do consumidor. A economia de recreação ao ar livre dos Estados Unidos contribui com USD 639,5 bilhões para o PIB, apoiando 5 milhões de empregos segundo o Bureau de Análise Econômica dos Estados Unidos em 2023. Canadá e México apoiam o crescimento regional através de iniciativas governamentais e taxas crescentes de participação, enquanto a região se beneficia de infraestrutura de varejo robusta e presença de marcas.

O mercado maduro impulsiona inovação em produtos premium e tecnologicamente avançados, conforme consumidores priorizam desempenho e qualidade na seleção de equipamentos. Programas de bem-estar corporativo e investimentos em esportes juvenis geram demanda institucional ao lado de compras individuais de consumidores. Ásia-Pacífico registra o crescimento mais rápido a 7,86% TCAC para 2025-2030, impulsionada por rendas disponíveis crescentes, urbanização e iniciativas governamentais promovendo participação esportiva. O 14º Plano Quinquenal da China enfatiza desenvolvimento de infraestrutura esportiva e capacidades de fabricação. A base de fabricação da região oferece vantagens de custo enquanto foca na qualidade e inovação para servir mercados domésticos e de exportação.

A Europa mantém crescimento consistente apesar das incertezas econômicas. O Acordo Verde da União Europeia implementa padrões de sustentabilidade mais rigorosos que influenciam o desenvolvimento de produtos e práticas da cadeia de suprimentos, afetando as operações dos fabricantes. América do Sul, Oriente Médio e África exibem diferentes padrões de crescimento baseados no desenvolvimento econômico, investimento em infraestrutura e fatores culturais. Recreação ao ar livre e esportes de aventura ganham popularidade em áreas desenvolvidas, enquanto mercados emergentes focam em necessidades básicas de equipamentos.

Cenário Competitivo

O mercado de equipamentos esportivos demonstra concentração moderada. Grandes empresas como Nike Inc., Adidas AG, PUMA SE e New Balance Athletics, Inc. mantêm posições fortes no mercado através de sua presença global, força de marca e capacidades de inovação. Esses players estabelecidos enfrentam competição crescente de marcas desafiadoras e disruptores tecnológicos, necessitando adaptações estratégicas para manter dominância no mercado.

Participantes da indústria estão implementando iniciativas estratégicas abrangentes para manter vantagens competitivas. Empresas estão expandindo canais direto-ao-consumidor, desenvolvendo programas de sustentabilidade e integrando tecnologias avançadas em todas as operações. Investimentos substanciais em infraestrutura digital e capacidades de análise de dados permitem melhor engajamento do cliente e eficiência operacional, refletindo a transformação tecnológica do mercado.

Marcas desafiadoras continuam a ganhar participação de mercado através de segmentação direcionada de consumidores e estratégias de marketing específicas por demografia. O cenário competitivo é ainda mais diversificado por fabricantes especializados de equipamentos ao ar livre, marcas boutique de fitness e startups focadas em tecnologia expandindo em categorias tradicionais de produtos. Oportunidades de mercado emergem na integração de equipamentos inteligentes, desenvolvimento de materiais sustentáveis e segmentos demográficos mal atendidos, enquanto novos entrantes se diferenciam através de modelos baseados em assinatura, capacidades de personalização de produtos e estratégias de desenvolvimento de marca focadas na comunidade.

Líderes da Indústria de Equipamentos Esportivos e de Lazer

-

Nike Inc.

-

Adidas AG

-

PUMA SE

-

Under Armour, Inc.

-

New Balance Athletics, Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A Nike relançou a linha de chuteiras de futebol Hypervenom com o Hypervenom RGN. Esta versão atualizada combina o design original do Hypervenom com nova tecnologia, incorporando um cabedal aprimorado, uma placa redesenhada e a tecnologia estabelecida de mesh e Gripskin.

- Janeiro de 2025: A FILA introduziu uma nova coleção que combina cultura de rua com autoexpressão. A coleção apresenta designs inspirados no basquetebol e elementos de streetwear para atingir consumidores urbanos.

- Janeiro de 2025: A Callaway Golf introduziu a família Elyte de tacos de golfe. Os Fairway Woods Elyte apresentam um design Step Sole e tecnologia Tungsten Speed Wave, combinados com uma Face AI 10x. Esses elementos de design reduzem a interação com o gramado em 57% enquanto aumentam a altura de lançamento e velocidade da bola com spin reduzido.

- Junho de 2024: A New Balance lançou suas primeiras chuteiras de futebol americano projetadas para o mercado de futebol americano. O modelo Prodigy é projetado para jogadores de posições de habilidade, enquanto o modelo Fortress oferece estabilidade e suporte para jogadas intensas.

Escopo do Relatório do Mercado Global de Equipamentos Esportivos e de Lazer

Equipamentos esportivos e de lazer são as ferramentas, materiais, vestuário e equipamentos usados para competir e variam dependendo do esporte.

O mercado global de equipamentos esportivos e de lazer é segmentado com base no tipo, canal de distribuição e geografia. Por tipo, o mercado é segmentado como equipamentos para esportes com bola, mercado de equipamentos de fitness, equipamentos para esportes de aventura, equipamentos de golfe e outros tipos. Por canal de distribuição inclui supermercados/hipermercados, lojas especializadas, lojas de varejo online e outros canais de distribuição. Por geografia, o escopo inclui América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África.

O dimensionamento e previsões do mercado foram feitos para cada segmento com base no valor (em milhões de USD).

| Equipamentos para Esportes com Bola |

| Equipamentos para Esportes de Aventura |

| Equipamentos de Golfe |

| Outros Tipos |

| Vestuário |

| Calçados |

| Equipamentos e Acessórios |

| Pessoal/Doméstica |

| Comercial |

| Lojas de Varejo Físicas |

| Lojas de Varejo Online |

| Masculino |

| Feminino |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Esporte | Equipamentos para Esportes com Bola | |

| Equipamentos para Esportes de Aventura | ||

| Equipamentos de Golfe | ||

| Outros Tipos | ||

| Por Tipo de Produto | Vestuário | |

| Calçados | ||

| Equipamentos e Acessórios | ||

| Por Aplicação | Pessoal/Doméstica | |

| Comercial | ||

| Por Canal de Distribuição | Lojas de Varejo Físicas | |

| Lojas de Varejo Online | ||

| Por Usuário Final | Masculino | |

| Feminino | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Questões Principais Respondidas no Relatório

Qual é o tamanho atual do Mercado de Equipamentos Esportivos e de Lazer?

O mercado está em USD 482,56 bilhões em 2025 e está previsto para alcançar USD 667,94 bilhões até 2030.

Qual segmento detém a maior participação do mercado de equipamentos esportivos?

Equipamentos para Esportes com Bola liderou com 71,37% de participação na receita em 2024.

Qual região está crescendo mais rapidamente no mercado de equipamentos esportivos?

Ásia-Pacífico registra o maior crescimento com uma TCAC de 7,86% para 2025-2030.

Qual é o tamanho do canal de vendas online para equipamentos esportivos?

Lojas de Varejo Online estão projetadas para crescer a uma TCAC de 7,46%, superando formatos offline enquanto ainda ficam atrás deles na participação de 2024.

Página atualizada pela última vez em: