Análise do mercado de combustível de aviação para aeronaves de defesa da América do Sul

Espera-se que o mercado sul-americano de combustível de aviação para aeronaves de defesa registre um CAGR de mais de 4% durante o período de previsão.

O mercado foi impactado negativamente pelo surto de COVID-19 devido a bloqueios regionais. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- Factores como as ameaças à segurança de um país vizinho e de grupos terroristas locais ou regionais intensificaram-se, exigindo que os governos de toda a América do Sul continuassem a aumentar os seus orçamentos de defesa. Além disso, nas últimas décadas, a América do Sul testemunhou um número crescente de frotas de aeronaves tanto para a Força Aérea como para a Marinha, o que provavelmente impulsionará o mercado de combustíveis de aviação para aeronaves de defesa.

- No entanto, o governo está a reduzir as despesas com a defesa, o que provavelmente prejudicará o mercado sul-americano de combustível para aeronaves de defesa no futuro próximo.

- Espera-se que as preocupações crescentes com as emissões das aeronaves e as iniciativas dos governos para adotar motores modernos e combustível de aviação misturado com biocombustível para reduzir as emissões proporcionem oportunidades significativas para o mercado de combustível de aviação para aeronaves de defesa no futuro.

- É provável que o Brasil domine o mercado sul-americano de combustíveis para aviação de defesa devido ao seu crescente orçamento de defesa.

Tendências do mercado de combustível de aviação para aeronaves de defesa da América do Sul

Combustível de turbina aérea para dominar o mercado

- Esperava-se que as despesas com a defesa crescessem entre 3 e 4% em 2022, à medida que os governos da região continuassem a modernizar e a recapitalizar as suas forças armadas. Posteriormente, espera-se também que o sector da aviação de defesa aumente, abrindo caminho para a adição de novas aeronaves no sector da defesa.

- Os governos de muitos países mantêm especificações separadas para combustível de aviação para uso militar. As razões para especificações diferentes incluem as diferenças operacionais e logísticas entre os sistemas militares e civis e as exigências adicionais que os motores de caça a jato de alto desempenho impõem ao combustível.

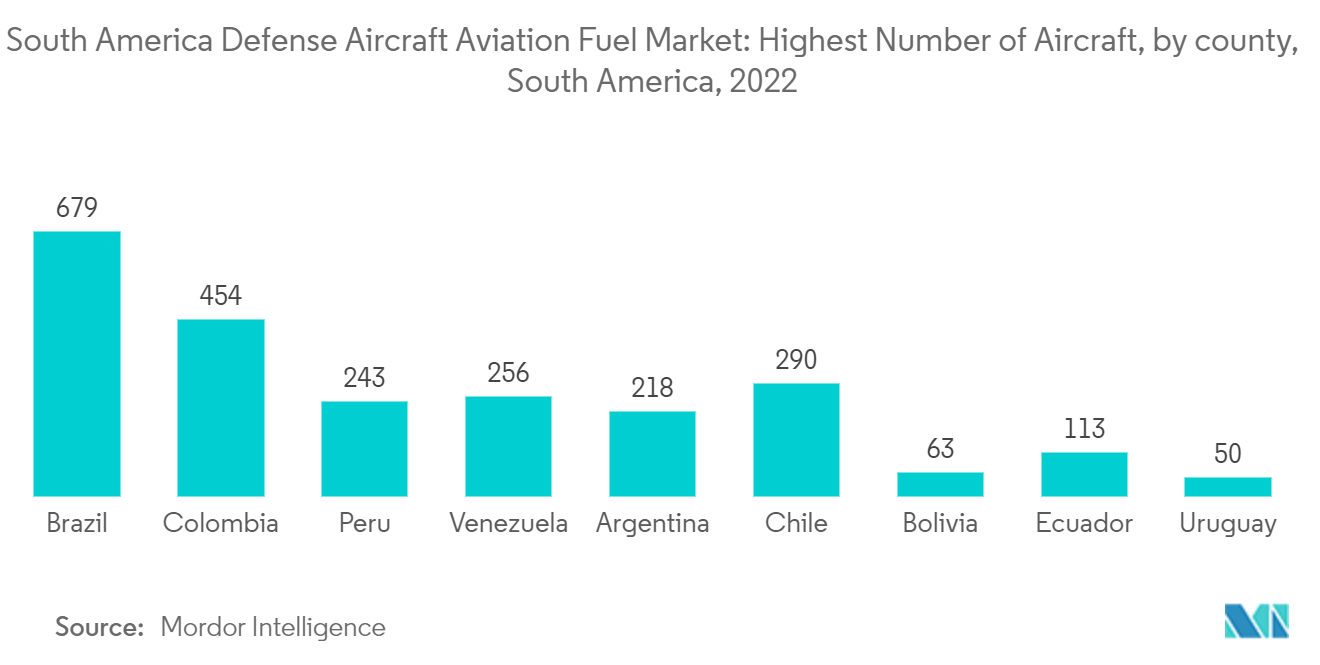

- Em 2022, esperava-se que o Brasil tivesse o maior número de aeronaves militares (679 unidades), seguido pela Colômbia (454 unidades) e pelo Chile (290). No entanto, os Estados Unidos, a Europa ou a Rússia produzem muitas aeronaves para as nações sul-americanas. Essas aeronaves usam combustível de turbina aérea (principalmente combustível de aviação A-1) e, portanto, provavelmente impulsionarão o combustível de aviação de defesa sul-americano. mercado durante o período de previsão.

- Em 22 de setembro de 2021, o Ministério da Defesa (MoD) argentino anunciou que, por meio de Nota de Autorização de Operações de Crédito Público, solicitou a inclusão no Orçamento de 2022 da autorização para administrar crédito de até US$ 664 milhões para a aquisição de caças polivalentes para vigilância e controle do espaço aéreo. Todos os pontos acima mencionados provavelmente aumentarão e fortalecerão a capacidade da força aérea da região, aumentando assim a demanda por combustível de aviação das novas aeronaves.

- Por sua vez, fatores como tecnologia operacional e regulamentação governamental estão impulsionando o combustível para turbinas aéreas, o que deverá impulsionar o mercado sul-americano de combustível para aviação de defesa.

Brasil dominará o mercado

- O Brasil é o maior consumidor de combustível de aviação da América do Sul. Os produtos especificados para uso em aeronaves no país são o querosene de aviação (QAV), a gasolina de aviação e o querosene de aviação alternativo (QAV alternativo). O país possui a força aérea e a marinha mais significativas da região, com um total de 679 aeronaves militares.

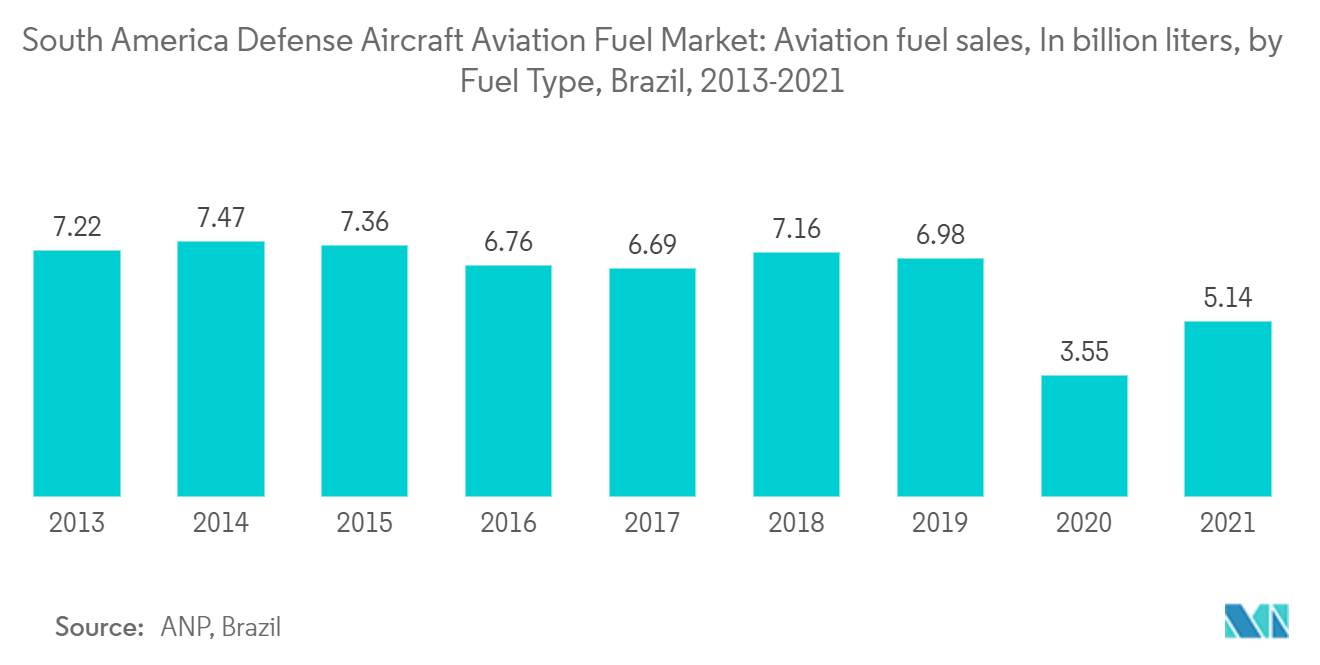

- As vendas totais de combustíveis de aviação permaneceram estáveis nos últimos anos, com 5,14 mil milhões de litros de diesel de aviação vendidos em 2021 e 40,5 mil milhões de litros de gasolina de aviação vendidos no mesmo ano, dos quais apenas 6% a 8% foram utilizados para fins de defesa..

- Além disso, na América do Sul, espera-se que o Brasil seja pioneiro no desenvolvimento de combustíveis renováveis a partir da cana-de-açúcar, que deverão substituir o tradicional combustível de aviação. Atualmente, embora não existam políticas federais específicas para combustível de aviação sustentável (SAF), iniciativas estão em vigor em nível estadual.

- Ao longo dos anos, muitas organizações, como a The Boeing Company, têm trabalhado agressivamente para iniciar o fornecimento de biocombustíveis de aviação sustentáveis e, ao mesmo tempo, reduzir as emissões de carbono do Brasil.

- Isto, por sua vez, provavelmente impulsionará o mercado de combustível de aviação de defesa no país, o que deverá apoiar o crescimento do mercado sul-americano de combustível de aviação de defesa durante o período de previsão.

Visão geral da indústria de combustível de aviação para aeronaves de defesa da América do Sul

O mercado de combustível de aviação para aeronaves de defesa da América do Sul é moderadamente concentrado. Alguns dos principais players deste mercado (sem ordem específica) incluem Petróleo Brasileiro SA, Shell PLC, BP plc, TotalEnergies SE, Repsol SA, entre outros.

Líderes do mercado de combustível de aviação para aeronaves de defesa da América do Sul

Petróleo Brasileiro S.A.

BP PLC

Repsol S.A.

TotalEnergies SE

Shell PLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de combustível de aviação para aeronaves de defesa da América do Sul

- Março de 2022 A United Airlines, por meio de seu fundo de capital de risco corporativo, United Airlines Ventures (UAV), e Oxy Low Carbon Ventures (uma subsidiária da Occidental), anunciou uma colaboração com a empresa de biotecnologia Comvita Factory, com sede em Houston, para comercializar a produção de aviação sustentável. combustível (SAF) desenvolvido através de um novo processo usando dióxido de carbono (CO2) e micróbios sintéticos.

- Dezembro de 2022 A Força Aérea Brasileira (FAB) anunciou o início das atividades operacionais de seus caças Gripen E na Base Aérea de Anápolis (BAAN), no país.

Segmentação da Indústria de Combustíveis de Aviação para Aeronaves de Defesa da América do Sul

Os combustíveis de aviação são combustíveis à base de petróleo usados para alimentar aeronaves. Esses combustíveis devem atender a requisitos rigorosos para características de voo, como ponto de fulgor e ponto de congelamento. O mercado sul-americano de combustível de aviação de defesa é segmentado por tipo de combustível e geografia. Por tipo de combustível, é segmentado em combustível de turbina a ar e outros tipos de combustível. O relatório também abrange o tamanho do mercado e as previsões para o mercado de combustível de aviação para aeronaves de defesa nos principais países da região. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (US$ bilhões).

| Combustível para turbina de ar |

| Outros tipos de combustível |

| Brasil |

| Venezuela |

| Chile |

| Resto da América do Sul |

| Tipo de combustível | Combustível para turbina de ar |

| Outros tipos de combustível | |

| Geografia | Brasil |

| Venezuela | |

| Chile | |

| Resto da América do Sul |

Perguntas frequentes sobre pesquisa de mercado de combustível de aviação para aeronaves de defesa da América do Sul

Qual é o tamanho atual do mercado de combustível de aviação para aeronaves de defesa da América do Sul?

O Mercado de Combustível de Aviação para Aeronaves de Defesa da América do Sul deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de combustível de aviação para aeronaves de defesa da América do Sul?

Petróleo Brasileiro S.A., BP PLC, Repsol S.A., TotalEnergies SE, Shell PLC são as principais empresas que operam no mercado de combustível de aviação para aeronaves de defesa da América do Sul.

Que anos abrange este mercado de Combustível de aviação para aeronaves de defesa da América do Sul?

O relatório abrange o tamanho histórico do mercado de combustível de aviação para aeronaves de defesa da América do Sul para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de combustível de aviação para aeronaves de defesa da América do Sul para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Combustíveis de Aviação para Aeronaves de Defesa da América do Sul

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita de combustível de aviação de aeronaves de defesa da América do Sul em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise do Combustível de Aviação para Aeronaves de Defesa da América do Sul inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.