Análise do mercado de tratores agrícolas da América do Sul

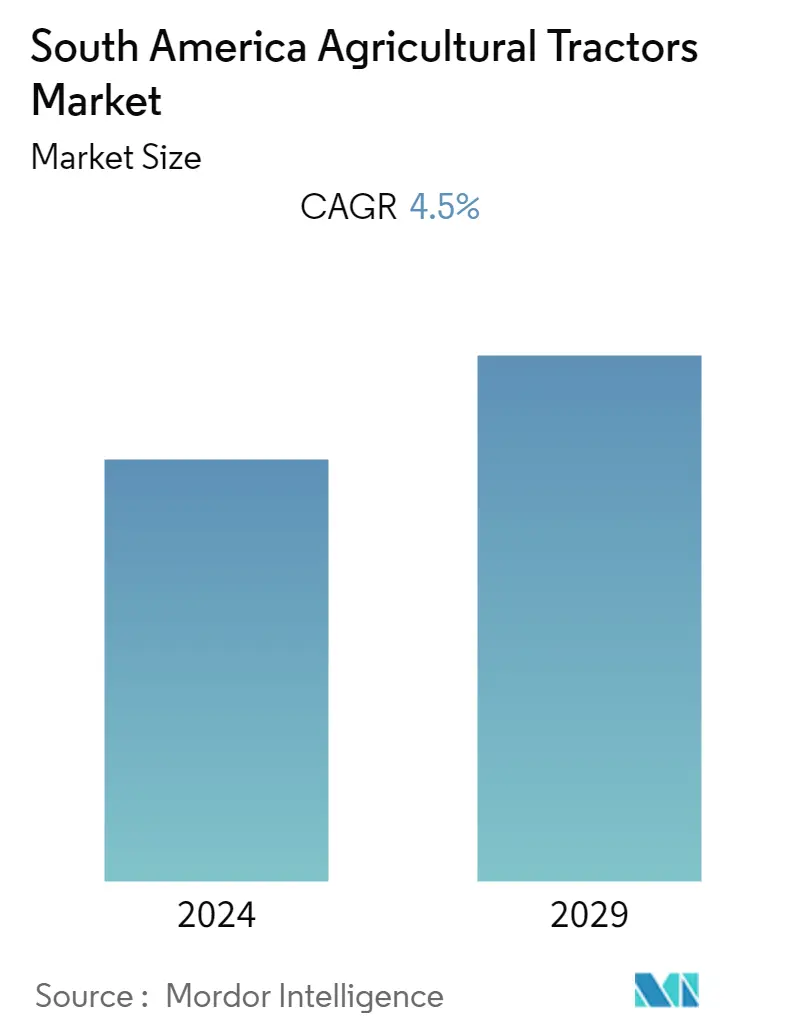

Estima-se que o mercado de Tratores Agrícolas da América do Sul registre um CAGR de 4,5%, durante o período de previsão (2020-2025). O recente crescimento observado nas vendas de tratores na América do Sul fica evidente no ritmo da mecanização agrícola na região. Embora a cana-de-açúcar e a soja sejam as principais culturas que impulsionam a procura de tractores na gama HP mais elevada, as principais culturas que requerem maquinaria acoplada para fins de pulverização também induziram a procura de tractores em geral na região. Além disso, a aceleração dos custos laborais devido à crescente indisponibilidade de mão-de-obra agrícola também estimulou a procura nos últimos anos. O Brasil é o maior mercado de tratores da América do Sul. Em 2015, o governo brasileiro lançou o programa de crédito agrícola, Moderfrota, para estimular a modernização dos tratores. A Deere Company é o player mais significativo e ocupa a maior participação no mercado de tratores no Brasil, seguida pela AGCO Corporation e CNH Industrial NV. A Deere Company possui diversas fábricas em Catalão, Montenegro e Horizontina, enquanto a CNH Industrial NV fabrica tratores em Rio Verde, Curitiba, Piracicaba e Sorocaba. O desenvolvimento contínuo de produtos por parte desses players na introdução de requisitos agrícolas adequados aos tratores desempenhou um papel fundamental na condução do mercado nos últimos anos.

Tendências do mercado de tratores agrícolas na América do Sul

Aumento do custo do trabalho agrícola impulsionando o mercado

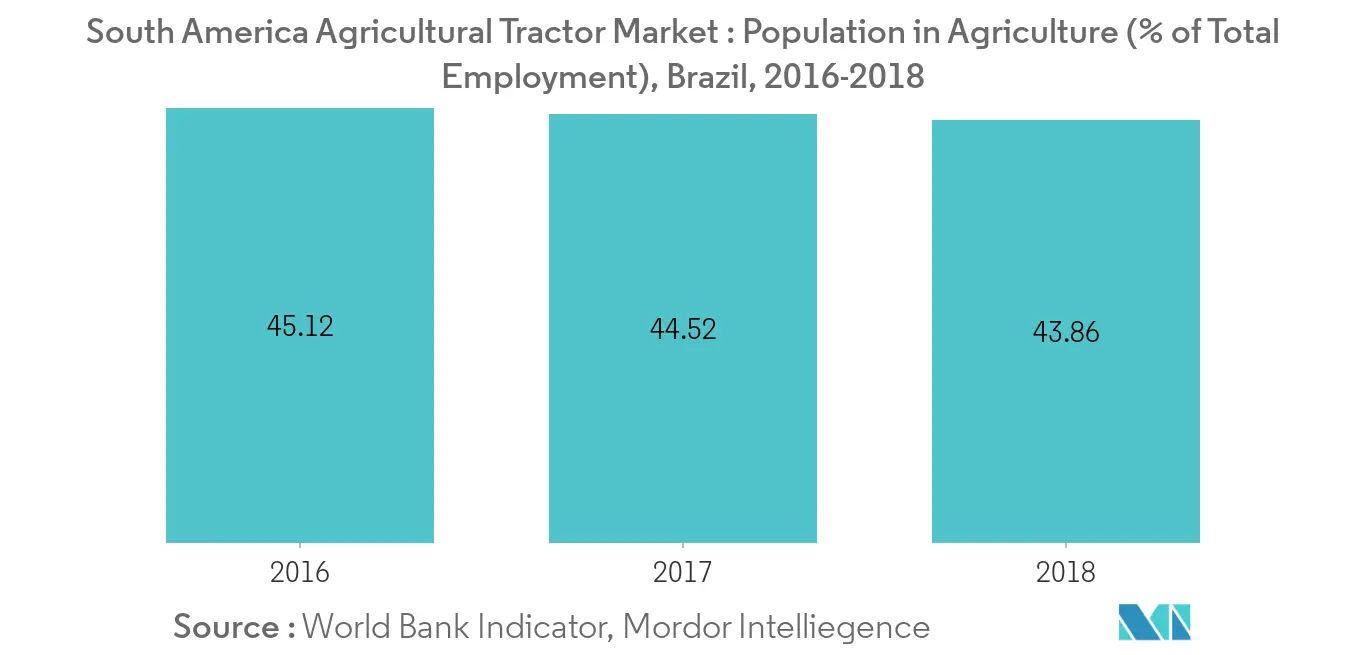

O custo da mão-de-obra agrícola tem uma relação directa com a percentagem da população total de um país empregada na agricultura, considerando a simples economia da procura-oferta, afectando assim o mercado de tractores agrícolas na região. Em média, as economias emergentes, como o Brasil e a Argentina, têm percentagens maiores da população dependente da agricultura. No entanto, as percentagens diminuíram ao longo do tempo, à medida que um grande número de pessoas migra para áreas urbanas todos os anos. Como resultado, a percentagem da população envolvida na agricultura no Brasil caiu para 43,86% em 2018, em comparação com 45,12% em 2016. Devido ao declínio da mão-de-obra agrícola, o custo da mão-de-obra agrícola está a aumentar. Assim, espera-se um aumento na demanda por tratores agrícolas, durante o período de previsão..

Brasil – O Maior Mercado de Tratores da América do Sul

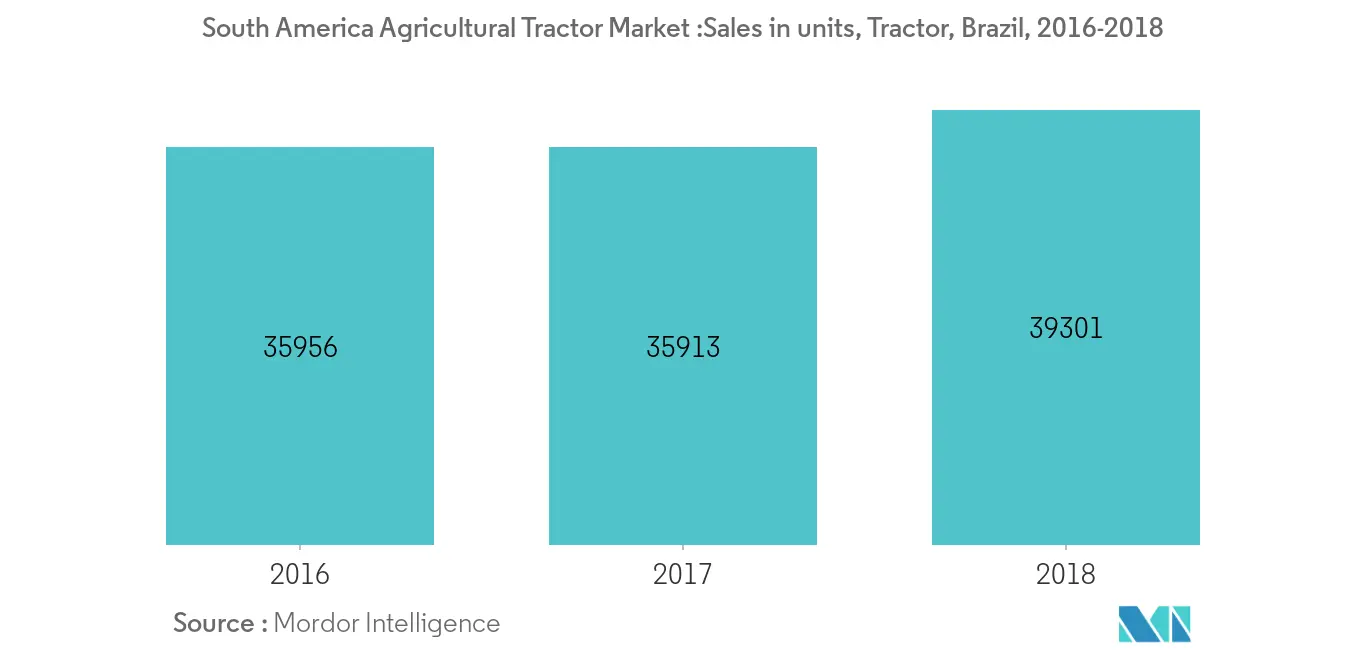

O Brasil foi o maior mercado de tratores da América do Sul, em 2019. Segundo o Departamento de Agricultura do Brasil, cerca de 50% dos agricultores possuem 500 hectares ou mais no país. A aragem manual, a colheita e outras operações têm sido consideradas inviáveis e demoradas, dando assim origem a um aumento da procura de tractores e maquinaria, a fim de enfrentar desafios como o custo, a precisão e a escassez de mão-de-obra. Segundo a Associação Nacional dos Fabricantes de Veículos Automotores (ANFAVEA), as vendas anuais de tratores no país aumentaram 71,6% em janeiro, ao registrar vendas de 2.025 unidades em janeiro de 2019, ante 1.180 em janeiro. 2018, mas as vendas foram reduzidas para 1.194 unidades em fevereiro de 2019. As empresas estão investindo em PD para inovar novas séries de tratores da linha HP adequadas para fazendas brasileiras, o que deverá impulsionar ainda mais o mercado geral de tratores no país.

Visão geral da indústria de tratores agrícolas da América do Sul

O mercado de tratores está consolidado na América do Sul, com os grandes players competindo não apenas pela qualidade e promoção dos equipamentos, mas também focados em movimentos estratégicos, para deter maiores participações de mercado. Lançamentos de novos produtos, parcerias e aquisições são as principais estratégias adotadas pelas principais empresas do mercado de tratores da região. AGCO Corporation, Deere Company, Kubota Corporation, CNN Industrial e CLAAS KGaA mbH são alguns dos principais players da região. Em maio de 2016, a AGCO lançou sua linha Fendt no Brasil, com um investimento avaliado em US$ 38,0 milhões, voltada especificamente para os cultivadores de soja e milho nos estados do centro-oeste, como Mato Grosso e Goiás no Brasil.

Líderes de mercado de tratores agrícolas da América do Sul

Deere & Company

AGCO Corporation

CNH Industrial NV

Kubota Corporation

CLAAS KGaA mbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de tratores agrícolas da América do Sul

Para efeito deste relatório foram considerados os tratores utilizados nas operações agrícolas. O relatório não abrange outras máquinas agrícolas e acessórios do trator. Os tratores utilizados para fins industriais e de construção foram excluídos do estudo. O mercado é segmentado por potência, tipo e geografia. O período de revisão considerado para o estudo é 2016-2019 e o período de previsão é 2020-2025.

| Abaixo de 80 HP |

| 81 CV a 130 CV |

| Acima de 130 CV |

| Tratores para pomar |

| Tratores de colheita em linha |

| Outros tipos |

| Brasil |

| Argentina |

| Resto da América do Sul |

| Potência | Abaixo de 80 HP |

| 81 CV a 130 CV | |

| Acima de 130 CV | |

| Tipo | Tratores para pomar |

| Tratores de colheita em linha | |

| Outros tipos | |

| Geografia | Brasil |

| Argentina | |

| Resto da América do Sul |

Perguntas frequentes sobre pesquisa de mercado de tratores agrícolas da América do Sul

Qual é o tamanho atual do mercado de tratores agrícolas da América do Sul?

O Mercado de Tratores Agrícolas da América do Sul deverá registrar um CAGR de 4,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de tratores agrícolas da América do Sul?

Deere & Company, AGCO Corporation, CNH Industrial NV, Kubota Corporation, CLAAS KGaA mbH são as principais empresas que operam no mercado de tratores agrícolas da América do Sul.

Que anos abrange este mercado de tratores agrícolas da América do Sul?

O relatório abrange o tamanho histórico do mercado de Tratores Agrícolas da América do Sul para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Tratores Agrícolas da América do Sul para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Tratores Agrícolas da América do Sul

Estatísticas para a participação de mercado de Tratores Agrícolas da América do Sul em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Tratores Agrícolas da América do Sul inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como download gratuito do relatório em PDF.