Tamanho e Participação do Mercado de Tratores dos Estados Unidos

Análise do Mercado de Tratores dos Estados Unidos pela Mordor Intelligence

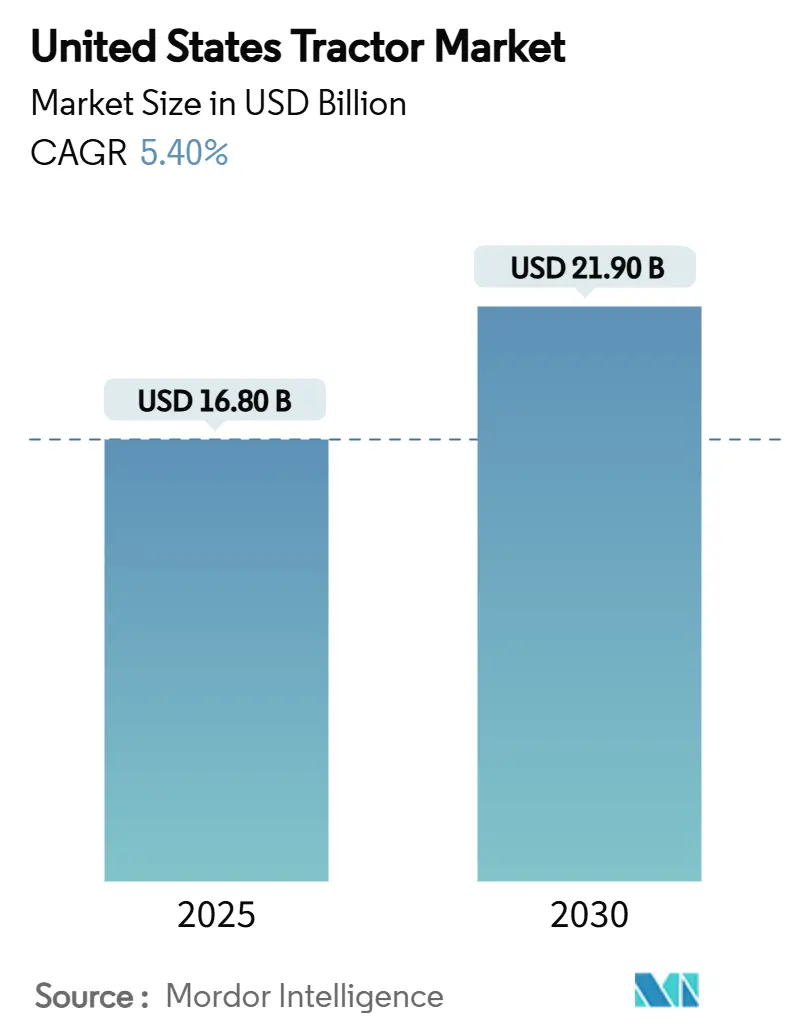

O tamanho do mercado de tratores dos Estados Unidos está avaliado em USD 16,8 bilhões em 2025 e está projetado para atingir USD 21,9 bilhões até 2030, registrando uma CAGR de 5,4% durante o período de previsão. Forte demanda de reposição, rápida eletrificação abaixo de 40 HP e autonomia incorporada estão moldando o mercado de tratores dos Estados Unidos conforme os produtores buscam compensar os custos crescentes de mão de obra e gastos de conformidade. Telemetria em tempo real, incentivos do Farm Bill e monetização de créditos de carbono juntos elevam o retorno sobre o investimento, mesmo com os custos dos motores Tier-4 final adicionando obstáculos. O comportamento competitivo permanece intenso porque os cinco principais fornecedores controlam 89,6% do mercado de tratores dos Estados Unidos, reforçando a disciplina de preços enquanto aceleram o lançamento de recursos. A interação entre regulamentação, lacunas de conectividade e consolidação de concessionárias sinaliza uma mudança em direção a pacotes tecnológicos integrados que prometem economias quantificáveis em múltiplos ciclos de cultivo.

Principais Destaques do Relatório

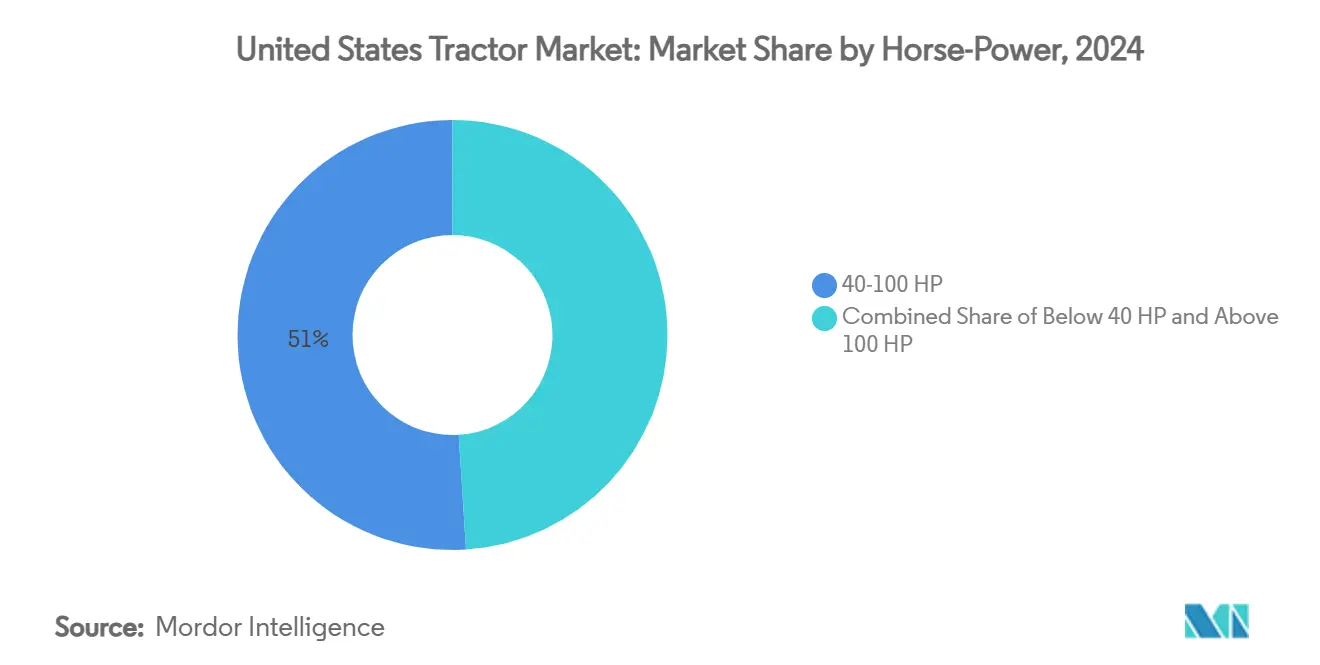

- Por potência, a categoria de 40-100 HP comandou 51% da participação do mercado de tratores dos Estados Unidos em 2024, enquanto o segmento elétrico abaixo de 40 HP está previsto para crescer a uma CAGR de 10,8% até 2030.

- Por tipo de trator, tratores utilitários detiveram 41% do mercado de tratores dos Estados Unidos em 2024, e os tratores para pomares e vinhedos estão projetados para expandir a uma CAGR de 11,4% até 2030.

- Por tipo de tração, tração nas duas rodas representou 77% dos embarques de 2024, ainda que plataformas autônomas/sem motorista estejam preparadas para uma CAGR de 15,6% durante o período de perspectiva.

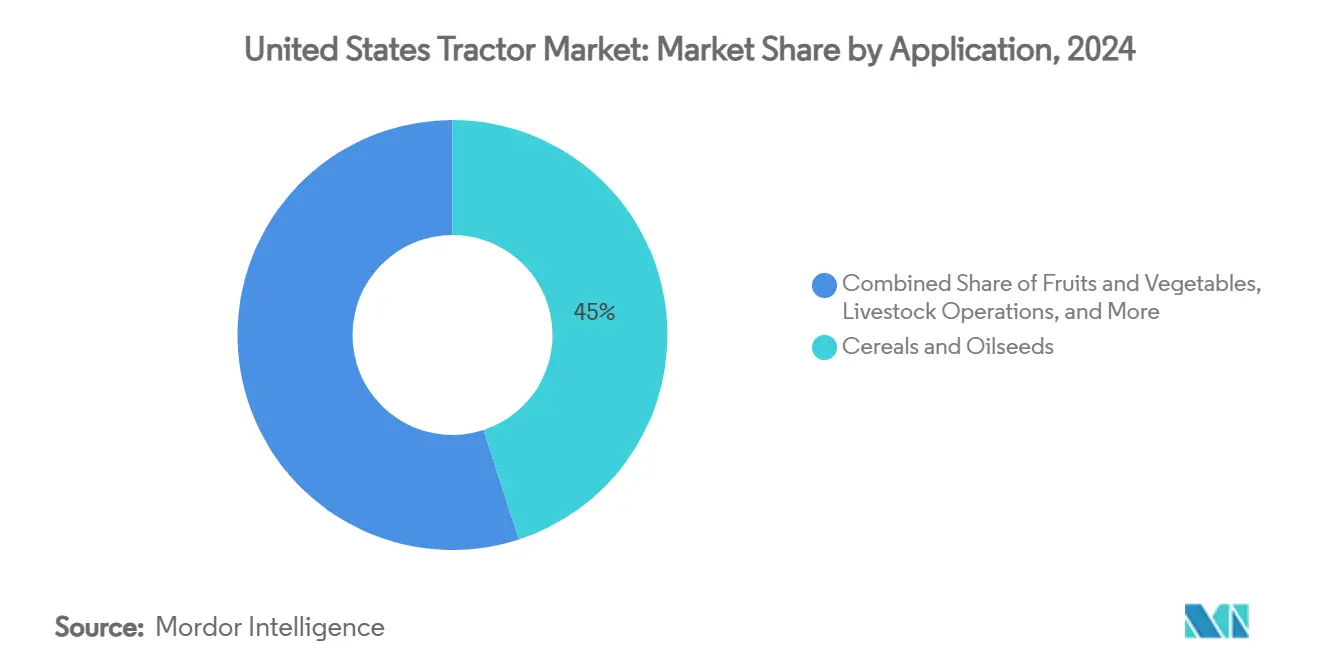

- Por aplicação, cereais e oleaginosas detiveram 45% da participação de mercado em 2024, mas frutas e vegetais estão projetados para apresentar o crescimento de valor mais forte a 5,9% CAGR até 2030.

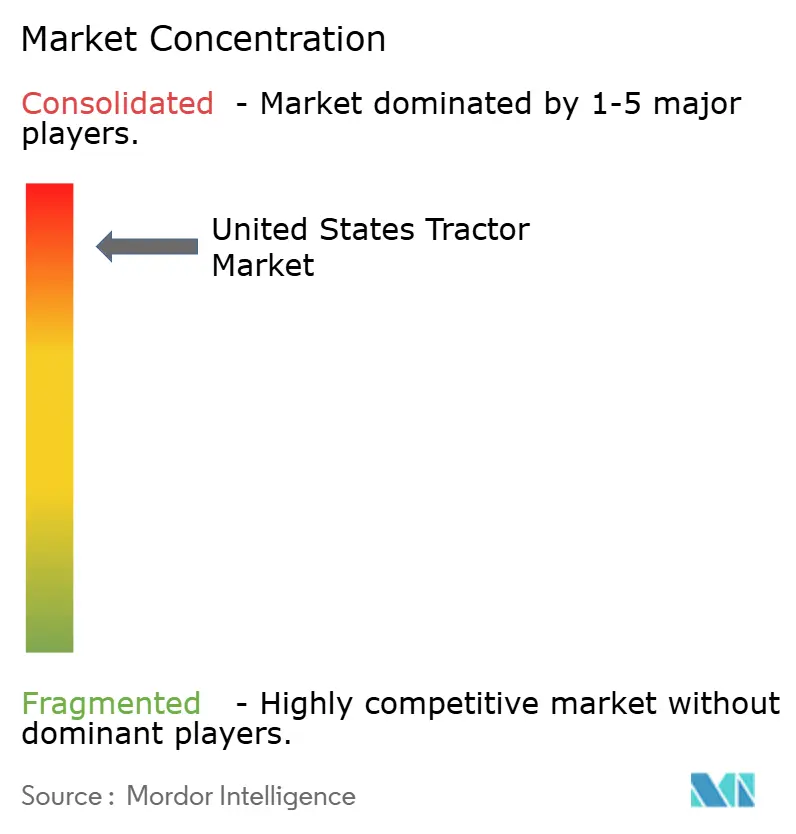

- O mercado de tratores dos Estados Unidos opera com alta concentração de mercado, com as cinco principais empresas detendo 89,6% de participação de mercado em 2024.

Tendências e Insights do Mercado de Tratores dos Estados Unidos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Eletrificação contínua de modelos sub-100 HP | +1.2% | Califórnia, Nova York e Vermont | Médio prazo (2-4 anos) |

| Compatibilidade com implementos inteligentes impulsiona demanda de reposição | +0.9% | Cinturão do milho do Centro-Oeste e regiões de trigo das Grandes Planícies | Curto prazo (≤ 2 anos) |

| Telemetria avançada reduz custo total de propriedade | +0.8% | Operações agrícolas comerciais em âmbito nacional | Médio prazo (2-4 anos) |

| Incentivos de Agricultura de Precisão no Farm Bill americano de 2023 | +0.7% | Nacional, produtores mal atendidos em foco | Longo prazo (≥ 4 anos) |

| Kits de retrofit autônomos atingem pontos de preço comerciais | +0.6% | Fazendas de grande escala em Iowa, Illinois e Nebraska | Longo prazo (≥ 4 anos) |

| Monetização de créditos de carbono para tratores de baixa potência | +0.4% | Califórnia e estados do Nordeste com comércio de carbono | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Eletrificação Contínua de Modelos Sub-100 HP

Tratores movidos a bateria abaixo de 40 HP agora oferecem retorno significativo porque as reduções no custo operacional compensam os prêmios iniciais em três a seis temporadas. Os protótipos E-Power da John Deere e a linha compacta da Solectrac destacam como o volume inicial está se concentrando em vinhedos, laticínios e operações de estufa onde baixo ruído e zero emissões de escapamento carregam valor premium. A densidade da bateria ainda limita unidades maiores, concentrando P&D na faixa compacta, ainda que os preços dos componentes tenham caído 14% desde 2023, diminuindo as vantagens de preço do diesel. Educação de concessionários e incentivos de infraestrutura de carregamento permanecem como fatores limitantes, mas as alocações climáticas do Farm Bill estão catalisando implantações piloto. Com o lançamento comercial da Deere programado para 2026, os rivais enfrentam uma janela cada vez menor para conquistar os primeiros adotantes.

Compatibilidade com Implementos Inteligentes Impulsiona Demanda de Reposição

Implementos propositalmente limitam a compatibilidade retroativa, pressionando fazendeiros a trocar tratores de 6-8 anos em vez do ciclo histórico de 11 anos. O aumento é mais visível na classe de 40-100 HP, onde operações de cultivo em fileiras dependem de controle seccional. Consequentemente, os Fabricantes de Equipamentos Originais (OEMs) incluem chicotes de fiação prontos para orientação como padrão para capturar participação de reposição. Este vento favorável deve atingir o pico até 2027, uma vez que a base instalada atinja massa crítica.

Telemetria Avançada Reduz Custo Total de Propriedade

A análise de manutenção preditiva evita quebras custosas e reduz o consumo de combustível em marcha lenta, cortando custos da frota em até USD 25 por acre em aplicações de mapeamento de rendimento. Ainda assim, 65% dos condados rurais ainda carecem de banda larga de grau FCC, silenciando benefícios em regiões montanhosas e deltaicas [1]Fonte: Yaguang Zhang et al., `Challenges and Opportunities of Future Rural Wireless Communications,` NSF.GOV. Projetos nacionais 5G prometem alívio dentro de quatro anos, e fazendas comerciais cada vez mais instalam LTE privado para preencher lacunas. À medida que assinaturas de dados se incorporam às faturas de equipamentos, a transparência de custos melhora e a adoção acelera. O cálculo de retorno se fortalece ainda mais quando seguradoras começam a oferecer descontos de prêmio vinculados à telemetria.

Incentivos de Agricultura de Precisão no Farm Bill Americano de 2023

A alocação de conservação de USD 19,5 bilhões direciona USD 8,45 bilhões para EQIP e USD 4,95 bilhões para RCPP, recompensando aplicação de taxa variável guiada por GPS que reduz desperdício de insumos [2]Fonte: Natural Resources Conservation Service, `Inflation Reduction Act,` USDA.GOV . As regras de elegibilidade favorecem produtores mal atendidos, ampliando a base endereçável para tratores prontos para orientação. Como os contratos duram até 10 anos, a visibilidade de receita permite que OEMs financiem esquemas de financiamento interno de insumos vinculados a pacotes de equipamentos. Recomendações da FCC para conectividade de campo de 100/100 Mbps implicam trabalho paralelo de infraestrutura, estendendo o impacto do impulsionador até o final da década.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos iniciais e de manutenção de motores Tier-4 final | −1.1% | Nacional, pequenas e médias fazendas | Curto prazo (≤ 2 anos) |

| Cobertura fragmentada de concessionárias em estados montanhosos | −0.7% | Wyoming, Montana, Colorado e Idaho | Médio prazo (2-4 anos) |

| Escassez de técnicos qualificados para modelos carregados de sensores | −0.6% | Nacional, déficit rural agudo | Longo prazo (≥ 4 anos) |

| Lançamento lento de 5G rural limita serviços de dados em tempo real | −0.5% | Condados agrícolas remotos em âmbito nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos Iniciais e de Manutenção de Motores Tier-4 Final

A conformidade Tier-4 final eleva os preços de etiqueta em mais de 15% e introduz despesas de fluido de escapamento que corroem margens para fazendas familiares. Embora as emissões de material particulado despencam 95%, o período de retorno se alonga, motivando muitos produtores a comprar unidades usadas pré-Tier-4 ou atrasar reposições. A pressão provavelmente se moderará após 2026, uma vez que fornecedores de componentes escalonem a produção e os preços do mercado secundário se normalizem.

Cobertura Fragmentada de Concessionárias em Estados Montanhosos

Mais de 82% dos pontos de venda da Deere & Company são detidos por grandes redes, deixando extensões de Wyoming, Montana e Idaho sem serviço conveniente. Viagens de reparo podem exceder 200 milhas, causando atrasos na colheita e maiores custos de tempo de inatividade. A lei marco de Direito ao Reparo do Colorado visa melhorar o acesso, ainda que provisões de revogação criem incerteza. A consolidação contínua de concessionários sugere que a lacuna de serviço pode se ampliar antes que fabricantes implantem frotas de suporte móvel.

Análise de Segmento

Por Potência: Modelos Elétricos Impulsionam Crescimento Sub-40 HP

O trator elétrico abaixo de 40 HP está previsto para avançar a 10,8% CAGR, superando o mercado mais amplo de tratores dos Estados Unidos em quase duas vezes, devido aos custos decrescentes de bateria e incentivos municipais. Este segmento se beneficia de operações de estufa, laticínio e agricultura urbana que valorizam performance de zero emissão e baixo ruído. A faixa de 40-100 HP retém 51% de participação do mercado de tratores dos Estados Unidos em 2024 devido à sua versatilidade em tarefas de cultivo em fileiras e gado, ancorando volume de longo prazo. Unidades acima de 100 HP atendem fazendas grandes onde a densidade energética do diesel ainda oferece o menor custo por dólar por acre.

Novatos elétricos visam métricas de custo de propriedade em vez de altruísmo ambiental, citando 60% de economia de combustível e 40% menor manutenção. O protótipo E-Power de 130 HP da Deere & Company ressalta a mudança do fabricante em direção à eletrificação escalável, embora a massa da bateria mantenha a adoção de estrutura grande em modo piloto. A receita da Solectrac subiu de USD 1,8 milhão em 2021 para USD 11 milhões em 2022, ainda que perdas líquidas mostrem que obstáculos de infraestrutura permanecem. À medida que a química de fosfato de ferro lítio ganha tração, os custos do pacote poderiam cair 20% até 2027, diminuindo a vantagem inicial do diesel.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Trator: Aplicações Especializadas Lideram a Inovação

Os tratores utilitários capturaram 41% dos embarques de 2024, refletindo ampla compatibilidade de tarefas em gado, feno e manutenção de propriedade. Ainda assim, tratores para pomares e vinhedos estão projetados para uma CAGR de 11,4% até 2030, eclipsando a média do mercado de tratores dos Estados Unidos. Sua precificação premium deriva de chassi estreito, controles prontos para autonomia e trens de força de zero emissão que prosperam em fileiras confinadas. Tratores para cultivo em fileiras mantêm demanda estável ligada à área de milho e soja, mas a pressão de margem é mais íngreme à medida que OEMs equilibram características de alta potência contra produtores sensíveis a preço.

A plataforma FieldOps da Case IH e sua oferta Connectivity Included remove taxas de serviço de dados para novos tratores de pomar, cortando custos vitalícios e estimulando adoção. Produtores premium de frutas na Califórnia pagam mais porque a margem por acre supera culturas de commodities. Com o tempo, tecnologias comprovadas em unidades especializadas-como pulverizadores guiados por LIDAR-devem se espalhar para modelos utilitários principais uma vez que volumes reduzam preços de componentes, ampliando seu apelo.

Por Tipo de Tração: Sistemas Autônomos Reformulam Dinâmica de Mercado

Máquinas de tração nas duas rodas ainda representam 77% do mercado de tratores dos Estados Unidos, favorecidas pela acessibilidade em aplicações de tração moderada. O uso de tração nas quatro rodas permanece nicho, focado em cultivo pesado em províncias de pradaria. Plataformas autônomas ou sem motorista, entretanto, estão projetadas para registrar uma CAGR de 15,6%, impulsionada por escassez crônica de mão de obra e a promessa de janelas de operação de 24 horas.

Os kits de retrofit da AGCO Corporation reduzem barreiras de entrada ao se ajustarem a marcas concorrentes e custam menos de um terço de um novo trator autônomo, permitindo que frotas mistas experimentem tecnologia sem motorista antes da transição completa. O kit de autonomia 9RX de segunda geração da John Deere, apresentando 16 câmeras para percepção de 360 graus, visa produtores comerciais de cultivo em fileiras que buscam reimplantar mão de obra escassa em outros lugares. Seguradoras e reguladores moldarão a velocidade de uptake, mas vantagens econômicas posicionam a autonomia como a fatia de crescimento mais rápido do mercado de tratores dos Estados Unidos.

Por Aplicação: Cereais Impulsionam Volume, Culturas Especializadas Impulsionam Valor

Cereais e oleaginosas detiveram 45% da participação do mercado de tratores dos Estados Unidos em 2024, capturando a maior porção do tamanho do mercado à medida que operações de milho, soja e trigo dependem de múltiplas unidades de média faixa para cobrir área expansiva. Sua dominância é reforçada pela forte adoção de máquinas de 40-100 HP que se emparelham facilmente com plantadeiras e pulverizadores ISOBUS, permitindo aplicação de taxa variável que corta custos de sementes e químicos. A rotação contínua de culturas mantém taxas de utilização altas, então fazendeiros priorizam tempo de atividade e telemetria para manutenção preditiva. À medida que a conectividade de banda larga melhora, produtores de cereais devem elevar recursos de precisão ainda mais, apoiando reposições estáveis de equipamentos. Coletivamente, esses fatores ancoram um caminho de crescimento de dígito único médio para o segmento até 2030.

Operações de gado que focam em feno e forragem representam maior demanda, favorecendo tratores utilitários com carregadores e enfardadeiras acionadas por PTO para tarefas diárias. Frutas e vegetais comandam 5,9% CAGR do mercado e registram a expansão de valor mais rápida porque produtores de pomares e vinhedos de fileiras estreitas investem em autonomia e trens de força elétricos que reduzem mão de obra e emissões. Outras culturas especializadas e diversas-incluindo viveiro, gramado, algodão e nichos emergentes de alta margem-compõem os 8% restantes, ainda que frequentemente justifiquem pacotes tecnológicos premium para atender metas de sustentabilidade e capitalizar programas de crédito de carbono. Tomadas em conjunto, essas aplicações diversificadas ampliam fluxos de receita para fabricantes e amortecem oscilações cíclicas em qualquer segmento de cultura única.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

O cinturão do milho do Centro-Oeste impulsiona a demanda central, absorvendo aproximadamente metade dos embarques anuais de tratores graças ao domínio de cultivo em fileiras e grandes tamanhos de fazenda que favorecem modelos de 40-100 HP. A adoção de precisão aqui corre à frente das médias nacionais porque as economias espalham custos de tecnologia por milhares de acres. Estados de trigo das Grandes Planícies se inclinam para unidades de tração nas quatro rodas de alta potência capazes de passadas amplas, mas escassez de mão de obra está direcionando interesse para retrofits autônomos.

A Califórnia e a Costa do Pacífico comandam valor premium através de negócios de pomares e vinhedos, adotando tratores elétricos e de trilha estreita cedo devido a mandatos rigorosos de qualidade do ar e fileiras de culturas especializadas. O Programa FARMER oferece subsídios superiores a USD 178 milhões para equipamentos agrícolas de baixa emissão, empurrando produtores em direção a opções elétricas ou híbridas [3]Fonte: California Air Resources Board, `FARMER Program,` ARB.CA.GOV. Estados do Nordeste espelham essas tendências em volumes menores, impulsionados por mercados de carbono estabelecidos onde créditos de emissão adoçam retornos.

Estados montanhosos enfrentam desafios únicos; cobertura esparsa de concessionários força pecuaristas a fazer autoatendimento ou depender de centros de reparo distantes, prolongando ciclos de equipamentos. Legislação de direito ao reparo no Colorado poderia se tornar um modelo em outros lugares se regras federais emperrarem. Déficits de conectividade são mais severos aqui, atrasando valor de telemetria até que infraestrutura feche a lacuna. Esses fatores coletivamente deprimem crescimento de curto prazo relativo ao mercado de tratores dos Estados Unidos, mas posicionam a região para adoção de salto uma vez que restrições se aliviem.

Cenário Competitivo

A arena de tratores dos Estados Unidos opera uma alta concentração de mercado onde as cinco principais empresas comandam uma participação de 89,6% em 2024. A Deere & Company sozinha detém uma participação maior, dando-lhe comando sobre sinais de preços e roteiros de tecnologia. CNH Industrial N.V., AGCO Corporation, Kubota Corporation e Mahindra&Mahindra Ltd., coletivamente preenchem o resto do nível de liderança, ancorando eficiências de escala que rivais menores não conseguem igualar. A concentração densa acelera ciclos de atualização de produtos porque cada líder deve se diferenciar ou arriscar erosão de participação em um mercado com espaço limitado para novatos.

Movimentos estratégicos em 2025 ressaltam a corrida tecnológica. A Deere & Company prometeu USD 20 bilhões em investimento doméstico que visa linhas de produção autônomas e plantas de bateria, sinalizando confiança na demanda local. A CNH Industrial N.V. mapeou um plano para elevar vendas de tecnologia de precisão a aproximadamente um quarto da receita agrícola até 2030, apoiado por uma atualização completa da linha de tratores. A AGCO Corporation escolheu uma abordagem retrofit-primeiro, lançando kits de autonomia OutRun que se acoplam a frotas mistas por menos de USD 55.000 e criam fluxos de receita de assinatura. A Kubota Corporation expandiu sua linha compacta com o MX4900, precificado para atrair compradores sensíveis a custos que ainda querem uma máquina com cabine e energia turboalimentada. Essas estratégias contrastantes mostram que a vantagem competitiva está mudando de potência bruta para software, serviços de dados e custo total de propriedade.

A consolidação de concessionários fortalece incumbentes ao apertar controle sobre peças, financiamento e dados, ainda que também alimente campanhas de direito ao reparo em estados como Colorado. A capacidade de serviço é ainda mais pressionada por um déficit de mais de 4.000 técnicos qualificados, uma questão que custa aos concessionários USD 2,4 bilhões em trabalho perdido a cada ano. Especialistas em retrofit e startups de software visam explorar essas lacunas oferecendo atualizações de arquitetura aberta que prometem reparos mais rápidos e menor tempo de inatividade. No geral, o cluster de liderança desfruta de vantagens de escala, mas o poder do cliente está aumentando em torno de conectividade, tempo de atividade e liberdade de reparo, criando pressão que mantém alta velocidade de inovação.

Líderes da Indústria de Tratores dos Estados Unidos

CNH Industrial N.V.

AGCO Corporation

Kubota Corporation

Mahindra&Mahindra Ltd.

Deere & Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: A Kubota Corporation introduziu o trator utilitário MX4900, que oferece a menor potência na série MX. O trator inclui capacidades de carregador e recursos de fluxo hidráulico, tornando-o o modelo mais acessível.

- Fevereiro de 2025: A Deere & Company introduziu duas máquinas agrícolas autônomas. O Trator Autônomo 9RX usa 16 câmeras de alta resolução que fornecem uma visão de 360 graus para operação não tripulada em agricultura de grande escala. O Trator Autônomo 5ML Orchard usa sensores Lidar para navegar através de copas de pomares enquanto executa operações de pulverização por rajada de ar.

- Janeiro de 2024: A Doosan Bobcat lançou o AT450X, um trator articulado elétrico com capacidades autônomas. O trator incorpora software e tecnologia de computação incorporada da Agtonomy, permitindo operações controladas remotamente em vinhedos e pomares. O veículo opera sem emissões e apresenta funcionalidade autônoma para aplicações agrícolas compactas.

Escopo do Relatório do Mercado de Tratores dos Estados Unidos

Um trator é um veículo agrícola usado para puxar maquinário agrícola e fornecer a energia necessária para o funcionamento do maquinário. Para este relatório, tratores usados em operações agrícolas, especialmente tratores de quatro rodas, foram considerados. O mercado de máquinas tratores agrícolas dos Estados Unidos é segmentado por potência em abaixo de 40 HP, 40-100 HP e acima de 100 HP, e tipo de trator em tratores utilitários, tratores para cultivo em fileiras, tratores tipo jardim e pomar, e outros tipos de tratores. O relatório oferece tamanho de mercado e previsões para volume (unidades) e valor (USD) para todos os segmentos acima.

| Abaixo de 40 HP |

| 40-100 HP |

| Acima de 100 HP |

| Tratores Utilitários |

| Tratores para Cultivo em Fileiras |

| Tratores para Pomares e Vinhedos |

| Outros Tipos de Tratores |

| Tração nas Duas Rodas (2WD) |

| Tração nas Quatro Rodas (4WD) |

| Autônomo / Sem Motorista |

| Cereais e Oleaginosas |

| Frutas e Vegetais |

| Operações de Gado |

| Outros |

| Por Potência | Abaixo de 40 HP |

| 40-100 HP | |

| Acima de 100 HP | |

| Por Tipo de Trator | Tratores Utilitários |

| Tratores para Cultivo em Fileiras | |

| Tratores para Pomares e Vinhedos | |

| Outros Tipos de Tratores | |

| Por Tipo de Tração | Tração nas Duas Rodas (2WD) |

| Tração nas Quatro Rodas (4WD) | |

| Autônomo / Sem Motorista | |

| Por Aplicação | Cereais e Oleaginosas |

| Frutas e Vegetais | |

| Operações de Gado | |

| Outros |

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de tratores dos Estados Unidos em 2025?

Ele está em USD 16,8 bilhões e está previsto para atingir USD 21,9 bilhões até 2030.

O que está impulsionando a demanda por tratores elétricos?

Menores custos operacionais, incentivos do Farm Bill e conformidade de zero emissão impulsionam o aumento em unidades elétricas sub-40 HP.

Qual segmento de tratores cresce mais rápido até 2030?

Plataformas autônomas/sem motorista estão projetadas para registrar uma CAGR de 15,6% à medida que kits de retrofit atingem pontos de preço viáveis.

Por que os concessionários estão se consolidando?

Custos crescentes de estoque e treinamento empurram pontos de venda menores a se fundir, resultando em 82% dos locais da Deere & Company agora controlados por grandes redes.

Como os motores Tier-4 Final afetam os custos de equipamentos?

A conformidade adiciona mais de 15% ao preço de compra e introduz despesas contínuas de fluido de escapamento que apertam margens para fazendas menores.

Página atualizada pela última vez em: