Tamanho e Participação do Mercado de Cosméticos e Produtos de Cuidados Pessoais da África do Sul

Análise do Mercado de Cosméticos e Produtos de Cuidados Pessoais da África do Sul pela Mordor Intelligence

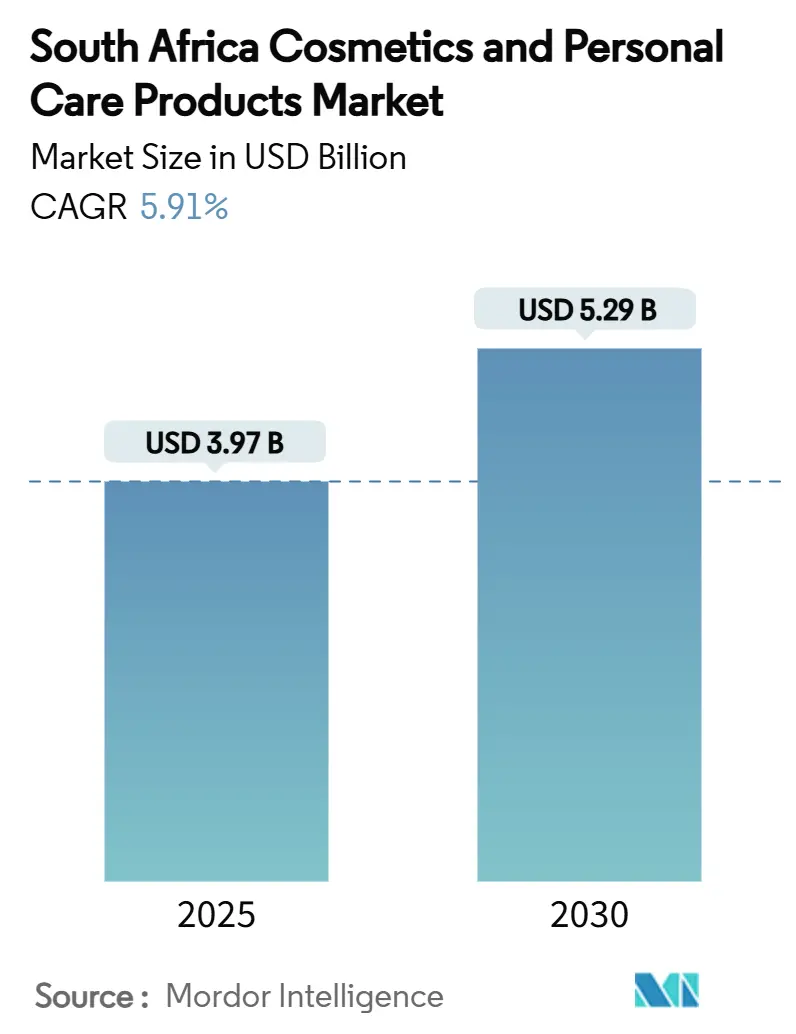

O tamanho do mercado de cosméticos e produtos de cuidados pessoais da África do Sul atualmente situa-se em USD 3,97 bilhões em 2025 e está projetado para atingir USD 5,29 bilhões até 2030, alcançando uma TCAC de 5,91%. A crescente população de classe média, juntamente com o aumento da renda disponível, impulsionou ainda mais a adoção de produtos premium e naturais, que estão ganhando popularidade devido aos seus benefícios percebidos para a saúde e meio ambiente. Além disso, a influência das tendências globais de beleza, incluindo a demanda por produtos orgânicos e livres de crueldade, está moldando as preferências dos consumidores na África do Sul. A penetração das plataformas de e-commerce também desempenhou um papel fundamental na expansão da acessibilidade do mercado, permitindo que os consumidores explorem e comprem uma variedade de produtos de forma conveniente. O mercado está testemunhando inovação contínua em formulações de produtos, como a incorporação de ingredientes naturais e tecnologias avançadas, para atender às diversas necessidades dos consumidores sul-africanos. Inovações em embalagens, incluindo opções ecológicas e sustentáveis, também estão ganhando tração à medida que as preocupações ambientais crescem entre os consumidores. Adicionalmente, a crescente presença de marcas internacionais e a expansão de fabricantes locais estão contribuindo para o cenário competitivo do mercado.

Principais Conclusões do Relatório

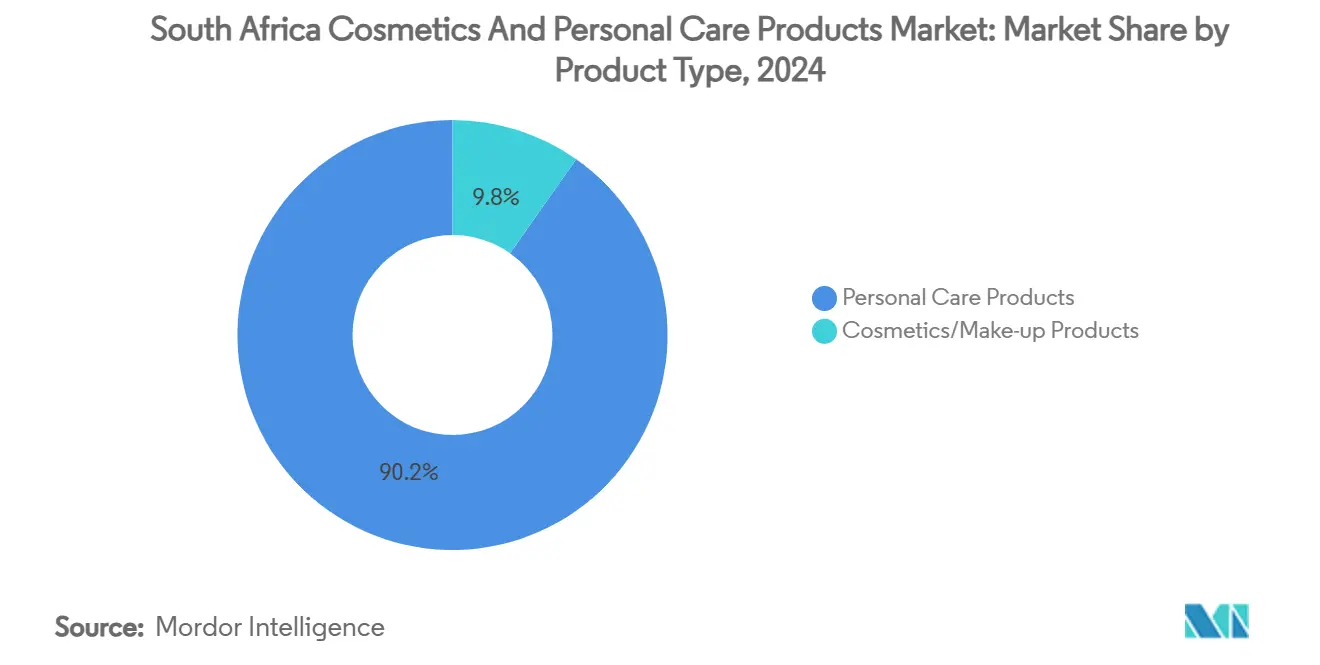

- Por tipo de produto, itens de cuidados pessoais detiveram 90,23% da participação do mercado de cosméticos e produtos de cuidados pessoais da África do Sul em 2024; cosméticos estão projetados para crescer à mais rápida TCAC de 6,32% até 2030.

- Por categoria, produtos de mercado de massa comandaram 86,34% de participação em 2024, enquanto o segmento premium está se expandindo a uma TCAC de 6,85% até 2030.

- Por tipo de ingrediente, formulações convencionais/sintéticas responderam por 75,65% do tamanho do mercado de cosméticos e produtos de cuidados pessoais da África do Sul em 2024; produtos naturais e orgânicos estão avançando a uma TCAC de 7,04%.

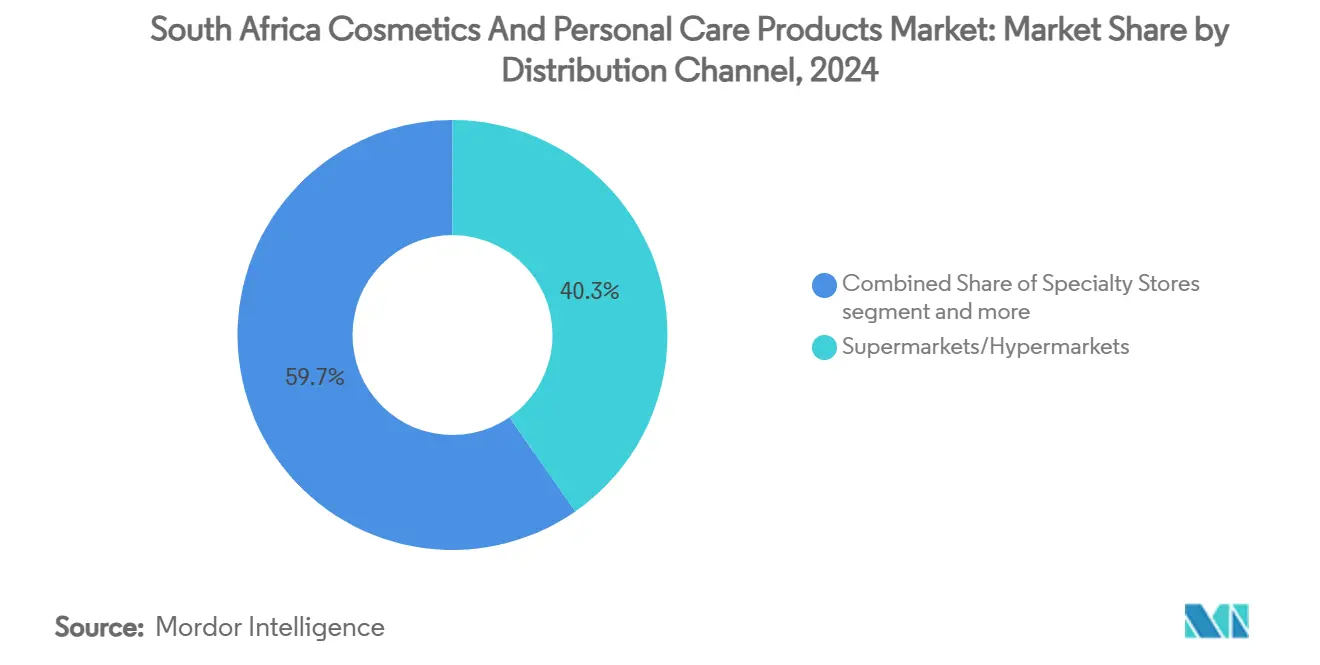

- Por canal de distribuição, supermercados e hipermercados lideraram com 40,34% de participação na receita em 2024, enquanto o varejo online está acelerando a uma TCAC de 8,34% com base no crescente adoção do e-commerce.

Tendências e Insights do Mercado de Cosméticos e Produtos de Cuidados Pessoais da África do Sul

Análise de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Crescente demanda por produtos naturais e orgânicos | +1.2% | Nacional, com ganhos iniciais na Cidade do Cabo, Johannesburgo, Durban | Médio prazo (2-4 anos) |

| Crescente foco em produtos de cuidados com a pele masculina | +0.8% | Centros urbanos, expandindo para townships | Longo prazo (≥ 4 anos) |

| Crescente preocupação com higiene bucal | +0.6% | Nacional, com maior penetração em segmentos de renda média | Curto prazo (≤ 2 anos) |

| Influência das redes sociais e tecnologia digital | +1.1% | Nacional, adoção impulsionada pelos jovens | Curto prazo (≤ 2 anos) |

| Rápida urbanização e aumento da renda disponível | +0.9% | Principais áreas metropolitanas, cidades secundárias | Longo prazo (≥ 4 anos) |

| Crescimento em plataformas de e-commerce | +1.0% | Nacional, com concentração em áreas urbanas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente demanda por produtos naturais e orgânicos

O mercado está testemunhando um aumento significativo na demanda por produtos naturais e orgânicos. Os consumidores estão priorizando cada vez mais produtos feitos com ingredientes naturais, impulsionados pela crescente conscientização sobre os potenciais impactos à saúde e ao meio ambiente dos produtos químicos sintéticos. Essa mudança é ainda mais alimentada por uma preferência por opções sustentáveis e ecológicas, alinhando-se com as tendências globais em direção a estilos de vida mais verdes. Adicionalmente, o aumento da renda disponível entre os consumidores sul-africanos permitiu que investissem em produtos de cuidados pessoais premium e orgânicos. O mercado também está se beneficiando da crescente disponibilidade desses produtos em vários canais de distribuição, incluindo plataformas online, supermercados, hipermercados e lojas especializadas. Além disso, a influência das redes sociais e marketing digital amplificou a conscientização sobre os benefícios dos cosméticos orgânicos e naturais, encorajando os consumidores a tomarem decisões de compra informadas. Fabricantes locais e internacionais estão expandindo ativamente seus portfólios de produtos para incluir formulações orgânicas, atendendo à crescente demanda. Esta tendência deverá continuar impulsionando o crescimento no período de previsão, à medida que os fabricantes inovam para atender às preferências em evolução de consumidores conscientes da saúde e ambientalmente responsáveis.

Crescente foco em produtos de cuidados com a pele masculina

Na África do Sul, o mercado de cosméticos e cuidados pessoais está testemunhando um crescimento, impulsionado em grande parte por um foco elevado em cuidados com a pele masculina. À medida que os homens se tornam mais conscientes do cuidado pessoal e dos cuidados com a pele, há um aumento notável na demanda por produtos especificamente adaptados à sua pele. Em resposta, as empresas estão lançando ofertas inovadoras, desde cremes anti-idade até protetores solares, todos criados com os homens em mente. Esses produtos são formulados para abordar necessidades únicas de cuidados com a pele masculina, como pele mais espessa, maior densidade de colágeno e maior exposição a estressores ambientais. Além disso, os esforços de marketing, reforçados por endossos de influenciadores masculinos e celebridades, estão amplificando o apelo desses produtos. As campanhas frequentemente enfatizam a importância dos cuidados com a pele na melhoria da confiança e aparência geral, ressoando com a crescente base de consumidores masculinos. Dados do ITC Trade Map destacam esta tendência: o valor de importação da África do Sul para preparações de maquiagem para cuidados com a pele saltou de USD 219,04 milhões em 2022 para USD 251,41 milhões em 2024 [1]Fonte: ITC Trade Map, "Valor de Importação de Preparações de Maquiagem para Cuidados com a Pele (Código HS: 3304), www.trademap.org. Isso ressalta a crescente demanda, especialmente por produtos voltados para homens. Dadas essas dinâmicas, a tendência está posicionada para desempenhar um papel fundamental na trajetória de crescimento do mercado.

Rápida urbanização e aumento da renda disponível

Na África do Sul, a rápida urbanização e o aumento da renda disponível estão impulsionando o mercado de cosméticos e produtos de cuidados pessoais. Dados do Banco Mundial indicam que até 2024, 69% da população da África do Sul havia transitado para a vida urbana [2]Fonte: Banco Mundial, "População urbana (% da população total)", www.data.worldbank.org. Esta migração urbana estimulou uma maior demanda por produtos de cuidados pessoais adaptados a um estilo de vida urbano, já que os consumidores urbanos frequentemente buscam produtos convenientes, de alta qualidade e inovadores para combinar com suas rotinas aceleradas. Com o aumento da renda disponível, os consumidores também estão se inclinando para produtos cosméticos premium e especializados, incluindo opções orgânicas, naturais e recomendadas por dermatologistas. Esta mudança é especialmente pronunciada entre os jovens, que se encontram influenciados por padrões globais de beleza, endossos de celebridades e as mais recentes tendências das redes sociais, como tutoriais e recomendações de influenciadores. Adicionalmente, a crescente penetração de plataformas de e-commerce tornou esses produtos mais acessíveis, impulsionando ainda mais o crescimento do mercado. Dadas essas dinâmicas, o mercado de cosméticos e cuidados pessoais da África do Sul está posicionado para um crescimento significativo nos próximos anos.

Crescimento em plataformas de e-commerce

Na África do Sul, o mercado de cosméticos e produtos de cuidados pessoais está sendo significativamente impulsionado pelo crescimento das plataformas de e-commerce. A partir de janeiro de 2024, a Associação Internacional de Comércio relatou que a África do Sul tinha 45,34 milhões de usuários ativos de internet, representando 74,7% de sua população. Entre janeiro de 2023 e janeiro de 2024, a nação registrou um aumento de 409.000 usuários de internet, traduzindo-se em um crescimento de 0,9% [3]Fonte: International Trade Administration, "Guia Comercial do País da África do Sul", www.trade.gov. Este crescimento destaca a crescente acessibilidade das plataformas digitais em todo o país. Com o aprofundamento do alcance da internet e o crescente adoção de smartphones, as compras online tornaram-se cada vez mais acessíveis a uma demografia mais ampla, incluindo áreas urbanas e semi-urbanas. As plataformas de e-commerce, com sua conveniência, vastas seleções de produtos e preços competitivos, estão atraindo uma base de clientes maior. Além disso, recursos como comparações de produtos, leitura de avaliações e descontos exclusivos online amplificam o atrativo dessas plataformas, tornando-as uma escolha preferida para os consumidores. Este impulso está destinado a persistir, energizando ainda mais o mercado nos próximos anos à medida que a infraestrutura digital continua a melhorar e as preferências dos consumidores se deslocam em direção aos canais online.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Conscientização do consumidor sobre ingredientes químicos | -0.7% | Áreas urbanas, demografias educadas | Médio prazo (2-4 anos) |

| Presença de produtos falsificados | -1.2% | Nacional, concentrada no varejo informal | Longo prazo (≥ 4 anos) |

| Sensibilidade ao preço entre consumidores | -0.9% | Nacional, particularmente mercados de townships | Curto prazo (≤ 2 anos) |

| Preocupações sobre ingredientes químicos nocivos | -0.5% | Consumidores urbanos conscientes da saúde | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Conscientização do consumidor sobre ingredientes químicos

A crescente conscientização do consumidor sobre os ingredientes químicos utilizados nos produtos está atuando como uma restrição significativa no mercado. Os consumidores estão se tornando mais informados sobre os potenciais impactos à saúde e ao meio ambiente de certos produtos químicos comumente encontrados em cosméticos e itens de cuidados pessoais. Esta crescente conscientização está impulsionando a demanda por transparência na rotulagem de ingredientes e pressionando os fabricantes a reformularem produtos para excluir substâncias nocivas como parabenos, sulfatos e fragrâncias sintéticas. Além disso, o crescimento das redes sociais e plataformas digitais amplificou o acesso do consumidor à informação, permitindo que pesquisem e examinem formulações de produtos de forma mais eficaz. Adicionalmente, órgãos reguladores estão implementando diretrizes mais rigorosas para garantir a segurança do consumidor, influenciando ainda mais a dinâmica do mercado. Essas regulamentações frequentemente exigem que as empresas conduzam processos extensivos de teste e certificação, que podem ser demorados e custosos. Como resultado, as empresas estão enfrentando desafios na adaptação a essas preferências do consumidor em evolução e requisitos regulatórios, o que pode aumentar os custos de produção e impactar as margens de lucro.

Presença de produtos falsificados

A presença de produtos falsificados representa uma grande restrição no Mercado de Cosméticos e Produtos de Cuidados Pessoais da África do Sul. Esses produtos falsificados, frequentemente vendidos a preços mais baixos, minam as vendas de produtos genuínos, impactando a receita de marcas estabelecidas. Adicionalmente, cosméticos e itens de cuidados pessoais falsificados podem não aderir aos padrões de segurança e qualidade, levando a potenciais riscos à saúde para os consumidores. Esta situação corrói a confiança do consumidor no mercado e cria desafios para fabricantes e varejistas na manutenção da reputação da marca. A proliferação de produtos falsificados é ainda mais alimentada pela fiscalização regulatória inadequada e o crescimento dos marketplaces online, onde tais itens são mais facilmente distribuídos. Produtos falsificados também criam um campo de jogo desigual, já que fabricantes legítimos devem competir com alternativas de preços mais baixos e qualidade inferior. Esta questão não apenas afeta a lucratividade de players estabelecidos, mas também desencoraja novos entrantes de investir no mercado devido ao risco de diluição da marca.

Análise de Segmentos

Por Tipo de Produto: Cuidados Pessoais Dominam a Trajetória de Crescimento

Em 2024, o segmento de Produtos de Cuidados Pessoais dominou o mercado, conquistando uma participação substancial de 90,23%. As previsões indicam que este segmento superará o mercado geral, crescendo a uma TCAC de 6,32% de 2025 a 2030. Dentro deste segmento, produtos de Cuidados com a Pele estão em ascensão, impulsionados pela maior conscientização do consumidor sobre cuidados preventivos com a pele e uma crescente demanda por formulações multifuncionais. Essas formulações abordam múltiplas preocupações: hidratação, anti-envelhecimento e proteção solar, tudo em um produto. As redes sociais e influenciadores de beleza amplificam essa demanda, à medida que os consumidores buscam soluções que ressoam com as tendências globais de beleza. A crescente disponibilidade de produtos premium para cuidados com a pele e a expansão das plataformas de e-commerce estão impulsionando ainda mais o crescimento do segmento, tornando esses produtos mais acessíveis a um público mais amplo. Enquanto isso, o segmento de Cuidados Capilares prospera, apoiado por produtos adaptados à rica tapeçaria de texturas capilares da África do Sul: cacheados, crespos e ondulados.

Os consumidores estão gravitando cada vez mais em direção aos cuidados capilares naturais e orgânicos, enfatizando sustentabilidade e escolhas livres de produtos químicos. O crescimento do segmento também é impulsionado pela tendência crescente de penteados protetivos e os produtos especializados necessários para mantê-los. Adicionalmente, a influência do orgulho cultural e a promoção de marcas locais que atendem a diversas necessidades capilares estão contribuindo para a expansão do segmento. Por outro lado, o segmento de Cuidados Bucais está testemunhando uma onda de inovação. Os fabricantes estão lançando produtos avançados, desde pasta de dente até enxaguante bucal, direcionando preocupações específicas como sensibilidade, clareamento e saúde gengival. Este crescimento é ainda mais impulsionado por iniciativas para abordar a escassez de profissionais dentários da África, com algumas áreas relatando uma proporção severa de um dentista para cada 10.000 residentes. Esforços para melhorar a conscientização sobre saúde bucal através de campanhas educativas e colaborações com provedores de cuidados de saúde também estão desempenhando um papel significativo no impulsionamento da demanda por produtos de cuidados bucais.

Por Categoria: Produtos de Massa Mantêm Domínio do Mercado

Produtos de massa dominam o mercado de cosméticos e cuidados pessoais da África do Sul, conquistando uma participação de 86,34%. Este domínio ressalta as escolhas orientadas por valor de muitos consumidores sul-africanos, que enfatizam acessibilidade e disponibilidade. Atendendo a uma demografia diversa, os produtos de massa atendem às necessidades essenciais de cosméticos e cuidados pessoais. Seu domínio é reforçado por redes de distribuição generalizadas, com produtos prontamente disponíveis em supermercados, hipermercados e lojas de conveniência. Essas redes extensas garantem que os produtos de massa sejam acessíveis mesmo em áreas remotas, solidificando ainda mais sua posição no mercado. Além disso, uma demanda constante por soluções econômicas promete crescimento contínuo para este segmento, já que os consumidores buscam consistentemente opções custo-efetivas sem comprometer a qualidade básica.

Por outro lado, o segmento de produtos premium, embora menor em participação de mercado, está em uma ascensão significativa. Previsto para crescer a uma TCAC de 6,85% de 2025 a 2030, este segmento é impulsionado por uma base de consumidores em expansão em busca de ofertas de luxo e alta qualidade. Este crescimento é impulsionado por fatores como o aumento da renda disponível, maior conscientização da marca e uma tendência em direção a produtos personalizados e inovadores. Os consumidores estão cada vez mais atraídos por produtos premium que oferecem formulações únicas, benefícios avançados e exclusividade. A ascensão do segmento é ainda mais reforçada pelo influxo de marcas internacionais e o crescimento das plataformas de e-commerce, tornando os produtos premium mais acessíveis aos sul-africanos. Adicionalmente, a influência das redes sociais e influenciadores de beleza está notavelmente elevando o perfil dos produtos premium, especialmente entre consumidores mais jovens, que são mais inclinados a explorar e investir em soluções de beleza e cuidados pessoais de alta qualidade.

Por Tipo de Ingrediente: Produtos Convencionais Mantêm Liderança do Mercado

Ingredientes convencionais e sintéticos atualmente dominam o mercado de cosméticos e produtos de cuidados pessoais da África do Sul, detendo uma participação substancial de 75,65% do mercado. Esses ingredientes são amplamente utilizados devido à sua custo-efetividade, maior vida útil e desempenho consistente em formulações de produtos. Adicionalmente, sua disponibilidade a granel e compatibilidade com vários tipos de produtos os tornam uma escolha preferida para fabricantes que visam consumidores de mercado de massa. No entanto, a crescente conscientização do consumidor sobre potenciais preocupações de saúde e ambientais associadas aos ingredientes sintéticos está gradualmente impactando seu domínio. Apesar disso, eles permanecem um componente chave no mercado, especialmente em produtos de mercado de massa onde acessibilidade e disponibilidade são fatores críticos.

Por outro lado, alternativas naturais e orgânicas estão ganhando tração significativa, impulsionadas pela crescente preferência do consumidor por produtos sustentáveis e ecológicos. Essas alternativas são apoiadas por uma forte TCAC projetada de 7,04% para o período de 2025 a 2030. Fatores como a crescente consciência da saúde, demanda por produtos com rótulos limpos e apoio regulatório para formulações naturais estão alimentando este crescimento. Além disso, a crescente influência das redes sociais e endossos por influenciadores de beleza defendendo produtos naturais e orgânicos estão acelerando sua adoção. Como resultado, os fabricantes estão investindo cada vez mais no desenvolvimento de linhas inovadoras de produtos naturais e orgânicos para atender a essa crescente demanda.

Por Canal de Distribuição: Transformação Digital Reformula o Varejo Tradicional

Supermercados e hipermercados detêm uma participação dominante de 40,34% do mercado de cosméticos da África do Sul, impulsionados por sua extensa presença geográfica e a conveniência que oferecem aos consumidores. Esses formatos de varejo se beneficiam de sua capacidade de estocar uma ampla gama de produtos cosméticos e de cuidados pessoais, atendendo a diversas preferências do consumidor. Adicionalmente, sua reputação estabelecida e forte confiança do consumidor permitiram que mantivessem uma posição de liderança no mercado. Estratégias promocionais, como descontos e programas de fidelidade, aumentam ainda mais seu apelo, atraindo um fluxo constante de clientes. A acessibilidade desses estabelecimentos em áreas urbanas e suburbanas garante o engajamento consistente do consumidor, solidificando seu domínio no mercado.

Canais de varejo online, por outro lado, estão experimentando crescimento significativo, com uma TCAC projetada de 8,34% durante o período de previsão (2025-2030). Este crescimento é alimentado pelo aumento da penetração da internet, crescente adoção de smartphones e a conveniência das compras online. Plataformas de e-commerce oferecem uma ampla variedade de produtos cosméticos e de cuidados pessoais, frequentemente acompanhados de preços competitivos e serviços de entrega em domicílio, que atraem consumidores tecnológicos e com restrições de tempo. Além disso, a integração de tecnologias avançadas, como recomendações de produtos baseadas em IA e recursos de experimentação virtual, está aprimorando a experiência de compras online. Como resultado, o varejo online está emergindo como um canal de distribuição chave no mercado de cosméticos e produtos de cuidados pessoais da África do Sul.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A África do Sul, reconhecida como o cenário de varejo mais sofisticado do continente, serve como o principal ponto de entrada para marcas globais que visam o mercado africano. O setor de cosméticos e cuidados pessoais da nação prospera, alimentado por uma classe média crescente com rendas disponíveis crescentes e preferências de beleza que mesclam perfeitamente influências globais com nuances locais. Os principais centros urbanos, Johannesburgo, Cidade do Cabo, Durban, Pretória e Gqeberha, representam 90% da população economicamente ativa da nação, impulsionando o consumo de cosméticos do país. Essas áreas metropolitanas não apenas mostram uma preferência pronunciada por ofertas premium, mas também demonstram uma forte receptividade a formulações e embalagens inovadoras. A inclinação da população urbana em direção a produtos de alta qualidade e soluções inovadoras torna essas cidades críticas para estratégias de penetração de mercado e crescimento.

Variações regionais nas preferências do consumidor e adoção de produtos refletem o clima diverso da África do Sul e rica tapeçaria multicultural. Regiões costeiras, por exemplo, gravitam em direção à proteção solar e produtos de retenção de umidade, impulsionados pela exposição da área a maior umidade e luz solar. Em contraste, regiões do interior exibem padrões distintos de consumo moldados por condições ambientais mais secas, levando a uma demanda por produtos que abordam hidratação e nutrição da pele. Esta diversidade regional necessita ofertas de produtos personalizadas para atender às necessidades específicas dos consumidores em diferentes partes do país. Tais variações também destacam a importância de estratégias de marketing localizadas para empresas que visam estabelecer uma forte presença no mercado.

Como centro econômico pivotal, a África do Sul estabeleceu-se como o centro de fabricação e distribuição de cosméticos em toda a África Austral. O cenário de produção doméstica enfatiza cada vez mais o uso de ingredientes indígenas, alinhando-se tanto com as preferências locais do consumidor quanto com a crescente demanda por produtos naturais e sustentáveis nos mercados de exportação. Esta posição de liderança é ainda mais reforçada pelo arcabouço regulatório relativamente avançado da África do Sul, que garante proteção elevada ao consumidor e padrões de produtos, superando os de muitos países vizinhos. A combinação de um ambiente regulatório robusto, força de trabalho qualificada e infraestrutura bem desenvolvida posiciona a África do Sul como um player chave no mercado regional de cosméticos e produtos de cuidados pessoais.

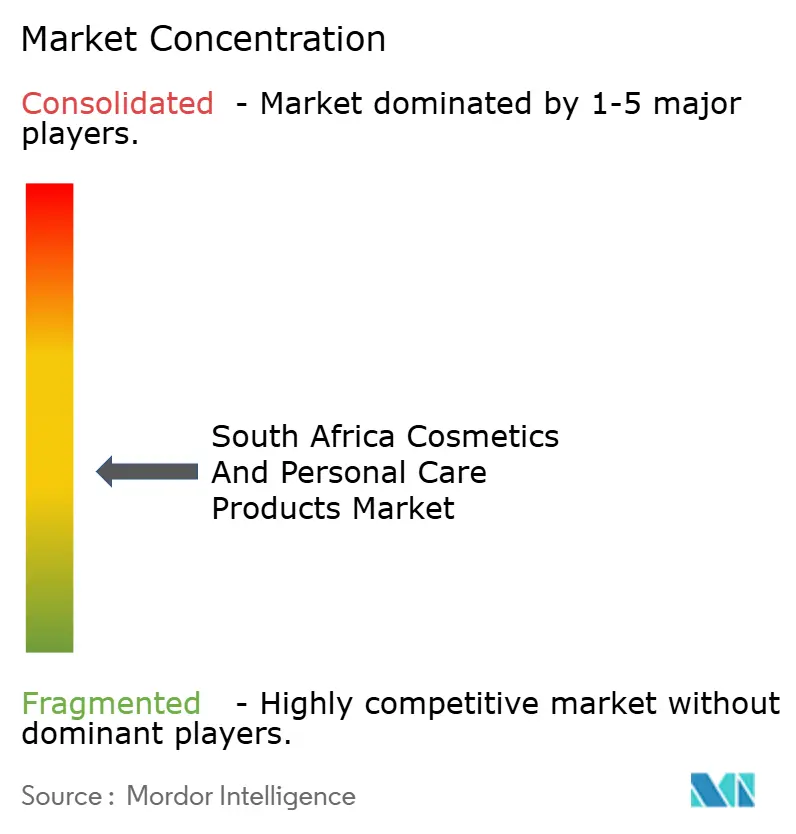

Cenário Competitivo

O mercado de cosméticos e cuidados pessoais da África do Sul exibe um nível moderado de fragmentação. Multinacionais estabelecidas competem por domínio ao lado de entidades locais emergentes e especialistas regionais. Principais players, incluindo Unilever, Procter & Gamble, L'Oréal, Henkel AG & Co. KGaA, e Estée Lauder, navegam neste cenário. Esses gigantes da indústria aproveitam seus recursos globais, ainda assim adaptam suas estratégias para ressoar com as preferências locais do consumidor e as nuances econômicas da nação. Tal abordagem equilibrada não apenas solidifica sua presença no mercado, mas também atende às necessidades distintas dos consumidores sul-africanos. Esta arena competitiva estimula inovação e diferenciação estratégica entre seus participantes.

Uma tendência significativa moldando o mercado é a transformação digital, com empresas adotando cada vez mais tecnologias avançadas para melhorar o engajamento do consumidor. Por exemplo, a Unilever implementou soluções baseadas em IA para melhorar a conectividade com o cliente e lançou plataformas de recomendação de cuidados com a pele baseadas em ciência. Essas iniciativas visam fornecer experiências personalizadas, fortalecendo assim a lealdade da marca e a confiança do consumidor. A integração de ferramentas digitais não apenas melhora a eficiência operacional, mas também permite que as empresas respondam rapidamente às mudanças de comportamentos e preferências do consumidor. Este foco em estratégias orientadas por tecnologia ressalta a importância de permanecer relevante em um mercado dinâmico e competitivo.

Outra tendência notável é a crescente ênfase na premiumização, impulsionada pela expansão do varejo de luxo e ofertas inovadoras de produtos. As empresas estão investindo em linhas de produtos de alta qualidade para atender à crescente demanda por cosméticos e produtos de cuidados pessoais premium. Ao mesmo tempo, players do mercado de massa estão focando no posicionamento de valor e acessibilidade para atrair consumidores sensíveis ao preço. Esta abordagem dual garante que o mercado atenda a uma base diversificada de consumidores, desde aqueles que buscam opções acessíveis até aqueles dispostos a pagar um premium pela qualidade e exclusividade. O equilíbrio entre estratégias de premiumização e orientadas pelo valor destaca a adaptabilidade dos players do mercado em abordar necessidades e preferências variadas do consumidor.

Líderes da Indústria de Cosméticos e Produtos de Cuidados Pessoais da África do Sul

-

Beiersdorf AG

-

The Estée Lauder Companies Inc.

-

The Procter & Gamble Company

-

Henkel AG & Co. KGaA

-

L'Oréal SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A L'Oréal fez parceria com a Semana de Moda da África do Sul, sinalizando seu compromisso estratégico com o mercado de beleza africano e posicionando a África do Sul como um ponto de entrada crucial para sua expansão continental.

- Novembro de 2024: A Zuru, conhecida por seus designs inovadores de brinquedos, fez uma mudança ousada para a arena de bens de consumo de movimento rápido (FMCG). Através de seu empreendimento recém-revelado, Zuru Edge, a marca está revolucionando o cenário de cuidados capilares, estreando produtos Monday Haircare nas lojas Clicks em toda a África do Sul.

- Setembro de 2024: A Woolworths lançou sua primeira loja independente de beleza em Waterstone Village, Somerset West, apresentando design moderno e seleção curada de produtos de beleza de luxo locais e internacionais, sinalizando a expansão estratégica do varejista no setor de beleza.

- Agosto de 2024: As marcas de cuidados com a pele e cosméticos de luxo de Rihanna, Fenty Beauty e Fenty Skin, estrearam na África, lançando produtos na África do Sul, Namíbia, Botswana, Gana, Quênia e várias outras nações. Esta expansão marca um marco significativo para as marcas à medida que visam atender a diversos tons de pele e necessidades de beleza em todo o mercado africano.

Escopo do Relatório do Mercado de Cosméticos e Produtos de Cuidados Pessoais da África do Sul

A indústria da beleza inclui produtos cosméticos e de cuidados pessoais que são usados para realçar a beleza e apoiar os cuidados de higiene. Este mercado abrange várias indústrias, incluindo cuidados com a pele, cuidados capilares, cuidados bucais e cosméticos, entre muitas outras.

O mercado de cosméticos e cuidados pessoais da África do Sul é segmentado por tipo de produto, categoria, ingrediente e canal de distribuição. Baseado no tipo de produto, o mercado é segmentado em produtos de cuidados pessoais e produtos de cosméticos/maquiagem. O segmento de produtos de cuidados pessoais é ainda segmentado em produtos de cuidados capilares, produtos de cuidados com a pele, produtos de banho e duche, produtos de cuidados bucais, produtos de higiene masculina, desodorantes e antitranspirantes, e perfumes e fragrâncias. Similarmente, produtos cosméticos são sub-segmentados em cosméticos faciais, cosméticos para os olhos, cosméticos para lábios e unhas. Baseado na categoria, o mercado é segmentado em produtos premium e produtos de massa. Baseado no ingrediente, o mercado é segmentado em ingredientes naturais e orgânicos e convencionais/sintéticos. Baseado no canal de distribuição, o mercado é segmentado em lojas de varejo especializadas, supermercados/hipermercados, canais de varejo online, e outros canais de distribuição. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Produtos de Cuidados Pessoais | Cuidados Capilares | Shampoo |

| Condicionador | ||

| Colorante Capilar | ||

| Produtos de Penteado | ||

| Outros | ||

| Cuidados com a Pele | Produtos de Cuidados Faciais | |

| Produtos de Cuidados Corporais | ||

| Produtos de Cuidados para Lábios e Unhas | ||

| Banho e Duche | Géis de Duche | |

| Sabões | ||

| Outros | ||

| Cuidados Bucais | Escova de Dentes | |

| Pasta de Dentes | ||

| Enxaguantes e Bochechos | ||

| Outros | ||

| Produtos de Higiene Masculina | ||

| Desodorantes e Antitranspirantes | ||

| Perfumes e Fragrâncias | ||

| Produtos de Cosméticos/Maquiagem | Cosméticos Faciais | |

| Cosméticos para os Olhos | ||

| Produtos de Maquiagem para Lábios e Unhas | ||

| Produtos Premium |

| Produtos de Massa |

| Natural e Orgânico |

| Convencional/Sintético |

| Lojas Especializadas |

| Supermercados/Hipermercados |

| Lojas de Varejo Online |

| Outros Canais |

| Por Tipo de Produto | Produtos de Cuidados Pessoais | Cuidados Capilares | Shampoo |

| Condicionador | |||

| Colorante Capilar | |||

| Produtos de Penteado | |||

| Outros | |||

| Cuidados com a Pele | Produtos de Cuidados Faciais | ||

| Produtos de Cuidados Corporais | |||

| Produtos de Cuidados para Lábios e Unhas | |||

| Banho e Duche | Géis de Duche | ||

| Sabões | |||

| Outros | |||

| Cuidados Bucais | Escova de Dentes | ||

| Pasta de Dentes | |||

| Enxaguantes e Bochechos | |||

| Outros | |||

| Produtos de Higiene Masculina | |||

| Desodorantes e Antitranspirantes | |||

| Perfumes e Fragrâncias | |||

| Produtos de Cosméticos/Maquiagem | Cosméticos Faciais | ||

| Cosméticos para os Olhos | |||

| Produtos de Maquiagem para Lábios e Unhas | |||

| Por Categoria | Produtos Premium | ||

| Produtos de Massa | |||

| Por Tipo de Ingrediente | Natural e Orgânico | ||

| Convencional/Sintético | |||

| Por Canal de Distribuição | Lojas Especializadas | ||

| Supermercados/Hipermercados | |||

| Lojas de Varejo Online | |||

| Outros Canais | |||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho do mercado de cosméticos e produtos de cuidados pessoais da África do Sul em 2025?

O mercado está avaliado em USD 3,97 bilhões em 2025 e está projetado para alcançar USD 5,29 bilhões até 2030.

Qual categoria de produto detém a maior participação?

Essenciais de cuidados pessoais comandam 90,23% das vendas, graças a itens de uso diário como produtos de cuidados capilares e de limpeza da pele.

O que está impulsionando o crescimento mais rápido do segmento premium?

O aumento da renda disponível, expansão de shoppings de luxo e influência das redes sociais encorajam os consumidores a migrar para formulações de maior qualidade.

Qual é a importância do e-commerce para as vendas de beleza?

O varejo online, liderado por plataformas como Takealot, está crescendo a uma TCAC de 8,34% e espera-se que represente cerca de 10% do faturamento nacional de varejo de beleza até 2025.

Página atualizada pela última vez em: