Tamanho e Participação do Mercado de Produtos Cosméticos da América do Sul

Análise do Mercado de Produtos Cosméticos da América do Sul pela Mordor Intelligence

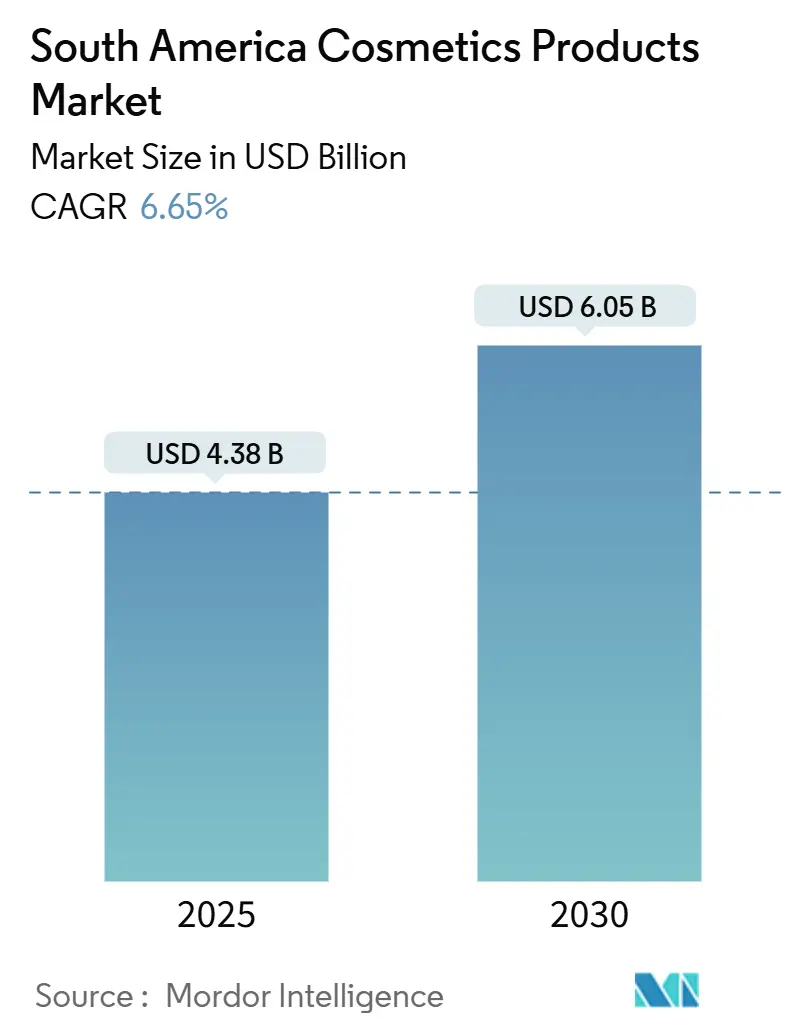

O tamanho do mercado de cosméticos sul-americano está em US$ 4,38 bilhões em 2025 e está projetado para atingir US$ 6,05 bilhões até 2030, avançando a uma TCAC de 6,65% durante a janela de previsão. Na América do Sul, o mercado de cosméticos está experimentando uma tendência ascendente significativa, impulsionada pela adoção generalizada do comércio digital, crescente ênfase na sustentabilidade e introdução de ofertas de produtos premium. O Brasil serve como pedra angular regional, enquanto a Argentina contribui para o momentum. Ambos os países estão se beneficiando do aumento da renda disponível, expansão das redes de varejo formal e rápida adoção de experiências de compra mobile-first. Do lado da oferta, líderes industriais locais como Natura and Co. estão aproveitando estrategicamente o fornecimento de biodiversidade para minimizar riscos relacionados à importação. Enquanto isso, corporações multinacionais como L'Oréal estão investindo pesadamente em pesquisa e desenvolvimento, particularmente em tecnologias de diagnóstico de pele baseadas em IA, para fortalecer sua presença no mercado. À medida que o mercado de cosméticos sul-americano continua a aprimorar suas capacidades omnichannel, a adoção de modelos direto ao consumidor e a implementação de pilotos de micro-fulfillment estão otimizando o gerenciamento de estoque, reduzindo requisitos de capital de giro e acelerando ciclos de teste de produtos.

Principais Conclusões do Relatório

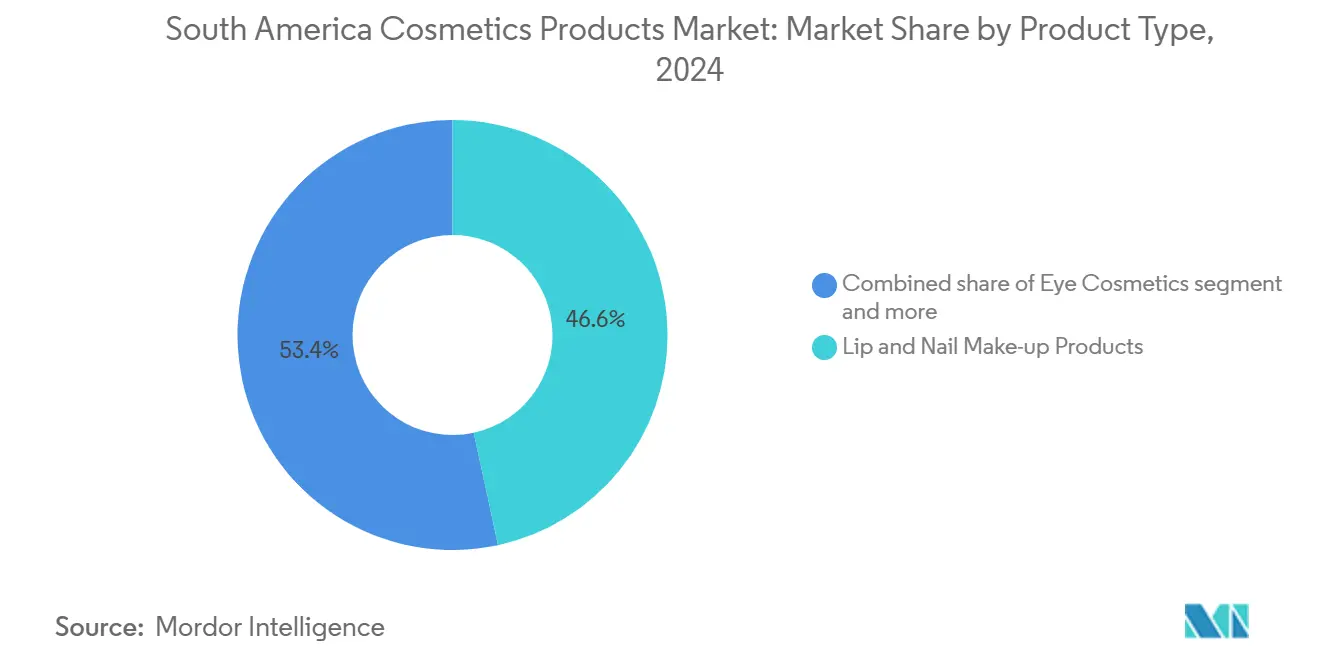

- Por tipo de produto, maquiagem para lábios e unhas liderou com 46,61% de participação de receita do mercado de cosméticos sul-americano em 2024, enquanto cosméticos para olhos registrou a TCAC mais rápida de 6,95% prevista para 2030.

- Por categoria, produtos mass detiveram 91,47% da participação do mercado de cosméticos sul-americano em 2024; o segmento premium está programado para TCAC de 7,32% até 2030.

- Por tipo de ingrediente, linhas convencionais/sintéticas capturaram 74,58% do tamanho do mercado de cosméticos sul-americano em 2024, e ingredientes naturais estão se expandindo a uma TCAC de 7,83% até 2030.

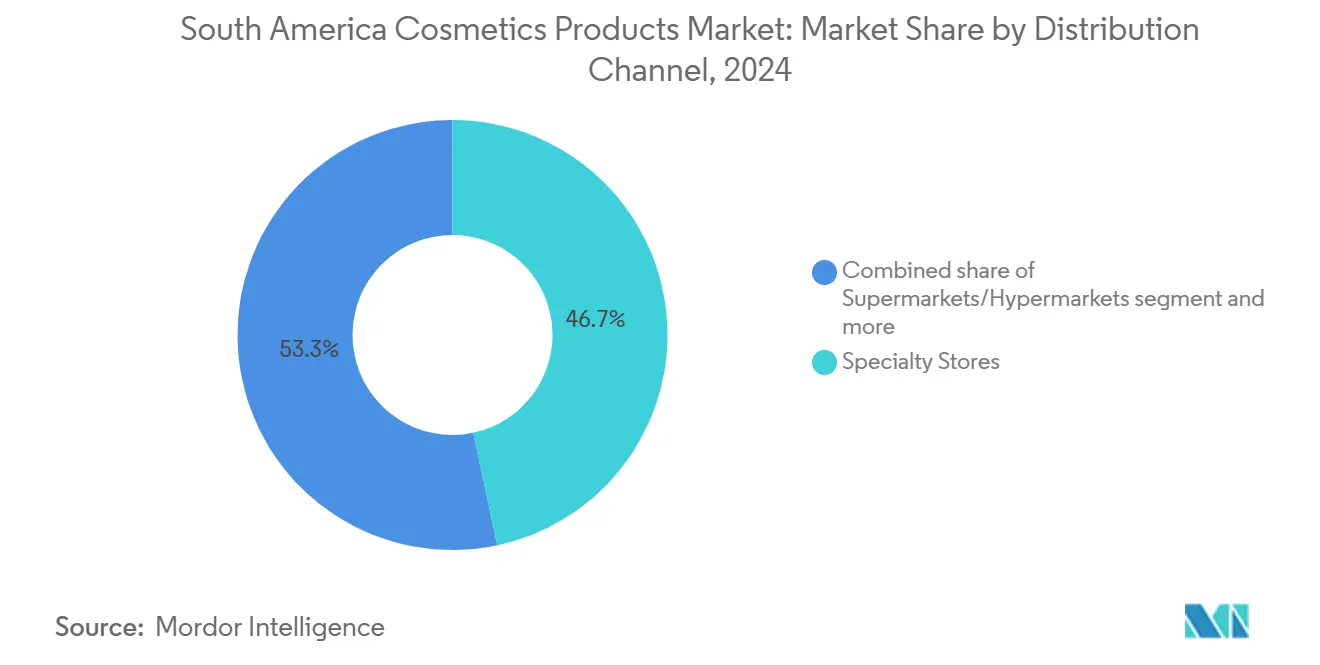

- Por canal, lojas especializadas mantiveram uma participação de 46,47% do tamanho do mercado de cosméticos sul-americano em 2024, enquanto o varejo online cresceu mais rapidamente com TCAC de 8,23% até 2030.

- Por geografia, o Brasil comandou 61,34% da participação do mercado de cosméticos sul-americano em 2024; a Argentina registra a TCAC mais alta da região de 7,95% até 2030.

Tendências e Insights do Mercado de Produtos Cosméticos da América do Sul

Análise de Impacto dos Drivers

| Driver | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Experiência de produto liderada por personalização | +1.2% | Brasil, Chile | Longo prazo (≥ 4 anos) |

| Tendências de beleza digital e mídias sociais | +1.0% | Brasil, Colômbia | Curto prazo (≤ 2 anos) |

| Investimentos em marketing centrados em marca | +0.8% | Argentina, Chile | Médio prazo (2-4 anos) |

| Aumento da renda disponível e demanda premium | +1.1% | Brasil, Peru | Longo prazo (≥ 4 anos) |

| Expansão de plataformas de e-commerce | +1.3% | Brasil, Argentina | Médio prazo (2-4 anos) |

| Conscientização sobre sustentabilidade e cosméticos orgânicos | +0.9% | Chile, Uruguai | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente foco do consumidor em personalização e experiência do produto

Na América do Sul, a personalização da beleza evoluiu de correspondência de tons para criação de rituais inteiros, misturando produtos, serviços digitais e interações pós-compra em um ecossistema que afirma a identidade. Ao analisar padrões detalhados de consumo, as marcas otimizam o estoque, reduzindo a proliferação de SKUs sem sacrificar a escolha, minimizando assim o risco e liberando capital. A Natura exemplifica isso com seu uso de botânicos amazônicos, criando narrativas de procedência que ressoam com o orgulho regional e diferenciam composições de ingredientes. Ferramentas de diagnóstico, na loja ou em casa, agora elaboram regimes personalizados, transformando compradores únicos em assinantes leais. As marcas direcionam demografias como Geração Z e grupos de envelhecimento ativo, permitindo variações de preço sem prejudicar o valor da marca. Os consumidores priorizam elementos sensoriais textura, aroma, embalagem, além da funcionalidade, com texturas premium, embalagens sustentáveis e fragrâncias atrativas impulsionando decisões. Produtos inclusivos que abordam diversos tons de pele, tipos de cabelo e preferências culturais estão em demanda. Marcas locais e independentes aproveitam essa tendência com ofertas hiper-direcionadas celebrando a herança e diversidade latino-americana.

Influência das mídias sociais e tendências de beleza digital

Plataformas sociais como Instagram e TikTok redefiniram o funil de compra, deslocando as fases de descoberta e avaliação para feeds que comprimem conscientização e intenção em um único scroll. Marcas independentes brasileiras, por exemplo, agora rotineiramente lançam execuções piloto abaixo de 10.000 unidades para testar tração algorítmica antes de se comprometer com manufatura em escala total. No nível organizacional, a intensidade digital impulsiona necessidades de contratação multifuncionais, criadores de conteúdo, cientistas de dados e analistas de cadeia de suprimentos devem se coordenar sob cronogramas comprimidos. A virada da indústria em direção ao comércio liderado por influenciadores também força um repensar do risco de propriedade intelectual, pois o desalinhamento com criadores contratados pode infligir danos à marca em uma escala que a publicidade tradicional raramente alcançou. Em 2024, as mídias sociais responderam por 81% das atividades de internet no Brasil, segundo o CETIC (Centro de Excelência em Tecnologias da Informação e Comunicação). Esse engajamento significativo está impulsionando a influência das tendências de beleza digital na região [1]Fonte: Centro de Excelência em Tecnologias da Informação e Comunicação, "TIC Domicílios 2024", cetic.br.

Forte ênfase em atividades de marca e marketing

A narrativa de marca na América do Sul mudou de imagens puramente aspiracionais para narrativas de responsabilidade ambiental e social. O manifesto regenerativo da Natura, que visa emissões operacionais net-zero até 2030, ilustra essa transição; a empresa comunica não apenas benefícios do produto, mas seu impacto social incorporado, reenquadrando assim decisões de compra como atos de participação coletiva. As marcas otimizam suas campanhas alinhando-as com culturas regionais, idiomas e padrões de beleza para aumentar a relevância e engajamento do consumidor. Lançar campanhas personalizadas durante festivais locais ou incorporar dialetos regionais permite que as marcas estabeleçam conexões mais fortes com seu público-alvo. Destacar histórias de sucesso local e garantir representação em anúncios promove autenticidade e inclusividade. Ao aproveitar lojas pop-up, ativações na loja e ferramentas de realidade virtual, as marcas oferecem experiências impactantes ao consumidor. Essas iniciativas permitem que os clientes se envolvam com produtos antes da compra, aumentando assim a confiança e satisfação. Adicionalmente, campanhas interativas impulsionam compartilhamento social, expandindo alcance orgânico e visibilidade da marca.

Aumento da renda disponível impulsiona demanda por cosméticos premium

A crescente classe média na América do Sul está impulsionando uma mudança significativa em direção a produtos de beleza premium, à medida que os consumidores buscam cada vez mais formulações de alta qualidade que oferecem desempenho superior e aumentam o status social. Essa tendência de premiumização é particularmente pronunciada no Brasil, Argentina e Chile, onde as rendas urbanas disponíveis cresceram mais rapidamente que a inflação, criando novos segmentos de consumidores com preferência por ofertas de prestígio. Segundo o Instituto Brasileiro de Geografia e Estatística, a renda domiciliar per capita do Brasil atingiu R$ 2.069 em 2024 [2]Fonte: Instituto Brasileiro de Geografia e Estatística, "Renda domiciliar per capita 2024 para o Brasil e unidades da federação", ibge.gov.br. O segmento de beleza premium deve crescer a uma taxa de crescimento anual composta (TCAC) de 7,32% até 2030, superando significativamente o mercado geral. Esse crescimento é impulsionado por mudanças nas percepções dos consumidores, com produtos de beleza cada vez mais vistos como itens de investimento em vez de bens descartáveis. Dados da indústria indicam que compradores de beleza premium pela primeira vez tipicamente sustentam seu comportamento de compra atualizado mesmo durante recessões econômicas, garantindo demanda consistente por produtos de maior margem. Em resposta, players do mercado de massa estão introduzindo produtos "masstige" posicionados estrategicamente para preencher a lacuna entre segmentos tradicionais e de luxo, direcionando consumidores em transição entre esses mercados.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Fragmentação regulatória entre países | -0,8% | Brasil, Argentina | Longo prazo (≥ 4 anos) |

| Dependência de matérias-primas importadas de alta qualidade | -0,6% | Chile, Peru | Médio prazo (2-4 anos) |

| Acesso limitado a tecnologias de manufatura avançadas | -0,5% | Colômbia, Equador | Médio prazo (2-4 anos) |

| Instabilidade econômica afetando poder de compra | -1,2% | Argentina, Venezuela | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Harmonização regulatória limitada entre países

Países sul-americanos, incluindo Brasil, Argentina, Colômbia e Chile, aplicam estruturas regulatórias distintas para cosméticos, cobrindo áreas como aprovações de ingredientes, requisitos de rotulagem, protocolos de teste e processos de registro. Por exemplo, a Agência Reguladora de Saúde do Brasil (ANVISA) está aumentando os requisitos de documentação sob sua agenda 2024-2025 ao revisar padrões de e-rotulagem e caminhos de certificação de segurança, favorecendo empresas com equipes de conformidade maiores. Similarmente, a Resolução ANMAT 155/98 da Argentina mantém protocolos rigorosos de registro. A falta de padrões harmonizados cria uma vantagem estratégica para empresas que integram conformidade como capacidade central, permitindo-lhes transformar fragmentação regulatória em barreira competitiva contra entrantes com recursos limitados. Como resultado, fabricantes líderes estão centralizando expertise regulatória dentro de hubs de serviços compartilhados que suportam múltiplos mercados latino-americanos. Essa abordagem aumenta a eficiência operacional e desbloqueia benefícios de escala frequentemente negligenciados em análises de custo-de-mercadorias.

Dependência de importações para matérias-primas de alta qualidade

A dependência da região em ingredientes ativos importados e químicos especiais a expõe a riscos operacionais significativos, incluindo flutuações cambiais e interrupções na cadeia de suprimentos. No entanto, empresas como a Natura abordaram esse desafio fornecendo bio-ingredientes de comunidades amazônicas. Essa abordagem não apenas reduz a exposição cambial, mas também integra princípios de empresa social em suas cadeias de suprimentos. Adicionalmente, gera propriedade intelectual através de extratos botânicos patenteados sob acordos de repartição de benefícios, transformando essas patentes em ativos valiosos de licenciamento. Essa estratégia demonstra como a integração vertical no fornecimento de matérias-primas pode mudar o poder de barganha dentro do ecossistema de fornecedores, permitindo que marcas aprimorem a diferenciação de formulação e gerenciem custos mais efetivamente.

Análise de Segmentos

Por Tipo de Produto: Básicos de Lábios e Unhas Superam em Ganhos; Inovações para Olhos Superam em Velocidade

Em 2024, produtos de maquiagem para lábios e unhas responderam por 46,61% do mercado de cosméticos da América do Sul, impulsionados por seus baixos preços unitários e ciclos rápidos de reposição. Compras por impulso em drogarias e o surgimento de fórmulas híbridas de esmalte, que prometem uso de semana inteira sem necessidade de lâmpadas UV, fortalecem este segmento. Embora os cosméticos para olhos detenham uma participação menor no mercado, eles estão projetados para crescer a uma TCAC de 6,95% até 2030. Esse crescimento é alimentado por consumidores pós-máscara gravitando em direção a sobrancelhas expressivas, máscaras leves e delineadores à prova de transferência. Além disso, recursos de experimentação digital em sub-segmentos de olhos levaram a um aumento de três vezes nas taxas de clique-para-carrinho em aplicativos de marca.

Análise adicional dos efeitos de mercado secundários revela que as vendas crescentes de pigmentos para olhos de longa duração estão influenciando diretamente a demanda por SKUs de limpeza complementares. Varejistas estão capitalizando essa tendência agrupando removedores de maquiagem à prova d'água com promoções de rímel, aumentando assim oportunidades de venda cruzada. Além disso, a crescente ênfase no cuidado do microbioma da área dos olhos está permitindo que marcas se posicionem estrategicamente dentro do segmento premium de cuidados com a pele. Essa abordagem está efetivamente dissolvendo fronteiras tradicionais de categoria, promovendo um cenário competitivo mais integrado e dinâmico dentro do mercado de cosméticos sul-americano.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Categoria: Domínio Mass com Aceleração Premium

Em 2024, produtos mass dominam o mercado de cosméticos sul-americano, respondendo por uma substancial participação de mercado de 91,47%. Essa dominância esmagadora reflete a dinâmica socioeconômica da região e destaca a priorização estratégica da acessibilidade pelos principais players de mercado. Em particular, o Brasil exemplifica essa tendência, onde empresas domésticas proeminentes como Natura e Grupo Boticário desenvolveram redes de distribuição extensas e eficientes. Essas redes permitem atender consumidores em diversos grupos de renda, garantindo acessibilidade ampla aos seus produtos.

Enquanto isso, o segmento premium está emergindo como um significativo driver de crescimento, com uma TCAC projetada de 7,32% até 2030. Essa trajetória robusta de crescimento indica uma mudança notável nas preferências do consumidor, alimentada pelo aumento da renda disponível e crescente ênfase em beleza e cuidados pessoais. A expansão do segmento premium é mais evidente em centros urbanos na Argentina, Chile e Brasil. Nesses mercados, marcas de luxo internacionais estão ativamente aumentando sua presença investindo tanto em pontos de venda físicos quanto em plataformas digitais. Essa expansão estratégica visa capturar a atenção e poder de compra da base de consumidores afluentes em rápido crescimento da região.

Por Tipo de Ingrediente: Fórmulas Naturais Saem do Nicho para a Norma

Formatos convencionais/sintéticos atingiram 74,58% da participação do mercado de cosméticos sul-americano em 2024, e produtos naturais e orgânicos perseguiram uma TCAC de 7,83%. Esse crescimento supera o de sintéticos convencionais, que continuam a dominar em termos de volume. A expansão é impulsionada pelo aumento das preocupações dos consumidores sobre produtos químicos disruptores endócrinos e a ênfase da região em sua biodiversidade. Empresas estão aproveitando ingredientes como manteiga de cupuaçu amazônica e peptídeos de quinoa andina, criando narrativas de procedência que suportam um prêmio de preço de 15-20%. Selos de certificação como Ecocert estão aumentando as taxas de conversão em cadeias de varejo especializadas chilenas, destacando o papel da verificação de terceiros em influenciar o comportamento de compra do consumidor.

A mudança em direção a produtos naturais e orgânicos também está criando implicações significativas na cadeia de suprimentos. Prazos de entrega de matérias-primas estão intimamente ligados aos ciclos de colheita, obrigando negócios a integrar dados de agronomia em suas estratégias de planejamento de demanda. Falha em garantir um suprimento consistente de matérias-primas pode resultar em desafios de pedidos pendentes, que podem impactar negativamente rankings de e-commerce e desempenho geral da marca. Para abordar esses riscos, empresas estão firmando acordos de offtake multi-anuais com cooperativas locais. Esses acordos não apenas garantem um suprimento estável de matérias-primas, mas também ajudam a mitigar riscos ambientais, sociais e de governança (ESG). Ao adotar tais medidas proativas, negócios estão fortalecendo seu posicionamento competitivo e estabelecendo vantagens de primeiro movimento dentro do mercado de cosméticos da América do Sul.

Por Canal de Distribuição: Aceleração Digital Reformulando Cenário de Varejo

Em 2024, lojas especializadas dominam o canal de distribuição, capturando uma participação de mercado de 46,47%. Seu desempenho é impulsionado por sortimentos de produtos curados, atendimento ao cliente personalizado e capacidade de oferecer experiências de marca imersivas. Esses varejistas se destacam em mercados como Brasil e Colômbia, onde a indústria da beleza prioriza exploração de produtos e consulta especializada. A proeminência do canal é ainda apoiada pelos aspectos sensoriais e emocionais das compras de cosméticos, já que consumidores colocam valor significativo em testar produtos antes de fazer uma compra.

Lojas de varejo online estão experimentando crescimento significativo, com uma TCAC projetada de 8,23% até 2030. Esse crescimento está reformulando o cenário competitivo, à medida que consumidores preferem cada vez mais e-commerce por sua conveniência, gama extensa de produtos e preços transparentes. Em 2023, mais de 84,15% da população do Brasil acessava a internet, posicionando o país como um player principal no mercado online global [3]Fonte: União Internacional de Telecomunicações, "Indivíduos usando a Internet - Brasil", datahub.itu.int/. Essa penetração digital fortalece os canais de varejo online do Brasil. Drivers-chave dessa tendência incluem avanços em sistemas de pagamento digital, ferramentas inovadoras de visualização de produtos e a crescente influência das mídias sociais no comportamento de compra.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Em 2024, o Brasil detém uma participação dominante de 61,34% das vendas, impulsionado por clusters de manufatura bem estabelecidos e penetração de e-commerce. Desenvolvimentos regulatórios, como a Lei 15.022 introduzindo um inventário de químicos, aumentam padrões de rastreabilidade e encorajam a adoção de sistemas avançados de planejamento de recursos empresariais. O mercado demonstra maturidade tecnológica, com experimentações de tons de realidade aumentada em shoppings de São Paulo aumentando vendas em 18%, uma métrica agora utilizada em negociações de aluguel de proprietários para destacar valor de tráfego.

A Argentina, embora contribuindo com uma base de vendas menor, está projetada para liderar o crescimento com uma TCAC de 7,95% até 2030, apoiada por áreas urbanas afluentes e forte inclinação para gastos com beleza. A instabilidade cambial está mudando consumidores de faixa média em direção a produtos de mercado de massa focados em valor, mas a demanda premium permanece forte entre consumidores afluentes, particularmente em dermocosméticos. Empresas desenvolvendo produtos hidratantes adaptados às variações de umidade de Buenos Aires alcançam rotatividade de estoque mais rápida, mostrando o impacto da pesquisa e desenvolvimento específicos para o clima no mercado de beleza sul-americano.

Chile, Colômbia e Peru completam o cenário de crescimento regional. O modelo maduro de franquia da Natura nesses mercados reduz requisitos de capital enquanto aumenta a adaptabilidade local, permitindo ajustes rápidos aos sortimentos de produtos baseados em preferências regionais de tons de pele. Na Colômbia, quiosques de lojas de departamento relatam um aumento significativo no tempo de engajamento do comprador devido à integração de scanners de pele de IA com programas de fidelidade, demonstrando a vantagem competitiva de soluções orientadas por dados no varejo físico.

Cenário Competitivo

O mercado de produtos cosméticos da América do Sul é moderadamente consolidado. Principais players no mercado de cosméticos da América do Sul, incluindo L'Oreal S.A., Shiseido Co. Ltd, Natura and Company, The Estée Lauder Companies Inc. e LVMH Moet Hennessy Louis Vuitton, mantêm forte presença no mercado. Essas empresas focam na inovação de produtos como estratégia primária para se diferenciarem, atrair novos clientes e solidificar sua posição no mercado. Além da inovação, elas aproveitam fusões e aquisições para aumentar sua vantagem competitiva. Essas iniciativas permitem que empresas expandam sua base de clientes, aumentem alcance geográfico, entrem em novos mercados e fortaleçam sua presença em regiões mal atendidas.

O Grupo Boticário está expandindo estrategicamente para o segmento de produtos masculinos, como demonstrado por sua aquisição da Dr. Jones, visando acelerar o crescimento de receita online. A L'Oréal está reforçando sua liderança tecnológica canalizando recursos significativos através de seu hub de Pesquisa e Inovação em polímeros biodegradáveis e inteligência artificial. A ação legal da Unilever contra o Boticário destaca a importância do design de embalagem como um ativo de propriedade intelectual defensável, refletindo o papel crescente da litigação na formação de estratégias competitivas.

Tendências de alocação de capital indicam uma mudança de expansões de lojas físicas para investimentos em infraestrutura digital. Em abril de 2025, a Natura alocou fundos de reestruturação para escalar suas redes de micro-fulfillment na região metropolitana do Brasil, visando tempos de entrega abaixo de 24 horas. Enquanto isso, o plano de reviravolta de US$ 1,6 bilhão da Estée Lauder prioriza otimização da cadeia de suprimentos, sublinhando a crescente importância da precisão do estoque junto com esforços de marketing como drivers-chave de lucratividade.

Líderes da Indústria de Produtos Cosméticos da América do Sul

-

Shiseido Company, Limited

-

The Estée Lauder Companies Inc.

-

Natura and Company

-

L'Oreal S.A

-

LVMH Moet Hennessy Louis Vuitton

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: O Grupo Boticário introduziu o primeiro batom alimentado por IA do mundo, desenvolvido para aumentar a independência de indivíduos com deficiências motoras e visuais.

- Novembro de 2024: A Zanphy lançou o Batom Glitter Supernova em quatro tons, apresentando um brilho único ativado por fricção para um brilho duradouro.

- Novembro de 2024: Nina Makeup expandiu sua linha Gloss Instant Glow com quatro tons inspirados em pedras preciosas, oferecendo um efeito shimmer 3D em tons rosa, nude e holográficos.

Escopo do Relatório do Mercado de Produtos Cosméticos da América do Sul

Um "cosmético" é qualquer substância usada para limpar, melhorar ou alterar a tez, pele, cabelo, unhas ou dentes. Cosméticos incluem preparações de beleza (maquiagem, perfume, creme para pele, esmalte de unha) e auxiliares de higiene (sabão, shampoo, creme de barbear, desodorante).

O mercado de cosméticos sul-americano é segmentado por tipo de produto, categoria, tipo de ingrediente, canal de distribuição e país. Baseado no tipo de produto, o mercado é segmentado por cosméticos faciais, cosméticos para olhos e produtos de maquiagem para lábios e unhas. Baseado na categoria, o mercado é segmentado em produtos premium e produtos mass. Baseado no tipo de ingrediente, o mercado é segmentado por natural e orgânico e convencional/sintético. Baseado no canal de distribuição, o mercado é segmentado por supermercados/hipermercados, lojas especializadas, lojas de varejo online e outros canais. Baseado no país, o mercado é segmentado por Brasil, Argentina, Chile, Colômbia, Peru e Resto da América do Sul. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Cosméticos Faciais |

| Cosméticos para Olhos |

| Produtos de Maquiagem para Lábios e Unhas |

| Produtos Premium |

| Produtos Mass |

| Natural e Orgânico |

| Convencional/Sintético |

| Lojas Especializadas |

| Supermercados/Hipermercados |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| Brasil |

| Argentina |

| Chile |

| Colômbia |

| Peru |

| Resto da América do Sul |

| Por Tipo de Produto | Cosméticos Faciais |

| Cosméticos para Olhos | |

| Produtos de Maquiagem para Lábios e Unhas | |

| Por Categoria | Produtos Premium |

| Produtos Mass | |

| Por Tipo de Ingrediente | Natural e Orgânico |

| Convencional/Sintético | |

| Por Canal de Distribuição | Lojas Especializadas |

| Supermercados/Hipermercados | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição | |

| Por País | Brasil |

| Argentina | |

| Chile | |

| Colômbia | |

| Peru | |

| Resto da América do Sul |

Principais Perguntas Respondidas no Relatório

Quanto vale o mercado de cosméticos sul-americano em 2025?

O mercado de cosméticos sul-americano está avaliado em US$ 4,38 bilhões em 2025.

Quão rápido o mercado de cosméticos sul-americano crescerá até 2030?

Está previsto para expandir a uma TCAC de 6,65%, atingindo US$ 6,05 bilhões até 2030.

Qual país domina o mercado de cosméticos sul-americano?

O Brasil lidera com 61,34% de participação de receita em 2024 graças à extensa produção doméstica e alto engajamento digital.

Por que as formulações naturais são importantes para o crescimento regional?

Linhas naturais/orgânicas crescem mais rapidamente que sintéticos a uma TCAC de 7,83%, porque consumidores priorizam fornecimento sustentável e transparência de rótulo limpo.

Página atualizada pela última vez em: