Tamanho e Participação do Mercado de Equipamentos de Teste RF

Análise do Mercado de Equipamentos de Teste RF pela Mordor Intelligence

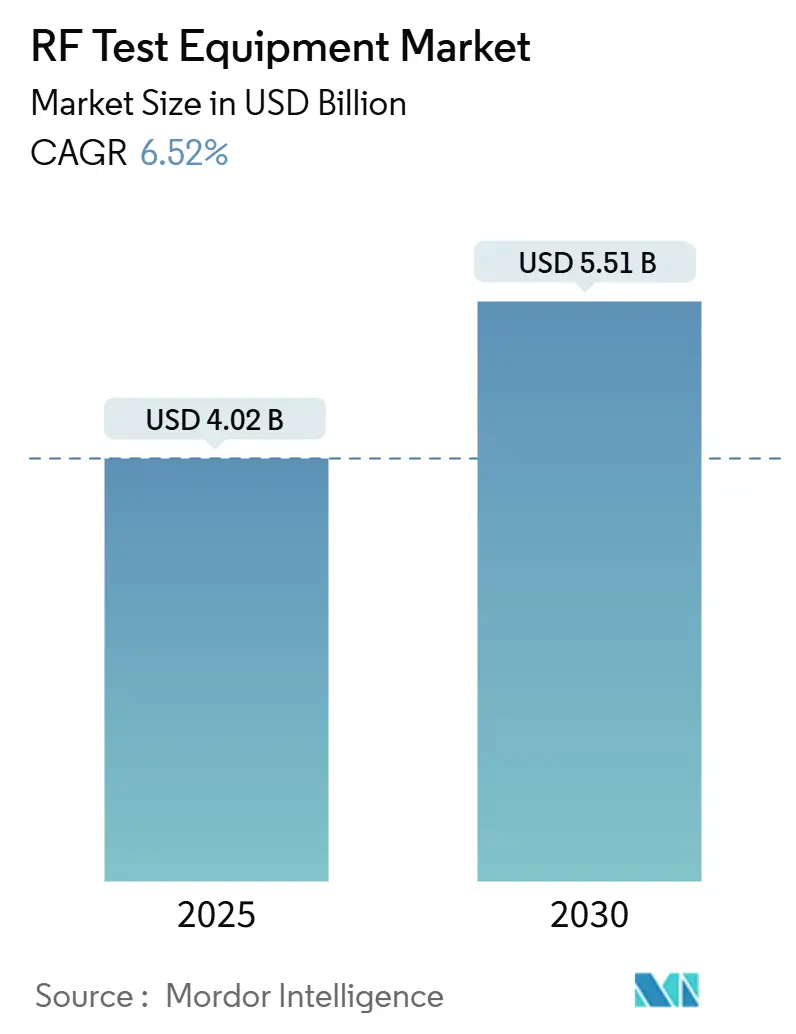

O tamanho do mercado de equipamentos de teste RF foi avaliado em USD 4,02 bilhões em 2025 e está previsto para atingir USD 5,51 bilhões até 2030, registrando uma CAGR de 6,52% durante 2025-2030.[1]Rohde and Schwarz, "5G NR Testing Overview," rohde-schwarz.com A adoção de links 5G de ondas milimétricas, a migração para laboratórios definidos por software e a escalada de programas de radar e satélite apoiaram uma demanda constante durante 2024. A integração de dispositivos de potência GaN-on-Si elevou os tetos de desempenho para amplificadores, enquanto plataformas modulares comprimiram os tempos de configuração e custos operacionais. Fornecedores da Ásia-Pacífico continuaram a escalar a produção para redes domésticas e contratos de exportação, enquanto laboratórios norte-americanos priorizaram automação conectada à nuvem para combater a crescente escassez de mão de obra de engenharia. A intensificação da consolidação-destacada por duas ofertas separadas pela Spirent Communications-sinalizou um pivô da indústria em direção a ecossistemas de hardware-software completos que podem evoluir com os releases 3GPP.

Principais Destaques do Relatório

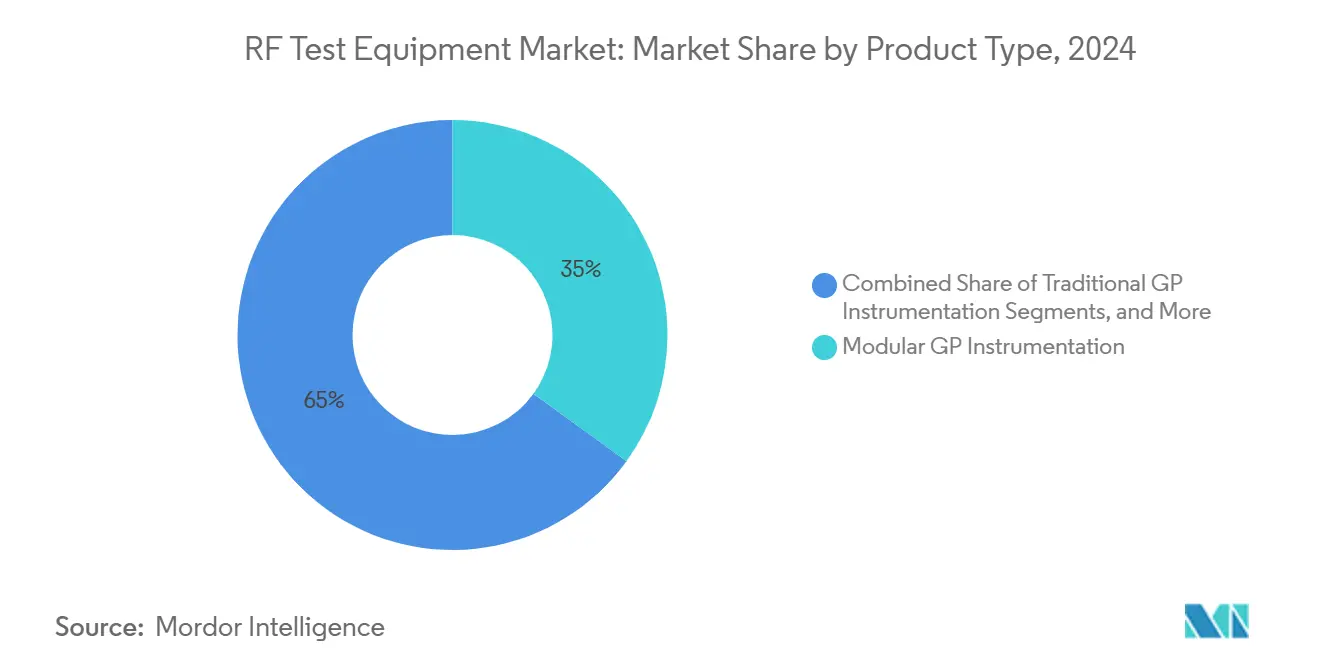

- Por tipo de produto, Instrumentação GP Modular liderou com 35% de participação na receita em 2024; está projetada para expandir a uma CAGR de 8,5% até 2030.

- Por fator de forma, soluções de Bancada mantiveram 45% das vendas de 2024, enquanto a categoria Modular está em trajetória para uma CAGR de 9,2% durante 2025-2030.

- Por faixa de frequência, instrumentos de 1-6 GHz representaram 52% da demanda de 2024; sistemas >6 GHz estão configurados para crescer mais rapidamente a uma CAGR de 10,8%.

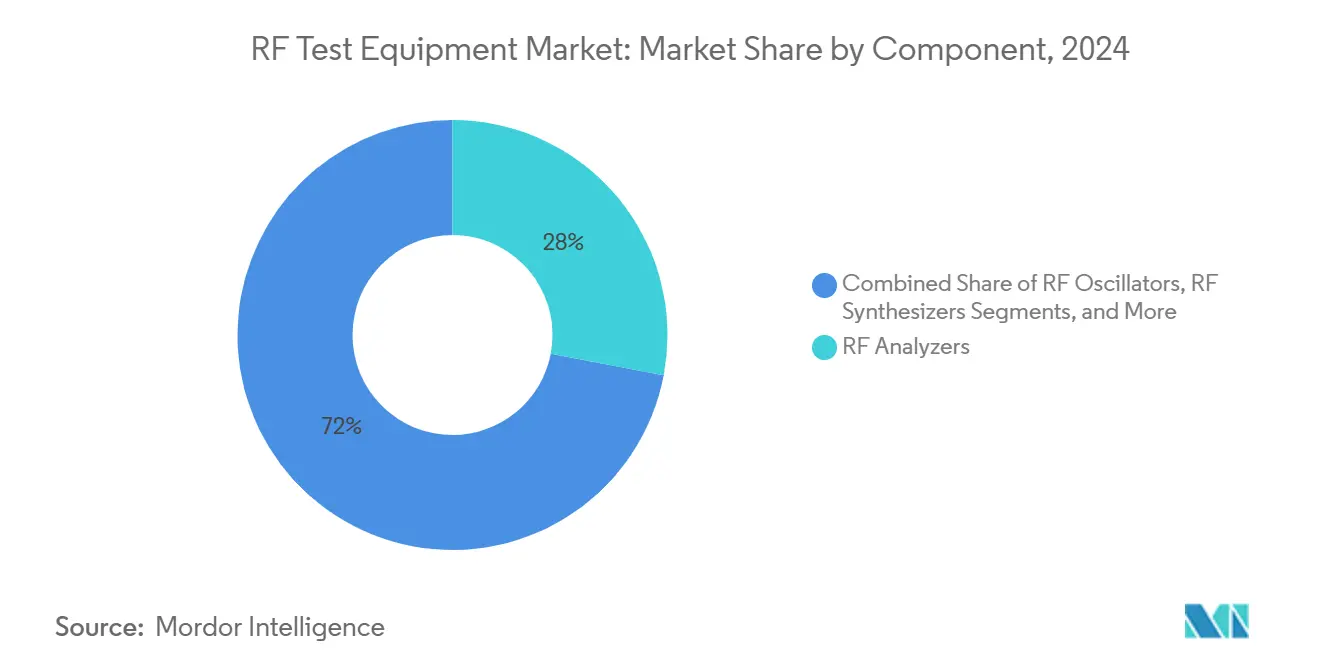

- Por componente, Analisadores RF comandaram uma participação de 28% em 2024, enquanto Amplificadores RF representam o crescimento mais rápido a uma CAGR de 7,9%.

- Por usuário final, Telecomunicações capturaram 37% do faturamento de 2024; testes Automotivos estão projetados para acelerar a uma CAGR de 9,5% até 2030.

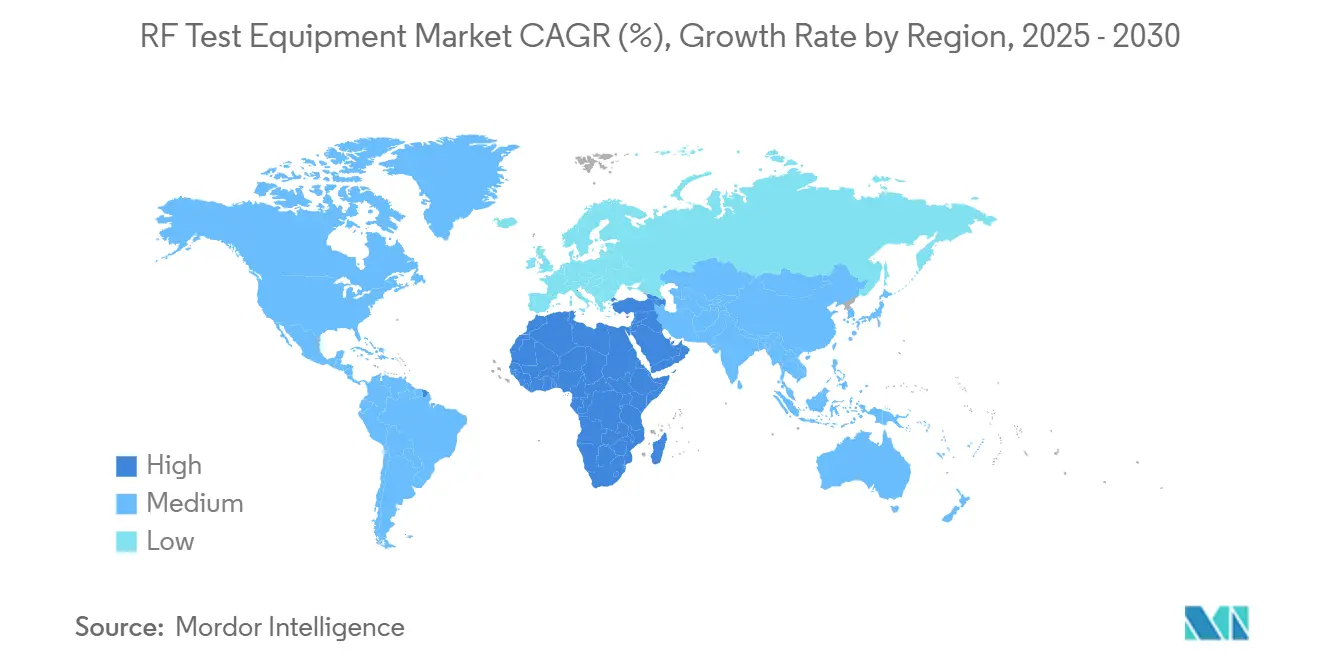

- Por geografia, Ásia-Pacífico dominou com 39% da receita de 2024; o segmento Oriente Médio e África está posicionado para uma CAGR de 8,7% até 2030.

Tendências e Insights do Mercado Global de Equipamentos de Teste RF

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento nos Lançamentos 5G mmWave Exigindo Validação >24 GHz | +2.1% | América do Norte, Leste Asiático, Europa | Médio prazo (2-4 anos) |

| Proliferação de Estações Base Massive-MIMO no Leste Asiático | +1.4% | China, Japão, Coreia do Sul | Curto prazo (≤ 2 anos) |

| Demanda de Teste RADAR/ADAS Automotivo na Alemanha e Japão | +1.2% | Alemanha, Japão, América do Norte | Médio prazo (2-4 anos) |

| Construções de Constelações LEO de Satélite Impulsionando Testes Ka-Band | +0.9% | Global, com ênfase na América do Norte, Europa | Longo prazo (≥ 4 anos) |

| Chipsets IoT Miniaturizados Impulsionando Analisadores RF Portáteis | +0.7% | Global, com ênfase na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Migração para Laboratórios Definidos por Software, Conectados à Nuvem nos EUA | +0.5% | América do Norte, Europa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento nos Lançamentos 5G mmWave Exigindo Validação >24 GHz

Lançamentos comerciais de 5G a 24-39 GHz demandaram câmaras over-the-air, verificação de feixe de array em fases e emulação de canal de banda larga. A Keysight relatou que plataformas integradas combinando geração, análise e desvanecimento cortaram ciclos de teste em até 40% e reduziram a sobrecarga de calibração em centros de pesquisa e desenvolvimento. Operadoras de rede nos Estados Unidos, Coreia do Sul e Alemanha fizeram pedidos em massa para analisadores de 32 e 64 canais para validar algoritmos de direcionamento de feixe antes da implantação urbana densa. Conforme a densidade de células pequenas mmWave aumentou, laboratórios de serviço mudaram de varreduras de espectro de caixa única para fluxos de trabalho automatizados conectados à nuvem que podem sequenciar centenas de verificações paramétricas durante a noite. A tendência empurrou o mercado de equipamentos de teste RF em direção a transceptores modulares ricos em FPGA capazes de 2 GHz de largura de banda instantânea por canal.

Proliferação de Estações Base Massive-MIMO no Leste Asiático

A corrida da China e do Japão para cobrir áreas metropolitanas com rádios 64T64R criou necessidades imediatas para instrumentos que testam dezenas de cadeias RF simultaneamente. Um briefing de 2024 da RF Globalnet citou 9,4 milhões de novos sites ou atualizados mundialmente, muitos dos quais empregaram arrays massive-MIMO.[2]RF Globalnet, "Best Practices to Accelerate 5G Base Station Deployment," rfglobalnet.com Analisadores de sinal vetorial multi-porta com rastreamento de ruído de fase sincronizado permitiram caracterização over-the-air em uma única passagem, reduzindo pela metade os tempos de serviço no lado da torre. OEMs do Leste Asiático impulsionaram ainda mais a demanda por conjuntos de lâminas PXIe que os engenheiros podem reconfigurar através de software conforme os releases 3GPP evoluem. A mudança em direção à capacidade flexível sustentou o crescimento sustentado do mercado de equipamentos de teste RF através de linhas de produção e provedores de serviço de campo.

Demanda de Teste RADAR/ADAS Automotivo na Alemanha e Japão

Fabricantes de veículos aceleraram a adoção de radar de 76-81 GHz para cruzeiro adaptativo, prevenção de colisão e detecção de ponto cego. Em 2024, a Rohde and Schwarz introduziu o simulador RandS RadEsT que permite que oficinas realizem verificações periódicas de saúde do radar sem testes na estrada. Pesquisadores japoneses validaram modelos de eco fictício com coeficientes de correlação acima de 0,9 contra alvos humanos, reforçando a consistência laboratório-para-pista. Tais avanços exigiram transceptores de sinal vetorial oferecendo 2 GHz de largura de banda e ruído de fase ultra-baixo, características que agora definem ofertas premium no mercado de equipamentos de teste RF. Fornecedores Tier-1 também implantaram captura de espectro em tempo real para solucionar interferência multi-sensor, impulsionando remessas de analisadores para hubs automotivos.

Construções de Constelações LEO de Satélite Impulsionando Testes Ka-Band

Empreendimentos globais de banda larga lançaram milhares de satélites LEO, colocando pressão sobre estações terrestres e integradores de terminais para validar hand-offs rápidos e efeitos Doppler a 20-30 GHz. Os testes de antena em array de fases da ThinKom registraram downlinks de 350 Mbps com latência sub-50 ms, necessitando cenários de desvanecimento dinâmico que conjuntos de teste mais antigos não conseguiam replicar. Fornecedores responderam com emuladores de canal que reproduzem trajetórias orbitais e mudam caminhos em menos de 100 ms. O ciclo de capital resultante ampliou o mercado de equipamentos de teste RF para sintetizadores, amplificadores e faixas over-the-air capazes de Ka-band tanto na América do Norte quanto na Europa.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Padrões ETSI e 3GPP em Rápida Evolução Criando Obsolescência | -1.3% | Global, com ênfase na Europa, América do Norte | Médio prazo (2-4 anos) |

| Desafios de Dissipação de Calor do Fator de Forma >40 GHz | -0.8% | Global | Longo prazo (≥ 4 anos) |

| Escassez de Talentos Especializados em Engenharia de Teste RF nos Nórdicos | -0.6% | Países nórdicos, Europa | Curto prazo (≤ 2 anos) |

| Alto CapEx vs. Preferência de Aluguel na América Latina | -0.4% | América Latina | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Padrões ETSI e 3GPP em Rápida Evolução Criando Obsolescência

O Release 18 do 3GPP entrou em congelamento em junho de 2024, com o Release 19 programado para o final de 2025. Cada ciclo introduziu novos recursos de interface aérea que conjuntos de teste legados não conseguiam emular facilmente, forçando substituição prematura ou atualizações FPGA custosas. Laboratórios enfrentando cargas de trabalho de certificação multi-padrão tiveram que manter bancadas paralelas para NR, LTE e Wi-Fi, inflando orçamentos operacionais. Embora designs modulares mitigassem algum risco, taxas de licenciamento de firmware e retreinamento ainda restringiram o momentum de gastos dentro do mercado de equipamentos de teste RF.

Desafios de Dissipação de Calor do Fator de Forma >40 GHz

Conforme analisadores portáteis subiram acima de 40 GHz, estágios de potência baseados em gálio geraram pontos quentes localizados que degradaram o ruído de fase e encurtaram a vida útil dos componentes. Painelistas do Microwave Journal destacaram substratos GaN-on-diamond e resfriadores de microcanal como correções emergentes, ainda que a integração elevou custos de lista de materiais e alongou ciclos de validação. Técnicos de campo em telecomunicações e aeroespacial, portanto, balancearam a necessidade de portabilidade contra potencial deriva térmica, desacelerando a adoção de unidades portáteis e temperando a expansão de segmentos de frequência mais alta dentro do mercado de equipamentos de teste RF.

Análise de Segmento

Por Tipo de Produto: Plataformas Modulares Remodelam Paradigmas de Teste

Instrumentos GP modulares capturaram 35% da receita de 2024 conforme organizações buscaram sistemas configuráveis que evoluem com releases 3GPP, representando a maior fatia do tamanho do mercado de equipamentos de teste RF nesta camada. Sua perspectiva de CAGR de 8,5% superou analisadores tradicionais montados em rack, que cederam terreno para lâminas PXIe e AXIe abrigando FPGAs scriptados. O transceptor de sinal vetorial PXIe-5842 da National Instruments entregou cobertura contínua até 54 GHz com 2 GHz de largura de banda, permitindo geração e análise unificadas em um slot.[3]National Instruments, "Instrument Innovations for mmWave Test," ni.com Modelos GP de aluguel também cresceram onde orçamentos de capital eram apertados, especialmente na América Latina, oferecendo acesso por assinatura à capacidade avançada sem depreciar ativos. ATE de semicondutores permaneceu essencial para fabricantes de dispositivos RF de alto volume, embora sua participação tenha se estreitado modestamente conforme contagens de canais discretos aumentaram em bancadas modulares.

Instrumentos convencionais de uso geral permaneceram vitais para metrologia de precisão e laboratórios governamentais exigindo precisão absoluta. Ainda assim, conforme atualizações de software desbloquearam novos formatos de modulação, empresas gravitaram em direção a arquiteturas baseadas em cartão que evitavam atualizações completas. Roadmaps de fornecedores sugeriram microsserviços containerizados que permitiriam engenheiros baixarem personalidades de teste sob demanda, reforçando ainda mais a mudança. Este momentum sugere que a modularidade permanecerá central para manter competitividade através do mercado de equipamentos de teste RF mais amplo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Fator de Forma: Portabilidade Ganha Terreno em Testes de Campo

Unidades de bancada mantiveram uma participação de 45% em 2024, sustentadas por faixa dinâmica incomparável e baixo ruído de fase-qualidades indispensáveis para pesquisa e desenvolvimento e calibração. No entanto, chassis modulares registraram a CAGR mais rápida de 9,2% conforme equipes de serviço abraçaram contagens de canal escaláveis e pegadas menores, contribuindo mensuravelmente para o crescimento geral do mercado de equipamentos de teste RF. O lançamento de 2025 da Keysight de geradores de sinal compactos de 54 GHz e sintetizadores ilustrou o impulso para encolher caixas convencionais preservando o desempenho.

Analisadores portáteis avançaram através da integração de estágios PA GaN de alta eficiência e caminhos térmicos melhorados para suportar instalação e manutenção em telhados, plataformas de petróleo e faixas de defesa. Embora preocupações térmicas acima de 40 GHz moderaram a adoção, equipes de campo valorizaram captura de espectro operada por bateria e logs de sincronização em nuvem que aceleraram a solução de problemas. Conforme redes se densificaram e gateways de satélite proliferaram, o mercado de equipamentos de teste RF equilibrou crescentemente precisão com mobilidade, impulsionando estratégias de produto convergidas entre os principais fornecedores.

Por Faixa de Frequência: Bandas Mais Altas Impulsionam Inovação

A faixa de 1-6 GHz manteve 52% da demanda em 2024, espelhando a base instalada de rádios LTE, Wi-Fi 6 e 5G de banda média. Ainda assim, o segmento >6 GHz postou uma CAGR de 10,8%, impulsionando uma participação notável do tamanho incremental do mercado de equipamentos de teste RF. A Anritsu ampliou seu gerador de sinal vetorial MG3710E para 44 GHz através de up-converters TMY Technology para servir bandas 5G e satélite de 24-44 GHz. A demanda sub-1 GHz permaneceu estável para projetos IoT e medidores inteligentes, mas ofereceu potencial limitado.

Testes futuros de 6G já operam na banda D de 110 GHz, promovendo analisadores protótipo com jitter sub-100 femtosegundos e 2 GHz de largura de banda instantânea. Tais especificações prenunciam gastos mais pesados em pesquisa e desenvolvimento conforme academia e indústria refinam links terahertz. Consequentemente, investimentos em >6 GHz são esperados para remodelar linhas de base técnicas e sustentar preços premium no mercado de equipamentos de teste RF.

Por Componente: Analisadores Lideram, Amplificadores Aceleram

Analisadores de espectro e sinal vetorial mantiveram uma fatia de receita de 28% em 2024, representando a maior participação de componente único dentro do mercado de equipamentos de teste RF. Engenheiros confiaram em sua ampla faixa dinâmica e kits de ferramentas de demodulação avançados para qualificar formas de onda complexas. Amplificadores RF, no entanto, marcaram uma CAGR de 7,9% devido a avanços GaN-on-Si e GaN-on-SiC que entregaram maior potência de saída e eficiência. Osciladores, sintetizadores e detectores permaneceram blocos de construção críticos, com o PLL 8V97053L da Renesas oferecendo cobertura de 34 MHz- 4,4 GHz e saídas duplas para cartões de rádio multi-portadora.

Integração vertical ganhou ritmo conforme fornecedores empacotaram amplificadores, analisadores e emuladores de canal em racks unificados, encolhendo espaço em rack e simplificando scripting de automação. Esta tendência de empacotamento é provável que preserve a dominância do analisador enquanto eleva a importância estratégica de estágios de potência dentro da indústria de equipamentos de teste RF.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indústria de Usuário Final: Telecom Lidera, Automotivo Acelera

Operadoras de telecomunicações e OEMs representaram 37% do faturamento de 2024, mantendo posição de topo na participação do mercado de equipamentos de teste RF conforme validaram agregação de portadora 5G, massive-MIMO e network slicing. Automotivo registrou a CAGR mais rápida de 9,5% com órgãos regulatórios mandatando conformidade de radar e V2X. A colaboração Anritsu-AUTOCRYPT no CES 2025 exemplificou fluxos de trabalho de teste de cibersegurança emergentes combinando análise RF e de penetração sob redes 5G simuladas.

Demanda aeroespacial e de defesa permaneceu resiliente, impulsionada por programas counter-UAS e guerra eletrônica nos Estados Unidos. Segmentos de eletrônicos de consumo abraçaram câmaras de teste over-the-air para certificar smartphones Wi-Fi 7, enquanto OEMs de saúde como a Wellell empregaram plataformas de teste LTE para garantir conectividade confiável para dispositivos de terapia respiratória. Diversificação através dessas verticais amortece o mercado de equipamentos de teste RF contra padrões cíclicos de gastos em telecomunicações.

Análise Geográfica

Ásia-Pacífico comandou 39% da receita global em 2024, sublinhando sua preeminência dentro do mercado de equipamentos de teste RF. A agenda de autossuficiência da China alimentou cadeias de ferramentas domésticas, enquanto Japão e Coreia do Sul pioneiram metodologias de teste de radar e semicondutores. Qualcomm, China Mobile e Xiaomi demonstraram um testbed mmWave 5G Advanced de 8,5 Gbps usando o Snapdragon X75, destacando liderança regional em validação de realidade estendida. Investimento pesado em fabs de 300 mm expandiu pull-through para testadores de produção de alta frequência através de Taiwan e foundries do continente.

América do Norte classificou-se em segundo lugar por valor. Laboratórios dos EUA rapidamente adotaram bancadas conectadas à nuvem para mitigar um pool em aperto de especialistas RF, e alocações de defesa de USD 1,3 bilhão para projetos counter-UAS estimularam demanda por analisadores de banda larga capazes de identificação de ameaça em tempo real.[4]DroneShield, "Investor Presentation," afr.com Construções de gateway de satélite do Canadá elevaram ainda mais reservas de teste Ka-band. Europa seguiu de perto, ancorada pela expertise de radar automotivo da Alemanha e escassez aguda de talentos da região nórdica, que encorajou a terceirização de tarefas de conformidade complexas para laboratórios terceirizados.

O segmento Oriente Médio e África, embora menor, postou a CAGR mais rápida de 8,7%. O plano da Arábia Saudita de desenvolver uma economia espacial de USD 35 bilhões até 2030 criou demanda por validação de payload Ka-band e segmento terrestre. As missões dos Emirados Árabes Unidos para Marte e os cinturões de asteroides aceleraram a aquisição de emuladores de canal. América do Sul exibiu preferências de aluguel distintas conforme operadoras brasileiras optaram por arrendamentos de curto prazo durante projetos de refarming de 700 MHz, moldando modelos adaptativos de entrada no mercado para fornecedores dentro do mercado de equipamentos de teste RF.

Cenário Competitivo

O mercado de equipamentos de teste RF permaneceu moderadamente concentrado em torno da Keysight Technologies, Rohde and Schwarz e Anritsu, cada uma aproveitando portfólios profundos e pegadas de suporte global. O movimento de USD 1,46 bilhão da Keysight na Spirent e a oferta de USD 1,28 bilhão da VIAVI sublinharam o valor estratégico da validação integrada de protocolo e camada física. O momentum de M&A destacou software como diferenciador, permitindo suítes de teste de regressão automatizadas e análises de big-data sobre resultados de medição.

Desafiantes de nível médio como Chroma ATE intensificaram a competição em ATE de semicondutores, com sua plataforma HDRF2 cobrindo Wi-Fi 6, Bluetooth 5.0 e GPS em um único manipulador. O testador DRAM de velocidade ultra-alta T5801 da Advantest e o cartão Wave Scale RF20ex estenderam seu alcance para memória de alta largura de banda e ICs RF simultaneamente. Start-ups exploraram metrologia terahertz on-wafer para pesquisa inicial de 6G, mas barreiras de escala mantiveram a concentração geral elevada.

Cadeias de suprimento de hardware começaram a se localizar: TTM Technologies alocou USD 100-130 milhões para um site PCB avançado em Syracuse para garantir capacidade doméstica para backplanes de interconexão de ultra-alta densidade usados em sistemas RF de defesa e telecomunicações. Enquanto isso, a aquisição de USD 1,9 bilhão da CAES pela Honeywell expandiu seu acesso a módulos RF de alta confiabilidade para aviônicos e espaço, criando avenidas de vendas cruzadas para soluções de teste. Vantagem competitiva está crescentemente ligada à amplitude do ecossistema-cobrindo hardware, scripting, orquestração em nuvem e análises de pós-processamento-em vez de especificações de instrumentos discretos sozinhas.

Líderes da Indústria de Equipamentos de Teste RF

-

Keysight Technologies, Inc.

-

Rohde & Schwarz GmbH & Co. KG

-

Anritsu Corporation

-

Viavi Solutions Inc.

-

National Instruments Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: DroneShield relatou um aumento de 102% ano a ano na receita do Q1 para AUD 33,5 milhões (USD 22,1 milhões), suportado por produtos RF contra-drone habilitados por IA.

- Março de 2025: Anritsu estendeu seu gerador MG3710E para 44 GHz através de conversores TMY, mirando bandas de teste 5G e satélite.

- Março de 2025: Advantest debutou as plataformas T5801 DRAM e V93000 EXA Scale RF20ex na SEMICON China 2025.

- Fevereiro de 2025: Keysight juntou-se aos projetos UNITY-6G e 6G-VERSUS da UE para testar arquiteturas 6G nativas de IA.

Escopo do Relatório Global do Mercado de Equipamentos de Teste RF

Equipamentos de teste de radiofrequência (RF) são usados para computar sinais em uma faixa de frequência mais alta do que aquela suportada por qualquer outro equipamento de teste geral. Junto com funcionalidade de medição padrão, eles também têm funções especializadas para determinar as características de um sinal RF (ondas de rádio transmitidas dentro da faixa de frequência de 3 hertz a 300 megahertz).

| Instrumentação GP Modular |

| Instrumentação GP Tradicional |

| ATE de Semicondutores |

| GP de Aluguel |

| Outros Tipos |

| Bancada |

| Portátil |

| Modular |

| < 1 GHz |

| 1 - 6 GHz |

| > 6 GHz |

| Analisadores RF |

| Osciladores RF |

| Sintetizadores RF |

| Amplificadores RF |

| Detectores RF |

| Outros Componentes |

| Telecomunicações |

| Aeroespacial e Defesa |

| Eletrônicos de Consumo |

| Automotivo |

| Fabricação de Semicondutores |

| Saúde |

| Industrial e IoT |

| Outras Indústrias de Usuário Final |

| América do Norte | Estados Unidos | |

| Canadá | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Suécia | ||

| Noruega | ||

| Resto da Europa | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Resto da África | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Por Tipo | Instrumentação GP Modular | ||

| Instrumentação GP Tradicional | |||

| ATE de Semicondutores | |||

| GP de Aluguel | |||

| Outros Tipos | |||

| Por Fator de Forma | Bancada | ||

| Portátil | |||

| Modular | |||

| Por Faixa de Frequência | < 1 GHz | ||

| 1 - 6 GHz | |||

| > 6 GHz | |||

| Por Componente | Analisadores RF | ||

| Osciladores RF | |||

| Sintetizadores RF | |||

| Amplificadores RF | |||

| Detectores RF | |||

| Outros Componentes | |||

| Por Indústria de Usuário Final | Telecomunicações | ||

| Aeroespacial e Defesa | |||

| Eletrônicos de Consumo | |||

| Automotivo | |||

| Fabricação de Semicondutores | |||

| Saúde | |||

| Industrial e IoT | |||

| Outras Indústrias de Usuário Final | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Suécia | |||

| Noruega | |||

| Resto da Europa | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Resto da África | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

Questões Principais Respondidas no Relatório

Qual é o tamanho atual do mercado de equipamentos de teste RF?

O mercado de equipamentos de teste RF foi avaliado em USD 4,02 bilhões em 2025 e está projetado para alcançar USD 5,51 bilhões até 2030.

Qual segmento do mercado de equipamentos de teste RF está se expandindo mais rapidamente?

Instrumentos operando acima de 6 GHz-principalmente para 5G mmWave e radar avançado-estão crescendo a uma CAGR de 10,8%, a mais alta entre os segmentos de frequência.

Por que instrumentos GP modulares estão ganhando popularidade?

Instrumentos GP modulares oferecem flexibilidade definida por firmware que permite aos usuários atualizarem para novos releases 3GPP sem substituir racks inteiros, impulsionando uma CAGR de 8,5% para o segmento.

Qual região lidera a demanda global por equipamentos de teste RF?

Ásia-Pacífico deteve 39% da receita de 2024 devido à sua extensa base de fabricação de eletrônicos e cronogramas agressivos de implantação 5G.

Como a consolidação está afetando o cenário competitivo?

Grandes players como Keysight, VIAVI e Honeywell executaram negócios multibilionários para combinar hardware com capacidades de teste de protocolo e cibersegurança, buscando plataformas de ponta a ponta que reduzem o esforço de integração do cliente.

Quais são as principais restrições ao crescimento do mercado?

Mudanças rápidas nos padrões ETSI e 3GPP arriscam obsolescência precoce de equipamentos, enquanto gerenciamento térmico acima de 40 GHz eleva complexidade de design e custo.

Página atualizada pela última vez em: