Tamanho e Participação do Mercado Imobiliário Residencial da Alemanha

Análise do Mercado Imobiliário Residencial da Alemanha pela Mordor Intelligence

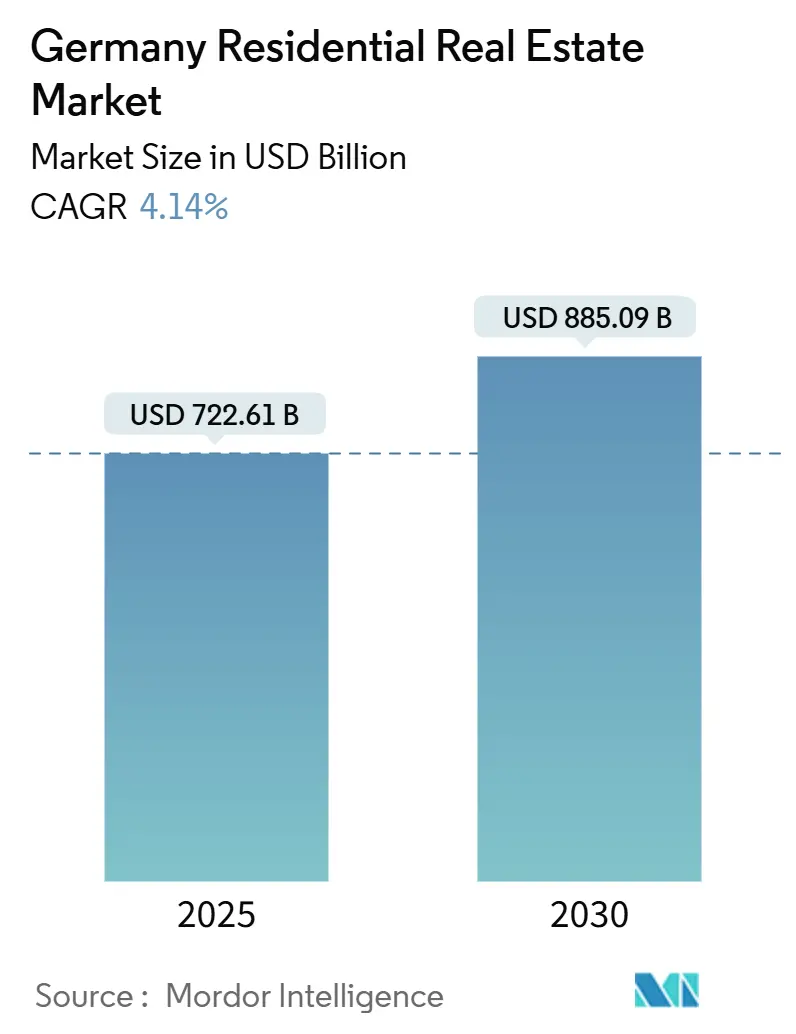

O mercado imobiliário residencial alemão atingiu USD 722,61 bilhões em 2025 e está projetado para expandir para USD 885,09 bilhões até 2030, refletindo uma CAGR de 4,14% e confirmando a recuperação constante do setor da desaceleração de 2023-2024. A crescente migração urbana, a escassez persistente de habitação e os incentivos de apoio à construção verde continuam a superar as pressões persistentes dos custos de construção, posicionando o mercado imobiliário alemão para um crescimento duradouro e apoiado por políticas. Os influxos de capital institucional em esquemas de construção-para-aluguel, instalações de habitação sénior e desenvolvimentos eficientes em energia reforçam a resistência geral, enquanto a diversidade demográfica-especialmente a migração internacional-mantém a procura abrangente. As margens dos promotores permanecem pressionadas pela inflação de custos, contudo os canais de financiamento a juros baixos ampliados do KfW estão amortecendo os balanços e acelerando projetos conformes com ESG.

Principais Conclusões do Relatório

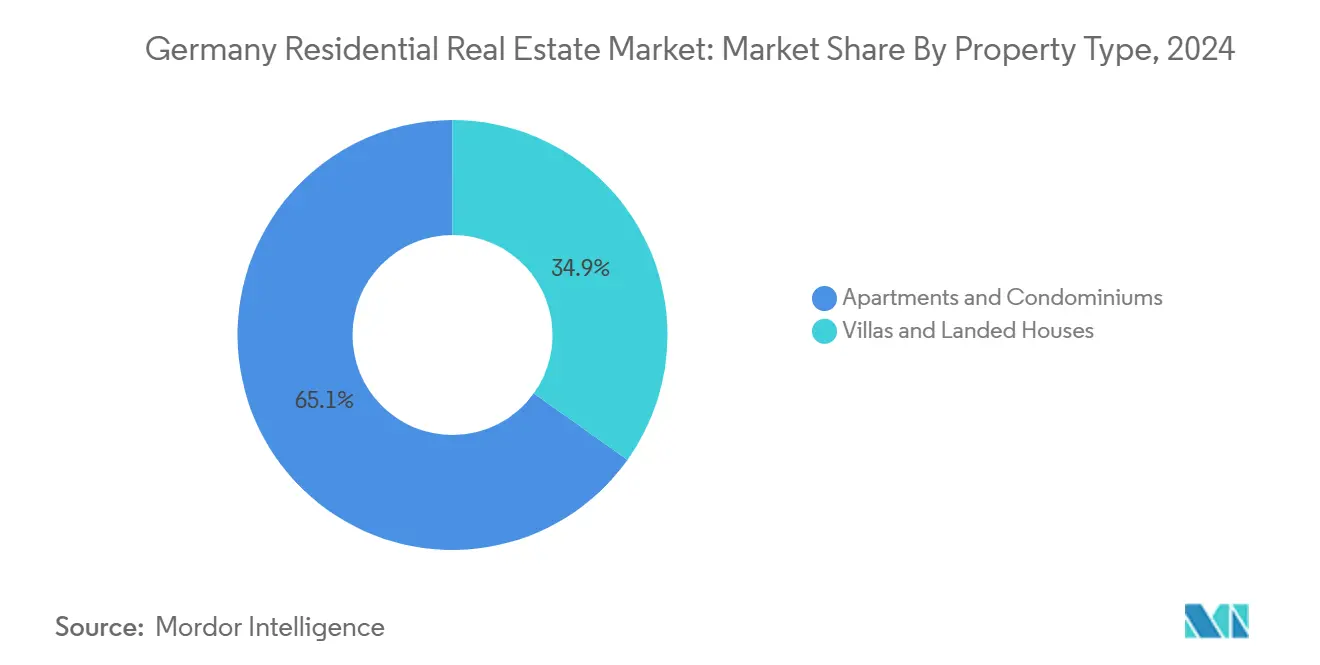

- Por tipo de propriedade, apartamentos e condomínios lideraram com 65,12% da participação do mercado imobiliário residencial da Alemanha em 2024; moradias e casas térreas estão previstas para crescer a uma CAGR de 4,31% até 2030.

- Por faixa de preço, o segmento de médio mercado comandou 47,12% do tamanho do mercado imobiliário residencial da Alemanha em 2024, enquanto a habitação acessível avança a uma CAGR de 4,34% até 2030.

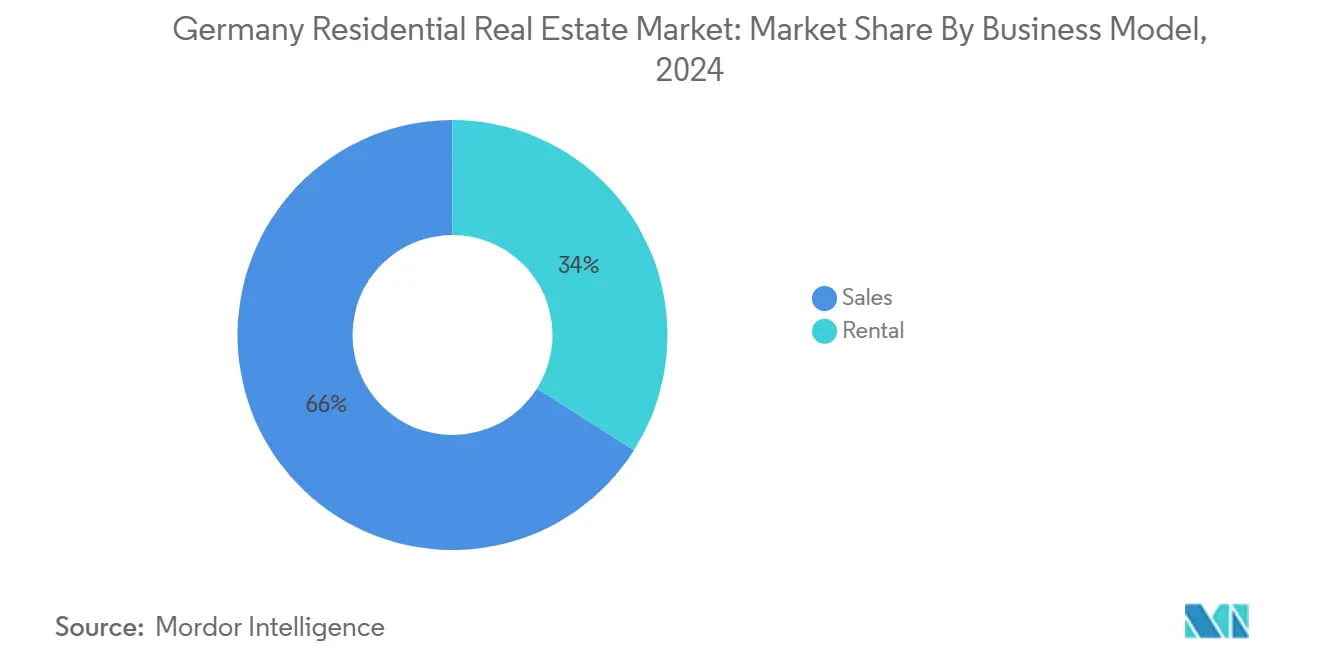

- Por modelo de negócio, as transações de vendas detiveram 66% do mercado imobiliário residencial da Alemanha em 2024, enquanto a atividade de aluguel está definida para expandir a uma CAGR de 4,51% até 2030.

- Por modo de venda, negócios do mercado secundário representaram 71% do mercado imobiliário residencial da Alemanha em 2024, enquanto as transações do mercado primário estão projetadas para crescer a uma CAGR de 4,55% até 2030.

- Por geografia, Berlim representou 14,8% do mercado imobiliário residencial da Alemanha em 2024; Leipzig apresenta a previsão de CAGR mais rápida de 4,6% até 2030.

Tendências e Insights do Mercado Imobiliário Residencial da Alemanha

Análise de Impacto dos Fatores Impulsionadores

| Fator Impulsionador | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente urbanização e famílias unipessoais | +0.8% | Berlim, Munique, Hamburgo | Médio prazo (2-4 anos) |

| Regulamentação ESG e subsídios KfW | +0.6% | Baviera, Baden-Württemberg | Longo prazo (≥ 4 anos) |

| Influxo de migrantes altamente qualificados | +0.5% | Berlim, Munique, Frankfurt | Curto prazo (≤ 2 anos) |

| Envelhecimento demográfico | +0.4% | Regiões rurais do leste | Longo prazo (≥ 4 anos) |

| Investimento Institucional de Construção-para-Aluguel Desbloqueando Oferta de Médio Alcance | +0.3% | Principais áreas metropolitanas, expandindo para cidades secundárias | Médio prazo (2-4 anos) |

| Adoção de Pré-fabricação Encurtando Ciclos de Construção | +0.2% | Nacional, com projetos piloto na Renânia do Norte-Vestfália | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Urbanização e Famílias Unipessoais Impulsionando a Procura de Apartamentos

As populações urbanas da Alemanha continuam a crescer enquanto as famílias unipessoais atingem novos máximos, empurrando a procura sustentada por unidades compactas localizadas centralmente. A população de Berlim aumentou para 3.897 milhões em 2024, com 25.509 novos registos estrangeiros adicionando tensão imediata aos inventários de apartamentos já apertados. Padrões similares em Munique e Hamburgo direcionam os promotores para designs de alta densidade e construção modular que encurtam os ciclos de construção. Os centros tecnológicos do sul exibem o crescimento de médio prazo mais acentuado, enquanto certas regiões rurais do leste experimentam perda populacional que realoca o foco da construção. Micro-apartamentos e esquemas de co-habitação em Frankfurt e Berlim sublinham preferências emergentes pelo acesso sobre o espaço, reforçando o impulso por trás do mercado imobiliário alemão.

Regulamentação ESG e Subsídios KfW Acelerando Novas Construções Eficientes em Energia

O objetivo de neutralidade climática da Alemanha até 2045 está apertando os códigos de construção e tornando a conformidade ESG um pré-requisito para financiamento. O KfW agora oferece até EUR 150.000 por unidade em empréstimos a juros baixos para projetos amigáveis ao clima certificados, reduzindo drasticamente os custos de capital para promotores conformes[1]KfW Bankengruppe, "KfW Förderreport Q1 2025," kfw.de. Subsídios para sistemas de aquecimento cobrindo até 70% das despesas de instalação adoçam ainda mais a economia do projeto e estão direcionando muitos construtores para especificações prontas para carbono zero. Grandes proprietários como Vonovia destinaram EUR 2 bilhões para modernização verde, apostando que ativos sustentáveis garantirão ocupação superior e aprovação regulatória. Com o tempo, espera-se que os padrões verdes evoluam de uma característica premium para um requisito básico no mercado imobiliário alemão.

Envelhecimento Demográfico Impulsionando a Procura de Habitação Sénior

Cidadãos com 65+ anos devem subir para 28% da população da Alemanha até 2040, estimulando a procura por habitação sem barreiras e instalações de cuidados integrados, especialmente no leste rural[2]Bertelsmann Stiftung, "Demografiereport Deutschland 2040," bertelsmann-stiftung.de. Investidores institucionais veem a habitação sénior como contra-cíclica: a recente aquisição da Vonovia de múltiplas propriedades de cuidados sublinha a confiança estratégica neste nicho. A atividade de retrofit também está se intensificando à medida que proprietários adaptam unidades existentes para preferências de envelhecimento no local. Design orientado para serviços-proximidade à infraestrutura médica, layouts acessíveis e espaços comunitários-espera-se que diferencie projetos vencedores. Este vento favorável demográfico dá ao mercado imobiliário alemão outro pilar defensivo de longo prazo.

Influxo de Migrantes Altamente Qualificados Elevando Necessidades de Habitação de Aluguel em Centros Tecnológicos

A população estrangeira de Berlim subiu para 971.878 em 2024, igual a 24,9% dos residentes, impulsionada por profissionais qualificados da Índia, China e além. Frankfurt e Munique estão registando influxos similares ligados às expansões de fintech e semicondutores. Essas coortes geralmente favorecem aluguéis de alta qualidade próximos a clusters de emprego, sustentando ocupação premium e crescimento de aluguéis. Promotores que adaptam unidades com termos de arrendamento flexíveis, opções mobiliadas e forte conectividade digital estão capitalizando nesta tendência. A concentração geográfica de talento mantém pressão ascendente nos aluguéis em distritos centrais e cementa os aluguéis como a fatia de crescimento mais rápido do mercado imobiliário alemão.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Inflação de Custos de Construção Comprimindo Margens dos Promotores | -1.2% | Nacional, com impacto agudo em áreas metropolitanas de alto custo | |

| Escassez de Mão-de-Obra Qualificada Causando Atrasos em Projetos | -0.6% | Nacional, particularmente aguda na Baviera, Baden-Württemberg | |

| Taxas Crescentes do BCE Apertando Acessibilidade Hipotecária | -0.5% | Nacional, com maior impacto em compradores de primeira viagem | Curto prazo (≤ 2 anos) |

| Tetos de aluguel urbanos | -0.4% | Berlim, Munique, Frankfurt, Hamburgo | |

| Fonte: Mordor Intelligence | |||

Inflação de Custos de Construção Comprimindo Margens dos Promotores

Os preços de construção subiram 3,2% ano-a-ano em fevereiro de 2025, estendendo um aumento de uma década que inflacionou custos em 64% desde 2010[3]Statistisches Bundesamt, "Baupreise für Wohngebäude Februar 2025," destatis.de. Contas mais altas de aço, concreto e salários ameaçam a viabilidade do projeto, especialmente em metros escassos de terra onde lotes já comandam prémios pesados. Quase metade dos contratantes antecipa declínios de receita em 2025, promovendo maior adoção de pré-fabricação, contratos de fornecedores mais longos e simplificação de design. O mercado imobiliário alemão, portanto, enfrenta um aperto imediato de lucratividade até que as curvas de custos se estabilizem ou inovações entreguem poupanças materiais.

Tetos de Aluguel Urbanos Limitando Crescimento de Rendimento para Proprietários

A extensão federal da Mietpreisbremse até 2029 limita novos arrendamentos a 10% acima dos níveis comparativos de aluguel local, limitando o potencial de receita para proprietários em cidades de alta procura. Tetos de rendimento arriscam desencorajar oferta de aluguel fresca precisamente onde as escassezes são mais agudas. Proprietários estão pivotando para upgrades ESG e isenções de nova construção para preservar rendimentos, contudo a incerteza regulatória crónica permanece um empecilho no impulso de investimento em mercados urbanos centrais.

Análise de Segmento

Por Tipo de Propriedade: Apartamentos Impulsionam Densidade Urbana

Apartamentos e condomínios detiveram 65,12% da participação do mercado imobiliário alemão em 2024, sublinhando como a mudança demográfica e o agrupamento de empregos urbanos sustentam a procura por unidades compactas. Os aluguéis médios de Berlim subiram 10,6% em 2024, validando o poder de precificação de apartamentos bem localizados em meio à oferta nova limitada. Moradias e casas térreas, embora uma fatia menor, estão projetadas para postar uma CAGR de 4,31% à medida que o trabalho híbrido permite às famílias trocar tempos de deslocação por lotes suburbanos maiores. Construção modular e pré-fabricação fora do local encurtam cronogramas de entrega para projetos multifamiliares, permitindo rotatividade mais rápida de capital no mercado imobiliário alemão.

O crescente apetite institucional por apartamentos de construção-para-aluguel apoia a formação contínua de capital, e taxas de absorção fortes justificam comodidades premium como espaços de co-working e centros de fitness. O crescimento suburbano de família única é mais notável ao redor de Hamburgo e Colônia, onde políticas pró-família e conexões ferroviárias melhoradas encorajam migração de saída. No entanto, mesmo esses desenvolvimentos de borda permanecem ligados aos centros urbanos através de transporte, mantendo-os integrais ao mercado imobiliário alemão mais amplo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa de Preço: Habitação Acessível Acelera

Ativos de médio mercado retiveram 47,12% do tamanho do mercado imobiliário alemão em 2024, contudo a tranche acessível é a que se move mais rapidamente a 4,34% CAGR, ajudada por subsídios para 100.000 novas unidades sociais todos os anos e regras de depreciação favoráveis. Promotores capazes de equilibrar controles de custos com objetivos ESG estão posicionados para capturar financiamento público significativo e compensações fiscais. Embora casas de luxo negociem com base em marca e escassez, a acessibilidade hipotecária apertada após aumentos do BCE deslocou volume para produtos subsidiados.

Em metros do leste como Leipzig, acessibilidade natural e crescimento salarial rápido combinam para atrair migrantes em busca de valor, impulsionando ainda mais o pipeline acessível. Conversamente, lotes de cidade prime restringidos deixam o segmento de luxo mais dependente de compradores internacionais e locais ricos em dinheiro. Portfólios equilibrados que misturam estabilidade de médio mercado com desenvolvimentos acessíveis subsidiados parecem melhor posicionados dentro da indústria imobiliária alemã.

Por Modelo de Negócio: Crescimento de Aluguel Supera Vendas

Vendas ainda representaram 66% da rotatividade de 2024, contudo aluguéis estão traçando uma CAGR de 4,51% até 2030 à medida que famílias mais jovens valorizam flexibilidade sobre propriedade. Plataformas institucionais agora subscrevem esquemas de aluguel em massa, vendo fluxo de caixa previsível como uma proteção contra volatilidade de preços. Vonovia investiu EUR 409,6 milhões em upgrades durante Q1 2025 para elevar ocupação e estender vida útil de ativos.

Em Berlim e Munique, migração de entrada persistente aperta vagas abaixo de 2%, apoiando prémios de aluguel e incentivando mais oferta sob o formato de aluguel. Cidades menores permanecem orientadas para vendas, mas uma mudança cultural gradual para aluguel é visível a nível nacional, reforçando aluguéis como um pilar de crescimento estrutural do mercado imobiliário alemão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modo de Venda: Mercado Primário Ganha Impulso

Transações secundárias compreenderam 71% da atividade de 2024, refletindo o vasto stock existente da Alemanha. Vendas primárias, no entanto, estão tendendo a uma CAGR de 4,55% à medida que famílias procuram novas construções eficientes em energia que qualificam para incentivos KfW. Compradores percebem o futuro aperto regulatório e optam por propriedades conformes antecipadamente, contornando despesas de retrofit.

Reformas housing-turbo anunciadas em fevereiro de 2025 prometem aprovações mais rápidas, o que poderia elevar ainda mais o volume de nova construção. Corredores de crescimento ao redor do anel exterior de Berlim e periferia de Munique tornaram-se focos para comunidades planejadas oferecendo características de casa inteligente, carregamento de VE e sistemas de bomba de calor. Esta mudança está expandindo o tamanho total do mercado imobiliário alemão atribuível ao inventário totalmente novo.

Análise Geográfica

Berlim comandou 14,8% do mercado imobiliário alemão em 2024 e permanece o centro habitacional mais líquido da nação. Os aluguéis médios atingiram EUR 13,89 por m² seguindo um aumento anual de 10,6%, e terra desenvolvível limitada continua a apoiar pressão ascendente apesar das políticas de teto de aluguel. Pilotos de habitação social governamental usando unidades modulares visam aliviar escassezes sem diluir objetivos ESG, garantindo que novo stock se alinhe com política climática.

Leipzig oferece a expansão mais rápida a uma CAGR projetada de 4,6% até 2030. Seu apelo reside em precificação competitiva, boas conexões ferroviárias e uma base logística em fortalecimento que atrai tanto inquilinos quanto empregadores. Migração líquida de entrada de Hamburgo e Munique sublinha seu potencial de recuperação. Munique em si permanece a cidade mais cara da Alemanha, com preços de apartamentos superando EUR 7.273 por m², ancorada por um cluster robusto de ciências da vida e semicondutores que amortece contra choques macro.

Frankfurt beneficia de relocalizações financeiras pós-Brexit e procura sustentada por aluguéis premium do centro da cidade, já que 6% das vendas de casas de 2024 envolveram compradores estrangeiros. A economia ancorada pelo porto de Hamburgo dá crescimento habitacional estável, se mais lento. Colônia e Düsseldorf destacam-se como mercados equilibrados combinando acessibilidade relativa com fundamentos de emprego fortes. Upgrades de infraestrutura contínuos pela área do Reno-Ruhr solidificam ainda mais a estrutura policêntrica da Alemanha, permitindo a investidores e promotores diversificar enquanto permanecem dentro do mercado imobiliário alemão.

Panorama Competitivo

O setor exibe concentração moderada, encabeçado pela Vonovia SE com aproximadamente 543.000 unidades no valor de EUR 83,7 bilhões em três países. Após registar EUR 6,8 bilhões em perdas de 2023, Vonovia melhorou o EBITDA ajustado do Q1 2025 em 15,1%, destacando eficiências operacionais e um pivot para renovações de alto rendimento[4]Vonovia SE, "Quarterly Statement Q1 2025," vonovia.de. O alinhamento ESG situa-se no centro da estratégia competitiva; proprietários líderes correm para retrofitar stocks para cumprir objetivos de neutralidade climática de 2045, reduzindo intensidade energética e atraindo financiamento subsidiado.

A consolidação continua via aquisições seletivas-a aquisição anterior da Vonovia da Deutsche Wohnen permanece o modelo-enquanto fundos estrangeiros ricos em capital perseguem compras de plataforma como o negócio pendente da Empira do Partners Group. A adoção tecnológica está divergindo: jogadores maiores empregam BIM, sensores IoT e agendamento de manutenção orientado por IA, desbloqueando vantagens de custo e serviço ao inquilino. Proprietários regionais menores retêm vantagem através de conhecimento de mercado hiper-local mas enfrentam custos de conformidade e capital mais altos.

Verticais de habitação sénior, habitação acessível e construção-para-aluguel estão atraindo entrantes especializados apoiados por capital de pensões e seguros buscando rendimento confiável de longa duração. Esta especialização eleva as demandas de capacidade geral dentro do mercado imobiliário alemão e coloca um prémio na expertise de execução e escalabilidade.

Líderes da Indústria Imobiliária Residencial da Alemanha

-

Vonovia SE

-

Deutsche Wohnen SE

-

LEG Immobilien SE

-

Consus Real Estate

-

SAGA Unternehmensgruppe Hamburg

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Vonovia SE reportou um aumento de 15,1% no EBITDA ajustado do Q1 2025 para EUR 698,5 milhões e nomeou Luka Mucic como CEO entrante.

- Abril 2025: Wohnatlas 2025 do Postbank projetou aumentos de preços anuais de 0,4% para condomínios existentes a nível nacional até 2035, com Leipzig a 1,9%.

- Março 2025: Vonovia fechou 2024 com EUR 2,6 bilhões de EBITDA ajustado e delineou 3.000 novas unidades para 2025.

- Fevereiro 2025: Pacote federal "turbo de construção habitacional" prometeu autorizações mais rápidas e gastos de habitação social mais altos.

Escopo do Relatório do Mercado Imobiliário Residencial da Alemanha

Imobiliário residencial refere-se a terra e quaisquer edifícios para fins residenciais. O tipo mais comum de imobiliário residencial são habitações unifamiliares. Uma análise completa do mercado imobiliário residencial alemão, incluindo a avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa do tamanho do mercado para segmentos chave, e tendências emergentes nos segmentos de mercado, dinâmica de mercado, e tendências geográficas, e impacto da COVID-19, é coberta no relatório.

O mercado imobiliário residencial alemão é segmentado por tipo (moradias, casas térreas, condomínios e apartamentos) e cidades chave (Berlim, Hamburgo, Colônia, Munique e Resto da Alemanha). O relatório oferece tamanho de mercado e previsões para todos os segmentos acima em valor (USD).

| Apartamentos e Condomínios |

| Moradias e Casas Térreas |

| Acessível |

| Médio Mercado |

| Luxo |

| Vendas |

| Aluguel |

| Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) |

| Berlim |

| Hamburgo |

| Munique |

| Colônia |

| Frankfurt |

| Düsseldorf |

| Leipzig |

| Resto da Alemanha |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Moradias e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Médio Mercado | |

| Luxo | |

| Por Modelo de Negócio | Vendas |

| Aluguel | |

| Por Modo de Venda | Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) | |

| Por Principais Cidades | Berlim |

| Hamburgo | |

| Munique | |

| Colônia | |

| Frankfurt | |

| Düsseldorf | |

| Leipzig | |

| Resto da Alemanha |

Questões Principais Respondidas no Relatório

Qual é o valor atual do mercado imobiliário alemão?

Está em USD 722,61 bilhões em 2025 e está previsto para atingir USD 885,09 bilhões até 2030.

Que cidade detém a maior participação do mercado imobiliário alemão?

Berlim lidera com 14,8% do valor habitacional nacional em 2024.

Por que os aluguéis estão crescendo mais rapidamente que as vendas na Alemanha?

Preferências de mobilidade, investimento institucional de construção-para-aluguel e acessibilidade hipotecária mais apertada estão acelerando a procura de aluguel a uma CAGR de 4,51%.

Como os subsídios KfW influenciam a nova construção?

Empréstimos a juros baixos de até EUR 150.000 por unidade e subsídios de sistemas de aquecimento cobrindo até 70% dos custos tornam novas construções eficientes em energia financeiramente atrativas.

Página atualizada pela última vez em: