Tamanho e Participação do Mercado de Serviços Imobiliários da Alemanha

Análise do Mercado de Serviços Imobiliários da Alemanha pela Mordor Intelligence

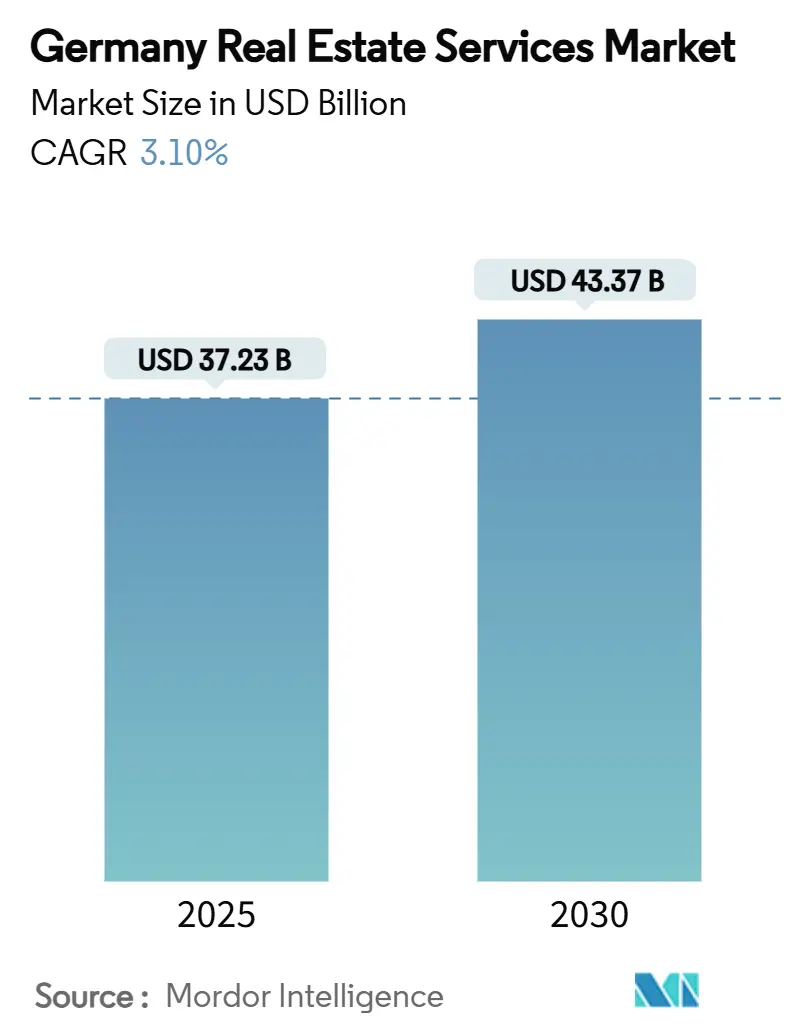

O mercado de serviços imobiliários da Alemanha está em USD 37,23 bilhões em 2025 e está definido para alcançar USD 43,37 bilhões até 2030, avançando a uma TCAC de 3,10%. O crescimento recente é impulsionado pela rotação de capital institucional para ativos compatíveis com ESG, demanda constante por gestão de projetos ligada a atualizações obrigatórias de eficiência energética, e rápida digitalização de fluxos de trabalho imobiliários. Reformas nas taxas de corretagem e pressões persistentes de acessibilidade têm temperado as receitas baseadas em transações, contudo receitas recorrentes de gestão de propriedades e facilidades continuam a sustentar a resiliência do setor. As condições competitivas permanecem moderadas enquanto grandes provedores de serviços completos aproveitam a escala, enquanto entrantes PropTech pressionam por participação através de ofertas habilitadas por software e ricas em dados. Ferramentas políticas como subsídios de depreciação degressiva para novas habitações e cotas de infraestrutura expandidas para investidores regulamentados sinalizam apoio governamental sustentado e provavelmente reforçarão a demanda de serviços a médio prazo.

Principais Conclusões do Relatório

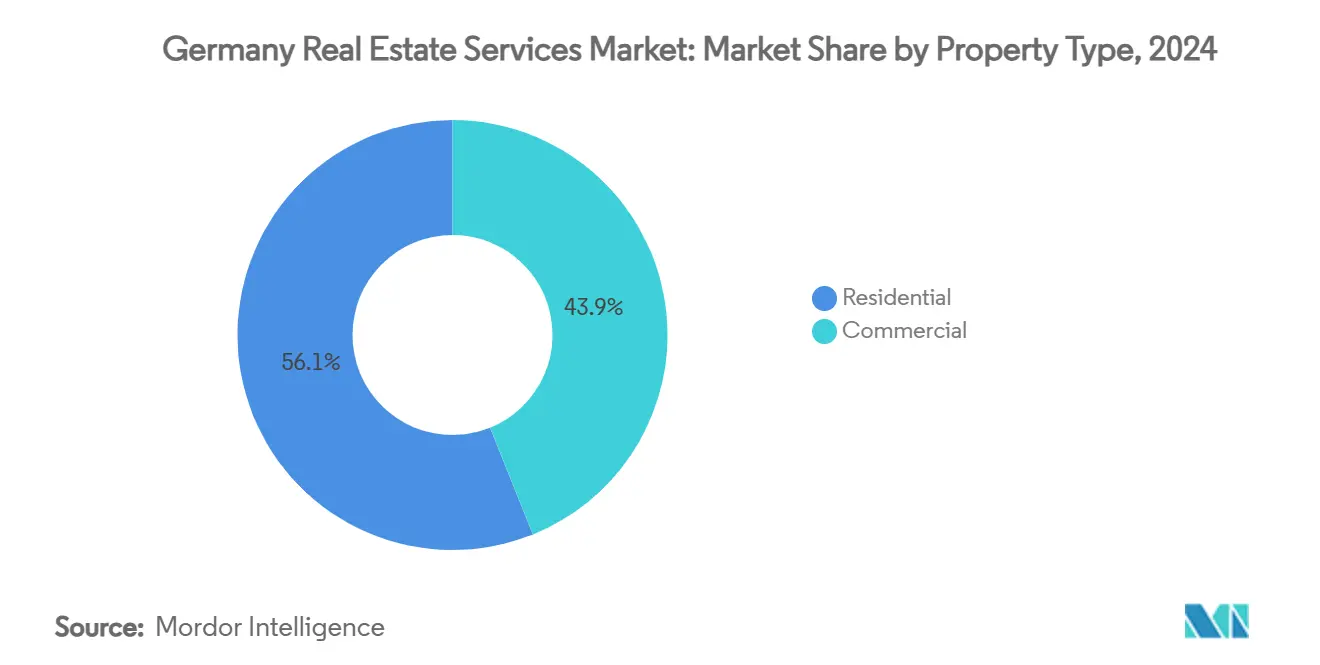

- Por tipo de propriedade, residencial manteve 56,1% da participação de receita do mercado de serviços imobiliários da Alemanha em 2024. O mercado de serviços imobiliários da Alemanha para comercial registrou a TCAC mais rápida de 3,56% entre 2025-2030.

- Por serviço, gestão de propriedades liderou com 42,3% da participação do mercado de serviços imobiliários da Alemanha em 2024. O mercado de serviços imobiliários da Alemanha para serviços de avaliação está projetado para expandir a uma TCAC de 4,15% entre 2025-2030.

- Por tipo de cliente, famílias individuais geraram 55,5% do tamanho do mercado de serviços imobiliários da Alemanha em 2024. O mercado de serviços imobiliários da Alemanha para clientes corporativos e PME mostra a TCAC mais alta de 3,91% entre 2025-2030.

- Por cidade, Berlim capturou 26,7% das receitas do mercado de serviços imobiliários da Alemanha de 2024. O mercado de serviços imobiliários da Alemanha para Frankfurt apresenta a TCAC mais forte de 4,02% entre 2025-2030.

Tendências e Insights do Mercado de Serviços Imobiliários da Alemanha

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda institucional por gestão terceirizada de facilidades e propriedades | +0.8% | Nacional; Berlim, Munique, Frankfurt | Médio prazo (2-4 anos) |

| Crescente demanda de retrofit sob metas de eficiência energética | +0.7% | Centros urbanos em todo o país | Médio prazo (2-4 anos) |

| Expansão de mandatos de relatórios ESG | +0.6% | Nacional; adoção precoce nas principais metrópoles | Curto prazo (≤ 2 anos) |

| Transformação digital através de portfólios imobiliários | +0.5% | Nacional; pioneiros comerciais primeiro | Curto prazo (≤ 2 anos) |

| Maior capital de fundos de pensão para escritórios e logística centrais | +0.4% | Top-7 cidades | Médio prazo (2-4 anos) |

| Reformas de zoneamento favoráveis a ADU | +0.3% | Baden-Württemberg, Berlim | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Institucional por Gestão Terceirizada de Facilidades e Propriedades

Hospitais e agências públicas estão movendo operações imobiliárias não essenciais para provedores especializados para gerenciar complexidade e risco regulatório. Fresenius Helios ilustra a mudança ao priorizar expertise externa para gestão de energia e sistemas digitais de construção, garantindo estruturas de custos previsíveis e benefícios de conformidade. Autoridades municipais, enfrentando pressão orçamentária, adotam estratégias similares, criando contratos de longo prazo que estabilizam receitas para gestores de facilidades. À medida que a terceirização escala, provedores ampliam profundidade técnica, desde otimização de HVAC até manutenção de sensores inteligentes, para atender garantias de desempenho. Este impulsionador manterá fluxos de receita recorrentes flutuantes através do mercado de serviços imobiliários da Alemanha conforme ativos públicos e de saúde crescem.

Expansão de Mandatos de Relatórios ESG Impulsionando Volumes de Avaliação e Consultoria

Regras de divulgação agora exigem dados granulares sobre intensidade de carbono e impacto social, levando seguradoras detentoras de 13,1% dos portfólios em imóveis a buscar serviços de due diligence mais profundos. Empresas de consultoria equipadas com análises de risco climático ganham participação porque investidores devem fundamentar aquisições contra critérios de taxonomia em evolução. Avaliadores incorporam métricas de inundação, estresse térmico e capex verde, posicionando práticas com credenciais ESG para precificação premium. A complexidade crescente de relatórios eleva barreiras de entrada, cimentando a vantagem de empresas com credenciais de sustentabilidade estabelecidas. Clareza regulatória crescente deve acelerar demanda de avaliação nos próximos dois anos.

Demanda Crescente por Gestão de Projetos de Retrofit sob Metas de Eficiência Energética

O programa Bundesförderung für effiziente Gebäude da Alemanha subsidia até 40% dos custos de renovação, empurrando proprietários a atualizar envelopes térmicos e sistemas mecânicos[1]Federal Ministry for Economic Affairs and Climate Action, "Bundesförderung Für Effiziente Gebäude Program Overview," BMWK, bmwk.de. Gestores de projeto especialistas coordenam empreiteiros, financiamento e relatórios ESG, capturando pools de taxas significativos. Técnicas como fachadas pré-fabricadas Energiesprong reduzem interrupção no local e atendem padrões net-zero. Financiamento contínuo e prazos regulatórios mantêm pipelines de retrofit amplos, garantindo crescimento a médio prazo em serviços de consultoria e supervisão de construção[2]Claudia Kemfert, "Energy-Efficient Building Retrofits and Economic Growth," DIW Weekly Report, diw.de. Provedores com histórico comprovado em projetos de edifícios ocupados mantêm vantagem competitiva.

Maior Implantação de Capital de Fundos de Pensão em Ativos Centrais

Expansão regulatória das cotas de infraestrutura para 5% permite que fundos de pensão realoquem para parques logísticos e escritórios prime, impulsionando tamanhos de negócios e mandatos de gestão de ativos[3]Deutsche Bundesbank, "Institutional Investors' Asset Allocation Statistics 2025," Bundesbank, bundesbank.de. Instituições demandam parceiros de serviço completo que entregam due diligence de aquisição, otimização contínua de facilidades e conformidade ESG. Tickets maiores apoiam visibilidade de receita multi-anual para provedores de serviços. Alocações concentradas nas sete principais cidades também intensificam competição por contratos de gestão classe A, elevando padrões através do mercado de serviços imobiliários da Alemanha.

Análise de Impacto das Restrições

| Restrições | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Transações residenciais fracas por pressão de acessibilidade | -0.7% | Nacional; metrópoles de alto custo | Médio prazo (2-4 anos) |

| Compressão de comissão após reforma de taxa de corretagem | -0.5% | Nacional | Curto prazo (≤ 2 anos) |

| Mercado de trabalho apertado para técnicos FM qualificados | -0.4% | Principais cidades em todo o país | Longo prazo (≥ 4 anos) |

| Ciclos de licenciamento longos retardando pipelines de consultoria | -0.3% | Baden-Württemberg, Berlim | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Fraqueza Prolongada em Transações Residenciais Devido a Pressões de Acessibilidade

Taxas de juros mais altas e custos de construção têm marginalizado compradores de primeira casa, encolhendo volumes de negócios e alongando ciclos de vendas. Empresas de corretagem agora dividem comissões igualmente com compradores sob a reforma de 2020, reduzindo margens brutas justo quando contagens de transação caem. Efeitos colaterais atingem consultoria hipotecária, transferência de propriedade e trabalho de avaliação auxiliar. Recuperação requer estabilidade de taxa de juros e oferta habitacional expandida, tornando este vento contrário provável de persistir até 2027. Provedores de serviços estão diversificando em direção a receita focada em aluguel e gestão de ativos para compensar o descompasso.

Mercado de Trabalho Apertado para Técnicos FM Qualificados e Gestores de Ativos

Edifícios inteligentes precisam de técnicos versados em gêmeos digitais, dados ESG e sistemas HVAC complexos, contudo pipelines de aprendizagem ficam atrás da demanda. Escalada salarial é mais aguda em Berlim, Munique e Frankfurt, erodindo margens de provedores onde acordos de nível de serviço travam taxas. Funções de gestão de ativos demandam capacidade analítica mais fluência regulatória, intensificando a disputa por talentos. Crescimento limitado de força de trabalho restringe capacidade de integração de contratos, limitando expansão de mercado a curto prazo. Empresas investem em programas de requalificação, mas tempo para competência mantém oferta apertada por vários anos.

Análise de Segmentos

Por Tipo de Propriedade: Comercial Ganha Apesar do Domínio Residencial

Serviços residenciais contribuíram com 56,1% das receitas de 2024, liderados pela demanda de aluguel multifamiliar, contudo contratos comerciais estão se expandindo mais rapidamente a uma TCAC de 3,56% até 2030. Crescimento logístico cavalga necessidades de fulfillment de e-commerce, enquanto escritórios centrais em Frankfurt e Munique atraem capital compatível com ESG buscando rendimentos estáveis. Metragem quadrada de data center está prevista para dobrar até 2030, impulsionando trabalho de consultoria de gestão de facilidades de alta margem e qualidade de energia. Conversamente, corretagem unifamiliar fica atrás conforme acessibilidade pesa sobre compradores de primeira casa, embora reformas ADU possam adicionar listagens incrementais ao longo prazo.

Participantes do mercado diversificam emparelhando plataformas de gestão residencial com equipes de consultoria comercial especializada para capturar o ciclo completo de vida de ativos. Retrofits ESG, particularmente em escritórios mais antigos, estimulam mandatos agrupados de gestão de projetos e avaliação. Provedores residenciais implantam soluções habilitadas por tecnologia como inspeções virtuais de propriedade para reduzir custos e sustentar margens em meio a vendas mais lentas. Enquanto isso, o mercado de serviços imobiliários da Alemanha continua a alocar mais capital para clusters de armazenagem e data center, onde arrendamentos de longo prazo estabilizam receita e compensam oscilações cíclicas em ativos de varejo e hospitalidade.

Por Serviço: Serviços de Avaliação Aceleram em Meio à Estabilidade da Gestão

Gestão de propriedades preservou uma participação de receita de 42,3% em 2024, refletindo contratos pegajosos e a natureza recorrente de tarefas de cobrança de aluguel e manutenção. Avaliação, no entanto, está definida para superar todos os serviços com uma TCAC de 4,15% conforme investidores precisam de pontuação de risco climático e benchmarking de impacto social. A integração do bulwiengesa pelo Scout24 se alinha com esta tendência, adicionando conjuntos de dados densos e comparáveis impulsionados por IA que simplificam tempos de entrega de avaliação.

Empresas de gestão de facilidades incorporam dashboards IoT para provar conformidade de nível de serviço, criando caminhos de upsell para contratação de desempenho energético. Equipes de corretagem adotam tours virtuais e pontuação preditiva de leads, preservando produtividade apesar de comissões mais finas. Através das ofertas, digitalização reduz custos de back-office e sustenta taxas competitivas, garantindo que o mercado de serviços imobiliários da Alemanha permaneça acessível a empresas de médio porte enquanto eleva o padrão na qualidade de serviço.

Por Tipo de Cliente: Terceirização Corporativa Impulsiona Crescimento

Famílias individuais ainda respondem por 55,5% da demanda de 2024, mas clientes corporativos e PME são os que mais crescem a 3,91% TCAC. O grupo de saúde Fresenius Helios terceiriza gestão integrada de facilidades para apertar orçamentos operacionais e atender padrões rigorosos de higiene. Proprietários do setor público transferem risco de desempenho energético para contratados, estimulando acordos multi-anuais que travam fluxos de caixa previsíveis.

Provedores de serviços agrupam consultoria, manutenção e relatórios regulatórios em contratos de fonte única, criando custos de troca mais altos e retenção mais longa. Serviços de proprietários individuais pivotam para portais de autoatendimento e modelos automatizados de avaliação para permanecer competitivos em custo. Clientes corporativos buscam dashboards de portfólio em tempo real, alertas de conformidade ESG e roteiros de descarbonização, elevando o padrão de sofisticação e ampliando participação de carteira por conta. Esta inclinação em direção à terceirização empresarial sustenta expansão constante mesmo se transações de consumidores permanecerem subdued.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

Berlim manteve uma participação de receita de 26,7% em 2024 nas costas de demanda diversa de agências federais, embaixadas e um mercado de aluguel vibrante. Mandatos de atualização de eficiência energética e licenciamento digital simplificado estão gerando backlogs de consultoria, enquanto esquemas de regeneração público-privados expandem o pipeline para gestores de projetos. No entanto, preços de terra em alta e tetos de aluguel mantêm pressão sobre receita de corretagem, incentivando gestores a diversificar em consultoria de retrofit e serviços de monitoramento de ativos.

Frankfurt é o líder de crescimento com uma TCAC de 4,02% até 2030, impulsionado por absorção recorde de escritórios de 198.100 metros quadrados no Q1 2025 e construções aceleradas de data center. Aluguéis de escritórios prime alcançaram EUR 51,00 (USD 55,6) por metro quadrado por mês, indicando demanda profunda por espaço classe A. Instituições financeiras favorecem torres eficientes em energia, gerando atribuições premium de gestão e avaliação. O horizonte em evolução da cidade também atrai capital de fundos de pensão, entrincheirando contratos de serviço de longo prazo.

Munique se beneficia de agrupamento do setor de tecnologia, apoiando trabalho constante de gestão de facilidades de escritórios e ciências da vida. Hamburgo aproveita logística portuária para impulsionar necessidades de consultoria de armazém e cadeia fria. Metrópoles secundárias como Stuttgart, Düsseldorf e Leipzig, agrupadas sob Resto da Alemanha, coletivamente rivalizam qualquer cidade única de primeiro escalão em volume. Seus perfis econômicos policêntricos significam pacotes de serviços sob medida-desde gestão de habitação estudantil em cidades universitárias até avaliação industrial leve-fazendo diversificação geográfica uma proteção contra desacelerações localizadas. No geral, competição a nível de cidade empurra provedores a afiar especializações setoriais e implantar plataformas tecnológicas que escalam através de contextos urbanos, garantindo que o mercado de serviços imobiliários da Alemanha mantenha momento em todo o país.

Cenário Competitivo

O mercado de serviços imobiliários da Alemanha mostra concentração moderada. Vonovia aproveita um portfólio residencial de 546.000 unidades para integrar manutenção interna, serviços de energia e aplicativos para inquilinos, apoiando economias de escala. CBRE Alemanha capitaliza em expertise global de mercados de capitais para ganhar mandatos transfronteiriços, recentemente aconselhando sobre várias vendas de arranha-céus de Frankfurt. JLL estende seu conjunto de ferramentas de consultoria ESG global para clientes alemães, posicionando-se para crescimento de consultoria impulsionado por regulamentação.

A compra de 2024 do bulwiengesa pelo Scout24 deu à empresa um fosso de dados que fortalece produtos de avaliação e aprofunda pegajosidade do cliente dentro de seu ecossistema ImmoScout24. PropTechs menores focam em pontos de dor de nicho-como gestão de depósito de aluguel ou detecção de vazamentos baseada em IoT-frequentemente fazendo parcerias com incumbentes em vez de desafiá-los de frente. Gestão de facilidades de saúde e data center representam espaços brancos atrativos, demandando conformidade especializada e garantias de uptime. Em geral, adoção digital, fluência ESG e suítes de serviços integrados são os diferenciadores estratégicos centrais moldando resultados competitivos no mercado de serviços imobiliários da Alemanha.

Líderes da Indústria de Serviços Imobiliários da Alemanha

-

Vonovia SE

-

Deutsche Wohnen

-

LEG Immobilien SE

-

Instone Group

-

Vivawest Wohnen GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Vonovia SE adquiriu 820 unidades residenciais e 261 unidades comerciais da QUARTERBACK Immobilien-Gruppe. Fortalecendo portfólio residencial central e serviços de gestão de propriedades.

- Janeiro 2025: Vonovia SE Adquiriu 19 propriedades de cuidados e concordou em comprar PFLEGEN & WOHNEN HAMBURG GmbH (13 locais de casas de cuidados) por EUR 380 milhões (USD 414 milhões). Expandindo para o setor de serviços imobiliários de saúde.

- Dezembro 2024: Scout24 SE adquiriu bulwiengesa AG, um provedor líder de avaliação e serviços de dados. Aprimorando capacidades analíticas do Scout24 e transparência de mercado via ecossistema ImmoScout24.

- Dezembro 2024: Scout24 SE adquiriu neubau kompass AG, uma plataforma de marketing digital para propriedades residenciais recém-construídas na Alemanha e Áustria. Estendendo alcance do Scout24 no segmento de nova construção.

Escopo do Relatório do Mercado de Serviços Imobiliários da Alemanha

Este relatório visa fornecer uma análise detalhada do mercado alemão de serviços imobiliários. Foca na dinâmica do mercado, tendências emergentes nos segmentos e mercados regionais, e insights sobre vários tipos de produtos e aplicações. Adicionalmente, analisa os principais participantes e o cenário competitivo no mercado alemão de serviços imobiliários.

| Residencial | Unifamiliar |

| Multifamiliar | |

| Comercial | Escritório |

| Varejo | |

| Logística | |

| Outros |

| Serviços de Corretagem |

| Serviços de Gestão de Propriedades |

| Serviços de Avaliação |

| Outros |

| Indivíduos / Famílias |

| Corporações e PMEs |

| Outros |

| Berlim |

| Munique |

| Frankfurt |

| Hamburgo |

| Resto da Alemanha |

| Por Tipo de Propriedade | Residencial | Unifamiliar |

| Multifamiliar | ||

| Comercial | Escritório | |

| Varejo | ||

| Logística | ||

| Outros | ||

| Por Serviço | Serviços de Corretagem | |

| Serviços de Gestão de Propriedades | ||

| Serviços de Avaliação | ||

| Outros | ||

| Por Tipo de Cliente | Indivíduos / Famílias | |

| Corporações e PMEs | ||

| Outros | ||

| Por Cidade | Berlim | |

| Munique | ||

| Frankfurt | ||

| Hamburgo | ||

| Resto da Alemanha | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de serviços imobiliários da Alemanha?

O mercado está avaliado em USD 37,23 bilhões em 2025, com previsão de alcançar USD 43,37 bilhões até 2030.

Qual tipo de propriedade está se expandindo mais rapidamente?

Serviços imobiliários comerciais estão projetados para crescer a uma TCAC de 3,56%, superando serviços residenciais até 2030.

Por que serviços de avaliação estão ganhando momento?

Regras de divulgação ESG intensificadas exigem avaliações detalhadas de risco climático e impacto social, empurrando receita de avaliação para uma TCAC de 4,15%.

Como as reformas de taxa de corretagem estão afetando provedores de serviços?

A lei de 2020 que divide comissões igualmente entre compradores e vendedores comprimiu margens, impulsionando consolidação entre corretores menores.

Qual cidade oferece a perspectiva de crescimento mais forte?

Frankfurt lidera com uma TCAC projetada de 4,02% graças à demanda robusta de escritórios e desenvolvimento rápido de data center.

Quais tecnologias estão moldando o futuro da indústria?

Sensores IoT, gêmeos digitais e plataformas de avaliação ricas em dados estão habilitando manutenção preditiva, monitoramento de portfólio em tempo real e ciclos de due diligence mais rápidos através do setor.

Página atualizada pela última vez em: