Tamanho e Participação do Mercado Imobiliário Residencial da França

Análise do Mercado Imobiliário Residencial da França pela Mordor Intelligence

O tamanho do mercado imobiliário residencial da França está avaliado em 528,33 bilhões de dólares em 2025 e tem previsão de expansão para 697,52 bilhões de dólares até 2030, refletindo uma TCAC de 5,92%. Esta recuperação segue o colapso de 35,6% nos volumes de transação que ocorreu entre agosto de 2021 e outubro de 2024, sublinhando a resiliência do mercado conforme os padrões de empréstimo, custos hipotecários e tendências demográficas se realinham às novas realidades pós-pandemia. As taxas hipotecárias diminuíram de 4,21% no final de 2023 para próximo de 3,1% em 2025, e a produção de crédito já está 71% maior que o ano anterior, sinalizando renovado poder de compra e liquidez. Escassez estrutural de habitação, cronogramas regulatórios de eficiência energética e migração do trabalho remoto para regiões sul e oeste estão adicionando ventos favoráveis duráveis. Ao mesmo tempo, o capital institucional está acelerando o ciclo de construção para aluguel focado em aluguel, enquanto as regulamentações energéticas estão acelerando melhorias no estoque existente, ancorando valor de longo prazo para ativos compatíveis. Os desenvolvedores estão pivotando em direção a modelos de renda recorrente e serviços de investimento integrados para proteger as margens dos crescentes custos de construção e gastos de conformidade impulsionados por políticas.

Principais Conclusões do Relatório

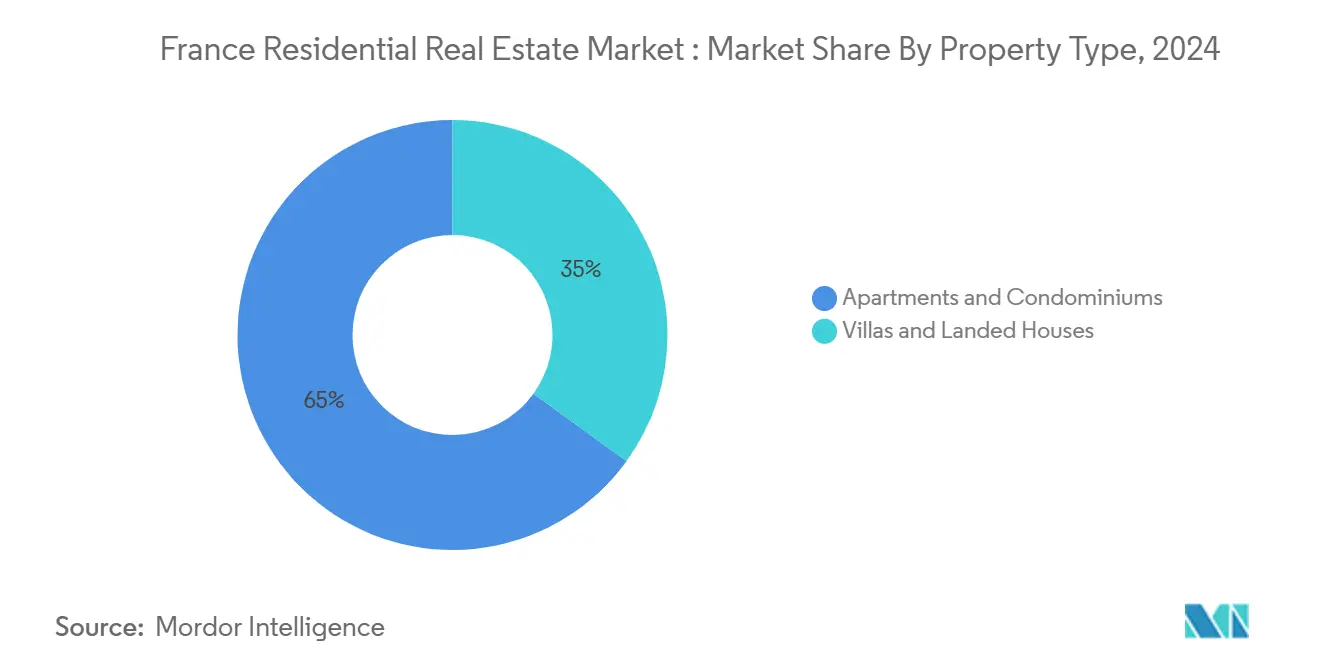

- Por tipo de propriedade, apartamentos e condomínios lideraram com 65% da participação do mercado imobiliário residencial da França em 2024, enquanto vilas e casas térreas estão projetadas para registrar a TCAC mais rápida de 6,18% até 2030.

- Por faixa de preço, o segmento de mercado médio comandou 46% da participação do tamanho do mercado imobiliário residencial da França em 2024; o nível acessível está projetado para expandir a uma TCAC de 6,11% de 2025 a 2030.

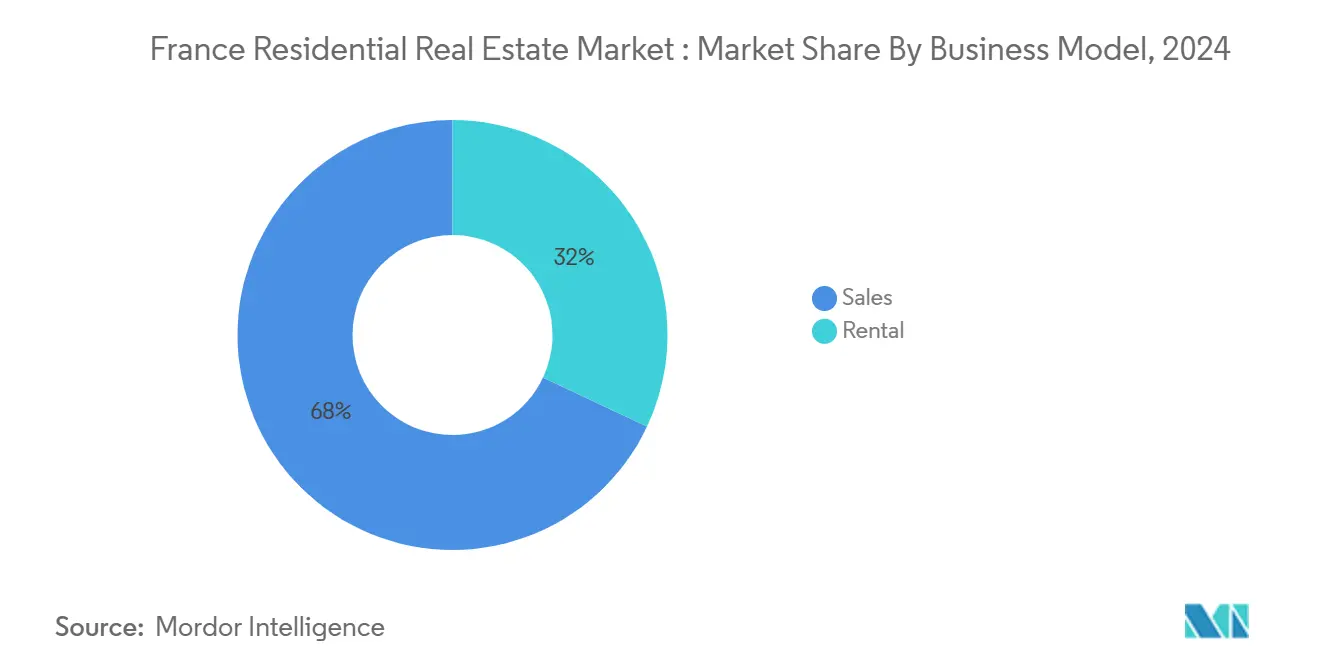

- Por modelo de negócio, o segmento de vendas deteve 68% da participação do mercado imobiliário residencial da França em 2024, enquanto os aluguéis estão previstos para aumentar a 6,29% de TCAC até 2030.

- Por modo de venda, o segmento secundário representou 65% da participação do tamanho do mercado imobiliário residencial da França em 2024, mas o segmento primário está avançando a 6,22% de TCAC até 2030.

- Por região, Île-de-France permaneceu a maior com uma participação de 28% em 2024, enquanto Occitanie é a de crescimento mais rápido a 6,36% de TCAC até 2030.

Tendências e Insights do Mercado Imobiliário Residencial da França

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Déficit habitacional e desequilíbrio de oferta em meio ao declínio de licenças de construção | +1.2% | Nacional; agudo em Île-de-France, Lyon, Marselha | Longo prazo (≥ 4 anos) |

| Regulamentações de eficiência energética acelerando renovação e demanda de nova construção | +0.9% | Nacional; maior em regiões de estoque mais antigo | Longo prazo (≥ 4 anos) |

| Incentivos para compradores de primeira casa e extensão do PTZ+ alimentando demanda de nível de entrada | +0.8% | Nacional; mais forte nas Zonas B e C | Prazo médio (2-4 anos) |

| Crescimento de investimento institucional de construção para aluguel impulsionando oferta de aluguel | +0.7% | Grandes metrópoles; expandindo para cidades secundárias | Prazo médio (2-4 anos) |

| Migração impulsionada pelo trabalho remoto para áreas suburbanas e rurais | +0.6% | Occitanie, Nouvelle-Aquitaine, Centre-Val-de-Loire | Prazo médio (2-4 anos) |

| Crescimento de domicílios unipessoais aumentando demanda por unidades menores | +0.4% | Centros urbanos-Paris, Lyon, Toulouse | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Déficit Habitacional e Desequilíbrio de Oferta em Meio ao Declínio de Licenças de Construção

Novas licenças de construção caíram 23,7% em 2023, aprofundando um déficit estrutural estimado que sustenta o piso de preços de longo prazo do mercado imobiliário residencial da França[1]Conseil Supérieur du Notariat, "Bilan Immobilier 2023," Notaires de France, notaires.fr. O déficit é mais severo onde persiste a migração líquida de entrada, como Île-de-France, que ainda adiciona aproximadamente 50.000-60.000 residentes por ano apesar dos fluxos de saída acelerados para regiões do sul. Materiais caros e regulamentações em camadas retardam nova oferta, então investidores institucionais visam programas de construção para aluguel que garantem arrendamentos longos e padrões energéticos modernos. Iniciativas governamentais de propriedade reconhecem o papel da escassez na estabilização de preços, recompensando desenvolvedores que podem manobrar dentro das restrições de conformidade e entregar rapidamente estoque

Incentivos para Compradores de Primeira Casa e Extensão do PTZ+ Alimentando Demanda de Nível de Entrada

A França estendeu o Prêt à Taux Zéro (PTZ+) de juros zero até dezembro de 2027 e ampliou a elegibilidade nacionalmente a partir de abril de 2025, elevando a capacidade de compra de nível de entrada[2]Service-Public France, "PTZ : conditions d'éligibilité 2025-2027," Service-Public, service-public.fr. Menores custos hipotecários em torno de 3,1% em 2025 coincidiram com a adesão ao PTZ+, e os bancos indicam vencimentos de empréstimos mais longos de mais de 20 anos que mantêm os encargos mensais gerenciáveis. Ao mitigar lacunas de patrimônio, o programa canaliza atividade para cidades secundárias anteriormente fora das zonas de alta tensão, diversificando a demanda regional e revigorando o tráfego de compradores de primeira casa.

Migração Impulsionada pelo Trabalho Remoto para Áreas Suburbanas e Rurais

Cerca de 770.000 residentes se realocaram de cidades densas para comunas rurais em 2021, um aumento de 12% versus 2019, catalisando focos de demanda fresca e reavaliando valores de propriedade em Occitanie, Nouvelle-Aquitaine e Centre-Val-de-Loire. Com a maioria dos mudantes citando planos de realocação permanente, municípios de destino estão agilizando melhorias de infraestrutura, criando benefícios circulares para habitação local e serviços. Profissionais de alta renda que mantêm salários metropolitanos amplificam o poder de compra nas regiões receptoras, amplificando a previsão de TCAC de 6,36% para Occitanie até 2030.

Regulamentações de Eficiência Energética Acelerando Renovação e Demanda de Nova Construção

A proibição de aluguéis classificados como G a partir de 2025-e subsequentes proibições de classificação F em 2028 e classificação E em 2034-cria um mercado de renovação estimado em mais de EUR 1.000/m², apoiado por subsídios MaPrimeRénov' cobrindo até 90% dos custos para domicílios qualificados[3]Ministère de la Transition Écologique, "Entrée en vigueur du Diagnostic de Performance Énergétique 2025," Ministère T.E., ecologie.gouv.fr. Casas eficientes classificadas A/B alcançaram prêmios de preço de 1-2% durante 2023, enquanto unidades F/G perderam até 6% Notaires-de-France. Desenvolvedores comercializando novas construções compatíveis desfrutam de demanda preferencial, e investidores institucionais implantam capital em portfólios alinhados com energia que comandam aluguéis mais altos e menor vacância.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento das taxas hipotecárias e padrões de empréstimo mais rigorosos comprimindo acessibilidade | -1.10% | Nacional; agudo em Paris | Curto prazo (≤ 2 anos) |

| Crescimento salarial real estagnado prejudicando poder de compra em áreas urbanas centrais | -0.70% | Île-de-France, Provence-Alpes-Côte d'Azur | Prazo médio (2-4 anos) |

| Estoque habitacional envelhecendo exigindo altos custos de retrofit | -0.30% | Nacional | Prazo médio (2-4 anos) |

| Volatilidade de preços e correção de mercado criando incerteza do comprador | -0.10% | Nacional | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento das Taxas Hipotecárias e Padrões de Empréstimo Mais Rigorosos Comprimindo Acessibilidade

Embora os custos tenham recuado dos picos de 4,2%, a média atual de 3,1% ainda triplica a taxa recorde baixa de 1,05% do final de 2021. Normas prudenciais mais rigorosas limitam o endividamento, restringindo o acesso para mutuários de renda média, e empréstimos habitacionais em aberto caíram 0,65% a/a para EUR 1,424 trilhão em julho de 2024 BNP-Paribas. Amortizações mais longas de 253 meses compensam alguma pressão, mas destacam a tensão de acessibilidade em mercados premium e adiam a propriedade para domicílios mais jovens.

Crescimento Salarial Real Estagnado Prejudicando Poder de Compra em Áreas Urbanas Centrais

O salário real ficou atrás da inflação habitacional, reduzindo a participação de funcionários e trabalhadores em transações de compra desde 2019; gestores de alto nível agora representam 52% dos compradores Notaires-de-France. Preços de Paris acima de EUR 9.500/m² exigem rendas bem além das medianas regionais, promovendo migração de saída sustentada que alivia a demanda local, mas comprime a liquidez nos segmentos urbanos centrais.

Análise de Segmentos

Por Tipo de Propriedade: Apartamentos Ancoram Volume Enquanto Vilas Capturam Prêmio de Crescimento

Apartamentos capturaram 65% da participação do mercado imobiliário residencial da França em 2024, refletindo a dominância de formatos de vida de maior densidade em áreas metropolitanas. Vilas e casas térreas representam uma base menor, mas estão projetadas para expandir a uma TCAC de 6,18%, beneficiando-se das preferências de espaço pós-pandemia e flexibilidade do trabalho remoto. Mandatos energéticos impõem custos de retrofit por unidade mais pesados em blocos de apartamentos envelhecendo, enquanto casas isoladas oferecem aos proprietários mais controle sobre cronogramas de atualização. Apartamentos, no entanto, ganham vantagens de escala em grandes projetos de regeneração urbana como Clichy-Batignolles, que está entregando 3.400 unidades incluindo um componente de habitação social de 50%. Investidores focados em aluguel visam cada vez mais ativos unifamiliares suburbanos para garantir prêmios de rendimento acima de apartamentos de núcleo denso, especialmente em Occitanie e Nouvelle-Aquitaine.

No médio prazo, o tamanho do mercado imobiliário residencial da França de transações de vila está previsto para aumentar mais rapidamente que as vendas de apartamentos conforme a realocação domiciliar para zonas de menor densidade persiste. No entanto, apartamentos permanecerão a espinha dorsal de portfólios urbanos, apoiados por populações estudantis e migrantes de entrada, e por modernizações lideradas por desenvolvedores que elevam rótulos energéticos para atender padrões de 2030. Compradores institucionais mostram crescente apetite por edifícios de uso misto que integram andares residenciais sobre pódios comerciais, aproveitando fluxos de caixa estáveis de apartamentos para equilibrar volatilidade do mercado de escritórios.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa de Preço: Dominância do Mercado Médio Enfrenta Aceleração do Nível Acessível

Propriedades de mercado médio representaram 46% do tamanho do mercado imobiliário residencial da França em 2024, fornecendo a combinação mais ampla entre orçamentos de compradores e estoque disponível. Unidades acessíveis, embora menores em termos de valor, estão preparadas para crescimento de TCAC de 6,11% até 2030 conforme PTZ+ e MaPrimeRénov' reduzem obstáculos de entrada. Dispersão regional é visível: demanda por casas acessíveis se concentra em cidades secundárias oferecendo preços abaixo da mediana e vantagens de qualidade de vida, enquanto compradores de alta renda ainda dominam segmentos prime e de luxo parisienses.

Regras de eficiência energética também moldam dinâmicas de faixas de preço. Proprietários em faixas de preço mais baixos podem lutar para financiar atualizações obrigatórias, arriscando disposições aceleradas que restringem a oferta e elevam valores residuais de estoque acessível renovado. Enquanto isso, desenvolvedores apoiados por mandatos institucionais canalizam capital para habitação intermediária precificada para funcionários do setor público, abordando uma lacuna estrutural destacada por um programa residencial de EUR 200 milhões do fundo de pensão ERAFP[4]Établissement de Retraite Additionnelle de la Fonction Publique, "ERAFP alloue 200 M€ au logement intermédiaire," ERAFP, erafp.fr.

Por Modelo de Negócio: Crescimento de Aluguel Supera Vendas Conforme Capital Institucional se Expande

Vendas tradicionais de casas mantiveram uma participação de mercado imobiliário residencial da França de 68% em 2024, mas os aluguéis estão projetados para superá-los a 6,29% de TCAC, redefinindo o perfil de posse do país. Restrições persistentes de acessibilidade, tendências demográficas para formação familiar mais tardia e mobilidade profissional tornam habitação flexível mais atrativa. Fundos de pensão e seguradoras estão aumentando projetos de construção para aluguel com fluxos de caixa de longa duração e vinculados à inflação, enquanto grandes desenvolvedores como Bouygues Immobilier introduzem pacotes PASS'INVEST que combinam entrega de unidade, acabamento e gestão de propriedade do primeiro ano para atrair investidores privados.

Conforme obstáculos regulatórios aumentam, proprietários institucionais equipados com capital e expertise de conformidade capturarão participação de mercado de proprietários privados fragmentados. O tamanho do mercado imobiliário residencial da França alocado para blocos de aluguel construídos para esse fim está, portanto, definido para aumentar, particularmente em cidades universitárias e desenvolvimentos orientados ao trânsito onde a demanda de inquilinos é consistente.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modo de Venda: Dominância Secundária Encontra Renascimento do Setor Primário

Revendas de casas existentes comandaram 65% da participação do mercado imobiliário residencial da França em 2024, entrincheiradas em um estoque habitacional maduro. No entanto, o setor primário está previsto para crescer a 6,22% de TCAC com base em códigos energéticos mais rigorosos que favorecem novas construções. Extensões ferroviárias do Grand Paris Express produzem terra fresca ao redor de novas estações, catalisando projetos de construção nova que oferecem conformidade regulatória imediata e certificações de alta eficiência.

Desenvolvedores agrupam características de sustentabilidade e garantias completas para justificar prêmios de preço, enquanto compradores se beneficiam de custos operacionais mais baixos e incentivos PTZ+ anexados à nova construção. Embora o mercado secundário permaneça dominante, crescentes despesas de retrofit para unidades mais antigas poderiam lentamente diminuir sua participação conforme o pipeline primário escala.

Análise Geográfica

Das 13 regiões continentais da França, Île-de-France permanece o mercado residencial mais valioso, responsável por 28% do volume total de transações em 2024 apesar das perdas recordes de migração líquida. O ressalto de 21% nas vendas do T1 2025 para 29.190 negócios mostra momentum retornando, mas a atividade ainda está 10% abaixo do T1 2023, refletindo fricções de acessibilidade e um cenário de taxa de juros mais alta por mais tempo. Novas linhas de metrô sob o Grand Paris Express reposicionaram comunas periféricas como Clichy-sous-Bois e Saint-Ouen como pontos de redesenvolvimento, encorajando projetos de alta densidade que se alinham com normas energéticas de 2030. Aproximadamente um terço do estoque de Paris carrega rótulos energéticos F ou G, impondo necessidades urgentes de renovação, mas também criando potencial positivo para pioneiros que atualizam antes do prazo.

A ascensão de Occitanie ilustra o realinhamento gravitacional do mercado imobiliário residencial da França. A região recebeu 145.000 novos habitantes apenas em 2016, igual a 2,5% de sua população; 59% dos recém-chegados possuíam pelo menos um baccalauréat, confirmando apelo de mão-de-obra qualificada. Toulouse comanda o maior cluster aeroespacial da Europa, sustentando emprego de alto salário e estimulando demanda habitacional tanto em núcleos urbanos quanto em comunas periurbanas. Montpellier se beneficia de centros de ciências da vida e um ecossistema universitário robusto, atraindo estudantes e jovens profissionais que sustentam demanda vibrante de aluguel. Investimentos municipais em extensões de bonde, ciclovias e infraestrutura digital melhoram a habitabilidade, reforçando o volante de migração.

Provence-Alpes-Côte d'Azur alinha atração de estilo de vida com influxos de capital internacional. Compradores estrangeiros aumentaram 15% em 2024, e aproximadamente um quarto dos negócios envolveu compradores de segunda residência, frequentemente do Norte da Europa. Aix-en-Provence registrou preços medianos de EUR 5.858/m², enquanto vilas com vista para o mar no Var ou Alpes-Maritimes comandam EUR 2-4 milhões. Com turismo gerando tráfego constante de aluguel de curta duração, proprietários alcançam rendimentos brutos médios próximos a 4,5%. O roteiro de energia limpa do conselho regional, incluindo regras de construção costeira mais rigorosas, está incentivando desenvolvimentos eco-projetados que já garantem prêmios de aluguel de 10%, ancorando valor de longo prazo para ativos compatíveis.

Panorama Competitivo

O mercado imobiliário residencial da França é moderadamente competitivo, com competição mudando do modelo tradicional de construir e vender para modelos de plataforma. Estes novos modelos integram desenvolvimento, gestão de ativos e expertise de conformidade energética. Embora a participação de mercado permaneça moderadamente fragmentada, os mandatos energéticos iminentes para 2025-2034 estão impulsionando uma onda de consolidação. Principais players, com seus balanços substanciais, não estão apenas absorvendo despesas de retrofit, mas também estão se associando com investidores institucionais em busca de fluxos de aluguel estáveis.

Bouygues Immobilier exemplifica reformulação estratégica, lançando PASS'INVEST para diversificar renda através de gestão de aluguel e pacotes de arrendamento mobiliado com vantagens fiscais. O programa reduz fricção para investidores de varejo, agrupa serviços contábeis e garante fornecimento de móveis, gerando assim taxas recorrentes além das margens de construção. A alocação de EUR 200 milhões da ERAFP para mandatos residenciais destaca o apetite do fundo de pensão por habitação intermediária, impulsionando uma onda de acordos de financiamento antecipado que garantem absorção para desenvolvedores e alinham portfólios com métricas de impacto social.

O momentum de F&A também está ganhando ritmo. A fusão acordada de troca de ações 13:1 da Inmobiliaria Colonial e Société Foncière Lyonnaise criará uma plataforma pan-europeia focada em escritórios prime e apartamentos de alto padrão, melhorando a visibilidade do mercado de capitais e custos de financiamento. Gecina, a maior proprietária residencial listada da França, elevou a renda líquida recorrente por ação 6,7% em 2024 reciclando ativos não essenciais em esquemas emblemáticos de eficiência energética esperados para ganhar EUR 60-70 milhões anualmente até 2028 Gecina. Transformação digital também apoia vantagens competitivas: empresas implantam ferramentas PropTech para monitoramento energético em tempo real, manutenção preditiva e arrendamento remoto, reduzindo custos operacionais e aumentando satisfação do inquilino.

Líderes da Indústria Imobiliária Residencial da França

-

Nexity

-

Bouygues Immobilier

-

Groupe Pichet

-

Icade

-

BNP Paribas Real Estate

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Bouygues Immobilier introduziu PASS'INVEST, agrupando instalação de móveis, suporte contábil e gestão do primeiro ano para simplificar investimento em aluguel para proprietários individuais

- Abril 2025: O governo estendeu PTZ+ até final de 2027 e abriu elegibilidade para casas novas individuais nacionalmente.

- Fevereiro 2025: Gecina registrou um aumento de ganhos de 6,7% para 2024, elevando renda recorrente por ação para EUR 6,42 e anunciando três projetos de pipeline valendo EUR 60-70 milhões em receita futura.

- Janeiro 2025: França aplicou sua proibição no aluguel de casas classificadas G e expandiu ajuda MaPrimeRénov', enquanto mandava auditorias energéticas para aluguéis turísticos.

Escopo do Relatório do Mercado Imobiliário Residencial da França

Imóveis residenciais referem-se a propriedades que são exclusivamente projetadas para ocupação humana. O relatório fornece insights-chave sobre o mercado imobiliário residencial francês. Inclui desenvolvimentos tecnológicos, tendências e iniciativas tomadas pelo governo neste setor, juntamente com foco na dinâmica do mercado. Adicionalmente, o panorama competitivo do mercado é mostrado através dos perfis de players-chave. O mercado é segmentado por tipo de propriedade. O relatório oferece tamanho de mercado e previsão em valor (bilhões de USD) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Vilas e Casas Térreas |

| Acessível |

| Mercado Médio |

| Luxo |

| Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) |

| Vendas |

| Aluguel |

| Île-de-France |

| Provence-Alpes-Côte d'Azur |

| Auvergne-Rhône-Alpes |

| Nouvelle-Aquitaine |

| Resto da França |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Vilas e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Mercado Médio | |

| Luxo | |

| Por Modo de Venda | Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) | |

| Por Modelo de Negócio | Vendas |

| Aluguel | |

| Por Região | Île-de-France |

| Provence-Alpes-Côte d'Azur | |

| Auvergne-Rhône-Alpes | |

| Nouvelle-Aquitaine | |

| Resto da França |

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado imobiliário residencial da França?

O mercado está avaliado em 528,33 bilhões de dólares em 2025 e está no caminho para alcançar 697,52 bilhões de dólares até 2030.

Quão rápido espera-se que o mercado imobiliário residencial da França cresça?

Uma taxa de crescimento anual composta de 5,92% está projetada entre 2025 e 2030.

Qual região está crescendo mais rapidamente?

Occitanie está prevista para registrar uma TCAC de 6,36% até 2030, superando todas as outras regiões.

Por que o segmento de aluguel está expandindo mais rapidamente que as vendas de casas?

Investimento institucional de construção para aluguel, restrições de acessibilidade e mudanças de preferências de estilo de vida empurram o modelo de aluguel em direção a uma TCAC de 6,29%, à frente do crescimento tradicional de vendas.

Página atualizada pela última vez em: