Tamanho e Participação do Mercado de Fitonutrientes

Análise do Mercado de Fitonutrientes pela Mordor Intelligence

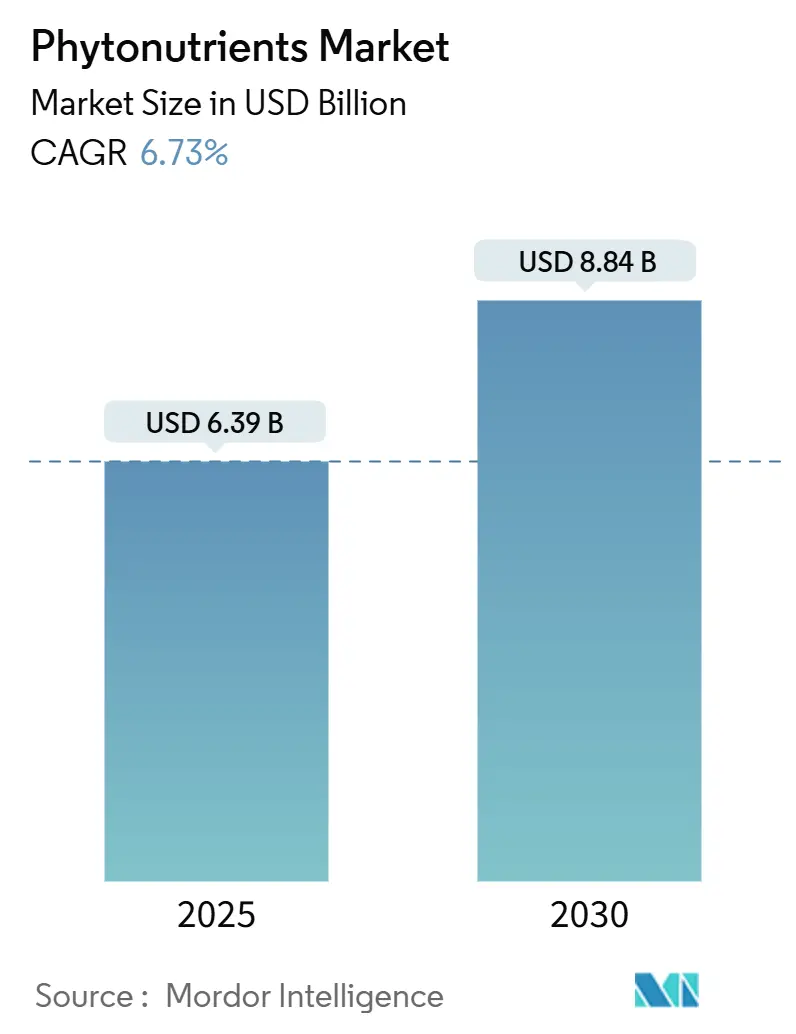

O tamanho do mercado de fitonutrientes é estimado em USD 6,39 bilhões em 2025 e espera-se que atinja USD 8,84 bilhões até 2030, refletindo uma TCAC de 6,73%. O crescimento deriva de três forças convergentes: os consumidores agora equiparam "natural" com "saudável", os reguladores continuam removendo aditivos sintéticos das listas aprovadas, e as tecnologias de extração como CO₂ supercrítico e fermentação sem solvente estão reduzindo os custos de produção. As regras da FDA[1]Fonte: U.S. Food & Drug Administration, "Food Labeling: Nutrient Content Claims; Definition of Term 'Healthy'," fda.gov de fevereiro de 2025 que redefinem alimentos preparados "saudáveis" em torno da densidade de nutrientes em vez de nutrientes únicos abrem novos caminhos de alegações de rótulo para produtos enriquecidos com fitonutrientes. Enquanto isso, aprovações recentes de colorantes azuis de flor de ervilha-borboleta e extrato de Galdieria sinalizam apoio oficial para ingredientes derivados de plantas. As crescentes cargas de doenças crônicas aceleram o interesse científico e comercial em polifenóis, carotenoides e fitoesteróis para saúde preventiva, enquanto fabricantes de ração animal adotam misturas complexas de fitonutrientes para melhorar a função da barreira intestinal e desempenho de crescimento em animais

Principais Conclusões do Relatório

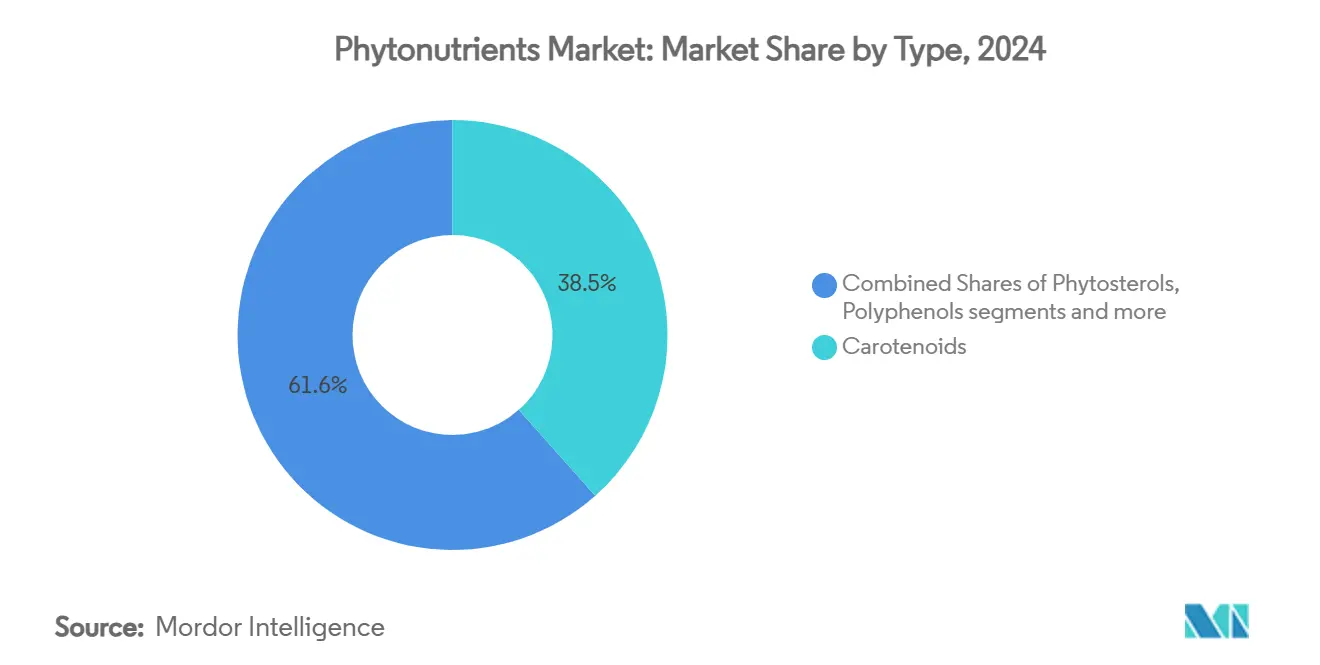

- Por tipo, os carotenoides detiveram 38,45% da participação do mercado de fitonutrientes em 2024; os polifenóis estão definidos para crescer a uma TCAC de 9,55% até 2030.

- Por fonte, frutas e vegetais comandaram 53,75% da participação do tamanho do mercado de fitonutrientes em 2024, enquanto ervas e árvores avançarão a uma TCAC de 8,45% durante 2025-2030.

- Por forma, pós representaram 65,89% da participação do mercado de fitonutrientes em 2024; formas líquidas têm previsão de crescer a uma TCAC de 9,48% até 2030.

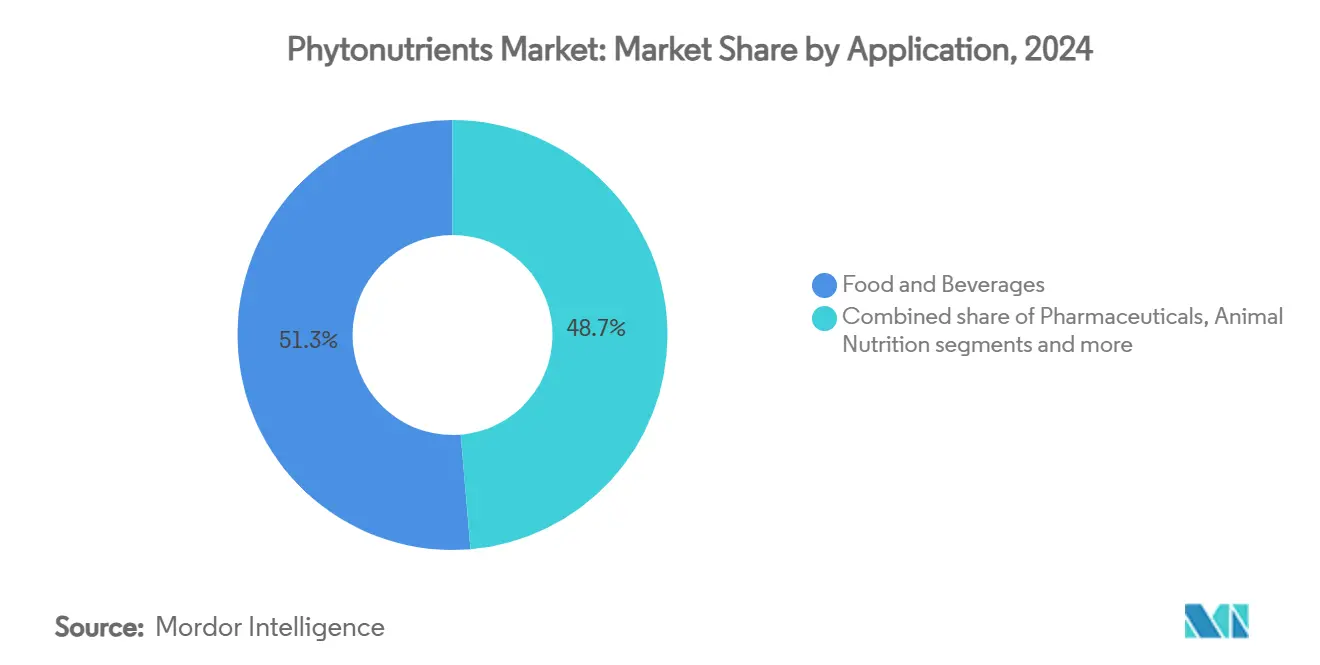

- Por aplicação, alimentos e bebidas lideraram com 51,33% de participação de mercado em 2024; produtos farmacêuticos registrarão a TCAC mais rápida de 10,46% entre 2025-2030.

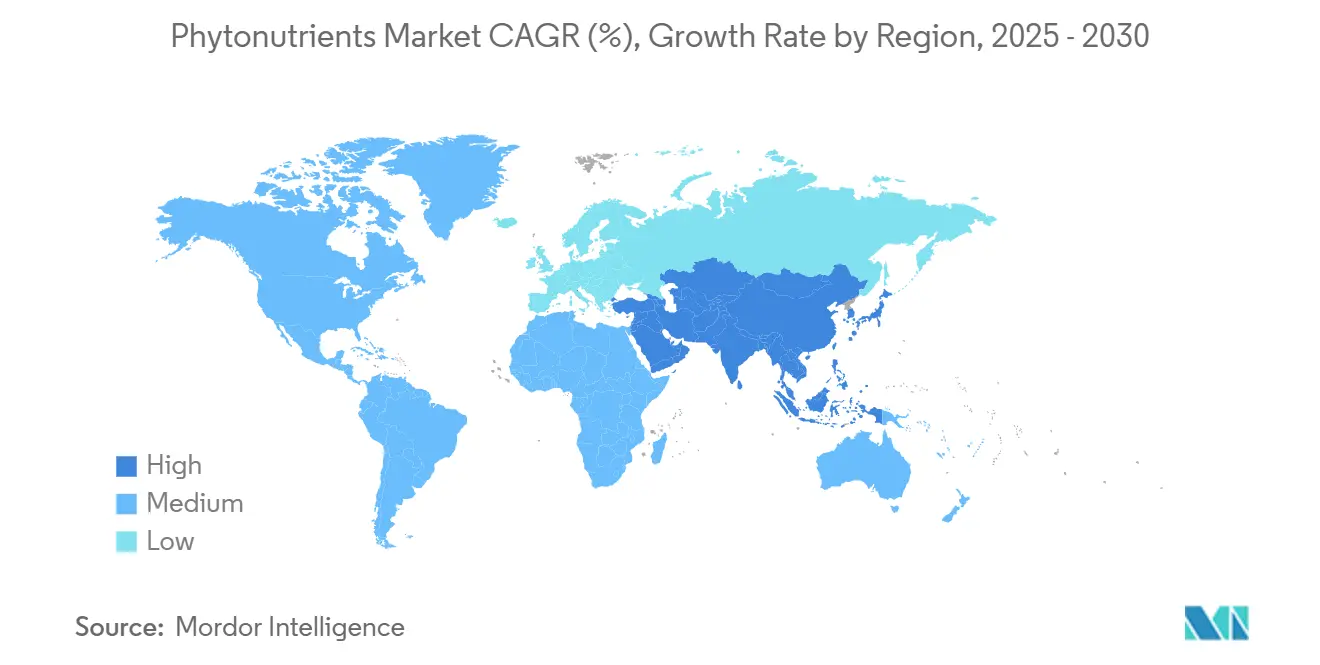

- Por geografia, a América do Norte liderou com 41,65% da participação do mercado de fitonutrientes em 2024, enquanto a Ásia-Pacífico está projetada para expandir a uma TCAC de 8,65% até 2030.

Tendências e Insights do Mercado Global de Fitonutrientes

Análise de Impacto dos Drivers

| Drivers | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por fortificação de alimentos e bebidas com rótulo limpo | +1.2% | Global, com impacto mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Consciência elevada do consumidor sobre cuidados preventivos de saúde e bem-estar | +1.5% | Global, liderada por mercados desenvolvidos, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Prevalência crescente de doenças crônicas e condições de saúde | +0.9% | Global, com impacto agudo em populações envelhecidas da América do Norte, Europa, Japão | Longo prazo (≥ 4 anos) |

| Demanda acelerada por produtos que fortalecem a imunidade | +0.8% | Global, demanda sustentada pós-pandemia | Curto prazo (≤ 2 anos) |

| Demanda crescente por ingredientes naturais e à base de plantas em produtos alimentícios | +1.1% | Global, mais forte na América do Norte e Europa, crescendo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Integração de fitonutrientes na ração animal | +0.7% | Global, com adoção precoce em mercados pecuários desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Fortificação de Alimentos e Bebidas com Rótulo Limpo

A retirada do Corante Vermelho No. 3 pela FDA para aplicações alimentícias em 2024 levou fabricantes a reformular seus produtos com alternativas naturais. Empresas de alimentos e bebidas estão incorporando cada vez mais ingredientes de cores naturais como spirulina, vermelho de beterraba e carotenoides para atender seus requisitos de marca, regulatórios e sensoriais. Os fabricantes compensaram com sucesso os custos aumentados de matérias-primas através de prêmios de preço no varejo de 12-15% em 2025. A implementação de métodos avançados de extração, particularmente solventes eutéticos naturais profundos, alcançou melhorias de rendimento superiores a 10% comparado aos processos tradicionais de etanol, enquanto apoia objetivos de sustentabilidade. A transição da indústria para ingredientes de rótulo limpo evoluiu significativamente de um segmento de mercado especializado para se tornar uma consideração primária do consumidor, o que continua a apoiar o crescimento sustentado no mercado de fitonutrientes. Esta mudança reflete preferências mais amplas do consumidor por ingredientes naturais e transparência em produtos alimentícios.

Consciência Elevada do Consumidor Sobre Cuidados Preventivos de Saúde e Bem-estar

A crescente consciência sobre cuidados preventivos de saúde aumentou a demanda do consumidor por produtos enriquecidos com fitonutrientes em todas as demografias. Esta mudança reflete uma transformação mais ampla na consciência da saúde, onde consumidores buscam ativamente compostos naturais para suas rotinas de bem-estar. Pesquisas demonstrando os efeitos dos fitonutrientes na inflamação e função imune forneceram validação científica que atrai consumidores que buscam soluções de saúde baseadas em evidências. Múltiplos estudos clínicos mostraram que esses compostos podem ajudar a regular vários processos biológicos e apoiar a manutenção geral da saúde. Sistemas avançados de entrega como fitossomas melhoram a absorção de fitonutrientes, atendendo requisitos do consumidor por produtos eficazes e apoiando pontos de preço mais altos. Essas melhorias tecnológicas permitiram que fabricantes desenvolvessem formulações mais eficientes que maximizam o potencial terapêutico de compostos à base de plantas enquanto asseguram melhor biodisponibilidade.

Prevalência Crescente de Doenças Crônicas e Condições de Saúde

O financiamento governamental apoia ensaios clínicos de curcumina, sulforafano e outros fitoquímicos para câncer e condições cardiometabólicas, validando seu potencial terapêutico, de acordo com o National Cancer Institute[2]Fonte: National Cancer Institute, "Natural Products for Cancer Prevention Research," cancer.gov. Esses ensaios são essenciais para estabelecer os perfis de eficácia e segurança de compostos naturais no tratamento de várias doenças. A tecnologia avançada de nano-encapsulação permite a liberação controlada desses compostos, com algumas combinações alcançando redução do colesterol-LDL comparável a medicamentos farmacêuticos. Este avanço tecnológico melhorou significativamente a biodisponibilidade e eficácia de compostos naturais. Os procedimentos simplificados da FDA para novos ingredientes dietéticos reduziram atrasos regulatórios no desenvolvimento de produtos, permitindo que empresas tragam produtos inovadores ao mercado mais eficientemente. Após expirações de patentes de estatinas convencionais e medicamentos para pressão arterial, empresas farmacêuticas estão desenvolvendo combinações de fitonutrientes para manter fluxos de receita, indicando maior integração entre abordagens nutricionais e farmacêuticas. Esta convergência representa uma mudança significativa na estratégia da indústria farmacêutica em direção à incorporação de compostos naturais em seus portfólios de produtos.

Demanda Acelerada por Produtos que Fortalecem a Imunidade

A consciência de imunidade pós-pandemia criou demanda sustentada por produtos de suporte imune baseados em fitonutrientes, estendendo-se além de padrões sazonais tradicionais. A aprovação de novos ingredientes alimentícios, incluindo óleo de microalgas e proantocianidinas nas regulamentações de alimentos para saúde da China, demonstra adaptação regulatória à demanda do consumidor por compostos diversos que apoiam a imunidade. O desenvolvimento de nanopartículas semelhantes a exossomas derivadas de plantas a partir de frutas, vegetais e ervas cria mecanismos de entrega inovadores para fitonutrientes imunomoduladores, potencialmente revolucionando formulações de alimentos funcionais. A validação clínica dos efeitos imunomoduladores dos fitonutrientes em aplicações pecuárias fornece insights translacionais para aplicações de saúde humana, particularmente em cenários de supressão imune relacionada ao estresse. A integração do conhecimento herbal tradicional com tecnologias modernas de extração permite a comercialização de compostos vegetais de apoio à imunidade anteriormente subutilizados.

Análise de Impacto das Restrições

| Restrições | (~) % de Impacto nas Previsões TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de produção associados à extração e processamento de fitonutrientes | -1.8% | Global, mais agudo em regiões com altos custos de energia | Curto prazo (≤ 2 anos) |

| Disponibilidade limitada de matérias-primas devido a dependências sazonais e restrições agrícolas | -1.2% | Global, com variações regionais baseadas na diversidade de culturas | Médio prazo (2-4 anos) |

| Requisitos regulatórios complexos e processos de aprovação em diferentes regiões | -0.9% | Global, com intensidade variável entre jurisdições regulatórias | Longo prazo (≥ 4 anos) |

| Competição de alternativas sintéticas com menores custos de produção | -0.7% | Global, impacto mais forte em segmentos de mercado sensíveis ao preço | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Produção Associados à Extração e Processamento de Fitonutrientes

Altos custos de produção limitam o crescimento do mercado ao restringir o acesso a consumidores sensíveis ao preço e reduzir os lucros dos fabricantes. Métodos tradicionais de extração requerem energia substancial e equipamentos especializados, particularmente sistemas de CO₂ supercrítico que demandam investimento de capital significativo dos fabricantes. Novas tecnologias de extração, como processamento de água subcrítica e solventes eutéticos naturais profundos, podem reduzir custos enquanto mantêm qualidade do produto e padrões ambientais. Muitas categorias de fitonutrientes lutam para alcançar economias de escala devido à demanda dispersa entre aplicações e regiões. Embora métodos biotecnológicos como fermentação microbiana e cultura de células vegetais possam reduzir custos de produção a longo prazo e superar limitações agrícolas, eles requerem investimento inicial substancial. O uso de subprodutos agrícolas como fontes de fitonutrientes ajuda a reduzir custos e melhorar a sustentabilidade.

Disponibilidade Limitada de Matérias-Primas Devido a Dependências Sazonais e Restrições Agrícolas

Vulnerabilidades da cadeia de suprimentos na disponibilidade de matérias-primas resultam em volatilidade de preços e incertezas de fornecimento para fabricantes. Padrões de produção agrícola afetados pelas mudanças climáticas criam variações de rendimento que influenciam concentrações de fitonutrientes em materiais-fonte. A cadeia de suprimentos de produtos frescos enfrenta desafios adicionais devido à sua natureza perecível e dependência da infraestrutura de cadeia fria, afetando a consistência das matérias-primas necessárias para extração de fitonutrientes. Embora empresas implementem estratégias de diversificação através de fontes vegetais alternativas e fornecimento geográfico expandido, essas abordagens requerem investimentos substanciais em desenvolvimento de fornecedores e sistemas de controle de qualidade. Agricultura de ambiente controlado e tecnologias de agricultura vertical oferecem soluções para reduzir dependências sazonais e manter perfis consistentes de fitonutrientes, embora a eficácia de custos permaneça uma preocupação. A indústria está explorando soluções biotecnológicas, incluindo cultivo de algas e métodos de biologia sintética, para abordar limitações agrícolas e melhorar o controle sobre pureza e concentração de compostos.

Análise de Segmentos

Por Tipo: Carotenoides Sustentam Liderança Enquanto Polifenóis Aceleram

Carotenoides garantiram 38,45% da participação do mercado de fitonutrientes em 2024, ancorados em usos estabelecidos como colorantes e antioxidantes em alimentos e suplementos. Sua capacidade de varredura de óxidos e funções de Provitamina A mantêm a demanda estável. Por outro lado, polifenóis entregam a TCAC mais alta de 9,55% com evidências crescentes de benefícios cardioprotetores e neuroprotetores. A síntese baseada em fermentação agora contorna limitações sazonais de culturas, melhorando a consistência lote a lote e reduzindo resíduos de solventes-todas vantagens persuasivas para proprietários de marcas de rótulo limpo.

Validação clínica forte e produção custo-eficiente garantem que carotenoides permaneçam a âncora de receita do mercado de fitonutrientes. No entanto, inovações em taninos ricos em galoíl, análogos de resveratrol e glicosídeos de flavonol impulsionam polifenóis em direção a ganhos de dois dígitos, que podem erodir a dominância dos carotenoides até o final da década. À medida que plataformas de nutrição de precisão ligam variantes genéticas a marcadores de estresse oxidativo, misturas de polifenóis adaptadas a perfis de saúde pessoais ganham tração. Essas tendências prenunciam uma mistura de produtos gradualmente reequilibrada dentro do mercado mais amplo de fitonutrientes.

Por Fonte: Frutas e Vegetais Dominam enquanto Ervas e Árvores Ganham Impulso

Frutas e vegetais representaram 53,75% do mercado de fitonutrientes em 2024, apoiados pela extensa produção agrícola e confiança do consumidor. Subprodutos de processamento de alimentos como bagaço de tomate, cascas de cebola e bagaço de uva são cada vez mais usados como matérias-primas, convertendo resíduos em produtos valiosos enquanto reduzem o impacto ambiental. O United States Department of Agriculture (USDA)[3]Fonte: United States Department of Agriculture, " Vegetable Production in the United States", www.fas.usda.gov relatou produção de vegetais de 758 milhões de cwt em 2023, garantindo suprimento suficiente de matéria-prima.

Ervas e árvores traçam a TCAC mais rápida de 8,45%, impulsionada pelo interesse em compostos adaptogênicos de ashwagandha, ginseng e catequinas de chá verde. Protocolos de extração padronizados garantem potência consistente, aliviando preocupações históricas de controle de qualidade. Cereais, leguminosas e oleaginosas oferecem escala custo-eficiente mas devem competir com demanda de uso alimentício. Algas marinhas e plataformas de biologia sintética representam alternativas de longo prazo que prometem pureza e controle ambiental, mas requerem otimização adicional de custos antes de reformularem o mercado de fitonutrientes.

Por Forma: Pó Retém Participação Majoritária enquanto Líquidos Conquistam Buscadores de Conveniência

Pós dominaram o mercado de fitonutrientes com 65,89% de participação em 2024. Este formato oferece vantagens significativas em estabilidade, eficiência de transporte e compatibilidade com aplicações de panificação, laticínios e análogos de carne. Métodos de processamento como secagem por aspersão, liofilização e aglomeração ajudam a preservar compostos ativos enquanto mantêm níveis baixos de atividade de água, garantindo qualidade do produto e vida útil. A incorporação de carreadores derivados de matriz, particularmente isolados de proteína de ervilha, melhorou substancialmente as características de dispersibilidade do pó e permitiu o desenvolvimento de formulações sem açúcar em várias aplicações de alimentos e bebidas.

Líquidos, projetados para crescer 9,48% TCAC, atraem bebidas prontas para beber, gomas e formatos de dose por gota. A cromatografia de partição centrífuga usando solventes renováveis aumenta a pureza para padrões de grau farmacêutico sem resíduos clorados. Cápsulas, comprimidos e injeções de nanoemulsão servem nichos premium onde alegações de biodisponibilidade comandam margens mais altas. Embalagens inteligentes que rastreiam oxidação em tempo real estão em desenvolvimento e podem estender a vida útil, reforçando a confiança do consumidor tanto em variantes de pó quanto líquidas do mercado de fitonutrientes.

Por Aplicação: Alimentos e Bebidas Lideram Enquanto Produtos Farmacêuticos Aceleram

O segmento de alimentos e bebidas dominou com 51,33% de participação de mercado em 2024, impulsionado por fabricantes reformulando cereais matinais, sucos e produtos lácteos com pigmentos naturais e antioxidantes. Grandes empresas de alimentos estão incorporando cada vez mais esses ingredientes naturais para atender à demanda do consumidor por produtos de rótulo limpo. O crescimento do segmento é apoiado por regulamentações favoráveis de rotulagem e a capacidade de fazer alegações de saúde, que permitem aos fabricantes destacar os benefícios nutricionais de ingredientes naturais. Este ambiente regulatório, combinado com a crescente consciência do consumidor sobre benefícios à saúde, continua a impulsionar a adoção de pigmentos naturais e antioxidantes em aplicações de alimentos e bebidas.

Produtos farmacêuticos, avançando a 10,46% TCAC, beneficiam-se de nanocarreadores que resolvem obstáculos de biodisponibilidade de curcumina, resveratrol e quercetina. A orientação da FDA sobre notificações de novos ingredientes dietéticos em 2024 clarifica rotas regulatórias, acelerando a comercialização. Suplementos dietéticos permanecem um canal de médio mercado entrincheirado mas agora enfrentam competição de alimentos funcionais que misturam conveniência e benefícios à saúde. Em nutrição animal, misturas complexas de fitonutrientes melhoram a saúde intestinal e conversão alimentar, oferecendo aos agricultores soluções de desempenho sem antibióticos-uma adjacência esperada para apoiar crescimento incremental para o mercado mais amplo de fitonutrientes.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A América do Norte deteve 41,65% do mercado de fitonutrientes em 2024, aproveitando clareza regulatória robusta, investimento em pesquisa e desenvolvimento e prontidão do consumidor para pagar preços premium. Aprovações recentes da FDA de flor de ervilha-borboleta e pigmento azul derivado de Galdieria impulsionam o suprimento de colorantes naturais, reforçando ainda mais a confiança do mercado. A produção de produtos da região, incluindo 758 milhões de cwt de vegetais em 2023, garante fluxos estáveis de matéria-prima. E-commerce e modelos de assinatura de nutrição personalizada aceleram a adoção direta ao consumidor de misturas de superalimentos e gomas direcionadas.

A Ásia-Pacífico é a região de crescimento mais rápido com TCAC de 8,65%, alimentada por populações de classe média em expansão, regulamentações progressivas e herança de medicina tradicional. A aprovação da China de novos ingredientes de alimentos para saúde como óleo de microalgas e proantocianidinas enriquece a lista de ingredientes permitidos e amplia a latitude de inovação de produtos cfda.com. O Ayurveda indiano e Alimentos com Alegações Funcionais japoneses promovem ainda mais o uso mainstream de fitonutrientes, enquanto ecossistemas locais de manufatura por contrato reduzem custos de produção, melhorando a competitividade de exportação.

A Europa registra crescimento estável sustentado por padrões rigorosos de qualidade e sustentabilidade. A adoção de tecnologias de extração verde e relatórios de avaliação de ciclo de vida apoia posicionamento de marca premium, embora o alinhamento regulatório fragmentado entre membros da UE adicione tempo e custo. América do Sul e Oriente Médio e África permanecem nascentes mas promissores; abundância agrícola no Brasil e demanda emergente de nutracêuticos no Conselho de Cooperação do Golfo criam terreno fértil para futura expansão do mercado de fitonutrientes.

Panorama Competitivo

O mercado de fitonutrientes é moderadamente fragmentado com corporações multinacionais estabelecidas competindo ao lado de empresas biotecnológicas especializadas e players regionais, criando um ambiente competitivo dinâmico onde inovação tecnológica e parcerias estratégicas impulsionam o posicionamento de mercado. Líderes de mercado como Cargill, BASF e DSM-Firmenich aproveitam extensas cadeias de suprimento globais e capacidades de pesquisa e desenvolvimento para manter vantagens competitivas, enquanto empresas especializadas menores focam em tecnologias de extração inovadoras e aplicações de nicho para capturar participação de mercado.

A integração de métodos de produção biotecnológicos, incluindo sistemas baseados em fermentação e plataformas de biologia sintética, representa um diferenciador-chave à medida que empresas buscam reduzir custos de produção enquanto garantem qualidade consistente e segurança de suprimento. Parcerias estratégicas moldam cada vez mais a dinâmica competitiva, exemplificada por colaborações como a aliança da HealthTech Bioactives com a Abolis Biotechnologies para desenvolver métodos de produção de polifenóis sem solvente, demonstrando como parcerias tecnológicas podem criar vantagens competitivas através de redução de custos e melhoria de sustentabilidade.

Oportunidades de espaço branco existem em aplicações emergentes como nutrição animal, onde suplementação complexa de fitonutrientes mostra promessa para melhorar o desempenho animal, e em aplicações farmacêuticas onde tecnologias de nanoformulação abordam limitações históricas de biodisponibilidade. Disruptores emergentes incluem empresas desenvolvendo tecnologias de extração sustentável e aquelas aproveitando fluxos de resíduos agrícolas para produção de fitonutrientes, criando tanto vantagens de custo quanto credenciais de sustentabilidade que ressoam com consumidores ambientalmente conscientes e órgãos regulatórios.

Líderes da Indústria de Fitonutrientes

-

Cargill, Incorporated

-

BASF SE

-

Kerry Group plc

-

The Archer-Daniels-Midland Company

-

DSM-Firmenich

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Sparxell, uma startup de cores naturais do Reino Unido, garantiu financiamento para escalar a produção de cores biodegradáveis à base de plantas usando tecnologia patenteada de celulose, respondendo às iniciativas da FDA para eliminar corantes sintéticos até 2026. A solução de upcycling da empresa aborda a crescente demanda por cores naturais à medida que grandes empresas alimentícias reformulam produtos para atender requisitos de rótulo limpo

- Março de 2025: Louis Dreyfus Company (LDC), um comerciante e processador global de produtos agrícolas, lançou seus novos produtos de Vitamina E à base de plantas e expandiu a linha de ingredientes alimentícios na exposição 2025 Food Ingredients China, fortalecendo sua posição no mercado de ingredientes à base de plantas.

- Outubro de 2024: DSM-Firmenich introduziu Dry Vit A Palmitate for Early Life Nutrition, uma solução de vitamina A de rótulo limpo para fabricação de fórmulas infantis. O produto aborda desafios de estabilidade comumente encontrados em ingredientes tradicionais de vitamina A enquanto mantém valor nutricional.

- Maio de 2024: Cepham, um fornecedor especializado em ingredientes ayurvédicos, lançou uma nova formulação para saúde ocular chamada Luteye. Esta formulação combina carotenoides maculares luteína e zeaxantina com azeite extra virgem enriquecido com oleocantal. O objetivo do Luteye é atingir os efeitos do envelhecimento na saúde ocular.

Escopo do Relatório Global do Mercado de Fitonutrientes

Fitonutrientes são compostos químicos produzidos por plantas, geralmente para ajudá-las a resistir a fungos, bactérias e infecções por vírus de plantas, e também ao consumo por insetos e outros animais. O mercado global de fitonutrientes é segmentado por tipo, aplicação e geografia. Baseado no tipo, o mercado é segmentado em vitaminas, minerais, probióticos, ácidos graxos ômega-3 e 6, carotenoides, proteínas e aminoácidos, e outros tipos. Baseado na aplicação, o mercado é segmentado em panificação e cereais, laticínios e produtos alternativos aos laticínios, carne e frutos do mar, confeitaria, bebidas e outras aplicações. Baseado na geografia, o estudo analisa o mercado de fitonutrientes em mercados emergentes e estabelecidos ao redor do mundo, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e previsões de mercado foram feitos baseados no valor (em milhões de USD).

| Carotenoides |

| Polifenóis |

| Fitoesteróis |

| Ácidos Graxos Ômega-3 e 6 |

| Vitaminas |

| Outros |

| Frutas e Vegetais |

| Cereais, Leguminosas e Oleaginosas |

| Ervas e Árvores |

| Outras Fontes |

| Pó |

| Líquido |

| Outros |

| Alimentos e Bebidas |

| Suplementos Dietéticos |

| Nutrição Animal |

| Cosméticos e Cuidados Pessoais |

| Produtos Farmacêuticos |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África |

| Por Tipo | Carotenoides | |

| Polifenóis | ||

| Fitoesteróis | ||

| Ácidos Graxos Ômega-3 e 6 | ||

| Vitaminas | ||

| Outros | ||

| Por Fonte | Frutas e Vegetais | |

| Cereais, Leguminosas e Oleaginosas | ||

| Ervas e Árvores | ||

| Outras Fontes | ||

| Por Forma | Pó | |

| Líquido | ||

| Outros | ||

| Por Aplicação | Alimentos e Bebidas | |

| Suplementos Dietéticos | ||

| Nutrição Animal | ||

| Cosméticos e Cuidados Pessoais | ||

| Produtos Farmacêuticos | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de fitonutrientes?

O mercado de fitonutrientes é estimado em USD 6,39 bilhões em 2025 e está projetado para atingir USD 8,84 bilhões até 2030 em uma trajetória de TCAC de 6,73%.

Qual tipo detém a maior participação do mercado de fitonutrientes?

Carotenoides detêm a maior participação com 38,45% em 2024, impulsionados por papéis duplos como colorantes naturais e antioxidantes.

Qual aplicação está crescendo mais rapidamente?

Usos farmacêuticos estão avançando a uma TCAC de 10,46% até 2030 à medida que evidências clínicas e sistemas de nano-entrega melhoram a viabilidade terapêutica.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

Urbanização rápida, rendas disponíveis crescentes e regulamentações de apoio, como a aprovação da China de novos ingredientes de fitonutrientes, apoiam uma TCAC regional de 8,65%.

Página atualizada pela última vez em: