Análise de mercado de garrafas plásticas farmacêuticas

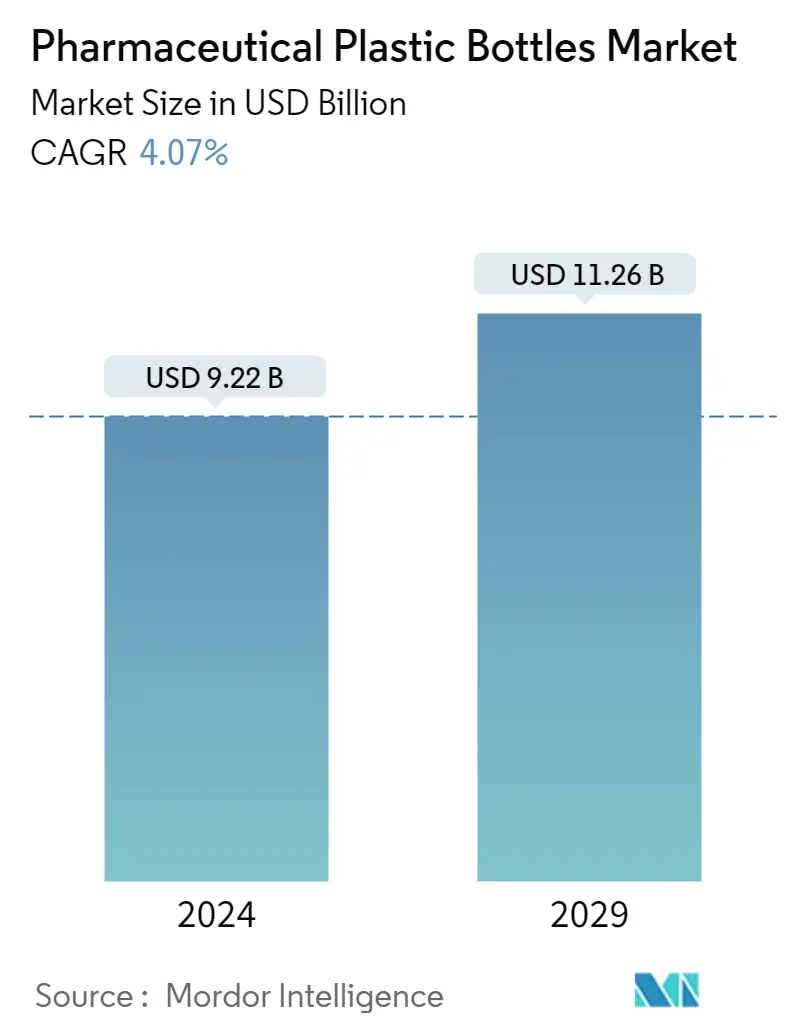

O tamanho do mercado de garrafas plásticas farmacêuticas é estimado em US$ 9,22 bilhões em 2024, e deve atingir US$ 11,26 bilhões até 2029, crescendo a um CAGR de 4,07% durante o período de previsão (2024-2029).

Espera-se que a crescente demanda por embalagens farmacêuticas para armazenamento e entrega de medicamentos impulsione o mercado durante o período de previsão.

- A demanda por embalagens plásticas tem testemunhado um crescimento significativo na indústria farmacêutica devido à sua capacidade incomparável. Recursos adicionais que levaram ao aumento da adoção na indústria farmacêutica são barreira contra umidade, alta estabilidade dimensional, alta resistência ao impacto, resistência à deformação, baixa absorção de água, transparência, resistência ao calor e chamas e extensão dos prazos de validade.

- O mercado de garrafas plásticas farmacêuticas está crescendo devido às crescentes preocupações com a sustentabilidade, aumentando a taxa de reciclagem e minimizando o impacto ambiental na indústria farmacêutica. O avanço tecnológico e a crescente aplicação de garrafas plásticas em medicamentos orais sólidos e até líquidos contribuíram para o crescimento do mercado de garrafas plásticas farmacêuticas. Porém, o aumento do preço dos plásticos devido à flutuação dos preços do petróleo bruto e a diversas regulamentações refletiria no aumento do preço dos plásticos, o que pode afetar o consumo do produto e dificultar ainda mais o crescimento do mercado estudado.

- Garrafas plásticas são cada vez mais utilizadas para envase e embalagem asséptica na indústria. Os fornecedores do mercado fornecem serviços assépticos de envase e embalagem de garrafas em diversas regiões. Por exemplo, a LSNE oferece serviços de enchimento asséptico de frascos conta-gotas. A empresa possui uma linha de envase automatizada capaz de envasar frascos multidose padrão de três peças em frascos de 5 ml e 10 ml e frascos multidose estéreis.

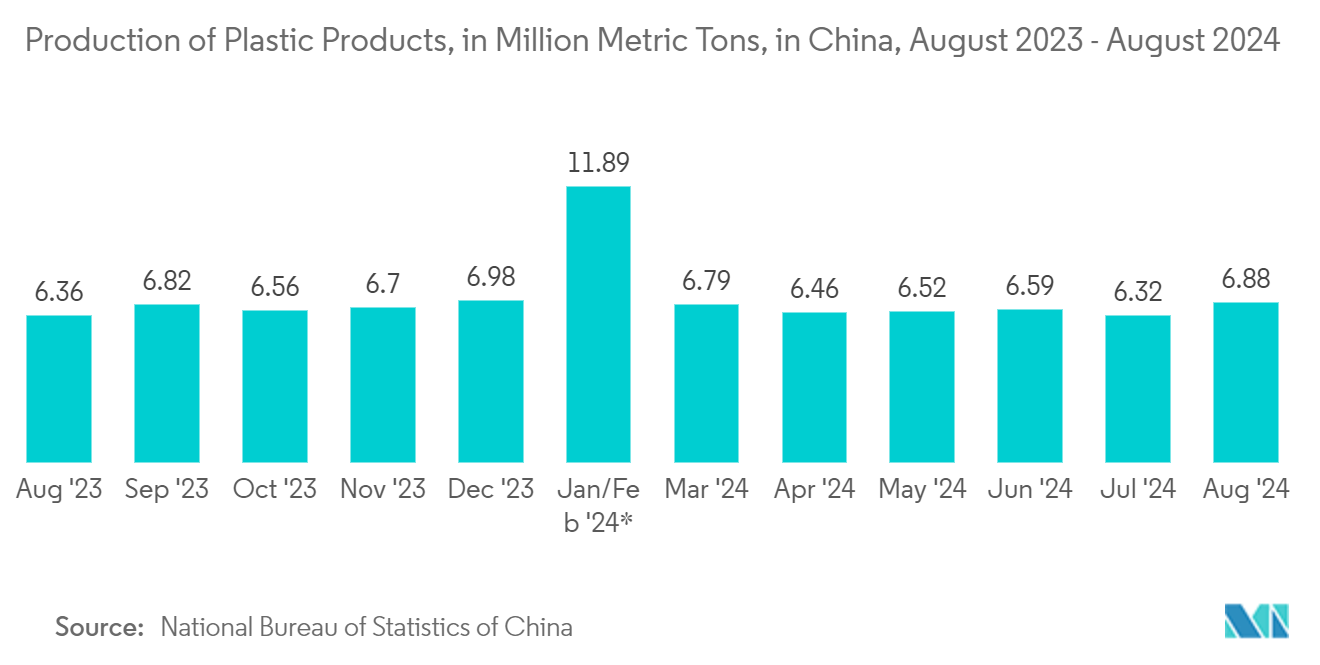

- A Ásia-Pacífico tem uma base proeminente para a produção de resinas e polímeros PET, o que também está auxiliando o crescimento do mercado sem problemas de escassez de matéria-prima. A China é um dos maiores países produtores e consumidores de garrafas PET.

- Com a crescente procura de medicamentos e outros bens essenciais a atingir o nível mais alto de sempre, a falta de embalagens disponíveis para os embalar e expedir causou ainda mais uma interrupção significativa nas cadeias de abastecimento. No entanto, aumentou a procura por alguns medicamentos utilizados em pacientes com COVID-19. Estes incluíam alguns anestésicos, antibióticos, relaxantes musculares e alguns medicamentos off-label. Isso levou ao fornecimento de garrafas plásticas nas empresas farmacêuticas.

Tendências do mercado de garrafas plásticas farmacêuticas

Segmento HDPE reportará a maior taxa de crescimento

- O PEAD é utilizado na fabricação de diversos tipos de frascos e, entre eles, os frascos não pigmentados são translúcidos, com excelente rigidez e propriedades de barreira. O material possui uma variedade pigmentada, que pode embalar medicamentos sensíveis à luz na indústria farmacêutica. Esses materiais são adequados para embalar produtos com prazo de validade curto. De acordo com o American Chemical Council, em 2021, os Estados Unidos produziram 123,9 bilhões de libras de resinas, nas quais os termoplásticos representaram cerca de 86% da produção total. O polietileno de alta densidade (PEAD) foi a resina mais produzida naquele ano, com produção de 22 bilhões de libras.

- O PEAD também possui excelente resistência química, o que o apresenta como um material valioso para embalagens de diversos produtos químicos e medicinais. Os frascos de HDPE pigmentados apresentam melhor resistência à fissuração por tensão do que o material de HDPE não pigmentado. A aplicação de moldagem por sopro do HDPE o torna mais durável e versátil do que os materiais PP e LDPE. Também possui excelente resistência à maioria dos solventes e alta resistência à tração em comparação com outras formas de materiais de polietileno.

- O HDPE também é usado principalmente para recipientes maiores no setor comercial, pois possui uma alta relação resistência/peso em polímeros comuns e é menos frágil que o PP. Mantém a leveza na moldagem, tornando-o adequado para recipientes maiores, como latas de plástico.

- Além disso, houve diversas atividades de pesquisa e desenvolvimento por vários players do mercado. Por exemplo, em Abril de 2021, o fabricante de Advil GSK Consumer Healthcare (GSK) anunciou o compromisso de reduzir em 20% o plástico presente em mais de 80 milhões de frascos de Advil, o que resultará numa redução de quase 500.000 libras de plástico no ambiente. Até 2022, espera-se que Advil reduza o plástico em quase todas as garrafas disponíveis nas lojas e online, exceto nas garrafas Easy Open da marca. A nova tecnologia de resina de barreira reduz a quantidade de resina necessária para moldar e fabricar garrafas de polietileno de alta densidade (HDPE), mantendo ao mesmo tempo as propriedades de proteção de barreira.

A América do Norte é responsável por uma participação de mercado significativa

- Estima-se que o mercado de garrafas plásticas dos EUA cresça a um ritmo constante, devido ao constante aumento do consumo e das aplicações industriais de recipientes e garrafas feitas de plástico. De acordo com a Plastics Industry Association (PLASTICS), a demanda do mercado por garrafas plásticas continua a se expandir nos Estados Unidos.

- Segundo o Comércio Farmacêutico, nos Estados Unidos o mercado farmacêutico está em alta. Até 2023, espera-se que os americanos gastem entre 635 e 655 mil milhões de dólares em produtos farmacêuticos. Como resultado, os Estados Unidos serão o país com os maiores gastos farmacêuticos.

- Além disso, segundo o Pharmaceutical Commerce, nos Estados Unidos o mercado farmacêutico está em ascensão. Até 2023, espera-se que os americanos gastem entre 635 e 655 mil milhões de dólares em produtos farmacêuticos. Como resultado, será quase certamente o país com os gastos farmacêuticos mais significativos.

- O setor de resinas e produtos plásticos emprega 93 mil pessoas em 1.932 estabelecimentos. Com uso em quase todos os produtos modernos, os produtos plásticos são procurados no Canadá na maioria dos setores da economia, com três categorias embalagem, construção e automotivo, representando 69% do uso final de plástico.

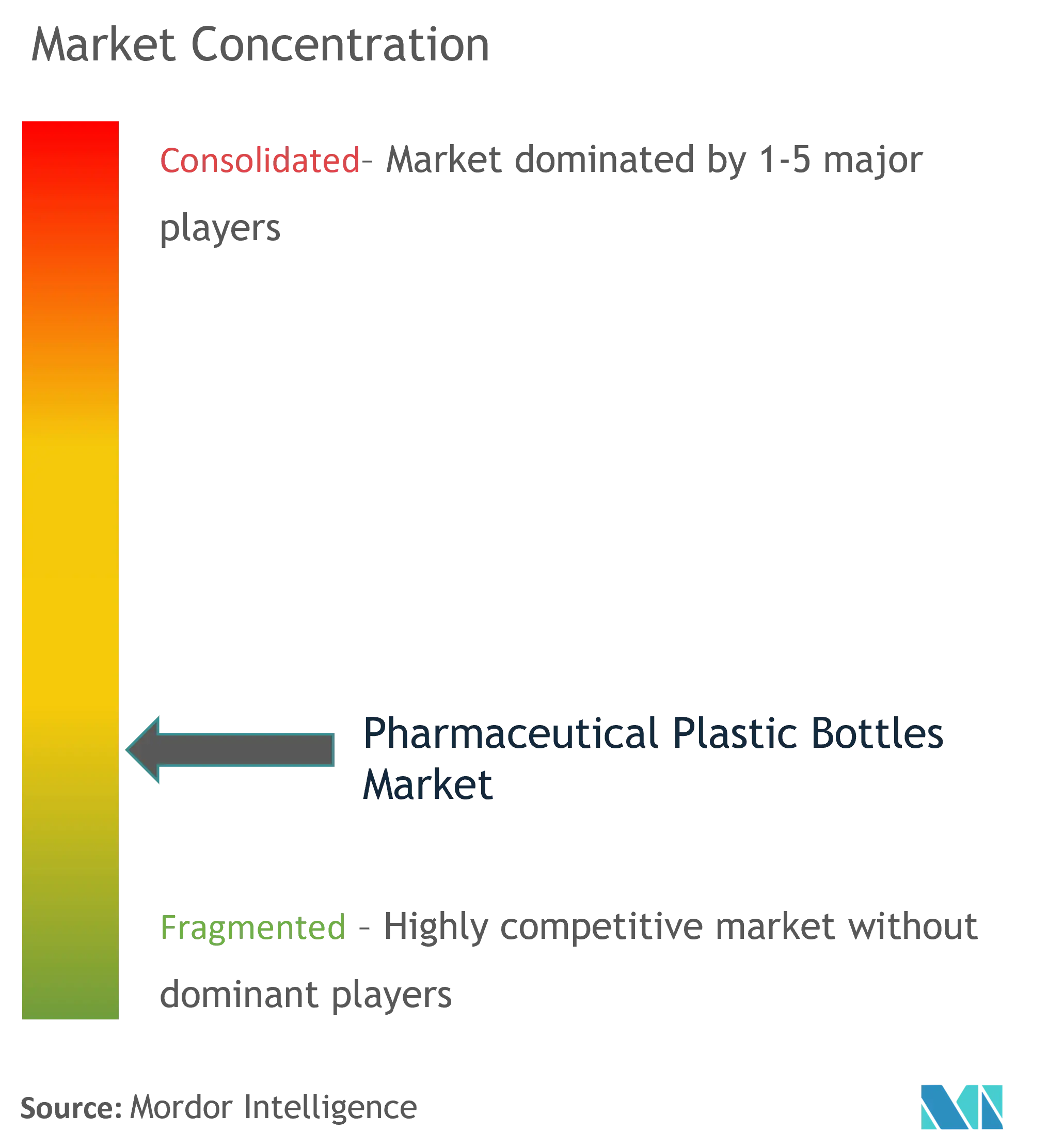

Visão geral da indústria de garrafas plásticas farmacêuticas

O mercado de garrafas plásticas farmacêuticas está fragmentado com a presença de muitos players como a Amcor Limited. Berry Plastics Group, Inc., Aptar Pharma, Gerresheimer AG, Graham Packaging Company, Alpha Packaging e Alpack Plastic Packaging. Os players adotaram diversas estratégias orgânicas e inorgânicas, como fusões e aquisições, parcerias, lançamentos de novos produtos e colaborações para dominar o mercado.

- Dezembro de 2021 - A Comar anunciou que adquiriu a Omega Packaging, fabricante de produtos moldados por injeção e sopro. A linha de tampas resistentes a crianças (CR) da Omega Packaging e os recursos de construção de moldes de precisão avançam a estratégia da Comar de atender clientes de saúde com recursos de fabricação personalizados de ponta a ponta e um portfólio de produtos expandido.

- Setembro de 2021 – A Pretium Packaging, empresa do portfólio do Clearlake Capital Group, concordou em adquirir a Alpha Packaging, com sede nos EUA, da Irving Place Capital por um valor não revelado. Alpha Packaging e Pretium Packaging permitirão que a entidade combinada ofereça uma ampla gama de soluções avançadas de embalagens para as bases de clientes existentes e novos clientes de ambas as empresas.

Líderes de mercado de garrafas plásticas farmacêuticas

Amcor Limited

Berry Plastics Group, Inc.

Gerresheimer AG

Aptar Pharma

O.Berk Company LLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de garrafas plásticas farmacêuticas

- Maio de 2022 – A Gerresheimer AG aprimorou suas capacidades de produção na Índia para garantir um fornecimento local consistente para operações farmacêuticas e de saúde. A empresa abriu uma nova fábrica para produzir embalagens e tampas de plástico na sua unidade de produção em Kosamba.

- Novembro de 2021 - Santen Pharmaceutical Co. Ltd., uma empresa farmacêutica japonesa, revelou o seu plano para lançar o primeiro frasco de colírio de plástico de base biológica na região da Europa, Médio Oriente e África (EMEA) como parte do seu compromisso de carbono zero.

Segmentação da indústria de garrafas plásticas farmacêuticas

Como as garrafas plásticas são leves e fáceis de manusear, a adoção dessas garrafas está crescendo. Os fabricantes preferem o uso de garrafas plásticas devido aos menores custos de produção e à variedade de inovações que podem ocorrer. Por serem utilizados na indústria farmacêutica, serão fabricados levando em consideração as questões ambientais e os efeitos perigosos. O mercado de garrafas plásticas farmacêuticas é segmentado por matéria-prima (tereftalato de polietileno, polipropileno, polietileno de baixa densidade, polietileno de alta densidade), por tipo (recipientes sólidos, frascos conta-gotas, frascos de spray nasal, frascos de líquidos, higiene bucal), e Geografia.

| Tereftalato de polietileno (PET) |

| Polipropileno (PP) |

| Polietileno de baixa densidade (LDPE) |

| Polietileno de alta densidade (HDPE) |

| Recipientes Sólidos |

| Frascos conta-gotas |

| Frascos de spray nasal |

| Garrafas líquidas |

| Higiene bucal |

| Outros tipos |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Resto da Ásia-Pacífico | |

| América latina | Brasil |

| Argentina | |

| México | |

| Resto da América Latina | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Resto do Médio Oriente e África |

| Por matéria-prima | Tereftalato de polietileno (PET) | |

| Polipropileno (PP) | ||

| Polietileno de baixa densidade (LDPE) | ||

| Polietileno de alta densidade (HDPE) | ||

| Por tipo | Recipientes Sólidos | |

| Frascos conta-gotas | ||

| Frascos de spray nasal | ||

| Garrafas líquidas | ||

| Higiene bucal | ||

| Outros tipos | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| América latina | Brasil | |

| Argentina | ||

| México | ||

| Resto da América Latina | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de garrafas plásticas farmacêuticas

Qual é o tamanho do mercado de garrafas plásticas farmacêuticas?

O tamanho do mercado de garrafas plásticas farmacêuticas deve atingir US$ 9,22 bilhões em 2024 e crescer a um CAGR de 4,07% para atingir US$ 11,26 bilhões até 2029.

Qual é o tamanho atual do mercado de garrafas plásticas farmacêuticas?

Em 2024, o tamanho do mercado de garrafas plásticas farmacêuticas deverá atingir US$ 9,22 bilhões.

Quem são os principais atores do mercado de garrafas plásticas farmacêuticas?

Amcor Limited, Berry Plastics Group, Inc., Gerresheimer AG, Aptar Pharma, O.Berk Company LLC são as principais empresas que atuam no mercado de garrafas plásticas farmacêuticas.

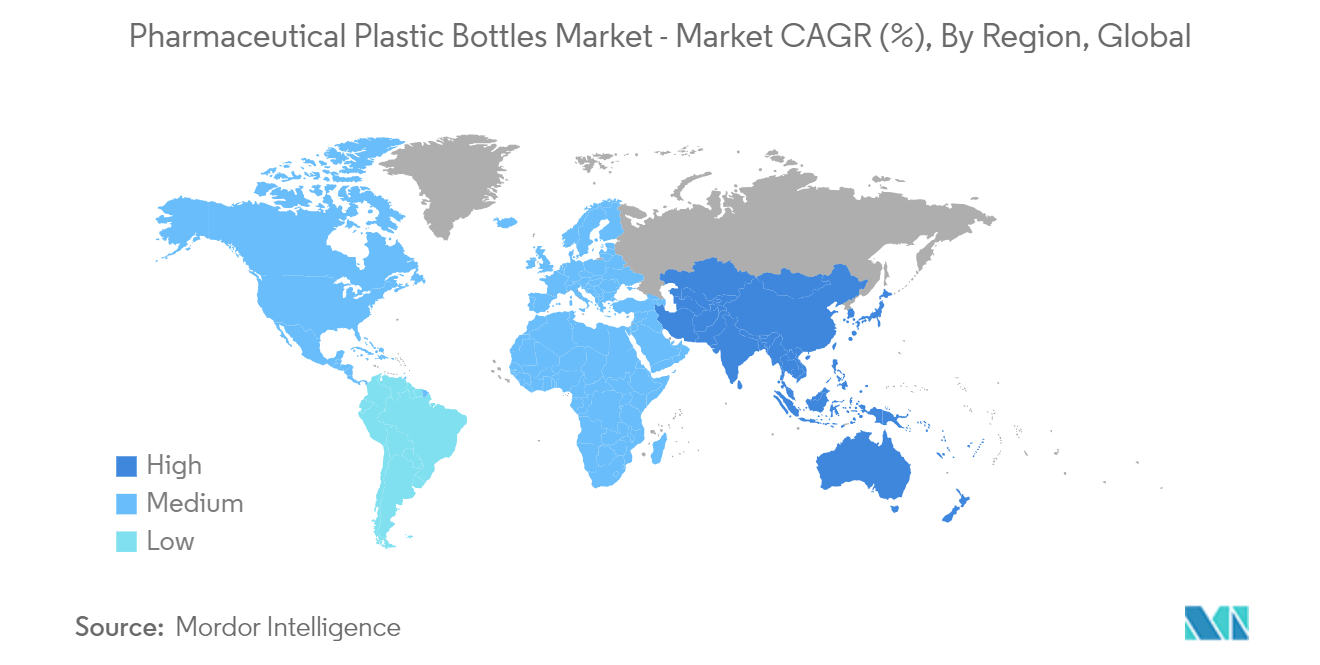

Qual é a região que mais cresce no mercado de garrafas plásticas farmacêuticas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de garrafas plásticas farmacêuticas?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de garrafas plásticas farmacêuticas.

Que anos esse mercado de garrafas plásticas farmacêuticas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de garrafas plásticas farmacêuticas foi estimado em US$ 8,86 bilhões. O relatório abrange o tamanho histórico do mercado de garrafas plásticas farmacêuticas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de garrafas plásticas farmacêuticas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Garrafas Plásticas Farmacêuticas

Estatísticas para a participação de mercado de garrafas plásticas farmacêuticas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de garrafas plásticas farmacêuticas inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.