Análise do Mercado de Paraxileno

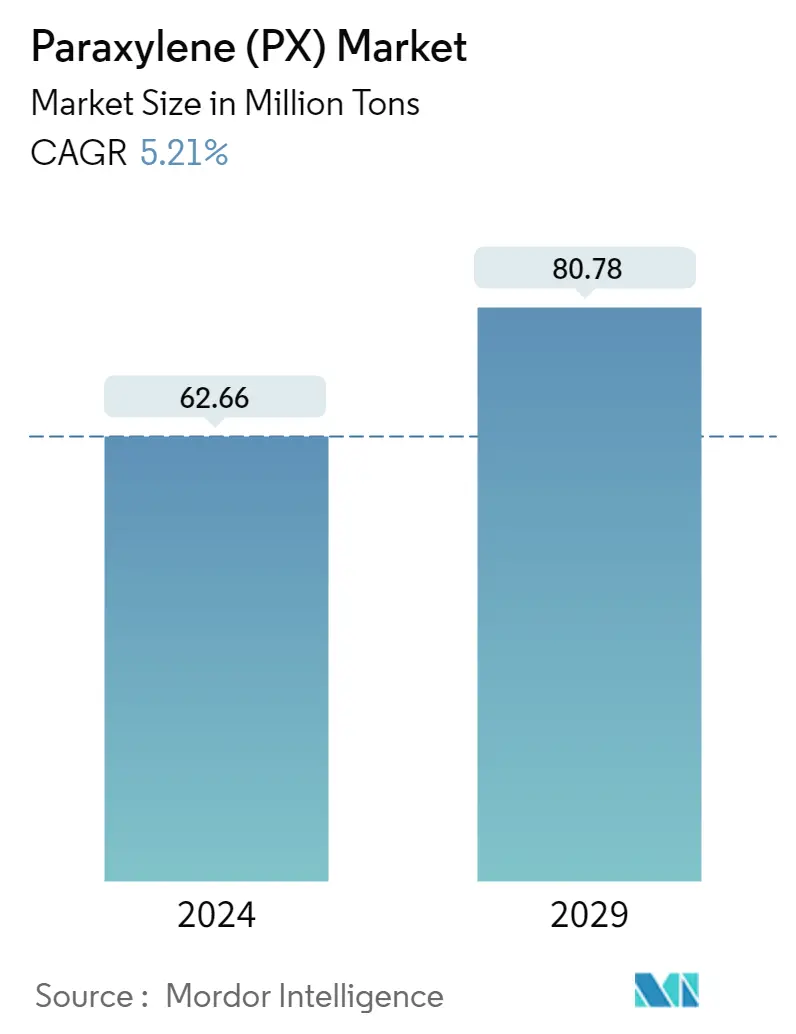

O tamanho do Mercado Paraxileno é estimado em 62,66 milhões de toneladas em 2024, e deverá atingir 80,78 milhões de toneladas até 2029, crescendo a um CAGR de 5,21% durante o período de previsão (2024-2029).

O mercado foi moderadamente impactado pelo COVID-19 em 2020. O ácido tereftálico purificado, um produto paraxileno, foi utilizado para fabricar resinas de revestimento de poliéster na formulação de revestimentos automotivos. O declínio da indústria automotiva e a paralisação temporária da fabricação automotiva impactaram negativamente o mercado. No entanto, o uso de protetores faciais, máscaras transparentes, alimentos e embalagens de comércio eletrônico aumentou, aumentando assim a demanda por derivados de paraxileno. Também inclui ácido tereftalato purificado, tereftalato de dimetila e tereftalato de polietileno, aumentando ainda mais a demanda por paraxileno.

- No curto prazo, espera-se que a alta demanda por tereftalato de polietileno (PET) da indústria de plásticos na Ásia-Pacífico impulsione o crescimento do mercado.

- No entanto, a crescente sensibilização dos consumidores para os produtos sem plástico e as taxas de recolha e reciclagem de PET na Europa estão a dificultar o crescimento do mercado.

- A inovação no uso de paraxileno de base biológica em garrafas PET bioplásticas (Bio-PET) e outros produtos bioplásticos provavelmente criará oportunidades para o mercado nos próximos anos.

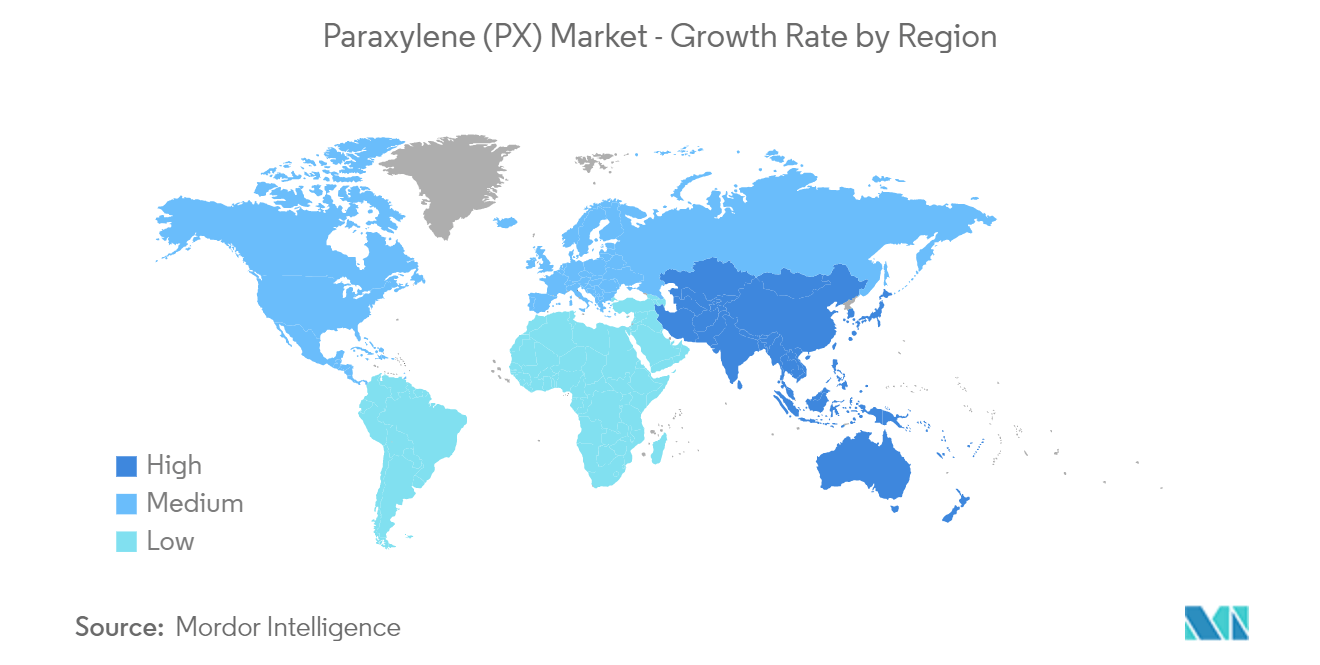

- Espera-se que a região Ásia-Pacífico domine o mercado e registre o maior CAGR durante o período de previsão.

Tendências do mercado de paraxileno

Aumento da demanda das indústrias de plástico

- O paraxileno é um alicerce para a fabricação de plásticos de tereftalato de polietileno (PET), tecidos de poliéster e outros.

- O ácido tereftálico purificado (PTA) é um composto orgânico produzido pela reação do produto secundário de petróleo paraxileno (PX) e ácido acético.

- O PTA é usado principalmente para produzir poliésteres, como filmes de poliéster, garrafas PET e móveis. Também é usado na fabricação de plásticos de alto desempenho, como tereftalato de polibutileno (PBT) e tereftalato de dimetila (DMT).

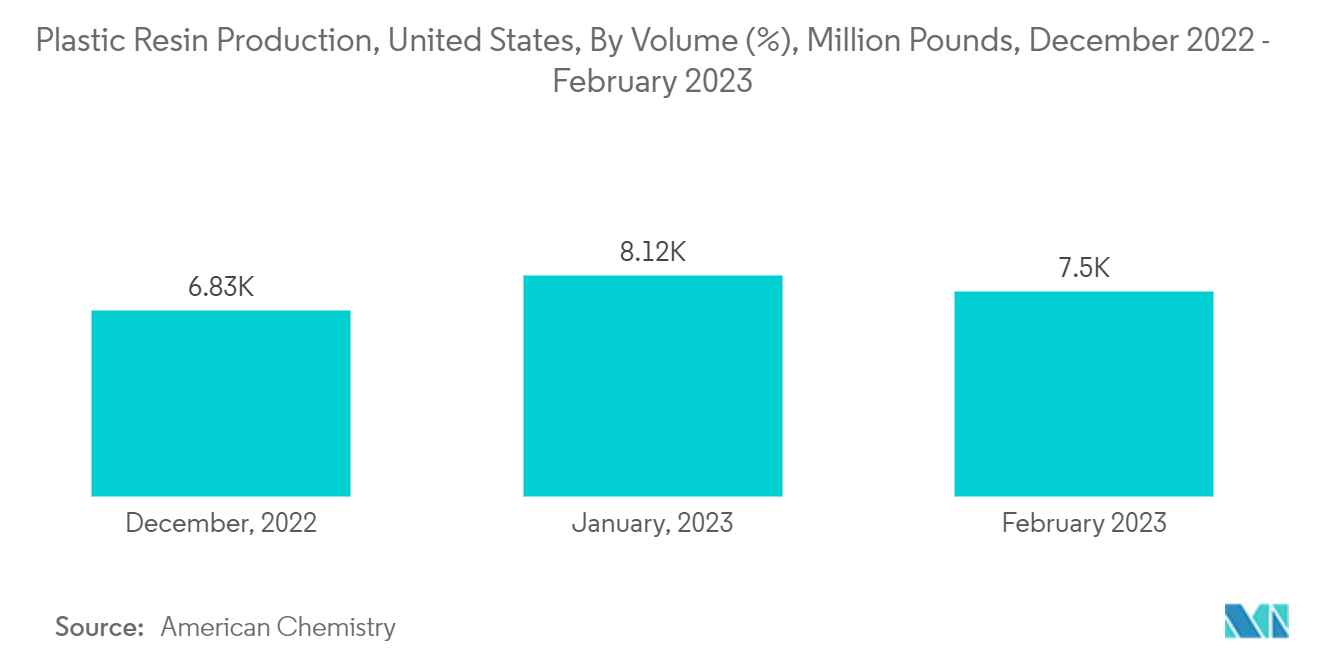

- A crescente produção nas indústrias automóvel, alimentar e de bebidas, eletrónica e construção está a aumentar a procura de plásticos, como PET e PBT. Assim, aumenta a procura por plásticos de alto desempenho, provavelmente aumentando a sua produção.

- De acordo com o Gabinete Nacional de Estatísticas da China, foram produzidas cerca de 38,21 milhões de toneladas métricas de produtos plásticos no primeiro semestre de 2022. Em 2021, a produção de produtos plásticos aumentou cerca de 5,27% em relação ao ano anterior.

- Em maio de 2021, a Indo Rama Synthetics (India) Limited (IRSL), uma subsidiária da produtora petroquímica Indorama Ventures Ltd, anunciou seus planos de investir até INR 6 bilhões (~USD 72,43 milhões) para a expansão da capacidade de resina PET. Ele vem com capacidade adicional de 700 toneladas por dia e um programa de atualização de equipamentos na fábrica em Nagpur, na Índia, para iniciar a produção no último trimestre de 2022.

- Devido aos fatores acima mencionados, o mercado de paraxileno (PX) provavelmente crescerá durante o período de previsão.

China dominará a região Ásia-Pacífico

- Na Ásia-Pacífico, a China emergiu como uma das maiores casas de produção do mundo. Atualmente é também o maior fabricante e consumidor de Paraxileno.

- A China National Petroleum Corporation é um dos maiores produtores de Paraxileno, com uma produção anual de 1 milhão de toneladas. A tecnologia CNPC PTA é eficaz no uso do Paraxileno como insumo para a produção de PET por meio de um método econômico.

- A crescente procura de PET na China está a aumentar a cadeia de valor do PET, impulsionando rapidamente o mercado do Paraxileno. Em 2022, a China representava cerca de 38% da capacidade global de produção de PET. Devido à crescente procura de PET por parte das indústrias têxteis e de embalagens, a China incluiu capacidades adicionais ao longo dos anos.

- A China é um grande produtor de resinas PET, com o Grupo PetroChina e Jiangsu Sangfangxiang entre os maiores fabricantes globais em termos de volume, com capacidades de mais de 2 milhões de toneladas. Assim, a crescente procura de PET por parte das indústrias utilizadoras finais está a impulsionar a procura de Paraxileno.

- A indústria têxtil da China é uma das principais indústrias e o país é o maior exportador de roupas do mundo. De acordo com o Gabinete Nacional de Estatísticas da China, a produção têxtil no país situou-se em 38,20 mil milhões de m em 2022. Nos primeiros dois meses de 2023, o país produziu 5 mil milhões de m de têxteis.

- Devido ao aumento do comércio eletrónico e ao aumento do conhecimento tecnológico entre a crescente população chinesa, espera-se também que a procura por resinas plásticas aumente. Este aumento na procura é particularmente impulsionado pelo comércio eletrónico, pela produção de alimentos e pelo consumo de bebidas na China, entre muitos outros.

- Portanto, o mercado de Paraxileno provavelmente crescerá devido à crescente demanda das indústrias de usuários finais durante o período de previsão.

Visão geral da indústria de paraxileno

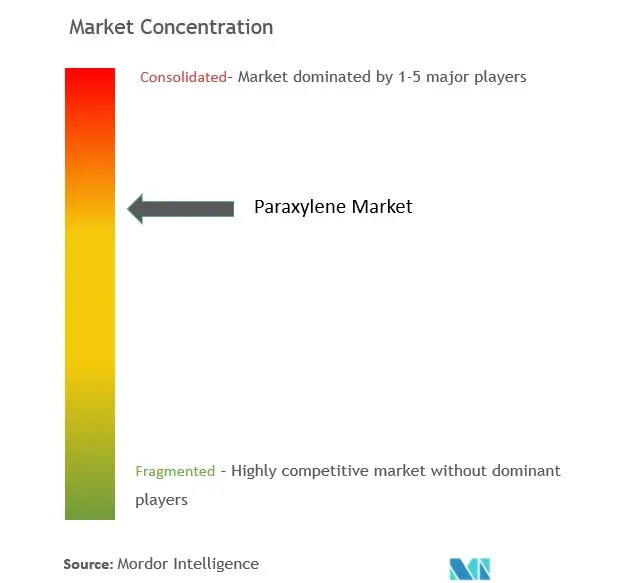

O mercado de paraxileno (PX) está parcialmente consolidado. Por participação de mercado, poucos grandes players dominam atualmente o mercado. Alguns dos principais players do mercado (não em nenhuma ordem específica) incluem ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL Corporation e China National Petroleum Corporation.

Líderes de mercado de paraxileno

ENEOS Corporation

INEOS

Reliance Industries Limited

S-OIL CORPORATION

China National Petroleum Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de paraxileno

- Março de 2023: Chiyoda Corporation, a Universidade de Toyama e HighChem anunciaram a primeira produção e purificação bem-sucedida de p-Xileno a partir de CO2.

- Fevereiro de 2023: Godrej Boyce colaborou com a Tecnimont para entregar o equipamento ao projeto integrado de ácido tereftálico purificado com paraxileno (PX-PTA) da Indian Oil Corporation Limited (IOCL) na refinaria Paradip em Odisha.

- Janeiro de 2022: A Shenghong Petrochemical na China iniciou a produção comercial de paraxileno na planta recém-inaugurada em Lianyungang.

Segmentação da Indústria de Paraxileno

O paraxileno, também conhecido como 1,4-dimetilbenzeno, é um hidrocarboneto aromático incolor e inflamável produzido principalmente a partir da reforma catalítica ou do craqueamento térmico da nafta. A Paraxileno produz tereftalato de polietileno (PET), que é posteriormente usado como fibra de poliéster, resina e filme. O mercado de paraxileno (PX) é segmentado por aplicação, indústria de usuários finais e geografia. O mercado é segmentado por aplicação em ácido tereftalato purificado (PTA), dimetil tereftalato (DMT) e outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em plásticos, têxteis e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e a previsão em 15 países nas principais regiões. O dimensionamento e as previsões do mercado são baseados no volume de cada segmento (milhões de toneladas).

| Ácido Tereftálico Purificado (PTA) |

| Tereftalato de dimetila (DMT) |

| Outras aplicações |

| Plásticos |

| Têxtil |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Aplicativo | Ácido Tereftálico Purificado (PTA) | |

| Tereftalato de dimetila (DMT) | ||

| Outras aplicações | ||

| Indústria do usuário final | Plásticos | |

| Têxtil | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de paraxileno

Qual é o tamanho do mercado de Paraxileno (PX)?

O tamanho do mercado de Paraxileno (PX) deverá atingir 62,66 milhões de toneladas em 2024 e crescer a um CAGR de 5,21% para atingir 80,78 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de paraxileno (PX)?

Em 2024, o tamanho do mercado de Paraxileno (PX) deverá atingir 62,66 milhões de toneladas.

Quem são os principais atores do mercado de paraxileno (PX)?

ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL CORPORATION, China National Petroleum Corporation são as principais empresas que operam no mercado Paraxileno (PX).

Qual é a região que mais cresce no mercado de paraxileno (PX)?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de paraxileno (PX)?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de Paraxileno (PX).

Que anos esse mercado de paraxileno (PX) cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de Paraxileno (PX) foi estimado em 59,56 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de Paraxileno (PX) para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Paraxileno (PX) para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Paraxileno

Estatísticas para a participação de mercado de Paraxileno em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do paraxileno inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.