Tamanho e Participação do Mercado de Órteses e Suportes Ortopédicos

Análise do Mercado de Órteses e Suportes Ortopédicos pela Mordor Intelligence

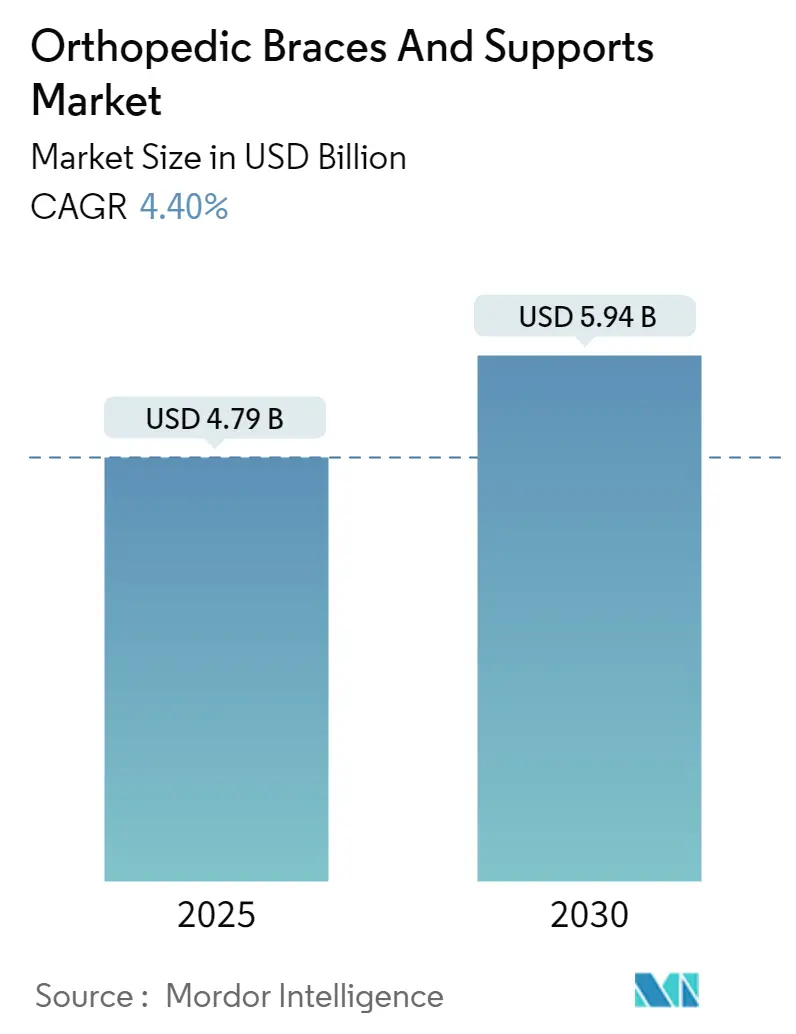

O mercado de órteses e suportes ortopédicos gerou USD 4,79 bilhões em 2025 e está previsto para atingir USD 5,94 bilhões até 2030, avançando a uma CAGR de 4,40%. A expansão constante deriva do aumento da incidência de fraturas em populações envelhecidas, maior conscientização sobre órteses preventivas e a mudança para programas de reabilitação domiciliar. O progresso tecnológico-desde sistemas de alinhamento habilitados por IA até impressão 3-D específica para pacientes-moveu o mercado de órteses e suportes ortopédicos da fabricação de commodities para dispositivos inteligentes de valor agregado. As reformas de reembolso que agrupam episódios de cuidado não-cirúrgico, especialmente na América do Norte, reforçam a demanda por órteses econômicas que reduzem estadias hospitalares. A intensidade competitiva permanece moderada enquanto empresas líderes enfatizam inovação enfrentando pressão de preços de importações asiáticas de baixo custo.

Principais Conclusões do Relatório

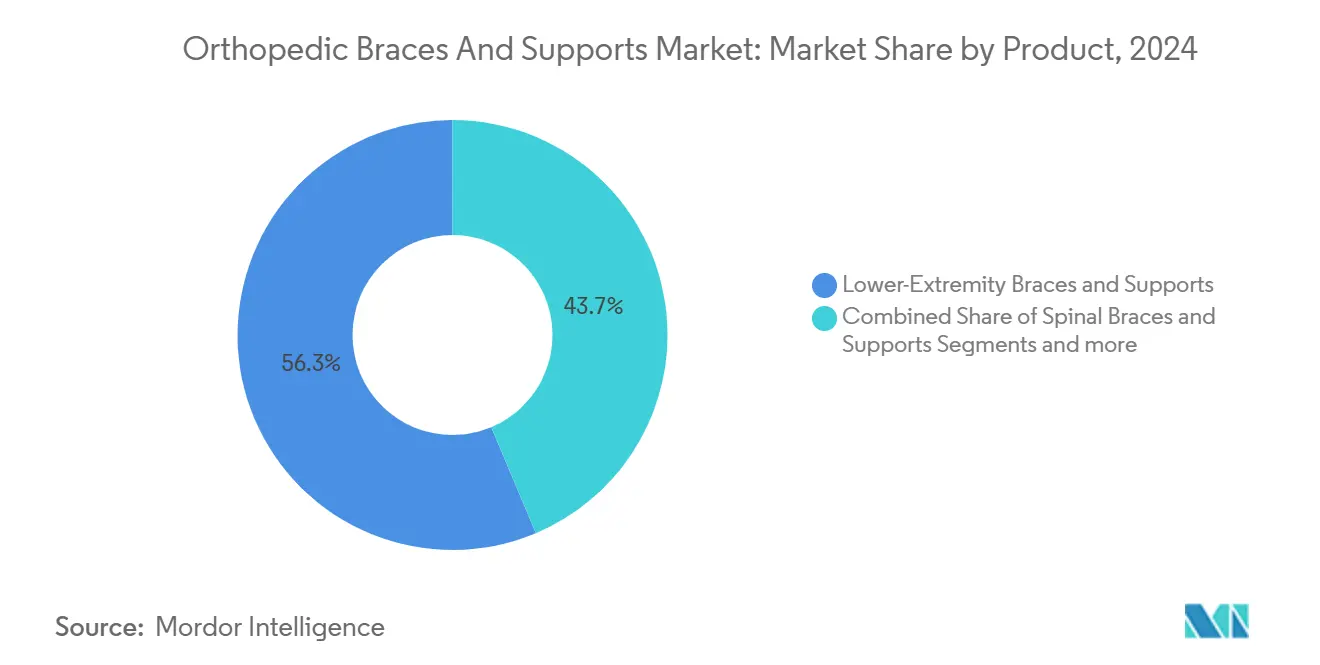

- Por categoria de produto, órteses de extremidades inferiores lideraram com 56,34% da participação do mercado de órteses e suportes ortopédicos em 2024; órteses espinhais são projetadas para crescer mais rapidamente a uma CAGR de 5,21% até 2030.

- Por usuário final, hospitais detiveram 51,21% do mercado de órteses e suportes ortopédicos em 2024, enquanto centros ortopédicos e de trauma estão se expandindo a uma CAGR de 5,34% até 2030.

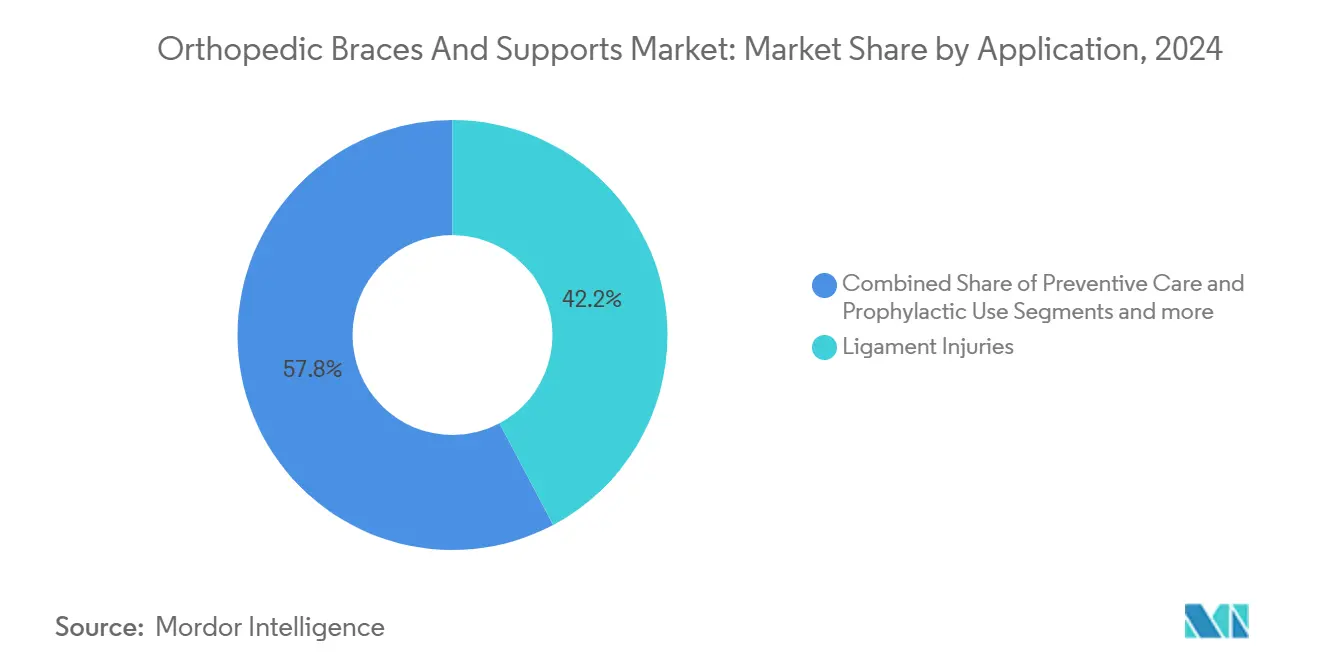

- Por aplicação, lesões de ligamentos representaram 42,23% do tamanho do mercado de órteses e suportes ortopédicos em 2024; cuidados preventivos estão avançando a uma CAGR de 5,25% até 2030.

- Por faixa etária, adultos permaneceram dominantes em 2024, ainda assim o segmento geriátrico está posicionado para crescimento de 5,29% CAGR apoiado em iniciativas de envelhecimento ativo.

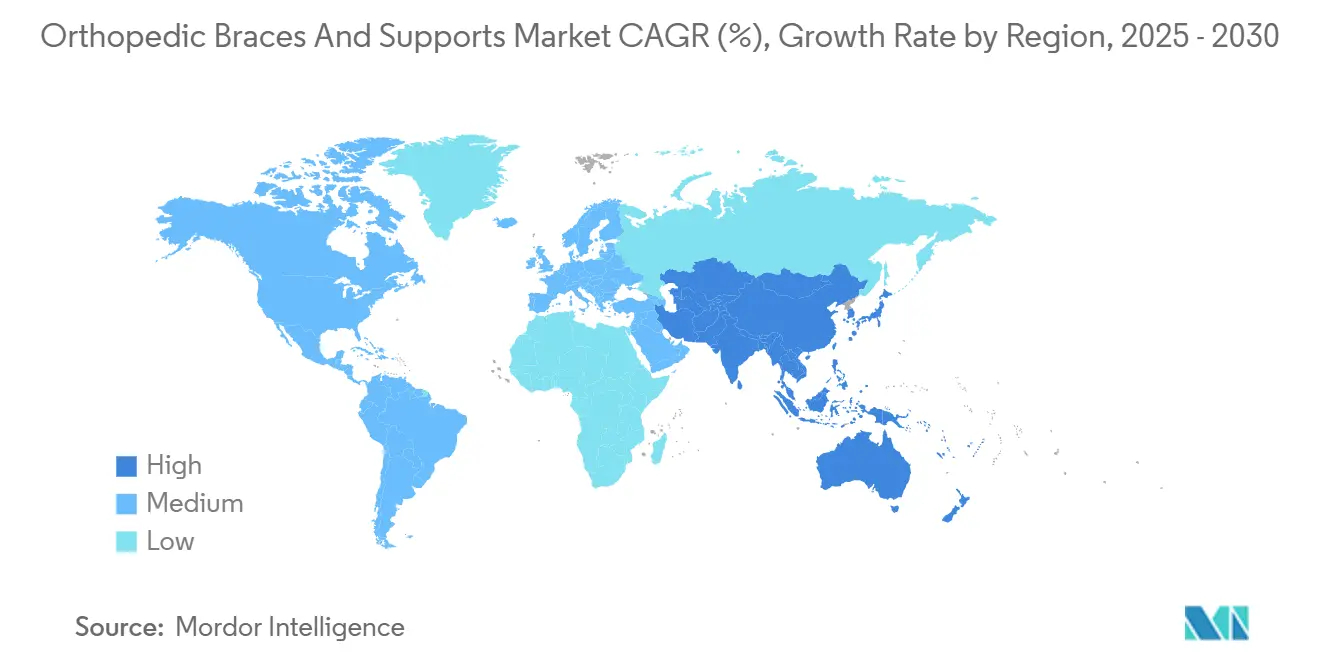

- Por geografia, América do Norte comandou 40,76% da receita de 2024, enquanto a Ásia-Pacífico está prevista para registrar a maior CAGR de 5,42% até 2030.

Tendências e Insights do Mercado Global de Órteses e Suportes Ortopédicos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na incidência de fraturas ósseas | +1.2% | Global, populações envelhecidas | Longo prazo (≥ 4 anos) |

| Crescente prevalência de distúrbios musculoesqueléticos | +0.9% | Global, mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Aumento de lesões de trânsito e esportivas | +0.7% | Núcleo APAC, transbordamento MEA | Médio prazo (2-4 anos) |

| Mudança tecnológica para suportes inteligentes/impressos em 3-D | +0.8% | América do Norte e UE, expandindo para APAC | Médio prazo (2-4 anos) |

| Boom de reabilitação domiciliar pós-COVID | +0.6% | Global, ganhos iniciais em mercados desenvolvidos | Curto prazo (≤ 2 anos) |

| Reembolso agrupado para cuidados ortopédicos não-cirúrgicos | +0.4% | América do Norte, espalhando para UE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Incidência de Fraturas Ósseas

Fraturas de rádio distal, dedo e quadril ocorrem a taxas de 212,0, 117,1 e 112,9 casos por 100.000 pessoas-anos respectivamente, sublinhando a demanda de longo prazo por dispositivos de estabilização. A mobilização precoce com órteses reduz o risco de incapacidade e apoia cuidados econômicos, uma proposta crucial para pagadores gerenciando sequelas de fraturas crônicas.

Crescente Prevalência de Distúrbios Musculoesqueléticos

Mais de 1,7 bilhão de indivíduos vivem com doenças musculoesqueléticas, com dor lombar impulsionando 26% das consultas ortopédicas. Órteses lombares combinadas com fisioterapia reduziram pontuações de dor de 6,28 para 3,96 e melhoraram a função no Índice de Oswestry de 46,56 para 33,13 ao longo de 12 semanas. A demanda, portanto, inclina-se para dispositivos confortáveis e ajustáveis adequados para uso prolongado [1]John S. Vick, Efficacy of Back Bracing in Treating Chronic Low Back Pain,

MDPI, mdpi.com.

Mudança Tecnológica para Suportes Inteligentes/Impressos em 3-D

A aprovação pela FDA de implantes de tálus específicos para pacientes e sistemas inteligentes de joelho com sensores incorporados exemplificam o impulso de 0,8% da tecnologia na CAGR prevista [2]U.S. Food and Drug Administration, "De Novo Classification: Total Talus Replacement," fda.gov . A fabricação aditiva reduz prazos de entrega enquanto algoritmos de IA refinam o alinhamento, tornando o mercado de órteses e suportes ortopédicos mais orientado a soluções.

Boom de Reabilitação Domiciliar Pós-COVID

A tele-reabilitação agora alcança 98% das áreas atendidas pelo Medicare, validando a não-inferioridade da terapia virtual às sessões clínicas. O monitoramento remoto da conformidade com órteses via sensores vestíveis apoia o crescimento de curto prazo enquanto pagadores financiam modelos de cuidado domiciliares.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Negligência com lesões menores | -0.8% | Global, mercados em desenvolvimento | Longo prazo (≥ 4 anos) |

| Falta de conscientização sobre órteses de próxima geração | -0.6% | APAC e MEA, transbordamento rural | Médio prazo (2-4 anos) |

| Baixa adoção médica de órteses de e-commerce DTC não validadas | -0.4% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| Pressão de preços de importações asiáticas commoditizadas | -1.1% | América do Norte e UE | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Negligência com Lesões Menores

Tratamento tardio permanece comum; 71% das crianças rurais indianas se apresentam tarde após trauma, frequentemente piorando resultados. Tal comportamento reduz vendas de órteses profiláticas e deprime o crescimento a longo prazo.

Pressão de Preços de Importações Asiáticas Commoditizadas

Aumentos tarifários equivalentes a USD 400 milhões em custos extras em componentes importados comprimem margens de fabricantes. Marcas estabelecidas respondem relocalizando produção e enfatizando dispositivos premium clinicamente validados para defender preços.

Análise de Segmento

Por Produto: Dominância de Extremidades Inferiores Impulsiona Inovação

Dispositivos de extremidades inferiores contribuíram com 56,34% da receita de 2024 no mercado de órteses e suportes ortopédicos, uma liderança baseada em altas taxas de lesões de joelho, tornozelo e quadril. Órteses de joelho formam o maior subgrupo, já que lesões do ligamento cruzado anterior chegam a 17,5 casos por 100.000 anualmente. A demanda da medicina esportiva se cruza com o manejo de osteoartrite, aumentando a adoção de designs descarregadores que atrasam cirurgia de substituição articular. Suportes de tornozelo impressos em 3-D e órteses de pé ajustáveis estão penetrando comunidades de corrida e caminhada, auxiliados por escaneamento digital de ajuste rápido em clínicas de varejo [3]Smith+Nephew, "Adjustable Tensioning Technology for Achilles Reconstruction," smith-nephew.com . Órteses de abdução de quadril, antes reservadas para protocolos pós-cirúrgicos, agora veem uso profilático entre programas de prevenção de quedas em idosos em instalações de cuidados prolongados.

Órteses espinhais permanecem a categoria de crescimento mais rápido a 5,21% CAGR, beneficiando-se de estimuladores de fusão habilitados por neuroestimulação aprovados pela FDA em 2024. Cintos inteligentes com sensores inerciais incorporados fornecem a clínicos análises de postura que aprimoram programas de reabilitação. Dispositivos de extremidades superiores, embora menores em volume, acompanham iniciativas ergonômicas para reduzir lesões por esforço repetitivo em locais de trabalho de alta tecnologia. A integração de sensores vestíveis muda órteses de suporte passivo para treinadores ativos que solicitam correção de movimento, encorajando conformidade. Coletivamente, o mix de produtos ortóticos está mudando para soluções conectadas, reforçando a trajetória do mercado de órteses e suportes ortopédicos em direção a cuidados personalizados e ricos em dados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Centros Especializados Ganham Impulso

Hospitais mantiveram 51,21% da participação de receita em 2024, refletindo ampla capacidade cirúrgica e contratos de compra integrados através de ortopedia e trauma. Orçamentos de capital permitem aquisição anual significativa de órteses, frequentemente sob comitês de análise de valor que favorecem marcas clinicamente apoiadas. O crescimento, no entanto, inclina-se para centros ortopédicos e de trauma, esperados para expandir 5,34% anualmente até 2030 conforme pacientes buscam expertise especializada e caminhos de recuperação mais rápidos. Esses centros investem em sistemas de inventário que combinam antropometria de pacientes, melhorando ajuste e reduzindo baixas de inventário.

Centros de cirurgia ambulatorial amplificam momentum: parcerias como Zimmer Biomet-CBRE escalam novas instalações ambulatoriais para capturar volumes de procedimentos em mudança. Ambientes de cuidados domiciliares também aceleram adoção, impulsionados por financiamento Medicare que cobriu 2,7 milhões de beneficiários em 2023. Protocolos de ajuste e ajuste de órteses tele-supervisionados permitem cuidado de acompanhamento econômico. Juntos, canais diversificados de usuários finais protegem o mercado de órteses e suportes ortopédicos da ciclicidade centrada em hospitais.

Por Aplicação: Cuidados Preventivos Remodelam Demanda

Lesões de ligamentos capturaram 42,23% do uso de 2024, sustentadas por taxas persistentes de trauma esportivo e diretrizes clínicas estabelecidas que favorecem órteses funcionais precoces. Futebol americano sozinho representa 22,5% de fraturas e luxações, enquanto patinação inline carrega uma razão de chances de 6,03 para fraturas. Clínicos agora prescrevem órteses que permitem movimento durante recuperação, melhorando pontuações funcionais versus imobilização completa. Aplicações de cuidados preventivos, no entanto, estão crescendo mais rapidamente a 5,25% CAGR. Programas de segurança no trabalho em construção e manufatura integram suportes profiláticos para reduzir reivindicações de compensação, enquanto ligas esportivas juvenis adotam estabilização de tornozelo padronizada para reduzir incidência de entorses.

Órteses de reabilitação pós-operatória preservam adoção constante, alinhada com mandatos de pagamento agrupado que recompensam contenção de custos de episódios de 90 dias. Soluções de osteoartrite, tipificadas por órteses de joelho de alinhamento magnético, expandem conforto e facilidade de uso, aprimorando aderência entre adultos mais velhos. Como resultado, o mercado de órteses e suportes ortopédicos está pivotando de tratamento reativo para estratégias de mitigação de risco.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa Etária: Segmento Geriátrico Acelera

Adultos permaneceram o maior grupo com 54,44% da receita de 2024, refletindo altos níveis de atividade e gastos discricionários sustentados. A demanda centra-se em designs leves e orientados ao desempenho que permitem retorno rápido ao trabalho ou esportes. A população geriátrica, no entanto, está projetada para crescer mais rapidamente a 5,29% CAGR, alimentada por expectativa de vida estendida e políticas encorajando envelhecimento ativo. A cobertura Medicare de órteses descarregadoras posiciona esses dispositivos como alternativas viáveis à cirurgia para osteoartrite, uma tendência que sustenta maior penetração do mercado de órteses e suportes ortopédicos entre idosos.

Fabricantes atendem necessidades de idosos adicionando sistemas de fechamento com uma mão, pistas visuais para alinhamento correto e alertas remotos que notificam cuidadores sobre conformidade deficiente. Dispositivos pediátricos permanecem nicho mas promissores conforme esportes juvenis organizados ganham popularidade; crescimento depende de sistemas ajustáveis que acomodam mudanças rápidas no comprimento dos membros sem substituição frequente.

Análise Geográfica

América do Norte representou 40,76% da receita de 2024, sustentada por cobertura robusta de seguros e programas CMS que reembolsam intervenções ortopédicas não-cirúrgicas. Os Estados Unidos impulsionam dominância regional através de fabricação avançada, exportando USD 2,9 bilhões em produtos ortopédicos para a Ásia em 2024. Canadá escala adoção através de pacotes de artroplastia financiados publicamente, enquanto México amplia acesso via expansão do Seguro Popular. Apesar da penetração madura, atualizações tecnológicas contínuas-alinhamento habilitado por IA e tele-reabilitação-sustentam ganhos de dígito único médio no mercado de órteses e suportes ortopédicos.

Europa mantém uma base bem estabelecida moldada por sistemas de saúde universais e vigilância rigorosa pós-mercado sob o Regulamento de Dispositivos Médicos. Alemanha serve como centro de inovação da região, aproveitando clusters de Bremen e Baviera para pesquisa ortopédica inteligente. A Agência Reguladora de Medicamentos e Produtos de Saúde do Reino Unido alinha-se com cronogramas MDR enquanto esculpe caminhos de revisão independentes, preservando continuidade de suprimento pós-Brexit. Nações do sul da Europa alocam crescentemente fundos para cuidados musculoesqueléticos não-invasivos para gerenciar restrições orçamentárias. Como resultado, Europa continua a favorecer dispositivos premium baseados em evidências que atendem limiares rigorosos de valor clínico e econômico.

Ásia-Pacífico entrega a CAGR mais rápida de 5,42% até 2030 apoiada na expansão da classe média, lançamentos de seguros governamentais e crescente participação esportiva. China prevê 455.000 substituições articulares e 1 milhão de reparos de fratura para 2025, impulsionando demanda por órteses durante reabilitação. Japão acelera adoção de tecnologia de reabilitação inteligente para gerenciar sua sociedade super-envelhecida, enquanto Austrália financia programas de tele-saúde cobrindo acompanhamentos remotos de órteses através de vastas geografias. Índia, Tailândia e Malásia incentivam fabricação local para reduzir dependência de importações, abrindo avenidas para joint ventures. Volatilidade cambial e aquisição baseada em licitação criam desafios de preços, ainda assim a oportunidade de volume mantém o mercado de órteses e suportes ortopédicos altamente atrativo em toda a região.

Cenário Competitivo

O mercado de órteses e suportes ortopédicos exibe concentração moderada, com multinacionais principais competindo contra players regionais ágeis. O spin-off da Solventum em 2024 criou um especialista de USD 8,2 bilhões posicionado para alocar P&D diretamente a órteses inteligentes e cuidados de feridas. Essity alavanca a linha Actimove em 140 países após integrar BSN Medical, emparelhando colaborações clínicas com distribuição expansiva. DJO LLC (Enovis) diferencia-se através da órtese DonJoy ROAM OA, cujos clipes de alinhamento magnético reduzem tempo de ajuste e aumentam conformidade do paciente. Össur canaliza investimento em sistemas de descarga habilitados por sensor que transmitem dados de marcha para dashboards na nuvem para revisão de terapeutas.

Aquisições estratégicas intensificam profundidade tecnológica. A compra da OrthoGrid pela Zimmer Biomet em 2024 adiciona fluoroscopia guiada por IA ao seu portfólio de quadril, aprimorando precisão processual e protocolos de órteses subsequentes. A empresa simultaneamente faz parcerias com RevelAi Health para comercializar plataformas digitais de gerenciamento de cuidados abordando lacunas socio-demográficas. Entrantes no mercado da Ásia escalam órteses commoditizadas competitivas em preço, desencadeando pressão de preços que marcas incumbentes contrapõem com reivindicações de desempenho premium e pacotes de serviços.

E-commerce direto ao consumidor rompe cadeias de suprimento tradicionais, oferecendo entrega rápida mas levantando preocupações de eficácia clínica entre prescritores. Fabricantes líderes agora fornecem configurações online validadas aplicadas por ferramentas de ajuste virtual. Diversificação de fabricação regional mitiga riscos tarifários e reduz prazos de entrega. No geral, competição gira em torno de equilibrar eficiência de custos com desempenho baseado em evidências-diferenciadores que moldam ganhos de participação através do mercado de órteses e suportes ortopédicos.

Líderes da Indústria de Órteses e Suportes Ortopédicos

-

Zimmer Biomet

-

Ossur hf.

-

Ottobock SE & Co. KGaA

-

Solventum

-

Enovis

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Dezembro 2024: OrthoPediatrics Corp expandiu sua divisão Specialty Bracing com o Sistema de Sensor OPSB e órtese MOVE-D.

- Maio 2024: Thuasne adquiriu Corflex Global para aprofundar cobertura nos EUA e otimizar vendas de órteses ortopédicas.

- Abril 2024: Solventum finalizou sua separação da 3M, lançando como empresa independente de saúde com receita de USD 8,2 bilhões.

- Janeiro 2024: Enovis lançou a órtese de joelho DonJoy ROAM OA apresentando clipes de alinhamento magnético e sistema de tensão 'Set-and-Forget'.

Escopo do Relatório Global do Mercado de Órteses e Suportes Ortopédicos

Conforme o escopo do relatório, órteses e suportes ortopédicos são comuns sob suprimentos ortopédicos mas às vezes são mal compreendidos como parte da medicina recuperativa. Estes são geralmente feitos de materiais rígidos, como plásticos duros, e materiais macios, como spandex, principalmente usados para imobilizar articulações, o que permite que elas se curem em uma posição efetiva. O Mercado de Órteses e Suportes Ortopédicos é segmentado por produto (órteses e suportes de extremidades inferiores (tornozelo e pé, quadril e joelho), órteses e suportes espinhais, e órteses e suportes de extremidades superiores (cotovelo, mão e punho, e outros)), usuário final (hospitais, centros ortopédicos e outros usuários finais) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países através das principais regiões globalmente. O relatório oferece o valor (em USD) para os segmentos acima.

| Órteses e Suportes de Extremidades Inferiores | Tornozelo e Pé |

| Quadril | |

| Joelho | |

| Órteses e Suportes Espinhais | |

| Órteses e Suportes de Extremidades Superiores | Cotovelo |

| Mão e Punho | |

| Ombro | |

| Outros |

| Hospitais |

| Centros Ortopédicos e de Trauma |

| Ambientes de Cuidados Domiciliares |

| Outros |

| Lesões de Ligamentos |

| Cuidados Preventivos e Uso Profilático |

| Reabilitação Pós-operatória |

| Gerenciamento de Osteoartrite |

| Outros |

| Pediátrica |

| Adulta |

| Geriátrica |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Órteses e Suportes de Extremidades Inferiores | Tornozelo e Pé |

| Quadril | ||

| Joelho | ||

| Órteses e Suportes Espinhais | ||

| Órteses e Suportes de Extremidades Superiores | Cotovelo | |

| Mão e Punho | ||

| Ombro | ||

| Outros | ||

| Por Usuário Final | Hospitais | |

| Centros Ortopédicos e de Trauma | ||

| Ambientes de Cuidados Domiciliares | ||

| Outros | ||

| Por Aplicação | Lesões de Ligamentos | |

| Cuidados Preventivos e Uso Profilático | ||

| Reabilitação Pós-operatória | ||

| Gerenciamento de Osteoartrite | ||

| Outros | ||

| Por Faixa Etária | Pediátrica | |

| Adulta | ||

| Geriátrica | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de órteses e suportes ortopédicos?

O mercado gerou USD 4,79 bilhões em 2025 e está projetado para atingir USD 5,94 bilhões até 2030, crescendo a uma CAGR de 4,40%.

Qual segmento de produto detém a maior participação?

Órteses de extremidades inferiores comandaram 56,34% da receita em 2024 devido à alta prevalência de lesões de joelho e tornozelo.

Qual região crescerá mais rapidamente até 2030?

Ásia-Pacífico está prevista para registrar a maior CAGR de 5,42%, impulsionada pela crescente demanda da classe média e expansão de programas governamentais de saúde.

Como as mudanças de reembolso estão influenciando a demanda?

Modelos de pagamento agrupado na América do Norte recompensam episódios não-cirúrgicos de cuidado, encorajando hospitais e centros ambulatoriais a adotar órteses que reduzem custos totais de tratamento.

Quais avanços tecnológicos estão moldando novos produtos?

Sistemas de alinhamento guiados por IA, designs específicos para pacientes impressos em 3-D e órteses incorporadas com sensores que transmitem dados de conformidade para clínicos estão redefinindo desempenho de produtos.

Quem são os principais players no cenário competitivo?

Solventum, Essity, DJO LLC (Enovis), Össur e Zimmer Biomet lideram o mercado, focando em inovação e aquisições estratégicas para manter participação.

Página atualizada pela última vez em: