Tamanho e Participação do Mercado de Refino de Petróleo

Análise do Mercado de Refino de Petróleo pela Mordor Intelligence

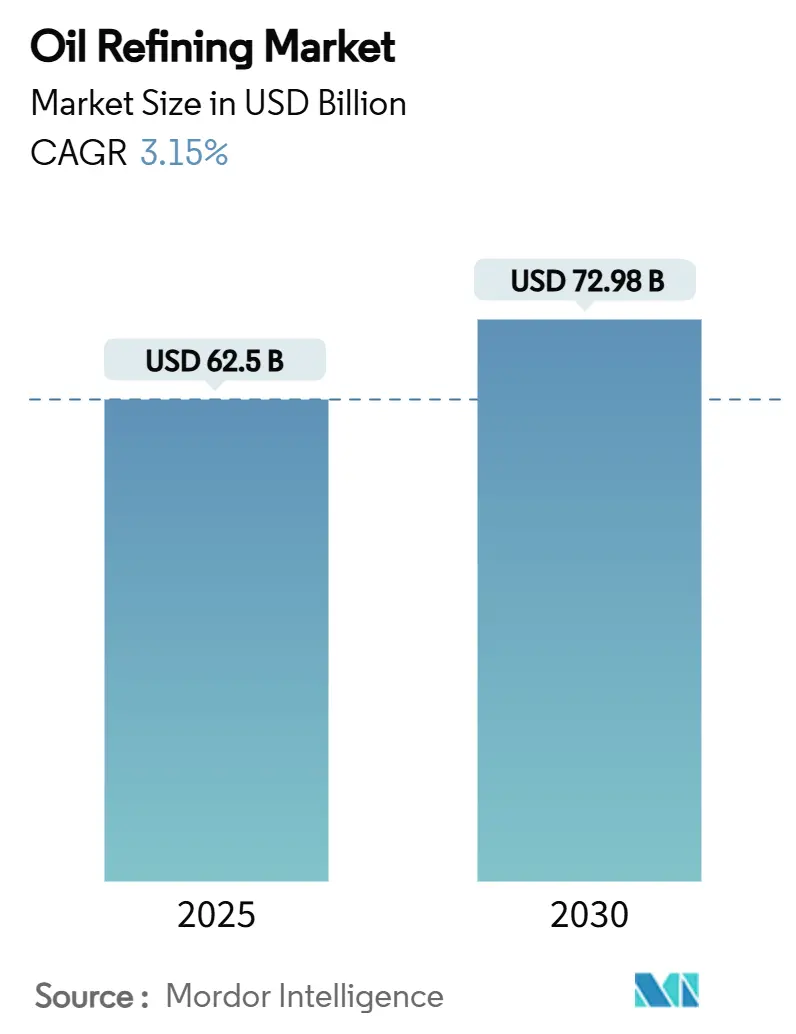

O tamanho do Mercado de Refino de Petróleo é estimado em USD 62,5 bilhões em 2025, e deve atingir USD 72,98 bilhões até 2030, a uma TCAC de 3,15% durante o período de previsão (2025-2030).

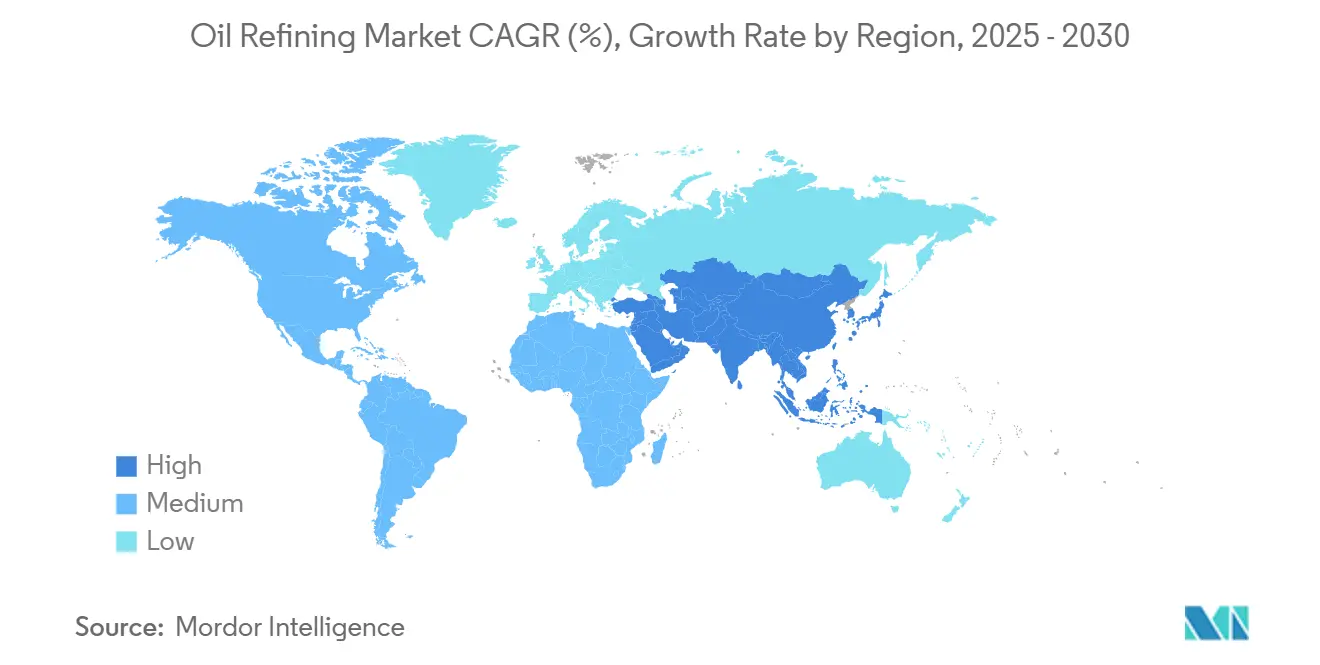

Esta trajetória ascendente decorre do impulso acelerado das refinarias em direção à integração petroquímica, retrofits de dessulfurização em grande escala e plataformas de diesel renovável que ajudam a proteger margens da demanda fraca por gasolina. Operadores que combinam profundidade de conversão, otimização digital e mix de combustíveis diversificado continuam superando o desempenho, enquanto plantas presas a economias de combustível único ou carentes de flexibilidade de matéria-prima estão fechando ou convertendo para usos especializados. O crescimento de throughput das refinarias permanece mais forte na Ásia-Pacífico, Oriente Médio e mercados africanos selecionados onde governos apoiam autossuficiência downstream e ambições de exportação. Simultaneamente, racionalização da OCDE e escassez de capital ligada ao ESG limitam construções greenfield em regiões desenvolvidas, intensificando a competição global por barris de alta qualidade e cracks resilientes.

Principais Resultados do Relatório

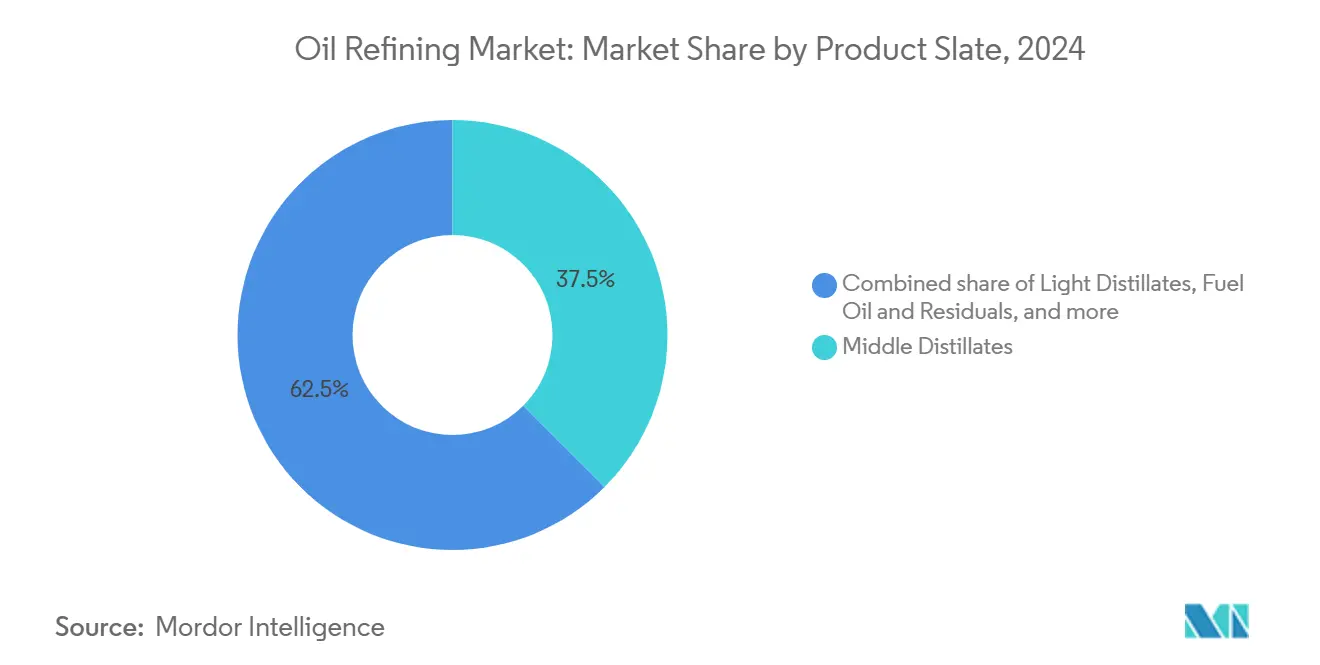

- Por mix de produtos, destilados médios detiveram 37,5% da participação do mercado de refino de petróleo em 2024; matérias-primas petroquímicas estão projetadas para crescer a uma TCAC de 3,9% até 2030.

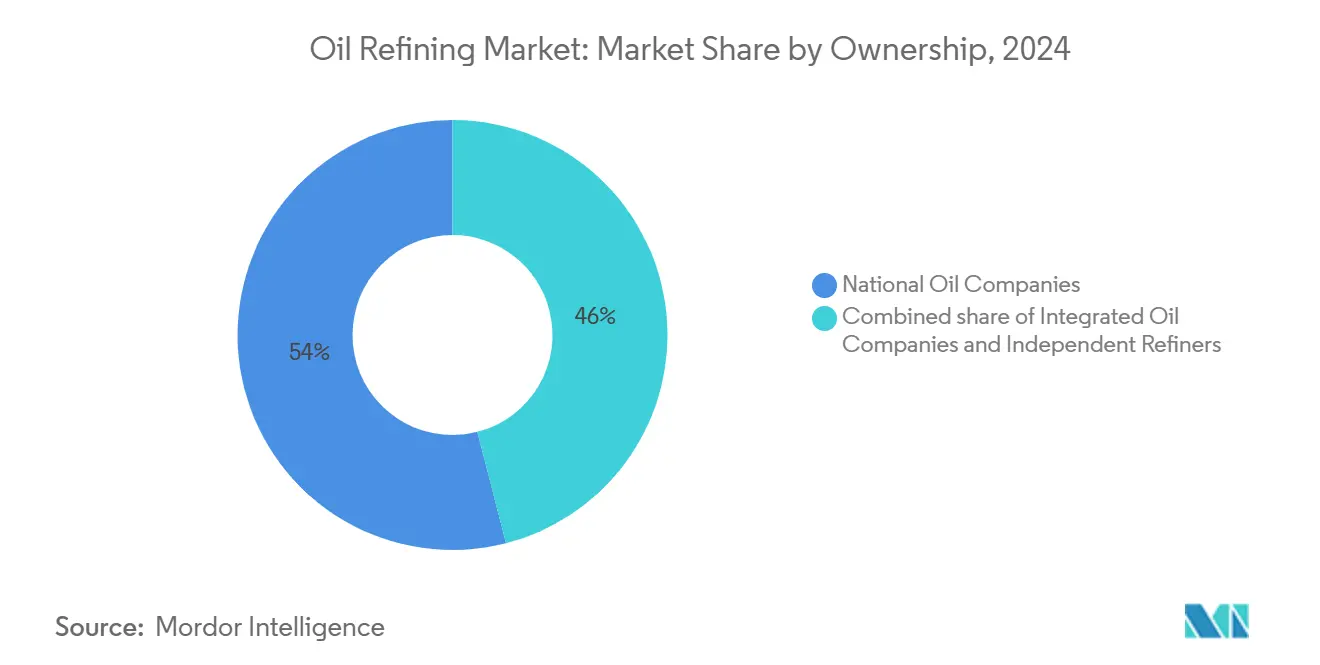

- Por propriedade, companhias petrolíferas nacionais comandaram 54% da participação do mercado de refino de petróleo em 2024, enquanto refinarias independentes/comerciais apresentam a TCAC mais rápida de 3,7% até 2030.

- Por geografia, Ásia-Pacífico controlou 35% da participação do mercado de refino de petróleo em 2024, expandindo a uma TCAC de 4,1% entre 2025 e 2030.

Tendências e Insights do Mercado Global de Refino de Petróleo

Análise de Impacto dos Drivers

| Driver | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Impulso de matérias-primas petroquímicas na Ásia reforçando melhorias de conversão | +0.8% | Núcleo Ásia-Pacífico, spillover para Oriente Médio | Médio prazo (2-4 anos) |

| Combustíveis marítimos de baixo enxofre pós-IMO 2020 desencadeando onda de retrofit de dessulfurização | +0.6% | Global, concentrado em grandes hubs de navegação | Curto prazo (≤ 2 anos) |

| Integração para frente de NOCs do Oriente Médio capturando margens downstream | +0.5% | Oriente Médio e África, mercados de exportação globalmente | Longo prazo (≥ 4 anos) |

| Boom do óleo light-tight dos EUA impulsionando investimentos em condensate-splitter | +0.4% | América do Norte, principalmente Costa do Golfo dos EUA | Médio prazo (2-4 anos) |

| Urals russo com desconto estimulando margens de refinarias complexas europeias | +0.3% | Europa, refinarias seletivas com capacidade de petróleo pesado | Curto prazo (≤ 2 anos) |

| Incentivos de co-processamento de diesel renovável na OCDE elevando gastos em hidrotratamento | +0.2% | Países da OCDE, particularmente EUA e Europa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Impulso de matérias-primas petroquímicas na Ásia reforçando melhorias de conversão

Refinarias da Ásia integram crackers catalíticos e linhas de polipropileno para subir na cadeia de valor. A modernização da Ningbo da CNOOC adicionou capacidade de 450.000 tpa de polipropileno e elevou as corridas de petróleo em 50%, dando ao complexo acesso à robusta demanda química doméstica [1]"Expansão PP CNOOC Ningbo," oilprice.com, oilprice.com. Investimentos similares na Índia visam 35-40 milhões t de nova capacidade até 2030, com nafta direcionada para cadeias aromáticas e de olefinas. A integração protege margens da erosão da gasolina impulsionada por veículos elétricos enquanto captura spreads petroquímicos mais altos que sustentam a resiliência de lucros de longo prazo em todo o mercado de refino de petróleo.

Combustíveis marítimos de baixo enxofre pós-IMO 2020 desencadeando retrofits de dessulfurização

O limite de enxofre continua remodelando as expectativas de qualidade de combustível. O investimento da ExxonMobil em Fawley adiciona um hidrotratador produzindo 570 milhões de galões de diesel de baixo enxofre anualmente. Refinarias interiores também retrofitam dessulfurizadores para fornecer combustível bunker premium, expandindo o fornecimento geográfico e melhorando opções de arbitragem. Entradas sustentadas de capital em direção a melhorias de conformidade reforçam a demanda por sistemas de hidrogênio e catalisadores, sustentando flexibilidade de throughput e apoiando o mercado de refino de petróleo.

Integração para frente de NOCs do Oriente Médio capturando margens downstream

ADNOC, Saudi Aramco e outros campeões nacionais aproveitam vantagens de recursos para construir complexos orientados para exportação. Seus modelos integrados combinam produção de petróleo com ativos de refino e químicos, permitindo preços competitivos nos hubs de alto crescimento da Ásia. Volumes crescentes desses players pressionam refinarias comerciais, mas melhoram a disponibilidade regional de produtos, moldando fluxos comerciais e dinâmicas de margem relativas em todo o mercado de refino de petróleo.

Boom do óleo light-tight dos EUA impulsionando investimentos em condensate splitter

A produção crescente de shale impulsiona investimentos em splitters de condensado e flexibilidade de petróleo. A Phillips 66 completou projetos em Sweeny, otimizando o processamento de petróleo doce leve e melhorando os rendimentos de matérias-primas petroquímicas. Empreendimentos de gás para gasolina como a planta Permian da Verde Clean Fuels ilustram novos caminhos para produtos acabados. Esses movimentos fortalecem a competitividade dos EUA e aumentam as exportações de produtos, adicionando profundidade ao mercado global de refino de petróleo.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Racionalização de refinarias da OCDE sob metas net-zero | -0.9% | Europa e América do Norte, fechamentos seletivos globalmente | Longo prazo (≥ 4 anos) |

| Escassez crescente de capital impulsionada por ESG para plantas greenfield | -0.7% | Global, particularmente mercados desenvolvidos | Médio prazo (2-4 anos) |

| Spreads voláteis de crack corroendo ROCE para refinarias comerciais | -0.4% | Global, concentrado em refinarias independentes | Curto prazo (≤ 2 anos) |

| Esquemas de precificação de carbono comprimindo margens de combustível pesado | -0.3% | Europa, expandindo para outros mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Racionalização de refinarias da OCDE sob metas net-zero

Europa e América do Norte fecham ou redefinem plantas mais antigas à medida que empresas se alinham com políticas climáticas. A TotalEnergies está convertendo Grandpuits em uma plataforma zero-petróleo produzindo combustível de aviação sustentável e biopolímeros. A Shell encerrará corridas de petróleo em Wesseling até 2025, mudando para óleos base [2]"Transição Shell Wesseling," shell.com, shell.com. Essas ações apertam o fornecimento regional, elevam a utilização em locais sobreviventes e remodelam padrões de importação de produtos, ainda limitam o crescimento de capacidade dentro do mercado de refino de petróleo.

Escassez crescente de capital impulsionada por ESG para plantas greenfield

Investidores buscam retornos de menor carbono, dificultando o financiamento de novas unidades de refino. A pausa do projeto de biocombustível de Rotterdam da Shell e as respectivas perdas mostram maior escrutínio mesmo para ativos alinhados com transição [3]"Pausa Biocombustíveis Rotterdam," theguardian.com, theguardian.com. Avaliações de ações ficando atrás de pares renováveis restringem capacidade de balanço para crescimento, empurrando operadores em direção à otimização brownfield em vez de construções greenfield, o que modera a expansão do mercado de refino de petróleo.

Análise de Segmentos

Por Mix de Produtos: Petroquímicos Impulsionam Migração de Valor

Destilados médios mantiveram os 37,5% de participação do mercado de refino de petróleo em 2024 à medida que combustível de jato e diesel se recuperaram com viagens globais e frete de mercados emergentes. Destilados leves continuam se beneficiando do aumento da propriedade de veículos em economias em desenvolvimento, ainda enfrentam declínios estruturais em regiões maduras. Óleo combustível pesado luta com regulamentações marítimas e de energia mais rigorosas, provocando investimentos em coqueificador e hidrocraqueador que melhoram resíduos. A categoria de matérias-primas petroquímicas cresce mais rapidamente a uma TCAC de 3,9% à medida que operadores integrados canalizam nafta e GLP em cadeias de polímeros de alta margem. A mudança para químicos melhora a estabilidade de margem e apoia uma base de receita mais ampla dentro do mercado de refino de petróleo.

Maior integração aumenta a complexidade da unidade, melhorando a flexibilidade de petróleo e permitindo seleção diversa de mix. A adição de polipropileno da CNOOC em Ningbo e a expansão de Huizhou da Shell, programada para 2028, destacam a tendência em direção a operações centradas em químicos. Tais projetos expandem o tamanho do mercado de refino de petróleo para ativos de alta conversão e protegem lucros do deslocamento de gasolina por veículos elétricos.

Por Propriedade: NOCs Dominam Enquanto Independentes se Adaptam Mais Rapidamente

Companhias petrolíferas nacionais detiveram 54% da participação do mercado de refino de petróleo em 2024, usando acesso seguro a petróleo e capital governamental para construir locais integrados que deslocam majors tradicionais. O impulso downstream multi-local da Saudi Aramco e as melhorias de Ruwais da ADNOC tipificam como NOCs aproveitam profundidade de recursos para garantir acordos de offtake asiáticos. A reforma de USD 2,74 bilhões de Ningbo da CNOOC sublinha a vantagem de escala das empresas estatais, estendendo alcance em nichos domésticos de polímeros e exportações regionais de produtos.

Refinarias independentes/comerciais, embora menores, expandirão mais rapidamente a uma TCAC de 3,7% até 2030. Sua alocação ágil de capital, foco em melhorias de alto retorno e disposição para pivotar para diesel renovável permitem adaptação rápida a oscilações do mercado. O segmento dedicado de Diesel Renovável da Phillips 66 e o pipeline de projetos de baixo carbono da Valero demonstram como independentes monetizam incentivos e flexibilizam operações enquanto permanecem dentro do mercado central de refino de petróleo [4]"Estratégia de Diesel Renovável Phillips 66," phillips66.com, phillips66.com. Companhias petrolíferas integradas lidam com atos de balanceamento upstream-downstream, provocando desinvestimentos seletivos como a mudança de Grandpuits da TotalEnergies para uma plataforma zero-petróleo e o pivô de óleo base de Wesseling da Shell. À medida que majors inclinam portfólios em direção a empreendimentos de baixo carbono, NOCs e independentes preenchem lacunas de refino convencionais, remodelando participações futuras em todo o continuum de tamanho do mercado de refino de petróleo.

Análise Geográfica

A expansão do complexo de refino da Ásia-Pacífico sustenta sua liderança. A modernização de USD 2,74 bilhões de Ningbo da CNOOC elevou as corridas de petróleo para 240.000 bpd, adicionando unidades de polipropileno para atender à demanda doméstica de plásticos. As construções de capacidade planejadas da Índia no valor de INR 1,9-2,2 lakh crore apoiam fornecimento sustentado à medida que o consumo se expande a 4% TCAC. O Sudeste Asiático vê novos projetos no Vietnã e Indonésia para reduzir dependência de importação de produtos, enquanto Japão e Coreia do Sul focam em operações de alta eficiência e exportações de tecnologia. Os modelos integrados da região e apoio governamental continuam a ampliar o mercado de refino de petróleo.

A América do Norte permanece um exportador pivotal. A disponibilidade de petróleo leve impulsionada pelo shale reduz custos de matéria-prima para refinarias da Costa do Golfo. As melhorias de Sweeny da Phillips 66 permitem corridas flexíveis que favorecem produção de gasolina e matérias-primas químicas. A Valero canaliza USD 5,4 bilhões em projetos de baixo carbono, incluindo diesel renovável, para equilibrar objetivos de emissões com captura de margem. Canadá e México competem para modernizar ativos em meio a mudanças de política, ainda os EUA mantêm vantagem estrutural no mercado de refino de petróleo através de matérias-primas abundantes e redes logísticas de águas profundas.

A Europa experimenta a mudança estrutural mais rápida. A TotalEnergies converte Grandpuits para uma plataforma renovável, enquanto a Shell recondiciona Wesseling, removendo capacidade convencional ainda adicionando produção de aviação sustentável e óleo base. Precificação de carbono eleva custos operacionais para fluxos de combustível pesado, incentivando unidades de conversão e integração de hidrogênio. Rigidez de fornecimento de fechamentos aumenta importações do Oriente Médio e Estados Unidos, elevando comércio trans-Atlântico e reforçando lacunas de competitividade entre plantas sobreviventes dentro do mercado de refino de petróleo.

Cenário Competitivo

A concentração do mercado permanece moderada. ExxonMobil, Shell e Saudi Aramco lideram através de escala, tecnologia e vantagens de matéria-prima, mas respondem por menos de um quarto do throughput. Refinarias independentes como Valero e Marathon enfatizam flexibilidade operacional e diesel renovável para defender margens. Companhias petrolíferas nacionais expandem complexos integrados para garantir valor downstream. A Phillips 66 criou um segmento de Diesel Renovável, e a Valero alocou USD 5,4 bilhões para ativos de baixo carbono, sinalizando uma mudança em direção a plataformas sustentáveis que complementam refino convencional. Investimento em tecnologia centra-se em gêmeos digitais e otimização baseada em IA para cortar uso de energia e emissões ao invés de inovações disruptivas de processo.

Especulação de M&A cerca majors à medida que volatilidade de spread de rack pressiona economias comerciais, ainda obstáculos antitruste e estratégicos limitam negócios em grande escala. Integração downstream por NOCs do Oriente Médio intensifica competição asiática, obrigando independentes a se diferenciarem através de liderança de custos ou produção especializada. Mandatos renováveis criam oportunidades de espaço branco em aviação sustentável e diesel renovável, atraindo capital e parcerias que remodelam o mix futuro de lucros do mercado de refino de petróleo.

Líderes da Indústria de Refino de Petróleo

-

Sinopec Corp.

-

Exxon Mobil Corporation

-

Saudi Aramco (incluindo capacidade JV)

-

Shell plc

-

BP plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A refinaria Dangote da Nigéria despachou seu primeiro carregamento de gasolina de 90.000 toneladas para a Ásia, facilitado pela comercializadora Mercuria. Isso marca a estreia de exportação de gasolina da refinaria além da África Ocidental, sublinhando sua ambição de acessar mercados internacionais mais amplos. Com uma capacidade robusta de 650.000 barris por dia, a refinaria tem atendido predominantemente às necessidades de gasolina da região da África Ocidental.

- Abril de 2025: O Afreximbank revelou uma facilidade de crédito rotativo de USD 3 bilhões destinada a reforçar o comércio intra-africano de produtos petrolíferos refinados e reduzir a dependência de importação. Apelidada de Programa de Financiamento de Comércio de Petróleo Intra-Africano Rotativo, a facilidade permitirá que compradores da África e Caribe adquiram combustível diretamente de refinarias africanas. Esse movimento é antecipado para estimular investimentos em refino e logística, com potencial para aumentar a capacidade de refino em 1,3 milhão de barris por dia.

- Abril de 2025: Devido ao excesso de capacidade no mercado petroquímico europeu e à não renovação de um contrato importante de etileno, a TotalEnergies planeja fechar seu cracker de vapor mais antigo em Antuérpia até o final de 2027. Ao mesmo tempo, a empresa está canalizando investimentos em uma instalação de produção de hidrogênio verde de 200 MW. Destes, 130 MW já foram contratados com a Air Liquide, permitindo a produção de 15.000 toneladas de hidrogênio verde anualmente para uso no local. Esse movimento alinha-se com a estratégia mais ampla da TotalEnergies de modernizar sua plataforma de Antuérpia e pivotar em direção a soluções de energia sustentável.

- Março de 2025: A CNOOC iniciou uma expansão de USD 2,74 bilhões em sua refinaria de Ningbo, aumentando sua capacidade de processamento de petróleo em 50%. A modernização introduz uma nova unidade de petróleo de 120.000 bpd, elevando a capacidade total para 240.000 barris por dia. Adicionalmente, essa melhoria reforçará a produção da refinaria de matérias-primas para plásticos e fibras sintéticas.

Escopo do Relatório Global do Mercado de Refino de Petróleo

Refino de petróleo, também conhecido como refino de petróleo, é o processo industrial de transformação de petróleo bruto (também chamado petróleo) em vários produtos refinados usados na vida cotidiana. Petróleo bruto é uma mistura complexa de hidrocarbonetos, incluindo gases, líquidos e sólidos.

O Mercado de Refino de Petróleo é Segmentado por Geografia (América do Norte, Ásia-Pacífico, Europa, América do Sul, Oriente Médio e África). Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base na capacidade de refino (em milhões de barris por dia).

| Destilados Leves (Gasolina, Nafta) |

| Destilados Médios (Diesel/Gasóleo, Jato/Querosene) |

| Óleo Combustível e Resíduos |

| Matérias-Primas Petroquímicas (Propileno, Aromáticos) |

| Companhias Petrolíferas Nacionais (NOCs) |

| Companhias Petrolíferas Integradas (IOCs) |

| Refinarias Independentes/Comerciais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Espanha | |

| Países Nórdicos | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Malásia | |

| Tailândia | |

| Indonésia | |

| Vietnã | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| África do Sul | |

| Egito | |

| Resto do Oriente Médio e África |

| Por Mix de Produtos | Destilados Leves (Gasolina, Nafta) | |

| Destilados Médios (Diesel/Gasóleo, Jato/Querosene) | ||

| Óleo Combustível e Resíduos | ||

| Matérias-Primas Petroquímicas (Propileno, Aromáticos) | ||

| Por Propriedade | Companhias Petrolíferas Nacionais (NOCs) | |

| Companhias Petrolíferas Integradas (IOCs) | ||

| Refinarias Independentes/Comerciais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Espanha | ||

| Países Nórdicos | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Malásia | ||

| Tailândia | ||

| Indonésia | ||

| Vietnã | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| África do Sul | ||

| Egito | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de refino de petróleo?

O tamanho do mercado de refino de petróleo é de USD 62,5 bilhões em 2025 e está projetado para atingir USD 72,98 bilhões até 2030.

Qual região lidera o crescimento do mercado de refino de petróleo?

Ásia-Pacífico detém a maior participação com 35% em 2024 e está prevista para expandir a uma TCAC de 4,1% até 2030.

Qual mix de produtos domina a produção global de refinarias?

Destilados médios, incluindo diesel e combustível de jato, responderam por 37,5% da participação do mercado de refino de petróleo em 2024.

O que está impulsionando a integração petroquímica nas refinarias?

Margens petroquímicas mais altas e mais estáveis encorajam refinarias a adicionar crackers catalíticos e unidades de polímeros, diversificando receitas e reduzindo exposição ao declínio da demanda por gasolina.

Como as políticas climáticas estão afetando a capacidade de refino da OCDE?

Compromissos net-zero estão provocando fechamentos de plantas ou conversões, com mais de 20% da capacidade da OCDE em risco até 2030, apertando fornecimento regional mas limitando expansão tradicional.

Página atualizada pela última vez em: