Tamanho e Participação do Mercado de Ingredientes de Malte da América do Norte

Análise do Mercado de Ingredientes de Malte da América do Norte pela Mordor Intelligence

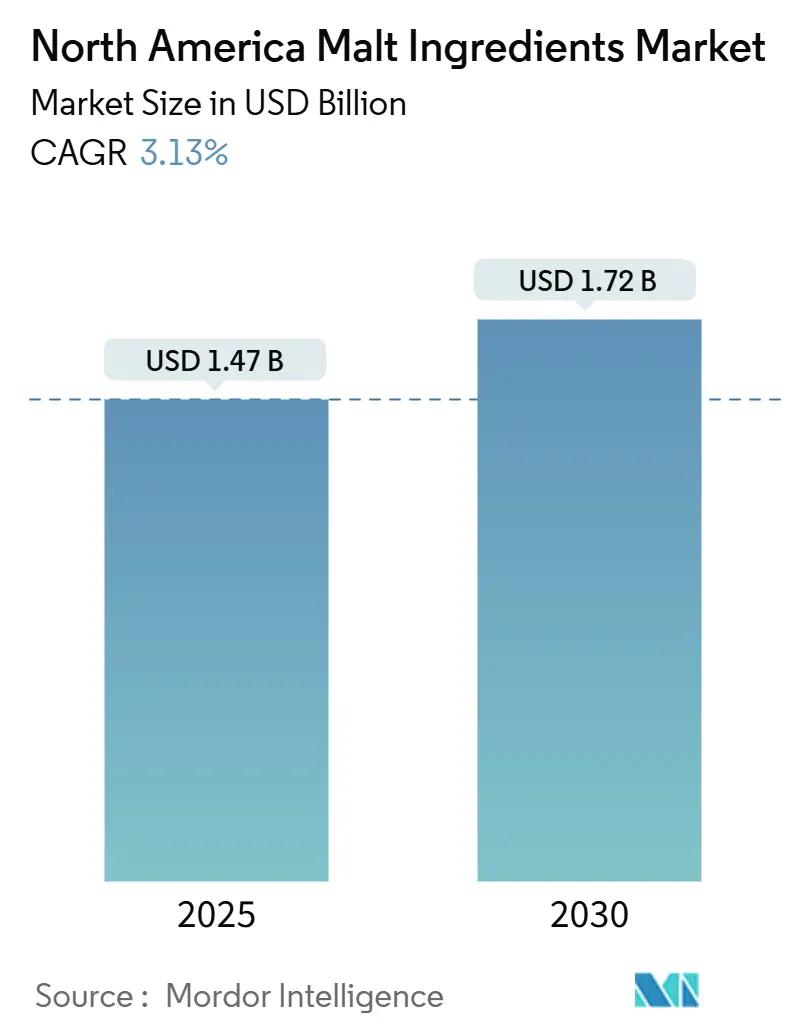

O mercado de ingredientes de malte da América do Norte está estimado em USD 1,47 bilhão em 2025 e deve alcançar USD 1,72 bilhão em 2030, crescendo a uma TCAC de 3,13%. A cevada há muito serve como a principal fonte para ingredientes de malte na América do Norte. No entanto, à medida que cervejeiros e formuladores de alimentos buscam cada vez mais alternativas tolerantes ao glúten e de rótulo limpo, a demanda por maltes de trigo e arroz está em ascensão. Produtores artesanais favorecem predominantemente formatos de malte seco por sua estabilidade de prateleira. Esta mudança não apenas destaca a importância da conformidade, mas também oferece uma vantagem competitiva aos malteiros estabelecidos. Além disso, o fornecimento integrado de grãos abrangendo Estados Unidos, Canadá e México não apenas mitiga a volatilidade de matérias-primas, mas também atende a uma base diversificada de aplicações nos setores alimentício, de bebidas e farmacêutico. Enquanto bebidas alcoólicas continuam a dominar, o mercado está testemunhando uma diversificação em usos finais. Bebidas não-alcoólicas à base de malte estão emergindo como uma escolha popular, com consumidores gravitando em direção a elas como estimulantes naturais de energia e alternativas mais saudáveis aos refrigerantes açucarados. Neste contexto, extratos secos de malte são favorecidos por sua solubilidade e benefícios nutricionais. A indústria farmacêutica também valoriza ingredientes de malte, utilizando-os como excipientes e agentes aromatizantes em xaropes e tônicos. Estes ingredientes atendem a formulações que demandam um dulçor suave e viscosidade específica. Esta demanda intersetorial destaca o status da América do Norte como um mercado maduro, mas dinâmico de ingredientes de malte, com projeções indicando que trigo e extratos líquidos de malte experimentarão as taxas de crescimento mais significativas.

Principais Conclusões do Relatório

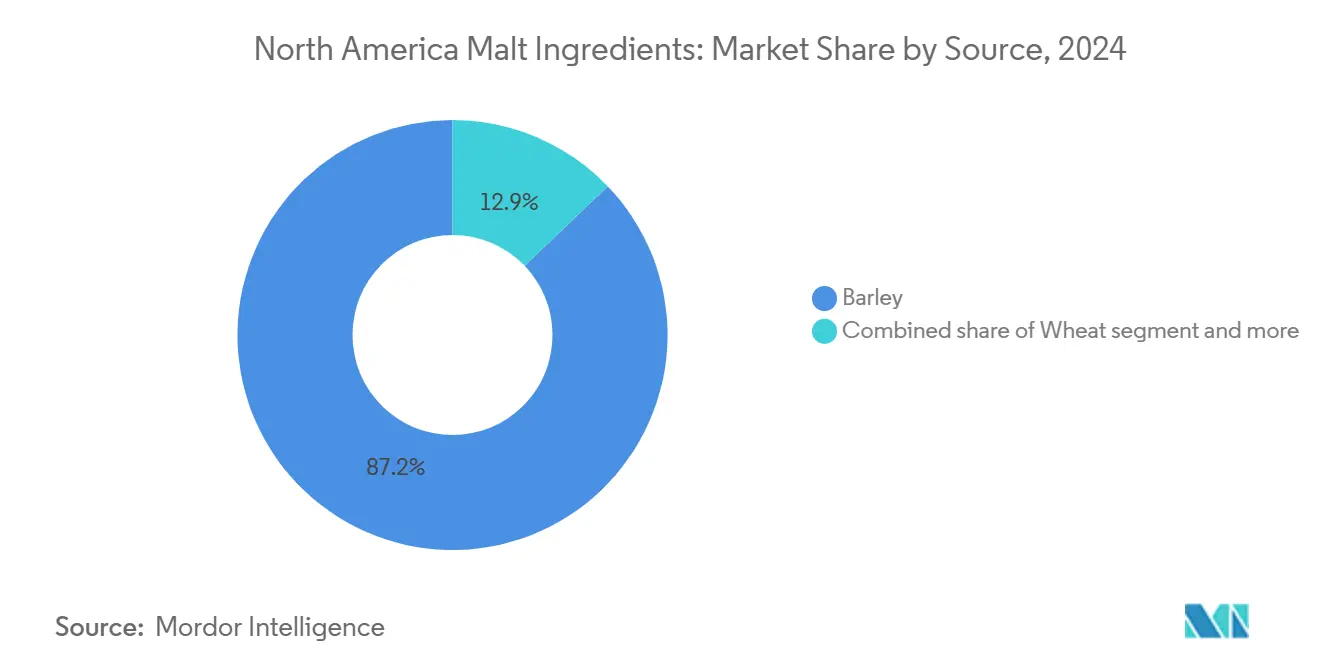

• Por fonte, cevada comandou 87,15% da participação do mercado de Ingredientes de Malte da América do Norte em 2024; trigo está previsto para registrar a maior TCAC de 4,50% até 2030.

• Por forma, o segmento de malte seco deteve 59,87% do tamanho do mercado de Ingredientes de Malte da América do Norte em 2024, enquanto extratos líquidos estão projetados para expandir a uma TCAC de 6,04% até 2030.

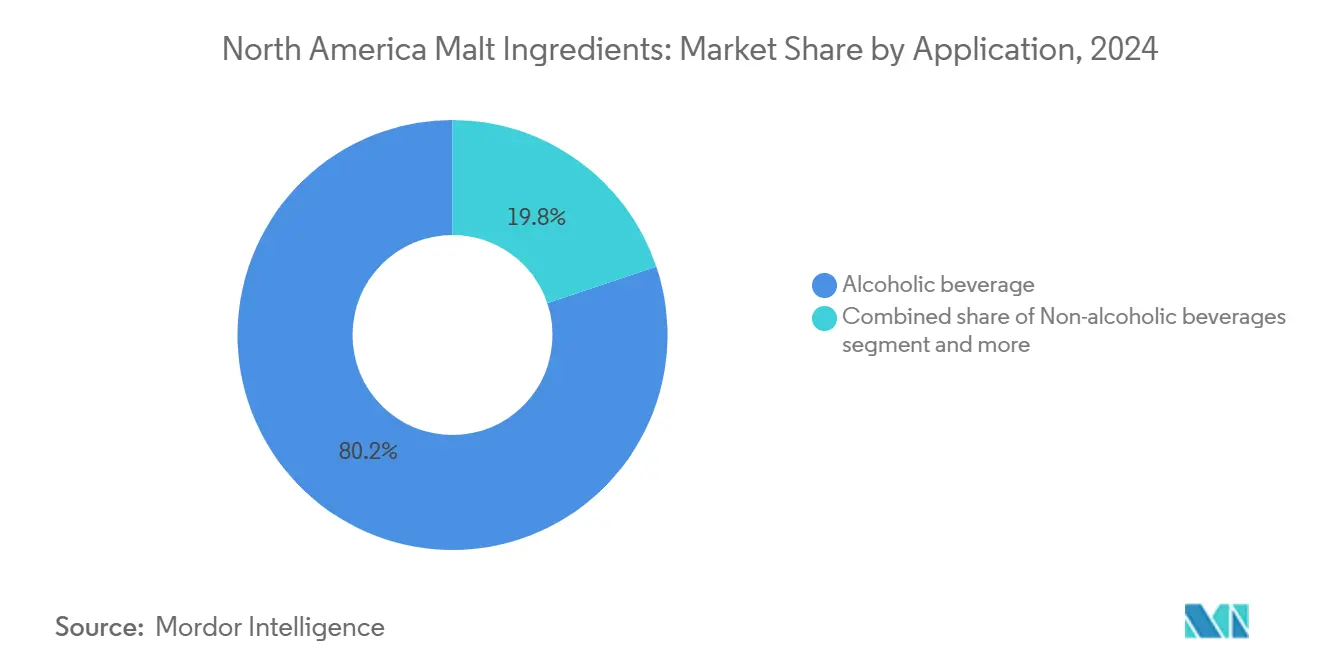

• Por aplicação, bebidas alcoólicas comandaram 80,16% da receita em 2024; o segmento de alimentos está avançando a uma TCAC de 5,87% até 2030.

• Por geografia, Estados Unidos capturou 57,32% do tamanho do mercado de Ingredientes de Malte da América do Norte em 2024; México é o território de crescimento mais rápido a uma TCAC de 5,27% até 2030.

Tendências e Insights do Mercado de Ingredientes de Malte da América do Norte

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente popularidade de cerveja artesanal e microcervejarias | +1.5% | Estados Unidos e Canadá, expansão para México | Médio prazo (2-4 anos) |

| Crescente preferência por ingredientes naturais e de rótulo limpo | +0.8% | Global, com foco premium em mercados urbanos dos Estados Unidos | Longo prazo (≥ 4 anos) |

| Expansão de bebidas não-alcoólicas de malte e tônicos de saúde | +0.6% | Núcleo da América do Norte, adoção precoce em áreas metropolitanas | Médio prazo (2-4 anos) |

| Avanços tecnológicos em torrefação de malte e conversão enzimática | +0.4% | Centros de fabricação dos Estados Unidos e Canadá | Longo prazo (≥ 4 anos) |

| Utilização na indústria de destilados | +0.3% | Regiões de bourbon/whiskey dos Estados Unidos, produção de centeio do Canadá | Curto prazo (≤ 2 anos) |

| Maior preferência por carboidratos de digestão lenta | +0.2% | Demografia consciente da saúde na América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Popularidade de Cerveja Artesanal e Microcervejarias

Na América do Norte, a crescente popularidade da cerveja artesanal e a proliferação de microcervejarias estão impulsionando um crescimento robusto no mercado de ingredientes de malte. À medida que consumidores gravitam cada vez mais em direção a cervejas únicas, saborosas e artesanais, microcervejarias e cervejeiros artesanais estão diversificando suas seleções de malte, recorrendo a maltes especiais e premium para diferenciar seus produtos. Ao contrário de cervejarias comerciais de grande escala que frequentemente recorrem a adjuvantes como milho ou arroz para redução de custos, cervejeiros artesanais enfatizam complexidade de sabor e autenticidade. Eles dependem fortemente de maltes de alta qualidade para moldar tanto as características fundamentais quanto especiais de suas cervejas. Esta mudança de paradigma impulsionou um aumento na demanda por ingredientes de malte, com cervejarias artesanais representando uma parcela substancial do consumo total de malte. O cenário das microcervejarias está testemunhando crescimento exponencial, com um afluxo constante de novos entrantes a cada ano, intensificando a demanda por perfis variados de malte. Por exemplo, dados da Brewers Association destacam que em 2024, os Estados Unidos possuíam 9.796 cervejarias artesanais operacionais. Esta contagem incluía 2.029 microcervejarias, 3.552 brewpubs, 3.936 cervejarias de sala de degustação e 279 cervejarias artesanais regionais [1]Fonte: Brewers Association, "Brewers Association Reports 2024 U.S. Craft Brewing Industry Figures", brewersassociation.org.

Crescente Preferência por Ingredientes Naturais e de Rótulo Limpo

Mudanças regulamentares promovendo rotulagem limpa estão aumentando o valor dos ingredientes de malte que enfatizam transparência e rastreabilidade mantendo funcionalidade. As regulamentações atualizadas de Boas Práticas de Fabricação (Current Good Manufacturing Practice) da Food and Drug Administration (FDA) sob a Lei de Modernização da Segurança Alimentar (FSMA) exigem que processadores de malte conduzam análises completas de perigos e implementem controles preventivos. Isto posiciona processadores conformes para atender às necessidades de fabricantes de alimentos que buscam parceiros de fornecimento confiáveis e verificados. Cevada, com seu conteúdo de 80% de carboidratos complexos, atende à demanda do consumidor por ingredientes naturais que fornecem benefícios funcionais sem aditivos sintéticos. De acordo com a Brewers Association, a decisão do TTB de retirar sua proposta de regra de rotulagem de ingredientes criou estabilidade regulatória para bebidas alcoólicas. Isto permite que fornecedores de malte foquem em iniciativas voluntárias de transparência que ajudam a diferenciar seus produtos premium. O ambiente regulatório atual beneficia processadores estabelecidos com sistemas de qualidade robustos enquanto cria desafios para players menores que carecem de infraestrutura de conformidade.

Expansão de Bebidas Não-Alcoólicas de Malte e Tônicos de Saúde

O mercado de ingredientes de malte da América do Norte está testemunhando um aumento, impulsionado pela crescente popularidade de bebidas não-alcoólicas de malte e tônicos de saúde. Esta tendência espelha uma mudança mais ampla nos estilos de vida dos consumidores, onde bem-estar, sobriedade e nutrição funcional estão tomando o centro do palco. Millennials e Geração Z, em particular, estão gravitando em direção a alternativas ao álcool que não apenas seduzem o paladar, mas também oferecem benefícios à saúde. Essas bebidas à base de malte, promovidas por seu rico conteúdo de vitaminas B e E, aminoácidos, antioxidantes e fibra solúvel, estão sendo promovidas como nutritivas e estimulantes de energia. Nestas bebidas, malte serve um duplo propósito: agindo como um adoçante natural e realçando o corpo, tornando-o um ajuste perfeito para bebidas que buscam replicar a sensação encorpada da cerveja sem o álcool. Gigantes da indústria, incluindo Heineken (com Heineken 0.0), Athletic Brewing Co., e Budweiser Zero, estão investindo significativamente em bebidas não-alcoólicas de malte, priorizando malte de alta qualidade para garantir sabor autêntico.

Avanços Tecnológicos em Torrefação de Malte e Conversão Enzimática

Na América do Norte, melhorias na tecnologia de torrefação de malte e conversão enzimática estão aprimorando a qualidade e funcionalidade dos ingredientes de malte em alimentos e bebidas. Os sistemas avançados de torrefação fornecem controle preciso sobre cor, sabor e aroma, permitindo que fabricantes produzam maltes personalizados para vários produtos, desde stouts escuras até cereais matinais leves. Esta capacidade permite que malteiros entreguem ingredientes consistentes e de alta qualidade que servem tanto cervejeiros artesanais quanto grandes fabricantes de alimentos. A otimização da conversão enzimática através da germinação controlada aumenta a eficiência de extração mantendo compostos funcionais, ajudando processadores a alcançar maiores rendimentos de variedades premium de cevada. O desenvolvimento de cultivares de cevada resistentes a doenças, apoiado por um investimento de USD 2,1 milhões da Saskatchewan Barley Development Commission em 2024, reduz variações de processamento e mantém atividade enzimática para conversão eficiente [2]Fonte: Barley Bin, "Farmers Struggle With Pre-Harvest Sprouting," Barley Bin, barleybin.ca . Essas melhorias tecnológicas aprimoram as capacidades de processadores usando equipamentos de precisão e ajudam a padronizar processos de produção de malte.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Tendência crescente em direção a dietas sem glúten | -0.4% | Segmentos conscientes da saúde dos Estados Unidos e Canadá | Médio prazo (2-4 anos) |

| Consciência limitada do consumidor sobre benefícios do malte em aplicações não-bebidas | -0.3% | América do Norte além das regiões tradicionais de cervejaria | Longo prazo (≥ 4 anos) |

| Diretrizes rigorosas da FDA sobre rotulagem | -0.2% | Fabricantes de alimentos e bebidas dos Estados Unidos | Médio prazo (2-4 anos) |

| Mandatos de rastreabilidade sob a Lei de Modernização da Segurança Alimentar (FSMA) | -0.1% | Instalações de processamento de grãos dos Estados Unidos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Tendência Crescente em Direção a Dietas Sem Glúten

À medida que consumidores evitam cada vez mais o glúten, escolhas de ingredientes nos setores alimentício e de bebidas estão mudando. Esta tendência não apenas pressiona maltes tradicionais à base de cevada, mas também abre caminho para processamento alternativo de grãos. Embora malte de arroz seja mais caro de produzir que sua contraparte de cevada, ele possui vantagens na cervejaria sem glúten e aplicações nicho, onde conformidade com regulamentações pode justificar seu preço premium. Nos Estados Unidos, a produção doméstica de cevada malteira fica aquém de atender à demanda local, levando a importações e uma vulnerabilidade de suprimento resultante, especialmente à luz da tendência crescente em direção a substitutos sem glúten. Sementes de cânhamo, com seu alto conteúdo proteico e ácidos graxos essenciais, emergem como alternativas funcionais, assumindo papéis tradicionalmente ocupados pelo malte, especialmente em fornecer proteína e profundidade de sabor. No entanto, arroz, com seus rendimentos superiores e qualidades de malteação, apresenta uma via sustentável para processadores prontos para pivotar em direção a grãos alternativos. Contudo, as restrições regulamentares em torno do conteúdo de THC em produtos de cânhamo restringem seu potencial imediato como substitutos.

Consciência Limitada do Consumidor Sobre Benefícios do Malte em Aplicações Não-Bebidas

Ingredientes de malte são subutilizados em aplicações alimentares, farmacêuticas e nutracêuticas porque seus benefícios funcionais não são amplamente reconhecidos. Grãos integrais destacam as vantagens de fibra dietética, proteína e ácidos fenólicos na prevenção de doenças crônicas, criando oportunidades para ingredientes à base de malte. No entanto, consumidores são mais familiarizados com grãos integrais estabelecidos como quinoa e aveia. A Association of American Feed Control Officials enfatiza a necessidade de rotulagem precisa e representação de ingredientes em aplicações de ração [3]Fonte: AAFCO Communications, "AAFCO and K-State Olathe Seek SMEs for New SRIS Process," Association of American Feed Control Officials, aafco.org. Este foco regulatório poderia ajudar a expandir o uso de malte, mas a educação do consumidor permanece insuficiente. Esforços para promover sustentabilidade, como usar resíduos de cervejaria para ração animal e produção de energia, mostram o papel do malte em uma economia circular. No entanto, consciência pública destes benefícios ambientais ainda é limitada. Investir em educação do consumidor poderia aumentar a demanda por malte em alimentos funcionais. Adicionalmente, comunicação B2B direcionada com formuladores de alimentos e nutricionistas poderia rapidamente aumentar a consciência e impulsionar a adoção.

Análise de Segmento

Por Fonte: Dominância da Cevada Enfrenta Pressão de Grãos Alternativos

Em 2024, grão de cevada comandou uma parcela dominante de 87,15% do mercado de ingredientes de malte da América do Norte. Esta fortaleza deriva da base agronômica estabelecida da cevada, seu alto poder diastático, e sua performance consistente tanto em aplicações de cervejaria quanto alimentares. Cevada de duas fileiras destaca-se como a principal escolha para malteação, graças ao seu tamanho uniforme de grão, produção confiável de enzimas, e versatilidade tanto em cervejaria de grande escala quanto artesanal. Enquanto variedades tradicionais como CDC Copeland há muito são básicas, elas estão sendo superadas por cultivares avançados como CDC Fraser e AAC Connect. Estas variedades mais novas possuem resistência superior a doenças e características de processamento aprimoradas, espelhando o pivô da indústria em direção à eficiência e resiliência diante de desafios climáticos.

Malte de trigo, apesar de sua menor participação de mercado, está em uma trajetória ascendente, prevista para expandir a uma robusta TCAC de 4,50% até 2030. A crescente proeminência do malte de trigo impulsiona este aumento na cervejaria tolerante ao glúten e seu papel no refinamento da sensação bucal da cerveja, retenção de espuma e distinção geral do produto. Com seu apelo de rótulo limpo e funcionalidade versátil, malte de trigo está talhando um nicho significativo tanto na arena de cervejaria artesanal quanto no domínio de alimentos especiais. À medida que consumidores gravitam cada vez mais em direção a produtos ricos em textura e premium, malte de trigo está solidificando seu status como um catalisador de crescimento pivotal. Esta tendência é especialmente evidente entre processadores que estão diversificando suas estratégias de fornecimento e refinando técnicas de processamento especializadas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Forma: Extratos Líquidos Aceleram Amid Conveniência de Processamento

Em 2024, extratos secos de malte comandaram uma parcela líder de 59,87% do mercado de ingredientes de malte da América do Norte. Sua dominância deriva de vantagens como vida útil estendida, custos de transporte reduzidos e versatilidade em vários cenários de uso final. Sendo leves e estáveis, maltes secos são especialmente favorecidos por cervejarias pequenas a médias, processadores de alimentos e mercados de exportação priorizando eficiência logística. Sua relação custo-benefício, juntamente com armazenamento fácil e risco minimizado de deterioração, levou à adoção generalizada na cervejaria artesanal e setores de alimentos embalados. Além disso, a flexibilidade na formulação cimenta ainda mais o status do malte seco como ingrediente preferencial em indústrias priorizando estabilidade e conveniência de armazenamento.

Por outro lado, extratos líquidos de malte estão definidos para superar a concorrência, com projeções indicando uma robusta TCAC de 6,04% até 2030. Seu apelo reside na conveniência de processamento e perfis confiáveis de açúcar. Tal consistência é primordial na cervejaria industrial e fabricação de alimentos, onde eficiência operacional é chave. Extratos líquidos simplificam o processo, reduzindo etapas e permitindo controle meticuloso sobre conversão enzimática. Esta precisão permite que fabricantes adaptem composições de açúcar para aplicações nicho, incluindo farmacêuticos. Além disso, avanços em técnicas de concentração e preservação estão reforçando a estabilidade e qualidade de maltes líquidos. Esta melhoria torna maltes líquidos uma opção mais atraente, mesmo com seus custos iniciais mais altos, especialmente em cenários demandando processamento rápido e padronização.

Por Aplicação: Segmento de Alimentos Emerge como Motor de Crescimento

Em 2024, bebidas alcoólicas comandaram uma significativa participação de 80,16% do mercado de ingredientes de malte da América do Norte, sublinhando a rica herança cervejeira da região e o papel pivotal do malte na elaboração de cervejas e destilados. A infraestrutura estabelecida, juntamente com lealdade do consumidor e inovação contínua de produtos, reforça o uso prevalente de malte tanto na cervejaria artesanal quanto mainstream. Malte é essencial em formulações de bebidas alcoólicas, desempenhando papel crucial na fermentação, realce de sabor e desenvolvimento de corpo. À medida que cervejaria artesanal experimenta ressurgimento e tendências de premiumização ganham ímpeto, a importância do malte no setor é ainda mais solidificada, garantindo sua dominância tanto entre produtores de grande escala quanto artesanais.

Por outro lado, aplicações alimentares estão definidas para testemunhar o crescimento mais rápido, com uma TCAC projetada de 5,87% até 2030, impulsionada por foco crescente do consumidor em saúde e bem-estar. Graças ao seu perfil de carboidratos de digestão lenta e benefícios para controle glicêmico, ingredientes derivados de malte estão se tornando populares em nutrição esportiva, substitutos de refeições e produtos atendendo diabéticos. O apetite crescente por ingredientes funcionais de rótulo limpo tanto em alimentos embalados quanto frescos está ampliando o papel do malte, estendendo bem além de suas aplicações tradicionais de cervejaria. Além disso, a versatilidade do malte brilha através de suas aplicações em bebidas não-alcoólicas, farmacêuticos e ração animal, diversificando o mercado. Esta diversificação capacita processadores a elaborar produtos especializados e de valor agregado, diminuindo sua dependência no setor de bebidas alcoólicas.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Em 2024, Estados Unidos comanda uma parcela dominante de 57,32% do mercado norte-americano de ingredientes de malte, reforçado por centros concentrados de cervejaria artesanal e um setor robusto de destilados. Este setor, conforme destacado pelo Distilled Spirits Council, consumiu impressionantes 2,8 bilhões de libras de grãos. Enquanto isso, México está em ascensão, com projeções indicando uma robusta taxa de crescimento de TCAC de 5,27% até 2030. Este aumento é largamente atribuído a uma cena florescente de cerveja artesanal e um aumento nas rendas disponíveis. Centros urbanos, apoiados por uma rede de distribuição forte, estão testemunhando uma mudança notável no comportamento do consumidor, levando a maior experimentação com cervejaria artesanal.

Canadá, o quinto maior produtor mundial de cevada, detém posição estratégica, classificando-se em terceiro em exportações de cevada malteira e sexto em exportações totais de cevada. Até 2025, conforme o United States Department of Agriculture (USDA), Canadá está definido para exportar 36% de sua produção anual de cevada, compondo 7,5% do comércio global de cevada. Enquanto isso, outras nações norte-americanas, apesar de ter instalações limitadas de processamento local, estão vendo um apetite crescente por importações especiais de malte, atendendo necessidades de cervejaria nicho e premium.

América do Norte, com sua capacidade agrícola avançada e forte inclinação do consumidor em direção a bebidas artesanais e especiais, possui a maior participação de mercado regional globalmente. Investimentos significativos em tecnologia de processamento reforçam ainda mais esta posição. A indústria cervejeira experiente da região, juntamente com acesso fácil a matérias-primas de alto nível e canais de distribuição simplificados, cimenta seu status como líder na produção e inovação de ingredientes de malte. Esta base robusta não apenas garante suprimento constante, mas também fomenta o desenvolvimento de variedades premium de malte, reforçando a vantagem competitiva duradoura do mercado.

Cenário Competitivo

Aquisições estratégicas estão remodelando dinâmicas competitivas no mercado, levando à consolidação moderada. Essas aquisições estão aprimorando capacidades de processamento e expandindo alcance geográfico, permitindo que empresas fortaleçam suas posições de mercado. Players notáveis marcando presença incluem Malteurop Malting Company, Rahr Corporation, Briess Malt & Ingredients Co., e InVivo Group, que continuam a influenciar o cenário competitivo através de inovação e iniciativas estratégicas.

Além da cervejaria tradicional, o mercado está testemunhando aumento em oportunidades de crescimento, especialmente em processamento alternativo de grãos e aplicações nicho. O apelo sem glúten do malte de arroz está impulsionando demanda entre consumidores conscientes da saúde, enquanto a tendência crescente de ingredientes à base de cânhamo está abrindo portas para novas categorias de produtos, particularmente nos setores de alimentos e bebidas funcionais. Iniciativas como ReGenMalt™ não apenas defendem práticas de agricultura regenerativa, mas também capacitam processadores a se destacarem aos olhos de consumidores eco-conscientes alinhando-se com tendências de sustentabilidade. Estes programas fornecem dupla vantagem de administração ambiental e diferenciação de mercado, que são cada vez mais críticos no ambiente competitivo de hoje.

Enquanto parcerias tecnológicas concedem aos processadores menores um ponto de apoio em capacidades avançadas sem investimentos pesados, processadores maiores estão aproveitando integração vertical para manter qualidade e gerenciar custos efetivamente. Integração vertical permite que essas empresas supervisionem toda a cadeia de suprimento, garantindo consistência e reduzindo dependência de fornecedores externos. Essas exigências regulamentares demandam investimentos significativos em sistemas de qualidade e ajustes operacionais, inadvertidamente favorecendo players estabelecidos com mecanismos de conformidade bem oleados. Como resultado, processadores menores enfrentam barreiras de entrada, enquanto empresas maiores e estabelecidas continuam a consolidar suas posições no mercado.

Líderes da Indústria de Ingredientes de Malte da América do Norte

-

Malteurop Malting Company

-

Rahr Corporation

-

Briess Malt & Ingredients Co.

-

InVivo Group

-

Boortmalt

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: LD Carlson estabeleceu parceria com a Malting Company of Ireland (MCI) para distribuir maltes irlandeses tradicionais para cervejeiros artesanais americanos. A parceria permite que cervejeiros americanos acessem maltes sustentavelmente fornecidos da MCI, produzidos em Cork, Irlanda, com apoio de mais de 600 produtores locais de cevada.

- Abril de 2025: Blue Ox Malthouse, localizada em Lisbon Falls, Maine, expandiu seu portfólio de maltes especiais introduzindo sete novos maltes torrados. Como o maior malteiro tradicional de piso fora da Europa, a empresa lançou Centeio Chocolate, Crystal 90, Crystal 120, Triticale Dourado, Cevada Torrada, Aveia Torrada e Trigo Torrado. A empresa desenvolveu estes produtos malteados em piso em colaboração com cervejarias artesanais, incluindo Maine Beer Co. e Tributary Brewing, usando grãos premium de fazendas familiares do Nordeste.

- Novembro de 2024: French & Jupps, o mais antigo malteiro do Reino Unido, formou parceria com TBI Pro Brew Supply para reintroduzir seus maltes ao mercado americano de cervejaria artesanal. Estes produtos eram anteriormente conhecidos nos EUA como William Crisp Malt. A parceria utiliza a rede de distribuição da TBI para fortalecer a presença de mercado da French & Jupps nos Estados Unidos.

Escopo do Relatório do Mercado de Ingredientes de Malte da América do Norte

O Mercado de Ingredientes de Malte da América do Norte é segmentado por Fonte e Aplicação. Com base na Fonte, o mercado é segmentado em Cevada, Trigo e Outras Fontes. Com base na Aplicação, o mercado é segmentado em Bebidas Alcoólicas, Bebidas Não-Alcoólicas, Alimentos, Farmacêuticos e Ração Animal. O mercado também é segmentado por Geografia.

| Cevada |

| Trigo |

| Outros |

| Líquido |

| Seco |

| Bebidas alcoólicas |

| Bebidas não-alcoólicas |

| Alimento |

| Farmacêuticos |

| Ração Animal |

| Estados Unidos |

| Canadá |

| México |

| Resto da América do Norte |

| Por Fonte | Cevada |

| Trigo | |

| Outros | |

| Por Forma | Líquido |

| Seco | |

| Por Aplicação | Bebidas alcoólicas |

| Bebidas não-alcoólicas | |

| Alimento | |

| Farmacêuticos | |

| Ração Animal | |

| Por Geografia | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte |

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do Mercado de Ingredientes de Malte da América do Norte?

O mercado está avaliado em USD 1,47 bilhão em 2025 e está projetado para alcançar USD 1,72 bilhão até 2030.

Qual segmento de fonte domina o mercado?

Cevada detém 87,15% de participação, embora trigo esteja crescendo mais rapidamente com TCAC de 4,50% até 2030.

Por que extratos líquidos de malte estão ganhando popularidade?

Grandes cervejeiros favorecem extratos líquidos pela precisão de dosagem e etapas de processamento reduzidas, impulsionando TCAC de 6,04% até 2030.

Como mudança regulamentária está influenciando dinâmicas de mercado?

Mandatos de rastreabilidade FSMA e expectativas de rótulo limpo estão empurrando malteiros a investir em rastreamento digital e conformidade de controles preventivos.

Página atualizada pela última vez em: