Análise de mercado de motores industriais da América do Norte

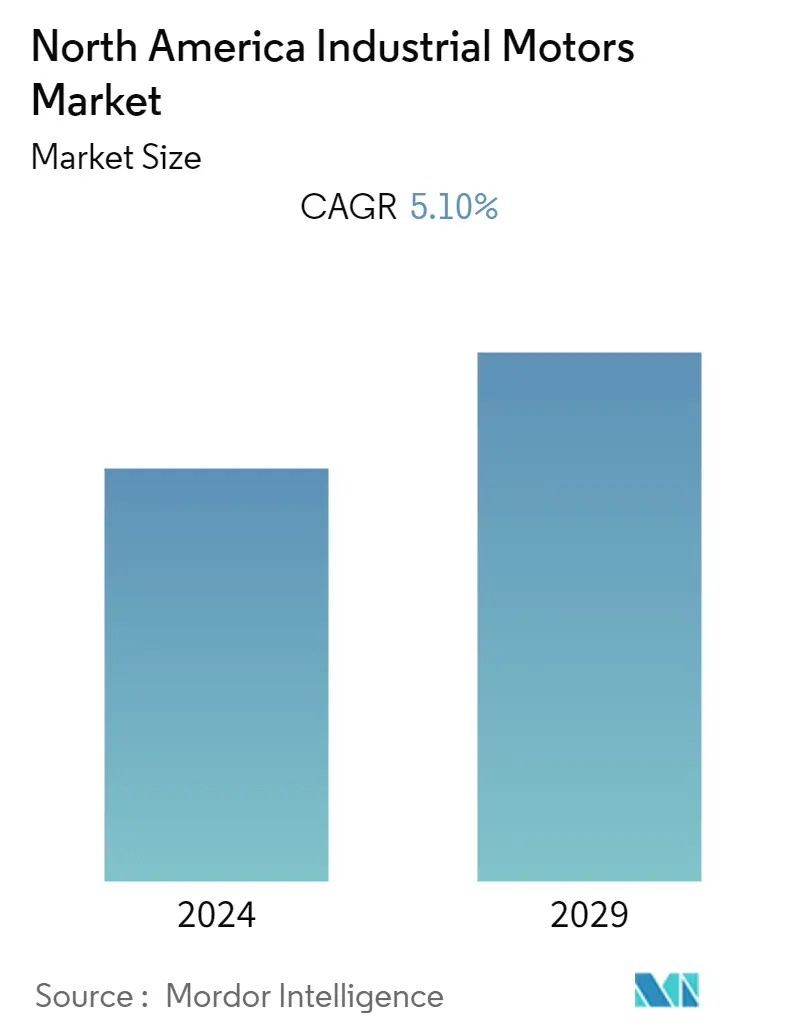

O Mercado de Motores Industriais foi avaliado em US$ 8,57 bilhões em 2020 e deve atingir US$ 11,69 bilhões até 2026, registrando um CAGR de 5,1% no período de previsão (2021-2026). O mercado de motores industriais na América do Norte é impulsionado principalmente pelo foco crescente das indústrias na indústria 4.0. A automação industrial impulsiona o setor manufatureiro em direção a produtos mais eficientes na região, que deverá apresentar forte crescimento durante o período de previsão.

- Essa tendência geraria demanda por maquinário atualizado que utilizasse motores industriais. Prevê-se que o crescimento da automação industrial seja dividido igualmente entre todos os segmentos apoiados pelo crescimento discreto da produção e pelo crescimento do setor norte-americano de petróleo e gás. Assim, espera-se que o crescimento da automação industrial gere demanda para o mercado de motores industriais.

- Os fabricantes da indústria alimentícia adotam cada vez mais o uso da automação para atender às diretrizes e regulamentações estabelecidas pelas associações do setor para a manutenção da qualidade dos produtos oferecidos. Por exemplo, a Lei de Modernização da Segurança Alimentar (FSMA) da Food Drug Administration introduziu regulamentos, que exigem que os gigantes fabricantes de alimentos cumpram os controlos preventivos e também os requisitos actuais de Boas Práticas de Fabrico (CGMPS).

- Além disso, a região tem testemunhado novas instalações de produção com características de fábrica inteligente. Por exemplo, em junho de 2019, a Schneider Electric lançou a Smart Factory nos EUA para demonstrar como a sua arquitetura EcoStruxure e o conjunto de ofertas relacionado podem ajudar a aumentar a eficiência operacional e reduzir custos para os seus clientes.

- Espera-se que as crescentes iniciativas do governo e das autoridades reguladas para impulsionar a adoção do ambiente conectado nas diversas indústrias alimentem o crescimento do mercado durante o período de previsão. A Agenda de Gestão de 2018 e o Plano Orçamental dos Estados Unidos para o Ano Fiscal de 2020 destacaram a automatização como uma ferramenta que as agências podem utilizar e explorar para resolver questões de pessoal e orçamentação para prestar melhores serviços ao público. Espera-se que tais iniciativas aumentem a demanda por motores industriais.

- Além disso, avanços significativos na tecnologia criaram oportunidades para desenvolver e fabricar motores elétricos para uma ampla gama de aplicações em indústrias como a automotiva e outros setores industriais. Nas últimas duas décadas, a maior importância dada à segurança ambiental levou à elaboração de diversas normas e regulamentos que identificam esta questão.

Tendências do mercado de motores industriais da América do Norte

Espera-se que a indústria de petróleo e gás apresente adoção máxima

- Os motores industriais são parte integrante da indústria de petróleo e gás e amplamente utilizados em diferentes partes dos processos na plataforma de perfuração e na alimentação de bombas nas refinarias. Esses motores são à prova de explosão com eficiência aprimorada para atender aos padrões da indústria.

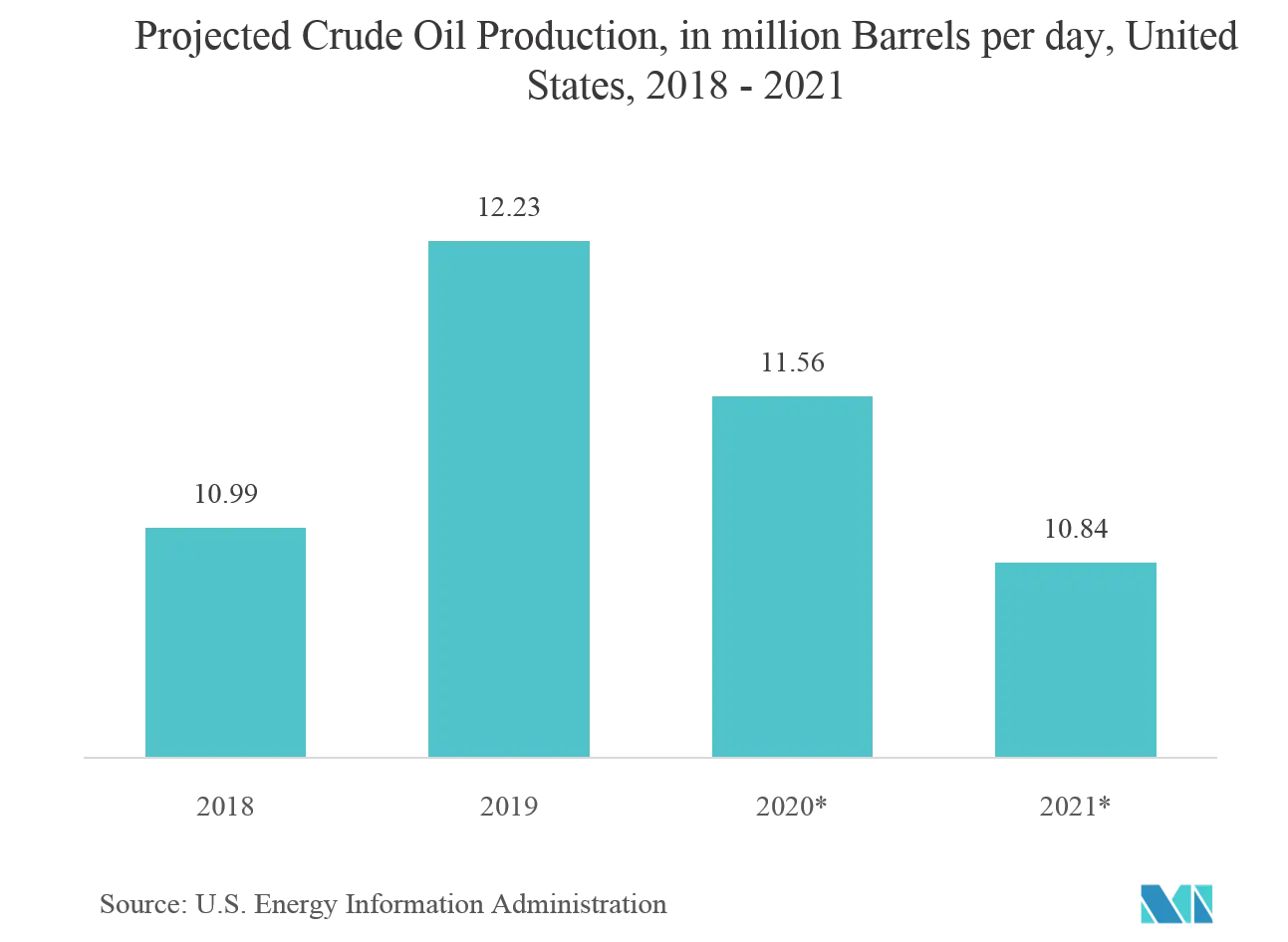

- Com o crescente investimento nos sectores upstream e midstream de petróleo e gás, espera-se que a procura de motores industriais testemunhe um crescimento significativamente elevado. As empresas upstream de petróleo e gás estão gradualmente a investir em actividades de produção de petróleo, o que, por sua vez, aumentará a taxa de substituição dos motores tradicionais. Por sua vez, espera-se que isto aumente o crescimento do mercado de produção de petróleo e gás na região norte-americana.

- A Administração de Informação de Energia dos EUA previu anteriormente que o consumo médio de combustíveis líquidos nos Estados Unidos será em média de 15,7 milhões de barris por dia no segundo trimestre de 2020, o que representa uma queda de 23% em relação ao mesmo período do ano anterior. O resultado decrescente reflete as restrições de viagens e a redução da atividade económica relacionada com os esforços de mitigação da pandemia de COVID-19. A Administração de Informação sobre Energia dos EUA espera um dos declínios mais significativos no consumo de petróleo dos Estados Unidos que já aconteceu, e a procura aumentará geralmente nos próximos 18 meses.

Espera-se que os Estados Unidos dominem o mercado

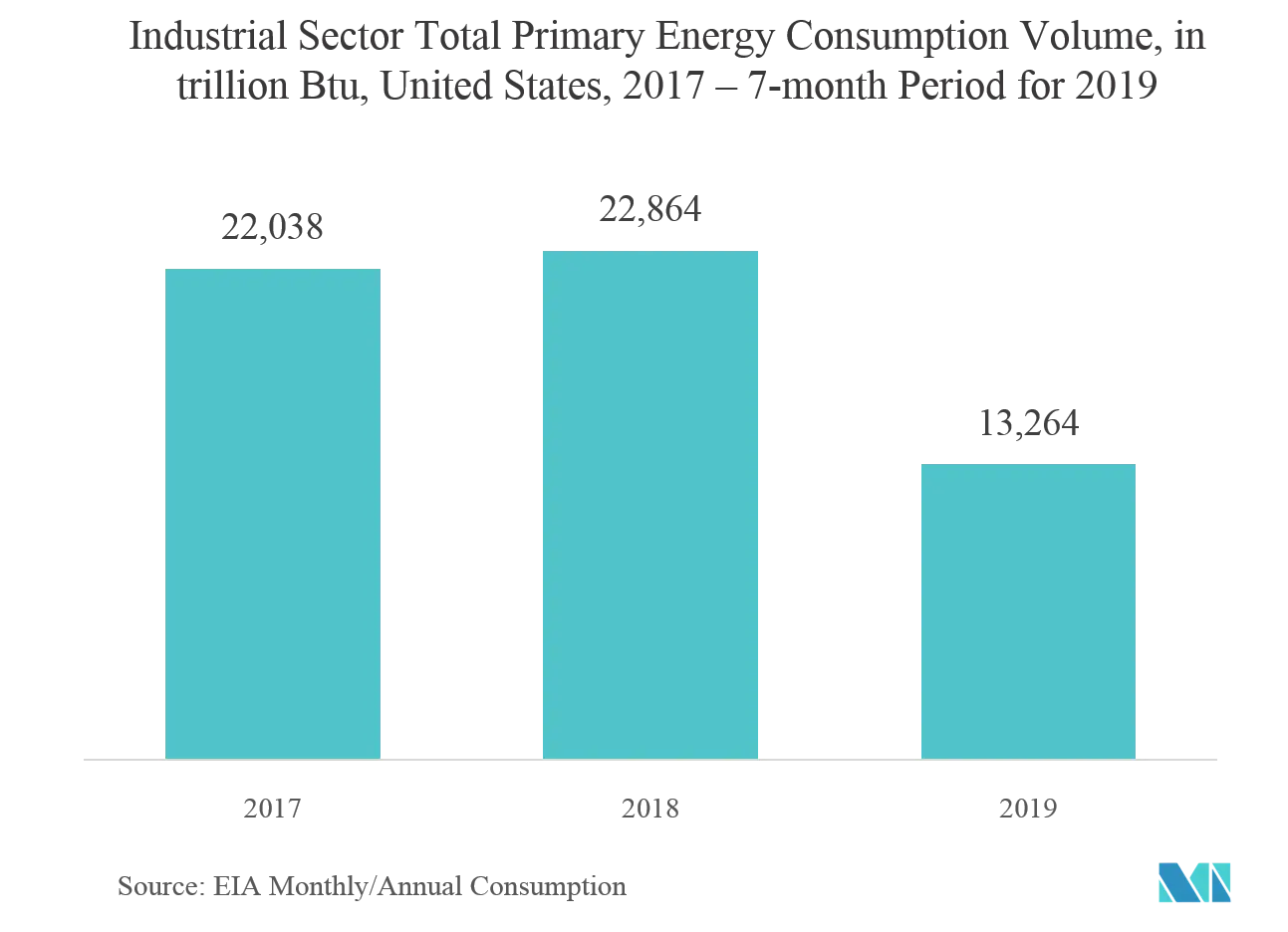

- A procura de motores industriais nos Estados Unidos é impulsionada pela revolução industrial em todos os sectores, incluindo automóvel, aeroespacial e defesa, e pelos esforços das regiões para emergirem como um dos principais exportadores de produtos de petróleo e gás.

- Os intervenientes industriais nacionais da região também seguem padrões de eficiência energética. À medida que os Estados Unidos começaram a beneficiar da quarta revolução industrial, os fabricantes locais estão a utilizar dados em grande escala para a produção, a fim de manter o consumo de energia ao nível da indústria. Os fatores mencionados acima são os fatores impulsionadores dos motores industriais.

- O Departamento de Energia (DOE) está financiando PD (cerca de US$ 25 milhões) para desenvolver motores elétricos eficientes em termos energéticos, por meio dos quais espera desenvolver uma nova geração de sistemas de acionamento integrados de média tensão, eficientes em termos energéticos, de alta densidade de potência e de alta velocidade para diversas aplicações.

- O apoio às políticas governamentais e aos gases naturais a preços competitivos permite que as empresas químicas dos EUA construam fábricas, expandam e automatizem as suas instalações. Assim, espera-se também que o crescimento da automação da indústria química norte-americana impulsione ainda mais o mercado estudado na região.

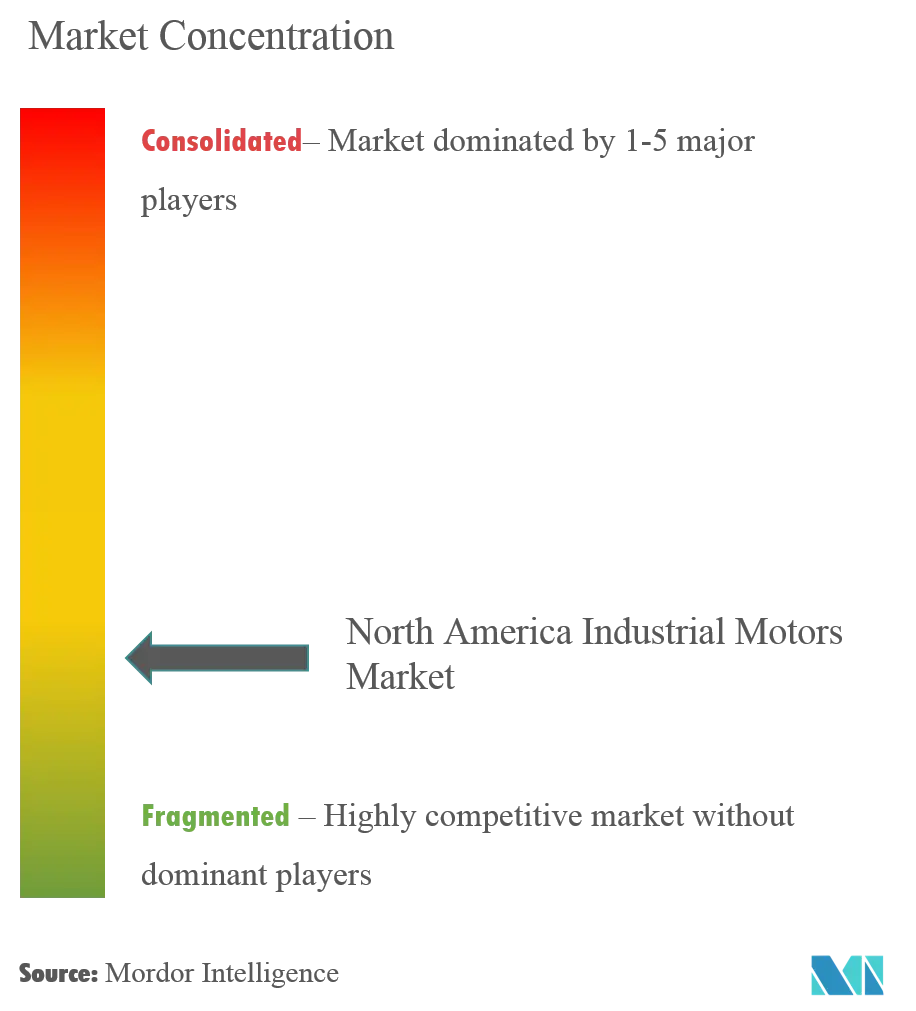

Visão geral da indústria de motores industriais da América do Norte

Espera-se que o cenário competitivo do mercado norte-americano de motores industriais seja moderadamente fragmentado devido à presença de vários players regionais, bem como de players globais com operações na região. O mercado de motores industriais é composto por diversos players de destaque, como Siemens AG, ABB Ltd., Rockwell Automation, entre outros. A identidade da marca associada às empresas tem grande influência neste mercado. Para obter vantagem competitiva, os principais players têm lançado ativamente novos produtos.

- Julho de 2019 - A WEG lançou uma nova série M (Mineração) de motores de anéis coletores para uso na mineração e outras indústrias. Disponíveis nos tamanhos de carcaça IEC 355 a IEC 1000, esses novos motores cobrem a faixa de potência de 250 kW a 10 MW na frequência de linha de 50 Hz ou 60 Hz. Além disso, esses motores possuem de 4 a 14 pólos e são projetados para tensões de até 13,8 kV.

- Junho de 2019 - A ABB introduziu novos motores à prova de chamas de baixa tensão (LV) IEC em tamanhos de carcaça menores. Os novos motores à prova de chamas de baixa tensão IEC da empresa vêm em tamanhos de carcaça 80 - 132. Esses motores são ideais para uso em ambientes perigosos e explosivos, normalmente encontrados nas indústrias química, de mineração e de petróleo e gás.

Líderes de mercado de motores industriais da América do Norte

ABB Ltd.

Rockwell Automation, Inc.

Siemens AG

Regal Beloit Corporation

Altra Industrial Motion Corp

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de motores industriais da América do Norte

- O mercado de Motores Industriais da América do Norte (doravante denominado mercado estudado) é segmentado com base no tipo, tensão, indústria de usuário final e país.

- Com base no tipo de motor, o mercado é segmentado em corrente alternada (CA), corrente contínua (CC) e outros tipos de motores (motores eletricamente comutados (EC), servomotores, etc.).

- O segmento de tensão inclui determinados subsegmentos, nomeadamente alta tensão, média tensão e baixa tensão.

- Com base na indústria de usuários finais, o mercado está dividido entre petróleo e gás, geração de energia, mineração e metais, gestão de água e águas residuais, produtos químicos e petroquímicos, manufatura discreta e indústrias de processo.

| Motores de corrente alternada (CA) |

| Motores de corrente contínua (CC) |

| Outros tipos de motores (servo e motores comutados eletronicamente (EC)) |

| Alta voltagem |

| Voltagem média |

| Baixa voltagem |

| Gás de petróleo |

| Geração de energia |

| Mineração e Metais |

| Gestão de Água e Águas Residuais |

| Química e Petroquímica |

| Fabricação Discreta (Automotiva, Eletrônica e Semicondutores, Têxtil, Aeroespacial e Defesa) |

| Indústrias de Processo (F&B, Farmacêutica, Plásticos etc.) |

| Estados Unidos |

| Canadá |

| Tipo de motor | Motores de corrente alternada (CA) |

| Motores de corrente contínua (CC) | |

| Outros tipos de motores (servo e motores comutados eletronicamente (EC)) | |

| Tensão | Alta voltagem |

| Voltagem média | |

| Baixa voltagem | |

| Indústria do usuário final | Gás de petróleo |

| Geração de energia | |

| Mineração e Metais | |

| Gestão de Água e Águas Residuais | |

| Química e Petroquímica | |

| Fabricação Discreta (Automotiva, Eletrônica e Semicondutores, Têxtil, Aeroespacial e Defesa) | |

| Indústrias de Processo (F&B, Farmacêutica, Plásticos etc.) | |

| País | Estados Unidos |

| Canadá |

Perguntas frequentes sobre pesquisa de mercado de motores industriais da América do Norte

Qual é o tamanho atual do mercado de motores industriais da América do Norte?

O Mercado de Motores Industriais da América do Norte deverá registrar um CAGR de 5,10% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de motores industriais da América do Norte?

ABB Ltd., Rockwell Automation, Inc., Siemens AG, Regal Beloit Corporation, Altra Industrial Motion Corp são as principais empresas que operam no mercado de motores industriais da América do Norte.

Que anos esse mercado de motores industriais da América do Norte cobre?

O relatório abrange o tamanho histórico do mercado de motores industriais da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de motores industriais da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Motores Industriais da América do Norte

Estatísticas para a participação de mercado de Motores Industriais da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da North America Industrial Motors inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.