Análise do mercado de bebidas energéticas da América do Norte

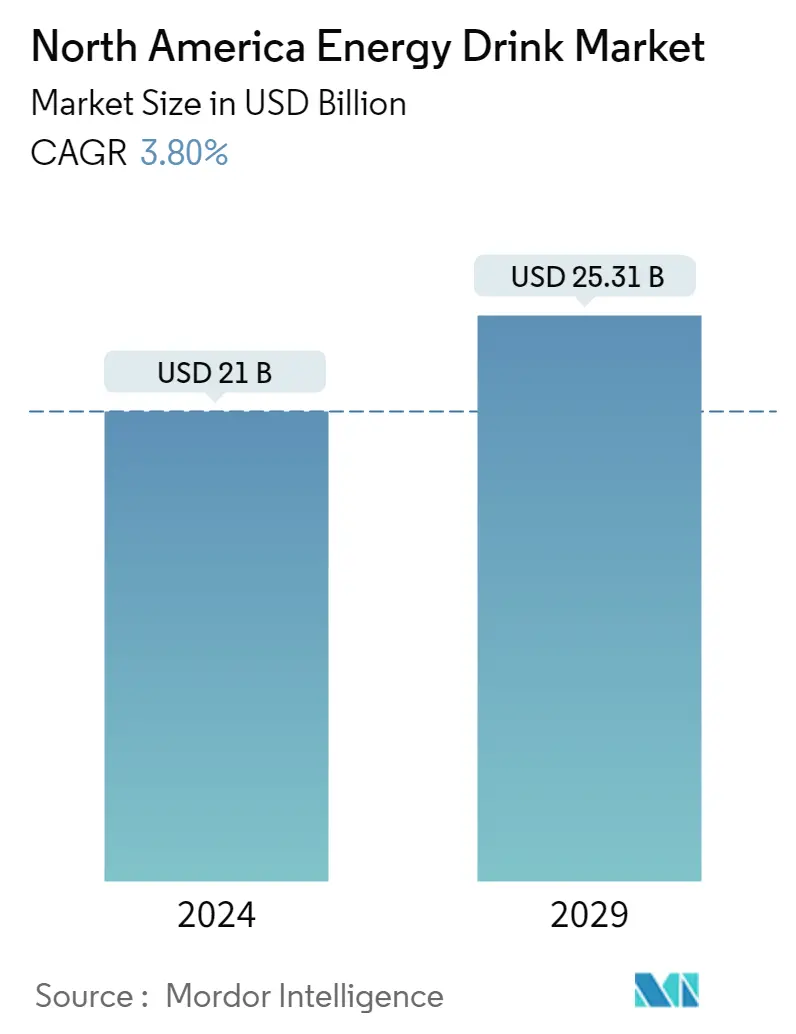

O tamanho do mercado de bebidas energéticas da América do Norte é estimado em US$ 21 bilhões em 2024, e deverá atingir US$ 25,31 bilhões até 2029, crescendo a um CAGR de 3,80% durante o período de previsão (2024-2029).

A pandemia COVID-19 teve efeitos inesperados em todos os setores. No entanto, o mercado de bebidas energéticas na América do Norte continua resistente ao impacto da COVID-19. Por exemplo, em 2020, o volume de vendas unitárias da Monster Beverage nos Estados Unidos registou um ligeiro aumento de cerca de 5% -7%, em comparação com o ano fiscal de 2019.

Além disso, a crescente participação dos consumidores em sessões de treino em casa devido ao encerramento de ginásios e clubes de fitness, seguida do cenário de trabalho a partir de casa, também apoiou as vendas off-trade de bebidas energéticas na região norte-americana.

As bebidas energéticas foram inicialmente lançadas como suplementos dietéticos na América do Norte. Com o tempo, a categoria se reposicionou com recursos aprimorados, proporcionando aos consumidores energia sustentada ao reduzir o cansaço físico e mental. O setor parece promissor, apesar dos desafios regulamentares e de saúde.

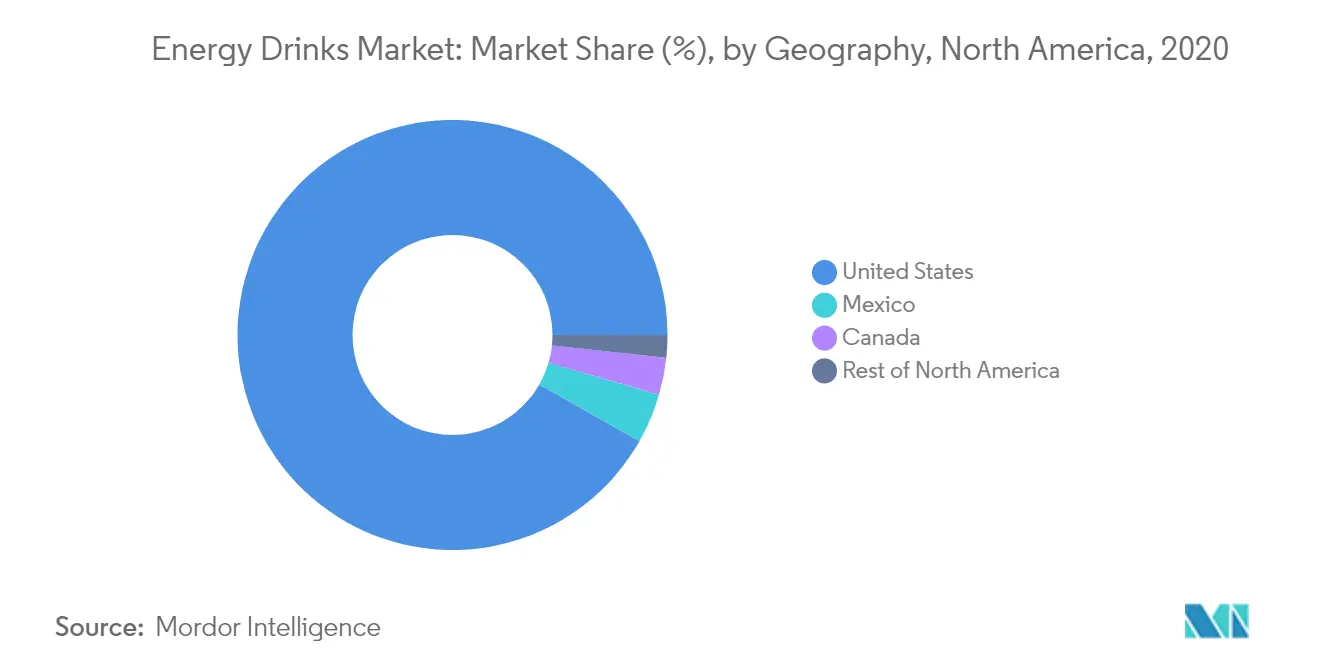

O mercado de bebidas energéticas da América do Norte é bastante maduro em termos de crescimento absoluto de vendas. Na verdade, a América do Norte lidera o cenário do mercado de bebidas energéticas, liderado principalmente pelos Estados Unidos.

Os energéticos em lata são percebidos como mais portáteis para consumo em trânsito, e sua disponibilidade em diversos pontos de distribuição, como quiosques, lojas de conveniência e supermercados/hipermercados, tem impulsionado fortemente a compra de energéticos em lata no país. região.

Tendências do mercado de bebidas energéticas da América do Norte

Aumento dos gastos com publicidade e atividades promocionais

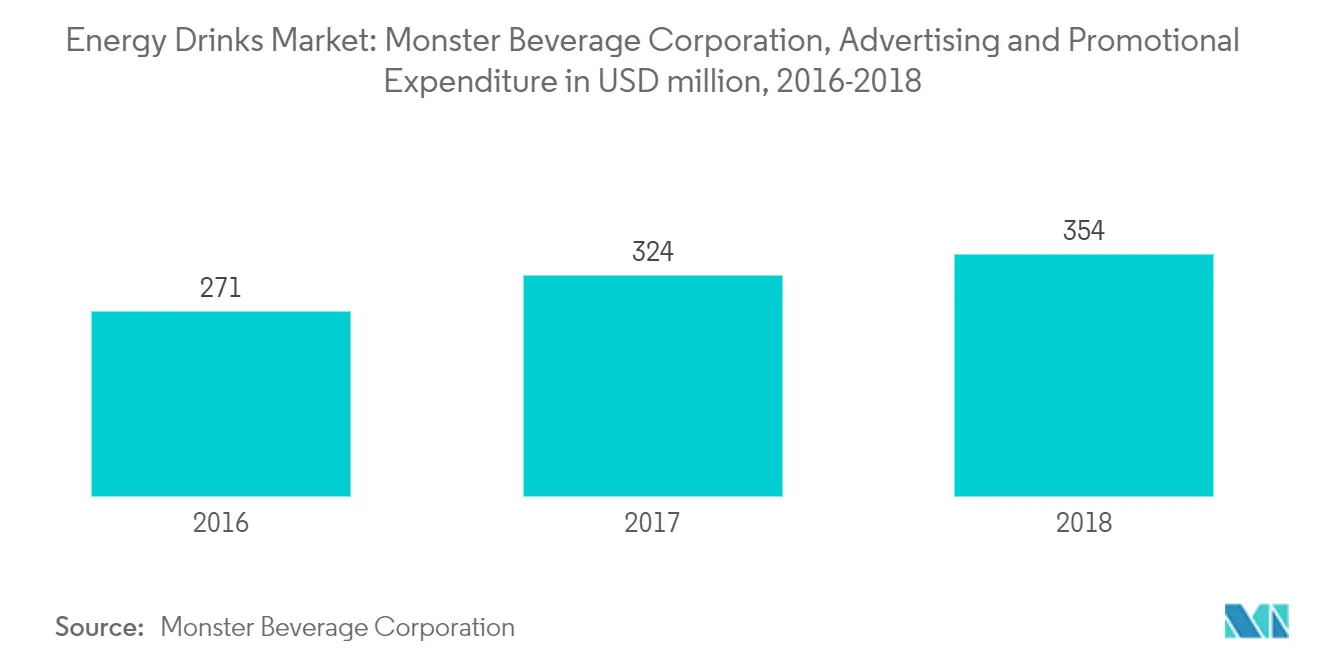

As bebidas energéticas estão ganhando imensa popularidade entre os millennials. A principal razão para esta popularidade está diretamente relacionada com as agressivas campanhas de marketing, que são dirigidas principalmente aos consumidores jovens. Além disso, os anúncios promovem que as bebidas energéticas estimulam a mente, refrescam o corpo e melhoram o desempenho e a resistência, o que está a captar ainda mais a atenção do consumidor. Por exemplo, durante 2016-2018, os gastos da Monster com publicidade e promoção aumentaram com uma taxa de crescimento de 14%.

Além das despesas promocionais, endossos e patrocínios são alguns dos principais fatores que influenciam o crescimento do mercado. Um número significativo de despesas promocionais dos principais intervenientes resulta de pagamentos ao abrigo de contratos de endosso e patrocínio.

Estados Unidos dominando o mercado de bebidas energéticas

O consumo de bebidas energéticas tornou-se um símbolo de status, principalmente para os jovens residentes em áreas urbanas. Isto resultou em uma maior dependência de bebidas energéticas.

O mercado de bebidas energéticas é impulsionado principalmente por consumidores que buscam opções de hidratação saudáveis, adicionando intensificadores líquidos à água. Além disso, certas alegações de rótulo limpo, como sem glúten, sem açúcar e orgânico, entre outras, estão influenciando os consumidores, principalmente adolescentes e jovens adultos (principais consumidores-alvo), que praticam atividades desportivas.

As empresas do mercado de bebidas energéticas dos EUA estão a criar anúncios orientados para o consumidor, juntamente com uma grande variedade de bebidas energéticas. Eles também estão envolvidos em táticas promocionais cruzadas, como promover seus produtos por meio de eventos esportivos ou contratar ícones esportivos populares para anunciar seus produtos.

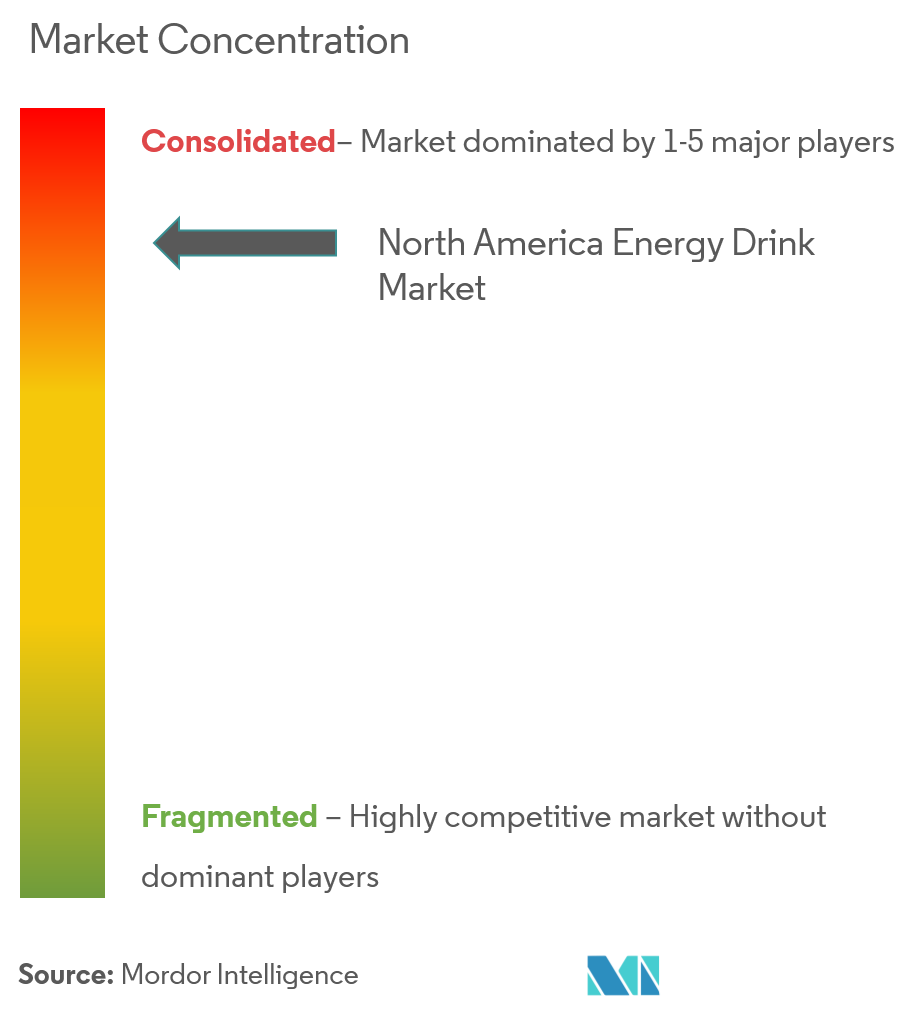

Visão geral da indústria de bebidas energéticas da América do Norte

O mercado norte-americano de bebidas energéticas é dominado por players globais e detém mais da metade da participação no mercado global. Red Bull GmbH, Monster Beverage Corporation, PepsiCo Inc e Vital Pharmaceuticals Inc. (VPX) têm a maior participação de mercado. Para aumentar sua participação no mercado, as empresas estão inovando cada vez mais na categoria, principalmente em termos de sabores, já que as bebidas energéticas são as preferidas pela população jovem da região. Portanto, explorar novos sabores seria o principal fator para atrair novos clientes.

Líderes de mercado de bebidas energéticas da América do Norte

Red Bull GmbH

Monster Beverage Corporation

Pepsico Inc

The Coca-Cola Company

Vital Pharmaceuticals Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bebidas energéticas da América do Norte

Em janeiro de 2021, a Monster Beverage Corp., fabricante da Monster Energy, lançou várias novas bebidas e latas de 12 onças em lojas de conveniência. A empresa lançou Monster Ultra Gold e três novos sabores da marca Reign Cherry Limeade, White Gummy Bear e Inferno Watermelon Warlord. Espera-se também o lançamento de reformulações de embalagens nas linhas de produtos Hydro e Rehab.

Em março de 2021, a PepsiCo lançou uma nova linha de bebidas energéticas Mountain Dew com o endosso de Lebron James. A nova linha está disponível em seis sabores Pomegranate Blue Burst, Orange Breeze, Strawberry Melon Spark, Tropical Sunrise, Berry Blitz e Peach Mango Dawn.

Em abril de 2021, a Red Bull lançou sua bebida de edição limitada de baixas calorias, Coconut Edition Sugarfree, nos Estados Unidos na Target e Circle K. A bebida tem sabor de coco exótico e frutas vermelhas, oferecendo variedade e oferta sem açúcar.

Segmentação da indústria de bebidas energéticas da América do Norte

Uma bebida energética é um tipo de bebida que contém compostos estimulantes, geralmente cafeína, que é comercializada como estimulante mental e físico. O mercado foi segmentado por tipo de produto, tipo de embalagem, canal de distribuição e país. Por tipo de produto, o mercado pode ser segmentado em bebidas, shots e misturadores. Por tipo de embalagem, o mercado pode ser segmentado em garrafas (PET/vidro), latas e outros tipos de embalagens. Por canal de distribuição, o mercado abrange os principais canais de distribuição, como on-trade e off-trade. Os canais off-trade são ainda subsegmentados como supermercados/hipermercados, lojas de varejo on-line, lojas de conveniência e outros canais de distribuição. Por geografia, o mercado pode ser segmentado nos Estados Unidos, Canadá, México e no resto da América do Norte. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos em termos de valor (milhões de dólares).

| Bebidas |

| Tiros |

| Misturadores |

| Garrafa (PET/Vidro) |

| Latas |

| Outros tipos de embalagens |

| No comércio | |

| Fora do comércio | Supermercados/ Hipermercados |

| Lojas de varejo on-line | |

| Lojas de conveniência | |

| Outros canais de distribuição |

| Estados Unidos |

| Canadá |

| México |

| Resto da América do Norte |

| Por tipo de produto | Bebidas | |

| Tiros | ||

| Misturadores | ||

| Por tipo de embalagem | Garrafa (PET/Vidro) | |

| Latas | ||

| Outros tipos de embalagens | ||

| Por canal de distribuição | No comércio | |

| Fora do comércio | Supermercados/ Hipermercados | |

| Lojas de varejo on-line | ||

| Lojas de conveniência | ||

| Outros canais de distribuição | ||

| Geografia | Estados Unidos | |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

Perguntas frequentes sobre pesquisa de mercado de bebidas energéticas na América do Norte

Qual é o tamanho do mercado de bebidas energéticas da América do Norte?

O tamanho do mercado de bebidas energéticas da América do Norte deve atingir US$ 21,00 bilhões em 2024 e crescer a um CAGR de 3,80% para atingir US$ 25,31 bilhões até 2029.

Qual é o tamanho atual do mercado de bebidas energéticas da América do Norte?

Em 2024, o tamanho do mercado de bebidas energéticas da América do Norte deverá atingir US$ 21,00 bilhões.

Quem são os principais atores do mercado de bebidas energéticas da América do Norte?

Red Bull GmbH, Monster Beverage Corporation, Pepsico Inc, The Coca-Cola Company, Vital Pharmaceuticals Inc. são as principais empresas que operam no mercado de bebidas energéticas da América do Norte.

Que anos esse mercado de bebidas energéticas da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de bebidas energéticas da América do Norte foi estimado em US$ 20,23 bilhões. O relatório abrange o tamanho histórico do mercado de bebidas energéticas da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas energéticas da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Bebidas Energéticas da América do Norte

Estatísticas para a participação de mercado de bebidas energéticas da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de bebidas energéticas da América do Norte inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como download gratuito do relatório em PDF.