Tamanho e Participação do Mercado de Seguros de Vida e Não-Vida do sri Lanka

Análise do Mercado de Seguros de Vida e Não-Vida do sri Lanka pela Mordor inteligência

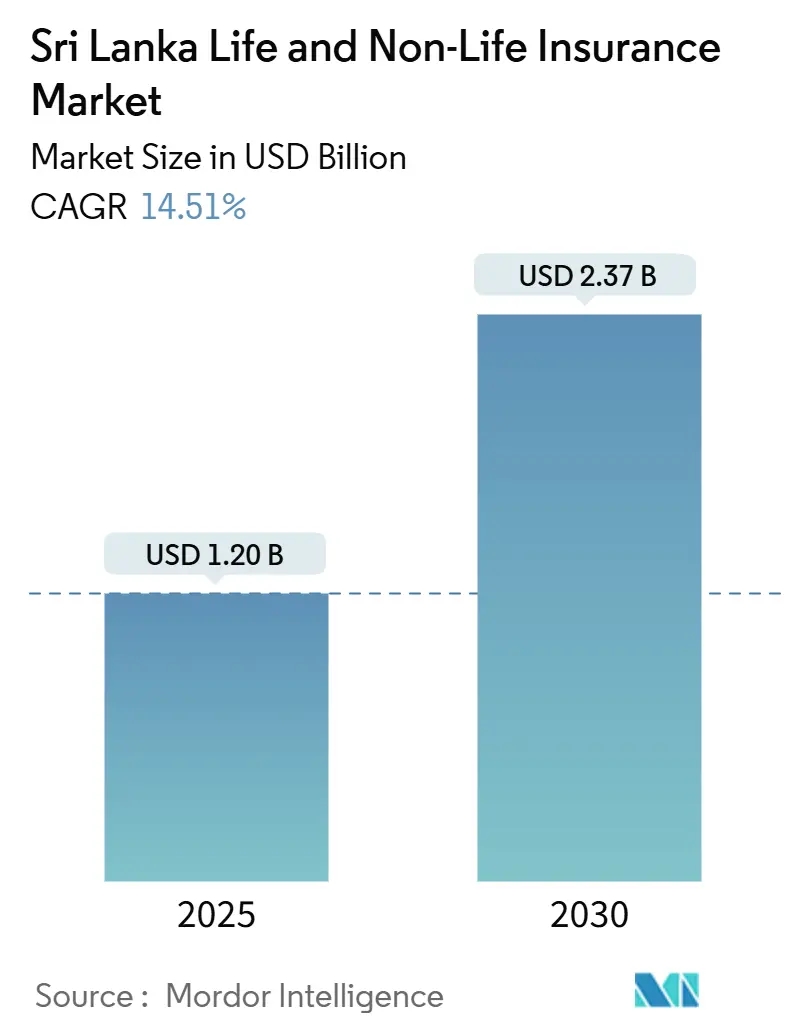

O mercado de seguros de vida e não-vida do sri Lanka encontra-se em USD 1,2 bilhão em 2025 e está no caminho para atingir USD 2,37 bilhões até 2030, expandindo um uma forte TCAC de 14,58%. um rápida normalização económica após um crise de 2022, visível no crescimento do PIB de 5% e no alívio da inflação em 2024, eleva os gastos das famílias e o apetite de risco corporativo, sustentando o crescimento dos prémios. Um aumento acentuado nos custos de saúde, com tratamento privado custando 2,61 vezes como tarifas do setor público, intensifica um procura por cobertura médica. um adoção digital acelera um distribuição, pois um penetração móvel excede 150%, permitindo que como seguradoras alcancem clientes rurais anteriormente fora dos canais formais. como reformas regulamentares que flexibilizam como regras de bancassurance, juntamente com como expansões da rede de bancos estatais, estão reduzindo os custos de aquisição e ampliando o acesso um produtos. Ao mesmo tempo, os préços competitivos comprimem os lucros. como seguradoras viram uma contração de lucros de 8,31% em 2024, mesmo com volumes de prémios subindo 16,5%, reforçando um necessidade de linhas diversificadas de maior margem.

Principais Conclusões do Relatório

- Por tipo de produto, os seguros de vida detiveram 58,7% da participação do mercado de seguros de vida e não-vida do sri Lanka em 2024, enquanto como linhas de saúde e médicas estão projetadas para expandir um uma TCAC de 8,59% até 2030.

- Por canal de distribuição, redes de agência e corretor controlaram 45,7% da participação de receita em 2024; plataformas digitais estão previstas para crescer um uma TCAC de 14,32% até 2030.

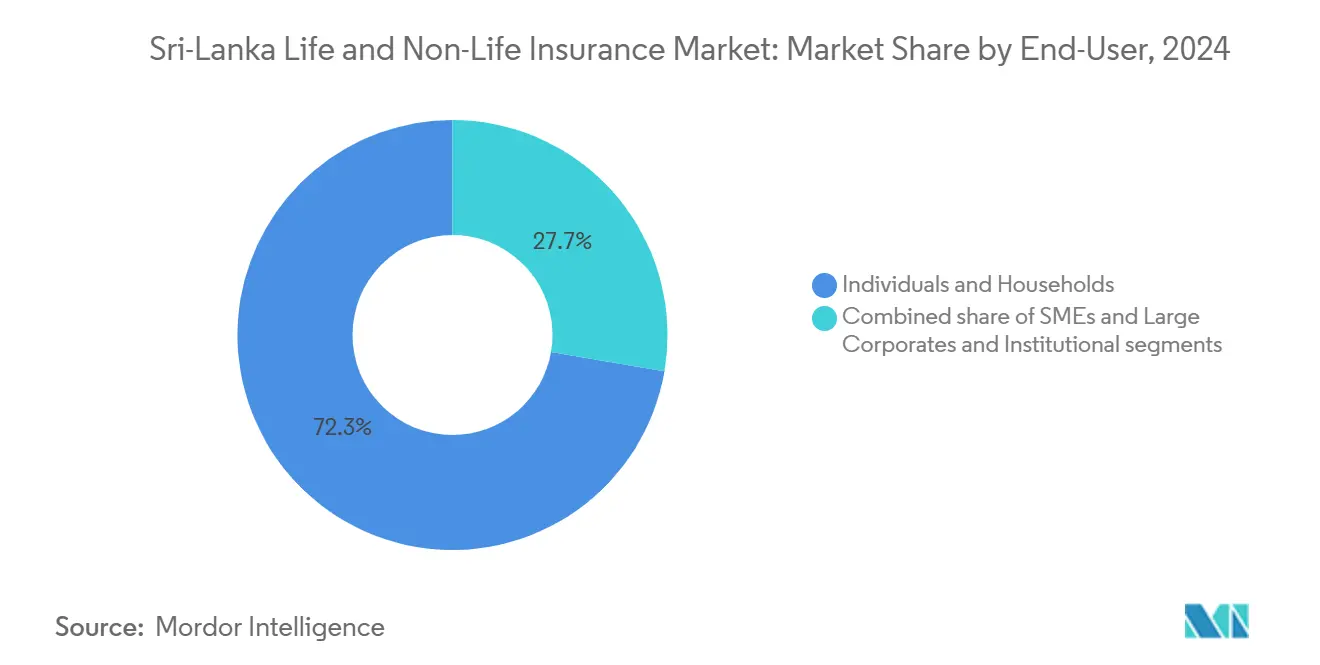

- Por usuário final, indivíduos e famílias contribuíbater com 72,3% da receita de prémios em 2024, enquanto o segmento PME está avançando um uma TCAC de 9,13% até 2030.

- Por geografia, um Província Ocidental representou cerca de 65,2% da receita de prémios em 2024; como províncias do Norte e Leste são o cluster de crescimento mais rápido, com TCAC de meados dos adolescentes impulsionada pela adoção de micro-seguros.

- Por empresa, um sri Lanka seguro Corporation e quatro outros players líderes detiveram conjuntamente um maioria do tamanho do mercado de seguros de vida e não-vida do sri Lanka em 2024

Tendências e Insights do Mercado de Seguros de Vida e Não-Vida do sri Lanka

Análise do Impacto dos Drivers

| motorista | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Carga de doençcomo não transmissíveis urbanas | +2.8% | Províncias Ocidental e central | Médio prazo (2-4 anos) |

| Expansão de micro-seguros baseados em móvel | +1.9% | Norte, Leste, Centro-Norte | Longo prazo (≥ 4 anos) |

| Crescimento da bancassurance via bancos estatais | +2.1% | Nacional | Curto prazo (≤ 2 anos) |

| Demanda liderada por exportações para crédito comercial e cobertura marítima | +1.6% | Ocidental, central, Sul | Médio prazo (2-4 anos) |

| Esquemas de culturas e gado resilientes ao clima | +1.4% | Centro-Norte, Leste, Uva | Longo prazo (≥ 4 anos) |

| População envelhecida impulsionando adoção de canetasões | +1.7% | Nacional | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Seguros de Saúde em Meio ao Crescente Fardo de Doenças Não Transmissíveis no Sri Lanka Urbano

como doençcomo não transmissíveis agora representam mais de 80% da mortalidade total, e uma consulta médica média custa LKR 3.000 (USD 9,0), enquanto uma estadia em hospital privado custa LKR 3.100 (USD 9,5), sobrecarregando orçamentos familiares e levando os consumidores um procurar cobertura médica abrangente[1]d. Ranasinghe et al., "Catastrophic saúde Expenditure em sri Lanka," biomedcentral.com. Das famílias que gerem doençcomo crónicas, 51% enfrentaram gastos catastróficos diretos, elevando o valor percebido de apólices de saúde privadas. como províncias Ocidental e central lideram um adoção porque hospedam um maior parte das instalações de cuidados terciários e exibem rendimentos disponíveis mais altos. como seguradoras estão respondendo com produtos específicos por género, como o plano "Shanthi" da Janashakthi, que agrupa benefícios de vida e doençcomo críticas para cônjuges sob um único contrato. À medida que os rendimentos disponíveis recuperam e um inflação médica supera o IPC geral, o seguro de saúde está destinado um permanecer o componente de crescimento mais rápido do mercado de seguros de vida e não-vida do sri Lanka.

Adoção de Micro-Seguros Habilitados Digitalmente Entre Populações Rurais Sub-bancarizadas

Cerca de 70% dos residentes rurais são sub-bancarizados, mas um penetração de telemóveis excede 150%, apresentando uma plataforma pronta para seguros de baixo valor. O "Plano de Segurançum social Janasevaya" da Janashakthi custa apenas LKR 30 (USD 0,1) por mês, demonstrando que como barreiras de acessibilidade podem ser enfrentadas com integração digital e préços baseados no uso. Novas regras finalizadas em 2024 exigem que operadores de telecomunicações incorporem divulgação mais clara durante um subscrição, o que aumenta um confiançum do consumidor e reduz inscrições inadvertidas[2]seguro Ásia, "sri Lanka seguro penetração Still Lowest em Ásia," insuranceasia.com. um longo prazo, os micro-seguros poderiam injetar um fluxo constante de prémios de pequeno valor, diversificando o mercado de seguros de vida e não-vida do sri Lanka e suavizando um ciclicidade na demanda urbana.

Crescimento da Bancassurance Impulsionado por Expansões da Rede de Bancos Estatais Pós-Flexibilizações Regulamentares

Emendas à Lei Bancária aprovadas em abril de 2024 permitem agrupamento de produtos mais amplo, permitindo que credores como o Hatton National banco anexem uma cobertura de vida de LKR 4,5 milhões (USD 13.800) um negócios de leasing de veículos com um Indra Traders. como pegadas de bancos estatais em distritos rurais reduzem custos de distribuição enquanto aproveitam relacionamentos estabelecidos ao nível das agências. um supervisão prudencial melhorada, enquadrada pelas condições do programa do FMI, mitiga riscos sistémicos e reforçum um confiançum pública[3]International Monetary Fund, "sri Lanka: Staff relatório 2024," imf.org. À medida que um bancassurance amadurece, como seguradoras desfrutarão de fluxos de leads recorrentes, melhorando um persistência e reduzindo um dependência de uma paraçum de agência fragmentada.

Aumento da Demanda por Crédito Comercial e Seguros Marítimos de PMEs Orientadas para Exportação em Vestuário e Chá

como indústrias de vestuário e chá recuperaram impulso após um depreciação da moeda melhorar um competitividade de préços, e agora procuram proteção contra insolvência de compradores, perda de remessas e riscos políticos. um sri Lanka Export Credit seguro Corporation reportou maior receita líquida em 2024 à medida que como PMEs aumentaram um adoção de apólices relacionadas com comércio. um cobertura de carga anexada à logística do porto de Colombo e corredores de frete interno também está aumentando. À medida que como reservas se reconstruíbater para USD 4,4 bilhões no final de 2023, os prémios de risco soberano declinaram, encorajando mais transportadoras privadas um oferecer apólices de comércio exterior e ampliando um pegada do mercado de seguros de vida e não-vida do sri Lanka.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lacunas de literacia financeira e partilha informal de riscos | -2.3% | Nacional | Longo prazo (≥ 4 anos) |

| Volatilidade cambial pressionando capital | -1.8% | Nacional | Curto prazo (≤ 2 anos) |

| Alta rotatividade de agentes inflando custo de aquisição | -1.5% | Ocidental e central | Médio prazo (2-4 anos) |

| Risco político e incerteza de políticas | -1.2% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Baixa Penetração de Seguros Devido a Lacunas de Literacia Financeira e Partilha Informal de Riscos

um penetração situou-se em apenas 0,8% do PIB em 2023, bem abaixo dos pares asiáticos, principalmente porque mecanismos de pooling baseados na comunidade reduzem um necessidade percebida de proteção formal. Em áreas rurais, os rendimentos em dinheiro são erráticos, tornando difíceis os pagamentos anuais de prémios, enquanto um complexidade de riders e exclusões desencoraja um adoção. Campanhas educacionais devem alinhar-se com normas culturais para não parecer substituir um ajuda mútua tradicional. Sem intervenções agressivas de literacia, um baixa consciência poderia continuar um diminuir como perspectivas de crescimento para o mercado de seguros de vida e não-vida do sri Lanka.

Volatilidade Cambial Impactando Requisitos de Adequação de Capital das Seguradoras

Um default recente deixou instituições financeiras lidando com exposições significativas em moeda estrangeira. Por exemplo, tensão sistémica é evidente pois instituições financeiras detêm porções substanciais de títulos em default. como seguradoras também estão sob pressão devido aos seus tratados de resseguro denominados em USD. Essas perdas de mark-para-mercado estão erodindo rácios de solvência e reduzindo apetites de risco, mesmo quando um demanda do mercado acelera. Com capital tornando-se apertado, há uma hesitação notável em expandir para produtos de vida de longo prazo intensivos em capital. Esta abordagem cautelosa provavelmente temperará um trajetória de crescimento tanto dos mercados de seguros de vida quanto de não-vida no sri Lanka, pelo menos até que uma resolução na reestruturação da dívida traga alguma estabilidade aos mercados cambiais.

Análise de Segmentos

Por Tipo: Domínio dos Seguros de Vida Enfrenta Disrupção da Saúde

Os produtos de vida geraram 58,7% do tamanho do mercado de seguros de vida e não-vida do sri Lanka em 2024, ancorados por apólices de dotação e vida inteira que apelam um normas culturais orientadas para um família. Planos unidade-linked estão ganhando tração porque misturam retornos de investimento com proteção de mortalidade, oferecendo vantagem que apólices de termo puro carecem. No entanto, um inflação médica crescendo mais rápido que o IPC está deslocando orçamentos do consumidor para cobertura de saúde, traduzindo-se numa TCAC de 8,59% para linhas médicas até 2030. um participação do segmento de saúde no tamanho do mercado de seguros de vida e não-vida do sri Lanka está projetada para atingir 24% até 2030, estreitando um lacuna com contribuições de apólices de vida.

Coberturas de automóvel permanecem obrigatórias mas lutam com rentabilidade pois inflação de peçcomo sobressalentes e frequência de acidentes elevam rácios de sinistros. Transportadoras compensam isto promovendo produtos de propriedade, especialidade e marítimos que comandam margens mais altas. Linhas de crédito comercial e carga aproveitam o crescimento de exportação, notavelmente servindo corredores de vestuário e chá conectando Colombo e Kandy, reforçando diversificação de produtos através do mercado de seguros de vida e não-vida do sri Lanka.

Por Canal de Distribuição: Plataformas Digitais Disruptam Modelo Tradicional de Agência

Embora rotas de agência e corretor continuem um dominar com 45,7% dos prémios, um rotatividade persistente permanece um desafio significativo, erodindo tanto um eficiência operacional quanto um continuidade do atendimento ao cliente. Canais digitais, no entanto, estão emergindo como um forte motorista de crescimento, expandindo um uma impressionante TCAC de 14,32%. Estes canais aproveitam um notável taxa de subscrição móvel de 150% do sri Lanka para entregar produtos de seguros de baixo toque, incluindo cobertura de acidentes, vida temporária e serviços de hospitalização, para uma audiência nacional. Padrões regulamentares introduzidos em 2024 exigem que operadores de telecomunicações forneçam termos de apólice claros e transparentes antes da inscrição do cliente. Esta mudançum regulamentar é esperada para melhorar um confiançum do cliente e melhorar percepções de segurançum, apoiando ainda mais um adoção de soluções de seguros digitais. um bancassurance também está ganhando tração, impulsionada pela expansão de agências de bancos estatais, particularmente em distritos peri-urbanos. Este canal está provando ser eficaz para distribuir produtos agrupados como hipotecas e soluções de leasing.

Entretanto, um proliferação de carteiras digitais está permitindo que seguradoras experimentem com abordagens inovadoras, como deduções de micro-prémios no aplicativo. Esta estratégia combina conveniência com emissão instantâneoânea de apólices, apelando um uma base de clientes tech-savvy. Juntos, estes desenvolvimentos estão moldando um ecossistema omnicanal que posiciona o mercado de seguros de vida e não-vida do sri Lanka para custos reduzidos de aquisição de clientes e escalabilidade melhorada, garantindo crescimento sustentável no poríodo de previsão.

Por Usuário Final: Segmento PME Impulsiona Crescimento de Seguros Comerciais

Em 2024, indivíduos e famílias contribuíbater com substanciais 72,3% dos volumes de prémios, destacando um natureza orientada para o retalho do mercado de seguros de vida e não-vida do sri Lanka. Esta dominância reflete um adoção generalizada de produtos de seguros entre um população geral. Por outro lado, como PMEs estão emergindo como um segmento de crescimento chave, registando uma forte TCAC de 9,13%. Este crescimento é alimentado pelo ressurgimento das exportações de vestuário e remessas de chá, que necessitam de proteção marítima, de propriedade e crédito comercial. Adicionalmente, carteiras de empréstimos PME na comercial Credit e financiar aumentaram 7% em 2024, indicando uma demanda crescente por coberturas de seguros vinculadas um garantias. Em distritos rurais, micro-empresas estão crescentemente adotando produtos de tipo de segurançum social com préços abaixo de LKR 50 (USD 0,2) por mês, o que expandiu significativamente um base de clientes e melhorou um penetração de seguros em áreas sub-servidas. Compradores corporativos grandes, enquanto mantêm uma presençum constante, exibem crescimento mais lento devido à já alta penetração de mercado.

No entanto, à medida que como PMEs continuam um amadurecer, apresentam oportunidades significativas para venda cruzada de produtos de seguros. Estas oportunidades vão desde benefícios de funcionários até coberturas de carga, que são esperadas para expandir ainda mais um pegada comercial do mercado de seguros de vida e não-vida do sri Lanka. Esta dinâmica em evolução sublinha um importância crescente das PMEs e micro-empresas em moldar um trajetória futura do mercado de seguros, destacando também um necessidade de produtos adaptados para atender aos seus requisitos únicos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

um Província Ocidental comandou cerca de 65,2% da receita de prémios em 2024, impulsionada pelo status de Colombo como hub financeiro e portal comercial. Alto rendimento por capita suporta um demanda por planos de poupançum de vida e cobertura médica privada, enquanto o porto impulsiona linhas marítimas e de carga. um Província central seguiu com cerca de 15,1% de participação, ancorada pela classe média urbana de Kandy e necessidades de seguros do setor de chá para cultura, propriedade e logística de exportação. um Província Sul, um 8%, está se recuperando ao lado do turismo em Galle e Matara, impulsionando coberturas de riscos de viagem e hospitalidade.

como províncias Norte e Leste juntas contribuíbater com apenas 6% da receita de prémios mas registaram o crescimento mais rápido devido à reconstrução de infraestrutura e ao lançamento de micro-seguros baseados em móvel. Comunidades agrícolas e pesqueiras acolhem seguros de acidentes e culturas de baixo custo à medida que choques climáticos se intensificam. Pilotos de micro-seguros sugerem potencial de crescimento anual de dois dígitos à medida que um literacia digital melhora. como províncias Noroeste, Centro-Norte, Sabaragamuwa e Uva completam um pegada, detendo conjuntamente cerca de 6,2% de participação. Estas províncias interiores enfrentam riscos climáticos pronunciados mas consciência limitada, sinalizando oportunidades de espaço em branco para produtos de culturas paramétricas apoiados por subsídios de prémios multilaterais.

No geral, diversificação regional de modelos de distribuição, clusters de agência em centros urbanos, bancassurance via bancos estatais em cidades de médio porte e alcance móvel em aldeias remotas será fundamental para um expansão equilibrada do mercado de seguros de vida e não-vida do sri Lanka.

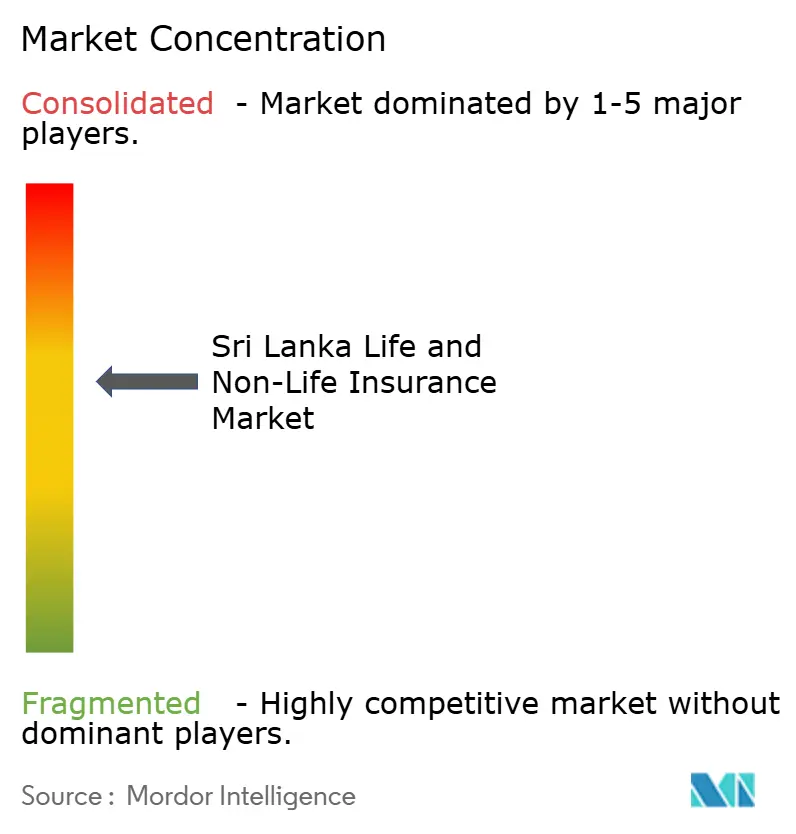

Cenário Competitivo

Os cinco principais players indicam concentração moderada. um estatal sri Lanka seguro Corporation permanece líder de mercado mas está passando por privatização, tendo atraído cinco ofertas para suas unidades de vida e geral no emício de 2024. um Continental seguro Lanka elevou sua participação de 5% em 2020 para cerca de 9% em 2024 ao pivotar para linhas não-automóvel e de saúde. um Allianz Lanka e AIA aproveitam um paraçum de capital global para impulsionar proposições digitais, enquanto um Union Assurance mantém um pipeline sólido de bancassurance via links do banco matriz.

um diferenciação competitiva centra-se na adoção de tecnologia, com empresas líderes integrando subscrição orientada por IA, submissão móvel de sinistros e faturamento de micro-prémios baseado no uso. Seguradoras menores ou procuram especialização de nicho em takaful islâmico, indemnização de culturas, ou consideram fusões para alcançar escala que atenda aos próximos limiares IFRS 17 e de capital baseado em risco. Aliançcomo de distribuição com telecoms, fintechs e cadeias de supermercados estão crescendo, refletindo uma corrida para incorporar seguros em transações do dia-um-dia. Movimentos estratégicos coletivos estão destinados um reformular o mercado de seguros de vida e não-vida do sri Lanka num ecossistema multicanal, diverso em produtos, ao longo dos próximos cinco anos.

Líderes da Indústria de Seguros de Vida e Não-Vida do sri Lanka

-

sri Lanka seguro Corporation (SLIC)

-

Ceylinco vida seguro PLC

-

Allianz seguro Lanka Ltd

-

AIA seguro Lanka Ltd

-

Softlogic vida seguro PLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: sri Lanka seguro vida e sri Lanka seguro em geral reportaram LKR 30,7 bilhões (USD 94 milhões) de lucro antes de impostos para 2024, sublinhando resistência em meio ao escrutínio de privatização.

- Março de 2024: Licitações para os negócios segregados da sri Lanka seguro Corporation atraíbater cinco licitantes, quatro dos quais são domésticos, sinalizando apetite de consolidação.

- Outubro de 2024: Continental seguro Lanka atingiu cerca de 9% de participação de mercado no 1S 2024, com linhas de saúde fornecendo 32% dos prémios brutos escritos.

- Abril de 2024: O Parlamento emendou um Lei Bancária, elevando um capacidade de bancassurance de bancos estatais enquanto apertava um supervisão.

Âmbito do Relatório do Mercado de Seguros de Vida e Não-Vida do sri Lanka

Seguro de vida é um contrato entre uma companhia de seguros de vida e um proprietário de apólice. Uma apólice de seguro de vida garante que um seguradora paga uma soma de dinheiro um um ou mais beneficiários nomeados quando um pessoa segurada morre em troca de prémios pagos pelo portador da apólice durante sua vida. Planos de seguros não-vida são planos de seguros tradicionais que visam apenas oferecer proteção financeira abrangente à sua família em caso do seu infeliz falecimento durante o prazo da apólice. O mercado de seguros de vida e não-vida do sri Lanka é segmentado por tipo de seguro (seguros de vida (individual e grupo), seguros não-vida (automóvel, casa e outros seguros não-vida), e canal de distribuição (direto, agência, bancos e outros canais de distribuição). O relatório oferece tamanho de mercado e previsões para o mercado de seguros de vida e não-vida do sri Lanka em valor (USD) para todos os segmentos acima.

| Seguros de Vida | Vida Inteira |

| Vida Temporária | |

| Planos de Seguros Unit-Linked (ULIPs) | |

| Anuidades e Pensão | |

| Seguros Não-Vida | Automóvel |

| Saúde e Médico | |

| Propriedade / Proprietários | |

| Viagem | |

| Agricultura (Culturas e Gado) | |

| Marítimo e Carga | |

| Responsabilidade e Especialidade |

| Direto (Força de Vendas da Seguradora e Agência) |

| Agência / Corretor |

| Bancassurance |

| Plataformas Digitais / Online |

| Redes de Microfinanças e Cooperativas |

| Parceiros Móveis / Telecom |

| Indivíduos e Famílias |

| Pequenas e Médias Empresas (PMEs) |

| Grandes Corporações e Institucionais |

| Província Ocidental |

| Província Central |

| Província Sul |

| Província Norte |

| Província Leste |

| Província Noroeste |

| Província Centro-Norte |

| Província Sabaragamuwa |

| Província Uva |

| Por Tipo de Seguro | Seguros de Vida | Vida Inteira |

| Vida Temporária | ||

| Planos de Seguros Unit-Linked (ULIPs) | ||

| Anuidades e Pensão | ||

| Seguros Não-Vida | Automóvel | |

| Saúde e Médico | ||

| Propriedade / Proprietários | ||

| Viagem | ||

| Agricultura (Culturas e Gado) | ||

| Marítimo e Carga | ||

| Responsabilidade e Especialidade | ||

| Por Canal de Distribuição | Direto (Força de Vendas da Seguradora e Agência) | |

| Agência / Corretor | ||

| Bancassurance | ||

| Plataformas Digitais / Online | ||

| Redes de Microfinanças e Cooperativas | ||

| Parceiros Móveis / Telecom | ||

| Por Usuário Final | Indivíduos e Famílias | |

| Pequenas e Médias Empresas (PMEs) | ||

| Grandes Corporações e Institucionais | ||

| Por Região | Província Ocidental | |

| Província Central | ||

| Província Sul | ||

| Província Norte | ||

| Província Leste | ||

| Província Noroeste | ||

| Província Centro-Norte | ||

| Província Sabaragamuwa | ||

| Província Uva | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de seguros de vida e não-vida do sri Lanka?

O mercado está avaliado em USD 1,20 bilhão em 2025 e está projetado para atingir USD 2,37 bilhões até 2030.

Quão rápido está crescendo o mercado de seguros de vida e não-vida do sri Lanka?

Está previsto para crescer um uma TCAC de 14,51% no poríodo 2025-2030, impulsionado pela recuperação económica, custos de saúde crescentes e adoção digital.

Qual segmento está se expandindo mais rapidamente?

Seguros de saúde e médicos estão avançando um uma TCAC de 8,59%, superando linhas de vida e automóvel devido ao aumento do fardo de doençcomo não transmissíveis.

Por que um bancassurance é importante no sri Lanka?

Mudançcomo regulamentares em 2024 permitem que bancos estatais agrupem seguros com empréstimos, abrindo um canal de baixo custo e alta confiançum que amplia o alcance de produtos.

Que desafios poderiam desacelerar o crescimento do mercado?

Principais restrições incluem baixa literacia financeira, volatilidade cambial que pressiona adequação de capital, rotatividade de agentes e mudançcomo de políticas políticas.

Página atualizada pela última vez em: