Tamanho e Participação do Mercado de Café Pronto para Beber (RTD) do Japão

Análise do Mercado de Café Pronto para Beber (RTD) do Japão pela Mordor Intelligence

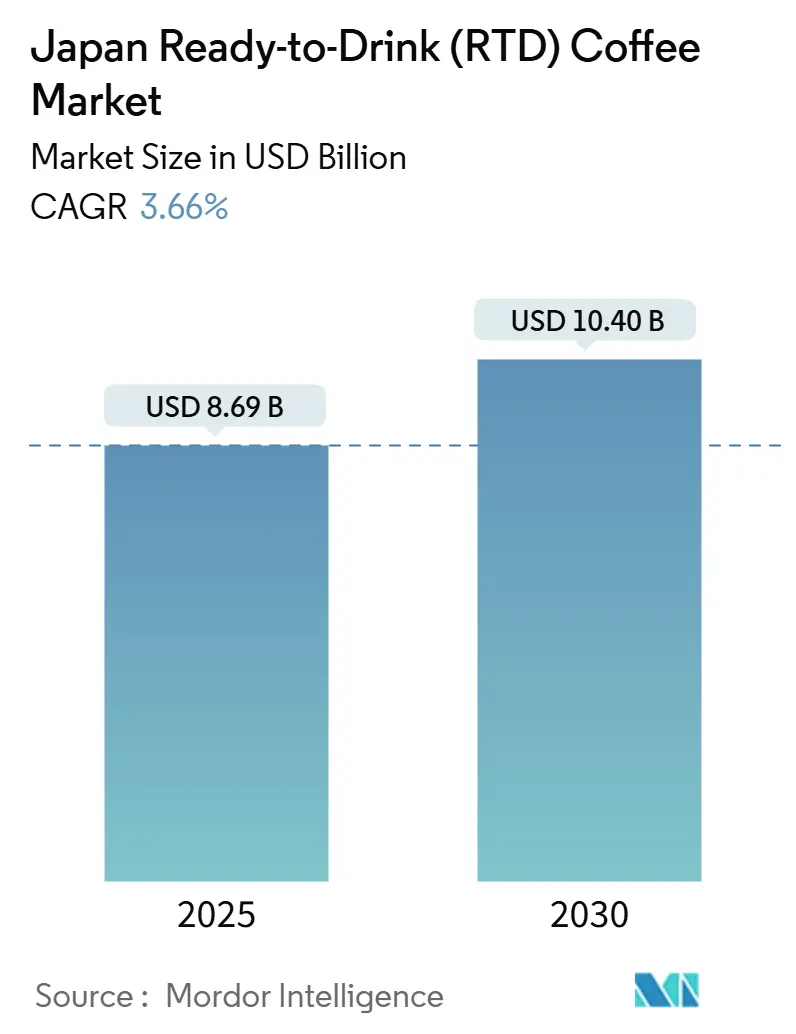

O mercado japonês de café Pronto para Beber (RTD), avaliado em USD 8,69 bilhões em 2025, está projetado para atingir USD 10,40 bilhões até 2030, avançando a uma TCAC de 3,66%. A trajetória de crescimento moderado reflete a maturidade do mercado em um país onde o café enlatado tem estado profundamente incorporado nas rotinas diárias do consumidor por mais de cinco décadas. No entanto, o desempenho sustentado do mercado é sustentado pela rápida urbanização, a infraestrutura incomparável de máquinas de venda automática do Japão e a inovação persistente de produtos. Além disso, as preferências dos consumidores estão se transformando devido ao aumento da consciência sobre saúde e à crescente demanda por ofertas premium. Os desenvolvimentos significativos do mercado incluem a transição para convenientes garrafas PET relacrváveis, a proliferação de variedades cold-brew e a diversificação em alternativas à base de plantas. Apesar da intensa concorrência do mercado, os fabricantes estabelecidos mantêm suas posições de mercado através de combinações inovadoras de sabores, benefícios funcionais aprimorados e estratégias de distribuição otimizadas.

Principais Conclusões do Relatório

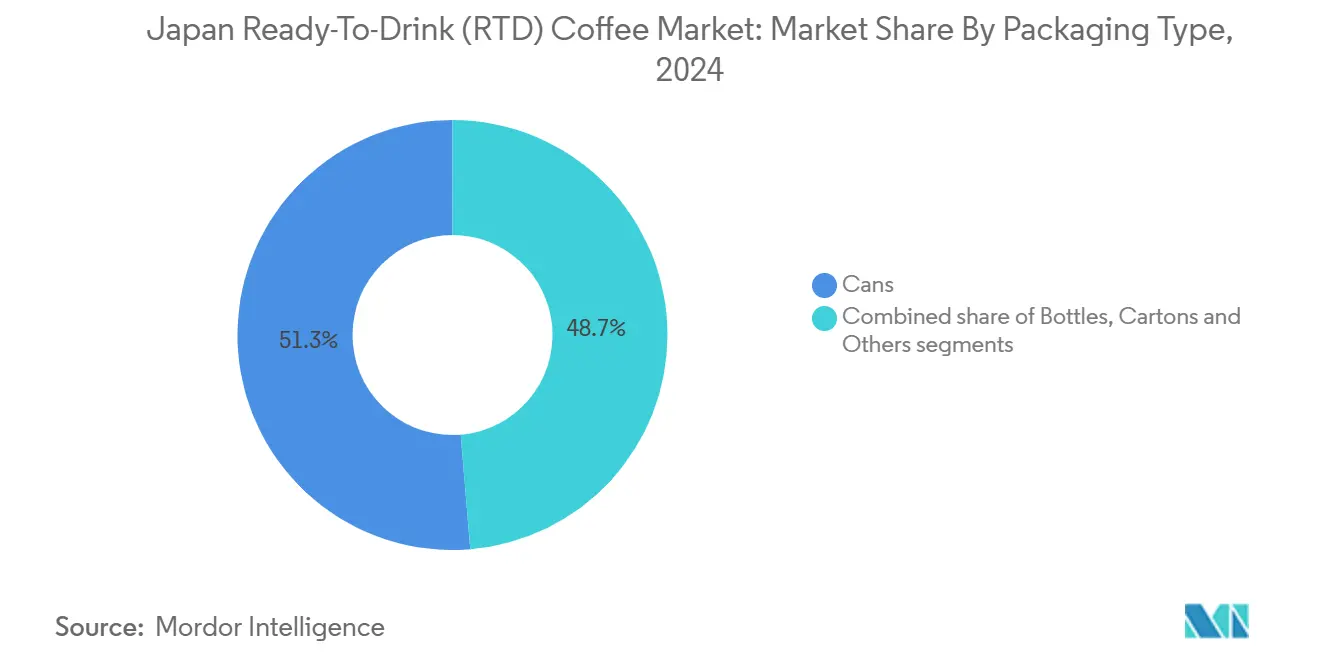

- Por tipo de embalagem, as latas lideraram com 51,31% da participação do mercado de Café Pronto para Beber em 2024, enquanto as garrafas (PET + vidro) estão projetadas para registrar a mais rápida TCAC de 5,12% até 2030.

- Por tipo de produto, café gelado latte/cappuccino capturou 54,84% do tamanho do mercado de Café Pronto para Beber em 2024; o cold brew está previsto para expandir a uma TCAC de 5,87% até 2030.

- Por perfil de sabor, o café simples/clássico capturou 61,76% de participação em 2024; as variantes aromatizadas estão definidas para registrar a mais alta TCAC de 6,43% no mesmo período.

- Por base de ingredientes, os formatos lácteos dominaram com uma participação de 80,10% em 2024, enquanto as alternativas à base de plantas estão avançando a uma TCAC de 8,51% até 2030.

- Por posicionamento de preço, os SKUs de mercado de massa representaram 70,32% das vendas em 2024, com linhas premium crescendo a uma TCAC de 6,26% até 2030.

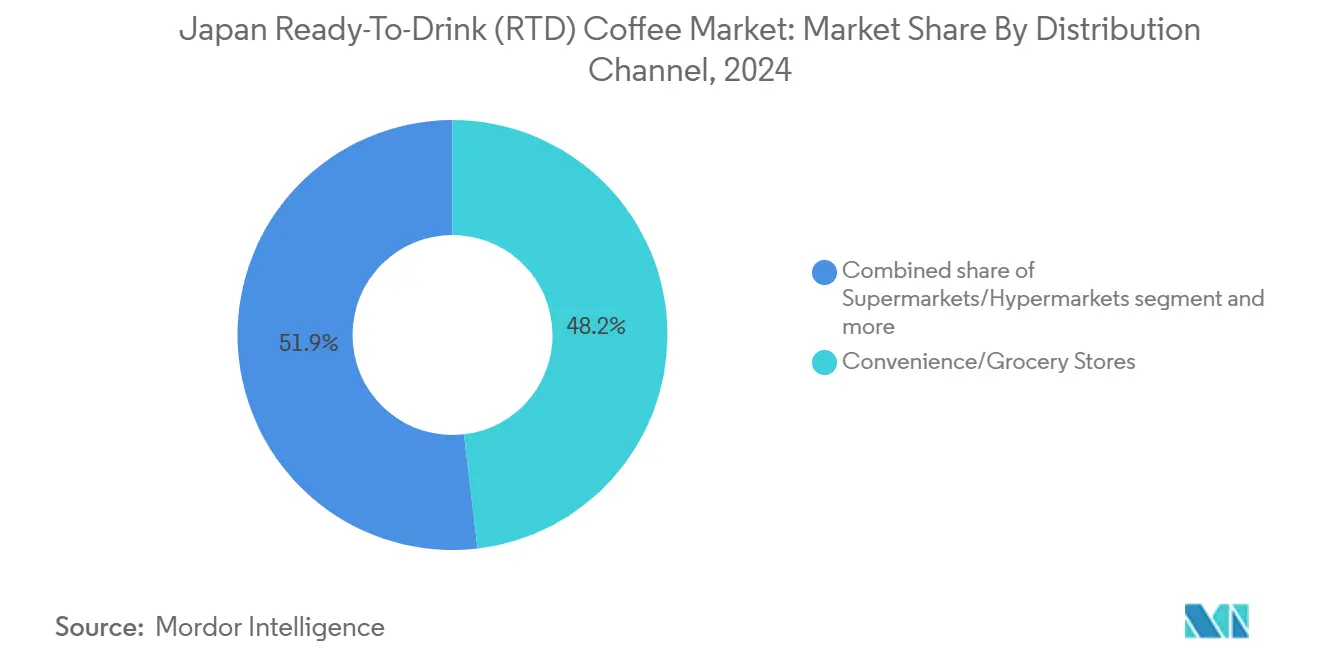

- Por canal de distribuição, lojas de conveniência/supermercados entregaram 48,15% das vendas de 2024; o varejo online está crescendo a uma TCAC de 8,37% até 2030.

- Por prefeitura, Tóquio contribuiu com 18,40% da receita nacional em 2024, enquanto Kanagawa é a área de crescimento mais rápido com uma TCAC de 4,32% até 2030.

Tendências e Insights do Mercado de Café Pronto para Beber (RTD) do Japão

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Conveniência e Consumo em Movimento em Ascensão | +1.2% | Nacional, com relevância particular nos centros urbanos de Tóquio, Osaka e Kanagawa | Curto prazo (≤ 2 anos) |

| Tendências de Saúde Identificadas em Bebidas de Café RTD | +0.8% | Nacional, com adoção precoce na área metropolitana de Tóquio | Médio prazo (2-4 anos) |

| Gastos Aumentados em Atividades de Publicidade e Promoção | +0.5% | Nacional, com concentração nos principais centros urbanos | Curto prazo (≤ 2 anos) |

| Inovação de Produtos Experimenta Aumento Notável | +0.9% | Nacional, servindo como centro de inovação doméstica | Médio prazo (2-4 anos) |

| Cultura de Café Estabelecida Apoia Expansão do Mercado | +0.4% | Nacional, com impacto mais forte em prefeituras urbanas | Longo prazo (≥ 4 anos) |

| Consumo no Local de Trabalho Impulsiona Demanda do Mercado | +0.3% | Tóquio, Osaka, Nagoya e outros centros empresariais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Conveniência e Consumo em Movimento em Ascensão

O mercado de café RTD do Japão prospera devido a uma grande e ativa força de trabalho, aproximadamente 69,6 milhões de pessoas em 2024, conforme relatado pelo Ministério de Assuntos Internos e Comunicações (Japão) [1]Official Statistics of Japan, "Labour Force Survey 2024", e-stat.go.jp/, muitos dos quais operam em ambientes urbanos de ritmo acelerado como Tóquio. Nos distritos empresariais proeminentes de Tóquio, notavelmente Shinjuku e Marunouchi, trabalhadores de escritório dependem de café enlatado ou engarrafado durante os intervalos de trabalho, capitalizando na disponibilidade imediata e serviço simplificado. Esta força de trabalho alimenta a demanda por doses rápidas de cafeína, especialmente através da densa rede de máquinas de venda automática do país, que oferece acesso 24/7 a café quente e frio. Com uma máquina de venda automática para cada 23 pessoas, o Japão garante disponibilidade incomparável de RTD, perfeitamente adequada à sua cultura de longas horas de trabalho. O consumo constante durante todo o ano de café RTD destaca ainda mais o papel arraigado que as bebidas RTD desempenham no estilo de vida diário do Japão.

Tendências de Saúde Identificadas em Bebidas de Café RTD

Os consumidores japoneses estão demonstrando uma mudança significativa em direção a produtos de café RTD com benefícios para a saúde, obrigando os fabricantes a desenvolver formulações inovadoras com teor reduzido de açúcar e ingredientes funcionais aprimorados. Esta tendência está alinhada com o foco abrangente do Japão no bem-estar e saúde preventiva, particularmente ressoando entre trabalhadores de escritório ocupados e consumidores idosos conscientes da saúde. O aumento substancial na demanda por café preto sem açúcar, proeminentemente apresentado por grandes marcas como BOSS da Suntory e Wonda da Asahi, reflete um movimento decisivo em direção a alternativas mais saudáveis e com baixas calorias. O mercado está experimentando crescimento robusto em cafés RTD funcionais enriquecidos com nutrientes essenciais, incluindo proteína, vitaminas, colágeno e probióticos. O lançamento estratégico da Meiji em abril de 2025 de uma bebida de café RTD com aveia integral, apresentando 12 gramas de aveia integral por garrafa e entregando fibra dietética benéfica com beta-glucano saudável para o coração, exemplifica esta abordagem inovadora. Essas bebidas aprimoradas efetivamente fazem a ponte entre os requisitos nutricionais e a conveniência, atendendo aos consumidores que buscam opções saudáveis em suas rotinas diárias.

Gastos Aumentados em Atividades de Publicidade e Promoção

Os fabricantes japoneses de café RTD aumentaram significativamente seus investimentos em marketing para se diferenciarem no mercado altamente competitivo. As campanhas da marca BOSS da Suntory, apresentando a lata comemorativa Pride of BOSS e a série de garrafas PET Craft BOSS, geraram crescimento substancial das vendas apesar da desaceleração do mercado. A série Craft BOSS alcançou sucesso notável através do posicionamento estratégico de mercado e engajamento direcionado ao consumidor. As empresas estão utilizando extensivamente plataformas digitais e canais de mídia social para se conectarem com consumidores mais jovens, focando no design visual sofisticado do produto e inovações de embalagem. Além disso, os produtos cold brew têm se beneficiado particularmente dessa abordagem digital-first, já que seu apelo estético impulsiona significativo engajamento e compartilhamento nas mídias sociais entre os consumidores da Geração Z.

Inovação de Produtos Experimenta Aumento Notável

O mercado japonês de café pronto para beber (RTD) está passando por extensa inovação de produtos, à medida que os fabricantes desenvolvem métodos sofisticados de preparo, perfis de sabores diversos e soluções avançadas de embalagem. O lançamento da UCC de "café preparado com água" em junho de 2025 representa um avanço na tecnologia de extração fria, entregando suavidade aprimorada e complexidade aromática especificamente projetada para as preferências de consumidores mais jovens. A evolução do mercado inclui cafés enlatados premium com infusão de nitrogênio e bebidas de café RTD funcionais especializadas incorporando adaptógenos e nootrópicos. Além disso, em um avanço significativo de embalagem, a implementação da SIG de embalagens cartonadas assépticas na fábrica de Moriyama na Prefeitura de Kanagawa demonstra inovação tecnológica enquanto reforça os compromissos de sustentabilidade ambiental.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta Quantidade de Açúcar HFSS Limitando o Crescimento do Café Gelado | -0.7% | Nacional, particularmente afetando consumidores urbanos conscientes da saúde | Médio prazo (2-4 anos) |

| Volatilidade do Custo do Arábica Pós-Tarifas do Brexit | -0.5% | Nacional, influenciando importadores e fabricantes domésticos | Curto prazo (≤ 2 anos) |

| Café RTD Enfrenta Concorrência Acirrada por Espaço nas Prateleiras de Alternativas Emergentes | -0.4% | Nacional, com impacto mais forte em ambientes de varejo urbano | Médio prazo (2-4 anos) |

| Preocupações com Cafeína Limitando o Café RTD | -0.3% | Nacional, com relevância particular entre demografias mais jovens e idosas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alta Quantidade de Açúcar HFSS Limitando o Crescimento do Café Gelado

O elevado teor de açúcar nas bebidas de café pronto para beber (RTD) continua a deter consumidores japoneses conscientes da saúde, particularmente em meio à crescente conscientização sobre o conteúdo de alta gordura, sal e açúcar (HFSS). Esta preocupação é especialmente proeminente entre profissionais urbanos e consumidores mais jovens que exigem transparência nutricional em suas escolhas de bebidas. O foco intensificado na saúde acelerou a mudança em direção a opções com açúcar reduzido em todo o mercado. Os fabricantes enfrentam o desafio crítico de manter perfis de sabor atraentes enquanto reduzem o teor de açúcar, já que os produtos tradicionais de café RTD normalmente contêm níveis significativos de açúcares adicionados. Esta limitação impacta particularmente o segmento de café gelado latte/cappuccino, onde as formulações adoçadas tradicionalmente dominaram as preferências dos consumidores. Em resposta a esta evolução do mercado, grandes empresas como Suntory e Asahi estão desenvolvendo ativamente e introduzindo alternativas inovadoras com menor teor de açúcar para abordar esta restrição de crescimento.

Volatilidade do Custo do Arábica Pós-Tarifas do Brexit

Os preços flutuantes dos grãos de café arábica, combinados com mudanças tarifárias pós-Brexit, aumentaram significativamente os custos operacionais para os fabricantes japoneses de café pronto para beber (RTD). A dependência substancial do Japão de redes comerciais europeias para grãos de café premium tornou a aquisição cada vez mais complexa sob a nova estrutura tarifária. Essas pressões crescentes de custos impactam diretamente as despesas de produção e margens de lucro, particularmente para produtos de café RTD premium que requerem grãos arábica de alta qualidade. Em resposta, as empresas estão desenvolvendo ativamente estratégias de sourcing alternativas e conduzindo avaliações abrangentes de modificações de misturas de café para otimizar custos. Fabricantes menores, limitados por poder de compra limitado, enfrentam desafios intensificados para manter a competitividade no mercado contra grandes empresas que possuem maiores recursos financeiros para absorver flutuações de preços.

Análise de Segmentos

Por Tipo de Embalagem: Latas Mantêm Dominância Enquanto Garrafas Ganham Impulso

As latas dominam o mercado de café RTD do Japão com uma participação comandante de 51,31% em 2024, continuando seu legado desde a introdução revolucionária da UCC de café enlatado em 1969. A rede do Japão de aproximadamente 3,93 milhões de máquinas de venda automática, conforme relatado pela Associação de Fabricantes de Máquinas de Venda Automática do Japão em 2023, permite que os consumidores comprem café quente e frio durante todo o ano [2]Japan Vending Machine Manufacturers Association, "2023 Survey on the Spread and Usage Status of Vending Machines",jvma.or.jp/. Os consumidores japoneses demonstram forte lealdade ao café enlatado, comprando uma média de 100 unidades anualmente através de máquinas de venda automática e lojas de conveniência, sublinhando a posição profundamente enraizada do formato nos padrões de consumo diário.

O segmento de garrafas (PET e vidro) demonstra potencial de crescimento robusto com uma TCAC projetada de 5,12% de 2025 a 2030, impulsionada pela crescente demanda dos consumidores por embalagens relacrváveis que garantem frescor do produto e flexibilidade no consumo. Além disso, as garrafas de vidro estabeleceram uma forte presença no segmento premium, particularmente para ofertas de cold brew e café especial, capturando a atenção de consumidores exigentes que valorizam qualidade superior e apresentação sofisticada de embalagem.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Cold Brew Desafia Domínio do Café Gelado Latte

Os produtos de café gelado latte e cappuccino dominam 54,84% da participação do mercado de café RTD em 2024. Essas bebidas capturam o interesse mainstream do consumidor através de seus perfis de sabor bem estabelecidos e formulações premium à base de leite. A liderança de mercado do segmento reflete a forte preferência dos consumidores japoneses por bebidas de café cremosas e equilibradas que minimizam o amargor enquanto entregam benefícios ótimos de cafeína. Os líderes da indústria BOSS Coffee (Suntory) e Georgia (Coca-Cola Japan) mantêm presença substancial no mercado através de inovação contínua de produtos e investimentos estratégicos em marketing.

O café RTD cold brew exibe crescimento excepcional a 5,87% TCAC (2025-2030). Esta expansão é primariamente impulsionada por consumidores mais jovens que valorizam seu perfil distintivo, suave e menos ácido e conteúdo aprimorado de cafeína. O sucesso de mercado do segmento é amplificado por suas vantagens de saúde estabelecidas, incluindo acidez significativamente reduzida e composição limpa de ingredientes.

Por Perfil de Sabor: Variantes Aromatizadas Perturbam Domínio Clássico

Os sabores de café simples/clássico dominam o mercado japonês com uma participação de 61,76% em 2024, sublinhando a apreciação profundamente enraizada da nação por experiências autênticas de café. Esta presença significativa no mercado deriva da cultura sofisticada de café do Japão, onde os consumidores colocam alto valor na qualidade, artesanato e métodos tradicionais de preparo. As variedades pretas sem açúcar ganharam impulso substancial, particularmente entre consumidores conscientes da saúde e conhecedores de café que buscam experiências de sabor puro e inalterado.

O segmento de café pronto para beber (RTD) aromatizado demonstra potencial de crescimento robusto com uma TCAC projetada de 6,43% de 2025 a 2030. Esta expansão é alimentada por demografias mais jovens buscando ativamente experiências de sabor diversas, juntamente com o investimento contínuo dos fabricantes em inovação de sabores. A evolução do segmento abrange edições limitadas sazonais cuidadosamente curadas e sabores de fusão sofisticados que harmoniosamente misturam café com elementos de sabor complementares. A tecnologia avançada de sabores permite aos fabricantes desenvolver perfis de sabor mais refinados e autênticos, enquanto a integração estratégica de tendências locais e internacionais de sabores permite às empresas estabelecer posições únicas de mercado neste segmento dinâmico.

Por Base de Ingredientes: Alternativas à Base de Plantas Desafiam Domínio dos Laticínios

Os produtos de café RTD à base de laticínios dominam o mercado japonês com uma participação de 80,10% em 2024. Esta dominância reflete preferências estabelecidas dos consumidores e a extensa infraestrutura de processamento de laticínios do Japão. A combinação de textura rica e realce do sabor do café através dos laticínios permanece atraente aos consumidores, particularmente em formatos tradicionais como café au lait e café com leite disponível em máquinas de venda automática e lojas de conveniência. Grandes empresas como Georgia (Coca-Cola Japan) e BOSS (Suntory) estabeleceram suas linhas de produtos principais em torno de variedades à base de laticínios, fortalecendo a confiança do consumidor neste segmento.

As alternativas de leite à base de plantas no segmento de café RTD estão testemunhando crescimento significativo, com uma TCAC projetada de 8,51% de 2025 a 2030. Este impulso é alimentado por um foco crescente na saúde e bem-estar, taxas crescentes de intolerância à lactose e consciência crescente dos consumidores sobre sustentabilidade ambiental. Os avanços tecnológicos em emulsificação e mascaramento de sabor desempenharam um papel fundamental na melhoria do sabor e textura dos cafés RTD à base de plantas, tornando-os mais atraentes aos consumidores mainstream. Entre as várias alternativas, o leite de aveia se destaca devido à sua sensação bucal naturalmente cremosa e perfil de sabor neutro, que se harmoniza bem com o café. A crescente disponibilidade de ofertas à base de plantas através de lojas de conveniência e plataformas de e-commerce apoia ainda mais sua integração nos hábitos de consumo diário.

Por Canal de Distribuição: Varejo Online Perturba Canais Tradicionais

Os varejistas de lojas de conveniência/supermercados dominam a distribuição de café RTD, capturando 48,15% de participação de mercado em 2024. No Japão, as lojas de conveniência funcionam como o principal canal de distribuição para café RTD, oferecendo produtos refrigerados e ambiente que atendem à demanda do consumidor por mobilidade e acessibilidade. De acordo com o Ministério da Economia, Comércio e Indústria, o Japão tinha mais de 56 mil lojas de conveniência em 2023 [3]Lawson, Inc., "Integrated Report 2024", lawson.jp. Estes pontos de varejo operam como pontos de distribuição estratégicos para café RTD, implementando variantes sazonais e produtos específicos da loja para manter a retenção de clientes e estimular a experimentação de produtos.

Além disso, o varejo online emerge como o canal de distribuição de crescimento mais rápido, alcançando uma TCAC de 8,37% de 2025 a 2030, impulsionado por mudanças fundamentais no comportamento de compra do consumidor e taxas aceleradas de adoção digital. As plataformas de e-commerce entregam acesso sem precedentes a uma extensa gama de produtos de café RTD, abrangendo tanto ofertas mainstream quanto premium indisponíveis em ambientes de varejo tradicionais. Os serviços de entrega de café RTD baseados em assinatura estão ganhando impulso significativo, particularmente ressoando com millennials urbanos que priorizam conveniência e exploração de produtos. Os principais fabricantes estão expandindo estrategicamente suas capacidades direto ao consumidor enquanto simultaneamente desenvolvem parcerias robustas com plataformas de e-commerce estabelecidas para maximizar a penetração de mercado e capitalizar em oportunidades de crescimento emergentes.

Nota: Participações de segmentos de todos os segmentos individuais estarão disponíveis mediante compra do relatório

Por Posicionamento de Preço: Segmento Premium Supera Crescimento do Mercado de Massa

Os produtos de café RTD de mercado de massa dominam com 70,32% das vendas em 2024, oferecendo opções econômicas para consumo diário. Este segmento mantém sua liderança de mercado através de redes de distribuição robustas, particularmente através de máquinas de venda automática estrategicamente posicionadas e lojas de conveniência, garantindo alcance máximo do consumidor. Os principais fabricantes, incluindo Asahi, Suntory e Coca-Cola Japan, se envolvem em intensa concorrência de mercado através de preços estratégicos, campanhas promocionais direcionadas e inovações contínuas de produtos.

O café RTD premium demonstra forte potencial de crescimento com uma TCAC de 6,26% (2025-2030), alimentado pelo aumento das preferências dos consumidores por qualidade superior, perfis de sabor distintivos e benefícios funcionais aprimorados. O segmento mostra expansão significativa em variantes de café especial, ofertas cuidadosamente selecionadas de origem única e produtos apresentando certificações de rótulo limpo. O aumento da renda disponível e uma cultura sofisticada de café entre os consumidores japoneses continuam a impulsionar o crescimento do mercado. Os fabricantes estão investindo em portfólios de produtos premium, enfatizando práticas de sourcing sustentáveis, tecnologias inovadoras de preparo e soluções de embalagem premium para atender às demandas em evolução dos consumidores.

Análise Geográfica

Tóquio domina o mercado de café RTD do Japão com uma participação de 18,40% em 2024, impulsionada por suas vantagens estratégicas em densidade populacional, redes abrangentes de máquinas de venda automática e concentração de trabalhadores de escritório. O ambiente urbano acelerado da prefeitura gera demanda substancial por soluções convenientes de cafeína, particularmente entre passageiros e profissionais conscientes do tempo. Como trendsetter do mercado, Tóquio influencia significativamente os padrões de consumo nacionais, com fabricantes priorizando a capital para lançamentos de novos produtos para capitalizar em suas preferências sofisticadas do consumidor. A extensa infraestrutura de lojas de conveniência da prefeitura, abrangendo grandes cadeias como Lawson, FamilyMart e 7-Eleven, forma uma rede de distribuição robusta ao lado das máquinas de venda automática. O mercado continua a evoluir com ofertas inovadoras, incluindo seleções premium de origem única e variantes de café RTD funcionais projetadas para profissionais urbanos conscientes da saúde.

A prefeitura de Kanagawa demonstra potencial de mercado excepcional com uma TCAC projetada de 4,32% de 2025 a 2030, aproveitando sua localização estratégica perto de Tóquio e base populacional demograficamente vantajosa mais jovem. O desenvolvimento contínuo da infraestrutura urbana e expansão dos distritos empresariais em Yokohama criam múltiplas oportunidades de consumo através de vários canais. As capacidades de fabricação da prefeitura são exemplificadas pela instalação avançada de Moriyama, que utiliza a tecnologia de enchimento de ponta da SIG para produtos RTD premium, incluindo café orgânico em embalagem cartonada asséptica. Os custos de vida competitivos de Kanagawa relativos a Tóquio atraem uma demografia de consumidores mais jovens, impulsionando a demanda por formatos inovadores de café RTD. O cenário costeiro distintivo e destinos recreativos populares da prefeitura geram demanda sazonal significativa por produtos de café RTD frio, particularmente durante o pico turístico de verão, contribuindo para o crescimento sustentado do mercado.

Além disso, o mercado de café RTD de Osaka demonstra demanda consistente, principalmente através de lojas de conveniência e locais de varejo de estações de trem servindo profissionais urbanos e estudantes. O café enlatado "UCC Black" exclusivo da loja da Lawson mantém forte desempenho de vendas durante as horas de pico de deslocamento, indicando adoção do consumidor de opções convenientes de bebidas. A infraestrutura abrangente de transporte da cidade facilita a distribuição de café RTD através destes pontos de varejo estratégicos.

Cenário Competitivo

O mercado de café RTD do Japão é moderadamente consolidado, com alguns players-chave como Coca-Cola Japan (Georgia), Suntory, Asahi e Kirin detendo participações significativas de mercado. Essas empresas aproveitam redes de distribuição profundas, forte patrimônio de marca e inovação frequente de produtos para manter suas posições competitivas. Por exemplo, a marca BOSS da Suntory mantém uma participação significativa no mercado do segmento de café pronto para beber do Japão, distribuindo produtos que variam de formulações com baixo açúcar a variedades premium de latte através de sua infraestrutura de máquinas de venda automática. A UCC, o fabricante original de café enlatado no Japão, sustenta sua presença no mercado através de inovações de produtos que atendem às demandas em evolução dos consumidores.

Enquanto marcas de nicho e regionais continuam a emergir, a dominância de players estabelecidos em máquinas de venda automática e lojas de conveniência limita seu impacto geral. O mercado exibe altas barreiras de entrada devido à logística, infraestrutura de máquinas de venda automática e lealdade do consumidor a marcas legadas. Como resultado, a concorrência é ativa, mas amplamente concentrada dentro de um grupo central de grandes empresas.

Além disso, a integração de tecnologia digital e desenvolvimento de produtos premium influenciam a dinâmica do mercado. A Nestlé Japan implementa máquinas conectadas e programas de fidelidade digitais para soluções personalizadas. A demanda do mercado por bebidas estilo café impulsiona os fabricantes a produzir lattes e cold brews premium prontos para beber. As empresas ajustam formulações de produtos e estratégias de distribuição para atender às preferências dos consumidores no mercado de café pronto para beber do Japão.

Líderes da Indústria de Café Pronto para Beber (RTD) do Japão

-

Asahi Group Holdings, Ltd.

-

The Coca-Cola Company

-

Suntory Holdings Limited

-

UCC Ueshima Coffee Co., Ltd.

-

Nestlé S.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Meiji expandiu seu portfólio de bebidas ao lançar uma bebida de café pronta para beber (RTD) com aveia integral sob sua linha de produtos Meiji Marugoto Oats. A formulação incorpora 6% de farinha de aveia integral e 12 g de aveia integral por unidade, entregando fibra dietética e conteúdo de beta-glucano. O produto está disponível em caixas cartonadas de 200 ml por JPY 162.

- Setembro de 2024: O Starbucks Japan lançou uma variante de Pumpkin Spice Latte pronta para beber em copos refrigerados de 200 ml através de sua rede de distribuição de lojas de conveniência nacionalmente. O produto, com preço de JPY 219, representa uma colaboração estratégica com a Suntory que incorpora o perfil tradicional de sabor de abóbora e especiarias. Esta extensão de produto sazonal permite penetração de mercado além dos pontos de venda do Starbucks.

- Agosto de 2024: Costa Coffee, o maior operador de cadeia de cafés do Reino Unido, estabeleceu operações no Japão através de uma joint venture (JV) com Sojitz Royal Café. A parceria pretende posicionar a Costa Coffee como a cadeia de cafés dominante do Japão. A expansão de locais de varejo deve impulsionar o crescimento das vendas através dos segmentos de bebidas de café prontas para beber (RTD), grãos de café e cápsulas de café da empresa.

Escopo do Relatório do Mercado de Café Pronto para Beber (RTD) do Japão

Café pronto para beber (RTD) é uma bebida de café embalada que está pronta para consumo e é vendida em forma preparada em uma lata ou garrafa.

O escopo do mercado de café pronto para beber (RTD) do Japão inclui segmentação do mercado baseada no tipo de embalagem e canal de distribuição. Por tipo de embalagem, o mercado é segmentado como garrafa e lata. Por canal de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas de conveniência, lojas de varejo online, lojas especializadas e outros canais de distribuição.

Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em milhões de USD).

| Garrafas | Garrafas de Vidro |

| Garrafas PET | |

| Latas | |

| Caixas Cartonadas | |

| Outros |

| Café RTD Cold Brew |

| Café Gelado Latte/Cappuccino |

| Café RTD Nitro |

| Café RTD Funcional / Enriquecido com Proteína |

| Simples/Clássico |

| Aromatizado |

| À Base de Laticínios |

| Leite à Base de Plantas |

| Massa |

| Premium |

| Supermercados/Hipermercados |

| Lojas de Conveniência/Supermercados |

| Lojas de Varejo Online |

| Outros (Máquina de Venda Automática, Lojas de Posto de Combustível, etc) |

| Tóquio |

| Kanagawa |

| Osaka |

| Aichi |

| Saitama |

| Outras Prefeituras |

| Por Tipo de Embalagem | Garrafas | Garrafas de Vidro |

| Garrafas PET | ||

| Latas | ||

| Caixas Cartonadas | ||

| Outros | ||

| Por Tipo de Produto | Café RTD Cold Brew | |

| Café Gelado Latte/Cappuccino | ||

| Café RTD Nitro | ||

| Café RTD Funcional / Enriquecido com Proteína | ||

| Por Perfil de Sabor | Simples/Clássico | |

| Aromatizado | ||

| Por Base de Ingredientes | À Base de Laticínios | |

| Leite à Base de Plantas | ||

| Por Posicionamento de Preço | Massa | |

| Premium | ||

| Por Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência/Supermercados | ||

| Lojas de Varejo Online | ||

| Outros (Máquina de Venda Automática, Lojas de Posto de Combustível, etc) | ||

| Por Prefeitura | Tóquio | |

| Kanagawa | ||

| Osaka | ||

| Aichi | ||

| Saitama | ||

| Outras Prefeituras |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de Café Pronto para Beber no Japão?

O tamanho do mercado de Café Pronto para Beber está em USD 8,69 bilhões em 2025 e está projetado para atingir USD 10,40 bilhões até 2030.

Qual tipo de produto está crescendo mais rapidamente no mercado de Café Pronto para Beber do Japão?

O café RTD cold brew está previsto para registrar a mais alta TCAC de 5,87% entre 2025 e 2030, impulsionado pela demanda por sabor mais suave e maior conteúdo de cafeína.

Por que os cafés RTD à base de plantas estão ganhando popularidade?

O mercado de alternativas à base de plantas está experimentando uma TCAC de 8,51%, impulsionado pela consciência elevada de saúde dos consumidores, reconhecimento aumentado da intolerância à lactose e considerações ambientais crescentes.

Qual prefeitura mostra a perspectiva de crescimento mais forte?

A Prefeitura de Kanagawa antecipa uma TCAC de 4,32% até 2030 no mercado de café RTD. O crescimento deriva das demografias populacionais jovens da prefeitura, desenvolvimento de infraestrutura urbana e investimentos de capital de fabricação na produção de café RTD.

Página atualizada pela última vez em: