Análise do mercado de serviços de TI

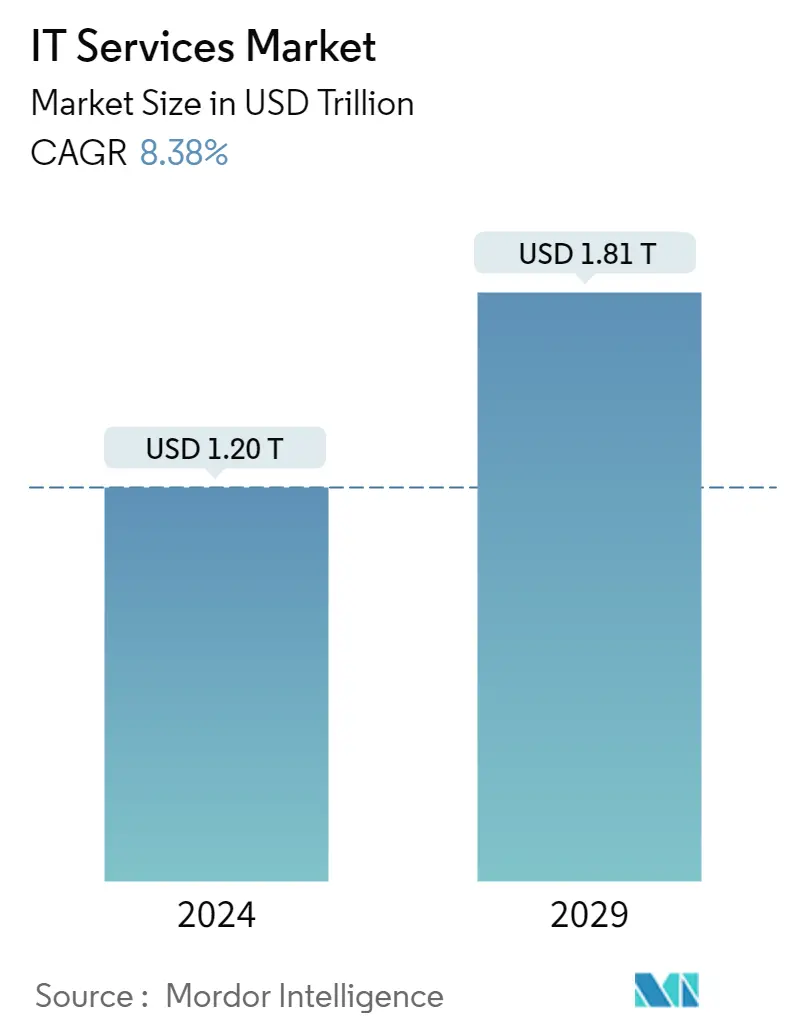

O tamanho do mercado de serviços de TI é estimado em US$ 1,20 trilhão em 2024, e deverá atingir US$ 1,81 trilhão até 2029, crescendo a um CAGR de 8,38% durante o período de previsão (2024-2029).

Globalmente, o aumento dos gastos com TI, juntamente com a adoção generalizada de software como serviço e o aumento das ofertas baseadas na nuvem, indicam a procura de serviços de TI na indústria. Com uma infraestrutura de TI melhorada, as ameaças relacionadas aos dados (violações de dados) também estão aumentando. Isso exige soluções de segurança avançadas em relação às tradicionais. Com esta tendência ganhando força no mercado, as empresas começaram a investir seus recursos no aprimoramento de suas ofertas de segurança avançada.

\r- \r

- Tendências como 5G, Blockchain, AR e IA provavelmente terão impacto nas ofertas de serviços de TI. Com a tecnologia 5G a caminho, é provável que as empresas possam estabelecer redes nas suas instalações. Espera-se que a transformação digital permita a criação de novas redes de acordo com as frequências locais ou a atualização das redes existentes em LTE. Isto requer a criação de locais de TI em tempo real para facilitar a automação e autonomia de sistemas complexos. \r

- A análise baseada em dados, apoiada pela tecnologia, está a orientar decisões estratégicas a nível global. Além disso, a quantidade de dados gerados em todo o mundo está a aumentar tremendamente. De acordo com a Seagate Technology PLC, espera-se que o volume de dados criados globalmente aumente para 47 zettabytes e 163 zettabytes em 2020 e 2025, respectivamente, ante 12 zettabytes em 2015. Para utilizar de forma otimizada essas reservas de dados, os provedores de serviços de TI devem desenvolver serviços de TI inteligentes. e plataformas para analisar os dados para extração e análise. \r

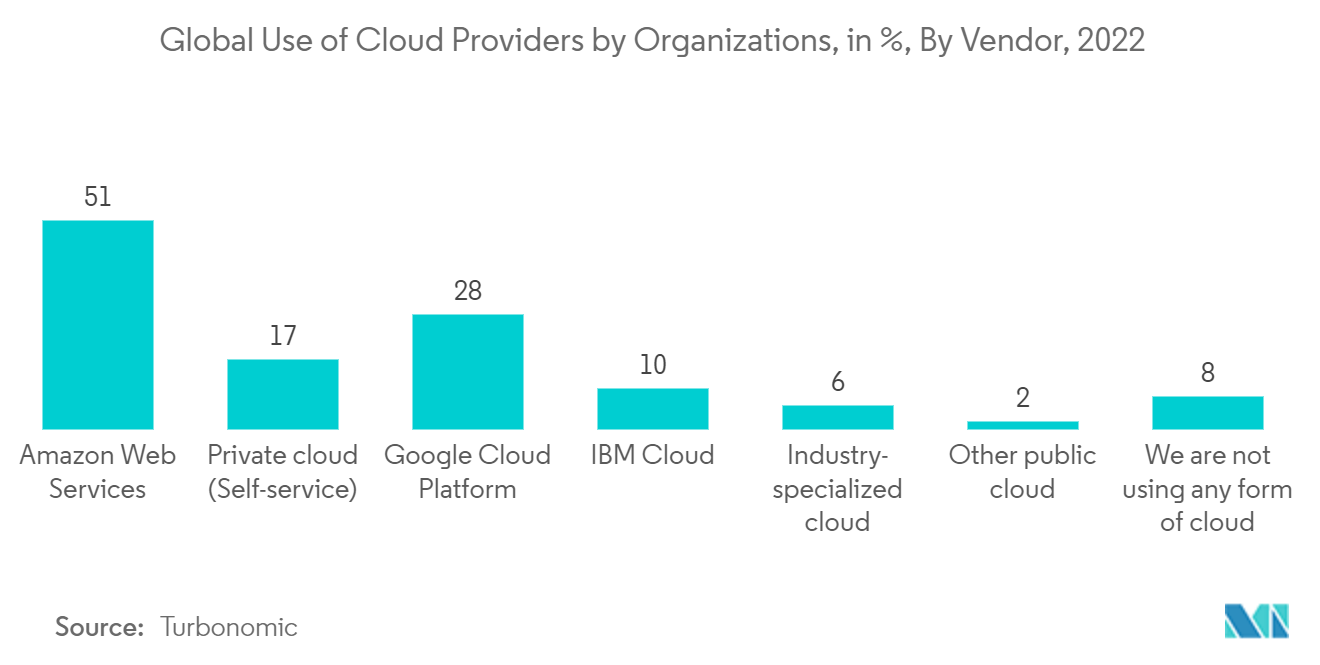

- Os serviços de TI em nuvem estão testemunhando um crescimento devido às implantações massivas de nuvem nas indústrias de usuários finais. Por exemplo, o mercado dos EUA abriga a sede dos principais fornecedores globais de nuvem, onde o país tem uma enorme parcela de armazenamento em nuvem. A quantidade de dados gerados no país levou a um impulsionador significativo da adoção da nuvem. \r

- As crescentes violações de dados, as preocupações com custos relacionados à personalização de produtos e a migração de dados são alguns dos motivos que representam uma ameaça ao mercado. Por exemplo, em julho de 2022, a T-Mobile concordou em pagar 350 milhões de dólares para resolver vários processos judiciais coletivos nos EUA decorrentes de uma violação de dados divulgada no ano passado que afetou dezenas de milhões de pessoas. \r

- Durante a COVID-19, a vulnerabilidade das cadeias de abastecimento foi exposta. Para a maioria das organizações de TI, os ecossistemas frágeis incluem fornecedores de serviços críticos de TI. As obrigações de trabalhar em casa levaram os prestadores de serviços a garantir que os clientes empresariais de missão crítica tenham as ferramentas e tecnologias que permitem a velocidade, a segurança, a qualidade e a eficácia geral dos serviços. Adicionalmente, o período pós-pandemia testemunhou um investimento significativo da organização no mercado de serviços de TI. Procurarão satisfazer as necessidades e capacidades futuras devido à crescente transformação digital em vários setores de utilizadores finais e apoiar o local de trabalho híbrido. \r

Tendências do mercado de serviços de TI

Os serviços em nuvem estão ganhando força devido ao surgimento da plataforma baseada em nuvem

- Houve um avanço significativo na computação em nuvem nos últimos anos, uma vez que as soluções em nuvem oferecem diversas vantagens, mas expõem os dados hospedados a riscos substanciais, incluindo privacidade e roubo de identidade, entre outros. As organizações que adotam a computação em nuvem devem considerar a implementação de serviços de TI que possam analisar todas as execuções, aplicações e conexões de rede.

- Devido aos avanços na operação de TI em toda a plataforma baseada em nuvem, os serviços de TI tornaram-se mais orientados por dados e em tempo real, criando maior valor para os negócios, especialmente em eficiência operacional, descoberta de oportunidades de negócios e otimização de acesso remoto.

- De acordo com relatório publicado pela Cloudward em 2022, com 94,44%, o Google Drive foi de longe o serviço de armazenamento em nuvem mais utilizado globalmente. Em segundo lugar está o Dropbox, usado para armazenamento em nuvem para colaboração, com ainda impressionantes 66,2%, seguido pelo OneDrive (39,35%), iCloud (38,89%), MEGA (5,09%), Box (4,17%) e pCloud (1,39%). %).

- Como se espera que a procura de serviços em nuvem cresça nos próximos anos, com a imensa procura da indústria de TI e telecomunicações em todo o sector empresarial em constante crescimento, espera-se que o âmbito dos serviços de infra-estruturas de TI destes utilizadores finais cresça rapidamente.

- Para aumentar a produtividade, a governação e o controlo, muitas organizações pretendem implementar o núcleo dos seus sistemas na nuvem. Vários fornecedores do mercado estão conduzindo seus investimentos para acelerar a transformação digital. Por exemplo, em novembro de 2022, a IBM anunciou a disponibilidade do IBM Cloud for VMware as a Service. A nova solução combina recursos VMware com as ambições de implementação de nuvem híbrida da IBM para ajudar seus clientes a modernizarem cargas de trabalho.

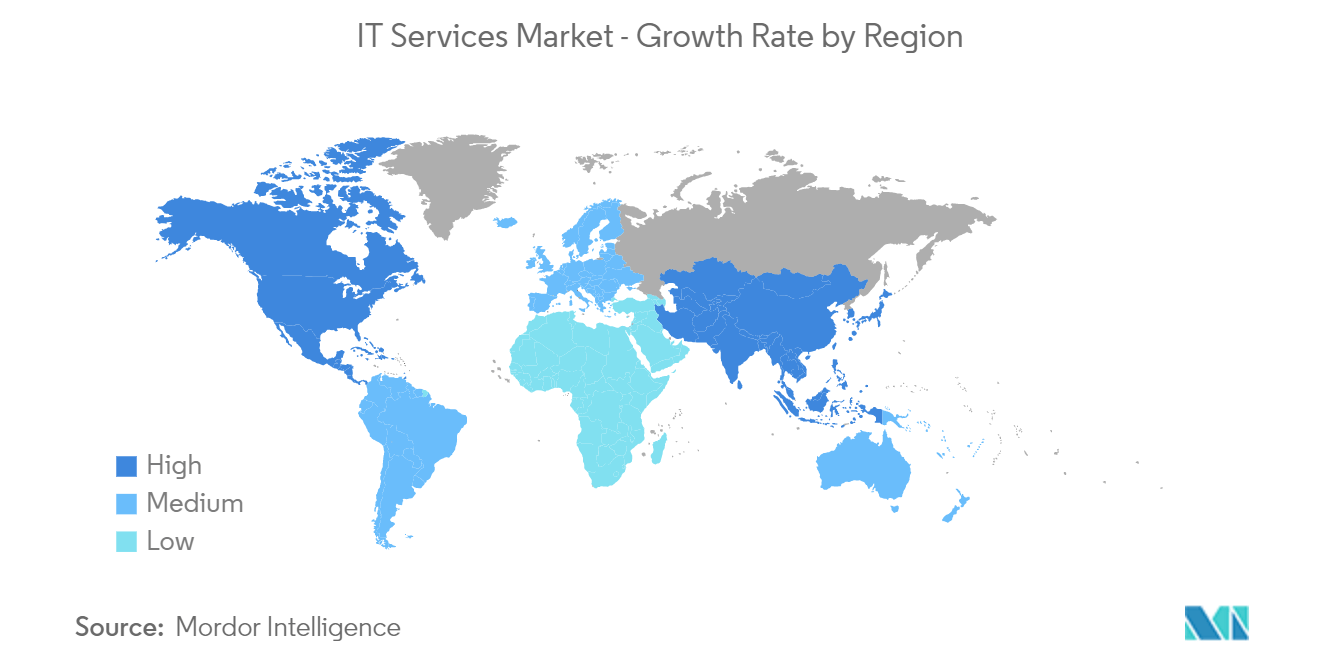

Espera-se que a América do Norte registre um crescimento significativo do mercado durante o período de previsão

- O mercado global de serviços de TI está em expansão significativa e os Estados Unidos representam um dos principais mercados de TI do mundo. A crescente adoção de tecnologias inteligentes e o aumento do investimento em segurança são alguns dos principais fatores que impulsionam a procura de serviços de TI nos Estados Unidos.

- As instituições bancárias e financeiras nos Estados Unidos estão a acelerar os gastos em serviços de tecnologias de informação, ajudadas por um maior crescimento no sector bancário e pela melhoria dos fundamentos económicos. Algumas organizações de serviços financeiros têm recursos e pessoal disponível para atender a essas demandas internamente, enquanto outras terceirizam para um provedor de serviços de TI qualificado.

- Muitas empresas da região começaram a aderir a métodos e processos mais recentes para obter uma vantagem competitiva, resultando na crescente adoção de tecnologias emergentes, como IA, IoT, aprendizagem automática (ML), Blockchain, robótica e ciência de dados. Com a crescente digitalização e uso de dispositivos conectados nos negócios e na indústria, prevê-se que as aplicações e as vendas de IoT aumentem na região. Esta transformação está a criar espaço para o crescimento dos serviços de TI na região.

- Desde a pandemia, o trabalho remoto ganhou popularidade rapidamente e a transição digital acelerou. Os clientes anteciparão, portanto, que os consultores de soluções de TI com quem trabalham e as empresas de consultoria com quem trabalham enfatizarão a digitalização e usarão tecnologias para a transformação digital. A importância da especialização no assunto (PME), os ROIs dos clientes, uma necessidade mais forte de estratégia e a exigência de especialização terão prioridade máxima. Para manter a sua competitividade, os consultores devem manter-se atualizados sobre as tendências emergentes.

- A maioria das organizações norte-americanas reconhece que os serviços profissionais, como consultoria, marketing, formação e serviços geridos, podem ajudar a melhorar o desempenho dos seus negócios. Contudo, a maior parte das exigências nacionais de serviços de TI são satisfeitas por empresas estrangeiras. Por exemplo, em abril de 2022, a Wipro adquiriu a Convergence Acceleration Solutions (CAS Group), uma empresa de consultoria e gestão de programas localizada nos Estados Unidos especializada em transformação empresarial e tecnológica para grandes provedores de serviços de comunicações. Esta aquisição tem como objetivo criar um negócio conjunto que forneça aos clientes da empresa serviços que vão desde a formulação e planejamento estratégico até a execução e implementação.

Visão geral da indústria de serviços de TI

O mercado de serviços de TI é altamente competitivo e conta com alguns players importantes. Em termos de quota de mercado, alguns dos intervenientes dominam actualmente o mercado. No entanto, com o avanço nos serviços de consultoria de TI, novos intervenientes estão a aumentar a sua presença no mercado, expandindo assim a sua presença comercial nas economias emergentes.

- Fevereiro de 2023 – O Phoenix Group, com sede no Reino Unido, um fornecedor de seguros e serviços financeiros, concedeu à Tata Consultancy Services um contrato de 600 milhões de euros para transformação digital. Como parte do projeto, a TCS criaria recursos de autoatendimento e ofereceria à Phoenix a digitalização completa do atendimento ao cliente.

- Junho de 2022 – Cisco e Kyndryl estabeleceram uma aliança tecnológica para acelerar a conversão de clientes empresariais em empresas orientadas por dados. Ambas as empresas apoiariam as organizações a melhorar as suas operações, oferecendo serviços de computação em nuvem que simplificam o difícil gerenciamento de TI híbrida com maior visibilidade, capacidade de gerenciamento e flexibilidade.

Líderes de mercado de serviços de TI

IBM Corporation

Hewlett Packard Enterprise Company

Fujitsu Ltd.

Toshiba Corporation

Microsoft Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de serviços de TI

- Agosto de 2022 - Torch.AI, pioneira em IA de infraestrutura de dados, anunciou que o Departamento de Defesa dos Estados Unidos (DOD) selecionou o software da empresa para um novo recurso de análise de ameaças cibernéticas e internas, o System for Insider Threat Hindrance (SITH). Com o Torch.AI, o novo sistema SITH aumenta drasticamente a qualidade e a disponibilidade das informações para detectar ameaças, fundindo conjuntos de dados governamentais e comerciais complexos e díspares e automatizando tarefas importantes com aprendizado de máquina avançado.

- Fevereiro de 2022 – Em colaboração com parceiros globais, a Cisco planeou levar a promessa do 5G privado às empresas, reduzindo os riscos técnicos, financeiros e operacionais dos clientes empresariais associados à gestão de redes 5G privadas empresariais. A Cisco trabalhou em estreita colaboração com dois fornecedores líderes de ORAN para incorporar a tecnologia ORAN no Cisco Private 5G, que está atualmente em testes com clientes com Airspan e JMA.

Segmentação da indústria de serviços de TI

Os serviços de TI aproveitam o conhecimento técnico e de negócios para ajudar as organizações a criar, gerenciar e otimizar informações e processos de negócios. O escopo do mercado é considerado por tipo, tamanho, indústria de usuários finais e análise geográfica ao longo do período de previsão. O escopo do estudo considerado foi orientado a projetos (integração, aplicação de consultoria e desenvolvimento), serviços gerenciados (gerenciamento de aplicações, terceirização e serviços de infraestrutura) e serviços de suporte (hardware e software e conhecimento de TI) ao avaliar o tamanho do mercado.

O Mercado de Serviços de TI é segmentado por Tipo de Serviço (Profissional (Integração de Sistemas e Consultoria) e Serviços Gerenciados), Tamanho (Grande Empresa e Pequena e Média Empresa), Indústria de Usuário Final (Telecomunicações, BFSI, Saúde, Varejo, Manufatura e Governo ) e Geografia (América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África). Os tamanhos e previsões do mercado são fornecidos para um valor de bilhões de dólares para todos os segmentos acima.

O mercado de serviços de TI está avaliado em US$ 1.045,15 bilhões no ano base e deverá crescer a um CAGR de 8,38% durante o período de previsão para se tornar US$ 1.665,76 bilhões nos próximos cinco anos.

| Profissional (Integração de Sistemas e Consultoria) |

| Gerenciou |

| Pequenas e médias empresas |

| Grandes Empresas |

| BFSI |

| Telecomunicação |

| Assistência médica |

| Varejo |

| Fabricação |

| Governo |

| Outras indústrias de usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Cingapura | |

| Indonésia | |

| Malásia | |

| Vietnã | |

| Tailândia | |

| Resto da Ásia-Pacífico | |

| América latina | |

| Médio Oriente e África |

| tipo de serviço | Profissional (Integração de Sistemas e Consultoria) | |

| Gerenciou | ||

| Tamanho | Pequenas e médias empresas | |

| Grandes Empresas | ||

| Indústria do usuário final | BFSI | |

| Telecomunicação | ||

| Assistência médica | ||

| Varejo | ||

| Fabricação | ||

| Governo | ||

| Outras indústrias de usuários finais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Cingapura | ||

| Indonésia | ||

| Malásia | ||

| Vietnã | ||

| Tailândia | ||

| Resto da Ásia-Pacífico | ||

| América latina | ||

| Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de serviços de TI

Qual é o tamanho do mercado de serviços de TI?

O tamanho do mercado de serviços de TI deverá atingir US$ 1,20 trilhão em 2024 e crescer a um CAGR de 8,38% para atingir US$ 1,81 trilhão até 2029.

Qual é o tamanho atual do mercado de serviços de TI?

Em 2024, o tamanho do mercado de serviços de TI deverá atingir US$ 1,20 trilhão.

Quem são os principais atores do mercado de serviços de TI?

IBM Corporation, Hewlett Packard Enterprise Company, Fujitsu Ltd., Toshiba Corporation, Microsoft Corporation são as principais empresas que atuam no mercado de serviços de TI.

Qual é a região que mais cresce no mercado de serviços de TI?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de serviços de TI?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de serviços de TI.

Que anos esse mercado de serviços de TI cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de serviços de TI foi estimado em US$ 1,11 trilhão. O relatório abrange o tamanho histórico do mercado de serviços de TI para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de serviços de TI para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de serviços de TI

Estatísticas para a participação de mercado de serviços de TI em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de serviços de TI inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.