Tamanho e Participação do Mercado de Macarrão Instantâneo da Índia

Análise do Mercado de Macarrão Instantâneo da Índia pela Mordor Intelligence

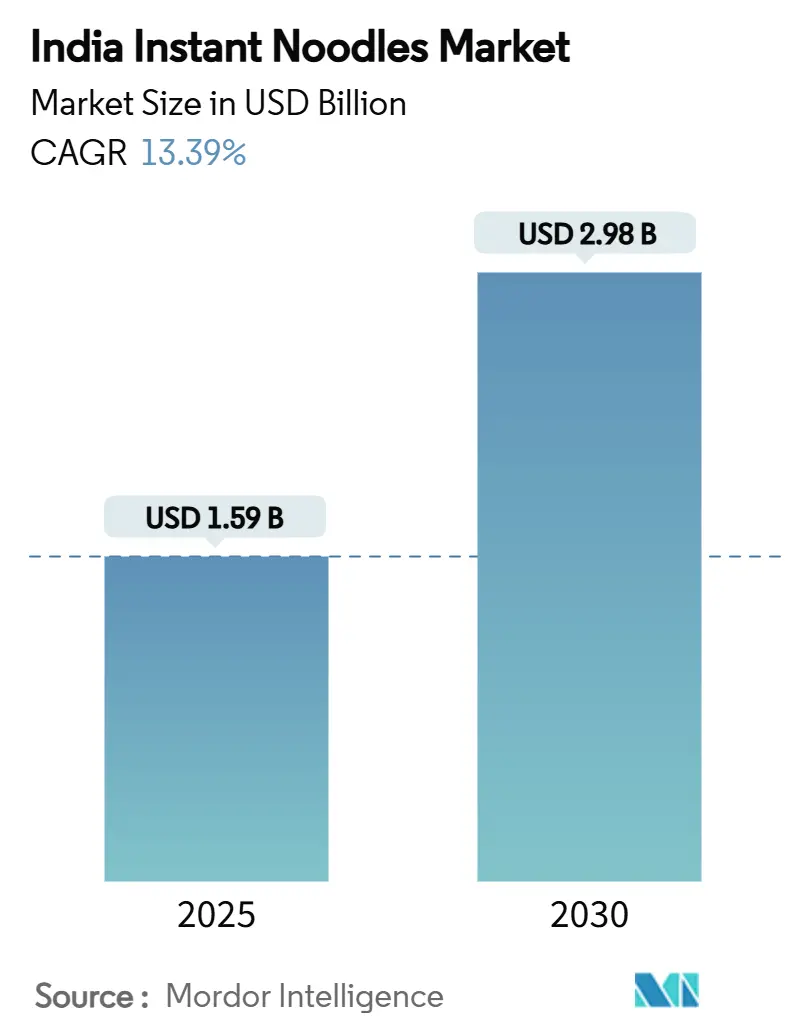

O tamanho do mercado de macarrão instantâneo da Índia situa-se em USD 1,59 bilhão em 2025 e está projetado para alcançar USD 2,98 bilhões até 2030, refletindo uma forte TCAC de 13,39%. A rápida migração urbana, a penetração do comércio rápido e um crescente apetite por sabores globais estão ampliando tanto a base de compradores quanto as ocasiões de uso para o mercado de macarrão instantâneo da Índia. Os domicílios urbanos agora combinam preferências tradicionais de masala com variantes coreanas aventureiras, criando fluxos de crescimento paralelos em valor e volume. A digitalização do varejo, liderada por aplicativos de entrega em 10 minutos, está remodelando a economia de rotas para o mercado, enquanto a inovação em embalagens no formato de copos adiciona tetos de preços premium sem erosão material da demanda. Simultaneamente, programas focados em fortificação, incorporação de painço e redução de sódio destacam a mistura de nutrição e conveniência nas ofertas do mercado de macarrão instantâneo da Índia.

Principais Conclusões do Relatório

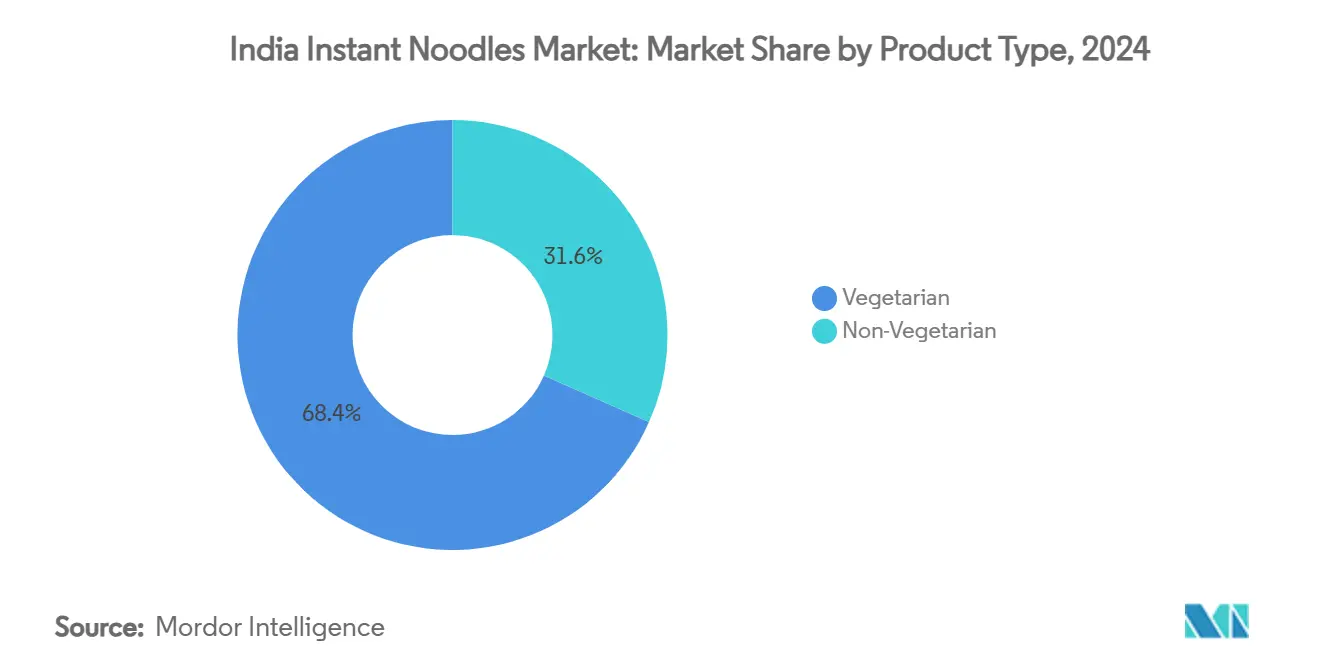

- Por tipo de produto, o macarrão vegetariano liderou com 68,37% de participação na receita em 2024; as opções vegetarianas estão se expandindo a uma TCAC de 13,57% até 2030.

- Por tamanho de porção, as embalagens individuais capturaram 62,82% da participação do mercado de macarrão instantâneo da Índia em 2024, enquanto os volumes de embalagens familiares estão projetados para subir a uma TCAC de 13,51% até 2030.

- Por embalagem, os pacotes mantiveram 75,49% de participação do tamanho do mercado de macarrão instantâneo da Índia em 2024, e os formatos de copo/tigela estão avançando a uma TCAC de 14,82% até 2030.

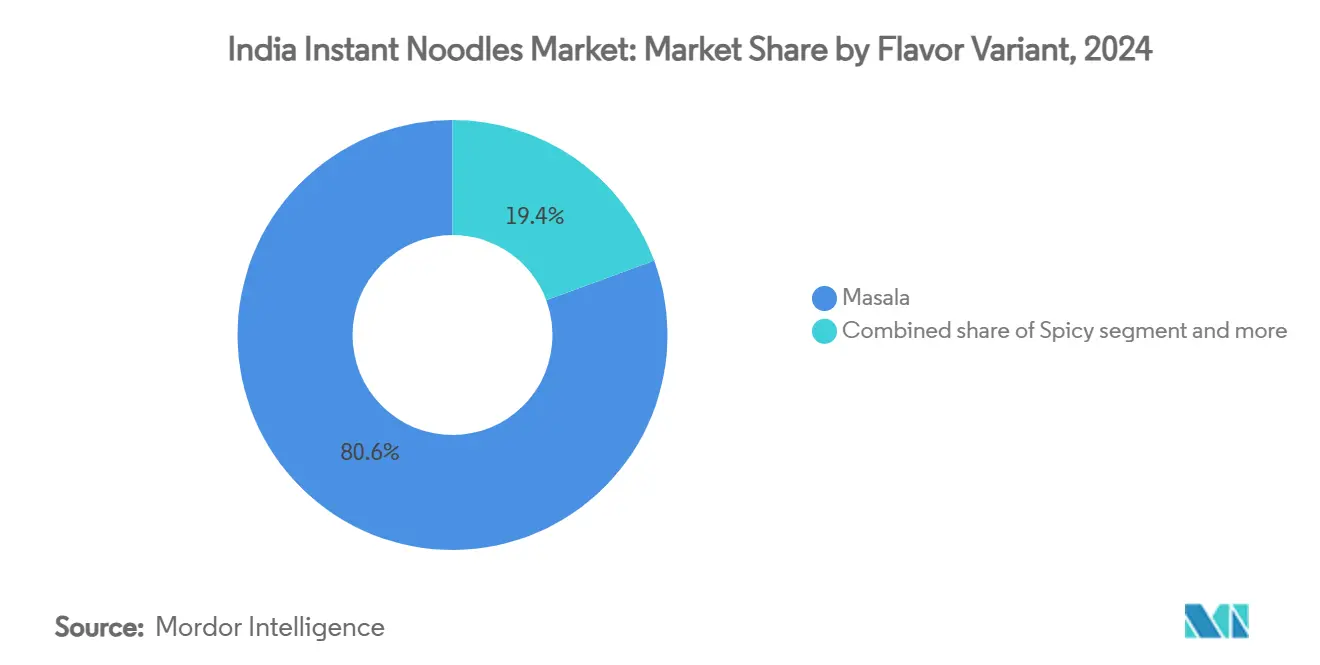

- Por sabor, o masala tradicional manteve 80,63% de participação em 2024; as variantes coreanas picantes apresentam a maior perspectiva de TCAC de 13,48% até 2030.

- Por canal de distribuição, supermercados e hipermercados controlaram 41,57% da receita em 2024, mas o varejo online está registrando uma TCAC de 15,01% durante o período de previsão

Tendências e Insights do Mercado de Macarrão Instantâneo da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida urbanização e mudanças de estilo de vida | +3.2% | Nacional, concentrada em cidades de Nível 1 e Nível 2 | Médio prazo (2-4 anos) |

| Premiumização via onda coreana/sabores K | +2.1% | Metrópoles urbanas, adoção inicial no Norte da Índia | Curto prazo (≤ 2 anos) |

| Inovação de produto e embalagem | +1.8% | Nacional, com centros de fabricação em Gujarat, Maharashtra | Médio prazo (2-4 anos) |

| Crescente demanda por alimentos convenientes e prontos para consumo | +2.9% | Centros urbanos, expandindo para mercados semi-urbanos | Longo prazo (≥ 4 anos) |

| Experimentação de sabores e adoção de tendências | +1.4% | Cidades metropolitanas, demographics jovens | Curto prazo (≤ 2 anos) |

| Crescimento de plataformas de e-commerce e comércio rápido | +2.5% | Mercados urbanos, rápida expansão em cidades de Nível 2 | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Rápida urbanização e mudanças de estilo de vida

A transformação urbana da Índia está impulsionando mudanças nos padrões de demanda, estendendo-se além da conveniência básica. Essa mudança destaca que a urbanização não está apenas aumentando os volumes de consumo, mas também redirecionando gastos para segmentos premium. O Ministério de Estatísticas e Implementação de Programas relatou que o gasto médio mensal per capita de consumo (MPCE) na Índia urbana para 2023-24 foi de INR 6.996[1]Fonte: Ministry of Statistics and Programme Implementation, "Household Consumption Expenditure Survey", www.pib.gov.in, excluindo o valor de itens fornecidos gratuitamente através de vários programas de bem-estar social. À medida que mais da população em idade ativa da Índia se muda para as cidades, essa tendência está se acelerando, particularmente em áreas onde instalações de cozinha tradicionais são menos acessíveis. Os residentes urbanos, frequentemente pressionados pelo tempo, estão optando cada vez mais por soluções de refeições rápidas como o macarrão instantâneo. A urbanização não se restringe a grandes áreas metropolitanas; cidades menores também estão se expandindo, ampliando a base de clientes para macarrão instantâneo além dos mercados urbanos convencionais. Segundo o Banco Mundial, a taxa de urbanização da Índia atingiu 36,36% em 2023[2]Fonte: World Bank, "Development Data", www.worldbank.org. Essa expansão urbana está impulsionando o crescimento de supermercados, hipermercados e pontos de venda de varejo moderno, onde o macarrão instantâneo está amplamente disponível, aumentando sua penetração no mercado. Essas mudanças urbanas e de estilo de vida estão criando um ambiente favorável para o macarrão instantâneo emergir como uma opção de refeição conveniente e preferida na Índia, impulsionando um crescimento substancial do mercado.

Premiumização via onda coreana/sabores K

A influência da cultura coreana, inicialmente enraizada no entretenimento, agora está remodelando as preferências culinárias indianas, uma mudança frequentemente subestimada por análises de mercado tradicionais. Impulsionados pela popularidade do K-pop, K-dramas e culinária coreana, consumidores indianos, especialmente millennials e Geração Z, estão cada vez mais atraídos por sabores coreanos autênticos, com variedades de ramen picante ganhando tração significativa. Essa demanda crescente criou um segmento premium dentro do mercado de macarrão instantâneo, onde macarrões de estilo coreano são vendidos a preços mais altos. A marca Geki da Indo Nissin exemplifica essa tendência, atraindo consumidores dispostos a pagar mais por perfis de tempero coreanos autênticos. Essa mudança cultural não apenas desafia percepções convencionais sobre preferências de sabor indianas, mas também destaca um insight-chave: a afinidade cultural pode superar a sensibilidade ao preço em grupos demográficos específicos. Reconhecendo essa oportunidade, grandes empresas de FMCG estão capitalizando sobre a demanda por sabores coreanos. Nestle e Hindustan Unilever introduziram variantes coreanas para capturar esse mercado crescente. Em novembro de 2023, a Nestle Maggi lançou macarrão coreano com sabor de churrasco em duas variantes-BBQ Chicken e BBQ Veg. Com preços de INR 60 e INR 55, respectivamente, cada embalagem de 90g reflete o posicionamento premium desses produtos.

Inovação de produto e embalagem

A inovação agora vai além do desenvolvimento de sabores, abrangendo avanços na tecnologia de embalagem e melhorias nutricionais para atender às expectativas do consumidor em evolução. Ao oferecer uma variedade de sabores, como PAN Asian, coreano, fusão e indiano regional, as marcas atendem às preferências dos consumidores em evolução enquanto geram excitement. Esta abordagem atrai jovens sensíveis a tendências e impulsiona compras repetidas. Para atender à crescente consciência sobre saúde, empresas introduziram opções de macarrão à base de painço, grãos integrais, baixo teor de sódio e orgânico, ampliando sua base de consumidores além dos consumidores tradicionais de macarrão instantâneo. O lançamento do macarrão YiPPee à base de painço pela ITC destaca essa tendência focada na saúde. Simultaneamente, empresas estão adotando soluções de embalagem sustentável, utilizando materiais como bagaço de cana-de-açúcar e outras alternativas biodegradáveis. Os formatos de copo e tigela estão experimentando crescimento significativo, com uma TCAC de 14,82%, impulsionados pela demanda por controle de porção e posicionamento premium. O ciclo de inovação em embalagens está se acelerando à medida que empresas se esforçam para equilibrar conveniência, sustentabilidade e custo, enquanto aderem aos requisitos de rotulagem da FSSAI que exigem informações nutricionais e de alérgenos claras.

Crescente demanda por alimentos convenientes e prontos para consumo

Mudanças estruturais na dinâmica familiar indiana estão impulsionando a demanda por conveniência, estendendo-se além das áreas urbanas para regiões semi-urbanas e rurais. Consumidores urbanos, particularmente profissionais e estudantes, frequentemente enfrentam restrições de tempo, deixando pouca oportunidade para cozinhar. O macarrão instantâneo, que requer tempo e esforço mínimos para preparar, aborda perfeitamente essa necessidade de conveniência. Famílias ocupadas, domicílios de uma pessoa, estudantes em residências e adultos jovens confiam cada vez mais no macarrão instantâneo como uma opção de refeição ou lanche rápido. Essa adoção generalizada reforça a posição do macarrão instantâneo como um alimento de conveniência básico. A crescente popularidade de embalagens familiares, com uma TCAC de 13,51%, destaca uma mudança de percepção, à medida que o macarrão instantâneo agora é visto como soluções de refeições completas em vez de apenas lanches. Essa tendência é ainda mais alimentada pelo aumento de famílias nucleares, que reduz a transferência de conhecimento culinário tradicional e aumenta a dependência de soluções embaladas. Jogadores regionais como Wai Wai estão aproveitando essa tendência introduzindo sabores específicos por localização, como macarrão Akabare no Norte de Bengala e Sikkim, combinando efetivamente conveniência com preferências de sabor regionais.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações de saúde sobre alto teor de sódio, MSG e conservantes | -2.3% | Nacional, particularmente consumidores urbanos educados | Longo prazo (≥ 4 anos) |

| Escrutínio regulatório e de segurança alimentar | -1.1% | Nacional, com aplicação mais rigorosa em metrópoles | Médio prazo (2-4 anos) |

| Competição intensa e guerras de preços | -1.8% | Nacional, mais intensa no Norte e Oeste da Índia | Curto prazo (≤ 2 anos) |

| Regras publicitárias anti-HFSS restringindo promoções focadas em crianças | -0.9% | Nacional, impacto imediato nas estratégias de marketing | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de saúde sobre alto teor de sódio, MSG e conservantes

Com o aumento da consciência sobre saúde, empresas estão focando em equilibrar conveniência com bem-estar. O consumo regular de macarrão instantâneo, especialmente entre mulheres, tem sido associado à síndrome cardiometabólica. Pacotes de tempero geralmente contêm a maior parte do sódio e aditivos, que podem piorar problemas de saúde. A combinação de alto teor de sódio e capsaicina em macarrão instantâneo picante pode agravar ainda mais esses problemas. Os riscos aumentados de doenças cardíacas e diabetes ligados ao consumo frequente de macarrão instantâneo têm impulsionado pedidos de reformulação. Em resposta, empresas estão melhorando macarrões com ferro, lançando opções com sódio reduzido e usando ingredientes orgânicos. No entanto, esses ajustes frequentemente levam a custos mais altos e mudanças potenciais nos perfis de sabor, apresentando desafios para manter a lealdade do consumidor. A situação é ainda mais complicada à medida que consumidores conscientes da saúde priorizam tanto a conveniência quanto a transparência nas listas de ingredientes.

Regras publicitárias anti-HFSS restringindo promoções focadas em crianças

As restrições rigorosas da FSSAI sobre o marketing de alimentos com alto teor de gordura, açúcar e sal perto de escolas estão transformando estratégias promocionais para macarrão instantâneo. Os regulamentos proíbem publicidade a até 50 metros das instalações escolares e limitam esforços de marketing direcionados a crianças menores de 16 anos. Essa mudança afeta significativamente marcas que tradicionalmente dependiam de campanhas focadas nos jovens para construir lealdade. A decisão da Hindustan Unilever de cessar o marketing de produtos alimentícios para crianças menores de 16 anos destaca um ajuste em toda a indústria a essas regras. Como resultado, empresas estão mudando seu foco para mensagens orientadas para adultos e estratégias centradas na saúde, o que pode enfraquecer as conexões emocionais que impulsionam a lealdade de marca a longo prazo. Os custos de conformidade estão aumentando à medida que empresas devem redesenhar campanhas de marketing e estratégias de distribuição para aderir às restrições de proximidade escolar enquanto mantêm o alcance do mercado.

Análise de Segmento

Por Tipo de Produto: Produtos Vegetarianos Básicos Sustentam Potencial de Crescimento

SKUs vegetarianos detiveram 68,37% de participação do mercado de macarrão instantâneo da Índia em 2024 e estão no caminho para uma TCAC de 13,57% até 2030. Normas dietéticas familiares e competitividade de preços sustentam essa dominância. Em 2023, cerca de 30% da população da Índia aderiu a uma dieta vegetariana, segundo a India Brand Equity Foundation (IBEF)[3]Fonte: India Brand Equity Foundation, "The Rising Plant-Based Sector in India", www.ibef.org. Isso reflete a crescente consciência entre os indianos sobre os benefícios para a saúde e ambientais das dietas baseadas em plantas. Produtores exploram farinhas de grãos integrais e ervas ayurvédicas para estender a paleta vegetariana, protegendo assim as margens da volatilidade de commodities de carne e custos de certificação halal. SKUs não-vegetarianos atraem buscadores de proteína em cidades metropolitanas, mas enfrentam interrupções episódicas no fornecimento.

Padrões regionais de consumo aumentam a complexidade da segmentação. Compradores do Norte da Índia preferem variantes com sabor de paneer, enquanto estados do sul gravitam em direção a notas de folha de curry e tomate. Patanjali posiciona seu macarrão à base de trigo de INR 15 como um lanche "satvik", reforçando a confiança entre compradores conscientes dos custos. Este ajuste granular aperta a rotação de prateleira, indicando que o alinhamento cultural é crítico para manter a liderança no mercado de macarrão instantâneo da Índia.

Por Porção: Dominância de Porção Individual Dá Lugar ao Momentum de Porções Familiares

Em 2024, unidades de porção individual lideraram a categoria, contribuindo com 62,82% de seu valor. Estes pacotes, projetados para refeições individuais ou lanches, minimizam o desperdício de alimentos comparado a multipacks e atraem famílias pequenas, solteiros e estudantes. Ao mesmo tempo, embalagens familiares estão experimentando crescimento, com uma TCAC de 13,51%, superando a média da categoria. Este crescimento é alimentado por famílias nucleares que cada vez mais escolhem macarrão como uma opção de jantar rápido. Em plataformas de e-commerce, pacotes de 4 e 6 unidades são populares devido à economia de envio melhorada, que vê uma redução de custos de 8-10%. Isso permite que plataformas estabeleçam limites de entrega gratuita, encorajando compras maiores.

De uma perspectiva de produção, embalagens familiares oferecem vantagens significativas de custo, com custos de filme por unidade diminuindo 12% comparado a embalagens individuais. Marcas estão usando essas economias para melhorar a qualidade das misturas de temperos. Por exemplo, Tata Consumer reembalou sua linha Schezwan em embalagens familiares para direcionar ocasiões de jantar durante a semana. Essas inovações estão mudando o macarrão de ser apenas lanches para quasi-refeições, ampliando seu consumo ao longo do dia.

Por Embalagem: Formatos de Copo Esculpem Ilhas Premium Entre Fortalezas de Pacotes

Em 2024, pacotes detiveram uma participação dominante de 75,49% da receita. Macarrão em pacotes são mais acessíveis que suas contrapartes em copo e tigela, tornando-os populares tanto em áreas urbanas quanto rurais na Índia. Esta vantagem de custo impulsiona altos volumes de vendas, reforçando sua liderança de mercado. No entanto, formatos de copo estão crescendo mais rapidamente, com uma TCAC notável de 14,82%. Cantinas de escritórios, alojamentos e lounges de trânsito favorecem a conveniência do macarrão para ferver-no-copo. Para atender a essa demanda, fabricantes estão implementando instalações de linha dupla que podem alternar entre embalagens tipo travesseiro e copos termoformados em 30 minutos, reduzindo o tempo de inatividade e melhorando a eficiência dos ativos.

À medida que as pressões de sustentabilidade aumentam, a indústria está respondendo. Mangas de bagaço de cana-de-açúcar reduzem o uso de plástico virgem em 60% e cumprem com metas de EPR propostas, embora adicionem 3-5 centavos por unidade aos custos. Adotantes precoces dessas soluções ecológicas estão ganhando favor com consumidores ambientalmente conscientes, levando a melhorias mensuráveis na visibilidade de prateleira em pontos de venda de comércio moderno. Esta mudança indica que a embalagem pode logo se tornar um fator crítico na modelagem da dinâmica de preços e valor no mercado de macarrão instantâneo da Índia.

Por Variante de Sabor: Herança Masala Persiste Enquanto Calor Coreano Acelera

Em 2024, sabores masala capturaram substanciais 80,63% da receita, enfatizando a forte preferência por especiarias locais. Enquanto isso, sabores coreanos, como frango picante, kimchi e receitas buldak, estão ganhando tração com uma impressionante TCAC de 13,48%. A linha Geki da Indo Nissin, inspirada pela cultura pop aspiracional, é distribuída através de seus pontos de venda premium. A resistência do masala é demonstrada através de variações regionais como Biryani Masala em Hyderabad e Sambhar Masala em Chennai, que ajudam jogadores estabelecidos a repelir competidores de nicho.

A diversificação de sabores desempenha um papel crucial como estratégia de mitigação de risco. No caso de limites regulatórios mais rigorosos sobre o teor de sódio, ofertas coreanas poderiam se adaptar mudando para perfis de calor baseados em gochujang, que mantêm seu apelo ousado e picante. Similarmente, produtos masala poderiam evoluir para variantes com sal reduzido enquanto mantêm sua intensidade aromática através de misturas de especiarias garam. Essas estratégias adaptativas garantem que a satisfação sensorial permaneça intacta, permitindo que fabricantes protejam os volumes de mercado no setor de macarrão instantâneo da Índia, mesmo sob mandatos rigorosos de saúde e regulatórios. Ao abordar proativamente desafios potenciais, a indústria pode continuar a atender às demandas do consumidor enquanto adere a padrões de saúde em evolução.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Distribuição: Supermercados Ancoram Volume Enquanto Online Supera Todos

Em 2024, supermercados e hipermercados contribuíram com 41,57% dos recibos de varejo, servindo como locais-chave para descobrir novos sabores através de baias dedicadas de macarrão. Oferecendo uma ampla gama de marcas e variantes de macarrão instantâneo, esses pontos de venda se tornaram a escolha preferida para consumidores que buscam variedade. Em 2024, DMart opera 424 locais, mantendo sua posição como a principal rede de supermercados da Índia. Por outro lado, lojas online alcançaram uma notável TCAC de 15,01%, impulsionadas pela conveniência da entrega rápida na porta. Marcas agora consideram prateleiras de comércio rápido como end-caps de alta velocidade e estão dispostas a pagar taxas de slotting comparáveis a posicionamentos ao nível dos olhos em lojas físicas.

Kiranas tradicionais continuam fornecendo serviços de última milha em áreas semi-urbanas, mas sua participação de mercado está gradualmente diminuindo devido ao aumento da penetração de smartphones. Para evitar conflitos de canal e garantir presença nas prateleiras, fabricantes visionários estão introduzindo SKUs de pacotes exclusivos para kiranas enquanto capitalizam sobre o crescimento de volume digital. Esta estratégia de dupla faixa expande seu alcance de mercado enquanto mantém disciplina de preços.

Análise Geográfica

O mercado de macarrão instantâneo da Índia apresenta variações regionais distintas, moldadas por preferências culturais, desenvolvimento econômico e capacidades de distribuição. Estados do norte lideram no consumo per capita, influenciados por dietas centradas no trigo e centros urbanos como Delhi NCR, Punjab e Uttar Pradesh. Reconhecendo o potencial de crescimento da região, ITC está intensificando seus esforços de participação de mercado YiPPee no Norte da Índia, apesar de enfrentar competição acirrada de marcas estabelecidas.

Gujarat e Maharashtra emergiram como centros de fabricação significativos na região oeste da Índia. Esses estados se beneficiam de vantagens estratégicas como acesso a portos e uma infraestrutura industrial bem estabelecida, que atraíram empresas como Balaji Wafers e Ayoni Foods para estabelecer suas instalações de produção. Adicionalmente, o próspero ecossistema empresarial da região desempenha um papel crucial no fomento da fabricação de marca própria e produção por contrato. Este ambiente permite que marcas menores escalem suas operações efetivamente, aproveitando o suporte e oportunidades fornecidas pela robusta estrutura industrial.

Os estados do sul, com sua infraestrutura avançada de processamento de alimentos e foco em exportação, apresentam oportunidades únicas. Tamil Nadu se destaca como líder em exportações de alimentos processados, enquanto Karnataka está esculpindo um nicho como centro de fabricação orientado por tecnologia. No leste, há uma preferência marcante por variantes mais picantes. Empresas como Wai Wai estão respondendo lançando produtos como macarrão Akabare no Norte de Bengala e Sikkim, adaptados às preferências locais de sabor intensivo em calor. Esta análise regional sublinha que a entrada bem-sucedida no mercado depende de compreender gostos locais, nuances de distribuição e o cenário competitivo, todos os quais variam amplamente pela vasta geografia da Índia. Embora os regulamentos da FSSAI sejam uniformes nacionalmente, a intensidade da aplicação e consciência do consumidor flutua por região, apresentando desafios para empresas com estratégias pan-Índia.

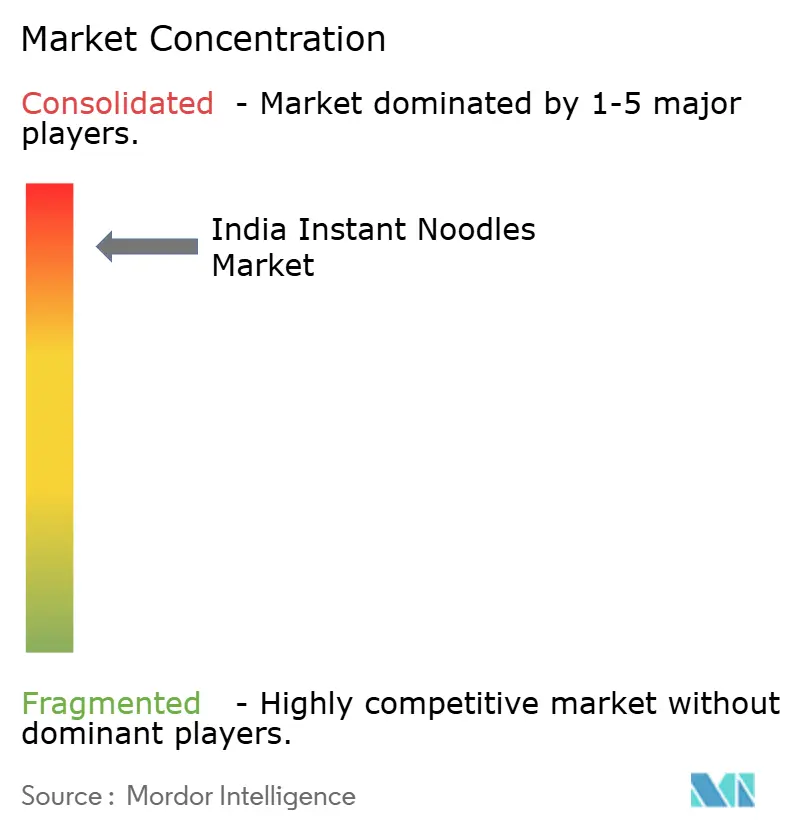

Panorama Competitivo

O mercado indiano de macarrão instantâneo é consolidado, com Maggi da Nestle detendo uma participação significativa de mercado. No entanto, enfrenta competição contínua de jogadores regionais e marcas emergentes influenciadas pelos coreanos que capitalizam sobre tendências culturais e estratégias de distribuição localizadas. O panorama competitivo destaca um mercado onde jogadores estabelecidos devem defender sua posição contra entrantes premium coreanos e marcas regionais orientadas por valor que abordam lacunas de distribuição e atendem a segmentos sensíveis ao preço. Os principais jogadores operando no mercado são Nestle SA, Unilever Plc, ITC Limited, Nissin Foods Holdings Co., Ltd, e Patanjali Ayurved, entre outros.

Marcas estabelecidas priorizam adaptação regional e penetração no mercado rural, enquanto marcas D2C e importadas focam em consumidores urbanos de nicho. A consolidação estratégica está ganhando impulso, por exemplo, em janeiro de 2024, a aquisição de 75% de participação na Capital Foods pela Tata Consumer, visou desafiar a dominância da Maggi e fortalecer sua posição no segmento de macarrão instantâneo.

Oportunidades estão emergindo em variantes focadas na saúde, sabores premium coreanos e soluções de embalagem sustentável. No entanto, incumbentes enfrentam desafios de inovação devido à economia de escala e posicionamento de marca legado. A fabricação de marca própria, oferecida por empresas como Ayoni Foods, permite que marcas menores escalem produção enquanto se concentram em marketing e distribuição. Esta dinâmica aumenta a pressão competitiva sobre jogadores estabelecidos, que devem equilibrar posicionamento premium com competitividade de custos através de diversos segmentos de mercado.

Líderes da Indústria de Macarrão Instantâneo da Índia

-

Nestle SA

-

ITC Limited

-

Unilever Plc

-

Nissin Foods Holdings Co., Ltd

-

Patanjali Ayurved Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho de 2025: Nestlé India lançou uma nova linha de produção de macarrão Maggi em sua instalação Sanand em Gujarat. Esta expansão, alcançada com um investimento de INR 105 crores, aumenta a capacidade da instalação em aproximadamente 20.300 toneladas por ano.

- Dezembro de 2024: Wai Wai Noodles introduziu três novos sabores ousados: Dynamite Range Super Spicy Korean Noodles, Xpress Cheese Range e Seasoned Masala Noodles (SMN). Essas ofertas são projetadas para atender às preferências do consumidor em evolução, misturando ingredientes autênticos com receitas criativas para entregar sabor excepcional.

- Novembro de 2023: Nestle Maggi lançou macarrão coreano com sabor de churrasco em duas variantes-BBQ Chicken e BBQ Veg. Com preços de INR 60 e INR 55, respectivamente, cada embalagem de 90g reflete o posicionamento premium desses produtos.

- Janeiro de 2023: WickedGud, uma marca de alimentos saudáveis direto ao consumidor (D2C), introduziu uma nova linha de macarrão instantâneo feito a partir de uma mistura de aveia, lentilhas, trigo integral, painço e arroz integral. Esses macarrões são 100% livres de farinha refinada, desprovidos de qualquer óleo adicionado, e inteiramente livres de químicos prejudiciais. Eles oferecem uma alternativa integral e nutritiva comparada ao macarrão instantâneo tradicional.

Escopo do Relatório do Mercado de Macarrão Instantâneo da Índia

Macarrão instantâneo é vendido em blocos pré-cozidos e secos com pó aromatizante e óleo de tempero.

O mercado de macarrão instantâneo da Índia é segmentado por tipo de produto e canal de distribuição. O mercado é segmentado por tipo de produto em copo/tigela e pacote. O mercado é segmentado por canal de distribuição em supermercados/hipermercados, lojas de conveniência/mercearias, lojas de varejo online e outros canais de distribuição.

O dimensionamento e previsões do mercado foram feitos para cada segmento com base no valor (em USD).

| Vegetariano |

| Não-Vegetariano |

| Embalagens Individuais |

| Embalagens Familiares |

| Copo/Tigela |

| Pacote |

| Masala |

| Picante (Coreano) |

| Chinês |

| Outros |

| Supermercados/Hipermercados |

| Lojas de Conveniência/Mercearias |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| Por Tipo de Produto | Vegetariano |

| Não-Vegetariano | |

| Por Porção | Embalagens Individuais |

| Embalagens Familiares | |

| Por Embalagem | Copo/Tigela |

| Pacote | |

| Por Variante de Sabor | Masala |

| Picante (Coreano) | |

| Chinês | |

| Outros | |

| Por Canal de Distribuição | Supermercados/Hipermercados |

| Lojas de Conveniência/Mercearias | |

| Lojas de Varejo Online | |

| Outros Canais de Distribuição |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho do mercado de macarrão instantâneo da Índia em 2025?

O tamanho do mercado de macarrão instantâneo da Índia está avaliado em USD 1,59 bilhão em 2025.

Qual é a taxa de crescimento projetada para macarrão instantâneo na Índia até 2030?

A receita da categoria está prevista para aumentar a uma TCAC de 13,39%, alcançando USD 2,98 bilhões até 2030.

Qual segmento de sabor está crescendo mais rapidamente?

Variantes coreanas picantes exibem a expansão mais rápida com uma perspectiva de TCAC de 13,48%.

Por que o macarrão em copos está ganhando participação na Índia?

Formatos de copo oferecem preparação sem utensílios, controle de porção e posicionamento premium, impulsionando crescimento de TCAC de 14,82%.

Página atualizada pela última vez em:

.webp)