Análise de mercado de embalagens de alimentos na Índia

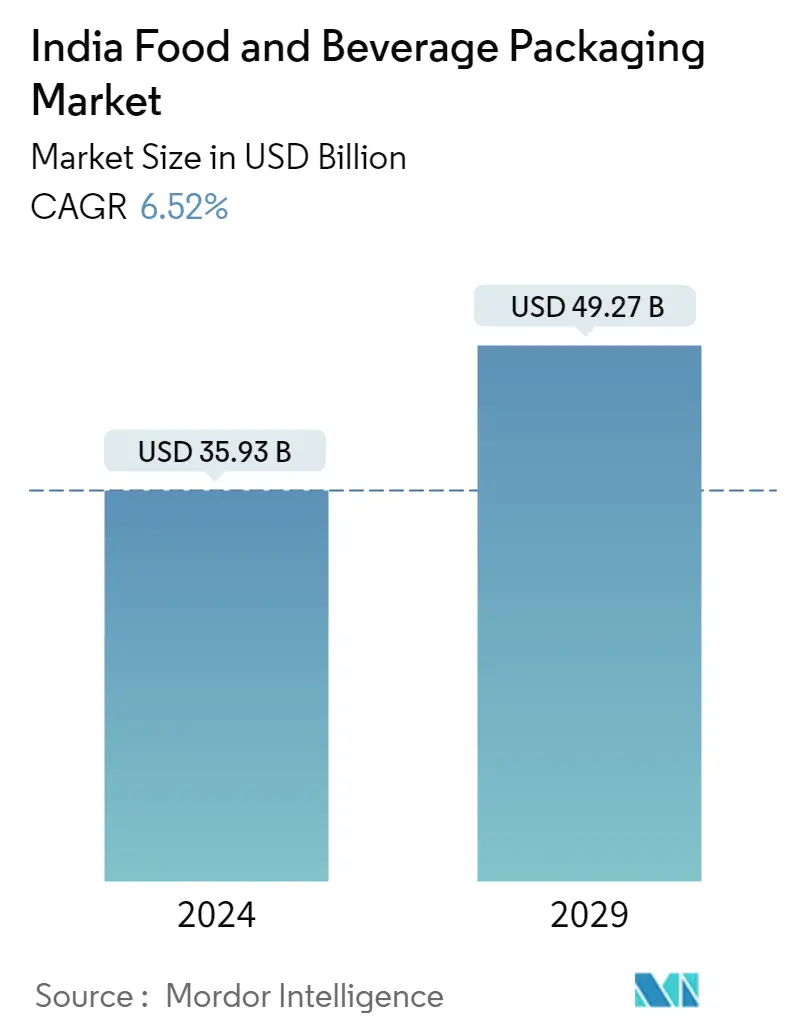

O tamanho do mercado indiano de embalagens de alimentos e bebidas é estimado em US$ 35,93 bilhões em 2024, e deverá atingir US$ 49,27 bilhões até 2029, crescendo a um CAGR de 6,52% durante o período de previsão (2024-2029).

A Índia tem visto um crescimento sustentável de embalagens em alimentos e bebidas devido ao aumento do consumo de alimentos embalados e à conscientização e demanda por produtos de qualidade.

- Os setores de alimentos e bebidas da Índia são os principais impulsionadores da expansão do mercado de embalagens. O crescente investimento no setor de processamento de alimentos está abrindo novas oportunidades de embalagens devido aos esforços para reduzir o desperdício de culturas agrícolas.

- A expansão do varejo organizado, o aumento do poder de compra da população de classe média e as exportações contribuem para o crescimento do mercado. Como resultado, agora é necessária uma embalagem uniforme para aumentar o prazo de validade, manter a velocidade de produção e garantir a qualidade.

- Um maior nível de vida, o aumento da riqueza e o estilo de vida acelerado das áreas urbanas estão todos a contribuir para a tendência crescente de entrega de alimentos online combinada com alimentos embalados. Apresentadores como Zomato, Swiggy e Dunzo, entre outros, estão examinando o negócio de entrega de alimentos online com crescente aceitação e inovação em embalagens.

- Espera-se que o mercado seja significativamente desafiado devido a mudanças dinâmicas nas normas regulatórias, principalmente devido ao aumento das preocupações ambientais. Os governos de todo o mundo têm respondido às preocupações do público relativamente aos resíduos de embalagens plásticas e implementado regulamentos para minimizar os resíduos ambientais e melhorar os processos de gestão de resíduos.

- No entanto, as interrupções na cadeia de abastecimento devido à pandemia COVID-19 criaram obstáculos à taxa de crescimento do mercado. As flutuações nos preços das matérias-primas e as regulamentações rigorosas impostas pelo governo sobre a aplicação do plástico podem atenuar ainda mais a taxa de crescimento do mercado. A disponibilidade de alternativas ecologicamente corretas e as crescentes preocupações ambientais também deverão dificultar o crescimento do mercado.

Tendências de mercado de embalagens de alimentos na Índia

Aumento da demanda por embalagens de alimentos inovadoras e sustentáveis para impulsionar o crescimento do mercado

- Na Índia, os alimentos embalados estão a ganhar grande força devido aos horários de trabalho ocupados, ao número crescente de mulheres trabalhadoras e à mudança para o consumo em movimento, que, por sua vez, deverá aumentar a utilização de embalagens inovadoras e sustentáveis em todo o mundo. o setor alimentar. É provável que isso alimente o crescimento do mercado durante o período de previsão.

- As tecnologias de nanofabricação estão emergindo como soluções inovadoras em toda a região, com o objetivo de criar materiais ativos para uso na concepção de embalagens, revestimentos e tecnologias de embalagem que ajudem a manter e melhorar as características sensoriais e nutricionais e a segurança dos alimentos e a aumentar a sua vida útil.

- Com a crescente conscientização, a necessidade de embalagens ecológicas e sustentáveis está aumentando constantemente. O país está a concentrar-se mais em soluções sustentáveis, o que se torna cada vez mais um imperativo empresarial.

- Lojas de alimentos, restaurantes, hotéis, hospitais, indústrias, fornecedores e todos os outros usuários podem obter embalagens de alimentos ecologicamente corretas de empresas como a Evirocor na Índia. Prevê-se que o aumento do uso de embalagens ecológicas alimente a expansão do mercado.

- Além disso, o país está a assistir a uma mudança nas regulamentações governamentais para reduzir a poluição ambiental. Portanto, os fornecedores no mercado estão introduzindo embalagens inovadoras e sustentáveis. Por exemplo, a WestRock planejou lançar uma coleção de embalagens de fibra de madeira derivada de forma sustentável em junho de 2021. Quando vazias e achatadas, as embalagens WestRock EverGrow são recicláveis na calçada, promovendo o objetivo da empresa de reduzir resíduos e desenvolver uma linha de produtos que seja 100% reutilizável e reciclável. e compostável.

Uso crescente de bolsas e sacolas para impulsionar o crescimento do mercado

- Uma das categorias de embalagens flexíveis que está aumentando consideravelmente são as bolsas e sacos. Na indústria alimentícia é o tipo de embalagem flexível mais utilizado. Como uma das opções de embalagem mais eficazes e acessíveis, os participantes do setor de alimentos embalados estão escolhendo embalagens tipo sachê.

- A expansão das bolsas plásticas também é alimentada pela sua capacidade de permitir a copolimerização e pela adição de plastificantes, agentes de expansão, produtos químicos antibacterianos e aditivos que alteram a cor. As bolsas são adaptáveis, portáteis e leves. Além disso, as melhorias nos recursos das bolsas (como tampas reutilizáveis, bicos e entalhes para rasgo) e nas tecnologias de fabricação de bolsas (como equipamentos com velocidades de linha aprimoradas) continuam a reduzir os custos de produção, tornando as bolsas mais acessíveis.

- Além disso, os produtores estão enfatizando mais a integração de recursos em itens que facilitam a vida dos consumidores, como sistemas de fechamento com zíper e opções leves. Por exemplo, a Nichrome embala lanches, frutas secas, cereais, leguminosas, etc., usando o primeiro equipamento de embalagem vertical em bolsas da Índia.

- Além disso, as sacolas plásticas são um dos tipos de embalagens plásticas mais populares do país. O aumento das sacolas plásticas no país se deve principalmente à expansão das redes de supermercados e dos pontos de venda Kirana. As sacolas plásticas são amplamente utilizadas em todo o país para produtos de panificação, doces, supermercados e açougues.

- Além disso, muitos estabelecimentos retalhistas utilizam materiais de embalagem para manter os alimentos frescos e manter o seu conteúdo nutricional. A necessidade de produtos de supermercado, incluindo refeições congeladas e refrigeradas, provavelmente aumentará nos próximos anos, o que ajudará a expansão da indústria de sacolas de papel.

Visão geral da indústria de embalagens de alimentos na Índia

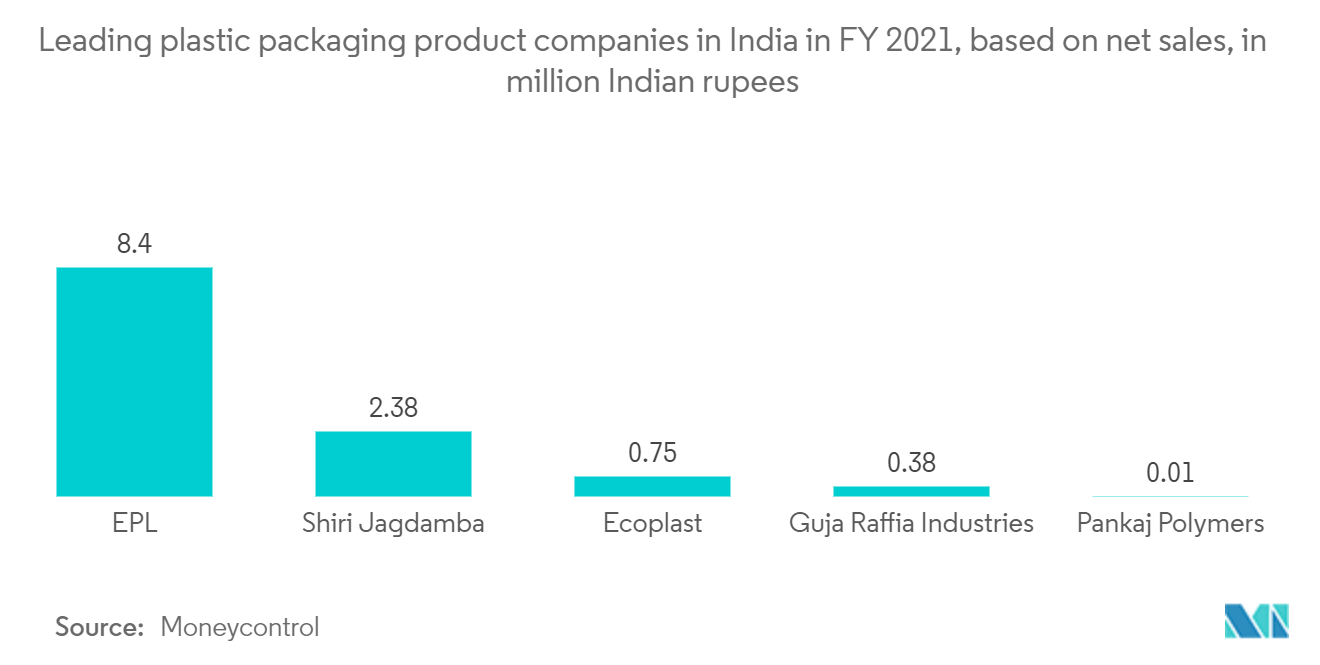

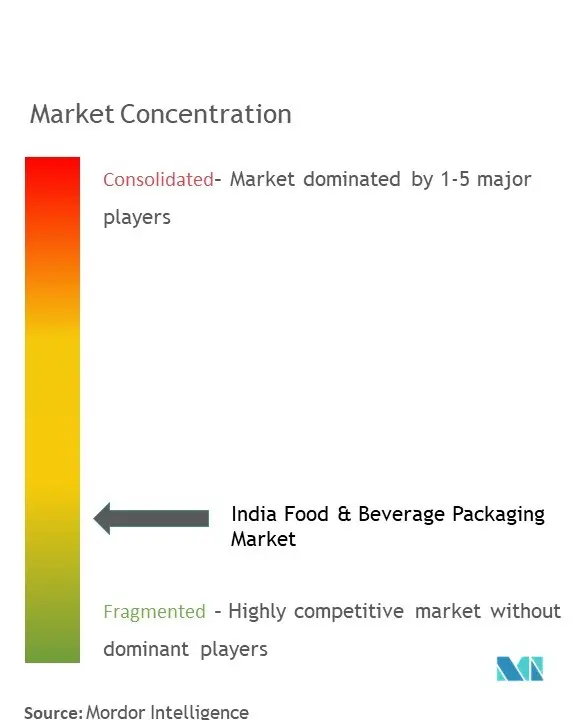

A indústria de embalagens de alimentos e bebidas na Índia é moderadamente competitiva devido às inúmeras empresas que disputam para aumentar a sua quota de mercado. Alguns dos principais players do mercado são Parekhplast India Limited, Essel Propack Limited, Pearl Polymers Ltd, TCPL Packaging Ltd e UFlex Ltd.

Em janeiro de 2022, a Parksons Packaging Ltd adquiriu a Manohar Packaging, uma nova entidade com presença em toda a Índia, enquanto a MPPL continuará como subsidiária. No entanto, todas as operações de back-end, relatórios e gerenciamento de dados serão mesclados e simplificados com efeito imediato para oferecer aos clientes uma experiência perfeita com uma rede de fábricas mais nova e maior, com gerenciamento de materiais padronizado e organizado.

Líderes de mercado em embalagens de alimentos na Índia

Parekhplast India Limited

Essel Propack Limited

Pearl Polymers Ltd

TCPL Packaging Ltd

UFlex Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias sobre embalagens de alimentos no mercado indiano

- Maio de 2022 UFlexIndia, uma das maiores multinacionais em materiais e soluções para embalagens flexíveis, revelou sua linha de produtos e soluções sustentáveis e de valor agregado destinadas a reescrever a história das embalagens para marcas e conversores neste cenário competitivo. A empresa lançou o Revestimento FLEXCOAT AQUABAN para Caixas de Papelão Ondulado, um revestimento hidrorrepelente para papel kraft utilizado como revestimento interno das caixas de papelão ondulado que ajuda a manter a integridade estrutural das caixas de papelão ondulado em trânsito. Pode até resistir bem durante condições climáticas extremas para preservar produtos perecíveis. Um revestimento versátil à base de água, o FLEXCOAT AQUABAN está em conformidade com as diretrizes da FDA.

- Abril de 2022 A plataforma de entrega de alimentos online Zomato anunciou 100% de 'entregas neutras em plástico' a partir de abril de 2022, ao mesmo tempo que estabeleceu a meta de entregar mais de dez milhões de pedidos em embalagens sustentáveis nos próximos três anos. A empresa fará parceria com diversas partes interessadas que trabalham em soluções e modelos inovadores em embalagens para a indústria de restaurantes, incluindo iniciativas lideradas pelo governo, empresas sociais e startups.

Segmentação da indústria de embalagens de alimentos na Índia

O aumento do retalho organizado, juntamente com o boom do sector do comércio electrónico em toda a indústria indiana de embalagens de alimentos e bebidas, está a crescer exponencialmente. Isso resultou na entrega de milhares de pacotes todos os dias em todo o país e exigiu embalagens de qualidade dos produtos.

O mercado indiano de embalagens de alimentos e bebidas é segmentado no mercado de embalagens de alimentos e no mercado de embalagens de bebidas. O mercado de embalagens de alimentos é segmentado por material (plástico, papelão, metal, vidro), tipo de produto (bolsas e sacos, garrafas e potes, bandejas e recipientes, filmes e embalagens, outros tipos de produtos) e aplicação (laticínios, carne, aves e frutos do mar, panificação e confeitaria, frutas e vegetais, outras aplicações)). O mercado de embalagens de bebidas é segmentado por material (plástico, papelão, metal, vidro), tipo de produto (garrafas, latas, bolsas e caixas, tampas e fechos, outros tipos de produtos) e aplicação (refrigerantes carbonatados e bebidas de frutas, cerveja, vinho e bebidas destiladas, água engarrafada, leite, bebidas energéticas e desportivas, outras aplicações).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por material | Plástico |

| Cartão | |

| Metal | |

| Vidro | |

| Por tipo de produto | Bolsas e bolsas |

| Garrafas e potes | |

| Bandejas e Recipientes | |

| Filmes e envoltórios | |

| Outros tipos de produtos | |

| Por aplicativo | Lacticínios |

| Carne, Aves e Frutos do Mar | |

| Padaria e Confeitaria | |

| Frutas e vegetais | |

| Outras aplicações |

| Por material | Plástico |

| Cartão | |

| Metal | |

| Vidro | |

| Por tipo de produto | Garrafas |

| Latas | |

| Bolsas e caixas | |

| Tampas e fechamentos | |

| Outros tipos de produtos | |

| Por aplicativo | Refrigerantes carbonatados e bebidas de frutas |

| Cerveja | |

| Vinho e bebidas destiladas | |

| Água engarrafada | |

| Leite | |

| Bebidas energéticas e esportivas | |

| Outras aplicações |

| Segmentação do mercado de embalagens de alimentos na Índia | Por material | Plástico |

| Cartão | ||

| Metal | ||

| Vidro | ||

| Por tipo de produto | Bolsas e bolsas | |

| Garrafas e potes | ||

| Bandejas e Recipientes | ||

| Filmes e envoltórios | ||

| Outros tipos de produtos | ||

| Por aplicativo | Lacticínios | |

| Carne, Aves e Frutos do Mar | ||

| Padaria e Confeitaria | ||

| Frutas e vegetais | ||

| Outras aplicações | ||

| Segmentação do mercado de embalagens de bebidas da Índia | Por material | Plástico |

| Cartão | ||

| Metal | ||

| Vidro | ||

| Por tipo de produto | Garrafas | |

| Latas | ||

| Bolsas e caixas | ||

| Tampas e fechamentos | ||

| Outros tipos de produtos | ||

| Por aplicativo | Refrigerantes carbonatados e bebidas de frutas | |

| Cerveja | ||

| Vinho e bebidas destiladas | ||

| Água engarrafada | ||

| Leite | ||

| Bebidas energéticas e esportivas | ||

| Outras aplicações | ||

Perguntas frequentes sobre embalagens de alimentos na Índia

Qual é o tamanho do mercado indiano de embalagens de alimentos e bebidas?

O tamanho do mercado indiano de embalagens de alimentos e bebidas deverá atingir US$ 35,93 bilhões em 2024 e crescer a um CAGR de 6,52% para atingir US$ 49,27 bilhões até 2029.

Qual é o tamanho atual do mercado de embalagens de alimentos e bebidas da Índia?

Em 2024, o tamanho do mercado indiano de embalagens de alimentos e bebidas deverá atingir US$ 35,93 bilhões.

Quem são os principais atores do mercado indiano de embalagens de alimentos e bebidas?

Parekhplast India Limited, Essel Propack Limited, Pearl Polymers Ltd, TCPL Packaging Ltd, UFlex Ltd são as principais empresas que operam no mercado indiano de embalagens de alimentos e bebidas.

Que anos esse mercado indiano de embalagens de alimentos e bebidas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado indiano de embalagens de alimentos e bebidas foi estimado em US$ 33,73 bilhões. O relatório abrange o tamanho histórico do mercado de embalagens de alimentos e bebidas da Índia para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de alimentos e bebidas da Índia para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Embalagens de Alimentos da Índia

Estatísticas para a participação de mercado de embalagens de alimentos da Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens de alimentos da Índia inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.