Tamanho e Participação do Mercado de Defesa da Índia

Análise do Mercado de Defesa da Índia por Mordor Intelligence

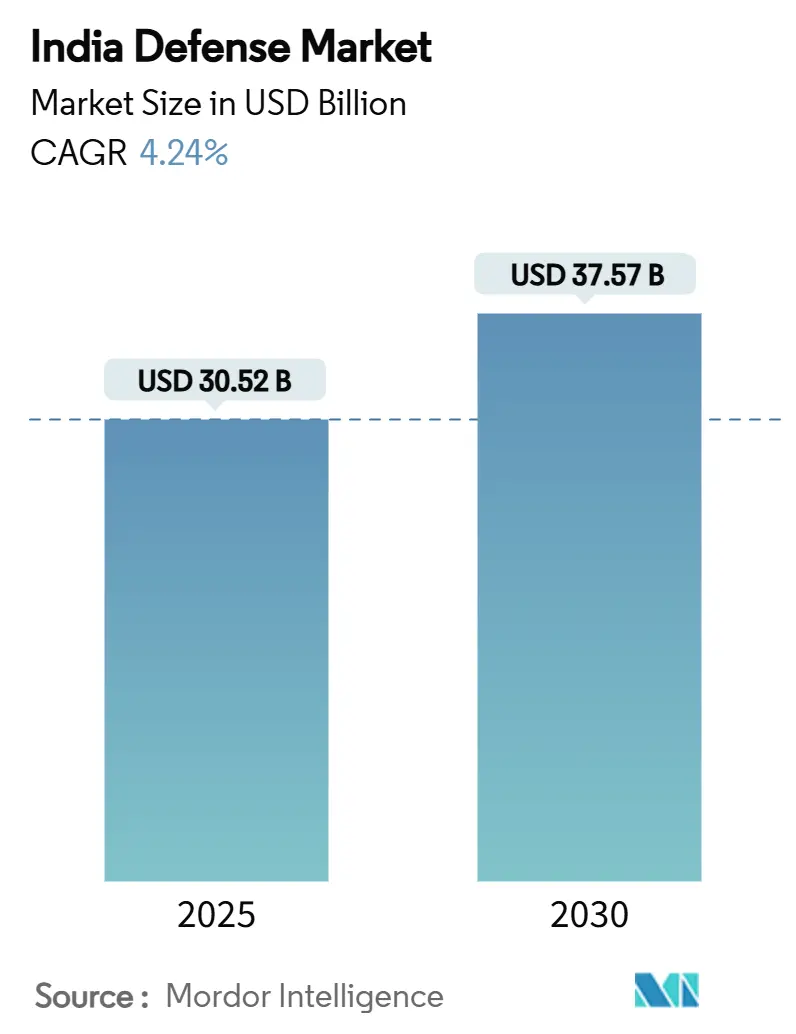

O mercado de defesa da índia está avaliado em USD 30,52 bilhões em 2025 e tem previsão de atingir um tamanho de mercado de USD 37,57 bilhões até 2030, expandindo a uma TCAC de 4,24%. Financiamento robusto, um mandato de aquisição nacional de 75%, e entrada constante do setor privado impulsionam o crescimento medido do mercado. Tensões fronteiriças crescentes com China e Paquistão estão acelerando aquisições de curto prazo, enquanto o programa "Ano das Reformas" de 2025 prioriza modernização integrada nos domínios terrestre, marítimo, aéreo, cibernético e espacial. Produção nacional recorde no AF 2024 destaca como as políticas de localização reformulam as cadeias de suprimento. Ao mesmo tempo, sucessos de exportação como os contratos de mísseis BrahMos destacam a emergência da Índia como fornecedora de tecnologia na região mais ampla do Indo-Pacífico.

Principais Conclusões do Relatório

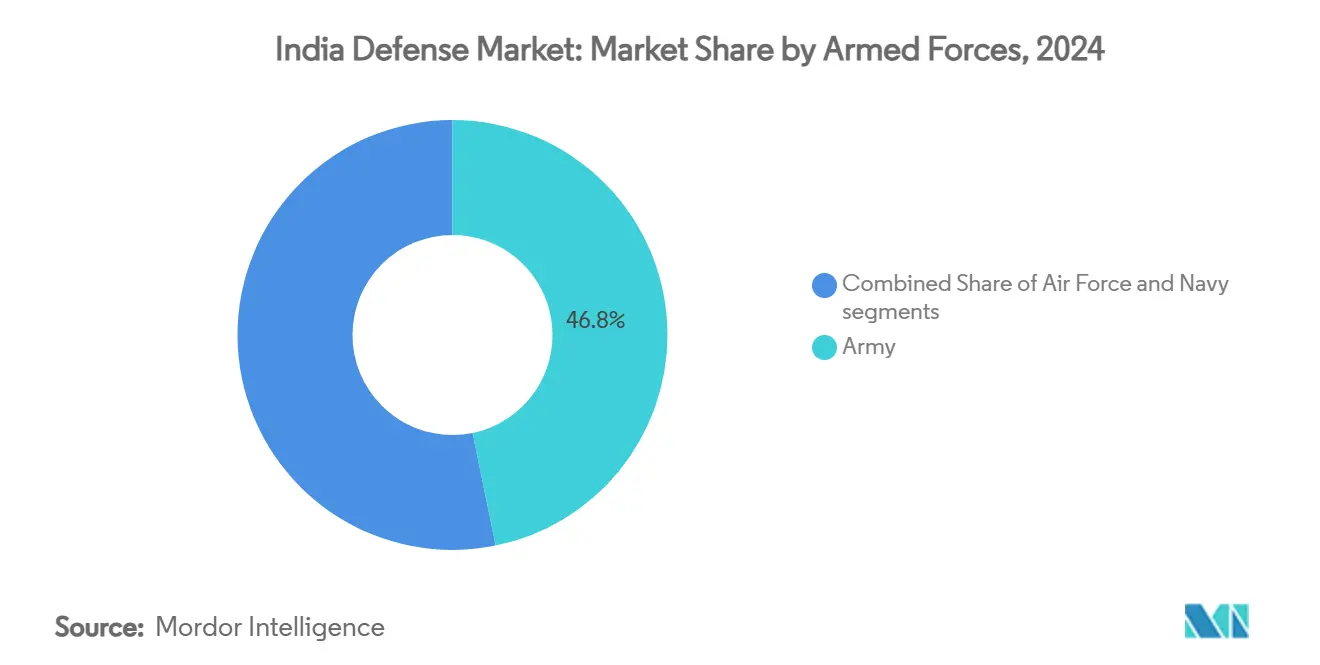

- Por forças armadas, o Exército detinha 46,78% da participação do mercado de defesa da índia em 2024, enquanto a Marinha está projetada para registrar a TCAC mais rápida de 5,26% até 2030.

- Por tipo, veículos lideraram com 28,76% da participação de receita em 2024; sistemas não tripulados devem expandir a uma TCAC de 7,35% até 2030.

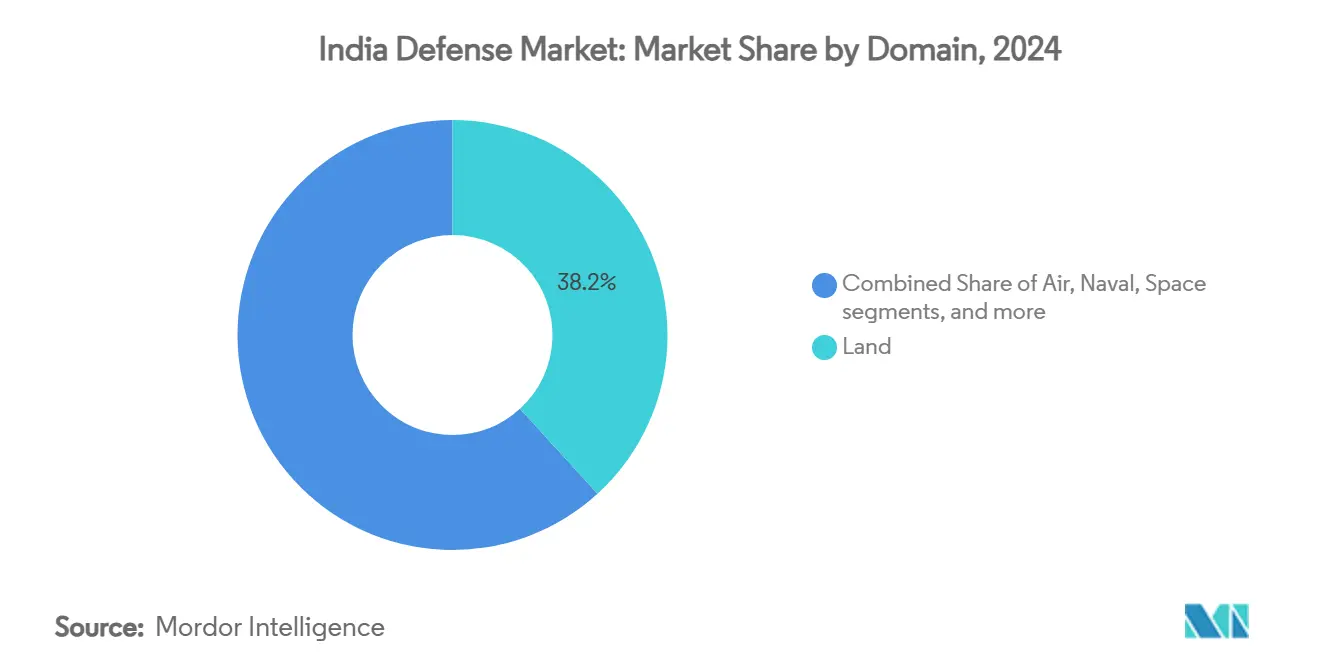

- Por domínio, operações terrestres representaram 38,22% do tamanho do mercado de defesa da índia em 2024, enquanto operações cibernéticas e do espectro eletromagnético avançam a uma TCAC de 6,76% até 2030.

- Por natureza de aquisição, produção nacional comandava 61,10% do tamanho do mercado de defesa da índia em 2024 e está prevista para crescer a uma TCAC de 5,10% até 2030.

- HAL, BEL e MDL estão classificadas entre as 100 principais empresas de armamentos globais, ainda capturam apenas 1% das vendas globais de armamentos, sinalizando amplo espaço para expansão.

Tendências e Insights do Mercado de Defesa da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão do orçamento de defesa e impulso de localização | +1.2% | Nacional; corredores de defesa | Médio prazo (2-4 anos) |

| Investimento acelerado em combate habilitado por IA e tecnologias de enxame autônomo | +0.8% | Centros de P&D de Bengaluru, Hyderabad, Pune | Longo prazo (≥ 4 anos) |

| Tensões geopolíticas em escalada ao longo das fronteiras | +1.1% | Regiões LAC e LoC | Curto prazo (≤ 2 anos) |

| Emergência de ativos espaciais de uso duplo impulsionando demanda de capacidade C4ISR | +0.6% | Nacional; integração de comando espacial | Longo prazo (≥ 4 anos) |

| Maior participação do setor privado habilitada por políticas liberalizadas de IED | +0.7% | Corredores de defesa de UP e Tamil Nadu | Médio prazo (2-4 anos) |

| Modernização estrutural do Exército, Marinha e Força Aérea | +0.9% | Nacional; planejamento de teatro integrado | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão do Orçamento de Defesa e Impulso de Localização

O Orçamento da União de AF 2025-26 aloca INR 6,81 trilhões (USD 78,7 bilhões) para defesa, um aumento de 9,5% sobre o ano anterior. Três quartos do gasto de modernização são reservados para fornecimento nacional, pressionando OEMs globais a fazer parcerias localmente ou ceder acesso ao mercado. O orçamento de pesquisa de INR 26.816,82 crore (USD 3,13 bilhões) da DRDO suporta 100 projetos prioritários, enquanto 509 itens proibidos de importação ancoram demanda cativa para fornecedores indianos. Embora o gasto de capital tenha atingido INR 1,8 trilhão (USD 21 bilhões), defesa ainda absorve apenas 1,9% do PIB, promovendo financiamento inovador como um fundo de modernização não caducável proposto. Juntas, essas medidas ampliam o mercado de defesa indiano endereçável para empresas locais e empurram players estrangeiros em direção a transferência de tecnologia mais profunda.

Investimento Acelerado em Combate Habilitado por IA e Tecnologias de Enxame Autônomo

A Defence Artificial Intelligence Project Agency recebe USD 12 milhões anualmente para prototipagem de radar cognitivo e enxames autônomos.[1]Defence Research & Development Organisation, "Budget Highlights 2025-26," drdo.gov.in Exercícios como Dakshin Shakti demonstraram enxames human-in-the-loop que se alinham com a ênfase doutrinária da Índia na supervisão do operador. O engajamento de startups via programa iDEX integrou 194 empresas, encurtando ciclos de inovação e facilitando barreiras de entrada. No entanto, acesso limitado a semicondutores de alta qualidade-restrito por controles de exportação dos EUA-cria uma lacuna tecnológica que a Missão de Semicondutores de USD 10 bilhões da Índia busca fechar. A capacidade de nacionalizar chips determinará se as capacidades de IA migram de demonstrações para unidades de linha, moldando a trajetória de longo prazo do mercado de defesa indiano.

Tensões Geopolíticas em Escalada ao Longo das Fronteiras

A resolução do impasse Índia-China de outubro de 2024 não reduziu a modernização; ambos os lados reconheceram deficiências de dissuasão. A Operação Sindoor em maio de 2025 neutralizou 600 drones hostis, validando sistemas S-400 e Akash nacionais sob condições de combate real.[2]Press Information Bureau, "Operation Sindoor Factsheet," pib.gov.in O gasto com estradas fronteiriças aumentou 9,74% para INR 7.146,50 crore (USD 835,9 milhões), conectando postos avançados à infraestrutura civil. A implantação do INS Vikrant durante tensões com o Paquistão sinalizou uma postura dissuasória marítima, e a bateria S-400 Sudarshan Chakra dissuadiu o reposicionamento de F-16 paquistaneses. Tais episódios aceleram aquisições de ciclo curto, particularmente para defesa aérea, contramedidas anti-drone e plataformas de alta altitude, elevando a demanda de curto prazo no mercado de defesa indiano.

Emergência de Ativos Espaciais de Uso Duplo Impulsionando Demanda de Capacidade C4ISR

A Defence Space Agency planeja uma constelação de 52 satélites, concedendo 31 satélites para empresas privadas. O bem-sucedido encontro em órbita do SPADEX demonstrou capacidades críticas para futuras operações anti-satélite. Uma alocação de INR 25.000 crore (USD 2,92 bilhões) até 2030 sustenta comunicações por satélite, cargas úteis de alerta precoce e links de dados seguros. O parque espacial planejado de 2.000 acres em Tamil Nadu exemplifica o nexo industrial civil-militar. Ainda assim, as ferramentas anti-satélite avançadas da China amplificam a urgência; fechar essa lacuna exigirá financiamento sustentado e reformas que mantenham os programas C4ISR no cronograma.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Vulnerabilidades em cadeias de suprimento de ligas críticas e semicondutores | -0.9% | Nacional; sistemas de alta tecnologia | Curto prazo (≤ 2 anos) |

| Framework de aquisição de defesa ineficiente e burocrático | -1.1% | Nacional; todas as categorias de aquisição | Médio prazo (2-4 anos) |

| Violações de cibersegurança e roubo de PI estão prejudicando o progresso de P&D nacional | -0.7% | Nacional, com concentração em centros de P&D e corredores de defesa | Médio prazo (2-4 anos) |

| Altos gastos com pensões e salários limitando investimento de capital | -0.8% | Nacional, afetando uniformemente todos os três serviços | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Vulnerabilidades em Cadeias de Suprimento de Ligas Críticas e Semicondutores

A Índia importa 82% do lítio e 76% do silício da China, arriscando atrasos na produção de armas de precisão e aviônicos. A escassez de semicondutores adiou as entregas do Tejas Mk-1A em oito meses, expondo efeitos cascata em programas downstream. A Missão Nacional de Minerais Críticos destina INR 16.000 crore (USD 1,87 bilhão) para garantir 50 minas no exterior, ainda tensões geopolíticas poderiam restringir acesso. A fábrica da Tata Electronics, esperada online em 2026, estreitará mas não eliminará lacunas de suprimento de curto prazo. Fornecimento duplo e a iniciativa TRUST Índia-EUA oferecem mitigação, mas restrições ITAR limitam profundidade tecnológica, temperando crescimento no mercado de defesa indiano.

Framework de Aquisição de Defesa Ineficiente e Burocrático

Procedimentos complexos de aquisição adicionam 3-5 anos aos ciclos médios de aquisição, como ilustrado pelos atrasos dos helicópteros Apache que deixaram esquadrões do Exército não operacionais por 15 meses. A "síndrome Bofors" sustenta comportamento avesso ao risco que prioriza papelada sobre prontidão. Apesar de testes nacionais bem-sucedidos, apenas 8% dos 2.800 canhões de artilharia planejados foram incorporados. Cancelamentos repetidos de licitações de rifles destacam questões sistêmicas minando objetivos Make-in-India. O "Ano das Reformas" de 2025 pretende agilizar o Procedimento de Aquisição de Defesa, mas processos arraigados permanecem o maior obstáculo no mercado de defesa indiano.

Análise de Segmento

Por Forças Armadas: Dominância do Exército em Meio à Aceleração Naval

O Exército comandava 46,78% do mercado de defesa indiano em 2024, posição conquistada através de extensas necessidades de modernização ao longo de 6.811 km de fronteiras disputadas. Ainda a TCAC prevista de 5,26% da Marinha sinaliza crescente foco marítimo conforme a Índia afirma influência no Indo-Pacífico. INS Vikrant, INS Surat e INS Vaghsheer entraram em serviço em 2025 com 75% de conteúdo nacional, destacando maturidade da construção naval local. O programa Project 75I de INR 43.000 crore (USD 5,02 bilhões) para submarinos habilitados com AIP eleva ainda mais a complexidade tecnológica naval.[3]Indian Navy, "Project 75I Overview," navy.gov.in

A Força Aérea, prejudicada por uma frota de 31 esquadrões versus 42 autorizados, vê tração orçamentária mais lenta apesar de requisitos urgentes. O programa AMCA da HAL-um empreendimento conjunto com quatro empresas privadas-marca uma virada em direção ao desenvolvimento colaborativo de alta tecnologia. Simultaneamente, a iniciativa Sprint da Marinha visa implementar 75 novas tecnologias nacionais a cada ano, superando serviços pares em intensidade de P&D. Comandos de Teatro Integrados futuros poderiam realinhar fluxos de recursos, mas os imperativos terrestres do Exército permanecerão a âncora do mercado de defesa indiano.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo: Supremacia de Veículos Desafiada pela Revolução Não Tripulada

Veículos detinham 28,76% da receita de 2024 conforme o tamanho do mercado de defesa indiano favoreceu plataformas como tanques de batalha principais, transportadores de artilharia e aeronaves de transporte. Demandas de alta altitude promoveram o programa de tanque leve Zorawar adaptado para terrenos de Ladakh. No entanto, sistemas não tripulados estão destinados a superar todas as outras categorias a uma TCAC de 7,35%. Operações militares recentes mostram que drones de enxame habilitados por IA provaram multiplicação de força custo-efetiva, e o mercado nacional de drones pode atingir USD 11 bilhões até 2030.

Sistemas de treinamento e proteção estão escalando junto com o modelo tour-of-duty Agnipath, que demanda pipelines de habilidades acelerados. Suítes C4ISR e guerra eletrônica (EW) ganham proeminência conforme operações multi-domínio requerem consciência situacional unificada. Munições inteligentes e munição produzida nacionalmente abordam segurança de suprimento conforme importações diminuem. Apoiados por doutrina dedicada, aquisições espaciais e cibernéticas emergentes compelem contratantes legados a diversificar portfólios ou arriscar obsolescência no mercado de defesa indiano em evolução.

Por Domínio: Dominância Terrestre em Meio à Emergência Cibernética

Operações terrestres representam 38,22% do tamanho do mercado de defesa da índia de 2024, refletindo ameaças continentais persistentes. Ainda operações cibernéticas e do espectro eletromagnético são as de crescimento mais rápido, registrando uma TCAC de 6,76%. O estabelecimento de Alas de Operações Cibernéticas de Comando e uma Doutrina Conjunta sinaliza priorização institucional de capacidades cibernéticas ofensivas.

A modernização aérea foca em caças multifuncionais integrando mísseis nacionais como Astra, enquanto expansão naval depende de plataformas de águas azuis como Vikrant para garantir rotas marítimas. A militarização espacial acelera através da constelação de 52 satélites, integrando indústria privada na órbita de defesa. A difusão da IA através de cada domínio borra fronteiras tradicionais, apontando para um futuro quando a ideia de domínios separados diminui dentro do mercado de defesa indiano.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Natureza de Aquisição: Ascendência Nacional

Produção nacional capturou 61,10% do mercado de defesa indiano em 2024 e tem previsão de subir a uma TCAC de 5,10%. O mandato de fornecimento nacional de 75% garante volumes para empresas locais e expõe lacunas de capacidade em semicondutores e ligas especiais. O declínio relativo da aquisição externa mascara sua criticidade para caças de quinta geração e sensores avançados, onde habilidades locais permanecem nascentes.

A oferta da Rússia de acesso ao código-fonte do Su-57E contrasta com códigos guardados do Rafale francês, ilustrando como dinâmicas geopolíticas direcionam profundidade de transferência de tecnologia. A jornada do BrahMos de empreendimento conjunto para 83% de conteúdo nacional mostra um caminho viável para soberania. Corredores de defesa em Uttar Pradesh e Tamil Nadu agrupam fornecedores, cortando custos logísticos e fomentando economias de escala que fortalecem o mercado de defesa indiano.

Análise Geográfica

Vetores de ameaça regionais e ecossistemas industriais moldam padrões de gastos de defesa através da Índia. Estados fronteiriços do norte e leste comandam alocações desproporcionais para equipamentos de guerra de alta altitude, de obuseiros leves a veículos especializados de mobilidade na neve. A implantação de tanques leves Zorawar em Ladakh tipifica requisitos de aquisição dirigidos pela fronteira. Simultaneamente, INR 6.500 crore (USD 760,3 milhões) em melhorias de estradas fronteiriças reforçam logística e acesso civil, destacando dividendos de uso duplo da defesa.

Regiões costeiras estão experimentando atividade intensificada de ativos navais. As patrulhas do INS Vikrant no Mar Arábico durante tensões com o Paquistão destacam relevância do litoral oeste, enquanto a Baía de Bengala hospeda exercícios anti-submarino que integram plataformas P-8I e MH-60R. Estaleiros como Mazagon Dock e Goa Shipyard ancoram cadeias de suprimento localizadas, garantindo ciclos de reforma oportunos e disponibilidade de peças.

Corredores Industriais de Defesa concentram destreza manufatureira. Uttar Pradesh garantiu INR 28.475 crore (USD 3,33 bilhões) de compromissos de 169 empresas, transformando o cinturão Lucknow-Kanpur em um centro de produção de mísseis. Tamil Nadu aproveita sua herança aeroespacial, atraindo grandes da eletrônica que alimentam aviônicos civis e de defesa. Os programas de incentivo de Telangana atraíram Vem Technologies e outros fornecedores de nível médio, diversificando risco geográfico. Esta pegada industrial distribuída aprimora resistência no mercado de defesa indiano e encurta cronogramas de entrega para unidades de linha de frente.

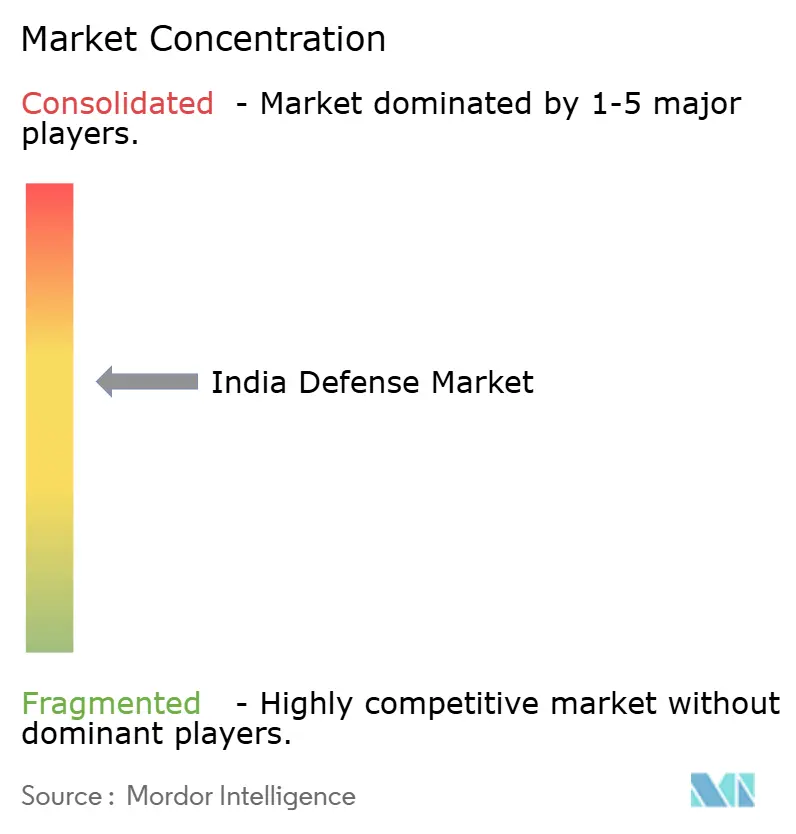

Cenário Competitivo

A competição está evoluindo de modelos centrados em PSU para modelos centrados em ecossistema. Hindustan Aeronautics Limited (HAL), Bharat Electronics Ltd., e Mazagon Dock Shipbuilders Limited (MDL) permanecem dominantes, ainda sua participação combinada de vendas globais de armamentos é apenas 1%, oferecendo amplo espaço para crescimento. O convite da HAL para quatro parceiros privados no jato AMCA exemplifica um modelo de parceria quebrando o molde de monopólio. Tata Advanced Systems, Adani Defence e L&T Defense aproveitam escala, profundidade de balanço patrimonial e parcerias globais para superar PSUs em agilidade e custo.

Transferência de tecnologia tornou-se o principal diferenciador; a disposição da Rússia de compartilhar código-fonte Su-57E sinaliza alinhamento estratégico, enquanto o acesso limitado do Rafale francês destaca cautela comercial. Empresas de nicho como Data Patterns e Paras Defence exploram lacunas em contra-drone e nichos de guerra eletrônica, alinhando-se com a mudança do mercado em direção a soluções especializadas de alta velocidade. Momentum de exportação-USD 1,5 bilhão em vendas BrahMos através do Sudeste Asiático-confirma a graduação da Índia de fornecedor doméstico cativo para competidor global credível, fortalecendo sua estatura no mercado de defesa indiano.

Líderes da Indústria de Defesa da Índia

-

Hindustan Aeronautics Limited (HAL)

-

Bharat Electronics Ltd.

-

Defence Research & Development Organisation (DRDO)

-

Tata Advanced Systems Limited (Tata Group)

-

Larsen & Toubro Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: O Ministério da Defesa indiano assinou dois contratos com Hindustan Aeronautics Limited (HAL) para adquirir 156 Helicópteros de Combate Leves (LCH), Prachand, incluindo treinamento e equipamentos associados. Os contratos compreendem 66 LCHs para a Força Aérea Indiana (IAF) e 90 LCHs para o Exército Indiano.

- Março 2025: O Ministério da Defesa indiano assinou dois contratos avaliados em INR 6.900 crore (USD 807,09 milhões) com Bharat Forge Limited e Tata Advanced Systems Limited para aquisição de Sistemas de Artilharia Rebocados Avançados de 155mm/52 calibres (ATAGS) e Veículos de Reboque de Armas de Alta Mobilidade 6x6.

- Março 2025: O Ministério da Defesa da União (MoD) assinou contratos avaliados em INR 2.500 crore (USD 292,4 milhões) para adquirir a versão rastreada do Sistema de Míssil Anti-Tanque Nag (NAMIS) para formações mecanizadas do Exército Indiano. O ministério também finalizou um contrato com Force Motors Limited e Mahindra & Mahindra Limited para fornecer aproximadamente 5.000 veículos leves para as Forças Armadas.

Escopo do Relatório do Mercado de Defesa da Índia

O mercado de defesa indiano abrange todos os aspectos das aquisições de veículos militares, armamentos, outros equipamentos, e planos de atualização e modernização. O relatório também fornece insights sobre alocação orçamentária e gastos do país nos períodos passado, presente e de previsão.

O mercado de defesa indiano é segmentado por forças armadas e tipo. O segmento de forças armadas divide o mercado em exército, marinha e força aérea. Por tipo, o mercado é classificado em aeronaves de asa fixa, aeronaves de asa rotativa, veículos terrestres, navios navais, C4ISR, armas e munições, equipamentos de proteção e treinamento, e sistemas não tripulados. O relatório também cobre tamanhos de mercado e previsões para o mercado de defesa indiano. O tamanho de mercado é fornecido para cada segmento em termos de valor (USD).

| Força Aérea |

| Exército |

| Marinha |

| Treinamento e Proteção de Pessoal |

| C4ISR e Guerra Eletrônica |

| Veículos |

| Armas e Munições |

| Sistemas Não Tripulados |

| Sistemas Espaciais e Cibernéticos |

| Terrestre |

| Aéreo |

| Naval |

| Espacial |

| Cibernético e Espectro Eletromagnético |

| Produção Nacional |

| Aquisição Externa |

| Por Forças Armadas | Força Aérea |

| Exército | |

| Marinha | |

| Por Tipo | Treinamento e Proteção de Pessoal |

| C4ISR e Guerra Eletrônica | |

| Veículos | |

| Armas e Munições | |

| Sistemas Não Tripulados | |

| Sistemas Espaciais e Cibernéticos | |

| Por Domínio | Terrestre |

| Aéreo | |

| Naval | |

| Espacial | |

| Cibernético e Espectro Eletromagnético | |

| Por Natureza de Aquisição | Produção Nacional |

| Aquisição Externa |

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de defesa da Índia?

O mercado de defesa da índia está em USD 30,52 bilhões em 2025 e está projetado para atingir USD 37,57 bilhões até 2030, expandindo a uma TCAC de 4,24%.

Qual serviço armado está crescendo mais rapidamente?

A Marinha é o serviço de expansão mais rápida, esperada para registrar uma TCAC de 5,26% até 2030 com base em investimentos em capacidade de águas azuis.

Quanto da aquisição de defesa da Índia é fornecida nacionalmente?

Produção nacional representa 61,10% do valor total de aquisição e é respaldada por um mandato de fornecimento nacional de 75% para fundos de modernização.

Por que sistemas não tripulados são importantes para a modernização de defesa da Índia?

Drones habilitados por IA provaram sua efetividade durante várias operações militares e têm previsão de crescer a uma TCAC de 7,35%, oferecendo multiplicação de força custo-eficiente.

Quais são os principais riscos da cadeia de suprimento enfrentando fabricantes de defesa indianos?

Forte dependência de lítio e silício chineses, aliada à escassez de semicondutores, apresenta vulnerabilidades críticas que a Missão Nacional de Minerais Críticos visa compensar.

Como a Índia está aproveitando ativos espaciais para defesa?

Uma constelação de 52 satélites gerenciada pela Defence Space Agency fortalecerá capacidades C4ISR, com 31 satélites sendo construídos por parceiros privados sob um programa de INR 25.000 (USD 2,92 bilhões) crore

Página atualizada pela última vez em: