Tamanho e Participação do Mercado de Glifosato

Análise do Mercado de Glifosato pela Mordor Intelligence

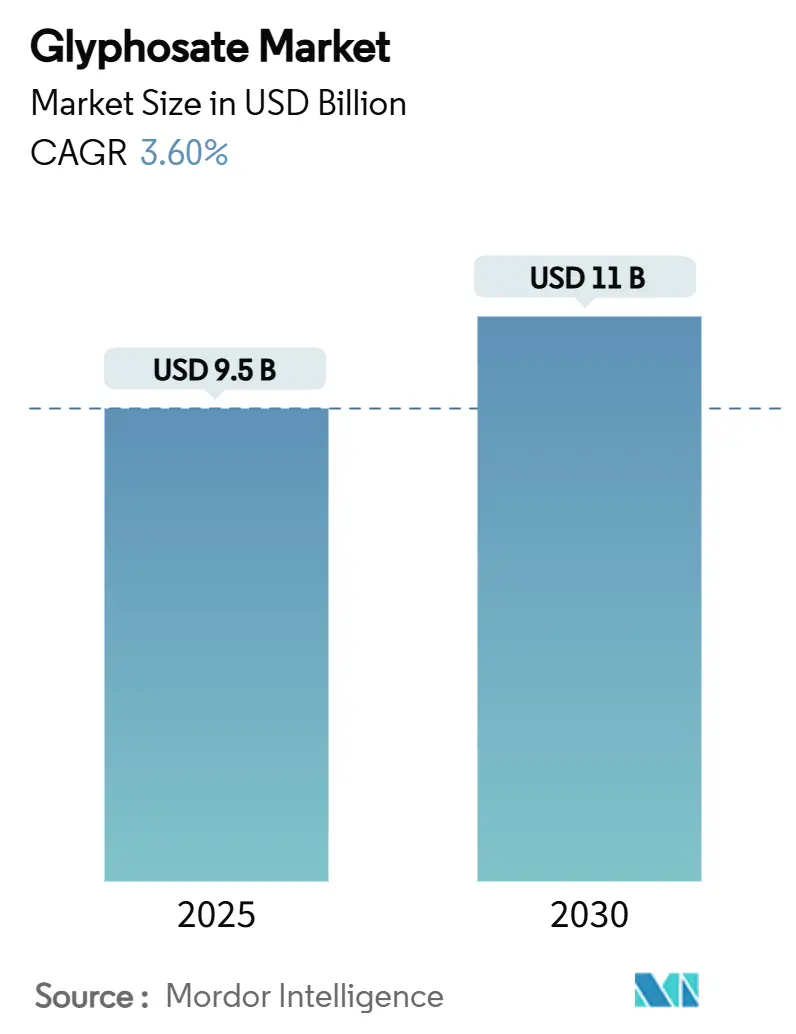

O mercado global de glifosato situa-se em USD 9,5 bilhões em 2025 e tem previsão de alcançar USD 11 bilhões até 2030, avançando a uma TCAC de 3,6%. A demanda estável reflete o papel consolidado do glifosato no plantio direto, sistemas de culturas em fileiras de grande escala e programas de plantio direto vinculados a créditos de carbono. A adoção precoce de culturas tolerantes a herbicidas na América do Norte sustenta o uso consistente, enquanto a rápida mecanização da Ásia-Pacífico e o aumento da área biotecnológica aceleram o crescimento do volume. Os fundamentos de oferta permanecem apertados porque as plantas chinesas que fornecem mais de 80% das exportações globais estão reduzindo a produção para atender às regras ambientais, e a Bayer alertou sobre uma possível saída da produção em meio aos custos de litígio. A visibilidade de preços melhorou conforme a consolidação da capacidade limita a volatilidade extrema, oferecendo aos produtores previsões de custos mais claras e apoiando a adoção constante apesar dos ventos contrários regulatórios. A dinâmica competitiva também molda o mercado de glifosato: os produtores chineses de grau técnico controlam mais de 80% do volume global de exportação, enquanto a Bayer permanece como o formulador de marca mais visível.

Principais Conclusões do Relatório

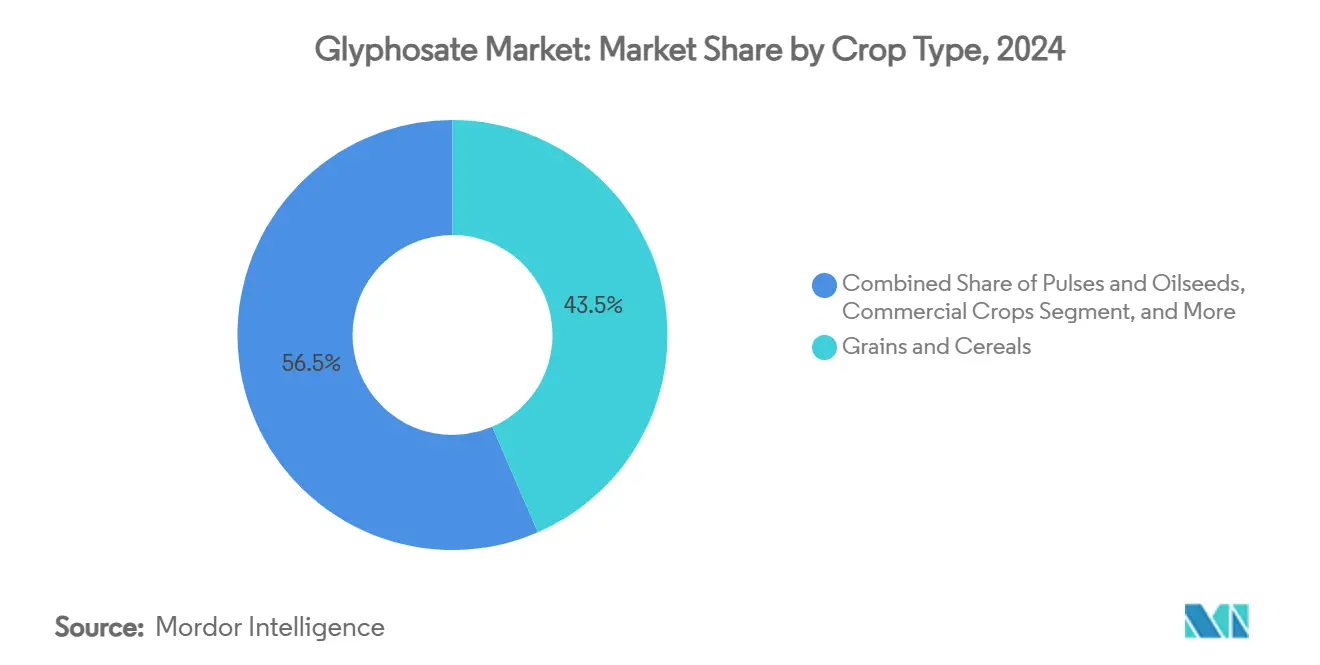

- Por tipo de cultura, grãos e cereais detiveram 43,5% da participação do mercado de glifosato em 2024, enquanto leguminosas e oleaginosas têm projeção de expansão a uma TCAC de 5,6% até 2030.

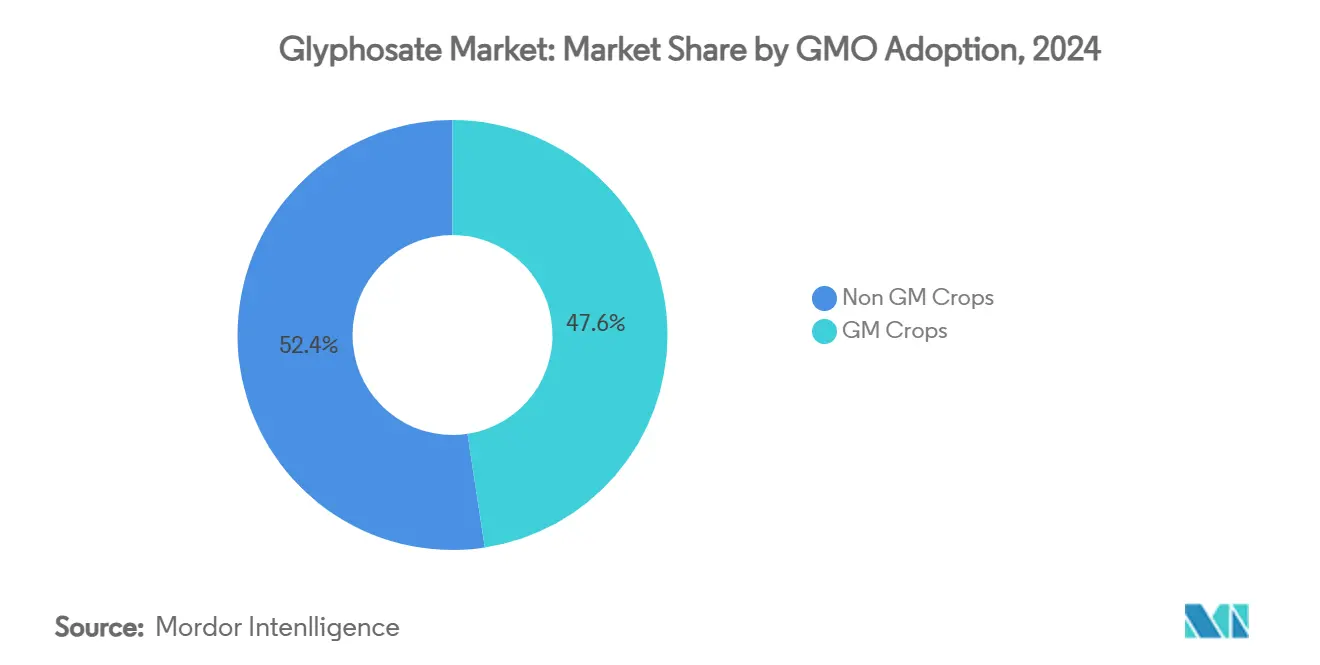

- Por adoção de OGM, culturas não-GM comandaram uma participação de 52,4% do tamanho do mercado de glifosato em 2024, enquanto culturas GM estão avançando a uma TCAC de 4,32% até 2030.

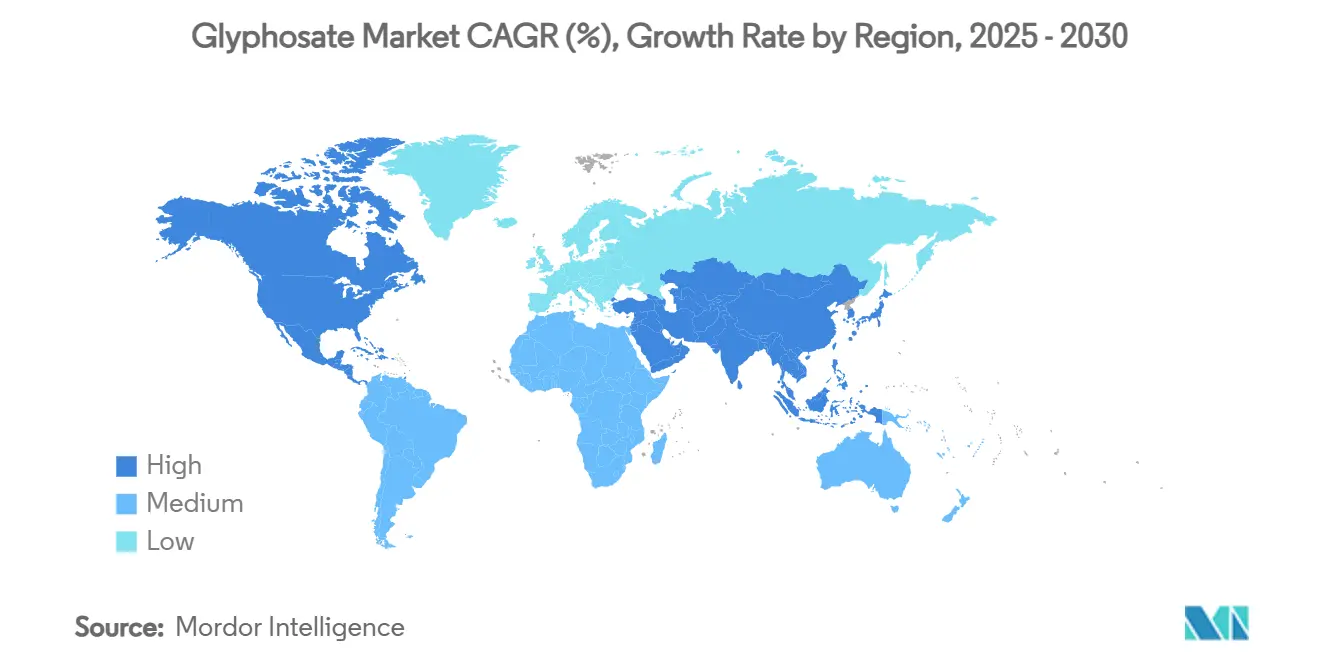

- Por região, a América do Norte liderou com 34% da participação na receita em 2024; a Ásia-Pacífico está definida para crescer mais rapidamente a uma TCAC de 5,86% até 2030.

- Por concentração de empresas, os produtores chineses responderam por mais de 80% das exportações globais de glifosato em 2024, refletindo uma base de fornecimento upstream altamente consolidada.

Tendências e Insights do Mercado Global de Glifosato

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Comercialização de culturas GM tolerantes a herbicidas | +0.8% | Global, com concentração na América do Norte e América do Sul | Longo prazo (≥ 4 anos) |

| Demanda crescente por soluções eficazes de controle de ervas daninhas | +0.6% | Global, particularmente Ásia-Pacífico e África | Médio prazo (2-4 anos) |

| Expansão de terras agrícolas e agricultura intensificada | +0.5% | Núcleo Ásia-Pacífico, expansão para Oriente Médio | Longo prazo (≥ 4 anos) |

| Integração de características tolerantes ao glifosato em culturas editadas por genes | +0.4% | América do Norte e Europa, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Programas regenerativos de crédito de carbono de plantio direto impulsionam uso | +0.3% | América do Norte e Europa | Médio prazo (2-4 anos) |

| Consolidação de capacidade estabiliza preços de longo prazo | +0.2% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Comercialização de Culturas GM Tolerantes a Herbicidas

A aprovação da China em 2024 de características de sementes tolerantes ao glifosato abriu mais de 1 milhão de mu para variedades biotecnológicas, ecoando a adoção de longa data nos Estados Unidos e Brasil. Novas tecnologias empilhadas, como a soja Vyconic da Bayer, tolerante a cinco herbicidas, incluindo glifosato, prometem janelas mais amplas de controle de ervas daninhas[1]Fonte: Bayer Communications, "Vyconic Soybeans Bring Five-Way Tolerance," bayer.com. As atualizações contínuas de características garantem que os programas de herbicidas permaneçam eficazes, ancorando a demanda de longo prazo por glifosato em culturas de grande área.

Demanda Crescente por Soluções Eficazes de Controle de Ervas Daninhas

Os agricultores enfrentam 530 biótipos confirmados de ervas daninhas resistentes a herbicidas em todo o mundo, aumentando a urgência por opções confiáveis de amplo espectro. O modo de ação do glifosato, flexibilidade de aplicação e compatibilidade com plataformas de pulverização de precisão o tornam integral ao manejo integrado de ervas daninhas. Em muitos mercados africanos, formulações genéricas melhoraram a acessibilidade, impulsionando a adoção entre pequenos produtores que anteriormente dependiam da capina manual.

Expansão de Terras Agrícolas e Agricultura Intensificada

O Brasil antecipa 311 milhões de toneladas de grãos em 2025, alta de 5,8% ano a ano, impulsionada por nova área cultivada e cultivo duplo. Corredores de expansão similares no Sudeste Asiático e África subsaariana estão adotando plantio direto que depende do glifosato para dessecação pré-plantio. Conforme fazendas maiores implantam equipamentos de alta potência e mapeamento GPS, o controle químico de ervas daninhas substitui métodos intensivos em mão de obra, sustentando o crescimento do volume mesmo onde as taxas por hectare se moderam.

Integração de Características Tolerantes ao Glifosato em Culturas Editadas por Genes

Mutações pontuais habilitadas por CRISPR no gene EPSPS produziram canola, arroz e grão-de-bico tolerantes ao glifosato sem inserção de DNA estrangeiro[2]Fonte: PubMed Authors, "CRISPR/Cas9-Engineered Rice Exhibits Enhanced Herbicide Resistance," pubmed.ncbi.nlm.nih.gov. Muitas jurisdições classificam essas variedades fora das regulamentações rigorosas de OGM, encurtando os ciclos de aprovação e encorajando empresas multinacionais de sementes a adicionar resistência ao glifosato a culturas previamente excluídas dos pipelines biotecnológicos. A cobertura mais ampla de culturas espalha o uso de herbicidas além do milho, soja e algodão, diversificando a base do mercado de glifosato.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restrições regulatórias | -0.7% | Núcleo europeu, expandindo para outros mercados desenvolvidos | Médio prazo (2-4 anos) |

| Mudança para orgânicos e bio-herbicidas | -0.5% | Global, liderado pela América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Risco de saída impulsionado por litígio de fornecedores de marca | -0.4% | América do Norte, com implicações globais de fornecimento | Curto prazo (≤ 2 anos) |

| Resistência acelerada de ervas daninhas em principais cinturões de culturas | -0.3% | Global, concentrado em regiões de agricultura intensiva | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Restrições Regulatórias

A União Europeia renovou o glifosato por 10 anos em 2023, mas deu aos estados membros margem para impor limites mais rigorosos. A Alemanha passou de uma proibição total para uso restrito em 2024, e desafios legais continuam. Incertezas similares surgiram na Nova Zelândia, onde propostas para elevar limites de resíduos geraram 3.100 comentários públicos. Regras fragmentadas complicam a administração, elevam custos de conformidade e podem deslocar a demanda para países com estruturas de aprovação mais claras.

Mudança para Orgânicos e Bio-herbicidas

O mercado brasileiro de bio-insumos atingiu USD 780 milhões em 2024 com uma TCAC de 14,5%, e os bio-herbicidas globais podem chegar a USD 1,84 bilhão até 2029. Uvas orgânicas para vinho na Califórnia obtiveram prêmios de USD 1.500-1.800 por tonelada versus USD 550-700 para frutas convencionais, incentivando produtores a reduzir o uso de herbicidas sintéticos. Startups estão testando formulações de moléculas naturais que visam vias similares, gradualmente corroendo o uso de glifosato em culturas especiais de alto valor.

Análise por Segmento

Por Tipo de Cultura: Grãos Dominam Apesar da Aceleração das Oleaginosas

Grãos e cereais geraram 43,5% do mercado de glifosato em 2024, refletindo uso intenso em sistemas de conservação de milho e trigo mundialmente. O cultivo duplo contínuo no Brasil e a área expandida de sorgo na China ancoram a demanda. O segmento de leguminosas e oleaginosas tem previsão de registrar uma TCAC de 5,6% até 2030 conforme hectares de soja sul-americanos e cultivo de mostarda indiano aumentam.

Avanços tecnológicos como pulverizadores de taxa variável otimizam doses, mas o total de hectares tratados mantém os volumes estáveis. Algodão e cana-de-açúcar permanecem importantes em zonas tropicais onde os custos de capina manual são altos. Embora produtores hortícolas apliquem regimes mais restritivos, injeção por gotejamento e pulverizadores blindados mantêm uma linha de base de uso em pomares e vinhedos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Adoção de OGM: Maioria Não-GM Enfrenta Aceleração GM

Culturas não-GM retiveram 52,4% do tamanho do mercado de glifosato de 2024, refletindo o amplo cultivo de trigo, arroz e grãos especiais convencionais na Europa e Ásia. No entanto, a área GM está se expandindo a uma TCAC de 4,32% conforme soja e milho de características empilhadas se estendem para novos territórios.

O sinal verde da China para variedades de sementes tolerantes ao glifosato domésticas deve acelerar a penetração biotecnológica, reduzindo barreiras em economias vizinhas. Linhagens editadas por genes classificadas como não-OGM em várias jurisdições borram categorias tradicionais, mas apoiam a dependência contínua de herbicidas ao incorporar resistência diretamente em cultivares locais.

Análise Geográfica

A participação de 34% da América do Norte no mercado de glifosato em 2024 deriva de extensos sistemas de soja e milho em plantio direto, onde mais de 80% dos produtores dependem de herbicidas para dessecação e aplicações durante o cultivo. O Canadá espelha essas práticas em trigo das pradarias e canola, enquanto a transição do México para agricultura mecanizada de milho introduz demanda incremental constante. O litígio permanece como o principal desestabilizador, com casos pendentes ameaçando o fornecimento doméstico se a Bayer sair. Escudos de responsabilidade em nível estadual promulgados na Geórgia e outras jurisdições visam salvaguardar a fabricação contínua.

A Ásia-Pacífico está projetada para entregar o crescimento regional mais rápido a uma TCAC de 5,86% até 2030. Os volumes de pesticidas da China se estabilizaram em torno de 240.000-250.000 toneladas, mas o glifosato permanece como um ingrediente ativo top-10. A cadeia de valor agroquímica da Índia está escalando, e volumes de glifosato genérico aumentam conforme agricultores adotam controle de ervas daninhas de baixo custo. Indonésia, Vietnã e Tailândia mostram adoção crescente de dessecação pré-plantio para apoiar cultivo duplo. As fazendas cerealistas de área ampla da Austrália mantêm demanda madura mas estável, reforçada por sistemas de orientação de precisão que ajustam finamente a aplicação.

A América do Sul classifica-se em segundo lugar no consumo geral, ancorada pela colheita de grãos de 322,3 milhões de toneladas do Brasil em 2025, que impulsiona alta intensidade de herbicidas. O plantio direto cobre mais de 35 milhões de hectares, tornando o glifosato indispensável para controle de gramíneas antes do plantio. Os desafios cambiais da Argentina adicionam sensibilidade de preços mas não diminuem a dependência da área cultivada. Novos centros tecnológicos regionais, como a instalação de USD 65 milhões da Syngenta em Paulínia, focam em formulações de clima tropical que preservam eficácia sob alta umidade, apoiando crescimento de longo prazo.

Cenário Competitivo

O mercado de glifosato mantém concentração moderada, com os principais players Bayer, Zhejiang Wynca, Nantong Jiangshan e Fuhua Tongda controlando uma porção substancial da produção de grau técnico. As provisões de litígio de USD 16 bilhões da Bayer criaram significativa incerteza de mercado sobre sua posição, e qualquer retirada potencial do mercado poderia perturbar severamente as cadeias de fornecimento de formuladores e criar desafios para fabricantes downstream.

Os fabricantes chineses implementaram fechamentos coordenados de instalações em resposta a auditorias ambientais rigorosas, efetivamente reduzindo o excesso de oferta do mercado e apoiando a estabilidade de preços em toda a indústria. Empresas mantendo portfólios diversificados de produtos ganharam flexibilidade operacional no mercado, como evidenciado pela parceria estratégica da FMC com a Bayer para distribuir herbicida Isoflex em 30 milhões de hectares de cereais da UE, integrando com sucesso novos modos de ação com aplicações de glifosato existentes.

Organizações da indústria, incluindo a Modern Ag Alliance, continuam defendendo avaliações regulatórias baseadas em ciência para manter a disponibilidade de glifosato nos mercados agrícolas. Plataformas de agricultura digital aprimoraram a proposta de valor do produto ao incorporar orientação abrangente de mistura de tanque, análise residual detalhada e recomendações avançadas de controle de deriva, resultando em relacionamentos com clientes mais fortes e sustentáveis em toda a cadeia de fornecimento.

Líderes da Indústria de Glifosato

-

BASF SE

-

Syngenta AG

-

Wynca Group

-

Bayer AG

-

UPL Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Bayer sinaliza potencial fim da produção de glifosato em meses se os riscos de litígio permanecerem não resolvidos, intensificando preocupações de segurança de fornecimento, Environmental Health News.

- Maio de 2025: Geórgia aprova estatuto limitando responsabilidade de fabricantes de pesticidas, tornando-se o primeiro de 11 estados americanos a avançar tais proteções, High Plains Journal.

- Março de 2025: FMC e Bayer fazem parceria para comercializar herbicida Isoflex em 30 milhões de hectares de cereais de inverno da União Europeia.

- Abril de 2024: China aprova herbicidas de culturas tolerantes ao glifosato da Jiangshan e Wynca.

Escopo do Relatório Global do Mercado de Glifosato

O glifosato é um dos herbicidas mais comumente usados. É classificado como um herbicida pós-emergente, não-seletivo, sistêmico capaz de matar ervas daninhas que têm folhagem verde. O relatório cobre Tendências e Fabricantes do Mercado Global de Glifosato e é Segmentado por Tipo (Culturas GM e Culturas Não-GM), Aplicação (Grãos e Cereais, Leguminosas e Oleaginosas, Frutas e Vegetais, Culturas Comerciais e Outros Tipos de Culturas), e Geografia (América do Norte, América do Sul, Europa, Ásia-Pacífico e África). Para cada segmento, o tamanho de mercado e previsões serão fornecidos em termos de valor (USD).

| Grãos e Cereais |

| Leguminosas e Oleaginosas |

| Frutas e Vegetais |

| Culturas Comerciais |

| Outras Culturas |

| Culturas GM |

| Culturas Não-GM |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| França | |

| Itália | |

| Espanha | |

| Reino Unido | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Resto da África |

| Por Tipo de Cultura | Grãos e Cereais | |

| Leguminosas e Oleaginosas | ||

| Frutas e Vegetais | ||

| Culturas Comerciais | ||

| Outras Culturas | ||

| Por Adoção de OGM | Culturas GM | |

| Culturas Não-GM | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| França | ||

| Itália | ||

| Espanha | ||

| Reino Unido | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de glifosato?

O mercado de glifosato é avaliado em USD 9,5 bilhões em 2025 e tem previsão de atingir USD 11 bilhões até 2030 a uma TCAC de 3,6%.

Qual região detém a maior participação do mercado de glifosato?

A América do Norte lidera com 34% da receita global em 2024, impulsionada pela ampla adoção em sistemas de conservação de milho e soja.

Por que a Ásia-Pacífico é a região de crescimento mais rápido para glifosato?

Mecanização rápida, expansão de terras agrícolas e aprovações recentes para culturas biotecnológicas elevam a demanda, apoiando uma TCAC de 5,86% até 2030.

Como as ações regulatórias estão afetando a demanda por glifosato?

Restrições de estados membros da UE e litígio em andamento introduzem incerteza, reduzindo a TCAC prevista em 0,7%, mas não revertendo o crescimento geral.

Que papel as culturas editadas por genes desempenham no futuro do glifosato?

Tolerância a herbicidas habilitada por CRISPR está ampliando a cobertura de culturas e facilitando obstáculos regulatórios, reforçando a dependência de longo prazo em programas de glifosato.

Poderiam surgir escassezes de fornecimento se a Bayer sair da produção?

Sim, a Bayer fornece uma participação significativa de formulações de marca; uma retirada aumentaria a dependência de exportações chinesas de grau técnico e apertaria a disponibilidade global.

Página atualizada pela última vez em: